Tamanho e Participação do Mercado de Manutenção, Reparo e Revisão (MRO) de Aeronaves Comerciais

Análise do Mercado de Manutenção, Reparo e Revisão (MRO) de Aeronaves Comerciais pela Mordor Intelligence

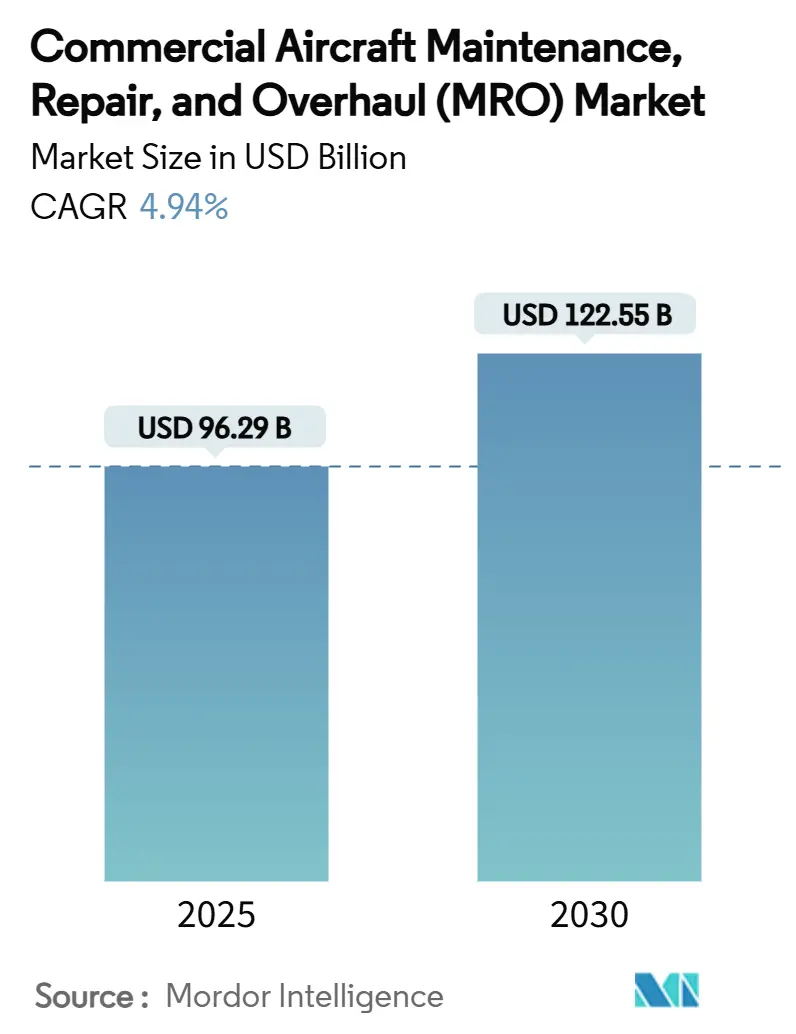

O mercado de MRO de aeronaves comerciais situou-se em USD 96,29 bilhões em 2025 e está previsto para alcançar um tamanho de mercado de USD 122,55 bilhões até 2030, avançando a uma TCAC de 4,94%. Os operadores de frotas continuaram a estender a vida útil dos ativos, então as verificações pesadas e visitas a oficinas de motores permaneceram as categorias dominantes de gastos. O crescente investimento dos fabricantes de equipamentos originais (OEMs) em redes de serviços globais e o foco das companhias aéreas na capacidade de rotação rápida de aeronaves adicionaram demanda estrutural por soluções digitais de manutenção de linha. A consolidação entre provedores independentes acelerou porque a escala é essencial para resiliência da cadeia de suprimentos e serviços orientados por dados. Ao mesmo tempo, a escassez de técnicos e gargalos nas oficinas de motores limitaram a expansão de capacidade de curto prazo, apesar da sólida recuperação do tráfego.

Principais Conclusões do Relatório

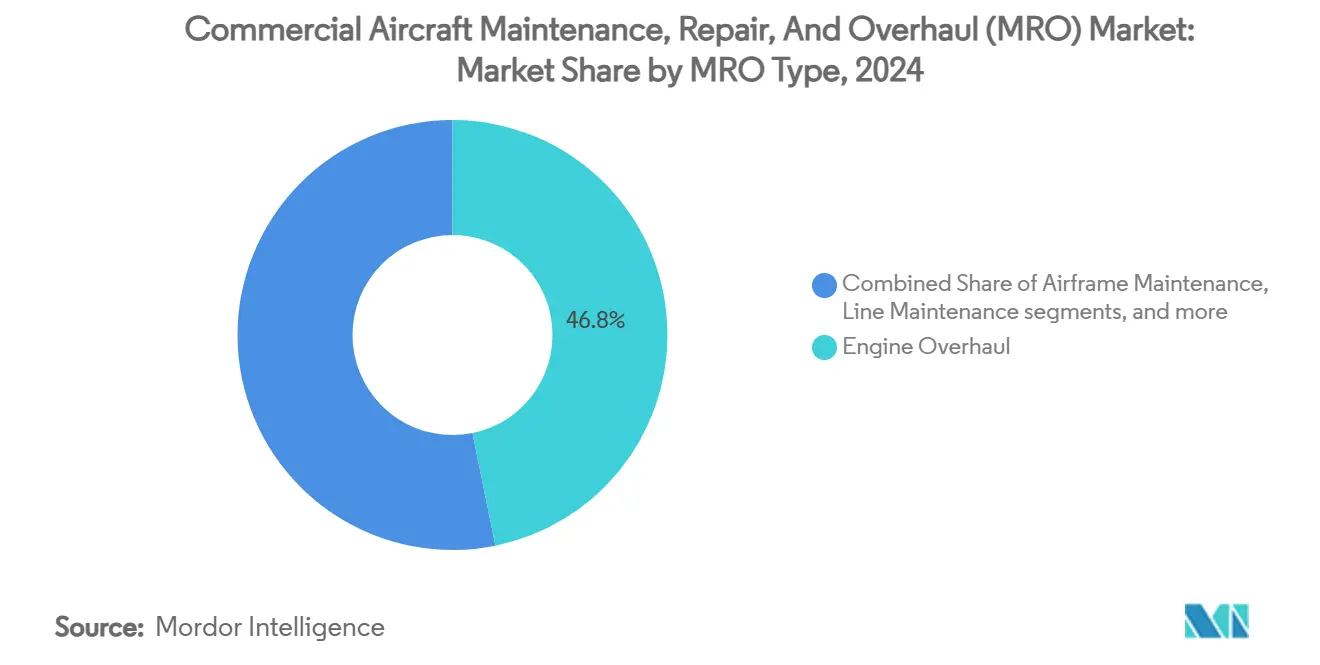

- Por tipo de MRO, a revisão de motores liderou com 46,80% da participação do mercado de MRO de aeronaves comerciais em 2024, enquanto a manutenção de linha está projetada para crescer a uma TCAC de 5,71% até 2030.

- Por tipo de aeronave, as plataformas de asa fixa representaram 95,45% do mercado de MRO de aeronaves comerciais em 2024; o MRO de asa rotativa deve expandir a uma TCAC mais rápida de 4,78% até 2030.

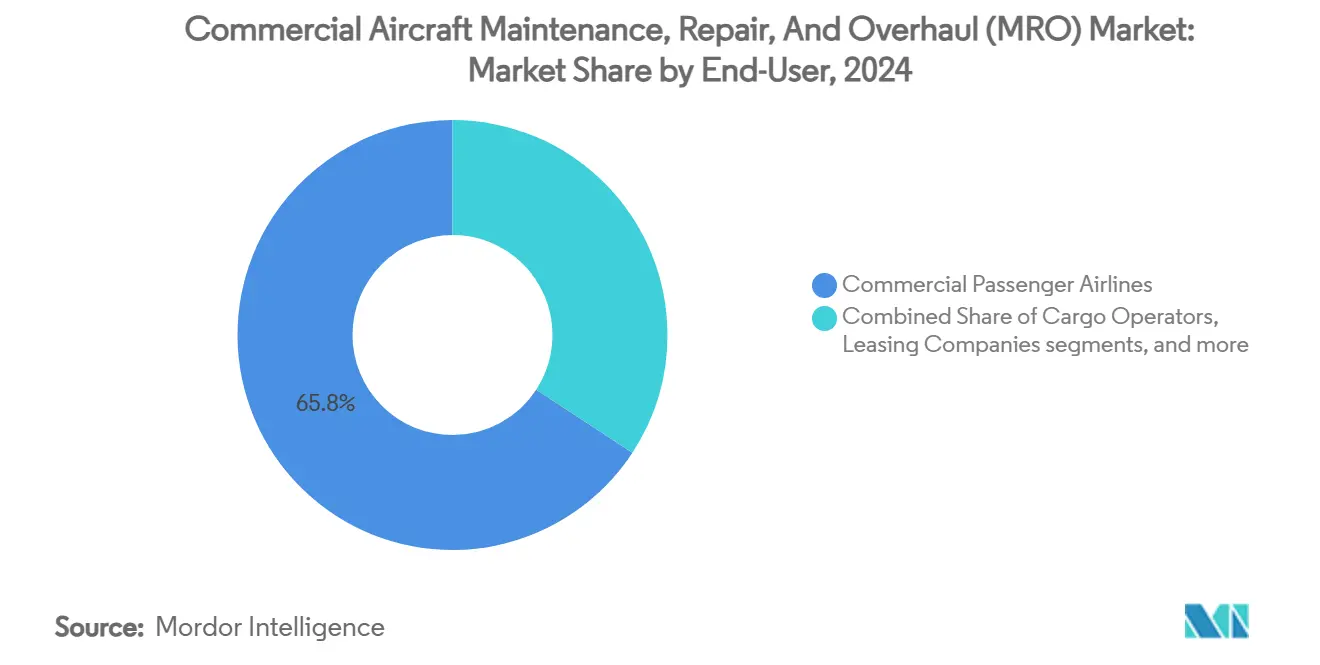

- Por usuário final, as companhias aéreas comerciais de passageiros detiveram 78,85% da participação na receita em 2024, enquanto os operadores de fretamento mostram a maior TCAC prevista de 5,37% até 2030.

- Por tipo de prestador de serviços, os MROs terceirizados independentes comandaram 49,32% da receita em 2024, porém as instalações afiliadas aos OEMs estão avançando com uma TCAC de 5,30%.

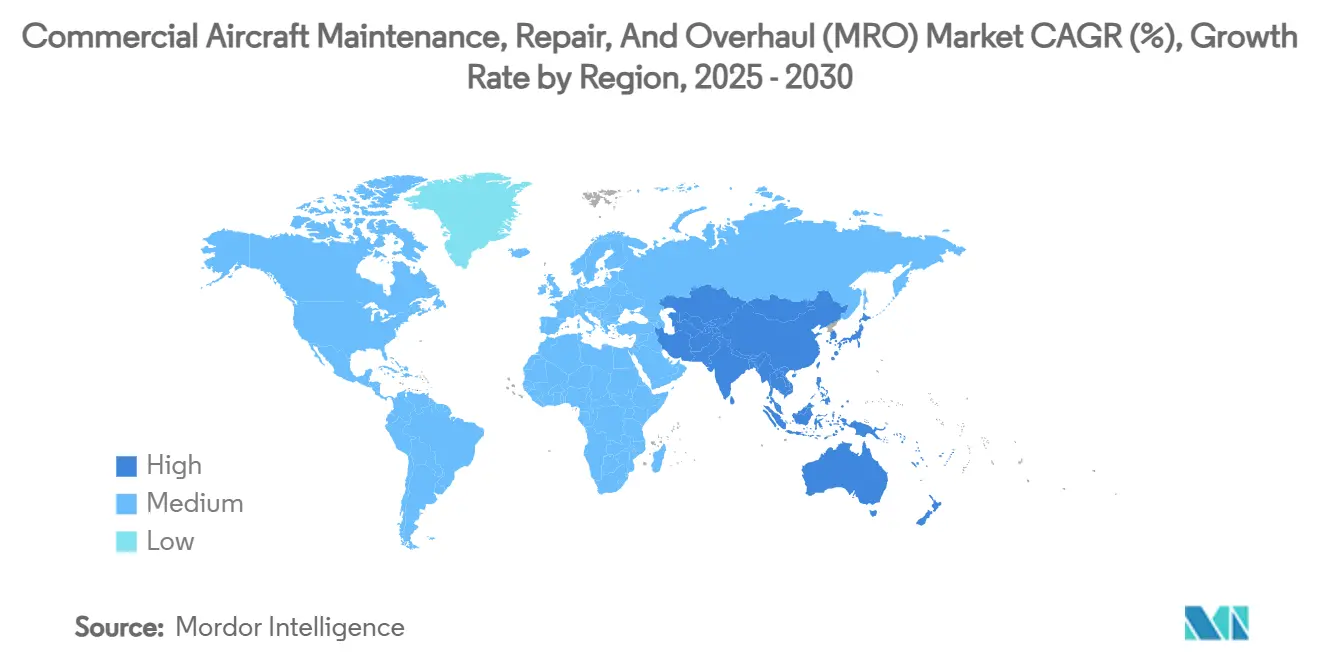

- Por região, a América do Norte capturou 38,98% da receita de 2024, enquanto a Ásia-Pacífico é a geografia de crescimento mais rápido com uma TCAC de 5,12%, apoiada por incentivos políticos pró-MRO.

Tendências e Insights do Mercado Global de Manutenção, Reparo e Revisão (MRO) de Aeronaves Comerciais

Análise do Impacto dos Direcionadores

| Direcionador | (~) % de Impacto na Previsão de TCAC | Relevância Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Frota global envelhecida necessitando verificações pesadas | +1.2% | Global, com concentração na América do Norte e Europa | Médio prazo (2-4 anos) |

| Expansão da estratégia de pós-venda dos OEMs | +0.8% | Global, liderada pela América do Norte e Ásia-Pacífico | Longo prazo (≥ 4 anos) |

| Aumento da utilização de aeronaves de corredor único pós-COVID | +0.9% | Global, mais forte na Ásia-Pacífico e Oriente Médio | Curto prazo (≤ 2 anos) |

| Incentivos governamentais regionais para MRO indígena | +0.6% | Núcleo da Ásia-Pacífico, extensão para MEA | Médio prazo (2-4 anos) |

| Adoção de manutenção preditiva orientada por IA | +0.5% | América do Norte e UE, expandindo para APAC | Longo prazo (≥ 4 anos) |

| Formalização da cadeia de suprimentos de material usado-servicável (USM) | +0.4% | Global, com ganhos iniciais na América do Norte | Médio prazo (2-4 anos) |

| Fonte: Mordor Intelligence | |||

Frota Global Envelhecida Necessitando Verificações Pesadas

A idade média da frota subiu conforme as operadoras adiaram aposentadorias porque os slots de novas entregas permaneceram escassos. Jatos mais antigos requerem inspeções estruturais mais profundas, controle de corrosão e substituições de componentes, que elevam as horas de trabalho de manutenção pesada por estrutura. Hangares independentes na América do Norte e Europa continuaram a reservar contratos de verificações pesadas de múltiplos anos, garantindo visibilidade estável de receita para o mercado de MRO de aeronaves.

Expansão da Estratégia de Pós-Venda dos OEMs

Os OEMs investiram mais de USD 2 bilhões em adições de redes de serviços abrangendo Estados Unidos, Europa e Ásia. Somente a GE Aerospace comprometeu USD 1 bilhão para ampliar sua pegada de revisão, enquanto a Safran destinou EUR 1 bilhão (USD 1,18 bilhão) para elevar a capacidade anual de visitas de oficina do motor LEAP para 1.200 unidades.[1]Fonte: Safran, "Safran Invests Over EUR 1 Billion to Develop a Global MRO Network for its LEAP Engine," safran-group.com Esses movimentos apertaram o controle dos OEMs sobre dados proprietários de reparo e atraíram contratos de potência por hora das companhias aéreas que ampliam o mercado de MRO de aeronaves.

Aumento da Utilização de Aeronaves de Corredor Único Pós-COVID

Os ciclos diários de corredor único superaram os níveis de 2019 conforme as companhias aéreas priorizaram frequências de curta distância. A maior utilização elevou as remoções não programadas de componentes e acelerou a demanda de manutenção de linha em torno dos aeroportos hub. Provedores que investiram em equipamentos de inspeção móveis e ferramentas digitais de planejamento de slots capturaram uma participação incremental do mercado de MRO de aeronaves, especialmente nos ambientes de rotação rápida da Ásia.

Incentivos Governamentais Regionais para MRO Indígena

A Índia removeu barreiras de imposto sobre bens e serviços e permitiu 100% de investimento estrangeiro direto em instalações de manutenção, estimulando projetos como o complexo de 35 acres da Air India em Bengaluru.[2]Fonte: Safran, "Safran Invests Over EUR 1 Billion to Develop a Global MRO Network for its LEAP Engine," safran-group.com Fonte: Air India, "Air India Commences Construction of Mega MRO Facility in Bengaluru," airindia.com O Fundo de Desenvolvimento da Aviação de Singapura ofereceu subsídios de investimento combinados, enquanto a Indonésia expandiu zonas de livre comércio em torno de Batam. Essas medidas políticas atraíram capital novo, diversificaram a base de suprimentos e reforçaram a contribuição da Ásia-Pacífico para o mercado de MRO de aeronaves.

Análise do Impacto das Restrições

| Restrição | (~) % de Impacto na Previsão de TCAC | Relevância Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Escassez aguda de técnicos licenciados A&P | -0.9% | Global, mais severa na América do Norte | Curto prazo (≤ 2 anos) |

| Aperto persistente na capacidade de visitas de oficinas de motores | -0.7% | Global, concentrado nos principais hubs de MRO | Médio prazo (2-4 anos) |

| Volatilidade da cadeia de suprimentos de componentes Tier-2 | -0.5% | Global, com variações regionais | Médio prazo (2-4 anos) |

| Escalada de preços dos OEMs em peças de reposição | -0.4% | Global, afetando todos os segmentos de mercado | Longo prazo (≥ 4 anos) |

| Fonte: Mordor Intelligence | |||

Escassez Aguda de Técnicos Licenciados A&P

O desgaste por aposentadoria superou os novos ingressos, especialmente nos Estados Unidos, onde as matrículas em treinamento tenderam ao estável. As companhias aéreas ofereceram taxas premium de horas extras e aceleraram programas de aprendizagem, mas a escassez de trabalho ainda esticou os tempos de retorno e limitou a capacidade incremental de hangares, retendo o crescimento do mercado de MRO de aeronaves.

Aperto Persistente na Capacidade de Visitas de Oficinas de Motores

Descobertas inesperadas de durabilidade em turbofans de próxima geração elevaram as taxas de visitas de oficina. Simultaneamente, a escassez de peças alongou os escopos de trabalho, então vários centros globais de motores funcionaram perto da utilização completa. As operadoras reservaram slots com mais de um ano de antecedência, e algumas alugaram motores reserva para proteger cronogramas, o que elevou os custos diretos de manutenção dentro do mercado de MRO de aeronaves.

Análise de Segmentos

Por Tipo de MRO: Trabalho de Motor Comanda Investimento

A revisão de motores gerou 46,80% da receita de 2024, ressaltando a natureza intensiva em capital da manutenção de grupos propulsores dentro do mercado de MRO de aeronaves. Centros certificados por OEM expandiram linhas de ferramentas para variantes LEAP e GTF, enquanto independentes se especializaram em famílias de motores maduros para manter competitividade. O tamanho do mercado de MRO de aeronaves comerciais ligado ao trabalho de motor deve avançar conforme os intervalos de visitas de oficina se estabelecem em padrões pós-pandemia.

A manutenção de linha mostrou a maior perspectiva de TCAC de 5,71% porque serviços de rotação rápida maximizam os dias de receita do operador. Aplicativos de inspeção baseados em tablet e displays head-up vestíveis encurtaram verificações de rotina, melhorando a disciplina de tempo de portão. Conforme os horários das companhias aéreas se adensaram, provedores com equipes no aeroporto capturaram participação incremental e reforçaram a trajetória de crescimento mais ampla do mercado de MRO de aeronaves comerciais.

Nota: Participações de segmentos de todos os segmentos individuais disponíveis mediante compra do relatório

Por Tipo de Aeronave: Asa Fixa Domina, Nicho Rotativo Cresce

As frotas de asa fixa detiveram 95,45% da participação na receita em 2024 e continuam a ancorar a demanda devido à escala das operações de jatos comerciais. As aeronaves de corredor único impulsionam uma parcela considerável do tamanho do mercado de MRO de aeronaves comerciais, com padrões de utilização aumentando a frequência de cartões de tarefas nas linhas de estrutura e componentes. As verificações pesadas de aeronaves de fuselagem larga permaneceram estáveis porque a recuperação do tráfego de longa distância continuou em ritmo medido.

A demanda por aeronaves de asa rotativa é menor, mas resiliente, porque programas de modernização de defesa e energia offshore precisam de helicópteros com alta disponibilidade. Capacidade especializada de revisão de pás de rotor, requisitos rigorosos de aeronavegabilidade e visibilidade orçamentária governamental produzem margens estáveis. Provedores que garantiram contratos militares adicionaram um fluxo de receita previsível que amortece a ciclicidade no mercado de MRO de aeronaves comerciais dominado por asa fixa.

Por Usuário Final: Escala das Companhias Aéreas Encontra Agilidade do Fretamento

As operadoras de passageiros comerciais compreenderam 78,85% dos gastos em 2024. Programas de manutenção abrangentes de frota e acordos de potência por hora permitiram às companhias aéreas agrupar descontos por volume e reduzir custos unitários, reforçando sua liderança no mercado de MRO de aeronaves comerciais.

Os operadores de fretamento, embora menores, estão programados para crescer a uma TCAC de 5,37%. Clientes empresariais valorizam tempos rápidos de retorno ao serviço e reforma de cabine personalizada, que trazem maiores rendimentos de trabalho por aeronave. Provedores oferecendo baías dedicadas para jatos de tamanho médio atraíram escopos de trabalho premium, diversificando os fluxos de receita globais do mercado de MRO de aeronaves comerciais.

Por Tipo de Prestador de Serviços: Independentes Mantêm Escala, OEMs Ganham Terreno

Oficinas terceirizadas independentes retiveram 49,32% da receita em 2024 porque modelos flexíveis de trabalho e preços competitivos atraíram companhias aéreas sensíveis ao custo. Vários independentes buscaram consolidação; a aquisição de USD 845 milhões da AAR do negócio de suporte ao produto do Triumph Group ampliou a capacidade de reparo de componentes nos EUA e Ásia.[3]Fonte: AAR Corp, "AAR Completes Acquisition of Triumph Product Support," aarcorp.com

As instalações afiliadas aos OEMs estão superando o crescimento do mercado e são apoiadas por ferramentas proprietárias, dados técnicos e contratos de serviço de longo prazo. A planta XEOS de USD 267 milhões da GE Aerospace na Polônia exemplificou o desenvolvimento de capacidade alinhado com motores LEAP. Esta integração recapturou trabalho de alto valor dos independentes e inclinou a dinâmica competitiva em todo o mercado de MRO de aeronaves comerciais.

Análise Geográfica

A América do Norte gerou 38,98% da receita de 2024 das grandes frotas ativas da região e ecossistemas de manutenção maduros. Os principais hubs de Atlanta, Dallas e Miami ofereceram capacidade abrangente de motor, componente e verificação pesada e logística eficiente. Investimentos recentes, como o acordo da Pratt & Whitney com Delta TechOps para elevar o throughput GTF em 30%, reforçaram a capacidade. Padrões rigorosos de certificação e adoção digital sustentaram o crescimento da produtividade, mantendo o mercado de MRO de aeronaves comerciais competitivo apesar das taxas de trabalho mais altas.

A Ásia-Pacífico entregou a perspectiva de TCAC mais rápida de 5,12% conforme as operadoras expandiram frotas e governos incentivaram manutenção doméstica. A Singapore Aero Engine Services anunciou USD 242 milhões em novas instalações, enquanto a Air India iniciou trabalho em um campus de 35 acres em Bengaluru, que deve criar 1.200 empregos. Essas expansões ajudam a reter gastos regionais que anteriormente se moviam para Europa ou Oriente Médio e elevam a contribuição da Ásia para o mercado de MRO de aeronaves comerciais.

A Europa permaneceu líder em tecnologia mas enfrentou pressão de custos. A Lufthansa Technik aprovou um programa de investimento multibilionário em euros que incluiu um novo local de manutenção pesada em Portugal para garantir futura carga de trabalho de fuselagem larga. Países do Leste Europeu ofereceram custos de trabalho competitivos, atraindo instalações de revisão de motores como XEOS na Polônia. O Oriente Médio usou conectividade geográfica para atrair verificações relacionadas ao trânsito. A América do Sul desenvolveu clusters especializados de reparo de componentes para apoiar frotas de carga, garantindo desenvolvimento equilibrado do mercado de MRO de aeronaves comerciais mundialmente.

Cenário Competitivo

A competição permaneceu moderada mas tendeu à consolidação conforme a escala se tornou vital para investimentos digitais e alavancagem da cadeia de suprimentos. O acordo de USD 8,3 bilhões da Boeing para comprar a Spirit AeroSystems visou controlar qualidade e sincronizar linhas de produção, indicando interesse dos OEMs de estrutura em integração vertical mais apertada. O líder independente AAR finalizou várias compras que expandiram capacidade de reparo de componentes e ampliaram alcance geográfico.

A capacidade digital emergiu como um diferenciador chave. A Lufthansa Technik introduziu seu Ecossistema Digital Tech Ops com Avianca para implementar análises de manutenção preditiva em frotas mistas. A Safran impulsionou ferramentas de monitoramento de saúde de motores junto com sua expansão de rede global, enquanto a aquisição da EmpowerMX pela IFS fortaleceu o software de execução de manutenção baseado em nuvem.

Déficits de trabalho e risco da cadeia de suprimentos encorajaram joint ventures que combinam vantagens de capital, tecnologia e localização. A GE Aerospace fez parceria com Lufthansa Technik para o empreendimento XEOS, aproveitando expertise alemã de engenharia e competitividade de custos polonesa. A venda da West Star Aviation para Greenbriar Equity destacou o interesse de private equity em nichos especializados de MRO de aviação empresarial. Provedores capazes de entregar serviços integrados e habilitados por tecnologia se posicionaram para ganhar contratos de prazo mais longo e crescer participação no mercado de MRO de aeronaves comerciais.

Líderes da Indústria de Manutenção, Reparo e Revisão (MRO) de Aeronaves Comerciais

-

Lufthansa Technik AG

-

AAR CORP.

-

Delta Air Lines, Inc.

-

Hong Kong Aircraft Engineering Company Limited (HAECO)

-

Safran SA

- *Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Desenvolvimentos Recentes da Indústria

- Março de 2025: GE Aerospace e Lufthansa Technik abriram o centro de motores LEAP XEOS de USD 267 milhões da Polônia, visando 250 revisões anuais.

- Outubro de 2024: A GE Aerospace anunciou seus planos de investir mais de USD 130 milhões em suas instalações de Manutenção, Reparo e Revisão (MRO) e reparo de componentes na Europa até o final de 2026 como parte de sua iniciativa global de gastos em MRO de USD 1 bilhão. A iniciativa visa aumentar capacidade, reduzir tempos de retorno e expandir capacidades de reparo com tecnologias avançadas.

Escopo do Relatório do Mercado Global de Manutenção, Reparo e Revisão (MRO) de Aeronaves Comerciais

MRO de aeronaves refere-se à revisão, inspeção, reparo ou modificação de uma aeronave ou seus componentes.

O mercado de manutenção, reparo e revisão (MRO) de aeronaves é segmentado por tipo de MRO e geografia. O mercado é segmentado por tipo de MRO em estrutura, motor, componente e manutenção de linha. As modificações e reparos de interiores de cabine foram considerados com o segmento de componentes. O escopo do estudo é limitado a serviços de MRO em aeronaves comerciais, e não abrange aeronaves militares e de aviação geral. O relatório também cobre os tamanhos de mercado e previsões para o mercado de MRO de aeronaves nos principais países em diferentes regiões. O tamanho do mercado é fornecido para cada segmento em termos de valor (USD).

| Manutenção de Estrutura |

| Revisão de Motor |

| Reparo e Revisão de Componentes |

| Manutenção de Linha |

| Asa Fixa | Aeronaves de Corredor Único |

| Aeronaves de Fuselagem Larga | |

| Aeronaves de Transporte Regional | |

| Asa Rotativa |

| Companhias Aéreas de Passageiros Comerciais |

| Operadores de Carga |

| Empresas de Leasing |

| Operadores de Fretamento |

| MROs Afiliados a Companhias Aéreas |

| MROs Terceirizados Independentes |

| MROs Afiliados aos OEMs |

| América do Norte | Estados Unidos | |

| Canadá | ||

| México | ||

| Europa | Alemanha | |

| Reino Unido | ||

| França | ||

| Itália | ||

| Rússia | ||

| Resto da Europa | ||

| Ásia-Pacífico | China | |

| Japão | ||

| Índia | ||

| Coreia do Sul | ||

| Austrália | ||

| Resto da Ásia-Pacífico | ||

| América do Sul | Brasil | |

| Resto da América do Sul | ||

| Oriente Médio e África | Oriente Médio | Emirados Árabes Unidos |

| Arábia Saudita | ||

| Turquia | ||

| Resto do Oriente Médio | ||

| África | África do Sul | |

| Resto da África | ||

| Por Tipo de MRO | Manutenção de Estrutura | ||

| Revisão de Motor | |||

| Reparo e Revisão de Componentes | |||

| Manutenção de Linha | |||

| Por Tipo de Aeronave | Asa Fixa | Aeronaves de Corredor Único | |

| Aeronaves de Fuselagem Larga | |||

| Aeronaves de Transporte Regional | |||

| Asa Rotativa | |||

| Por Usuário Final | Companhias Aéreas de Passageiros Comerciais | ||

| Operadores de Carga | |||

| Empresas de Leasing | |||

| Operadores de Fretamento | |||

| Por Tipo de Prestador de Serviços | MROs Afiliados a Companhias Aéreas | ||

| MROs Terceirizados Independentes | |||

| MROs Afiliados aos OEMs | |||

| Por Geografia | América do Norte | Estados Unidos | |

| Canadá | |||

| México | |||

| Europa | Alemanha | ||

| Reino Unido | |||

| França | |||

| Itália | |||

| Rússia | |||

| Resto da Europa | |||

| Ásia-Pacífico | China | ||

| Japão | |||

| Índia | |||

| Coreia do Sul | |||

| Austrália | |||

| Resto da Ásia-Pacífico | |||

| América do Sul | Brasil | ||

| Resto da América do Sul | |||

| Oriente Médio e África | Oriente Médio | Emirados Árabes Unidos | |

| Arábia Saudita | |||

| Turquia | |||

| Resto do Oriente Médio | |||

| África | África do Sul | ||

| Resto da África | |||

Principais Perguntas Respondidas no Relatório

Qual é o tamanho atual do mercado de MRO de aeronaves?

O mercado de MRO de aeronaves foi avaliado em USD 96,29 bilhões em 2025 e está projetado para alcançar USD 122,55 bilhões até 2030, avançando a uma TCAC de 4,94%.

Qual segmento de MRO gera mais receita?

A revisão de motores lidera, capturando 46,80% da receita de 2024, largamente devido à complexidade e custo dos grupos propulsores modernos.

Qual região está crescendo mais rapidamente na manutenção de aeronaves?

A Ásia-Pacífico mostra a maior TCAC prevista de 5,12% até 2030, apoiada por incentivos governamentais e contagens crescentes de frotas.

Como os OEMs estão mudando o cenário competitivo?

Os OEMs estão investindo bilhões para expandir redes de serviços de marca, aproveitando dados proprietários e ferramentas para ganhar contratos de manutenção de longo prazo.

Qual é o maior desafio enfrentando provedores de MRO hoje?

Uma escassez de técnicos licenciados e capacidade limitada de oficinas de motores são as restrições mais imediatas, prolongando tempos de retorno e elevando custos.

Por que a manutenção de linha deve crescer rapidamente?

As companhias aéreas precisam de capacidade rápida de rotação de aeronaves para maximizar utilização diária, então a demanda por manutenção de linha habilitada por tecnologia no aeroporto está crescendo mais rapidamente que outras categorias.

Página atualizada pela última vez em: