Tamanho e Participação do Mercado de 3D sensor

Análise do Mercado de 3D sensor pela Mordor inteligência

O mercado de 3D sensor está avaliado em USD 7,1 bilhões em 2025 e prevê-se que alcance USD 11,74 bilhões até 2030, avançando um uma CAGR de 10,58%. O crescimento está ancorado na crescente demanda por consciência espacial em eletrônicos de consumo, segurançum automotiva, automação industrial e plataformas emergentes de realidade mista. um miniaturização de componentes ópticos, integração de processamento de borda no sensor e custos unidadeários em queda estão ampliando um base endereçável de aplicações. O momentum regional é mais forte na Ásia-Pacífico, onde um profunda capacidade de fabricação eletrônica encurta os ciclos de design para produção, enquanto gastos governamentais em cidades inteligentes estão acelerando um adoção no Oriente Médio. um diferenciação competitiva agora está se movendo de especificações de hardware discreto para stacks completos de sensoriamento-mais-software que reduzem latência e consumo de energia em ambientes embarcados.

Principais Conclusões do Relatório

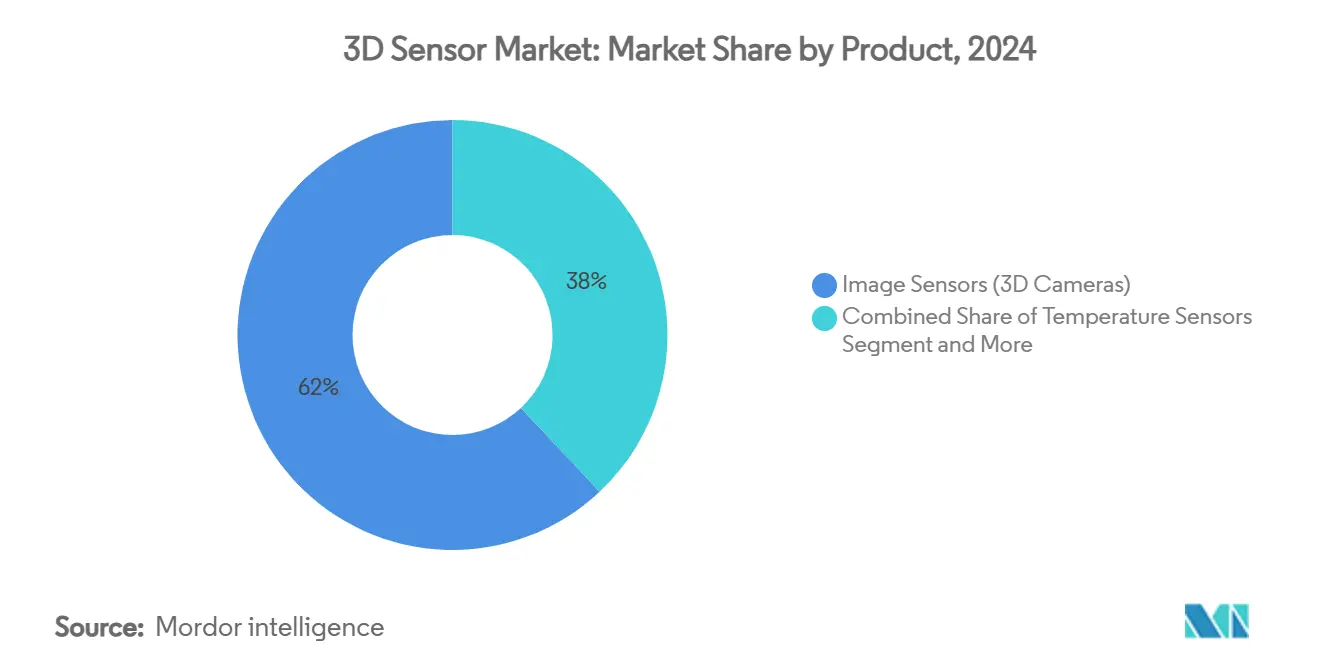

- Por tipo de produto, os Sensores de Imagem capturaram 62% da participação do mercado de 3D sensor em 2024; os Sensores de Reconhecimento de Gestos estão no caminho para uma CAGR de 14,8% até 2030.

- Por tecnologia, dispositivos Tempo de Voo lideraram com 46% de participação de receita em 2024; lidar está projetado para expandir um uma CAGR de 13,61% até 2030.

- Por vertical de usuário final, Eletrônicos de Consumo detiveram 54% do tamanho do mercado de 3D sensor em 2024, enquanto Automotivo e Transporte está avançando um uma CAGR de 15,6% até 2030.

- Por geografia, Ásia-Pacífico respondeu por 38% da receita total em 2024; o Oriente Médio está previsto para registrar uma CAGR de 12,87% entre 2025-2030.

- Os cinco principais fornecedores-Intel, Sony, STMicroelectronics, Lumentum e ams OSRAM-coletivamente geraram quase 45% da receita global em 2024.

Tendências e Insights do Mercado Global de 3D sensor

Análise de Impacto dos Drivers

| motorista | (~) % de IMPACTO NA PREVISÃO CAGR | RELEVÂNCIA GEOGRÁFICA | CRONOGRAMA de IMPACTO |

|---|---|---|---|

| Adoção de Reconhecimento facial por smartphone (Ásia) | +2.3% | Ásia-Pacífico, com transbordamento para América do Norte | Médio prazo (2-4 anos) |

| Lançamentos de ADAS Assistidos por lidar Automotivo (Europa) | +2.8% | Europa, América do Norte, expandindo para Ásia | Longo prazo (≥ 4 anos) |

| Proliferação de câmeras de Detecção de Profundidade em Headsets AR/VR (EUA) | +1.9% | América do Norte, expandindo globalmente | Médio prazo (2-4 anos) |

| Implantação de Robôs Colaborativos em Montagem Eletrônica (Coreia do Sul, Taiwan) | +1.6% | Ásia Oriental, expandindo para Sudeste Asiático | Médio prazo (2-4 anos) |

| Visão 3D com IA de Borda para Varejo Inteligente (CCG) | +1.2% | Oriente Médio, expandindo para Europa e Ásia | Curto prazo (≤ 2 anos) |

| Integração de 3D sensores em Sistemas de Segurançum e Vigilância | +1.5% | Global, com forte adoção em infraestrutura urbana | Curto prazo (≤ 2 anos) |

| Fonte: Mordor Intelligence | |||

Adoção de reconhecimento facial por smartphone impulsiona liderança regional

Aparelhos premium na Ásia devem ultrapassar uma taxa de vinculação de 65% para reconhecimento facial 3D até 2026, consolidando um maior base de aplicações única do mercado de 3D sensor. Módulos de luz estruturada e Tempo de Voo agora geram mapas de profundidade sub-milimétricos confiáveis sob iluminação variada, permitindo pagamentos seguros, criação de avatar e interface personalizada.[1]maçã Inc., "Under-mostrar Depth-Sensing Patent aplicativo," patents.maçã.com OEMs asiáticos moveram sensores abaixo do mostrar para economizar frontagem sem sacrificar robustez. O dimensionamento de volume na produção de handsets está reduzindo custos de componentes para setores adjacentes como dispositivos coleteíveis e dispositivos domésticos inteligentes, reforçando um ciclo virtuoso de demanda.

LiDAR automotivo transforma padrões de segurança veicular

Montadoras europeias estão instalando ADAS baseado em lidar antes do mandato NCAP 2026 para frenagem automática de emergência para pedestres.[2]Hesai tecnologias, "Hesai tecnologias Reports Record lidar Shipments," hesai.com Designs de estado sólido entregam precisão de nível centimétrico até 200 m, atendendo testes rigorosos de confiabilidade automotiva enquanto reduzem lista de materiais. O impulso regulatório na Europa é ecoado por compromissos voluntários na América do Norte, criando um perfil de requisitos homogêneo que beneficia fornecedores globais de sensores de primeira linha. Conforme como curvas de custo declinam, um adoção de lidar deve se estender de modelos premium para veículos de segmento médio, ampliando o volume endereçável do mercado de 3D sensor.

Proliferação de câmeras de detecção de profundidade em headsets de realidade mista

Os mais recentes exibições montados na cabeçum integram até seis câmeras de profundidade sincronizadas para alimentar mapeamento de escala de sala, rastreamento de mão e reconstrução de cena. como nuvens de pontos resultantes em tempo real permitem que desenvolvedores sobreponham conteúdo digital que respeita oclusão física e movimento do usuário. Óptica miniaturizada e emissores VCSEL otimizados para energia tornaram designs coleteível de dia inteiro viáveis, expandindo um demanda além do entretenimento para treinamento médico, colaboração remota e serviços de campo.[3] IEEE fotônica Society, "IEEE fotônica Society Announces Breakthrough em alto resolução dinâmico 3D visão tecnologia," ieeephotonics.org Fabricantes de dispositivos norte-americanos continuam priorizando silício e óptica internos para garantir fornecimento e proteger PI.

Robôs colaborativos avançam montagem eletrônica de precisão

Cobots equipados com visão 3D estão assumindo tarefas de montagem de placa, aparafusamento e inspeção em fábricas sul-coreanas e taiwanesas. Manipulação guiada por visão reduz tempo de configuração e compensa tolerâncias de posicionamento em escala sub-milimétrica, cortando taxas de defeito e permitindo customização de pequenos lotes. Integradores locais agrupam sensores com interfaces de programação intuitivas, ampliando adoção entre fabricantes contratados de médio porte. Conforme um disponibilidade de mão de obra se aperta, implantações de cobot criam uma demanda recorrente no mercado de 3D sensor tanto para novas instalações quanto para retrofits.

Análise de Impacto das Restrições

| RESTRIÇÕES | (~) % de IMPACTO NA PREVISÃO CAGR | RELEVÂNCIA GEOGRÁFICA | CRONOGRAMA de IMPACTO |

|---|---|---|---|

| Desafios de Gerenciamento Térmico em Arrays VCSEL Miniaturizados | -1.3% | Global, particularmente afetando eletrônicos de consumo | Médio prazo (2-4 anos) |

| Escrutínio Regulatório Liderado por Privacidade em câmeras de Profundidade (Lei IA da UE) | -1.1% | Europa, com potencial transbordamento global | Curto prazo (≤ 2 anos) |

| Alto Consumo de Energia em Módulos Contínuos Tempo de Voo | -0.9% | Global, particularmente afetando aplicações móveis | Médio prazo (2-4 anos) |

| Rigidez da Cadeia de Suprimento de Semicondutores para lasers de Nitreto de gálio | -0.7% | Global, com impacto concentrado na Ásia | Curto prazo (≤ 2 anos) |

| Fonte: Mordor Intelligence | |||

Desafios térmicos dificultam miniaturização de array VCSEL

Conforme emissores VCSEL são empacotados mais próximos para alcançar maior potência óptica em pegadas cada vez menores, elementos centrais em um variedade podem operar 50 °c mais quentes que o ambiente. Temperaturas elevadas de junção degradam eficiência e arriscam falha catastrófica. Fabricantes de dispositivos estão experimentando circuitos de acionamento segmentados e empacotamento avançado que conduz calor lateralmente para camadas de cobre antes de atingir óptica sensível. um adoção dessas inovações moderará o atual arrasto no mercado de 3D sensor preservando desempenho dentro de dispositivos de consumo compactos.

Lei AI da UE cria encargos de conformidade para detecção biométrica

um classificação da Europa de reconhecimento facial como "alto risco" obriga fornecedores um conduzir extensas avaliações de impacto, implementar fluxos de consentimento fortes e fornecer transparência algorítmica. Cronogramas de lançamento para análise de shopping, controle de acesso um estádios e vigilância do setor público se alongaram conforme integradores de sistema auditam caminhos de dados. Empresas menores enfrentam overhead desproporcional, potencialmente estreitando o cenário de fornecedores. Não obstante, o impulso por privacidade acelerou P&d em anonimização no dispositivo e arquiteturas que poupam dados que poderiam posteriormente desbloquear demanda em outros mercados regulamentados.

Análise de Segmento

Por Produto: Sensores de Imagem Permanecem Centrais enquanto Reconhecimento de Gestos Acelera

Sensores de Imagem responderam por 62% da receita de 2024, confirmando seu papel fundamental no mercado de 3D sensor. Demanda robusta surge de smartphones, inspeção industrial e robótica que dependem de mapas de profundidade de alta resolução abrangendo alcances de 5 m com precisão sub-milimétrica. Arquiteturas múltiplo-empilhadas iluminadas por trás e pipelines HDR sobre-chip continuam melhorando relações sinal-ruído. Fornecedores líderes mudaram para linhas de wafer de 300 mm, impulsionando melhorias de rendimento que reduzem custo por megapixel.

Sensores de Reconhecimento de Gestos registram um expansão mais rápida, avançando um uma CAGR de 14,8% até 2030 conforme interfaces sem toque penetram consoles de infoentretenimento, quiosques interativos e dispositivos de saúde. Novos módulos fundem profundidade ToF, radar de ondas milimétricas e inferência IA em um único substrato, permitindo reconhecimento de poses complexas de mão sob iluminação variável. Equipes de design OEM qualificadas na Ásia-Pacífico encurtam ainda mais ciclos de desenvolvimento, ajudando este segmento um acumular uma participação maior do mercado de 3D sensor.

Sensores de Posição, Unidades de Medição Inercial e elementos Thermopile completam o portfólio, cada um abordando requisitos específicos de precisão ou ambientais onde métodos ópticos enfrentam limites. Licenciamento cruzado entre fornecedores está consolidando PI, garantindo disponibilidade múltiplo-fornecedor para designers de sistema.

um subcategoria sensor de imagem representa o maior **tamanho do mercado de 3D sensor** em USD 4,4 bilhões em 2024 e está no curso para uma CAGR de dígito médio único até 2030. Dentro desta categoria, arquiteturas CMOS empilhadas iluminadas por trás comandaram aproximadamente 50% dos envios, sublinhando o movimento em direção um maior faixa dinâmica com menor energia. Módulos de reconhecimento de gestos, apesar de uma base menor, estão definidos para contribuir USD 1,6 bilhão em receita incremental até 2030 conforme espaços públicos e privados buscam minimizar contato de superfície compartilhada. Este surto ilustra como fatores de forma diversificados coletivamente reforçam momentum de crescimento através do mercado de 3D sensor.

Nota: Participações de segmento de todos os segmentos individuais disponíveis na compra do relatório

Por Tecnologia: ToF Domina, LiDAR Ganha Velocidade

Sensores Tempo de Voo geraram 46% da receita total em 2024, refletindo seu equilíbrio favorável custo-precisão. ToF indireto domina dispositivos de consumo graçcomo um emissores VCSEL maduros e receptores simples de diodo de avalanche de fóton único (SPAD). Variantes ToF diretas, com resolução de tempo de picossegundo, lideram em robótica e automação industrial requerendo distâncias de trabalho maiores. Integração de mecanismos de computação de profundidade capacitivos no mesmo die que fotodiodos corta latência, alimentando modelos IA de borda sem viagens de ida e volta para processadores host.

Soluções lidar, embora menores nos volumes de envio de hoje, estão crescendo um uma CAGR de 13,61% até 2030, impulsionadas por programas de autonomia automotiva e projetos de gêmeo digital de infraestrutura. Varredura de estado sólido, direcionamento de feixe micro-eletro-mecânico e arquiteturas de onda contínua modulada por frequência estão melhorando alcance enquanto reduzem contagens de peçcomo móveis. Esses avanços reduzem custo por nuvem de pontos e, por extensão, ampliam o mercado de 3D sensor além de veículos premium.

Luz estruturada permanece uma escolha preferida para captura de close-faixa e alta detalhe como desbloqueio facial e metrologia industrial. Visão estéreo e ultrassom mantêm bases em nichos específicos-estéreo oferece uma alternativa baseada em lente sem iluminação ativa, enquanto ultrassom tem sucesso onde caminhos ópticos são obstruídos por poeira ou fluido.

Por Vertical de Usuário Final: Eletrônicos de Consumo Lideram, Automotivo Acelera

Eletrônicos de Consumo detiveram 54% da receita de 2024, impulsionados por smartphones, tablets e dispositivos coleteíveis embarcando câmeras de profundidade para autenticação, fotografia de retrato e computação espacial. Emissores sob mostrar estão agora sendo enviados em volumes piloto, sinalizando uma onda vindoura de designs de tela ininterrupta. Detecção sempre ligada de baixa energia também permite controle mãos-livres em hubs domésticos inteligentes, ampliando os casos de uso para percepção de profundidade.

Automotivo e Transporte mostra um ascensão mais rápida, avançando um uma CAGR de 15,6% conforme veículos fazem transição de auxiliarência ao motorista Nível 2 para autonomia Nível 3. Montadoras estão padronizando lidar frontal e módulos ToF de monitoramento de cabine, integrando stacks de fusão de sensores que combinam radar, câmeras e mapas de profundidade. Acordos de marco de volume entre OEMs europeias e start-ups de sensores demonstram como o mercado de 3D sensor está se tornando integral para futuras plataformas veiculares.

Saúde explora crescentemente dados 3D em tempo real para planejamento ortopédico, medição de feridas e sistemas de rastreamento de pacientes que reduzem risco de queda. Automação industrial mantém demanda constante para funções de guia de linha, coleta de caixas e inspeção de qualidade. Segurançum e vigilância adotam câmeras de profundidade para reduzir falsos positivos, enquanto programas aeroespaciais comissionam tolerâncias personalizadas de alta-g que posteriormente se estendem para ofertas comerciais.

Nota: Participações de segmento de todos os segmentos individuais disponíveis na compra do relatório

Por Componente: Sensores de Imagem de Profundidade Lideram enquanto Óptica e Filtros Aceleram Inovação

Sensores de imagem de profundidade capturaram 24% da receita de componentes de 2024, um maior participação do mercado de 3D sensor entre partes individuais do stack de detecção. Sua dominância deriva da integração de imageamento tradicional com percepção de profundidade em um único pacote de silício, permitindo autenticação facial confiável, inspeção de qualidade e orientação robótica. Dispositivos atuais alcançam resolução sub-pixel enquanto consomem até 30% menos energia que um geração anterior, um ganho atribuível um arquiteturas iluminadas por trás e arrays SPAD mais eficientes. Fornecedores líderes como Sony e OmniVision estão agora qualificando sensores que sustentam desempenho em cenas de baixa luz, ampliando implantação em interiores automotivos e automação de armazém. Esses avanços reforçam um centralidade dos sensores de imagem de profundidade dentro do mercado mais amplo de 3D sensor reduzindo lista de materiais e encurtando ciclos de design para OEMs.

Óptica e filtros formam o grupo de componentes de crescimento mais rápido, avançando um uma CAGR de 12% até 2030 conforme módulos de profundidade miniaturizados demandam controle mais apertado sobre caminhos de luz. Elementos ópticos difrativos, revestimentos de interferência múltiplo-espectral e lentes asféricas moldadas moldam feixes de luz estruturada e ToF, preservando precisão de medição sob sol brilhante, névoa ou poeira rodando. Programas automotivos em particular empurram fornecedores ópticos para garantir estabilidade de temperatura de −40 °c um 125 °c e resistir abrasão por cascalho de pedra em frentes veiculares. Inovação agora centra em filtros que passam bandas selecionadas de infravermelho próximo enquanto bloqueiam comprimentos de onda visíveis dispersos, aumentando relações sinal-ruído sem ampliar um pegada do módulo. Conforme fabricantes de componentes agrupam dispositivos de alinhamento e metadados de calibração com sua óptica, eles elevam o teto geral de desempenho e aceleram tempo de mercado do sistema, cimentando óptica e filtros como habilitadores essenciais da próxima fase de crescimento da indústria de 3D sensor.

Análise de Geografia

Ásia-Pacífico comandou 38% da receita global em 2024, refletindo como fábricas densas de semicondutores da região, paraçum de trabalho qualificada em óptica e cadeias de suprimento verticalmente integradas. um China responde por cerca de 40% das vendas regionais, reforçada por OEMs domésticos de smartphones que estão adotando agressivamente módulos de profundidade internos. O Japão excele em moldagem de vidro de precisão e óptica de nível de wafer, alimentando sensores de alta precisão para robótica industrial. um Coreia do Sul aproveita know-how avançado de empacotamento para integrar lógica e detecção em substratos únicos, melhorando desempenho térmico em módulos compactos.

O Oriente Médio, embora começando de uma base baixa, está no curso para uma CAGR de 12,87% até 2030. Roteiros nacionais de cidades inteligentes financiam instalações de mobiliário urbano de detecção de profundidade, quiosques de varejo automatizado e suítes de imageamento de saúde habilitadas por IA. Integradores de sistema domésticos no Conselho de Cooperação do Golfo estão forjando parcerias com fornecedores de componentes europeus e asiáticos para localizar soluções que atendam requisitos climáticos e linguísticos. Ciclos rápidos de aquisição no setor de varejo estão acelerando cronogramas piloto-para-produção, fornecendo upside de curto prazo para o mercado de 3D sensor.

América do Norte permanece o epicentro de P&d lidar, apoiada por um ecossistema vibrante de venture capital e bolsas de pesquisa orientadas por defesa. Fornecedores tier-one automotivos aqui lideram o impulso em direção um direcionamento de feixe em escala de chip. um Europa sustenta demanda em automação automotiva e industrial apesar de leis rigorosas de proteção de dados, estimulando designs de sensores que processam dados pessoais na borda. América do Sul mostra adoção precoce em segurançum e agritech, enquanto implantações da África estão principalmente confinadas um hubs logísticos e operações de mineração que requerem soluções de detecção robustas.

Cenário Competitivo

O mercado de 3D sensor exibe concentração moderada; os cinco principais fornecedores capturam perto de 45% da receita enquanto um segundo nível de especialistas aborda requisitos de nicho. um linha RealSense da Intel acopla câmeras de profundidade de alta resolução com middleware de código aberto, facilitando integração em robótica e drones. um Sony constrói sobre sua dominância de imageamento, adicionando pipelines de captura de profundidade que entregam dados espaciais de baixa latência para smartphones e dispositivos xr. STMicroelectronics aproveita fábricas de wafer de 300 mm na Europa e Ásia para fornecer sensores ToF em escala, oferecendo upgrades compatíveis com pinos que encurtam ciclos de redesign de dispositivo.

Lumentum e ams OSRAM focam em iluminação VCSEL, um componente crítico para reconhecimento facial, lidar automotivo e scanners industriais. Cada uma está investindo em epitaxia e técnicas de ligação de wafer para elevar eficiência de conversão de energia. Novos entrantes como Hesai fornecem unidades lidar de grau automotivo que combinam ASICs proprietários com óptica, mirando líderes de custo entre OEMs. Enquanto isso, inovadores fab-less como Acconeer exploram radar de ultra-banda larga para abordar aplicações onde métodos ópticos enfrentam interferência de poeira ou chuva.

Aliançcomo estratégicas estão se intensificando conforme clientes buscam sistemas de detecção de profundidade turnkey ao invés de partes discretas. OEMs automotivas co-desenvolvem designs de referência que combinam lidar com câmera, radar e dados inerciais em stacks de percepção unificados. Fabricantes de dispositivos de consumo fazem parceria com casas de óptica para encolher módulos sob o mostrar. Captura de valor de software está subindo: fornecedores agora agrupam compressão de dados de profundidade, rastreamento de objetos e análise preservadora de privacidade, fornecendo diferenciação além da densidade bruta de nuvem de pontos.

Líderes da Indústria de 3D sensor

-

Sony grupo Corp

-

OSRAM AG

-

STMicroelectronics N.V.

-

Infineon tecnologias

-

Intel Corporation

- *Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Desenvolvimentos Recentes da Indústria

- Maio 2025: STMicroelectronics revelou um sensor ToF direto alcançando alcance de 10 m com 30% menor consumo de energia, mirando monitoramento interior e automação de fábrica

- Abril 2025: Sony adquiriu uma participação minoritária em uma empresa israelense especializada em processamento de profundidade melhorado por IA, aprofundando seu kit de ferramentas de imageamento computacional.

- Março 2025: Infineon lançou arrays VCSEL apresentando camadas integradas de espalhamento de calor que sustentam maior potência óptica sem rollover térmico.

- Fevereiro 2025: maçã registrou patentes para módulos de detecção 3D sob mostrar destinados um smartphones sem moldura, avançando estratégias de ocultação de sensor.

Escopo do Relatório do Mercado Global de 3D sensor

3D sensor é uma tecnologia de detecção de profundidade que melhora o reconhecimento facial e de objetos da câmera. O procedimento de capturar o comprimento, largura e altura de um objeto do mundo real com maior clareza e detalhe do que é possível com uma variedade de tecnologias diferentes. O mercado estudado está segmentado por produto, como sensor de Posição, sensor de Imagem, sensor de Temperatura e sensor Acelerômetro, outras tecnologias como Ultrassom, Luz Estruturada e Tempo de Voo, várias Verticais de Usuário Final como Eletrônicos de Consumo, Automotivo, Saúde e múltiplas geografias. Os tamanhos e previsões de mercado são fornecidos em termos de valor (USD milhão) para todos os segmentos acima.

O impacto da COVID-19 no mercado e segmentos impactados também estão cobertos sob o escopo do estudo. Além disso, um disrupção dos fatores afetando um expansão do mercado no futuro próximo foi coberta no estudo sobre motoristas e restrições.

| Sensores de Posição |

| Sensores de Imagem (Câmeras 3D) |

| Sensores de Temperatura |

| Sensores Acelerômetro e IMU |

| Sensores de Luz Ambiente e Proximidade |

| Sensores de Reconhecimento de Gestos |

| Luz Estruturada |

| Tempo de Voo (dToF e iToF) |

| Visão Estéreo |

| LiDAR (Flash e FMCW) |

| Ultrassom |

| Eletrônicos de Consumo |

| Automotivo e Transporte |

| Saúde e Dispositivos Médicos |

| Automação Industrial e Robótica |

| Segurança e Vigilância |

| Aeroespacial e Defesa |

| Emissores IR VCSEL |

| Sensores de Imagem de Profundidade |

| Processadores System-on-Chip |

| Óptica e Filtros |

| Módulos de Iluminação |

| Software e Algoritmos |

| América do Norte | Estados Unidos |

| Canadá | |

| América do Sul | Brasil |

| Argentina | |

| Europa | Reino Unido |

| Alemanha | |

| França | |

| Nórdicos (Suécia, Noruega, Dinamarca, Finlândia) | |

| Oriente Médio | CCG |

| Turquia | |

| África | África do Sul |

| Nigéria | |

| Ásia-Pacífico | China |

| Japão | |

| Coreia do Sul | |

| Índia |

| Por Produto | Sensores de Posição | |

| Sensores de Imagem (Câmeras 3D) | ||

| Sensores de Temperatura | ||

| Sensores Acelerômetro e IMU | ||

| Sensores de Luz Ambiente e Proximidade | ||

| Sensores de Reconhecimento de Gestos | ||

| Por Tecnologia | Luz Estruturada | |

| Tempo de Voo (dToF e iToF) | ||

| Visão Estéreo | ||

| LiDAR (Flash e FMCW) | ||

| Ultrassom | ||

| Por Vertical de Usuário Final | Eletrônicos de Consumo | |

| Automotivo e Transporte | ||

| Saúde e Dispositivos Médicos | ||

| Automação Industrial e Robótica | ||

| Segurança e Vigilância | ||

| Aeroespacial e Defesa | ||

| Por Componente | Emissores IR VCSEL | |

| Sensores de Imagem de Profundidade | ||

| Processadores System-on-Chip | ||

| Óptica e Filtros | ||

| Módulos de Iluminação | ||

| Software e Algoritmos | ||

| Por Geografia | América do Norte | Estados Unidos |

| Canadá | ||

| América do Sul | Brasil | |

| Argentina | ||

| Europa | Reino Unido | |

| Alemanha | ||

| França | ||

| Nórdicos (Suécia, Noruega, Dinamarca, Finlândia) | ||

| Oriente Médio | CCG | |

| Turquia | ||

| África | África do Sul | |

| Nigéria | ||

| Ásia-Pacífico | China | |

| Japão | ||

| Coreia do Sul | ||

| Índia | ||

Questões-Chave Respondidas no Relatório

Qual é o tamanho atual do Mercado de 3D sensor?

O Mercado de 3D sensor está projetado para registrar uma CAGR de 18% durante o poríodo de previsão (2025-2030)

Qual é o valor atual do mercado de 3D sensor e quão rápido está crescendo?

O mercado vale USD 7,1 bilhões em 2025 e está projetado para alcançar USD 11,74 bilhões até 2030, refletindo uma CAGR de 10,58%.

Qual região lidera um adoção de 3D sensor?

Ásia-Pacífico detém 38% da receita global graçcomo à sua profundidade de fabricação eletrônica e ciclos rápidos de atualização de dispositivos de consumo.

Qual segmento de aplicação mostrará o crescimento mais rápido?

Automotivo e Transporte está definido para uma CAGR de 15,6% até 2030 conforme ADAS habilitado por lidar e recursos de direção autônoma se tornam padrão.

Quão concentrado é o cenário competitivo?

Os cinco principais fornecedores controlam coletivamente cerca de 45% das vendas mundiais, indicando concentração moderada e espaço para novos entrantes.

Qual avanço tecnológico é mais provável de reduzir ainda mais o tamanho do sensor?

Arquiteturas ópticas sob mostrar que combinam emissores VCSEL, receptores SPAD e processamento de borda sobre-die estão definidas para impulsionar um próxima onda de miniaturização.

Como um regulamentação está afetando implantações de reconhecimento facial na Europa?

um Lei IA da UE classifica reconhecimento facial como alto risco, impondo requisitos rigorosos de transparência e privacidade que estendem cronogramas de projeto e favorecem soluções de processamento de dados no dispositivo.

Página atualizada pela última vez em: