Tamanho do mercado de saúde veterinária da Alemanha

| Período de Estudo | 2021 - 2029 |

| Ano Base Para Estimativa | 2023 |

| Período de Dados de Previsão | 2024 - 2029 |

| Período de Dados Históricos | 2021 - 2022 |

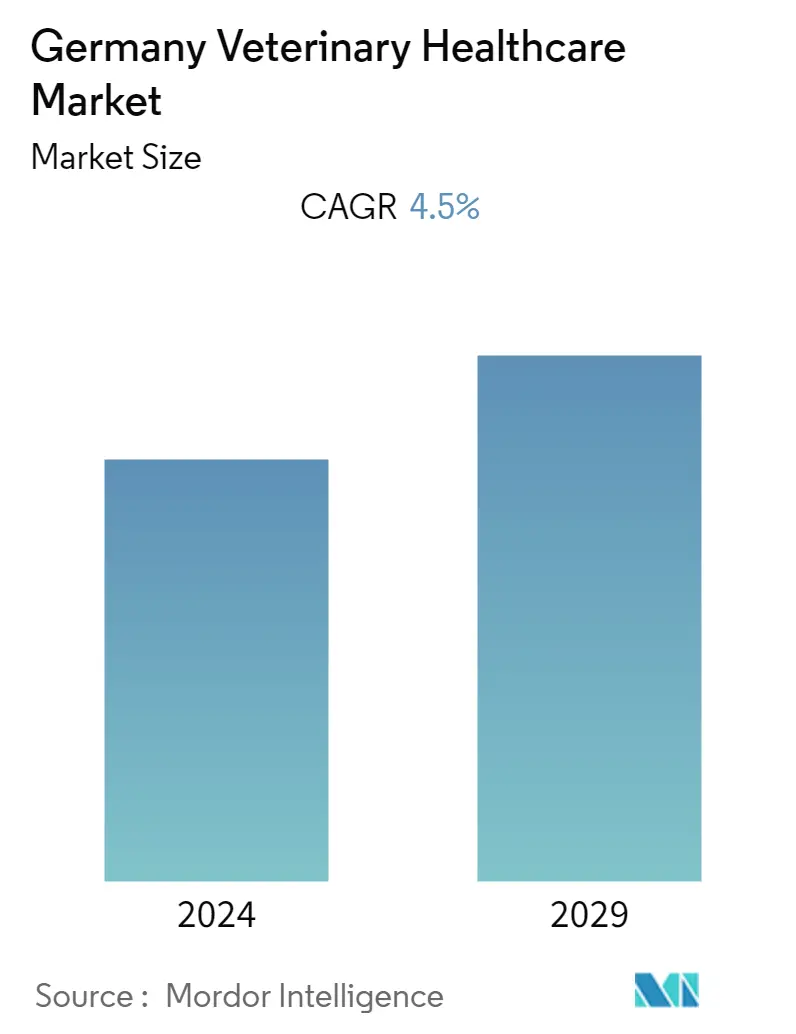

| CAGR | 4.50 % |

| Concentração de Mercado | Médio |

Jogadores principais

*Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica |

Como podemos ajudar?

Análise do mercado de saúde veterinária da Alemanha

Espera-se que o mercado de saúde veterinária da Alemanha registre um CAGR de 4,5% durante o período de previsão.

A pandemia COVID-19 impactou o mercado de saúde veterinária ao aumentar os custos de testes em animais e cuidados veterinários. Foram observadas perturbações na cadeia de abastecimento e escassez de medicamentos veterinários em vários países, principalmente devido aos encerramentos temporários dos locais de produção, às proibições de exportação e ao aumento da procura de medicamentos para o tratamento da COVID-19. Por exemplo, segundo artigo publicado em fevereiro de 2021, a demanda por serviços veterinários e visitas a clínicas veterinárias reduziu no país durante a pandemia de COVID-19, impactando o crescimento do mercado de saúde veterinária. Além disso, de acordo com um artigo da Health for Animals, a Associação Veterinária Mundial (WVA) e as organizações veterinárias regionais na Europa declararam os serviços veterinários essenciais em 2020, tal como os serviços de saúde humana. Como resultado, um grande número de veterinários trabalhou nas circunstâncias da COVID-19. A Agência Europeia de Medicamentos (EMA) criou e implementou algumas normas para garantir a acessibilidade dos medicamentos veterinários no mercado alemão. No entanto, com a retomada dos serviços de clínicas para animais de estimação e o relaxamento das restrições do COVID-19, espera-se que o mercado alemão de saúde veterinária cresça durante o período de previsão.

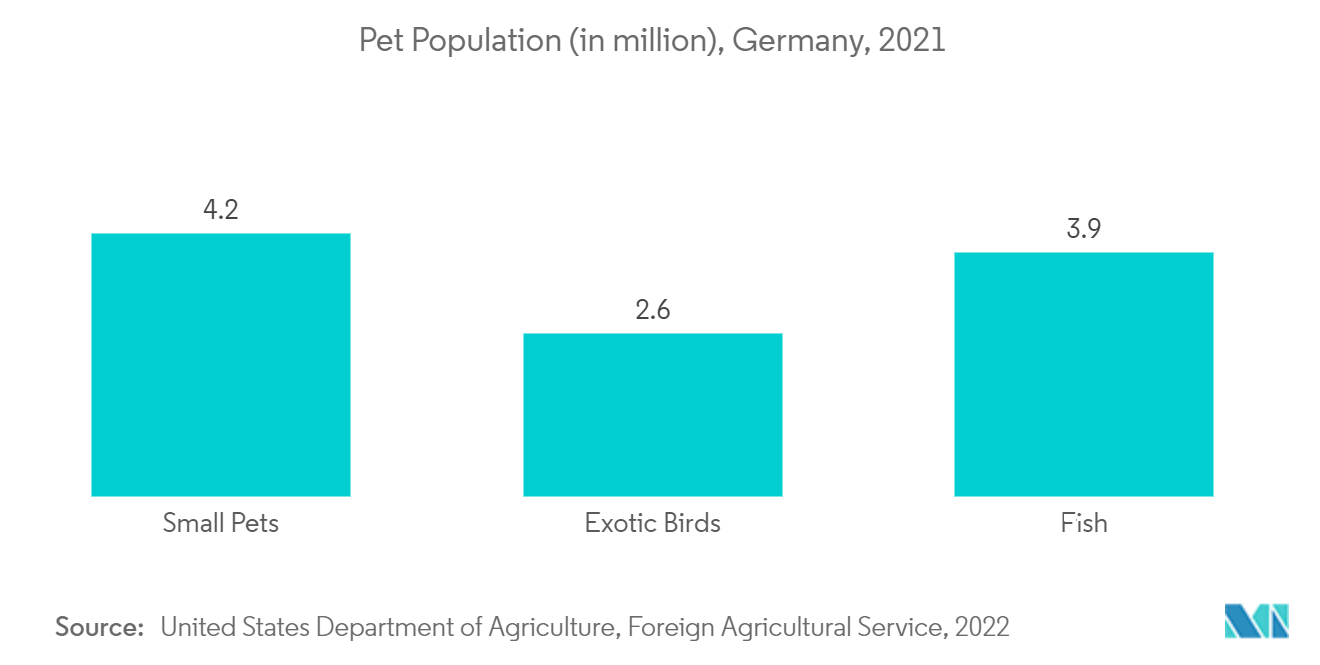

Segundo Der Deutsche Heimtiermarkt, 47% dos domicílios na Alemanha tinham animais de estimação em 2021. Além disso, 34,7 milhões de cães, gatos, pequenos animais e aves ornamentais eram mantidos pela população do país. Na Alemanha, as leis e a administração veterinária trabalham em conjunto para salvaguardar a saúde animal. Garantem uma boa criação e limpeza dos animais e esforços eficientes de prevenção e erradicação de doenças. Também confirma se os animais recebem ou não medicamentos veterinários autorizados e eficazes. Portanto, projeta-se que tais ocorrências favoreçam o crescimento do mercado na Alemanha durante todo o período de previsão.

As iniciativas estratégicas adotadas pelos principais players do mercado, como aprovações de produtos, lançamentos, parcerias e aquisições, estão alimentando o crescimento do mercado. Por exemplo, em julho de 2021, a Boehringer Ingelheim revelou que a versão 2.0 do aplicativo para smartphone FreVAX poderia controlar o dispositivo intramuscular sem agulha FreVAX. Foi desenvolvido para melhorar a comunicação com o sistema FreVAX, um dispositivo de injeção de vacina intramuscular sem agulha para suínos. Da mesma forma, em novembro de 2021, Felpreva (tigolaner/emodepside/praziquantel), para tratar infestações parasitárias internas e externas em gatos, recebeu autorização de comercialização da Comissão Europeia para comercialização na Alemanha.

No entanto, espera-se que o custo crescente dos testes em animais e dos serviços veterinários dificulte o crescimento do mercado.

Tendências do mercado de saúde veterinária da Alemanha

Espera-se que o segmento de vacinas detenha uma participação de mercado significativa durante o período de previsão

As vacinas compreendem vírus, bactérias e outros organismos causadores de doenças que foram mortos ou alterados para não causarem nenhuma doença, aumentando a imunidade. Novas vacinas avançadas foram fabricadas contendo componentes geneticamente modificados derivados desses agentes de doenças.

Diversos players do mercado estão engajados em iniciativas estratégicas como lançamentos de produtos, homologações e parcerias que impulsionam o crescimento do segmento. Por exemplo, em março de 2022, a Boehringer Ingelheim lançou a vacina contra parvovírus suíno ReproCyc ParvoFLEX para marrãs saudáveis e semeadas com seis meses ou mais. Oferece proteção prática e segura contra falhas reprodutivas causadas pelo parvovírus suíno. Estima-se que a inovação no segmento de vacinas impulsione a procura e a sua utilização em larga escala para tratar doenças mortais e, em última análise, contribua para o crescimento do segmento..

Além disso, em abril de 2022, as vacinas PREVEXXION RN+HVT+IBD e PREVEXXION RN para a doença de Marek foram lançadas pela Boehringer Ingelheim nos países da UE, incluindo o Reino Unido e a Alemanha. Como resultado, estas mudanças deverão beneficiar o mercado, estimulando a expansão do segmento durante o período de projeção.

Espera-se que cães e gatos detenham uma participação de mercado significativa durante o período de previsão

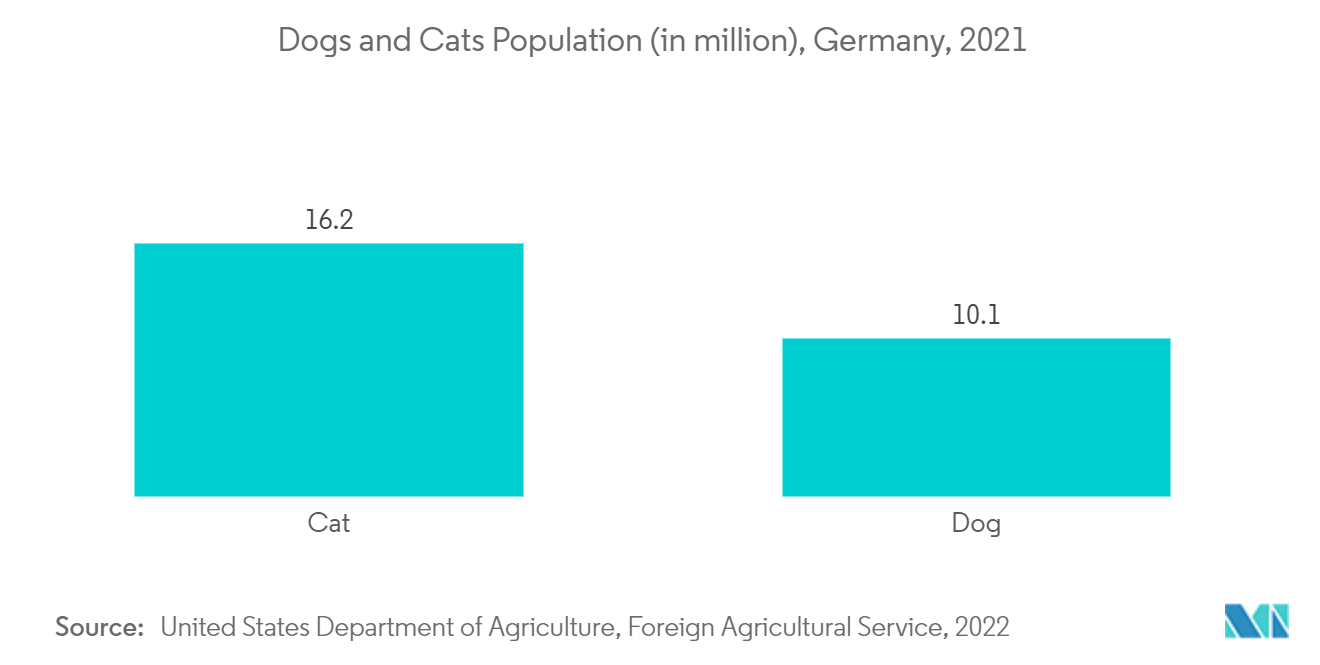

Espera-se que cães e gatos detenham uma participação de mercado significativa devido a razões como o aumento da adoção, o aumento das despesas com saúde de animais de estimação e instalações de seguros para animais de estimação.

Espera-se que a crescente população e a crescente adoção de cães e gatos pela população alemã aumentem a procura pelas suas vacinas e a necessidade de cuidados de saúde para prevenir o desenvolvimento de doenças zoonóticas, que deverão impulsionar o crescimento do segmento durante o período de previsão. Por exemplo, o relatório da Indústria Europeia de Alimentos para Animais de Estimação relatou 10.300.000 cães e 16.700.000 gatos na Alemanha em 2021. De acordo com a mesma fonte, a percentagem estimada de famílias alemãs que deviam pelo menos um gato era de 21%, e um cão era de 19% em 2021. Isso indica que a adoção de gatos foi maior entre a população do que de cães. Estima-se que a adoção de animais de estimação impulsione as despesas com saúde, impulsionando o crescimento do segmento.

Além disso, de acordo com Der Deutsche Heimtiermarkt, 2022, o número de gatos adotados foi maior na Alemanha em comparação com cães, já que 16,7 milhões de gatos vivem em 26% dos lares alemães, em comparação com 10,3 milhões de cães em 21% dos lares. Além disso, da mesma fonte, o número de cães sem raça definida aumentou de 42% para 44%. A Alemanha é o país europeu com o número mais significativo de cães e gatos como animais de estimação.

Assim, espera-se que a crescente adoção de cães e gatos pela população do país aumente a demanda por seus tratamentos e diagnósticos, o que deverá impulsionar o crescimento do segmento ao longo do período previsto.

Visão geral da indústria de cuidados de saúde veterinários da Alemanha

O mercado alemão de saúde veterinária é moderadamente fragmentado e consiste em vários players importantes. Empresas como Boehringer Ingelheim International GmbH, Ceva Animal Health Inc, Elanco Animal Health, Idexx Laboratories, Merck Co. Inc., Phibro Animal Health, Randox Laboratories, Ltd, Vetoquinol GmbH, Virbac SA, Zoetis, Inc, entre outras, detêm o participação de mercado substancial no mercado de cuidados de saúde veterinários na Alemanha.

Líderes do mercado de saúde veterinária da Alemanha

-

Boehringer Ingelheim International GmbH

-

Zoetis, Inc

-

Elanco Animal Health

-

Ceva Animal Health

-

Vetoquinol S.A.

*Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Notícias do mercado de saúde veterinária da Alemanha

- Julho de 2022 – A Rex, com sede em Berlim, arrecadou 5,27 milhões de dólares (5 milhões de euros) para construir clínicas veterinárias nos próximos anos. Com ênfase na experiência do cliente, processos digitalizados e tratamento de alto nível, a startup de tecnologia para animais de estimação está trazendo o mundo digital para os cuidados veterinários.

- Janeiro de 2022- A Idexx Laboratories Inc. lançou uma série de melhorias de produtos e serviços, como o teste IDEXX 4Dx Plus, o aplicativo móvel VetConnect PLUS, o analisador de sedimentos urinários SediVue Dx e o novo teste Catalyst SDMA, que permitem que as práticas veterinárias sejam mais eficientes durante o gerenciamento aumentando o volume de pacientes. As melhorias fornecem insights mais profundos e práticos e suporte personalizado para facilitar decisões clínicas mais rápidas e confiantes.

Relatório de mercado de saúde veterinária da Alemanha – Índice

1. INTRODUÇÃO

1.1 Premissas do Estudo e Definição de Mercado

1.2 Escopo do estudo

2. METODOLOGIA DE PESQUISA

3. SUMÁRIO EXECUTIVO

4. DINÂMICA DE MERCADO

4.1 Visão geral do mercado

4.2 Drivers de mercado

4.2.1 Tecnologia avançada que leva a inovações em saúde animal

4.2.2 Aumento da Conscientização e Iniciativas do Governo

4.2.3 Aumento da prevalência de doenças zoonóticas

4.3 Restrições de mercado

4.3.1 Aumento do custo de testes em animais e serviços veterinários

4.4 Análise das Cinco Forças de Porter

4.4.1 Ameaça de novos participantes

4.4.2 Poder de barganha dos compradores/consumidores

4.4.3 Poder de barganha dos fornecedores

4.4.4 Ameaça de produtos substitutos

4.4.5 Intensidade da rivalidade competitiva

5. SEGMENTAÇÃO DE MERCADO (Tamanho de mercado por valor em milhões de dólares)

5.1 Por produto

5.1.1 Por Terapêutica

5.1.1.1 Vacinas

5.1.1.2 Parasiticidas

5.1.1.3 Anti-infecciosos

5.1.1.4 Aditivos para rações médicas

5.1.1.5 Outras Terapêuticas

5.1.2 Por diagnóstico

5.1.2.1 Testes imunodiagnósticos

5.1.2.2 Diagnóstico Molecular

5.1.2.3 Diagnóstico por imagem

5.1.2.4 Química Clínica

5.1.2.5 Outros diagnósticos

5.2 Por tipo de animal

5.2.1 Cachorros e gatos

5.2.2 Cavalos

5.2.3 Ruminantes

5.2.4 Suínos

5.2.5 Aves

5.2.6 Outros animais

6. CENÁRIO COMPETITIVO

6.1 Perfis de empresa

6.1.1 Boehringer Ingelheim International GmbH

6.1.2 Ceva Animal Health

6.1.3 Elanco Animal Health

6.1.4 Idexx Laboratories

6.1.5 Merck & Co. Inc.

6.1.6 Phibro Animal Health

6.1.7 Vetoquinol

6.1.8 Virbac SA

6.1.9 Zoetis, Inc

7. OPORTUNIDADES DE MERCADO E TENDÊNCIAS FUTURAS

Segmentação da indústria de saúde veterinária da Alemanha

No âmbito do relatório, a saúde veterinária compreende os produtos utilizados no diagnóstico e tratamento de doenças em animais.

O mercado de saúde veterinária da Alemanha é segmentado por produto (terapêuticos (vacinas, parasiticidas, anti-infecciosos, aditivos para rações médicas e outras terapêuticas) e diagnósticos (testes de imunodiagnóstico, diagnóstico molecular, diagnóstico por imagem, química clínica e outros diagnósticos) e animal Tipo (cães e gatos, cavalos, ruminantes, suínos, aves e outros animais) O relatório oferece valor (em milhões de dólares) para os segmentos acima.

| Por produto | ||||||||||||

| ||||||||||||

|

| Por tipo de animal | ||

| ||

| ||

| ||

| ||

| ||

|

Perguntas frequentes sobre pesquisa de mercado de saúde veterinária na Alemanha

Qual é o tamanho atual do mercado de saúde veterinária da Alemanha?

O Mercado de Saúde Veterinária da Alemanha deverá registrar um CAGR de 4,5% durante o período de previsão (2024-2029)

Quem são os principais atores do mercado de saúde veterinária da Alemanha?

Boehringer Ingelheim International GmbH, Zoetis, Inc, Elanco Animal Health, Ceva Animal Health, Vetoquinol S.A. são as principais empresas que operam no mercado de saúde veterinária da Alemanha.

Que anos este mercado de saúde veterinária da Alemanha cobre?

O relatório abrange o tamanho histórico do mercado de saúde veterinária da Alemanha para os anos 2021, 2022 e 2023. O relatório também prevê o tamanho do mercado de saúde veterinária da Alemanha para os anos 2024, 2025, 2026, 2027, 2028 e 2029.

Relatório da Indústria de Cuidados de Saúde Veterinários na Alemanha

Estatísticas para a participação de mercado de cuidados de saúde veterinários na Alemanha em 2024, tamanho e taxa de crescimento de receita, criadas por Mordor Intelligence™ Industry Reports. A análise de Saúde Veterinária na Alemanha inclui uma perspectiva de previsão de mercado para 2029 e uma visão histórica. Obtenha uma amostra desta análise do setor como um download gratuito em PDF do relatório.