Tamanho e Participação do Mercado de Equipamentos Odontológicos da Alemanha

Análise do Mercado de Equipamentos Odontológicos da Alemanha por Mordor Intelligence

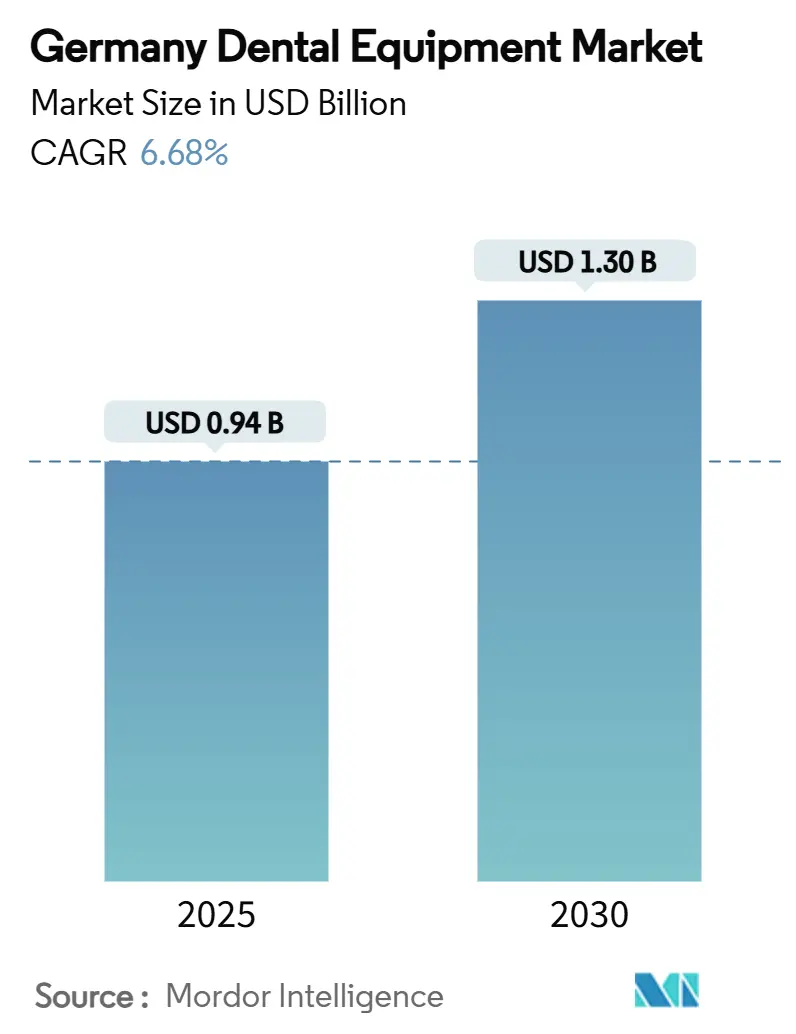

O tamanho do mercado alemão de equipamentos odontológicos atingiu USD 0,94 bilhão em 2024 e está previsto para expandir para USD 1,30 bilhão até 2030, registrando uma TCAC de 6,68% durante 2025-2030. A demanda está se acelerando à medida que as tecnologias digitais reduzem o tempo de cadeira, as Organizações de Serviços Odontológicos corporativas (DSOs) consolidam o poder de compra, e uma população envelhecida aumenta os volumes de tratamentos restauradores. Scanners intraorais, impressoras 3D e sistemas a laser estão migrando de nicho para mainstream, enquanto importações recondicionadas moderam os preços médios de venda. A pressão competitiva está se intensificando: líderes globais estão agrupando softwares baseados em nuvem com hardware, especialistas de médio porte focam na profundidade de recursos, e fornecedores de baixo custo aproveitam os mercados secundários da UE. A robusta cobertura de seguro estatutário da Alemanha mantém os fluxos de procedimentos básicos previsíveis, contudo a limitada cobertura para cuidados estéticos canaliza gastos com equipamentos para tratamentos privados de alta margem concentrados em áreas metropolitanas.

Principais Conclusões do Relatório

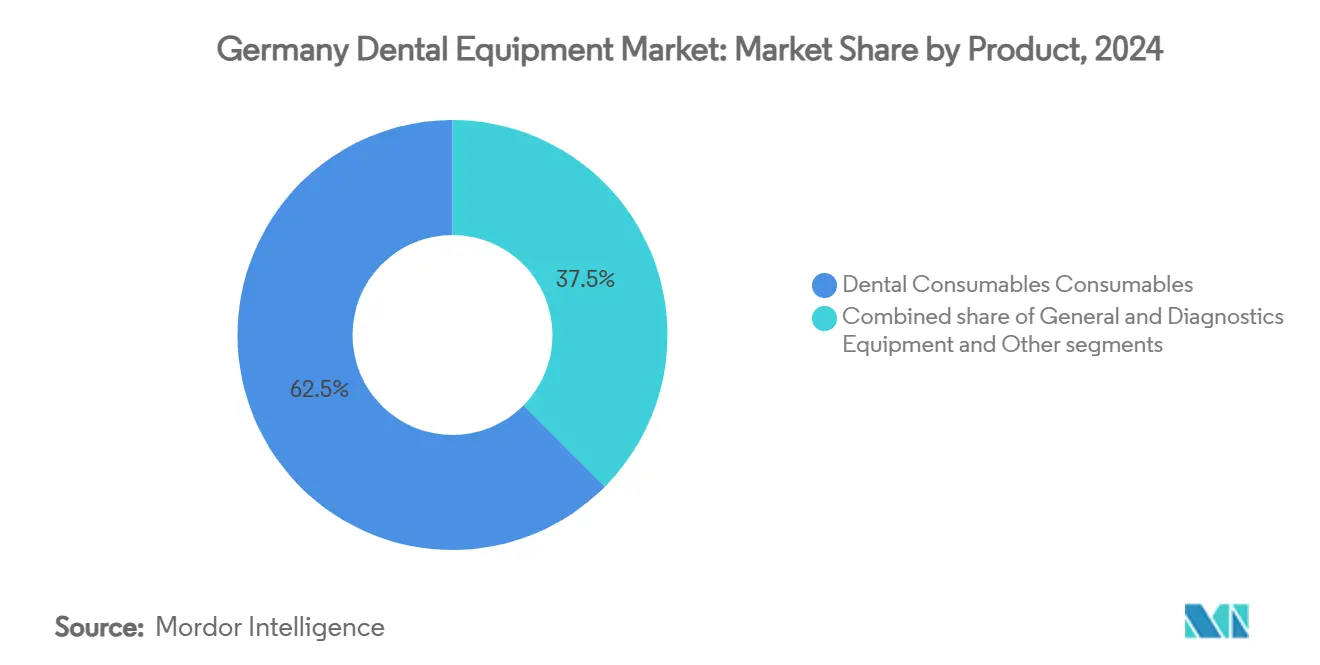

- Por categoria de produto, consumíveis odontológicos lideraram com 62,54% de participação de receita em 2024; equipamentos gerais e diagnósticos têm previsão de expansão a 7,34% TCAC até 2030.

- Por tipo de tratamento, tratamento ortodôntico deteve 32,50% da participação do mercado de equipamentos odontológicos alemão em 2024; prostodontia está projetada para avançar a 7,56% TCAC até 2030.

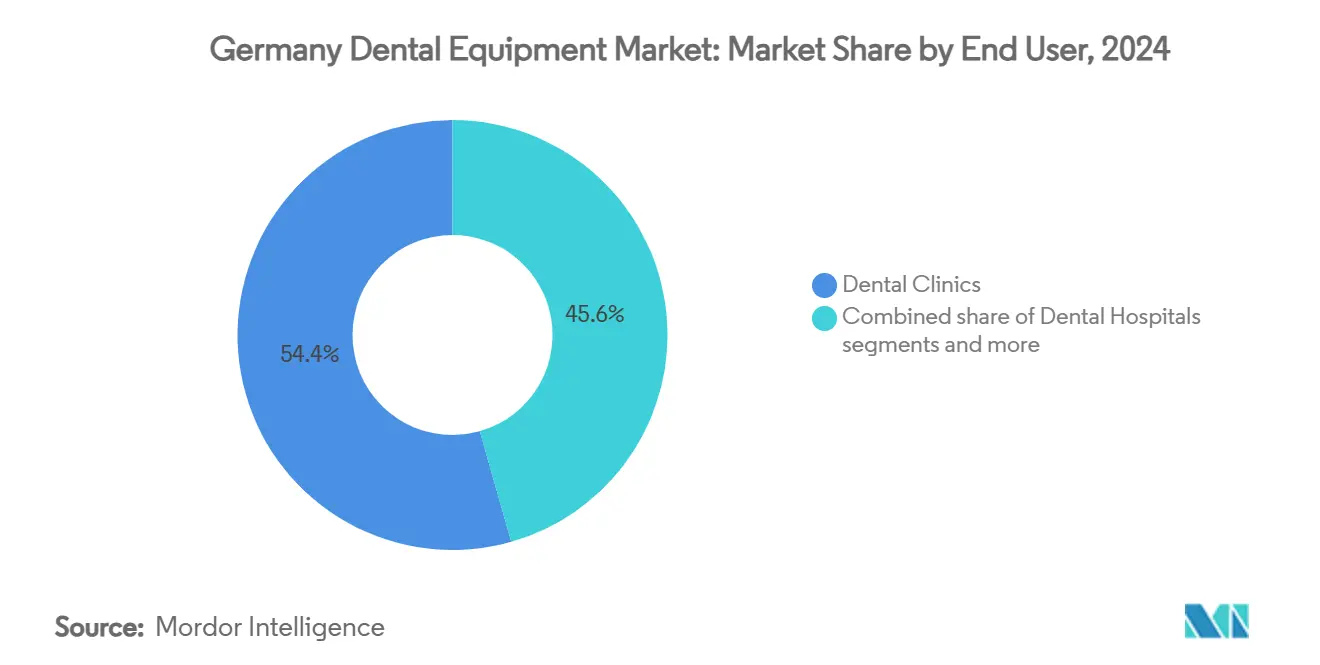

- Por usuário final, clínicas odontológicas comandaram 54,40% de participação do tamanho do mercado de equipamentos odontológicos alemão em 2024 e estão projetadas para crescer a 7,94% TCAC entre 2025 e 2030.

Tendências e Insights do Mercado de Equipamentos Odontológicos da Alemanha

Análise de Impacto dos Direcionadores

| Direcionador | (~) % de Impacto na Previsão TCAC | Relevância Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Rápida Adoção de Sistemas CAD/CAM | +1.6% | Nacional, com ganhos iniciais em centros urbanos | Médio prazo (≈3-4 anos) |

| Demanda Crescente por Alinhadores Transparentes | +1.4% | Nacional, concentrada em áreas metropolitanas | Curto prazo (≤2 anos) |

| Crescente Incidência de Doenças Dentárias | +0.9% | Nacional, maior impacto em regiões com envelhecimento | Longo prazo (≥5 anos) |

| Mudança para Terapia Periodontal a Laser | +0.7% | Centros urbanos inicialmente, adoção nacional gradual | Médio prazo (≈3-4 anos) |

| Crescente Consolidação de DSO | +1.5% | Nacional, com concentração na Alemanha ocidental | Médio prazo (≈3-4 anos) |

| Fortes Incentivos à Exportação para Produtos Made-in-Germany | +0.8% | Nacional, com foco em regiões de manufatura | Longo prazo (≥5 anos) |

| Fonte: Mordor Intelligence | |||

Rápida Adoção de Sistemas CAD/CAM

Clínicas alemãs estão integrando ecossistemas CAD/CAM chairside que combinam scanners Primescan 2 com software de design DS Core baseado em nuvem, reduzindo pela metade o tempo de restauração em visita única e diminuindo dependências de laboratório. A adoção é mais visível em consultórios urbanos de múltiplas cadeiras onde maior fluxo de pacientes justifica gastos de capital. DSOs padronizam essas plataformas através de redes, permitindo treinamento centralizado e alavancagem de preços em bloco. À medida que as opções de materiais se ampliam-de cerâmicas híbridas a blocos de zircônia-clínicos melhoram a captura de margem trazendo o fresamento para dentro do consultório. Modelos de financiamento oferecendo planos de 0% em cinco anos mitigam barreiras de custo, contudo práticas solo em regiões rurais ainda adiam a adoção, ampliando a lacuna tecnológica dentro do mercado alemão de equipamentos odontológicos.

Demanda Crescente por Alinhadores Transparentes

Pacientes alemães pagam privadamente por correção estética, levando clínicas a investir em scanners de alta precisão, IA de planejamento de tratamento, e impressoras 3D para modelos de alinhadores. O marketing das práticas pivota para "odontologia invisível", e consultórios metropolitanos reportam taxas de casos 20% acima dos níveis de 2022. O ciclo de upgrade de equipamentos resultante sustenta vendas de scanners e impressão enquanto impulsiona receita recorrente de assinaturas de software, cimentando fluxos de trabalho digitais dentro do mercado alemão de equipamentos odontológicos.

Mudança para Terapia Periodontal a Laser Reduzindo Tempo de Inatividade Cirúrgica

Clínicos alemães estão rapidamente incorporando lasers de diodo, Er:YAG e Nd:YAG em protocolos periodontais porque esses dispositivos cortam tecido com dano térmico mínimo, proporcionam excelente hemostasia e encurtam o tempo de cicatrização comparado à cirurgia com bisturi. Clínicas anunciam pacotes de tratamento "sem sutura" que comandam taxas 15-20% mais altas, melhorando o payback em unidades laser precificadas entre USD 25.000-40.000. DSOs estão padronizando plataformas laser através de redes multi-sites para simplificar treinamento de pessoal e alavancar descontos de compra em volume, acelerando ainda mais a adoção. O alinhamento regulatório com o MDR da Alemanha também se tornou mais fácil porque fabricantes líderes agora enviam protocolos de tratamento pré-configurados que documentam configurações de energia e tempos de exposição, facilitando auditorias de conformidade. Juntos, esses benefícios clínicos, econômicos e regulatórios elevam a terapia periodontal a laser de um complemento opcional para um direcionador mainstream de gastos com equipamentos dentro do mercado alemão de equipamentos odontológicos.

Crescente Incidência de Doenças Dentárias

Os gastos diretos com doenças orais na Alemanha atingiram USD 30,88 bilhões-8% dos gastos globais[1]Fonte: Nityanand Jain, "WHO Global Oral Health Status Report," onlinelibrary.wiley.com . A prevalência de cáries e doenças periodontais aumenta com o envelhecimento da população, alimentando a demanda por motores de implante, imagem CBCT e biomateriais regenerativos. Iniciativas de conscientização preventiva destacam conexões sistêmicas entre periodontite e diabetes, empurrando clínicas a expandir programas de profilaxia que requerem scalers ultrassônicos e unidades de polimento a ar. Essa pressão epidemiológica sustenta crescimento estável de linha de base mesmo quando gastos cosméticos flutuam.

Análise de Impacto das Restrições

| Restrição | (~) % de Impacto na Previsão TCAC | Relevância Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Intensidade de Capital de Fluxos de Trabalho Digitais | -1.1% | Nacional, maior impacto em áreas rurais | Curto prazo (≤2 anos) |

| Competição de Preços & Reembolso Limitado | -0.8% | Nacional | Médio prazo (≈3-4 anos) |

| Custos Rigorosos de Recertificação MDR | -0.6% | Nacional, maior impacto em fabricantes menores | Curto prazo (≤2 anos) |

| Reembolso Limitado para Procedimentos Estéticos | -0.4% | Nacional, concentrado em segmentos de mercado premium | Médio prazo (≈3-4 anos) |

| Fonte: Mordor Intelligence | |||

Intensidade de Capital de Fluxos de Trabalho Digitais

Uma cadeia digital completa no consultório-scanner, software de design, unidade de fresamento e impressora 3D-pode custar mais de USD 162.000. Enquanto DSOs amortizam isso através de múltiplos sites, proprietários solo enfrentam pressão, atrasando upgrades e alongando períodos de payback. Ciclos rápidos de inovação amplificam medos de obsolescência, tornando atraentes modelos de leasing e pagamento por uso, contudo complexos de gerenciar. Essa lacuna de financiamento arrisca ampliar disparidades de desempenho através do mercado alemão de equipamentos odontológicos.

Competição de Preços & Reembolso Limitado

Unidades recondicionadas importadas de vizinhos da UE cortam preços de lista novos em até 40%, apelando para start-ups e práticas conscientes de orçamento. Exclusões de seguro estatutário em serviços cosméticos limitam potencial de receita para lasers e ferramentas CAD/CAM high-end focadas em estética anterior. Fabricantes respondem com ofertas modulares e software de assinatura para defender margens, mas pressão ASP persiste, desacelerando adoção premium fora de grandes cidades.

Análise de Segmentos

Por Produto: Integração digital acelera dominância diagnóstica

Consumíveis odontológicos sustentaram 62,54% de participação do mercado alemão de equipamentos odontológicos em 2024 à medida que procedimentos restauradores e de implante permaneceram rotineiros. Demanda recorrente por agentes de união, materiais de impressão e biomateriais fornece aos fabricantes volume previsível, compensando erosão de preços. Enquanto isso, a categoria de equipamentos gerais e diagnósticos está projetada para crescer mais rapidamente a 7,34% TCAC até 2030, impulsionada pela demanda por câmeras intraorais livres de radiação como a KaVo DIAGNOcam Vision Full HD.

Cadeiras odontológicas agora são enviadas com motores elétricos integrados, controles de tela sensível ao toque e sensores IoT que alimentam análises de manutenção em dashboards em nuvem. Parcerias como a integração KaVo-A-dec de 2025 permitem conectividade plug-and-play de peças de mão, melhorando ergonomia operatória. Plataformas laser cobrindo comprimentos de onda diodo, Er:YAG e Nd:YAG ganham tração para contorno de tecido mole e preparação de cavidade. Linhas emergentes de "outros dispositivos", incluindo câmeras digitais de correspondência de cor e aparelhos orais para apneia do sono, adicionam fluxos de receita auxiliares, contudo permanecem sub-5% do mercado alemão de equipamentos odontológicos.

Nota: Participações de segmentos de todos os segmentos individuais disponíveis mediante compra do relatório

Por Tratamento: Demanda estética remodela gastos ortodônticos e prostodônticos

Ortodontia deteve 32,50% da participação do mercado alemão de equipamentos odontológicos em 2024 e continua a ancorar demanda por scanners e software. Fluxos de trabalho de alinhadores transparentes requerem imagem de alta resolução, design em nuvem e impressão 3D no consultório, criando oportunidades de venda cruzada para fornecedores de equipamentos. Prostodontia, auxiliada por métricas de estabilidade de implante e kits cirúrgicos totalmente guiados, tem previsão de crescer a 7,56% TCAC, elevando o tamanho do mercado alemão de equipamentos odontológicos para motores de implante e unidades CBCT.

Tratamentos endodônticos se beneficiam de motores que combinam localizadores de ápice integrados com sistemas de lima reciprocante como o X-Smart Pro+ da Dentsply Sirona. Periodontia aproveita lasers de diodo e Nd:YAG para reduzir carga bacteriana e dor pós-operatória, fomentando preferência do paciente por opções minimamente invasivas. Foco preventivo e ferramentas digitais de aceitação de caso estimulam demanda por câmeras de fotodocumentação e dispositivos de detecção de cárie por fluorescência, ampliando a cesta de equipamentos comprados por tratamento.

Por Usuário Final: Clínicas lideram a onda digital

Clínicas odontológicas representaram 54,40% do tamanho do mercado alemão de equipamentos odontológicos em 2024 e estão projetadas para liderar o crescimento a 7,94% TCAC. Consolidação sob DSOs, exemplificada pela rede de 80 locações da zahneins[2]Altor. "Zahneins." 24 de janeiro de 2025. altor.com. , dá às clínicas escala para negociar pacotes hardware-software agrupados. Clínicas também pioneirizam fluxos de trabalho "escanear-planejar-fresar-assentar" que se alinham com demanda de pacientes por odontologia do mesmo dia.

Hospitais, embora menores em número, especificam sistemas CBCT high-end e navegação cirúrgica para casos maxilofaciais complexos. Institutos acadêmicos investem em impressoras de grau de pesquisa e análises de IA para validar novos protocolos restauradores, moldando currículos que normalizam fluxos de trabalho digitais para graduados. Combinados, esses usuários finais asseguram diversidade de demanda multicanal dentro do mercado alemão de equipamentos odontológicos.

Nota: Participações de segmentos de todos os segmentos individuais disponíveis mediante compra do relatório

Análise Geográfica

Os Länder ocidentais-Renânia do Norte-Vestfália e Baviera-concentram volume de procedimentos e gastos com equipamentos graças a populações densas e maior renda disponível. Clínicas de Munique, Frankfurt e Berlim rotineiramente implantam fresamento chairside e lasers de diodo, encurtando ciclos restauradores e comercializando serviços de "uma visita". Estados orientais ainda ficam atrás na penetração de scanners mas registram crescimento de pedidos de equipamentos acima da média à medida que fundos estruturais da UE apoiam modernização da saúde.

Estratégias de expansão de DSO espelham clusters econômicos: zahneins e Colosseum Dental visam cinturões de commuters ao redor de Düsseldorf e Hamburgo onde rotatividade de propriedade de clínicas está aumentando. Práticas rurais se inclinam para unidades recondicionadas, sustentando um mercado cinza paralelo que satisfaz necessidades de nível inicial. Fabricantes calibram estratégia de canal adequadamente, direcionando pacotes premium para hubs urbanos e sistemas modulares para cidades menores, assegurando ampla cobertura do mercado alemão de equipamentos odontológicos.

Fluxos de pacientes transfronteiriços da Áustria e Suíça para a Baviera aumentam volumes de casos de implante e estéticos, indiretamente elevando utilização local de equipamentos. Inversamente, clínicas próximas às fronteiras polonesa e tcheca enfrentam vazamento de saída de pacientes sensíveis a preço, reforçando a proposta de valor de cadeiras recondicionadas de baixa manutenção. No geral, o mercado alemão de equipamentos odontológicos exibe polarização geográfica ligada ao vigor econômico e velocidade de adoção de tecnologia.

Cenário Competitivo

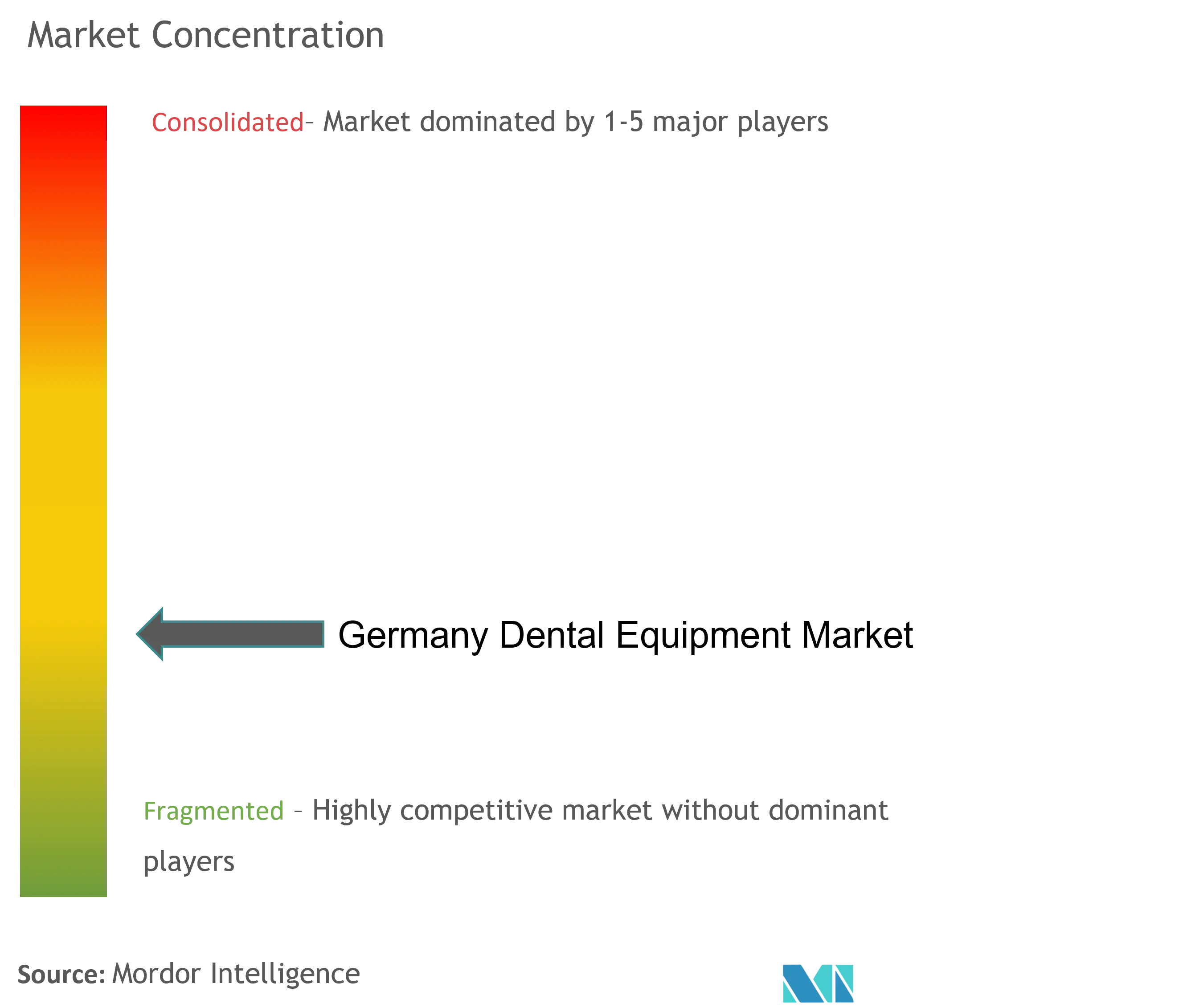

Grandes globais incluindo Dentsply Sirona e Straumann Group lideram através de ecossistemas digitais end-to-end que agrupam plataformas em nuvem com scanners e fresadoras;. Marcas europeias de médio porte como KaVo e Dürr Dental se diferenciam em ergonomia, clareza de imagem e redes de serviço. Recondicionadores locais como Ambident prosperam em segmentos orientados por custo, estendendo ciclos de vida de produtos e pressionando ASPs de unidades novas.

Atividade estratégica se centra em integração de plataforma e soluções orientadas para DSO: o DS Core Enterprise da Dentsply Sirona personaliza fluxos de dados multi-locação, enquanto a divisão Enterprise Solutions da Straumann apoia protocolos de implante padronizados. Parcerias-KaVo com A-dec, Henry Schein com Large Practice Sales-sinalizam uma corrida de ecossistema que valoriza aderência de fluxo de trabalho sobre margens de hardware. Conformidade MDR canaliza custos regulatórios para fabricantes menores, elevando barreiras e empurrando o mercado alemão de equipamentos odontológicos para concentração moderada.

Inovação agora se estende além de hardware para planejamento de tratamento orientado por IA e dashboards de análise que predizem necessidades de manutenção. Fornecedores investem em sustentabilidade, exemplificado pelo site movido a energia solar Elz da Dentsply Sirona cortando 13,6 toneladas de CO₂e anualmente. Intensidade competitiva, portanto, depende de propostas de valor holísticas-eficiência clínica, suporte regulatório, pegada ambiental e flexibilidade de financiamento.

Líderes da Indústria de Equipamentos Odontológicos da Alemanha

-

Biolase Inc.

-

GC Corporation

-

Danaher Corporation (Nobel Biocare)

-

Dentsply International Inc.

-

3M

- *Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Desenvolvimentos Recentes da Indústria

- Março de 2025: Planmeca lançou as unidades odontológicas Pro40 e Pro50 S com designs ergonômicos, integração digital, higiene melhorada e soluções sustentáveis.

- Novembro de 2024: Dentsply Sirona reportou que suas operações alemãs contribuíram significativamente para seu desempenho europeu, com força particular em vendas de equipamentos digitais apesar de desafios gerais no mercado europeu mais amplo Dentsply Sirona.

- Agosto de 2024: Straumann Group anunciou a venda de seu negócio de alinhadores DrSmile para o Impress Group com sede em Barcelona, retendo uma participação minoritária de 20% na entidade combinada enquanto reenfoca nas atividades de ortodontia business-to-business no mercado alemão, sinalizando uma mudança estratégica longe de serviços de alinhadores transparentes direto-ao-consumidor

Escopo do Relatório do Mercado de Equipamentos Odontológicos da Alemanha

Instrumentos odontológicos são ferramentas usadas por profissionais odontológicos para fornecer tratamento odontológico. Eles incluem ferramentas para examinar, manipular, tratar, restaurar e remover dentes e estruturas orais circundantes.

O Mercado de Equipamentos Odontológicos da Alemanha é Segmentado por Produto (Equipamentos Gerais e Diagnósticos (Laser Odontológico, Equipamento de Radiologia, Cadeira Odontológica e Equipamento, e Outros Equipamentos Gerais e Diagnósticos), Consumíveis Odontológicos (Biomaterial Odontológico, Implantes Odontológicos, Coroas e Pontes, Outros Consumíveis Odontológicos), e Outros Dispositivos Odontológicos), Tratamento (Ortodôntico, Endodôntico, Periodontal, e Prostodôntico), e Usuário Final (Hospital, Clínicas, e Outros Usuários Finais). O relatório oferece valor (em milhões de USD) para os segmentos acima.

| Equipamentos Gerais e Diagnósticos | Laser Odontológico | Lasers de Tecido Mole |

| Lasers de Tecido Duro | ||

| Equipamento de Radiologia | Equipamento de Radiologia Extra Oral | |

| Equipamento de Radiologia Intra-oral | ||

| Cadeira Odontológica e Equipamento | ||

| Outros equipamentos gerais e diagnósticos | ||

| Consumíveis Odontológicos | Biomaterial Odontológico | |

| Implantes Odontológicos | ||

| Coroas e Pontes | ||

| Outros Consumíveis Odontológicos | ||

| Outros Dispositivos Odontológicos | ||

| Ortodôntico |

| Endodôntico |

| Peridôntico |

| Prostodôntico |

| Periodontal |

| Hospitais Odontológicos |

| Clínicas Odontológicas |

| Institutos Acadêmicos e de Pesquisa |

| Por Produto | Equipamentos Gerais e Diagnósticos | Laser Odontológico | Lasers de Tecido Mole |

| Lasers de Tecido Duro | |||

| Equipamento de Radiologia | Equipamento de Radiologia Extra Oral | ||

| Equipamento de Radiologia Intra-oral | |||

| Cadeira Odontológica e Equipamento | |||

| Outros equipamentos gerais e diagnósticos | |||

| Consumíveis Odontológicos | Biomaterial Odontológico | ||

| Implantes Odontológicos | |||

| Coroas e Pontes | |||

| Outros Consumíveis Odontológicos | |||

| Outros Dispositivos Odontológicos | |||

| Por Tratamento | Ortodôntico | ||

| Endodôntico | |||

| Peridôntico | |||

| Prostodôntico | |||

| Periodontal | |||

| Por Usuário Final | Hospitais Odontológicos | ||

| Clínicas Odontológicas | |||

| Institutos Acadêmicos e de Pesquisa | |||

Questões-Chave Respondidas no Relatório

1. Qual é o tamanho atual do mercado alemão de equipamentos odontológicos?

- O tamanho do mercado alemão de equipamentos odontológicos foi de USD 0,94 bilhão em 2025 e está projetado para atingir USD 1,30 bilhão até 2030.

2. Qual categoria de produto lidera o mercado?

- Consumíveis odontológicos dominam com 62,54% de participação de receita, refletindo altos volumes de procedimentos para materiais restauradores.

3. Por que sistemas CAD/CAM estão crescendo tão rapidamente na Alemanha?

- Clínicas adotam CAD/CAM chairside para cortar tempo de procedimento em até 50% e atender demanda crescente por restaurações do mesmo dia, impulsionando um impacto de +1,8% na TCAC.

4. Como DSOs influenciam compras de equipamentos?

- DSOs consolidados negociam descontos em volume e padronizam plataformas digitais através de clínicas, acelerando penetração tecnológica.

Página atualizada pela última vez em: