| Período de Estudo | 2019 - 2029 |

| Ano Base Para Estimativa | 2023 |

| CAGR | 2.00 % |

Principais jogadores*Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica |

Análise do Mercado de Defesa do GCC

Prevê-se que o mercado de defesa do GCC registre um CAGR de mais de 2% durante o período de previsão, 2022-2031.

O impacto da pandemia de COVID-19 no mercado de defesa da região do Conselho de Cooperação do Golfo (CCG) tem sido baixo. Apesar da pandemia, os países da região, incluindo o Bahrein, o Kuwait, Omã, o Qatar e os Emirados Árabes Unidos, aumentaram as suas despesas de defesa para a modernização do equipamento militar das suas forças armadas.

As tensões geopolíticas existentes entre os países do CCG estão a forçar os exércitos a concentrarem-se no fortalecimento do seu poder militar, investindo na modernização das plataformas aéreas, terrestres e marítimas através da substituição de equipamento militar antigo por equipamento de nova geração e na actualização da tecnologia a bordo. o equipamento existente.

Além disso, à medida que os governos aumentam a sua ênfase no desenvolvimento de capacidades locais de produção de defesa, os intervenientes regionais estão a expandir a sua carteira de produtos de defesa em parceria com intervenientes internacionais. Prevê-se que isso apoie o crescimento do mercado nos próximos anos.

Tendências do mercado de defesa do GCC

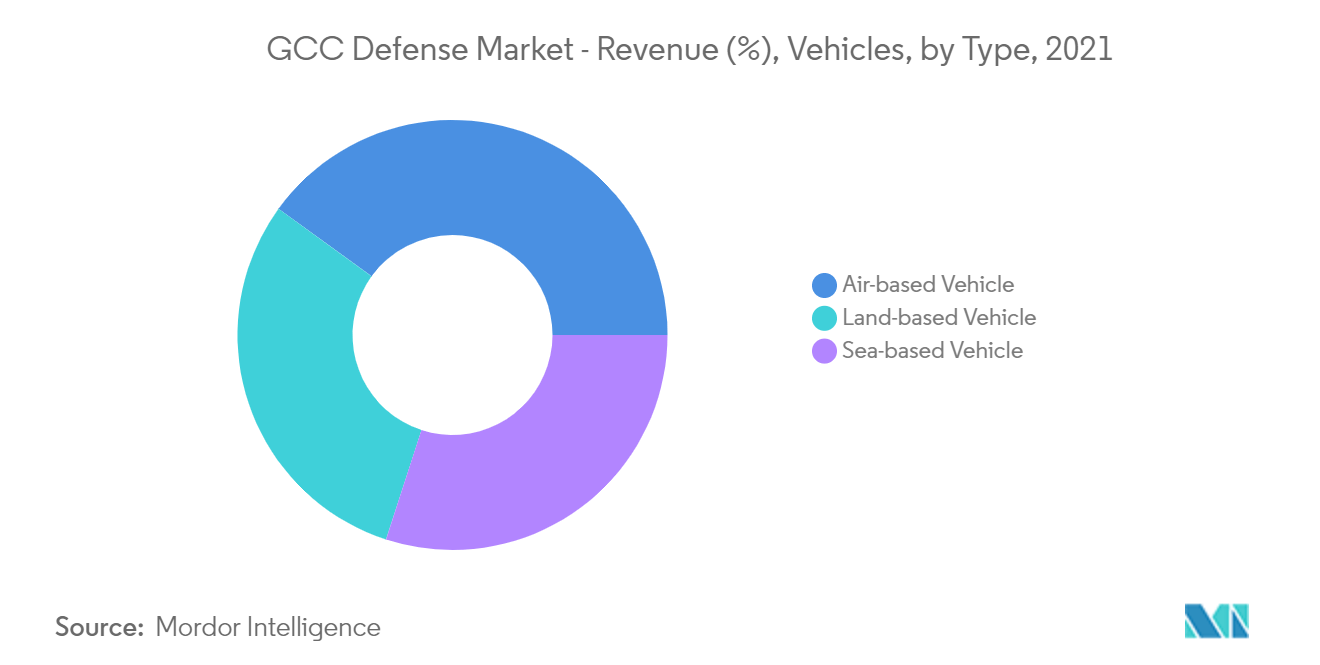

Espera-se que a aquisição de veículos aéreos impulsione as receitas do mercado durante o período de previsão

Os países da região do CCG estão a expandir rapidamente as suas capacidades aéreas devido às actuais tensões geopolíticas na região do Médio Oriente e ao envolvimento dos países em conflitos estrangeiros. Os países estão a investir fortemente na modernização da sua frota de aeronaves militares antigas e envelhecidas com aeronaves de nova geração. Por exemplo, em dezembro de 2021, os Emirados Árabes Unidos assinaram um acordo com a Dassault Aviation para a aquisição de 80 Rafale F4 para a Força Aérea e Defesa Aérea dos Emirados Árabes Unidos (UAE AF AD). O país também assinou contrato para aquisição de 12 helicópteros de transporte militar Caracal (H225M). Da mesma forma, em 2019, a Lockheed Martin anunciou que a empresa iniciou a construção do primeiro F-16 Bloco 70 para a Força Aérea Real do Bahrein. A construção foi iniciada como parte do contrato assinado entre as partes para construção e entrega de 16 novas aeronaves F-16 Block 70. No entanto, devido à pandemia de COVID-19, a introdução de novas aeronaves F-16 foi adiada por um ano, e está agora prevista a sua introdução até 2024.

Além da frota de aeronaves, os países também estão introduzindo veículos aéreos não tripulados (UAVs) de nova geração para apoiar missões de inteligência, vigilância e reconhecimento (ISR). Em Abril de 2020, a Autoridade Geral das Indústrias Militares (GAMI) da Arábia Saudita anunciou que o país estava a adquirir seis sistemas não tripulados a uma empresa local, a Intra Defense Technologies. Esta primeira remessa estava programada para entrega em 2021, e mais 40 sistemas eram esperados até 2026. O drone deverá ser o UAV tático Karayel, desenvolvido pela Vestel da Turquia. Prevê-se que tais desenvolvimentos impulsionem o crescimento do mercado durante o período de previsão.

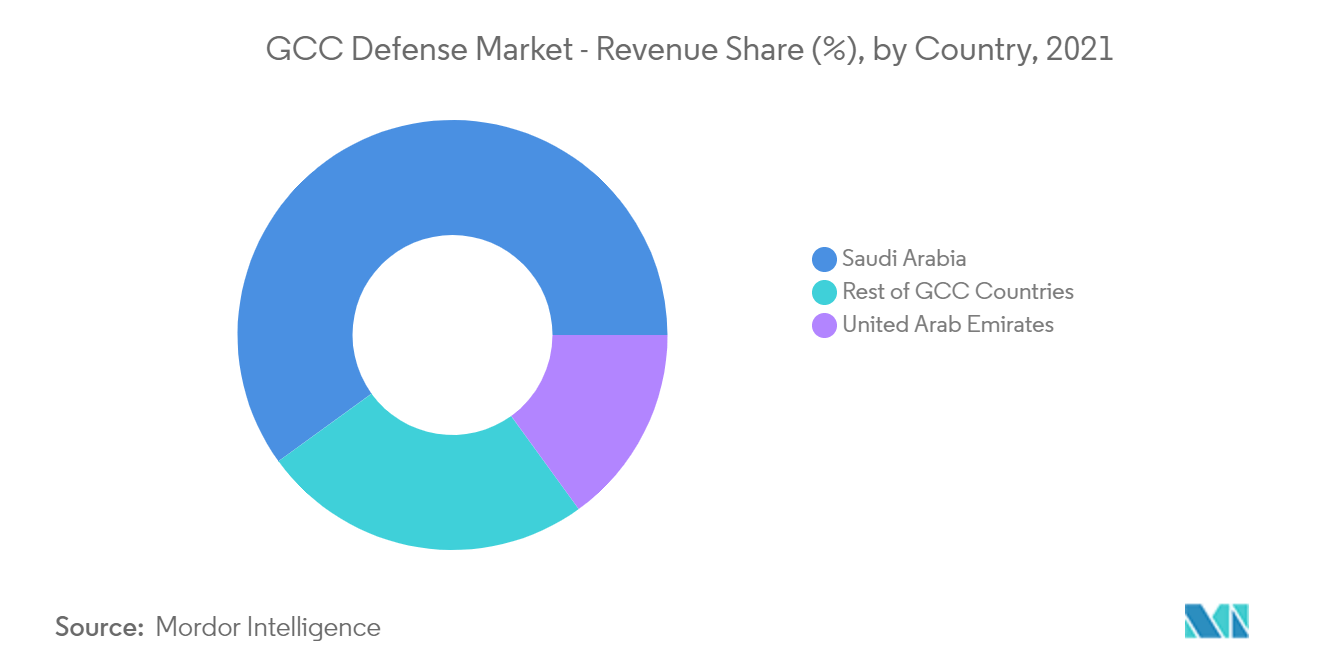

Espera-se que a Arábia Saudita domine o mercado de defesa do GCC

A Arábia Saudita representa atualmente uma importante quota de mercado devido aos maiores gastos militares do país na região do Médio Oriente. O país reduziu as suas despesas com a defesa e a dotação orçamental desde 2015, principalmente devido à pressão descendente da queda dos preços da energia e ao maior foco no sector da educação. No entanto, segundo o SIPRI, os gastos militares do país em 2020 foram de 57 mil milhões de dólares, o que representou aproximadamente 8,4% do PIB do país. Além disso, em Dezembro de 2021, o governo anunciou o seu plano de reduzir o seu orçamento militar para 2022 em 10% em comparação com 2021. O orçamento da defesa para 2022 deverá ser de 171 mil milhões de SAR (46 mil milhões de dólares). Apesar da diminuição dos gastos militares globais do país, as forças armadas estão a investir fortemente na modernização do seu equipamento militar, como sistemas de armas, aeronaves e equipamento antiterrorista, entre outros. Por exemplo, em março de 2021, a Arábia Saudita assinou dois contratos no valor de mais de 150 milhões de dólares com a Lockheed Martin Corporation para helicópteros UH-60M Black Hawk. No âmbito de um contrato, a empresa recebeu um pedido de quatro helicópteros do país, com entrega prevista para junho de 2022 (alteração do contrato anterior assinado em 2017). Outro contrato foi concedido para entregar 25 helicópteros UH-60M modificados para a Guarda Nacional da Arábia Saudita (SANG). A entrega do contrato está prevista para outubro de 2024. Com esses dois pedidos, a carteira de pedidos de helicópteros UH-60M aumentou para mais de 110. Atualmente, como parte de sua Visão 2030, o país está reduzindo sua dependência de importações de defesa e fortalecendo suas capacidades de produção militar local por meio de parcerias com empresas internacionais. Espera-se que tais iniciativas de apoio do governo para o desenvolvimento da indústria local de fabricação de defesa acelerem o crescimento do mercado de defesa no país durante o período de previsão.

Visão geral da indústria de defesa do GCC

Lockheed Martin Corporation, The Boeing Company, Airbus SE, Elbit Systems Ltd, Saudi Arabian Military Industries e EDGE Group são alguns dos players proeminentes no mercado de defesa do GCC. Anteriormente, os intervenientes estrangeiros representavam a maior parte do mercado de defesa do CCG devido à dependência dos países dos intervenientes internacionais em termos de armas e munições. No entanto, ao longo dos últimos anos, pode-se observar que os players regionais estão gradualmente a aumentar a sua participação no mercado. A Arábia Saudita e os Emirados Árabes Unidos estão a dar grande ênfase à produção local de equipamento de defesa, e muitas organizações de defesa estrangeiras estão a estabelecer parcerias com organizações locais baseadas no Golfo no sector da defesa.

Por exemplo, a SAMI assinou um acordo de joint venture com o Grupo FIGEAC AÉRO e a Saudi Arabian Industrial Investments Company (Dussur) para o estabelecimento da SAMI FIGEAC AÉRO Manufacturing LLC. A joint venture fabricará componentes aeroestruturais e inicialmente fabricará peças aeroespaciais usinadas e processadas com materiais de liga leve (alumínio) e metal duro (titânio). Espera-se que desenvolvimentos semelhantes nos portfólios de produtos dos players regionais se intensifiquem ainda mais durante o período de previsão.

Líderes do mercado de defesa do GCC

-

Lockheed Martin Corporation

-

The Boeing Company

-

Airbus SE

-

Saudi Arabian Military Industries (SAMI)

-

EDGE Group PJSC

- *Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Notícias do mercado de defesa do GCC

- Em janeiro de 2022, a Coreia do Sul assinou um acordo para exportar o míssil terra-ar de médio alcance Cheongung II (M-SAM2) para os Emirados Árabes Unidos (EAU). De acordo com a Administração do Programa de Aquisição de Defesa da Coreia do Sul (DAPA), o Ministério da Defesa dos Emirados Árabes Unidos assinou em janeiro um contrato para sistemas de mísseis Cheongung II com a organização Tawazun Technology and Innovation (TTI) dos Emirados Árabes Unidos e a LIG Nex1, Hanwha Systems e Hanwha Defense da Coreia do Sul..

- Em Novembro de 2021, o Departamento de Estado dos EUA aprovou uma grande venda de armas ao Reino da Arábia Saudita para a venda de 280 mísseis ar-ar avaliados em até 650 milhões de dólares. As vendas de armas incluiriam 280 mísseis ar-ar avançados de médio alcance AIM120C7/C8 (AMRAAM), 596 lançadores de mísseis ferroviários LAU128 (MRL) com contêineres e equipamentos de suporte, engenharia e suporte técnico contratados e peças sobressalentes.

Segmentação da Indústria de Defesa do GCC

Os países da região do Conselho de Cooperação do Golfo (GCC) incluem Bahrein, Kuwait, Omã, Catar, Arábia Saudita e Emirados Árabes Unidos. As perspectivas do mercado de defesa do CCG abrangem todos os aspectos e fornecem informações sobre a alocação orçamental e os gastos no passado, no presente e nas previsões. O mercado de defesa do GCC é classificado em compras como treinamento e proteção de pessoal e é subsegmentado em treinamento e simulação e equipamentos de proteção. O mercado também é categorizado com base em sistemas de comunicação, armas e munições. O segmento de armas e munições é ainda categorizado em sistemas de artilharia e morteiros, armas de infantaria, mísseis, sistemas de defesa antimísseis e munições. Com base em veículos, o mercado é subsegmentado em veículos terrestres, veículos marítimos e veículos aéreos. Com base em MRO (manutenção, reparo e operações), o mercado é subsegmentado em sistemas de comunicação, armas, munições e veículos. O relatório também oferece o tamanho do mercado e previsões para o mercado de aviação nos principais países da região. Para cada segmento, os tamanhos de mercado e as previsões são feitas com base no valor (US$ bilhões).

| Tipo | Treinamento de pessoal, simulação e equipamentos de proteção | ||

| Sistemas de comunicação | |||

| Armas e Munições | Sistemas de Artilharia e Morteiros | ||

| Armas de Infantaria | |||

| Sistemas de mísseis e defesa antimísseis | |||

| Munições | |||

| Veículos | Veículos terrestres | ||

| Veículos marítimos | |||

| Veículos aéreos | |||

| Geografia | Arábia Saudita | ||

| Emirados Árabes Unidos | |||

| Catar | |||

| Kuwait | |||

| Bahrein | |||

| Meu próprio | |||

Perguntas frequentes sobre pesquisa de mercado de defesa do GCC

Qual é o tamanho atual do mercado de defesa do GCC?

O Mercado de Defesa do GCC deverá registrar um CAGR superior a 2% durante o período de previsão (2024-2029)

Quem são os principais atores do mercado de defesa do GCC?

Lockheed Martin Corporation, The Boeing Company, Airbus SE, Saudi Arabian Military Industries (SAMI), EDGE Group PJSC são as principais empresas que operam no Mercado de Defesa do GCC.

Que anos este Mercado de Defesa do GCC cobre?

O relatório abrange o tamanho histórico do mercado de defesa do GCC para os anos 2019, 2020, 2021, 2022 e 2023. O relatório também prevê o tamanho do mercado de defesa do GCC para os anos 2024, 2025, 2026, 2027, 2028 e 2029.

Nossos relatórios mais vendidos

Popular Defense Reports

Popular Aerospace & Defense Reports

Relatório da Indústria de Defesa do GCC

Estatísticas para a participação de mercado de defesa do GCC em 2024, tamanho e taxa de crescimento de receita, criadas por Mordor Intelligence™ Industry Reports. A análise da GCC Defense inclui uma previsão de mercado para 2029 e uma visão histórica. Obtenha uma amostra desta análise do setor como um download gratuito em PDF do relatório.