Análise de mercado de detectores de gás

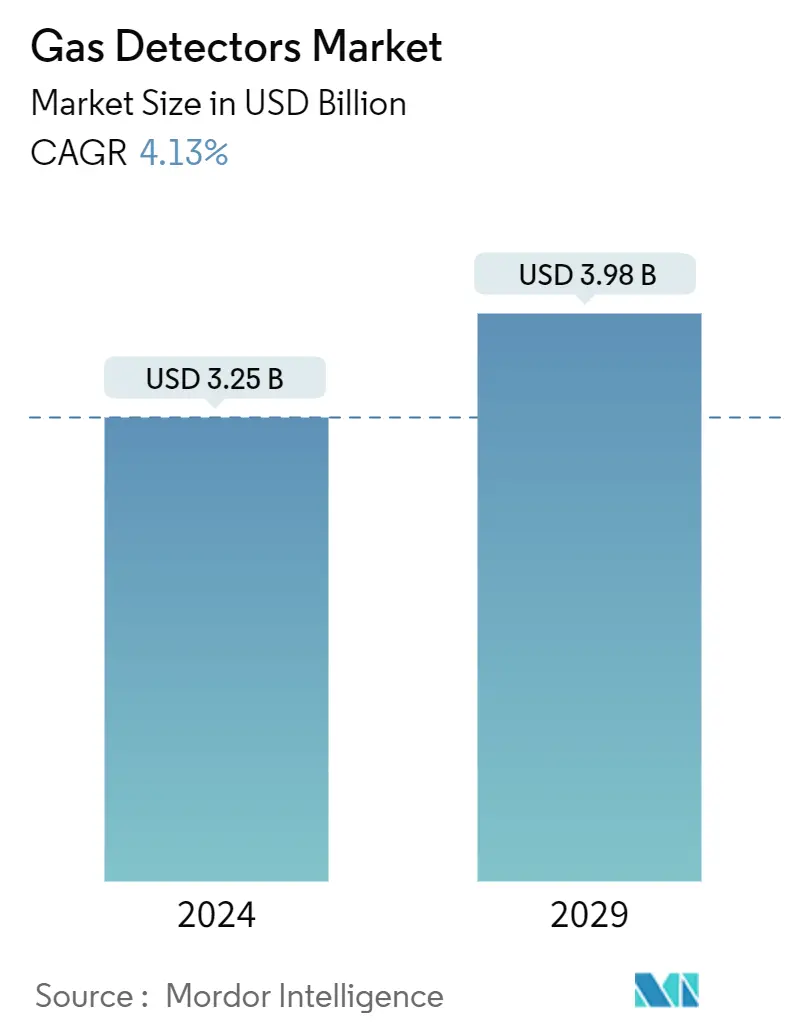

O tamanho do mercado de detectores de gás é estimado em US$ 3,25 bilhões em 2024, e deve atingir US$ 3,98 bilhões até 2029, crescendo a um CAGR de 4,13% durante o período de previsão (2024-2029).

- Vários fatores, como a crescente conscientização sobre a segurança no local de trabalho, os avanços na tecnologia que levam a melhorias na precisão, confiabilidade, uso de detectores de gás, rápida industrialização e foco crescente no monitoramento ambiental, deverão impulsionar significativamente o crescimento do mercado estudado.

- Vários grandes fornecedores do mercado estão desenvolvendo detectores de gás avançados com aplicações em ensaios clínicos, controle de emissões ambientais, detecção de explosivos, armazenamento agrícola, transporte marítimo e monitoramento de riscos no local de trabalho. Por exemplo, em julho de 2023, a ATO Inc. apresentou sua nova linha de detectores multigás para espaços confinados e outros ambientes complexos. Alega-se que melhora a segurança do trabalhador ao identificar rapidamente compostos venenosos, gases inflamáveis e níveis de oxigênio, monitorando até quatro gases diferentes simultaneamente.

- Regulamentações governamentais rigorosas também resultaram no aumento da eficiência da combustão dentro do veículo para limitar a emissão de poluentes nocivos. Isto aumentou ainda mais a adoção de sensores e detectores de gás, ganhando assim aplicações no fornecimento de feedback em tempo real para sistemas de gerenciamento de emissões de automóveis. Em Junho de 2023, a administração Biden-Harris lançou uma iniciativa governamental para reduzir significativamente as emissões de gases com efeito de estufa. Além disso, o objectivo nacional do Presidente Biden é reduzir as emissões globais de metano em 30 por cento abaixo dos níveis de 2020 até 2030, o que também desempenha um papel importante na penetração dos detectores de gás na indústria automóvel. Os casos crescentes de vazamentos de gás em diversas indústrias de usuários finais estão criando ainda mais uma demanda por detectores de gás.

- Os detectores de gás sem fio/portáteis também estão sendo amplamente adotados devido aos seus custos iniciais de implementação reduzidos e economias recorrentes, custos de manutenção mais baixos, melhor gerenciamento da força de trabalho, fluxo de trabalho de recursos mais rápido e maior segurança. Além disso, o desenvolvimento de capacidades de sensores e a miniaturização, juntamente com capacidades de comunicação melhoradas, permitem a integração de sensores IoT em inúmeras máquinas e dispositivos sem comprometer a detecção de gases tóxicos ou inflamáveis a distâncias seguras. À medida que o custo dos sensores IoT está a diminuir, as indústrias que lidam com materiais perigosos/explosivos começaram a integrar estes sensores nas suas operações diárias para melhorar a segurança ambiental e a eficiência operacional.

- As agências governamentais têm tomado medidas proativas para impor o uso de detectores de gás em locais potencialmente perigosos, onde são vistos como uma engrenagem vital para acionar procedimentos de emergência em diversas indústrias no caso de um aumento anormal na concentração de gases que são ativamente empregados para monitoramento da qualidade do ar e detecção de gases combustíveis principalmente nas indústrias química, industrial, médica e automotiva. Com o aumento dos esforços de PD, juntamente com os avanços tecnológicos de alguns players proeminentes, estão sendo desenvolvidas tecnologias como lasers de diodo sintonizáveis (TDLA), que detectam e medem gases em baixa densidade de ar, oferecendo assim diversas vantagens de medição, como alta estabilidade calibração e menos interferência cruzada da presença de outros gases.

- Por outro lado, a falta de mão de obra qualificada é um fator restritivo essencial para o mercado de detectores de gás. A formação associada a aplicações específicas de detectores de fugas de gás é essencial e a escassez de pessoal qualificado pode dificultar a adopção e utilização eficaz de detectores de gás.

- Além disso, o elevado custo de produção de detectores de gás sem fios e a incapacidade dos detectores para restringir prováveis riscos de incêndio poderiam dificultar a adopção generalizada de detectores de gás.

Tendências do mercado de detectores de gás

Espera-se que o setor de petróleo e gás detenha uma participação importante

- Espera-se que o mercado de detectores de gás continue a crescer, especialmente no sector industrial, uma vez que há uma necessidade crescente de instalações de monitorização de gás para identificar a presença de gases perigosos. A utilização da IoT no sector do petróleo e do gás resultou numa melhor comunicação no campo, monitorização em tempo real, infra-estrutura digital para campos petrolíferos, diminuição dos custos de manutenção, menor consumo de energia, mais produção e maior segurança para trabalhadores e activos. Por exemplo, os resíduos de gasolina são um problema grave que deve ser resolvido. O gás liquefeito de petróleo é altamente combustível e perigoso para pessoas e propriedades. Quando usados em conjunto com a IoT, os detectores de gás podem ajudar significativamente na detecção de gás e evitar o desperdício de gás.

- De acordo com a Organização dos Países Exportadores de Petróleo, a procura global de petróleo bruto (incluindo biocombustíveis) em 2022 ascendeu a mais de 99,57 milhões de barris por dia, e estima-se que aumente para aproximadamente 101,89 milhões de barris por dia em 2023. Ainda de acordo com Segundo a EIA, o consumo mundial de combustíveis líquidos deverá atingir aproximadamente 102,14 milhões de barris por dia até ao final de 2023. A crescente procura de petróleo bruto e combustível deverá impulsionar o crescimento do mercado estudado.

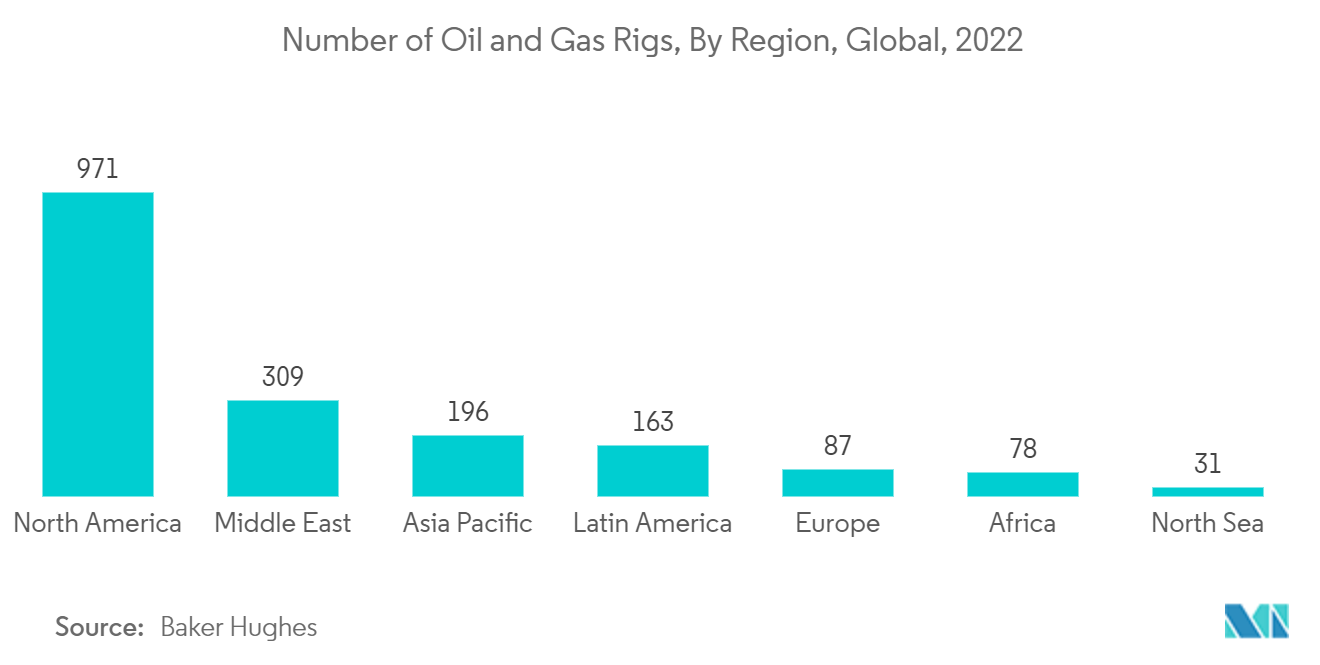

- Estima-se que a América do Norte testemunhe um crescimento robusto devido à presença de numerosas plataformas petrolíferas. De acordo com Baker Hughes, a América do Norte abriga o maior número de plataformas de petróleo e gás em todo o mundo. Em maio de 2023, havia 776 plataformas terrestres naquela região, com outras 22 plataformas localizadas no mar. No final de 2022, havia 1.532 plataformas petrolíferas onshore operacionais em todo o mundo, em comparação com 231 plataformas offshore.

- O Programa Nacional de Locação de Petróleo e Gás da Plataforma Continental Exterior para 2019-24, aprovado pelo Departamento do Interior dos EUA (DoI), permite a perfuração exploratória offshore em quase 90% da área plantada da Plataforma Continental Exterior (OCS), e isso é esperado para criar novas oportunidades para os fornecedores do mercado em consideração.

- De acordo com o Índice de Regulamentação da Indústria da RegData, a indústria de extração de petróleo e gás está entre as 10 indústrias mais regulamentadas nos Estados Unidos. Regulamentações como o Bureau of Safety and Environmental Enforcement (BSEE) - que aplica regulamentos de segurança e proteção ambiental para a indústria offshore de petróleo e gás natural nos Estados Unidos - também prevalecem em regiões como a Europa. As regras rígidas impostas por tais instituições facilitam o desenvolvimento do mercado de detectores de gás.

- De acordo com o Oil Gas Journal, as empresas que utilizam tecnologias avançadas para gerenciar a segurança e o desempenho das operações têm aproximadamente 8% menos tempo de inatividade não programado de ativos (em comparação com aquelas que não o fazem), experimentam uma redução de cerca de 13% nos custos relacionados à conformidade, 8% menos citações regulatórias e obter margens operacionais de 2% ou mais do que o planejado no plano corporativo. Então, numerosos benefícios oferecidos pelos detectores de gás aumentariam a demanda do mercado durante o período de previsão.

Espera-se que a América do Norte detenha uma participação significativa

- A América do Norte está testemunhando o crescimento dos detectores de gás devido à presença de grandes fornecedores e regulamentações governamentais relativas à limitação das emissões de gases. Na região da América do Norte, a Agência de Proteção Ambiental (EPA) e a Administração de Segurança e Saúde Ocupacional dos EUA (OSHA) implementam rigorosamente a segurança industrial, impulsionando a adoção de detectores de gás.

- Quase todas as empresas nos Estados Unidos estão sujeitas aos padrões da OSHA, por isso são uma preocupação significativa para empregadores e empregados em vários setores. A Agência de Proteção Ambiental lançou os Novos Padrões de Desempenho de Fontes para medir e limitar as emissões de metano de ativos novos, reconstruídos ou modificados.

- A EPA também determinou o uso de detectores de gás na indústria mineira. O Carroll Technologies Group, com sede nos EUA, é pioneiro no fornecimento de detectores de gás portáteis para a indústria de mineração. Um dos produtos é o Detector Altair 4X do Mine Safety Appliances (MSA), que alerta o minerador 15 segundos após a detecção.

- Além disso, a América do Norte possui uma das indústrias de mineração mais ativas do mundo. De acordo com a Associação de Mineração do Canadá, o Canadá está entre os 5 principais membros na produção global de 13 minerais e metais, como urânio, níquel, cobalto, potássio, alumínio, diamantes, titânio e ouro. Além disso, de acordo com o Serviço Geológico dos EUA, em 2022, a utilização da capacidade da indústria mineira dos Estados Unidos situou-se em cerca de 87 por cento, o que aumentou em relação aos 81 por cento em 2021. Prevê-se que tais casos ofereçam oportunidades lucrativas para o crescimento do mercado estudado.

- A região é o principal centro de todos os principais estabelecimentos industriais do mundo. A autoridade regional exige ainda grandes preocupações de segurança em países como os Estados Unidos e o Canadá, o que também incentiva a implantação de detectores de gás nas respectivas indústrias. Além disso, em outubro de 2022, a Administração de Segurança e Saúde em Minas (MSHA) do Departamento do Trabalho dos Estados Unidos concedeu 985.284 dólares em subsídios para apoiar cursos de segurança e outros programas.

Visão geral da indústria de detectores de gás

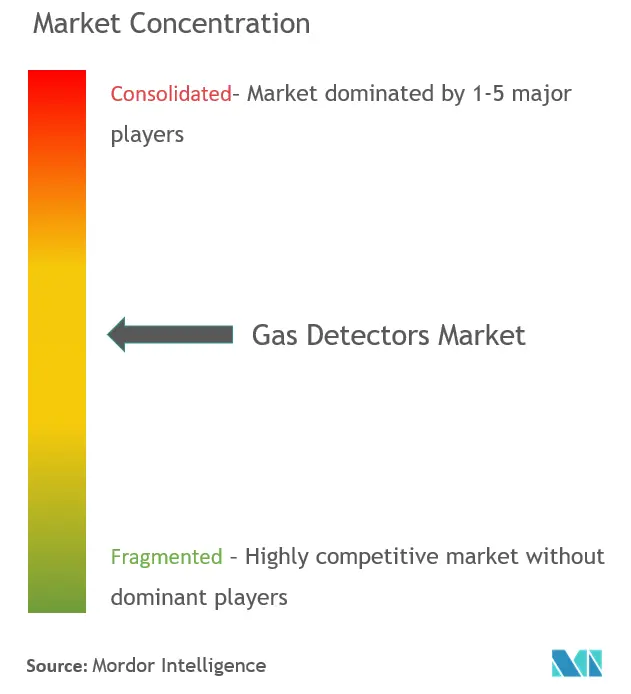

O mercado de detectores de gás é moderadamente competitivo e consiste em vários players importantes. Em termos de participação de mercado, poucos grandes players dominam atualmente o mercado. Com uma participação proeminente no mercado, estes grandes players estão concentrados na expansão da sua base de clientes em países estrangeiros. Estas empresas aproveitam iniciativas colaborativas estratégicas para aumentar a sua quota de mercado e rentabilidade. Espera-se que a concorrência, os rápidos avanços tecnológicos e as mudanças frequentes nas preferências dos consumidores ameacem o crescimento das empresas durante o período de previsão.

Em outubro de 2022, a Drager Marine Offshore anunciou o lançamento do detector de gás móvel, o X-am 2800. O novo produto mediu simultaneamente até quatro gases diferentes para aplicação em espaços confinados para proteger os funcionários que trabalham em áreas com risco de atmosferas explosivas, esgotamento de oxigênio ou aqueles onde substâncias tóxicas podem estar presentes.

Em outubro de 2022, a Blackline Safety Corporation anunciou uma prévia de seu novo detector de gás único G6 na Exposição e Conferência Internacional de Petróleo de Abu Dhabi de 2022. De acordo com a empresa, a ADIPEC é uma oportunidade para distribuidores, clientes, meios de comunicação e analistas no Oriente Médio darem uma primeira olhada nesta inovação pioneira de segurança conectada para locais de trabalho petroquímicos, de petróleo e gás e outros locais de trabalho industriais.

Líderes de mercado de detectores de gás

-

Honeywell International Inc.

-

Emerson Electric Company

-

MSA Safety Inc.

-

SENSIT Technologies

-

Drägerwerk AG & Co KgaA

- *Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Notícias do mercado de detectores de gás

- Setembro de 2022 Riken Keiki Co. desenvolveu um detector de gás fixo SD-3 à prova de explosão com padrões globais. É um detector de gás estacionário à prova de explosão para monitorar continuamente gases inflamáveis, gases tóxicos e oxigênio na atmosfera.

- Julho de 2022 A Blackline Safety Corporation fez parceria com o Access Technology Group para combinar seus monitores de gás de área portátil G7 EXO com a tecnologia de monitoramento digital de espaços confinados VISICS da Access Technology. Através desta parceria, a empresa combinaria seus equipamentos e leituras de gás ao vivo com a plataforma VISICS para apoiar suas novas melhores práticas de monitoramento de espaços confinados.

Segmentação da indústria Detector de gás

A presença de gases pode ser detectada por meio de um detector de gases, frequentemente integrado a um sistema de segurança. Os operadores na área onde o vazamento está acontecendo poderão ouvir um aviso de detector de gás, o que lhes dará a chance de fugir.

O mercado de detectores de gás é segmentado por tipo de comunicação (com e sem fio), tipo de detector (fixo, portátil e transportável), indústria de usuário final (petróleo e gás, produtos químicos e petroquímicos, água e águas residuais, metal e mineração, serviços públicos) e geografia (América do Norte, Europa, Ásia-Pacífico, América Latina, Oriente Médio e África). Os tamanhos e previsões do mercado são fornecidos em termos de valor em dólares americanos para todos os segmentos acima.

| Por tipo de comunicação | Com fio |

| Sem fio | |

| Por tipo de detector | Fixo |

| Portátil e transportável | |

| Por setor de usuário final | Óleo e gás |

| Química e Petroquímica | |

| Água e Águas Residuais | |

| Metal e Mineração | |

| Serviços de utilidade pública | |

| Outras indústrias de usuários finais | |

| Por geografia | América do Norte |

| Europa | |

| Ásia-Pacífico | |

| América latina | |

| Oriente Médio e África |

Perguntas frequentes sobre pesquisa de mercado de detectores de gás

Qual é o tamanho do mercado de detectores de gás?

O tamanho do mercado de detectores de gás deve atingir US$ 3,25 bilhões em 2024 e crescer a um CAGR de 4,13% para atingir US$ 3,98 bilhões até 2029.

Qual é o tamanho atual do mercado de detectores de gás?

Em 2024, o tamanho do mercado de detectores de gás deverá atingir US$ 3,25 bilhões.

Quem são os principais atores do mercado de detectores de gás?

Honeywell International Inc., Emerson Electric Company, MSA Safety Inc., SENSIT Technologies, Drägerwerk AG & Co KgaA são as principais empresas que atuam no mercado de detectores de gás.

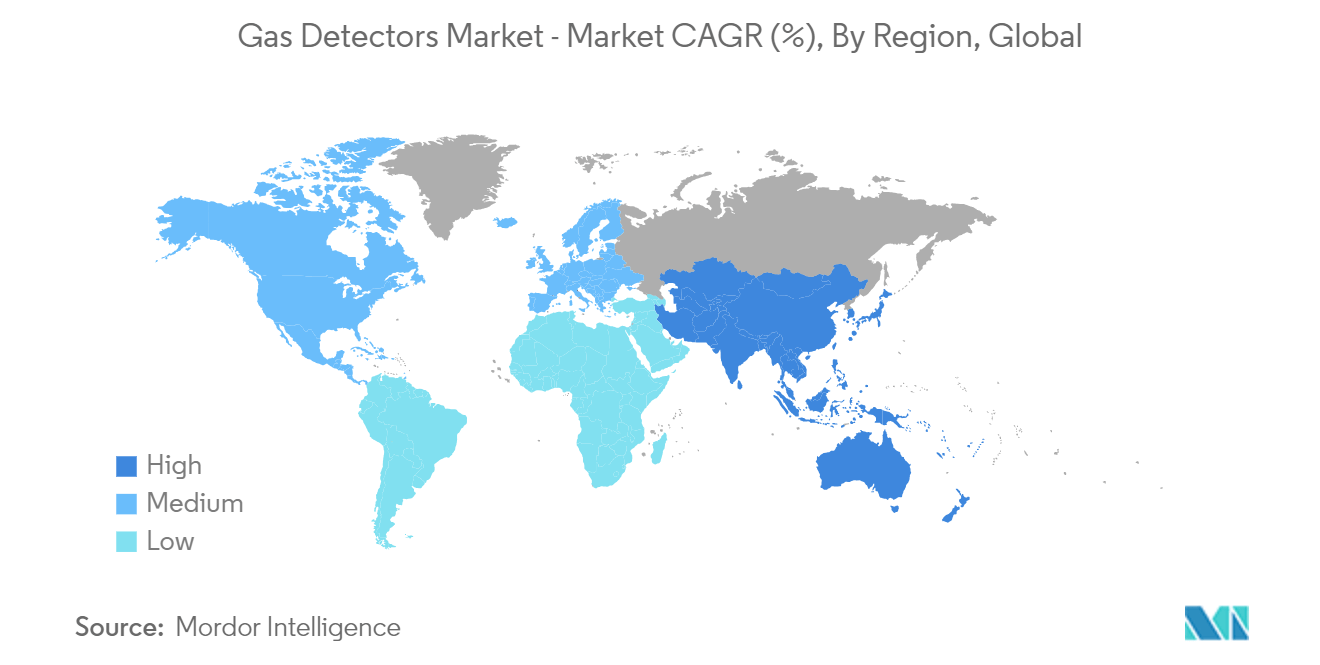

Qual é a região que mais cresce no mercado de detectores de gás?

Estima-se que a Ásia-Pacífico cresça no maior CAGR durante o período de previsão (2024-2029).

Qual região tem a maior participação no mercado de detectores de gás?

Em 2024, a América do Norte é responsável pela maior participação de mercado no Mercado de Detectores de Gás.

Que anos esse mercado de detectores de gás cobre e qual era o tamanho do mercado em 2023?

Em 2023, o tamanho do mercado de detectores de gás foi estimado em US$ 3,12 bilhões. O relatório abrange o tamanho histórico do mercado de detectores de gás para os anos 2019, 2020, 2021, 2022 e 2023. O relatório também prevê o tamanho do mercado de detectores de gás para os anos 2024, 2025, 2026, 2027, 2028 e 2029.

Nossos relatórios mais vendidos

Popular Electronics Reports

Popular Technology, Media and Telecom Reports

Relatório da indústria de detectores de gás industrial

Estatísticas para a participação de mercado, tamanho e taxa de crescimento de receita da Detectores de Gás em 2024, criadas pelo Mordor Intelligence™ Industry Reports. A análise dos Detectores de Gás inclui uma previsão de mercado para 2024 a 2029 e uma visão histórica. Obtenha uma amostra desta análise do setor como um download gratuito em PDF do relatório.