Tamanho e Participação do Mercado de Cromatografia Gasosa

Análise do Mercado de Cromatografia Gasosa por Mordor Intelligence

O mercado de cromatografia gasosa está em USD 4,25 bilhões em 2025 e prevê-se que atinja USD 5,56 bilhões até 2030, avançando a uma TCAC de 5,50%. O escrutínio regulatório intensificado em testes ambientais e farmacêuticos, atualizações tecnológicas rápidas como sistemas preparados para hidrogênio, e estratégias proativas de cadeia de suprimentos em torno de gases carreadores sustentam esta trajetória estável. Laboratórios em todo o mundo estão migrando do hélio para hidrogênio e nitrogênio, reduzindo custos operacionais enquanto diminuem a dependência de suprimentos escassos de gases nobres. Integrações com espectrometria de massa agora dominam agendas de gastos de capital porque condensam separação e identificação em uma única execução, acelerando o throughput e melhorando a integridade dos dados. Unidades portáteis e micro-GC estão remodelando a análise de campo, e inovações em acessórios, particularmente geradores de gás e colunas capilares de baixa razão de fase, sinalizam que operações sustentáveis e autônomas definirão a vantagem competitiva até 2030.

Principais Conclusões do Relatório

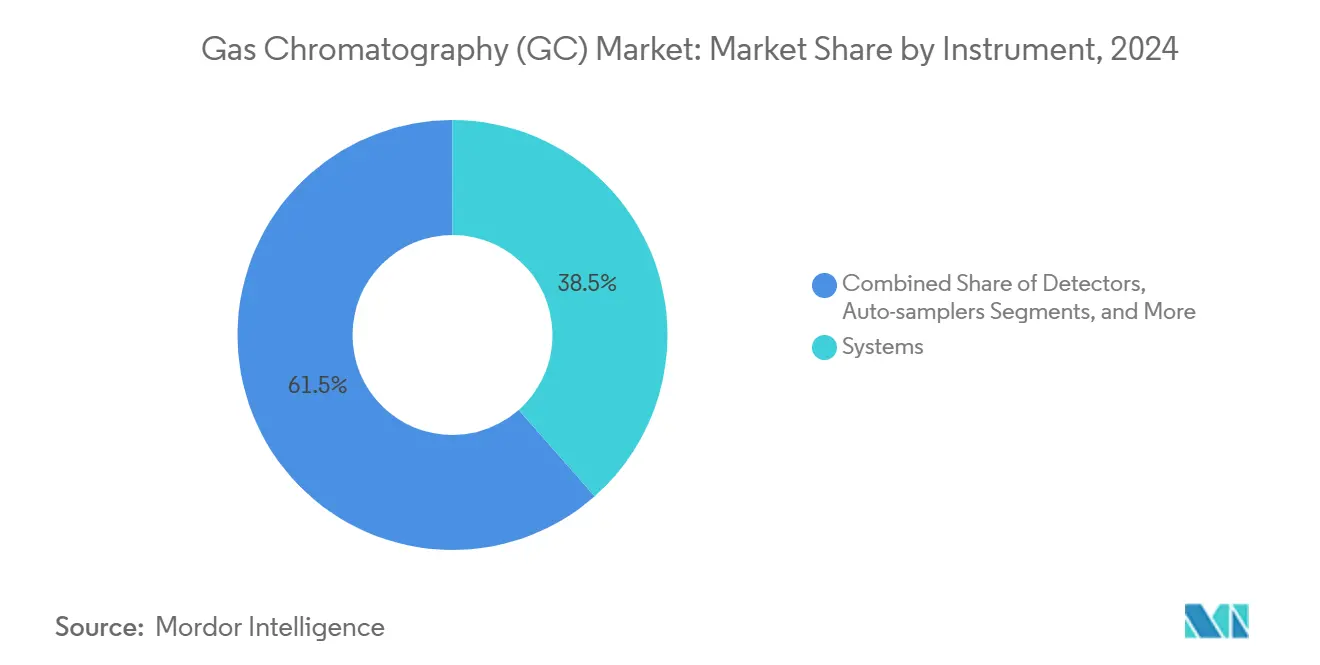

- Por tipo de instrumento, sistemas lideraram com 38,50% de participação de receita em 2024, enquanto plataformas portáteis e micro-GC estão projetadas para crescer a 9,84% de TCAC até 2030.

- Por acessórios e consumíveis, colunas comandaram 46,26% da participação do mercado de cromatografia gasosa em 2024, enquanto geradores de gás estão a caminho de uma TCAC de 8,8% até 2030.

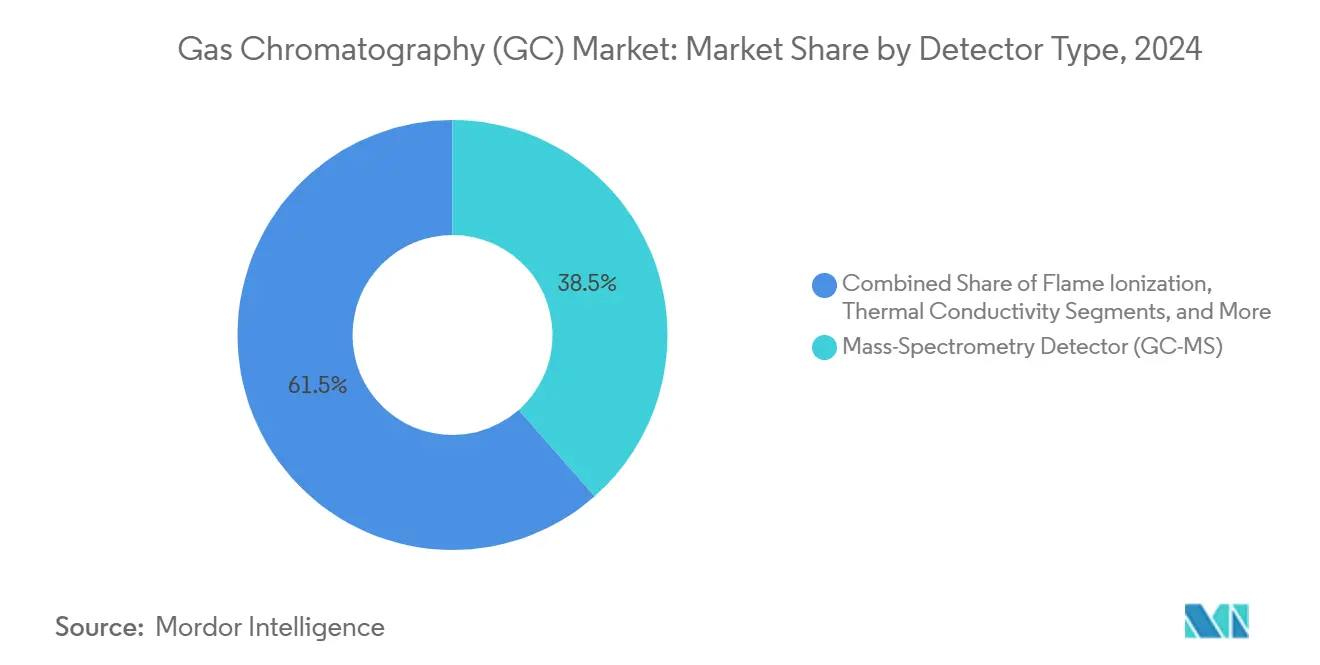

- Por detector, unidades de ionização por chama representaram 31,82% de participação do tamanho do mercado de cromatografia gasosa em 2024, enquanto detectores de espectrometria de massa estão expandindo a 10,38% de TCAC até 2030.

- Por usuário final, empresas farmacêuticas e biotecnológicas cada uma detiveram 29,86% de participação em 2024; agências ambientais registram a demanda de crescimento mais rápido com uma TCAC de 9,38%.

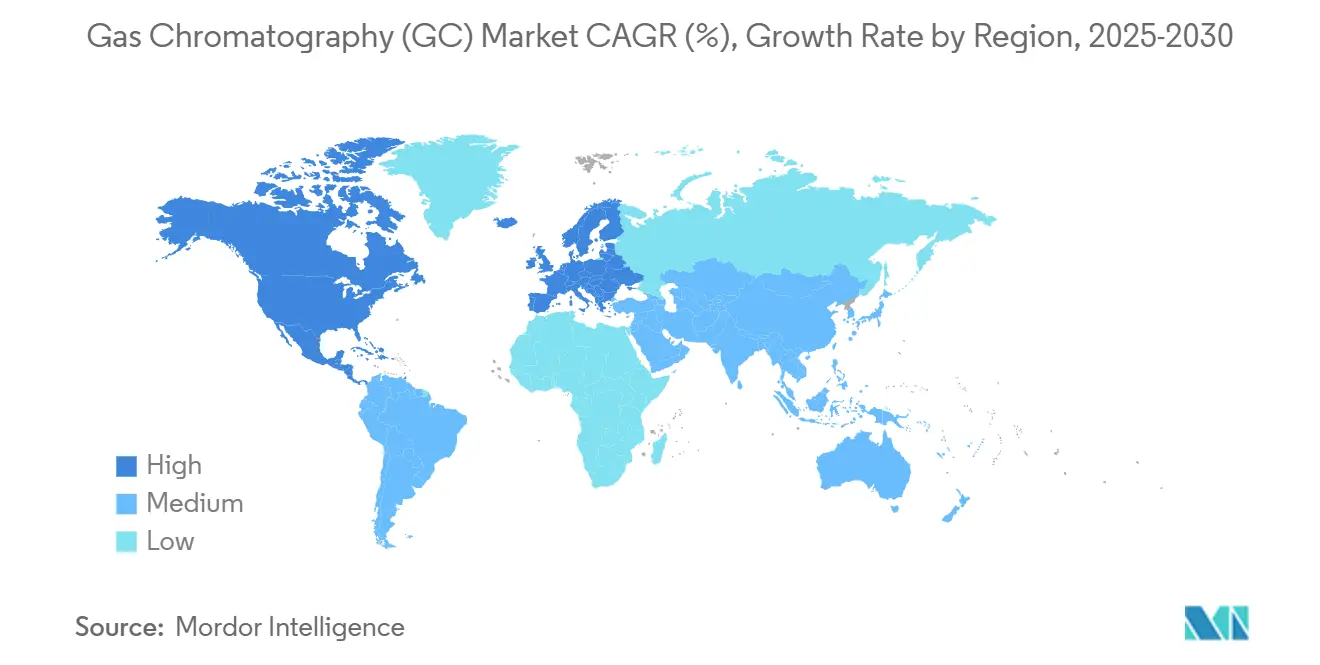

- Por geografia, América do Norte capturou 36,36% do mercado de cromatografia gasosa em 2024, enquanto Ásia Pacífico está avançando a uma TCAC de 8,74% até 2030.

Tendências e Insights do Mercado Global de Cromatografia Gasosa

Análise de Impacto dos Impulsionadores

| Impulsionador | (~) % Impacto na Previsão da TCAC | Relevância Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Adoção crescente de fluxos de trabalho GC-MS | +1.20% | Global, mais forte na América do Norte e Europa | Médio prazo (2-4 anos) |

| Papel crescente da GC em controles de qualidade para aprovação de medicamentos | +0.90% | Global, concentrado em centros farmacêuticos | Longo prazo (≥ 4 anos) |

| Expansão de análise de gás de xisto e petroquímica | +0.80% | América do Norte, Oriente Médio, Ásia Pacífico | Médio prazo (2-4 anos) |

| Regulamentações rigorosas de qualidade do ar e água mundialmente | +1.10% | Global, liderado pela UE e América do Norte | Longo prazo (≥ 4 anos) |

| Mudança para gás carreador de hidrogênio em meio à escassez global de hélio | +0.70% | Global | Curto prazo (≤ 2 anos) |

| Aumento nos requisitos de monitoramento de PFAS/microplásticos | +0.60% | América do Norte, Europa, expandindo Ásia Pacífico | Médio prazo (2-4 anos) |

| Fonte: Mordor Intelligence | |||

Adoção Crescente de Fluxos de Trabalho GC-MS

Conectar cromatografia gasosa com espectrometria de massa é agora prática padrão em indústrias regulamentadas. Pipelines farmacêuticos dependem de GC-MS para perfil de impurezas, e mais de 80% dos dossiês de novos medicamentos referenciam sistemas integrados de dados cromatográficos. Agências ambientais usam GC-MS para detectar contaminantes em níveis de traço, e desenvolvimentos como ionização química à pressão atmosférica empurram a sensibilidade ainda mais.[1]Journal of the American Society for Mass Spectrometry, "Advances in APCI-GC-MS," jasms.org Essas capacidades combinadas encurtam etapas de preparação de amostras, liberam tempo do analista e atendem às demandas de integridade de dados dos reguladores.

Papel Crescente da GC em Controles de Qualidade para Aprovação de Medicamentos

Orientações rigorosas de tecnologia analítica de processo da FDA mandam monitoramento em tempo real, impulsionando investimento em unidades GC robustas que podem funcionar continuamente em pisos de produção.[2]U.S. Food & Drug Administration, "Process Analytical Technology Guidance," fda.gov GC bidimensional e quantificação automatizada de impurezas abordam formulações biológicas cada vez mais complexas, enquanto algoritmos de aprendizado de máquina aceleram identificação de picos, reforçando o papel da GC na aprovação acelerada.

Expansão de Análise de Gás de Xisto e Petroquímica

Produção de energia não convencional depende de medições GC em tempo real de compostos orgânicos voláteis para cumprir regras de emissão da EPA.[3]U.S. Bureau of Labor Statistics, "Occupational Employment and Wage Statistics: Chemists and Materials Scientists," bls.gov Mercados emergentes para combustíveis de aviação sintéticos e misturas de hidrogênio requerem métodos personalizados, levando fornecedores a agrupar complementos de microrreator e analisadores baseados em MEMS para uso at-line.

Regulamentações Rigorosas de Qualidade do Ar e Água Mundialmente

Limites de PFAS tão baixos quanto 4 ng/L na água potável dos EUA obrigam laboratórios a atingir desempenho de detecção de partes por trilhão. Os alertas de resíduos de pesticidas da União Europeia similarmente impulsionam demanda por sistemas GC de alta sensibilidade, enquanto monitoramento obrigatório de terminais de gasolina impulsiona implementações contínuas de GC online.

Análise de Impacto das Restrições

| Restrição | (~) % Impacto na Previsão da TCAC | Relevância Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Alto gasto de capital para plataformas GC avançadas | -0.80% | Global, mais pronunciado em mercados emergentes | Curto prazo (≤ 2 anos) |

| Escassez de cromatografistas treinados | -0.60% | Global, agudo na América do Norte e Europa | Longo prazo (≥ 4 anos) |

| Volatilidade da cadeia de suprimentos para hélio impactando tempo de atividade | -0.50% | Global, com maior impacto em regiões dependentes de hélio importado | Médio prazo (2-4 anos) |

| Custos de conformidade de controle de emissões para solventes GC | -0.30% | América do Norte e Europa, expandindo para Ásia Pacífico | Médio prazo (2-4 anos) |

| Fonte: Mordor Intelligence | |||

Alto Gasto de Capital para Plataformas GC Avançadas

Sistemas abrangentes de GC-MS bidimensional podem ultrapassar USD 500.000 por unidade, e instalação mais contratos de serviço podem adicionar 30% ao gasto total. Laboratórios menores atrasam atualizações, mas programas de leasing e iniciativas de instrumentos compartilhados estão ganhando impulso, suavizando a barreira financeira.

Escassez de Cromatografistas Treinados

Laboratórios de teste empregam 164.490 profissionais nos Estados Unidos, mas vagas persistem conforme analistas veteranos se aposentam mais rápido do que universidades treinam substitutos.[3] Fornecedores estão respondendo com software intuitivo, solução automatizada de problemas e centros de treinamento dedicados que comprimem curvas de aprendizado.

Análise de Segmento

Por Tipo de Instrumento: Sistemas Portáteis Impulsionam Análise de Campo

Sistemas permaneceram como o carro-chefe, contribuindo com 38,50% para a receita de 2024. O tamanho do mercado de cromatografia gasosa para essas unidades de bancada continuará a crescer, impulsionado por ciclos de substituição e detectores integrados. Instrumentos portáteis e micro-GC, crescendo a 9,84% de TCAC, atendem necessidades de monitoramento no local em resposta de emergência, mineração e distribuição de combustível. Dispositivos como o FLIR Griffin G510 entregam detecção de nível laboratorial em invólucro robusto. Implantabilidade de campo economiza tempo de manuseio de amostras e apoia tomada de decisão em tempo real. Laboratórios também adicionam auto-amostradores para fechar lacunas de habilidade e padronizar throughput, enquanto coletores de fração ocupam nichos em fluxos de trabalho preparativos. Atualizações de detectores e inovações baseadas em MEMS estendem análises para ambientes anteriormente inacessíveis, reforçando a relevância de sistemas portáteis dentro do mercado de cromatografia gasosa.

Uma tendência paralela é a miniaturização de módulos de alta performance: aquecedores on-column, micro-injetores e designs de resfriamento rápido encolhem pegadas físicas enquanto mantêm resolução cromatográfica. A preferência por gás carreador de hidrogênio alinha-se com orçamentos de energia portátil e objetivos ambientais, reforçando demanda por micro-GCs preparados para hidrogênio. Melhorias contínuas de custo sugerem que plataformas portáteis capturarão uma fatia crescente da participação do mercado de cromatografia gasosa nos próximos cinco anos.

Nota: Participações de segmento de todos os segmentos individuais disponíveis na compra do relatório

Por Acessórios e Consumíveis: Geradores de Gás Transformam Cadeias de Suprimentos

Colunas capturaram 46,26% do gasto de 2024, refletindo seu status como consumíveis com intervalos de substituição previsíveis. Inovações em capilares de baixa razão de fase melhoram inércia e forma de pico para compostos voláteis de enxofre. Geradores de gás, no entanto, estão correndo à frente com uma TCAC de 8,8% conforme laboratórios trocam cilindros por hidrogênio, nitrogênio e ar zero sob demanda. A aquisição da Noblegen pela PEAK Scientific estende capacidade e alcance global neste segmento. Acessórios de coluna como colunas de guarda e conectores de alta pureza mantêm fluxos de trabalho de manutenção eficientes. Reguladores de pressão feitos de ligas avançadas resistem ao serviço de hidrogênio, enquanto válvulas habilitadas para RFID automatizam alertas de substituição. Refinamentos de tubulação cortam volume morto, aguçando simetria de pico e conservando gás. Conforme prioridades de sustentabilidade sobem, consumíveis premium que reduzem desperdício e estendem tempo de atividade do instrumento ganham prêmios de preço, influenciando diretamente o mercado de cromatografia gasosa.

Por Tipo de Detector: Espectrometria de Massa Domina Inovação

Detectores de ionização por chama ainda possuem 31,82% da receita de detectores em 2024 porque são robustos, acessíveis e universais para hidrocarbonetos. Anexos de espectrometria de massa expandem para uma TCAC de 10,38%, convertendo GCs existentes em plataformas híbridas de separação-identificação. O espectrômetro de massa Stellar da Thermo Fisher sublinha a prioridade em throughput rápido para ômica translacional. Laboratórios aposentam detectores de captura de elétrons mais antigos em favor de opções MS ou UV a vácuo como o LUMA da Agilent para melhor sensibilidade a poluentes halogenados. Complementos de mobilidade iônica resolvem ainda mais isômeros, uma vantagem para forense ambiental. Detectores de condutividade térmica e quimiluminescência ocupam nichos especializados, mas dólares de P&D voltados para o futuro favorecem esmagadoramente tecnologias MS seletivas e de alta resolução que elevam certeza analítica e confiança de conformidade.

Nota: Participações de segmento de todos os segmentos individuais disponíveis na compra do relatório

Por Usuário Final: Agências Ambientais Lideram Crescimento

Empresas farmacêuticas e biotecnológicas representam 29,86% da demanda atual, refletindo padrões de uso legado. Autoridades ambientais e de águas residuais registram o ritmo de expansão mais forte a 9,38% de TCAC. Regulamentações PFAS, vigilância de microplásticos e conformidade de tóxicos do ar requerem sensibilidade em nível de traço que apenas sistemas GC-MS ou GC-IMS podem entregar. Produtores de alimentos e bebidas escalonam testes de pesticidas, adotando extração QuEChERS e GC-MS/MS para passar inspeções de exportação. Centros acadêmicos atualizam para lidar com projetos multi-ômicos, enquanto laboratórios forenses e clínicos introduzem fluxos de trabalho de esteroidômica e toxicologia. Essa diversificação aumenta resiliência enquanto empurra o mercado de cromatografia gasosa em direção a modelos de serviço integrados como assinaturas de instrumento-como-serviço.

Análise Geográfica

América do Norte contribui com 36,36% da receita global em 2024, ancorada por mandatos robustos da EPA, produção farmacêutica forte e um banco profundo de indústrias analiticamente intensivas. O plano de expansão doméstica de USD 2 bilhões da Thermo Fisher afirma confiança na demanda sustentada de equipamentos. Os Estados Unidos aplicam limites de PFAS em água potável que requerem detecção sub-partes-por-trilhão, impulsionando atualizações laboratoriais e novas instalações. Canadá e México suplementam crescimento via produção petroquímica e protocolos ambientais harmonizados, garantindo que ciclos de substituição permaneçam ativos durante toda a janela de previsão.

Europa mantém liderança de segundo nível através de diretrizes ambientais abrangentes e regulamentações rigorosas de segurança alimentar. Controles de resíduos de pesticidas em toda a União e iniciativas vigorosas de microplásticos elevam demanda por plataformas GC sensíveis, e incentivos de conversão de hidrogênio alinham-se com metas energéticas regionais. Alemanha, Reino Unido e França dominam pedidos, enquanto Itália e Espanha crescem através de testes de qualidade agrícola. O mercado europeu recompensa instrumentos otimizados para hidrogênio de baixa potência e módulos integrados de integridade de dados que simplificam conformidade com provisões GDPR e GMP.

Ásia Pacífico registra a trajetória mais rápida a 8,74% de TCAC, impulsionada por industrialização, produção farmacêutica crescente e leis de monitoramento progressivas. China permanece a maior contribuidora, embora vendas de fornecedores flutuaram em meio a ventos contrários macroeconômicos. Japão e Índia aceleram demanda através de programas de energia limpa e escalonamento de fabricação de API. Coreia do Sul investe em indústrias de alta tecnologia requerendo análises ultra-traço, enquanto o setor de mineração da Austrália adota unidades GC portáteis para eficiência de pesquisa de local. Transferência de tecnologia, produção local e esquemas de financiamento governamental expandem a base endereçável, cimentando o papel da região no futuro crescimento do mercado de cromatografia gasosa.

Oriente Médio e África registram momentum emergente conforme complexos petroquímicos modernizam laboratórios de qualidade. Investimentos do CCG em atualizações de refinarias e produção de hidrogênio traduzem-se em pedidos constantes de instrumentos, enquanto setores de mineração e químicos da África do Sul dependem de plataformas GC para controle de processo. Variância econômica tempera volumes de curto prazo, mas alinhamento regional com padrões internacionais promove adoção gradual.

América do Sul apresenta expansão moderada mas estável. Clusters farmacêuticos e petroquímicos do Brasil ancoram pedidos, e agronegócios argentinos impulsionam testes de resíduos de pesticidas. Pactos comerciais regionais facilitam movimento transfronteiriço de equipamentos, e operações de cobre chilenas integram sistemas GC online para conformidade de emissões. Oscilações cambiais e mudanças políticas adicionam volatilidade, mas distribuidores locais compensam risco oferecendo financiamento e contratos de manutenção.

Cenário Competitivo

O mercado de cromatografia gasosa é moderadamente fragmentado. Marcas estabelecidas buscam diferenciação via automação, flexibilidade de gás carreador e portfólios de serviços verticalmente integrados. Consolidação continua: a aquisição da Noblegen pela PEAK Scientific fortalece sua gama de geradores de hidrogênio e nitrogênio. Fornecedores agrupam instrumentos com consumíveis e software em nuvem, criando receita recorrente e lock-in. Sistemas portáteis recebem financiamento desproporcional de P&D, enquanto plataformas de bancada ganham recursos como solução de problemas assistida por IA e painéis de manutenção preditiva. Empresas que colocam em primeiro plano sustentabilidade, menor consumo de energia, compatibilidade com hidrogênio e consumíveis recicláveis ganham tração em avaliações de aquisição, especialmente dentro de laboratórios do setor público.

Fornecedores de primeira linha expandem pegadas de fábrica para proteger cadeias de suprimentos. O investimento multianual nos EUA da Thermo Fisher destina USD 500 milhões para P&D que abrange domínios ambientais, de ciências da vida e industriais. A aquisição de IP de microrreator pela Shimadzu fortalece credenciais de transformação verde, visando análises de hidrogênio e biocombustível. Waters inaugurou um centro de capacidade em Bangalore para cultivar inovação na Ásia Pacífico. Esses movimentos sinalizam uma mudança estratégica em direção à fabricação regionalizada e P&D distribuído.

Diferenciação de serviço agora complementa excelência de hardware. Fornecedores lançam diagnósticos remotos, atualizações automatizadas de firmware e suporte de aplicação baseado em assinatura. Academias de treinamento mitigam a escassez de cromatografistas, enquanto bibliotecas de métodos multiplataforma facilitam conversão de gás carreador. Recursos de registros eletrônicos prontos para conformidade e cibersegurança atraem clientes farmacêuticos sujeitos a auditorias de integridade de dados. Coletivamente, essas iniciativas moldam um mosaico competitivo onde suporte tecnológico e resistência operacional definem liderança tanto quanto especificações de instrumentos.

Líderes da Indústria de Cromatografia Gasosa

-

Agilent Technologies, Inc.

-

Thermo Fisher Scientific, Inc.

-

Danaher Corporation

-

Merck KgaA

-

PerkinElmer, Inc.

- *Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Desenvolvimentos Recentes da Indústria

- Abril 2025: Thermo Fisher Scientific comprometeu USD 2 bilhões ao longo de quatro anos para expandir fabricação e P&D nos EUA, alocando USD 1,5 bilhão para projetos de capital e USD 500 milhões para inovação de instrumentos de ciências da vida.

- Março 2025: Cytiva e Pall prometeram USD 1,5 bilhão para ampliar capacidade de resina cromatográfica em 13 locais nos EUA e Reino Unido, adicionando 2.000 empregos.

- Fevereiro 2025: Shimadzu Corporation adquiriu a linha de microrreator catalisador da Activated Research Company, integrando IP Jetanizer e Polyarc para melhorar sensibilidade GC enquanto elimina dependência de hélio.

- Fevereiro 2025: PEAK Scientific comprou Wirac Automation (Noblegen) para ampliar suas ofertas de geradores de nitrogênio, hidrogênio e ar zero para aplicações de cromatografia gasosa.

- Junho 2025: Agilent Technologies lançou o sistema 7010D Triple Quadrupole GC/MS com fonte de íons HES 2.0 e recursos de conformidade para laboratórios de alimentos e ambientais.

Escopo do Relatório Global do Mercado de Cromatografia Gasosa

Cromatografia gasosa refere-se ao processo pelo qual compostos individuais de misturas de compostos orgânicos voláteis são separados.

O mercado de cromatografia gasosa é segmentado por produto (sistemas, detectores, auto-amostradores, coletores de fração e outros produtos), usuário final (indústrias farmacêutica e biofarmacêutica, institutos de pesquisa acadêmica e outros usuários finais), e geografia (América do Norte, Europa, Ásia-Pacífico, Oriente Médio e África, e América do Sul). O relatório de mercado também cobre os tamanhos de mercado estimados e tendências para 17 países nas principais regiões globalmente.

O relatório oferece o valor (USD) para os segmentos acima.

| Sistemas |

| Detectores |

| Auto-amostradores |

| Coletores de Fração |

| Micro e GC Portátil |

| Outros Instrumentos |

| Colunas |

| Acessórios de Coluna |

| Reguladores de Pressão |

| Geradores de Gás |

| Conexões e Tubulação |

| Outros |

| Detector de Ionização por Chama (FID) |

| Detector de Condutividade Térmica (TCD) |

| Detector de Captura de Elétrons (ECD) |

| Detector de Espectrometria de Massa (GC-MS) |

| Outros |

| Empresas Farmacêuticas e Biotecnológicas |

| Indústria de Petróleo e Gás / Petroquímica |

| Agências Ambientais e de Águas Residuais |

| Indústria de Alimentos e Bebidas |

| Institutos de Pesquisa Acadêmica e Governamental |

| Outros |

| América do Norte | Estados Unidos |

| Canadá | |

| México | |

| Europa | Alemanha |

| Reino Unido | |

| França | |

| Itália | |

| Espanha | |

| Resto da Europa | |

| Ásia Pacífico | China |

| Japão | |

| Índia | |

| Coreia do Sul | |

| Austrália | |

| Resto da Ásia Pacífico | |

| Oriente Médio e África | CCG |

| África do Sul | |

| Resto do Oriente Médio e África | |

| América do Sul | Brasil |

| Argentina | |

| Resto da América do Sul |

| Por Tipo de Instrumento | Sistemas | |

| Detectores | ||

| Auto-amostradores | ||

| Coletores de Fração | ||

| Micro e GC Portátil | ||

| Outros Instrumentos | ||

| Por Acessórios e Consumíveis | Colunas | |

| Acessórios de Coluna | ||

| Reguladores de Pressão | ||

| Geradores de Gás | ||

| Conexões e Tubulação | ||

| Outros | ||

| Por Tipo de Detector | Detector de Ionização por Chama (FID) | |

| Detector de Condutividade Térmica (TCD) | ||

| Detector de Captura de Elétrons (ECD) | ||

| Detector de Espectrometria de Massa (GC-MS) | ||

| Outros | ||

| Por Usuário Final | Empresas Farmacêuticas e Biotecnológicas | |

| Indústria de Petróleo e Gás / Petroquímica | ||

| Agências Ambientais e de Águas Residuais | ||

| Indústria de Alimentos e Bebidas | ||

| Institutos de Pesquisa Acadêmica e Governamental | ||

| Outros | ||

| Por Geografia | América do Norte | Estados Unidos |

| Canadá | ||

| México | ||

| Europa | Alemanha | |

| Reino Unido | ||

| França | ||

| Itália | ||

| Espanha | ||

| Resto da Europa | ||

| Ásia Pacífico | China | |

| Japão | ||

| Índia | ||

| Coreia do Sul | ||

| Austrália | ||

| Resto da Ásia Pacífico | ||

| Oriente Médio e África | CCG | |

| África do Sul | ||

| Resto do Oriente Médio e África | ||

| América do Sul | Brasil | |

| Argentina | ||

| Resto da América do Sul | ||

Principais Perguntas Respondidas no Relatório

Qual é o valor atual do mercado de cromatografia gasosa?

O mercado está avaliado em USD 4,25 bilhões em 2025 e está projetado para alcançar USD 5,56 bilhões até 2030, crescendo a uma TCAC de 5,50%.

Qual região detém a maior participação do mercado de cromatografia gasosa?

América do Norte lidera com 36,36% da receita global em 2024 graças a regulamentações ambientais e farmacêuticas rigorosas.

Por que laboratórios estão mudando do hélio para gás carreador de hidrogênio?

Escassezes globais de hélio elevam custos e riscos de suprimento, enquanto geradores de hidrogênio cortam gastos com gás e permitem separações sustentáveis e de alta velocidade.

Qual tecnologia de detector está crescendo mais rápido?

Detectores de espectrometria de massa estão expandindo a 10,38% de TCAC porque combinam separação e identificação, essencial para testes regulatórios em nível de traço.

Qual segmento de usuário final mostra o maior crescimento?

Agências ambientais e de águas residuais lideram com uma TCAC de 9,38% devido a novos mandatos de monitoramento de PFAS e microplásticos.

Como empresas estão abordando a escassez de cromatografistas treinados?

Fornecedores oferecem software intuitivo, ferramentas automatizadas de solução de problemas e centros de treinamento dedicados, reduzindo tempo de integração para novos analistas.

Página atualizada pela última vez em: