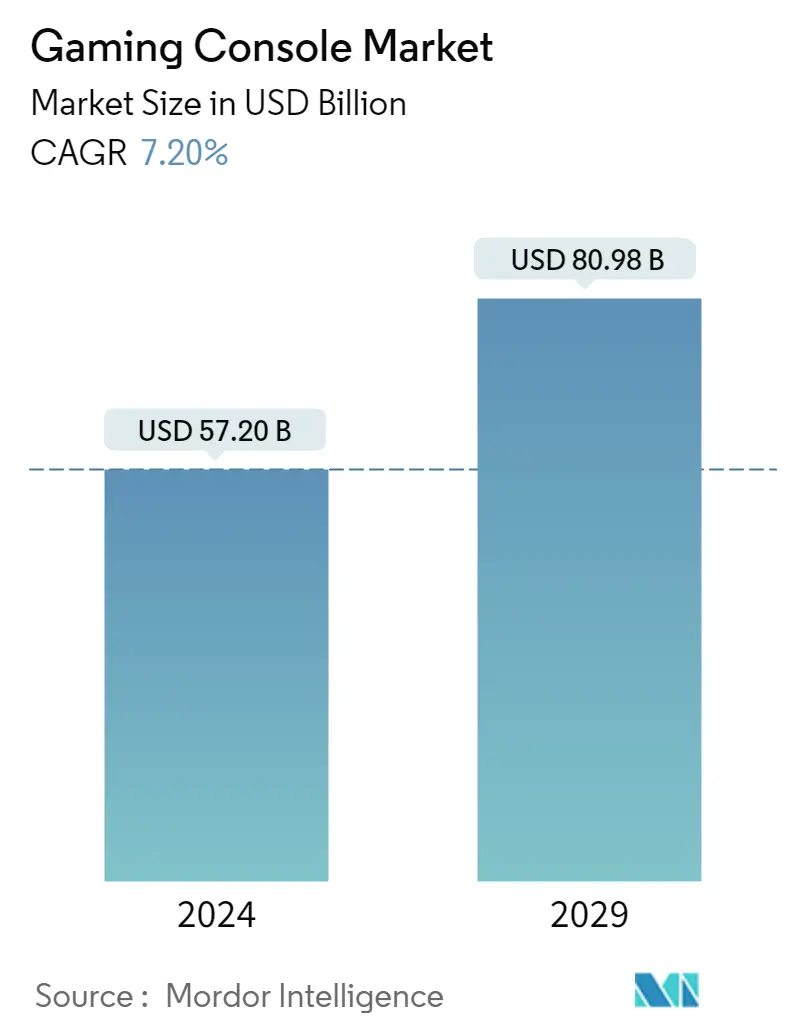

Tamanho do mercado de consoles de jogos

| Período de Estudo | 2019 - 2029 |

| Tamanho do mercado (2024) | USD 57.20 bilhões de dólares |

| Tamanho do mercado (2029) | USD 80.98 bilhões de dólares |

| CAGR(2024 - 2029) | 7.20 % |

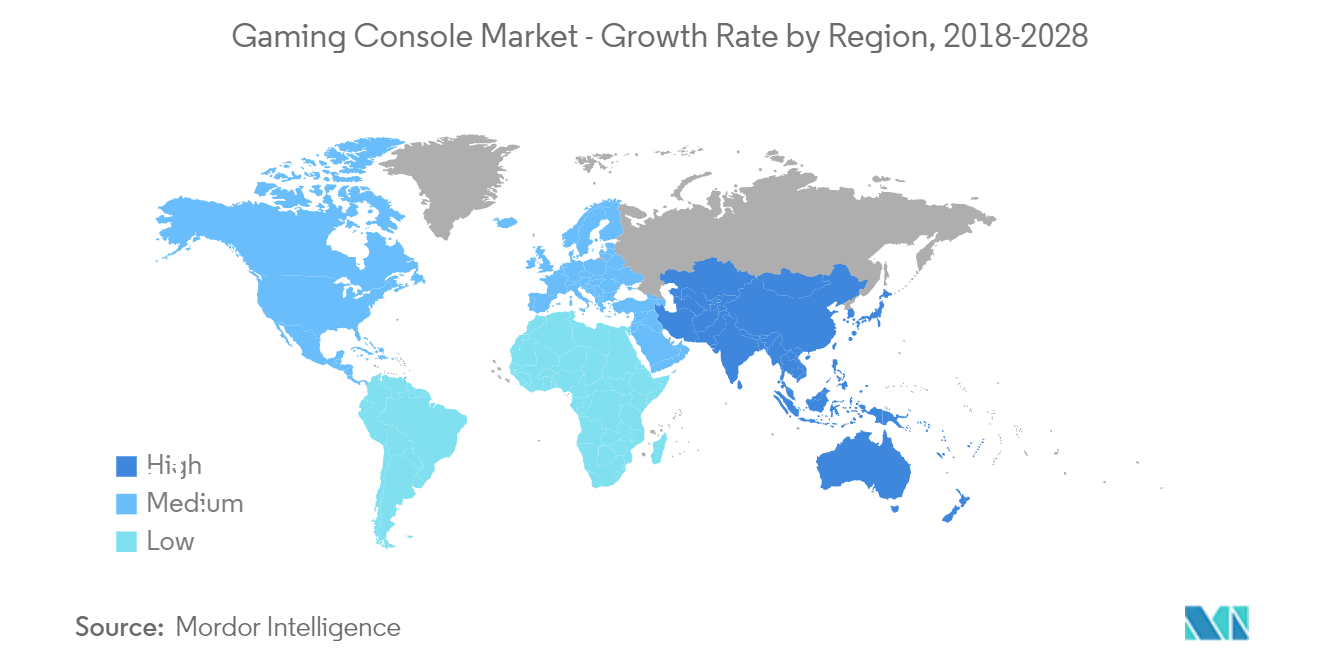

| Mercado de Crescimento Mais Rápido | Ásia-Pacífico |

| Maior Mercado | América do Norte |

| Concentração de Mercado | Médio |

Jogadores principais

*Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica |

Como podemos ajudar?

Análise de mercado de consoles de jogos

O tamanho do mercado de consoles de jogos é estimado em US$ 57,20 bilhões em 2024, e deve atingir US$ 80,98 bilhões até 2029, crescendo a um CAGR de 7,20% durante o período de previsão (2024-2029).

Os fornecedores, incluindo a Sony e a Microsoft, dominaram a indústria das consolas de jogos durante um tempo considerável e continuam a alinhar as suas estratégias para alavancar a disposição dos jogadores hardcore em pagar um prémio em consolas de alto desempenho. Com seus preços e marketing, ambas as empresas buscarão recuperar seu domínio no mercado de consoles de jogos com produtos de nova geração a serem lançados nos próximos anos.

- Os consoles de jogos testemunharam várias mudanças de hardware nas últimas décadas. O ciclo de vida geral dos consoles mudou ao longo dos anos. Os consoles de jogos da geração anterior tinham uma vida útil muito mais longa do que os consoles da geração atual. Os fabricantes fizeram várias iterações nas plataformas existentes. Por exemplo, a plataforma PlayStation 4 da Sony inclui três consoles PlayStation 4, PlayStation 4 Pro e PlayStation slim; A Microsoft atualizou a linha do Xbox com o Xbox one S.

- Além disso, a quantidade de tempo que os consumidores passam em jogos está a aumentar, sendo a média global de 7,11 horas por semana. Os jogadores na Europa são os que passam mais tempo a jogar, com quase 7,98 horas por semana, de acordo com os dados partilhados pela ZarkCentral. Além disso, o número de jogos e a variedade se diversificaram ao longo dos anos.

- Além disso, devido aos lançamentos de produtos de consola de nova geração de jogadores proeminentes, como a Sony e a Microsoft, houve um aumento maciço nas vendas nos últimos anos. Além disso, os títulos de jogos nessas plataformas não são compatíveis com versões anteriores, então os jogadores são forçados a atualizar seus consoles.

- Atualmente, a exigência de hardware de diversos jogos e a utilização polivalente de consoles domésticos para fins como navegação, fornecimento de diversas outras aplicações, etc., permitiram ainda mais o crescimento. Além disso, o lançamento de acessórios de suporte múltiplo, como TVs 4K, é eficaz e impulsiona a demanda por consoles domésticos, pois proporcionam uma melhor experiência de jogo do que outras opções disponíveis.

- Além disso, de acordo com um estudo realizado pela Verizon, o uso de jogos aumentou 115% nos Estados Unidos em comparação com o período pré-pandemia. As plataformas de jogos online e os serviços de transmissão ao vivo também registaram um número recorde de utilizadores durante março e abril. Um aumento no tráfego de jogos foi observado durante os horários de pico em 75% no último ano.

- No entanto, empresas como Valve e Google têm tentado mudar a dinâmica do mercado de consolas. Esses serviços baseados em nuvem eliminaram os requisitos específicos dos consoles para uma experiência de jogo superior. A Valve é um player importante no segmento de jogos baseados em nuvem, e a NetEase Games também lançou seus 50 jogos em todo o mundo em 2021. Assim, tornando menos provável que o jogador dependa de um console para jogar.

Tendências do mercado de consoles de jogos

Espera-se que a integração de tecnologias mais recentes, como jogos 3D e AR/VR, impulsione o crescimento do mercado

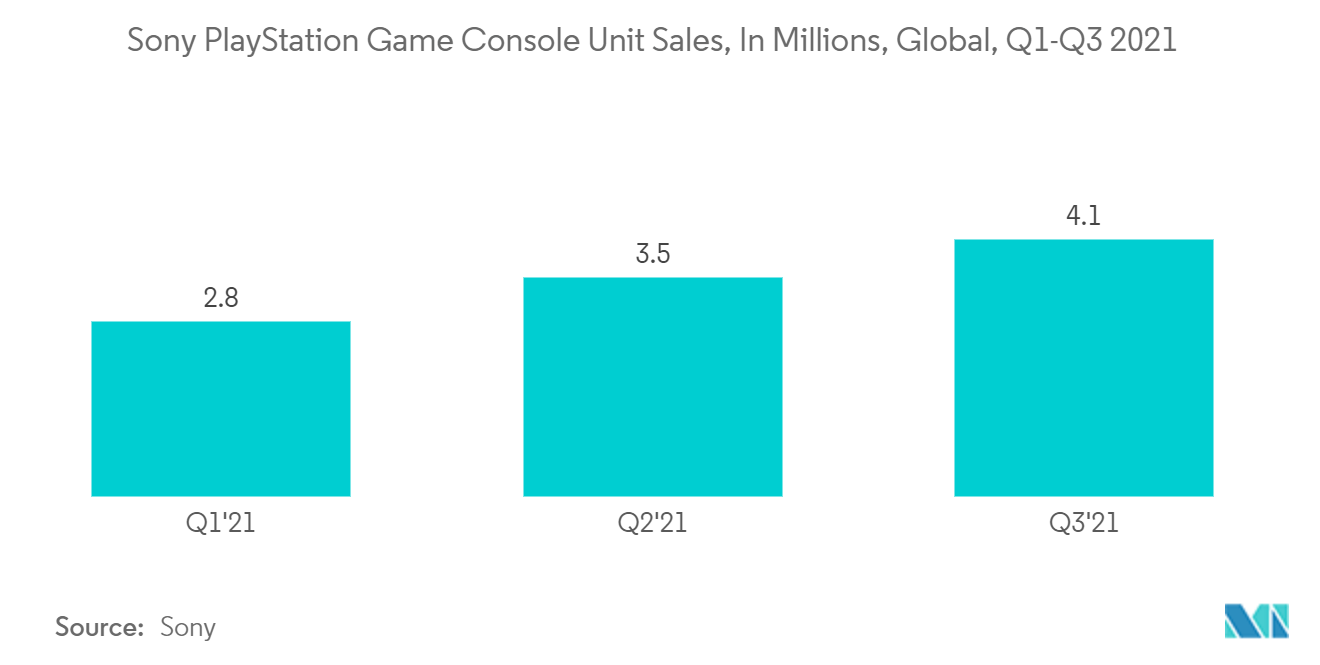

- A integração de AR em jogos ganhou força significativa nos últimos anos. Fornecedores como a Sony, com seu Eye Toy para PlayStation 2, empregaram a câmera para incorporar o mundo digital na tela da vida real com a qual os usuários poderiam interagir. Conforme indicado no gráfico, as vendas de consoles de jogos Sony também aumentaram. Além disso, o Wii da Nintendo permitiu aos usuários jogar tênis na sala de estar com uma experiência imersiva do mundo virtual usando os controles sensíveis ao toque do console. Essas instâncias chamaram a atenção de milhões de jogadores naquela época.

- A crescente aplicação de tecnologias imersivas, como realidade virtual, aumentada e mista, é uma pedra angular da indústria de jogos. Os usuários podem aprimorar sua experiência em 20 vezes mais agradável e conveniente do que as alternativas tradicionais. Espera-se que esta instância impulsione o aplicativo de console de jogos, já que os headsets VR/AR serão um impulsionador de crescimento, já que, em última análise, serão combinados com consoles de jogos.

- Para capturar a tendência crescente em AR/VR, empresas como Oculus e HTC posicionaram suas ofertas de produtos de acordo com a demanda do mercado de AR/VR. Oculus oferece dois consoles VR, enquanto a HTC também oferece dois consoles baseados em VR. A necessidade de consoles AR/VR precisa ser melhorada pela qualidade e quantidade dos títulos disponíveis em suas plataformas.

- Com o número crescente de títulos de jogos VR apoiados por franquias fortes e também a antecipação do lançamento de títulos AAA VR, incluindo Iron Man VR, Half-Life Alyx e No Man's Sky VR, entre outros que suportam prontamente ofertas de VR, como Espera-se que HTC Vive, Oculus Rift, impulsione a aplicação de console de jogos a partir de agora. Por exemplo, em outubro de 2022, a Sony Pictures Virtual Reality revelou um novo jogo VR chamado Ghostbusters Rise Of The Ghost Lord, que chegará ao Meta Quest 2 e ao PlayStation VR2 em 2023.

Estados Unidos impulsionando a demanda na região da América do Norte

- Os Estados Unidos tinham a maior população de jogadores. A Entertainment Software Association em 2022 estimou que 66% dos americanos e mais de 215,5 milhões de jogadores ativos de videogame de todas as idades nos EUA. Os EUA ocupam o segundo lugar, atrás da Europa, no que diz respeito ao número médio de pessoas que jogam semanalmente. Nos EUA, esse número é de 13 horas semanais, segundo dados divulgados pela Entertainment Software Association.

- O relatório mencionou ainda que 52% das pessoas nos EUA utilizam consolas de jogos dedicadas para jogar. Mas os consoles de jogos ficaram em segundo lugar em relação ao número de jogadores que usam consoles dedicados. Telefones celulares e smartphones tiveram classificação superior aos consoles.

- Além disso, 57% dos jogadores usaram smartphones, 46% consoles e 42% computadores pessoais em 2021 para jogar videogame. Além disso, 29% gastavam de 1 a 3 horas por semana, 77% gastavam mais de 3 horas por semana e 51% gastavam mais de 7 horas jogando videogame no país em 2021.

- O relatório da associação de software de entretenimento mencionou que 50% dos jogadores nos Estados Unidos tomaram sua decisão de compra com base na qualidade gráfica. Os consoles de jogos se beneficiaram da capacidade de suportar conteúdo 4K. Dado que os consoles de jogos fornecem uma saída gráfica avançada incomparável a outras plataformas alternativas, os requisitos do usuário provavelmente apoiarão o mercado de consoles de jogos.

- A crescente prevalência da infraestrutura em nuvem em toda a região fornece recursos abundantes de computação, armazenamento e comunicação em um processo confiável, econômico e de baixa manutenção. Com o surgimento dos jogos em nuvem, várias plataformas estão permitindo aos usuários transmitir seus videogames favoritos com recursos mínimos de hardware integrados. Vários aplicativos de jogos empregarão esses recursos de computação em nuvem, já que os serviços de jogos são um dos setores de crescimento mais rápido para o segmento de computação em nuvem. Este fator, portanto, desafia o crescimento do mercado de consoles na região.

Visão geral da indústria de consoles de jogos

O mercado de consoles de jogos é moderadamente competitivo, com alguns dos jogadores atualmente dominando o mercado. Com o avanço da infraestrutura em nuvem, o mercado apostará no futuro dos jogos contra a lista assustadora de ofertas em nuvem dos novos participantes, como a plataforma Stadia do Google e o suposto serviço de jogos em nuvem da Amazon. No entanto, espera-se que a antecipação do lançamento dos consoles da próxima geração por jogadores proeminentes que aproveitam sua plataforma de streaming em nuvem existente impulsione o mercado de consoles de jogos.

- Agosto de 2022 - NetEase adquire o sonho quântico de desenvolvedor e editor de jogos francês líder para operar de forma independente, concentrando-se na criação e publicação de seus videogames em todas as plataformas, ao mesmo tempo em que aproveita os significativos recursos de desenvolvimento de jogos da NetEase.

- Agosto de 2022 – Logitech G e Tencent Games anunciaram uma parceria para lançar no mercado um portátil para jogos em nuvem que combinará a experiência da Logitech G em hardware com os serviços de software da Tencent Games. O novo dispositivo oferecerá suporte a vários serviços de jogos em nuvem para que os jogadores possam jogar jogos AAA longe de seu console ou PC.

Líderes de mercado de consoles de jogos

-

Sony Corporation

-

Microsoft Corporation

-

Nintendo Co. Ltd.

-

Sega Enterprises Inc.

-

Valve Corporation

*Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Notícias do mercado de consoles de jogos

- Maio de 2022 Ubisoft Trazer o Ubisoft+ para o PlayStation também fornecerá aos jogadores do Play Station outra maneira de desfrutar inicialmente dos jogos da Ubisoft em seus consoles. Ubisoft+ Classics estará disponível junto com os níveis de assinatura PlayStation Plus Extra e PlayStation Plus Premium e contará com edições padrão de jogos amados da Ubisoft.

- Março de 2022 NVIDIA lança Omniverse para desenvolvedores. É um ambiente de criação de jogos poderoso e colaborativo que tornará mais fácil para os desenvolvedores compartilhar ativos, classificar bibliotecas de ativos, colaborar e implantar IA para animar as expressões faciais dos personagens em um novo pipeline de desenvolvimento de jogos.

Relatório de mercado de consoles de jogos – Índice

1. INTRODUÇÃO

1.1 Premissas do Estudo e Definição de Mercado

1.2 Escopo do estudo

2. METODOLOGIA DE PESQUISA

3. SUMÁRIO EXECUTIVO

4. PERSPECTIVA DO MERCADO

4.1 Visão geral do mercado

4.2 Análise da cadeia de valor da indústria

4.3 Atratividade da Indústria – Análise das Cinco Forças de Porter

4.3.1 Poder de barganha dos fornecedores

4.3.2 Poder de barganha dos consumidores

4.3.3 Ameaça de novos participantes

4.3.4 Ameaça de produtos substitutos

4.3.5 Intensidade da rivalidade competitiva

5. DINÂMICA DE MERCADO

5.1 Drivers de mercado

5.1.1 Lançamento de novo conteúdo de jogos com altos requisitos gráficos

5.1.2 Integração de tecnologias mais recentes, como jogos 3D e AR/VR

5.2 Restrições de mercado

5.2.1 Aumento da ameaça dos serviços de jogos em nuvem

5.2.2 Crescente demanda por plataforma baseada em dispositivos móveis

6. SEGMENTAÇÃO DE MERCADO

6.1 Por geografia

6.1.1 América do Norte

6.1.1.1 Estados Unidos

6.1.1.2 Canadá

6.1.2 Europa

6.1.2.1 Alemanha

6.1.2.2 Reino Unido

6.1.2.3 França

6.1.2.4 Resto da Europa

6.1.3 Ásia-Pacífico

6.1.3.1 China

6.1.3.2 Japão

6.1.3.3 Índia

6.1.3.4 Resto da Ásia-Pacífico

6.1.4 Resto do mundo

7. CENÁRIO COMPETITIVO

7.1 Análise de participação de mercado do fornecedor

7.2 Perfis de empresa

7.2.1 Sony Corporation

7.2.2 Microsoft Corporation

7.2.3 Nintendo Co Ltd

7.2.4 Atari Inc.

7.2.5 Sega Enterprises Inc.

7.2.6 Mitashi Edutainment Pvt Ltd

7.2.7 NVIDIA Corporation

7.2.8 HTC corporation

7.2.9 Oculus (Facebook, Inc)

8. ANÁLISE DE INVESTIMENTO

9. FUTURO DO MERCADO

Segmentação da indústria de consoles de jogos

Um console de jogos é um sistema de computador que permite aos usuários jogar videogame conectando-o a dispositivos de exibição, como televisão e monitores. O relatório oferece ainda o estudo da segmentação do mercado de consoles de jogos por geografia, com tendências em regiões como América do Norte, Europa, Ásia-Pacífico, América Latina e Oriente Médio, juntamente com perfis de empresas dos principais players do mercado. Os tamanhos e previsões do mercado são em termos de valor (milhões de dólares) para todos os segmentos acima.

| Por geografia | ||||||||||

| ||||||||||

| ||||||||||

| ||||||||||

|

Perguntas frequentes sobre pesquisa de mercado de consoles de jogos

Qual é o tamanho do mercado de consoles de jogos?

O tamanho do mercado de consoles de jogos deve atingir US$ 57,20 bilhões em 2024 e crescer a um CAGR de 7,20% para atingir US$ 80,98 bilhões até 2029.

Qual é o tamanho atual do mercado de consoles de jogos?

Em 2024, o tamanho do mercado de consoles de jogos deverá atingir US$ 57,20 bilhões.

Quem são os principais atores do mercado de consoles de jogos?

Sony Corporation, Microsoft Corporation, Nintendo Co. Ltd., Sega Enterprises Inc., Valve Corporation são as principais empresas que operam no mercado de consoles de jogos.

Qual é a região que mais cresce no mercado de consoles de jogos?

Estima-se que a Ásia-Pacífico cresça no maior CAGR durante o período de previsão (2024-2029).

Qual região tem a maior participação no mercado de consoles de jogos?

Em 2024, a América do Norte é responsável pela maior participação de mercado no mercado de consoles de jogos.

Que anos esse mercado de consoles de jogos cobre e qual era o tamanho do mercado em 2023?

Em 2023, o tamanho do mercado de consoles de jogos foi estimado em US$ 53,36 bilhões. O relatório abrange o tamanho histórico do mercado de consoles de jogos para os anos 2019, 2020, 2021, 2022 e 2023. O relatório também prevê o tamanho do mercado de consoles de jogos para os anos 2024, 2025, 2026, 2027, 2028 e 2029.

Relatório da indústria de consoles de jogos

Estatísticas para participação de mercado de console de jogos em 2024, tamanho e taxa de crescimento de receita, criadas por Mordor Intelligence™ Industry Reports. A análise do console de jogos inclui uma previsão de mercado para 2029 e uma visão histórica. Obtenha uma amostra desta análise do setor como um download gratuito em PDF do relatório.