Tamanho e Participação do Mercado de Sílica Pirogênica

Análise do Mercado de Sílica Pirogênica pela Mordor Intelligence

O tamanho do Mercado de Sílica Pirogênica é estimado em 320,03 quilotoneladas em 2025, e deve alcançar 405,15 quilotoneladas até 2030, a uma TCAC de 4,83% durante o período de previsão (2025-2030). Os principais motores de crescimento são a crescente demanda por silicones de alta performance em eletrônicos de consumo, atividade contínua de construção e expansão da produção farmacêutica. A alta área superficial e baixa densidade volumétrica do material apoiam seu papel como modificador de reologia e agente de reforço em diversas formulações. A tecnologia de produção também está mudando, com reatores baseados em plasma reduzindo custos de energia e encorajando novos participantes. Ao mesmo tempo, os participantes do mercado estão competindo para incorporar credenciais de sustentabilidade em seus portfólios para garantir contratos de longo prazo com grandes clientes de eletrônicos, automotivos e de saúde.

Principais Conclusões do Relatório

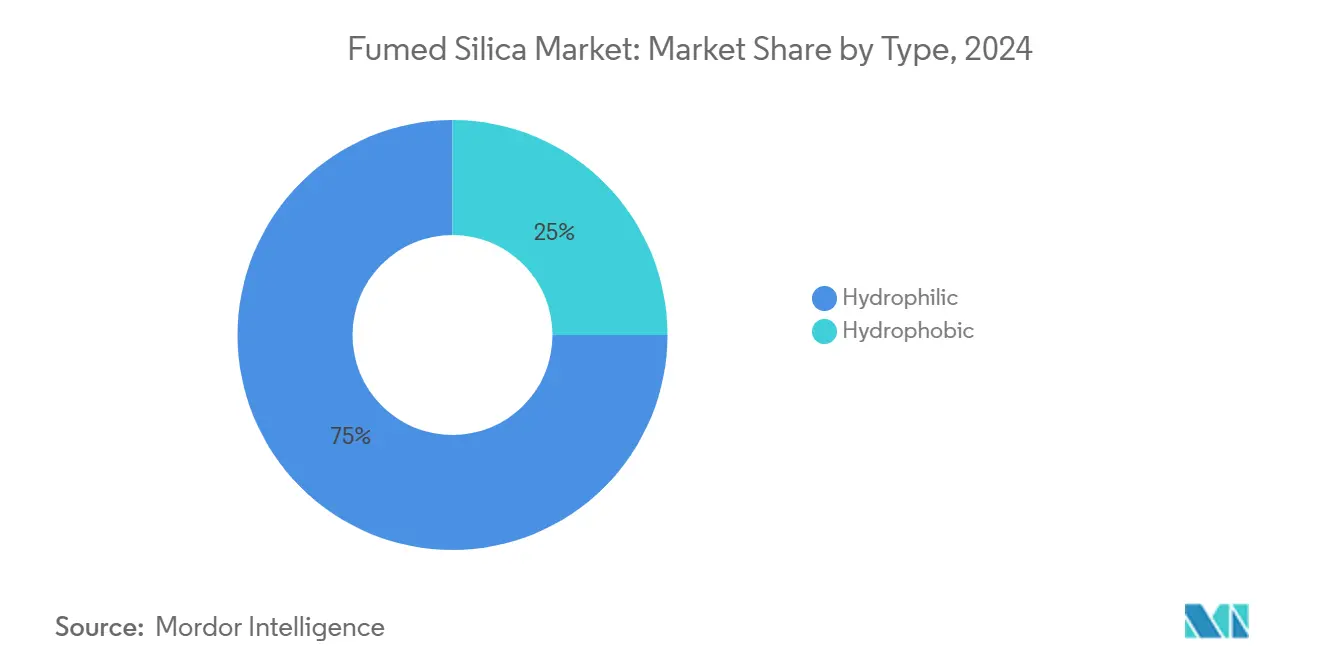

- Por tipo, o subsegmento hidrofílico deteve 75% da participação do mercado de sílica pirogênica em 2024 e está avançando a uma TCAC de 5,31% até 2030.

- Por processo de produção, a hidrólise por chama manteve 72% da participação do mercado de sílica pirogênica em 2024, enquanto a oxidação de vapor por plasma/arco está projetada para crescer a uma TCAC de 5,88% até 2030.

- Por função, o controle de reologia capturou 45% do tamanho do mercado de sílica pirogênica em 2024, e está definido para expandir a uma TCAC de 5,45% até 2030.

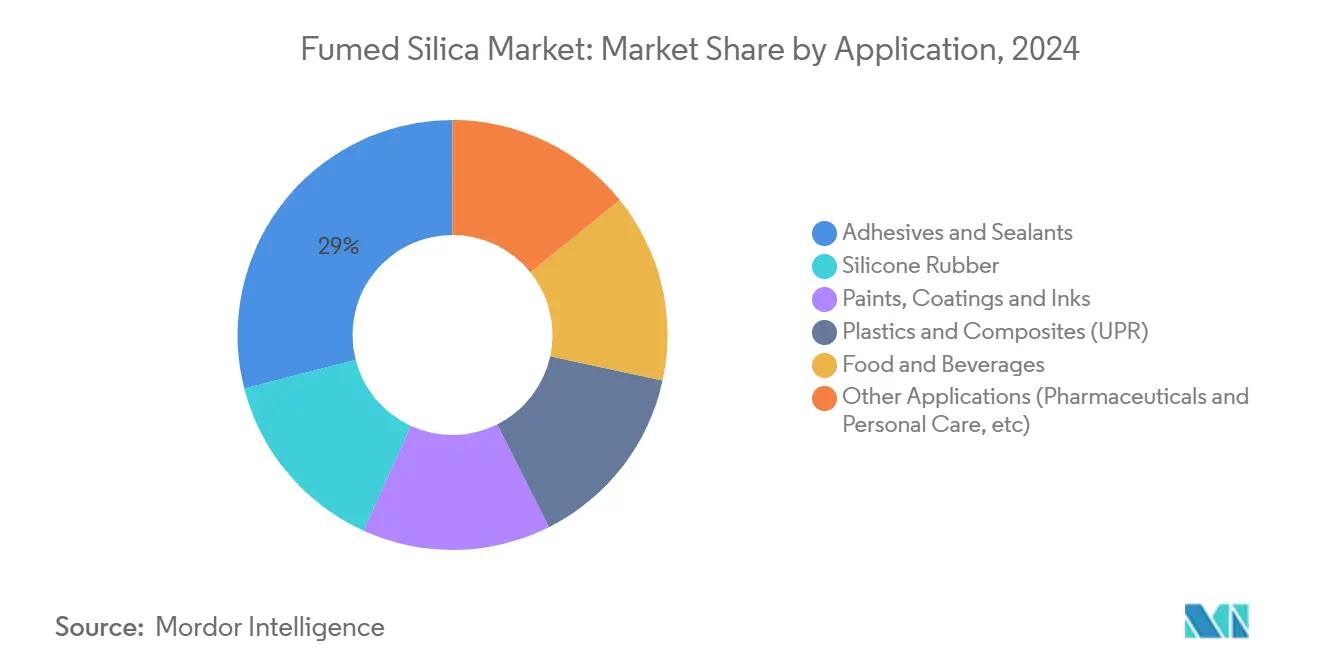

- Por aplicação, adesivos e selantes comandaram 29% do tamanho do mercado de sílica pirogênica em 2024 e estão previstos para registrar uma TCAC de 5,7% até 2030.

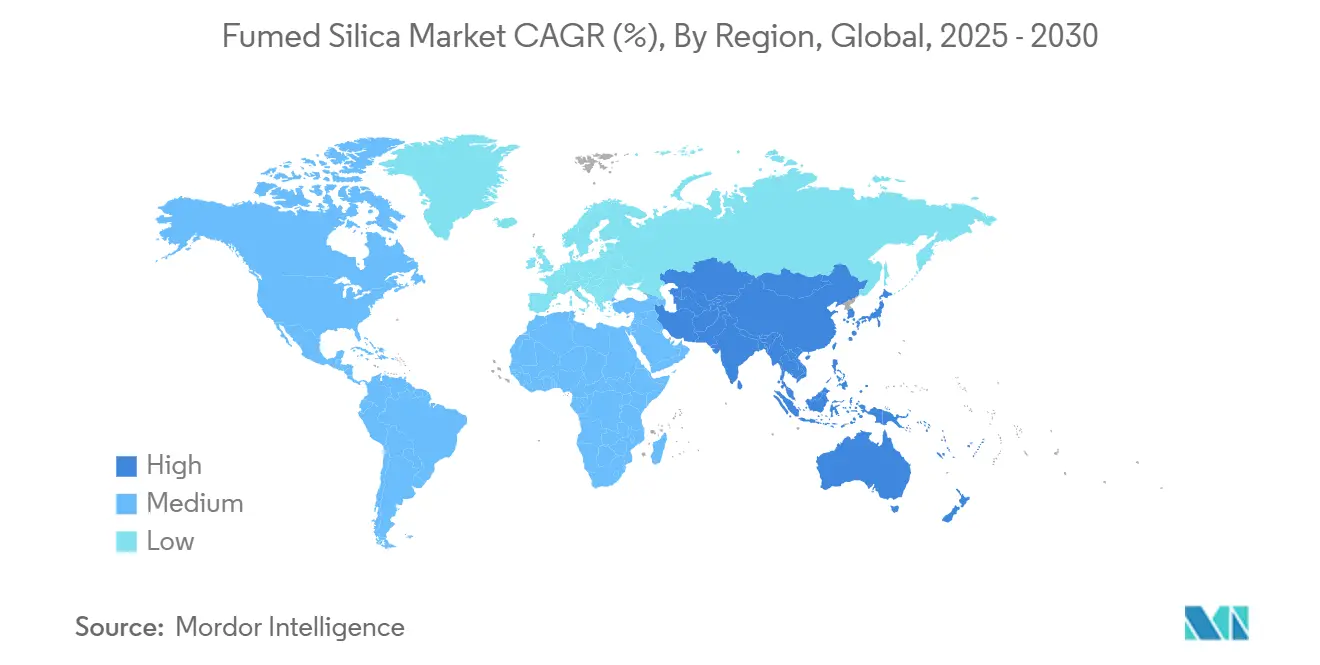

- Por geografia, a Ásia-Pacífico respondeu por 48% do tamanho do mercado de sílica pirogênica em 2024 e está crescendo a uma TCAC de 5,12% até 2030.

Tendências e Insights do Mercado Global de Sílica Pirogênica

Análise de Impacto dos Fatores Impulsionadores

| Fator Impulsionador | (~) % de Impacto na Previsão de TCAC | Relevância Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Boom de eletrônicos de consumo em elastômeros de silicone | +0.45% | Ásia-Pacífico | Médio prazo (2-4 anos) |

| Rápida adoção de resinas fotopolímeras impressas em 3D | +0.30% | Europa e América do Norte | Médio prazo (2-4 anos) |

| Crescente demanda de tintas e revestimentos | +0.22% | Global | Curto prazo (≤ 2 anos) |

| Crescimento em farmacêuticos e cuidados pessoais | +0.14% | América do Norte, Europa, Ásia | Médio prazo (2-4 anos) |

| Reformulações alimentares anti-empedramento sob normas de rótulo limpo da ASEAN | +0.08% | Sudeste Asiático | Longo prazo (≥ 4 anos) |

| Fonte: Mordor Intelligence | |||

Boom de eletrônicos de consumo em elastômeros de silicone na Ásia

O crescimento explosivo na produção de smartphones, wearables e semicondutores na China, Coreia do Sul e Índia aumentou drasticamente a demanda por elastômeros de silicone de alta pureza. A sílica pirogênica cria uma rede tridimensional dentro de matrizes de silicone, proporcionando estabilidade térmica e isolamento elétrico que enchimentos convencionais não conseguem igualar[1]"Fumed Silica - an Overview," ScienceDirect, sciencedirect.com. As tendências de miniaturização exigem tolerâncias mecânicas rigorosas, tornando o aditivo indispensável em encapsulantes, selantes e materiais de interface térmica.

Rápida penetração de resinas fotopolímeras impressas em 3D na prototipagem automotiva europeia

Fabricantes automotivos na Alemanha, França e Itália adotaram a estereolitografia para peças de protótipo leves. A sílica pirogênica confere tixotropia que previne afundamento, mas flui suavemente sob cisalhamento, permitindo deposição precisa de camadas e controle dimensional reproduzível. A proposta de valor justifica preços premium porque protótipos falhados carregam altos custos e penalidades de cronograma.

Crescente demanda da indústria de tintas e revestimentos

Revestimentos arquitetônicos e industriais de baixo VOC dependem da sílica pirogênica para controle de viscosidade, resistência a riscos e estabilidade de armazenamento. Os formuladores conseguem a reologia desejada em níveis de carga abaixo de 1%, o que compensa o custo premium do aditivo. A mudança para sistemas à base de água amplificou o uso porque grupos silanol em graus hidrofílicos mantêm performance sem solventes orgânicos.

Rápido crescimento em farmacêuticos e cuidados pessoais

Fabricantes de dosagem sólida oral adotam sílica pirogênica para melhorar o fluxo do pó e a compressão de comprimidos. Excipientes coprocessados que combinam o aditivo com outros materiais funcionais estão simplificando fluxos de trabalho de formulação. Graus hidrofóbicos estão ganhando tração em cosméticos onde acabamentos foscos e absorção de óleo são críticos para produtos duradouros.

Análise de Impacto das Restrições

| Restrição | (~) % de Impacto na Previsão de TCAC | Relevância Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Volatilidade de preços da matéria-prima tetracloreto de silício | -0,28% | Ásia-Pacífico | Curto prazo (≤ 2 anos) |

| Adições de capacidade de sílica precipitada de menor custo | -0,21% | Europa (derramamento global) | Médio prazo (2-4 anos) |

| Alta intensidade energética da hidrólise por chama sob EU ETS | -0,13% | Europa | Longo prazo (≥ 4 anos) |

| Fonte: Mordor Intelligence | |||

Volatilidade de preços do tetracloreto de silício grau alimentício na APAC

Interrupções no fornecimento e demanda concorrente de polissilício levaram a oscilações bruscas nos preços do tetracloreto de silício, comprimindo margens para produtores de sílica pirogênica. Ações ambientais chinesas que fecharam plantas não conformes exacerbaram escassez. Produtores estão fixando contratos de longo prazo e examinando precursores alternativos, mas a volatilidade de curto prazo persiste.

Adições de capacidade de sílica precipitada de menor custo na Europa

Expansões de sílica precipitada em larga escala, incluindo um aumento de 50% no local da Evonik em Charleston, ameaçam substituição em revestimentos e aplicações de borracha de média performance[2]"Evonik Breaks Ground on Major Silica Expansion in South Carolina," Feedstuffs, feedstuffs.com. Graus precipitados custam 30-40% menos, tentando compradores sensíveis ao preço.

Análise por Segmento

Por Tipo: Hidrofílica domina enquanto hidrofóbica visa aplicações nicho

Graus hidrofílicos responderam por 75% da participação do mercado de sílica pirogênica em 2024 e estão definidos para crescer a uma TCAC de 5,31% até 2030. A superfície rica em silanol promove ligação de hidrogênio com sistemas polares, reforçando elastômeros de silicone e controlando viscosidade em revestimentos. A contribuição deste segmento para o tamanho do mercado de sílica pirogênica cresce constantemente à medida que o consumo de eletrônicos e construção escala.

Produtos hidrofóbicos superam variantes hidrofílicas em matrizes não polares porque a modificação de superfície previne aglomeração, e essas variantes mostram recuperação tixotrópica mais rápida. Os fabricantes estão adaptando químicas de superfície a janelas precisas de polaridade, reforçando o posicionamento premium deste nicho.

Nota: Participações de segmentos de todos os segmentos individuais disponíveis mediante compra do relatório

Por Processo de Produção: Hidrólise por chama enfrenta desafio da inovação por plasma

A hidrólise por chama manteve 72% da participação do mercado de sílica pirogênica em 2024, construída sobre controle de qualidade confiável e capacidade global. O processo produz sílica amorfa de alta pureza e suporta uma ampla gama de produtos sob marcas como AEROSIL evonik.com. No entanto, a pressão regulatória sobre emissões de carbono está limitando investimento incremental. A indústria de sílica pirogênica está, portanto, canalizando pesquisa e desenvolvimento para caminhos de fabricação de baixo carbono.

A oxidação por plasma ou arco de vapor está expandindo a 5,88% de TCAC, superando o crescimento geral do mercado de sílica pirogênica. Empresas como HPQ Silicon planejam produção comercial em 2025, visando clientes que exigem menor carbono incorporado e atributos de performance sob medida. À medida que nova capacidade aumenta, a paridade de custos com hidrólise por chama poderia mudar preferências de aquisição.

Por Função: Controle de reologia impulsiona valor enquanto reforço expande aplicações

O controle de reologia capturou 45% do tamanho do mercado de sílica pirogênica em 2024 e está avançando a uma TCAC de 5,45% até 2030. O aditivo forma uma rede percolada que aumenta a viscosidade de baixo cisalhamento, mas se decompõe sob cisalhamento de processamento. Formuladores de revestimentos se beneficiam de aplicação sem afundamento e suspensão de pigmentos durante longos períodos de armazenamento. Graus otimizados reduzem tempo de incorporação e energia, alinhando-se com objetivos de produtividade dos fabricantes.

Trabalhos recentes estendem a abordagem para plásticos reforçados com fibra de vidro, melhorando tanto o fluxo de processamento quanto propriedades mecânicas finais. Funções anti-empedramento e anti-sedimentação, especialmente em pós alimentícios e farmacêuticos, completam o espectro funcional e apoiam margens premium.

Por Aplicação: Adesivos e selantes lideram enquanto setores emergentes diversificam demanda

Adesivos e selantes compuseram 29% do tamanho do mercado de sílica pirogênica em 2024 e estão definidos para crescer a uma TCAC de 5,7%. A tixotropia previne afundamento em juntas verticais, enquanto o reforço melhora a durabilidade da ligação em módulos automotivos e painéis de fachada. Níveis de carga frequentemente atingem 4-8%, sublinhando a importância volumétrica do segmento. Selantes de construção à base de água também dependem de graus hidrofílicos para estabilidade de armazenamento sem solventes orgânicos voláteis.

A borracha de silicone é aproveitada para flexibilidade e resistência ao calor em veículos elétricos, dispositivos médicos e utensílios de cozinha. Usos emergentes em separadores de bateria, resinas de impressão 3D e lubrificantes de alta temperatura sinalizam atração adicional para graus especiais.

Nota: Participações de segmentos de todos os segmentos individuais disponíveis mediante compra do relatório

Análise Geográfica

A Ásia-Pacífico controlou 48% do tamanho do mercado de sílica pirogênica em 2024 e está crescendo a uma TCAC de 5,12% até 2030. Clusters eletrônicos na China e Coreia do Sul compram volumes significativos de encapsulantes e materiais de interface térmica. A demanda de construção na Índia e Sudeste Asiático sustenta adesivos, selantes e tintas.

A América do Norte comanda uma participação madura, mas orientada à inovação do mercado de sílica pirogênica. A Europa contribui com um volume estável ancorado na manufatura automotiva, revestimentos especiais e padrões ambientais rigorosos. A pressão regulatória sob o EU ETS está catalisando uma transição tecnológica gradual.

A América do Sul e o Oriente Médio e África coletivamente detêm uma participação menor, mas mostram momentum ascendente, impulsionado por investimentos em infraestrutura e diversificação da manufatura local.

Cenário Competitivo

A produção global está altamente concentrada entre cinco grandes players, cuja participação combinada excede 60%. A família AEROSIL da Evonik continua liderando na amplitude de graus e suporte a aplicações. O investimento em tecnologia está se intensificando. Ferramentas de formulação digital e portais de clientes permitem otimização rápida de revestimentos, selantes e sistemas farmacêuticos. Métricas de performance de sustentabilidade, incluindo carbono incorporado e intensidade energética, agora fazem parte de avaliações de concorrência, obrigando fornecedores a documentar impactos do berço ao portão.

Líderes da Indústria de Sílica Pirogênica

-

Evonik Industries AG

-

Cabot Corporation

-

Wacker Chemie AG

-

Tokuyama Corporation

-

OCI Ltd.

- *Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Desenvolvimentos Recentes da Indústria

- Maio de 2025: HPQ Silicon Inc., confirmou produção em escala piloto de sílica pirogênica com seu reator de plasma proprietário e planeja elevar capacidade para 50 toneladas/ano.

- Janeiro de 2025: Evonik Industries AG lançou a linha de negócios Smart Effects após fundir suas unidades de Sílica e Silanos para visar mercados automotivos, eletrônicos e de saúde do consumidor

- Junho de 2024: Evonik Industries AG comissionou uma planta de tecnologia de dispersão em Rheinfelden para graus AEROSIL Easy-to-Disperse adequados para formulações de tintas e revestimentos

Escopo do Relatório Global do Mercado de Sílica Pirogênica

A sílica pirogênica é fabricada através da pirólise por chama do tetracloreto de silício, onde o tetracloreto de silício reage com oxigênio em uma chama de alta temperatura para produzir sílica. É usada como agente espessante universal e agente anti-empedramento durante a formulação de adesivos, tintas e revestimentos. A sílica pirogênica pode ser usada como excipiente em produtos farmacêuticos.

O mercado de sílica pirogênica é segmentado por tipo, aplicação e geografia. Por tipo, o mercado é segmentado em sílica pirogênica hidrofílica e sílica pirogênica hidrofóbica. Por aplicação, o mercado é segmentado em borracha de silicone, plásticos e compósitos, alimentos e bebidas, tintas e revestimentos, adesivos e selantes, e outras aplicações (farmacêuticos, cuidados pessoais e produtos químicos e fertilizantes). O relatório também cobre o tamanho do mercado e previsões para o mercado de sílica pirogênica em 15 países ao redor do globo. Para cada segmento, o dimensionamento do mercado e previsões foram feitos com base no volume (tonelada).

| Hidrofílica |

| Hidrofóbica |

| Hidrólise por Chama |

| Oxidação de Vapor por Plasma/Arco |

| Controle de Reologia/Espessamento |

| Anti-sedimentação/Anti-empedramento |

| Reforço/Enchimento |

| Borracha de Silicone |

| Adesivos e Selantes |

| Tintas, Revestimentos e Tintas de Impressão |

| Plásticos e Compósitos (UPR) |

| Alimentos e Bebidas |

| Outras Aplicações (Farmacêuticos e Cuidados Pessoais, etc) |

| Ásia-Pacífico | China |

| Índia | |

| Japão | |

| Coreia do Sul | |

| Resto da Ásia-Pacífico | |

| América do Norte | Estados Unidos |

| Canadá | |

| México | |

| Europa | Alemanha |

| Reino Unido | |

| França | |

| Itália | |

| Resto da Europa | |

| América do Sul | Brasil |

| Argentina | |

| Resto da América do Sul | |

| Oriente Médio e África | Arábia Saudita |

| África do Sul | |

| Resto do Oriente Médio e África |

| Por Tipo | Hidrofílica | |

| Hidrofóbica | ||

| Por Processo de Produção | Hidrólise por Chama | |

| Oxidação de Vapor por Plasma/Arco | ||

| Por Função | Controle de Reologia/Espessamento | |

| Anti-sedimentação/Anti-empedramento | ||

| Reforço/Enchimento | ||

| Por Aplicação | Borracha de Silicone | |

| Adesivos e Selantes | ||

| Tintas, Revestimentos e Tintas de Impressão | ||

| Plásticos e Compósitos (UPR) | ||

| Alimentos e Bebidas | ||

| Outras Aplicações (Farmacêuticos e Cuidados Pessoais, etc) | ||

| Geografia | Ásia-Pacífico | China |

| Índia | ||

| Japão | ||

| Coreia do Sul | ||

| Resto da Ásia-Pacífico | ||

| América do Norte | Estados Unidos | |

| Canadá | ||

| México | ||

| Europa | Alemanha | |

| Reino Unido | ||

| França | ||

| Itália | ||

| Resto da Europa | ||

| América do Sul | Brasil | |

| Argentina | ||

| Resto da América do Sul | ||

| Oriente Médio e África | Arábia Saudita | |

| África do Sul | ||

| Resto do Oriente Médio e África | ||

Principais Perguntas Respondidas no Relatório

Qual é o tamanho atual do mercado de sílica pirogênica e suas perspectivas de crescimento?

O mercado de sílica pirogênica está em 320,03 quilotoneladas em 2025 e está projetado para alcançar 405,15 quilotoneladas até 2030, representando uma TCAC de 4,83%.

Qual região lidera o mercado de sílica pirogênica?

A Ásia-Pacífico detém a maior participação com 48% e está crescendo mais rapidamente a uma TCAC de 5,12%, apoiada pela atividade eletrônica e de construção.

Por que a sílica pirogênica hidrofílica é dominante?

Graus hidrofílicos oferecem reforço versátil e controle de reologia em muitas formulações, respondendo por 75% do volume de 2024 e crescendo a uma TCAC de 5,31%.

Qual tecnologia de produção está ganhando terreno sobre a hidrólise por chama?

A oxidação por vapor por plasma ou arco está expandindo a uma TCAC de 5,88% porque reduz o uso de energia em até 86% em relação à hidrólise por chama tradicional.

Como a sílica pirogênica melhora adesivos e selantes?

O aditivo fornece comportamento tixotrópico que previne afundamento e melhora durabilidade da ligação, uma razão-chave pela qual adesivos e selantes capturaram 29% do volume do mercado de 2024.

Página atualizada pela última vez em: