Análise de mercado de ácido fumárico

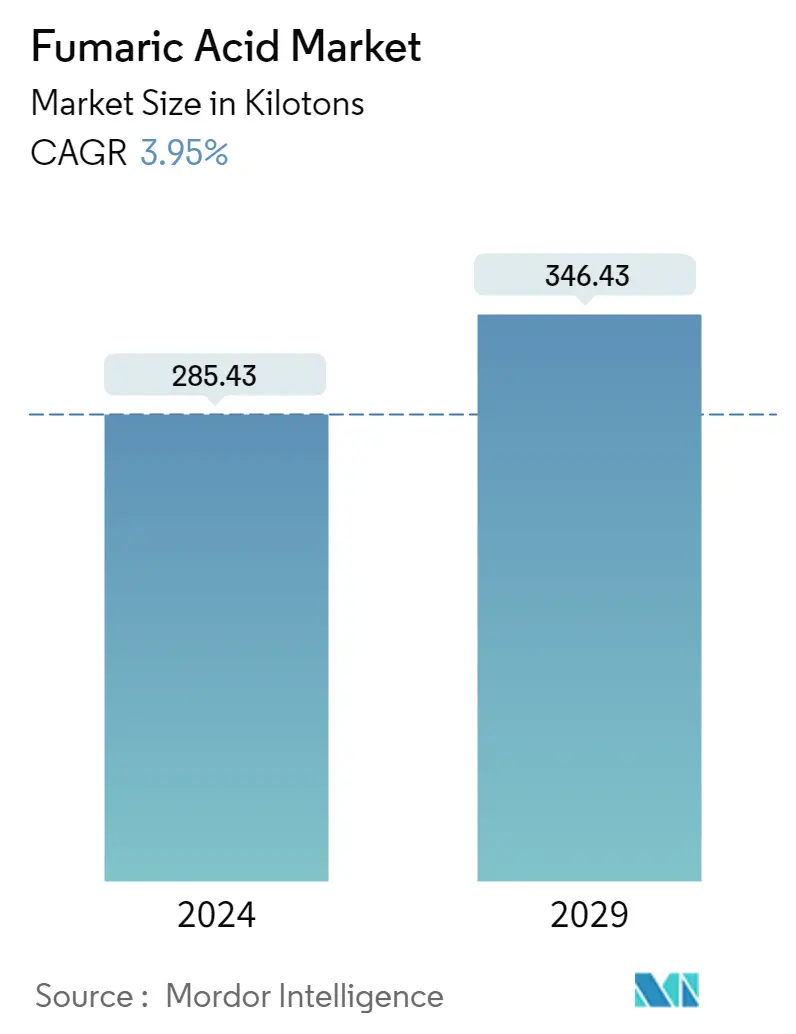

O tamanho do mercado de ácido fumárico é estimado em 285,43 quilotons em 2024, e deverá atingir 346,43 quilotons até 2029, crescendo a um CAGR de 3,95% durante o período de previsão (2024-2029).

Devido ao surto de COVID-19, os bloqueios nacionais em todo o mundo, a interrupção das atividades de fabricação e das cadeias de abastecimento e as paradas de produção impactaram negativamente o mercado em 2020. No entanto, as condições começaram a se recuperar em 2021, restaurando a trajetória de crescimento do mercado durante o período de previsão.

- A crescente aplicação na indústria de alimentos e bebidas é um fator importante que impulsiona o mercado estudado.

- O perigo para a saúde relacionado ao ácido fumárico é um dos principais fatores de contenção do mercado estudado.

- O surgimento de novas áreas potenciais de aplicação provavelmente atuará como uma oportunidade para o mercado estudado.

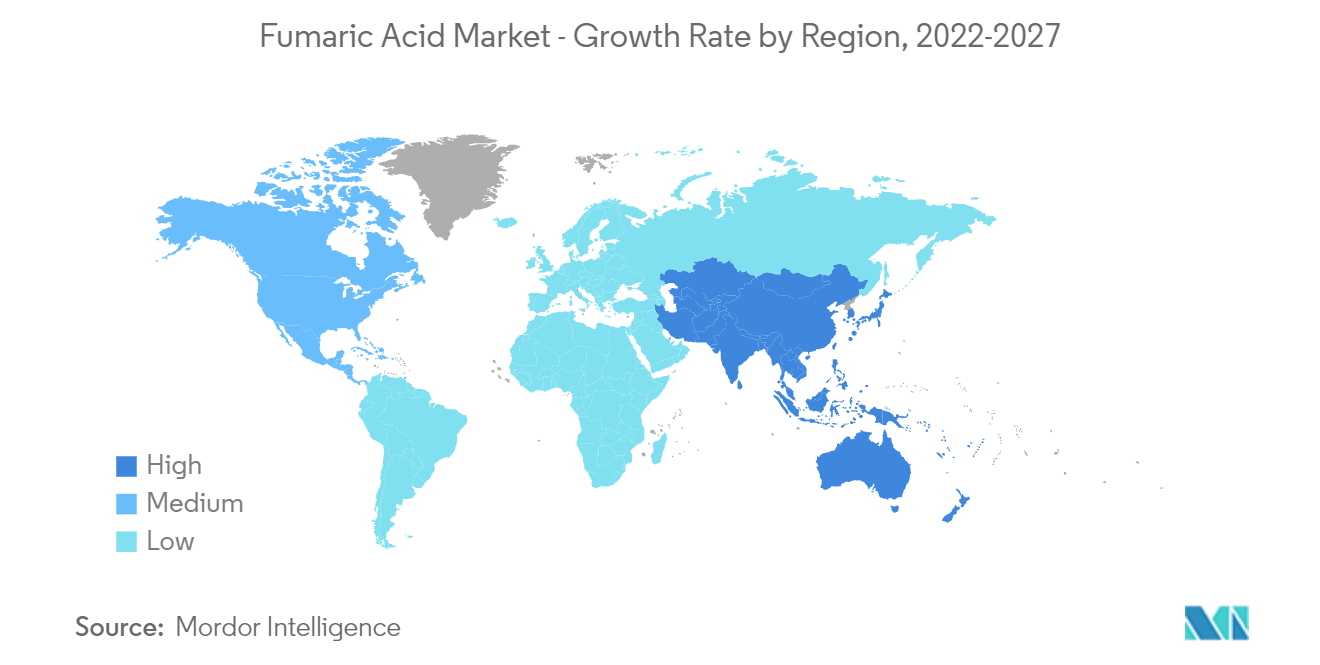

- A Ásia-Pacífico dominou o mercado e deverá continuar a dominar durante o período de previsão.

Tendências do mercado de ácido fumárico

Alimentos e bebidas para dominar a demanda

- O ácido fumárico é um ácido alimentar orgânico sólido amplamente utilizado como aditivo na indústria de alimentos e bebidas. É considerado um aditivo alimentar não tóxico, que pode ser utilizado como agente aromatizante, agente de controle de pH, agente antimicrobiano ou agente decapante em produtos alimentícios e bebidas.

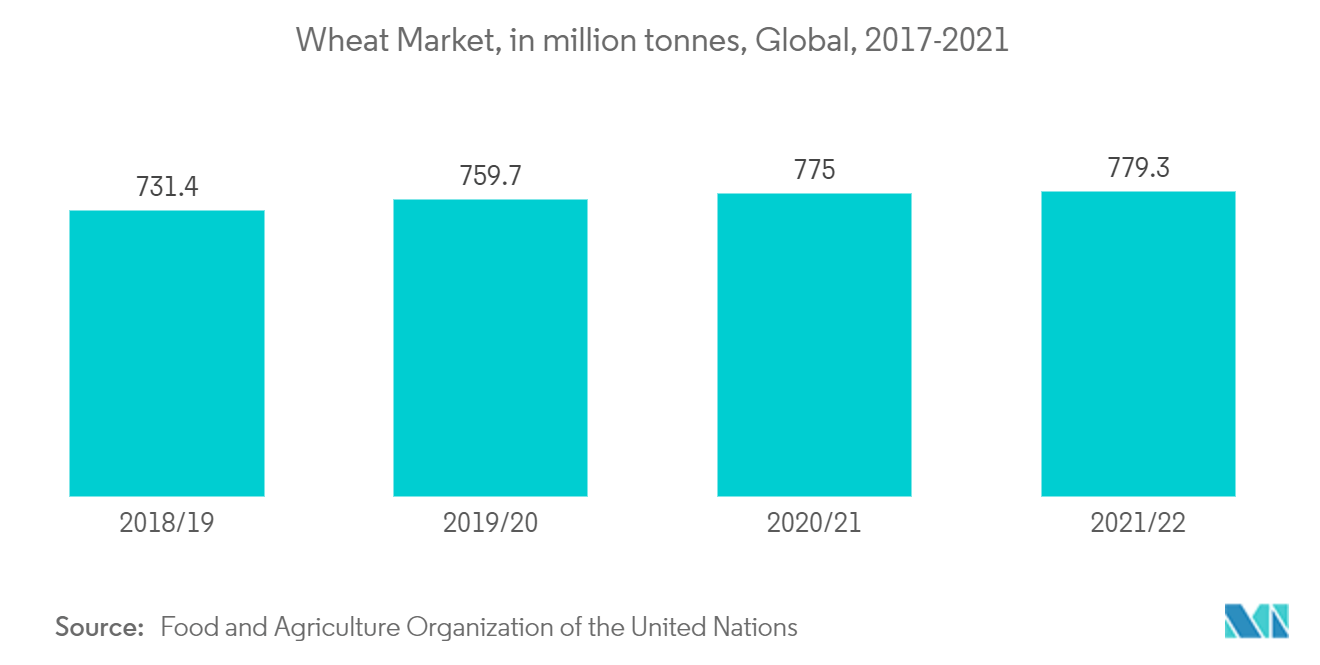

- O ácido fumárico é amplamente utilizado em padarias, bebidas e sobremesas, como trigo, tortilhas de milho, massas de biscoitos refrigeradas, massa fermentada e pão de centeio, sucos de frutas, vinho, geleias e compotas, sobremesas de gelatina, sobremesas à base de alginato, recheios de tortas, etc.

- De acordo com a Organização das Nações Unidas para a Alimentação e a Agricultura (FAO), o comércio mundial de cereais em 2022/23 está previsto em 469,6 milhões de toneladas, um aumento de 2 milhões de toneladas desde a previsão de Julho, mas ainda 1,9 por cento abaixo do nível de 2021/22.

- Segundo a FAO, em 191,3 milhões de toneladas, a previsão para o comércio mundial de trigo em 2022/23 (Julho/Junho) permanece quase inalterada desde Julho e ainda aponta para um declínio de 1,8 por cento em relação ao nível de 2021/22 (Julho/Junho).

- A FAO previu que a produção mundial de arroz em 2022/23 será de 512,6 milhões de toneladas (base branqueada), 2,4 por cento abaixo do pico histórico de 2021.

- De acordo com o Ministério da Agricultura e Bem-Estar dos Agricultores, a produção de cereais alimentares na Índia é estimada num recorde de 314,51 milhões de toneladas, o que é 3,77 milhões de toneladas superior à produção de cereais durante 2020-21.

- A produção total de sementes oleaginosas na Índia durante 2021-22 é estimada em um recorde de 38,50 milhões de toneladas, o que é 2,55 milhões de toneladas superior à produção de 35,95 milhões de toneladas durante 2020-21.

- Pelas razões acima, espera-se que o mercado tenha um crescimento positivo no período previsto.

Ásia-Pacífico dominará o mercado

- A região Ásia-Pacífico pode dominar o ácido fumárico global, devido à procura de países como a Índia, a China e o Japão.

- De acordo com a Organização das Nações Unidas para a Alimentação e a Agricultura (FAO), prevista em 1.471 milhões de toneladas, a produção agregada de cereais em 2022 na Ásia está 2,2 por cento acima da média de cinco anos.

- Na China, frutas processadas, carne suína, laticínios e alguns grãos e leguminosas especiais são os produtos alimentícios que podem impulsionar o crescimento da indústria de processamento de alimentos no país. Assim, a indústria alimentar e de bebidas está a oferecer oportunidades de investimento, o que deverá ainda criar procura por novos equipamentos utilizados nessas fábricas.

- O setor de processamento de alimentos na Índia tem sido principalmente orientado para a exportação. No entanto, o mercado local também está a crescer, devido à urbanização e às preferências dos consumidores. A Índia exportou alimentos processados avaliados em cerca de 3.770,1 milhões de dólares, que consistem principalmente em frutas, vegetais e carnes processados, incluindo frutos do mar, juntamente com uma quantidade considerável de bebidas alcoólicas.

- De acordo com a FAO, a produção agregada sub-regional de cereais do Extremo Oriente da Ásia está prevista em 1.369 milhões de toneladas (equivalente de arroz em casca) em 2022, ligeiramente acima da média dos cinco anos anteriores. Esperam-se resultados abaixo da média na República Popular Democrática da Coreia, no Nepal, em Mianmar e especialmente no Sri Lanka,

- De acordo com o Ministério da Agricultura da Índia, a produção de arroz deverá ser de 130,29 milhões de toneladas. A produção de trigo poderá aumentar para 106,84 milhões de toneladas, 2,96 milhões de toneladas acima da média dos últimos cinco anos de 103,88 milhões de toneladas.

- A indústria química japonesa é a segunda maior indústria manufatureira do país, atrás apenas de máquinas de transporte. O maquinário de transporte inclui a indústria mais notável do Japão, a automotiva, que é altamente dependente de matérias-primas fornecidas pela indústria química. estão entre as 30 maiores empresas químicas do mundo avaliadas em vendas de produtos químicos.

- Assim, projeta-se que os fatores acima mencionados impactarão significativamente o mercado nos próximos anos.

Visão geral da indústria de ácido fumárico

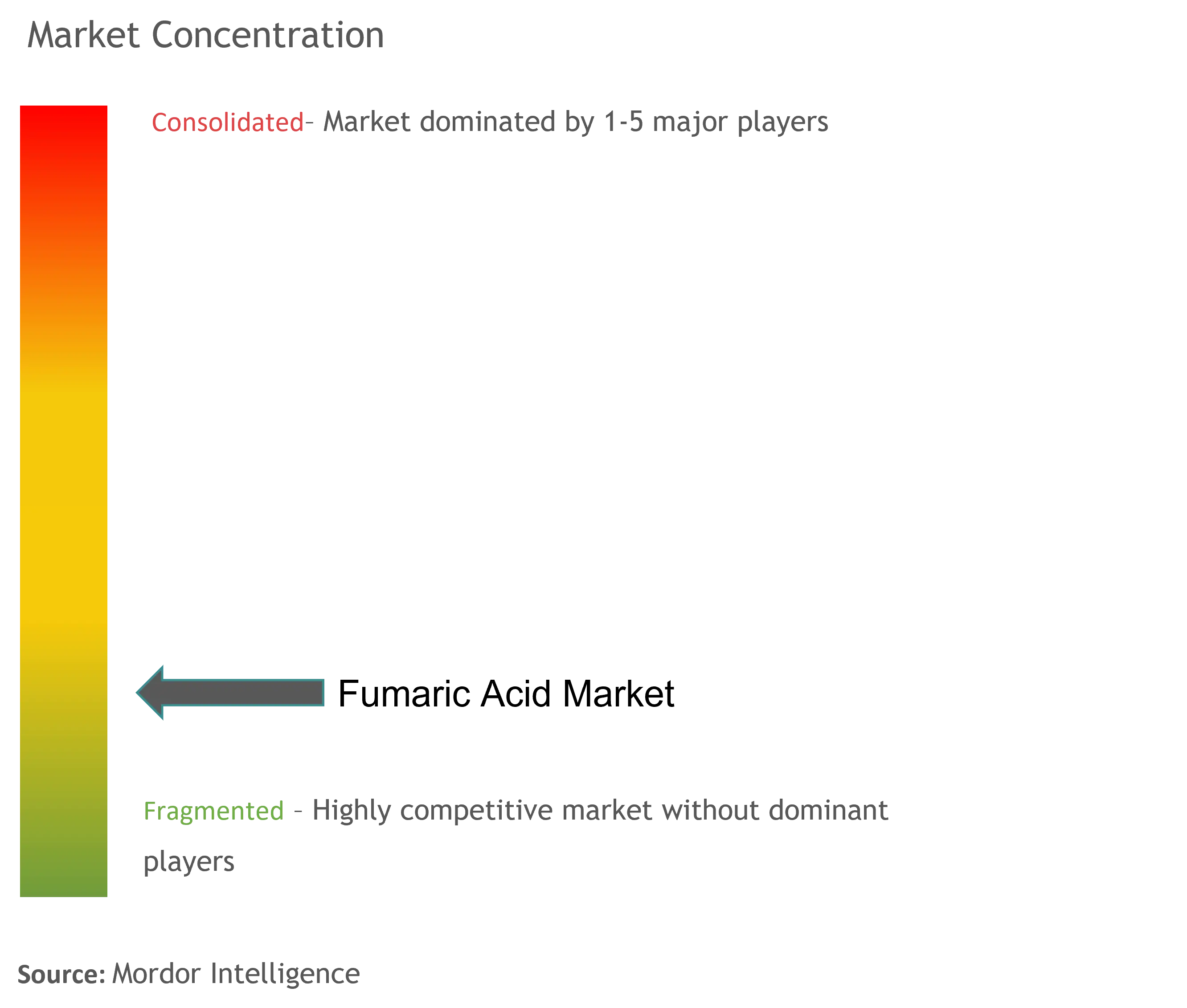

O mercado da indústria de ácido fumárico é altamente fragmentado, com os cinco principais players representando cerca de 30% do mercado. Alguns players proeminentes no mercado incluem (não em nenhuma ordem específica) Bartek Ingredients Inc., XST Biological Co. Ltd., Changmao Biochemical Engineering Company Limited, Fuso Chemical Co.

Líderes de mercado de ácido fumárico

-

Bartek Ingredients Inc.

-

XST Biological Co. Ltd.

-

Changmao Biochemical Engineering Company Limited

-

Fuso Chemical Co. Ltd

-

Polynt

- *Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Notícias do mercado de ácido fumárico

Em maio de 2022, a Bartek Ingredients Inc. investirá US$ 160 milhões para construir uma instalação verticalmente integrada que se tornará a maior planta de produção e ácido málico e fumárico de qualidade alimentar do mundo. Espera-se que o projeto duplique a capacidade da Bartek.

Segmentação da indústria de ácido fumárico

O ácido fumárico (ácido trans-butanodiol) é um composto cristalino branco encontrado na natureza. O ácido fumárico ajuda a produzir energia a partir dos alimentos na forma de ATP. O mercado de ácido fumárico é segmentado em tipo, aplicação, indústria de usuário final e geografia. Por tipo, o mercado é segmentado em grau alimentício e grau técnico. Por aplicação, o mercado é segmentado em processamento de alimentos e bebidas, dimensionamento de papel de resina, resina de poliéster insaturada, resina alquídica, cuidados pessoais e cosméticos, entre outras aplicações. Pela indústria de usuários finais, o mercado é segmentado em indústrias de alimentos e bebidas, cosméticos, farmacêuticas, químicas e outras indústrias de usuários finais. O relatório também abrange o tamanho do mercado e as previsões para o ácido fumárico em 15 países nas principais regiões. Para cada segmento, o dimensionamento e as previsões do mercado foram feitos com base no volume (quilotons).

| Grade alimentar |

| Grau Técnico |

| Processamento de alimentos e bebidas |

| Dimensionamento de papel de resina |

| Resina Poliéster Insaturada |

| Resina Alquídica |

| Cuidados Pessoais e Cosméticos |

| Outras aplicações |

| Alimentos e Bebidas |

| Cosméticos |

| Farmacêutico |

| Químico |

| Outras indústrias de usuários finais |

| Ásia-Pacífico | China |

| Índia | |

| Japão | |

| Coreia do Sul | |

| Resto da Ásia-Pacífico | |

| América do Norte | Estados Unidos |

| Canadá | |

| México | |

| Europa | Alemanha |

| Reino Unido | |

| França | |

| Itália | |

| Resto da Europa | |

| América do Sul | Brasil |

| Argentina | |

| Resto da América do Sul | |

| Médio Oriente e África | África do Sul |

| Arábia Saudita | |

| Resto do Médio Oriente e África |

| Tipo | Grade alimentar | |

| Grau Técnico | ||

| Aplicativo | Processamento de alimentos e bebidas | |

| Dimensionamento de papel de resina | ||

| Resina Poliéster Insaturada | ||

| Resina Alquídica | ||

| Cuidados Pessoais e Cosméticos | ||

| Outras aplicações | ||

| Indústria do usuário final | Alimentos e Bebidas | |

| Cosméticos | ||

| Farmacêutico | ||

| Químico | ||

| Outras indústrias de usuários finais | ||

| Geografia | Ásia-Pacífico | China |

| Índia | ||

| Japão | ||

| Coreia do Sul | ||

| Resto da Ásia-Pacífico | ||

| América do Norte | Estados Unidos | |

| Canadá | ||

| México | ||

| Europa | Alemanha | |

| Reino Unido | ||

| França | ||

| Itália | ||

| Resto da Europa | ||

| América do Sul | Brasil | |

| Argentina | ||

| Resto da América do Sul | ||

| Médio Oriente e África | África do Sul | |

| Arábia Saudita | ||

| Resto do Médio Oriente e África | ||

Perguntas frequentes sobre pesquisa de mercado de ácido fumárico

Qual é o tamanho do mercado de ácido fumárico?

O tamanho do mercado de ácido fumárico deverá atingir 285,43 quilotons em 2024 e crescer a um CAGR de 3,95% para atingir 346,43 quilotons até 2029.

Qual é o tamanho atual do mercado de ácido fumárico?

Em 2024, o tamanho do mercado de ácido fumárico deverá atingir 285,43 quilotons.

Quem são os principais atores do mercado de ácido fumárico?

Bartek Ingredients Inc., XST Biological Co. Ltd., Changmao Biochemical Engineering Company Limited, Fuso Chemical Co. Ltd, Polynt são as principais empresas que operam no mercado de ácido fumárico.

Qual é a região que mais cresce no mercado de ácido fumárico?

Estima-se que a Ásia-Pacífico cresça no maior CAGR durante o período de previsão (2024-2029).

Qual região tem a maior participação no mercado de ácido fumárico?

Em 2024, a Ásia-Pacífico é responsável pela maior participação de mercado no mercado de ácido fumárico.

Que anos esse mercado de ácido fumárico cobre e qual era o tamanho do mercado em 2023?

Em 2023, o tamanho do mercado de ácido fumárico foi estimado em 274,58 quilotons. O relatório abrange o tamanho histórico do mercado de ácido fumárico para os anos 2019, 2020, 2021, 2022 e 2023. O relatório também prevê o tamanho do mercado de ácido fumárico para os anos 2024, 2025, 2026, 2027, 2028 e 2029.

Página atualizada pela última vez em:

Relatório da indústria de ácido fumárico

Estatísticas para a participação de mercado de ácido fumárico em 2024, tamanho e taxa de crescimento de receita, criadas por Mordor Intelligence™ Industry Reports. A análise do Ácido Fumárico inclui uma perspectiva de previsão de mercado para 2029 e uma visão histórica. Obtenha uma amostra desta análise do setor como um download gratuito em PDF do relatório.