Análise do mercado de embalagens na França

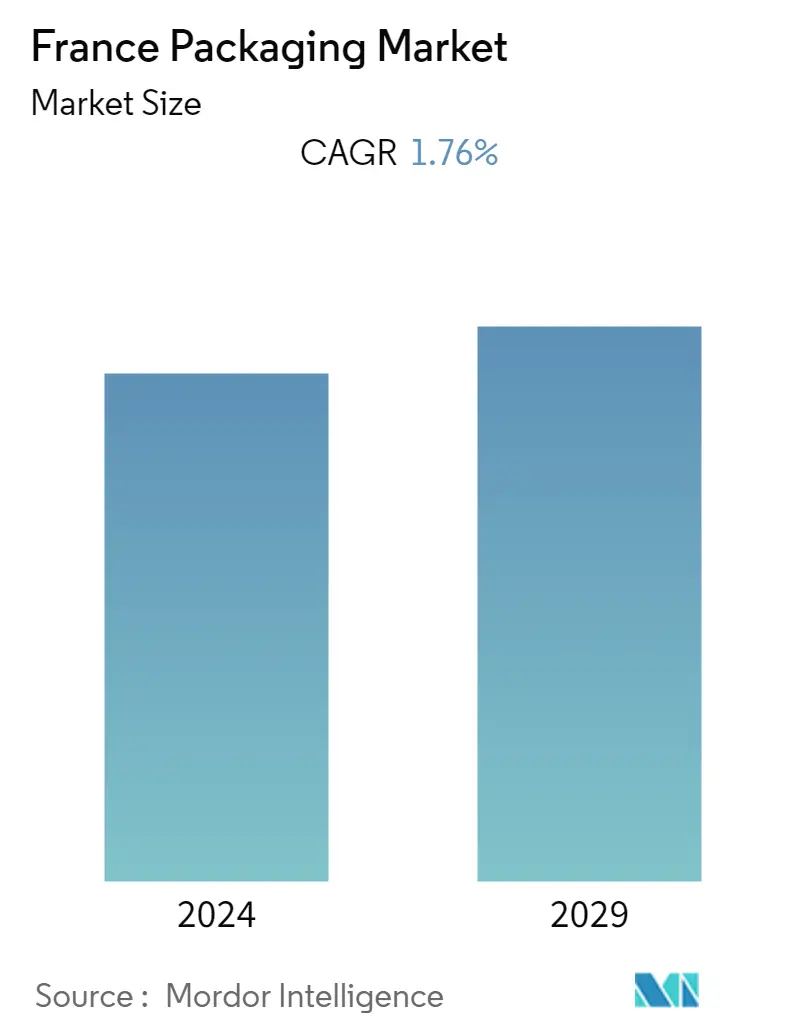

Prevê-se que o mercado de embalagens na França cresça a um CAGR de 1,76%. Um dos maiores PIB do mundo pertence à economia francesa; devido ao seu tamanho e à demanda do consumo interno, o mercado francês de embalagens está entre os maiores, mais atraentes e maduros mercados do mundo. A indústria está amadurecendo na adoção de soluções de embalagens no país, o que é um dos principais fatores para o lento crescimento.

- Influenciado pelas mudanças demográficas e por factores como a urbanização e as taxas de emprego, o mercado crescente tem impacto no poder de compra e nos hábitos de compra dos consumidores. Devido a essas mudanças, a necessidade de novos tipos de embalagens, como embalagens de conveniência, com boa relação custo-benefício, embalagens múltiplas e mais embalagens em miniatura para dose única, está aumentando. Além disso, tipos de embalagens como plásticos rígidos e embalagens flexíveis estão liderando o mercado.

- Além disso, o crescimento do número de turistas em França está a provocar um aumento da procura de alimentos e bebidas tradicionais francesas e a utilização alargada de rótulos multilingues para produtos franceses convencionais. Portanto, espera-se que esses fatores impulsionem o crescimento do mercado.

- Além disso, a Organização Internacional da Vinha e do Vinho (OIV) também informa que a França tem o maior consumo per capita de vinho na Europa, com cerca de 25,2 milhões de hectolitros consumidos em 2021, em comparação com 13,4 milhões de hectolitros consumidos no Reino Unido no mesmo ano. Em França, prevê-se que as embalagens para garrafas de vidro se expandam devido ao crescente consumo de vinho.

- No entanto, prevê-se que o aumento das regulamentações no país contra o uso de plástico afete o mercado de embalagens plásticas no país. Por exemplo, a câmara baixa do Parlamento francês aprovou uma lei em Dezembro de 2020 que proibia todos os produtos e embalagens de plástico descartáveis após 2040, além de várias iniciativas para aumentar a reutilização e a reciclagem.

- Devido à pandemia de COVID-19, o país testemunhou restrições de bloqueio, o que levou ao pânico nas compras. Isto impôs uma enorme pressão sobre as empresas de FMCG para adotarem soluções de embalagens plásticas flexíveis. As empresas alimentares testemunharam cada vez mais uma inclinação para alimentos pré-embalados em embalagens mais pequenas, de tamanho próprio para o consumidor.

- O impacto da guerra russa na Ucrânia nos preços das matérias-primas e nas cadeias de abastecimento globais pode exercer pressão sobre as margens de lucro dos produtores europeus de embalagens que não sejam de papel. Embora as empresas das indústrias de embalagens de vidro e metal estejam a recorrer a tácticas de cobertura e a uma procura estável para manterem a sua resiliência, prevê-se que o sector das embalagens de plástico experimente a volatilidade mais significativa, à medida que lutam para repercutir atempadamente os aumentos de custos.

Tendências do mercado de embalagens na França

Embalagem flexível terá participação significativa

- A indústria de embalagens tem, ao longo dos anos, experimentado uma demanda substancial na França. À medida que embalagens baratas e leves estão ganhando popularidade no país, os fabricantes são incentivados a usar embalagens flexíveis para diferentes produtos. Portanto, esses fatores são responsáveis por impulsionar o crescimento do mercado.

- Embalagem flexível é um tipo cujo formato pode ser facilmente alterado, por exemplo, sacos e bolsas. Isto lidera a inovação em embalagens, garantindo a segurança dos alimentos e prolongando a vida útil. Também segue algumas das tendências mais importantes da indústria de embalagens, incluindo proteção de produtos, design e desempenho de embalagens, conveniência para o consumidor e sustentabilidade que impacta positivamente o meio ambiente, os consumidores e as empresas.

- Os fatores que estimulam o crescimento do mercado na região são que ele gera menos resíduos, reduzindo significativamente os descartes em aterros. A embalagem leve e flexível também produz menor consumo de energia (combustível fóssil) no transporte e poluição ambiental.

- Além disso, as inovações tecnológicas na indústria de embalagens permitiram que os fabricantes utilizassem menos recursos naturais. Além disso, as melhorias nos processos produtivos reduziram o consumo de água e energia, a emissão de gases de efeito estufa e a emissão de compostos orgânicos voláteis.

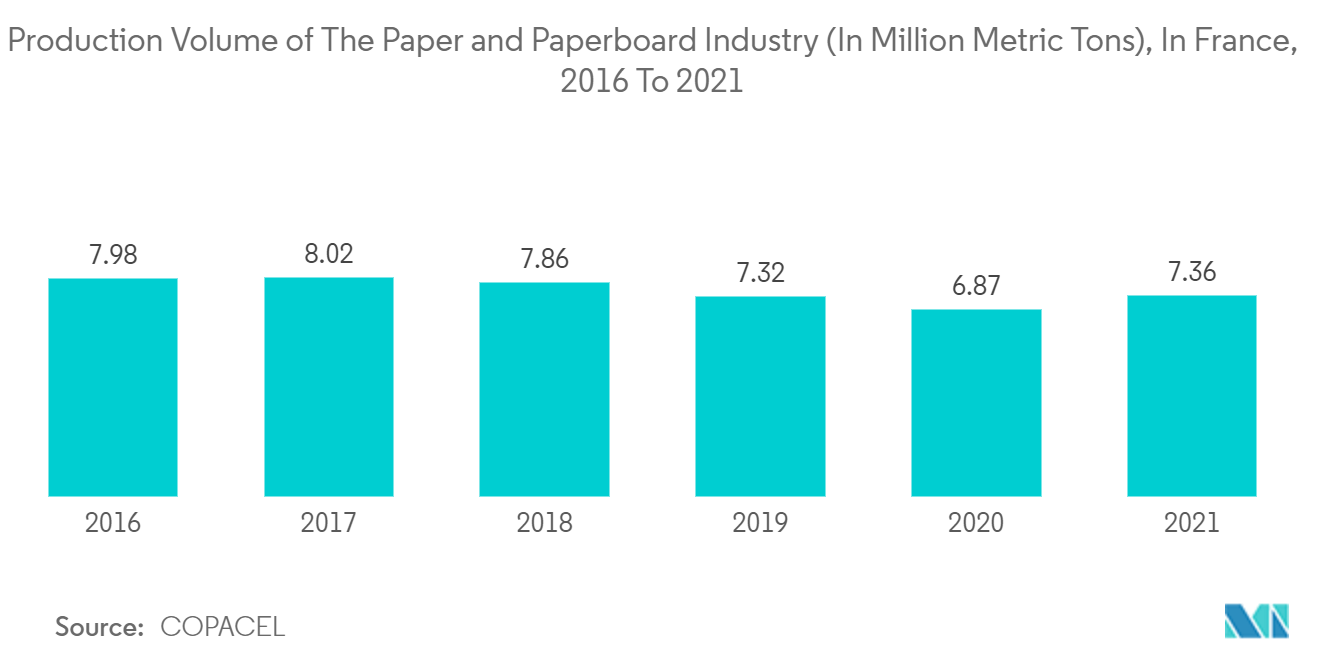

- As embalagens flexíveis de papel vêm crescendo no país. Embora a distribuição da produção de papel e cartão em embalagens do país seja de 65,8% em 2021, segundo a COPACEL, em 2021, o país importou 5,08 milhões de toneladas de papel e cartão. Isto afirma que os jogadores se concentram em embalagens flexíveis à base de papel para reduzir significativamente o uso de plástico, eventualmente promovendo embalagens à base de papel no período de previsão. Embora o mercado tenha registado um declínio em 2021, espera-se que o crescimento aumente nos próximos anos devido à crescente procura por materiais de embalagem sustentáveis.

Espera-se que o mercado de comércio eletrônico contribua para o crescimento

- De acordo com a Atradius, a produção francesa de alimentos e bebidas expandirá cerca de 4% em 2022, depois de aumentar 4,6% em 2021 e contrair 2,0% em 2020. Os serviços de alimentação e os produtores/processadores de indústrias significativas, incluindo bebidas e carne, sofreram com a deterioração da hospitalidade. e a procura de restauração durante os confinamentos de 2020 e início de 2021, o que teve um impacto negativo na sua rentabilidade. Embora as vendas nos setores da restauração e da restauração tenham recuperado desde o ano passado, ainda não regressaram aos níveis anteriores à pandemia.

- Os países europeus estão a registar um aumento na procura de alimentos de conveniência devido ao estilo de vida agitado das pessoas. Assim, os alimentos que são cozinhados rapidamente atraem muitos consumidores e, por sua vez, aumentam a procura por caixas de cartão canelado ou dobráveis, utilizadas principalmente como secundário ou primário no caso de uma padaria ou pratos de comida preparada. O aumento da população também impulsiona a procura de alimentos processados, que são considerados saudáveis e convenientes.

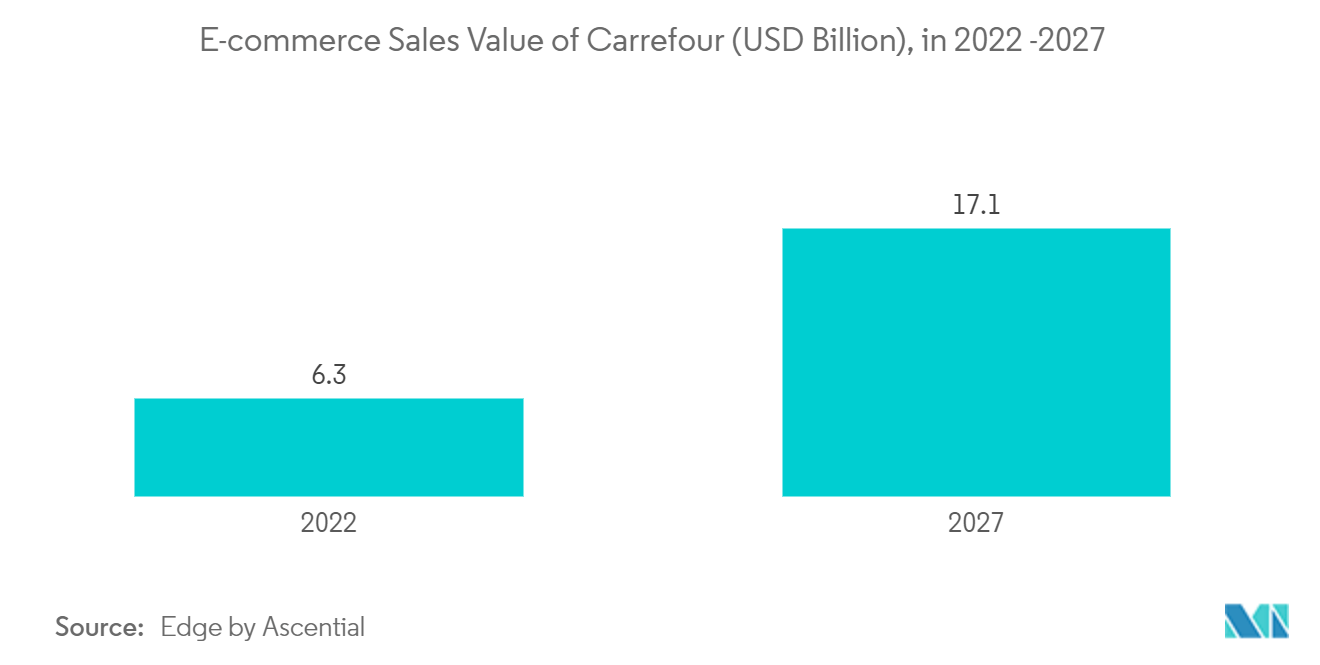

- Com a evolução do comércio eletrónico e o foco na oferta de uma solução ecológica para cumprir as obrigações regulamentares, a abordagem ecológica também emergiu como um fator significativo para um novo design, com o consumidor a tornar-se consciente dos resíduos. Os intervenientes da indústria de utilizadores finais estão a evitar o excesso de embalagens e o desperdício de espaço, e tendências semelhantes foram observadas no setor do comércio eletrónico. De acordo com a Edge by Ascential, as vendas do comércio eletrónico a retalho em França atingirão 72,5 mil milhões de euros (77,07 mil milhões de dólares) em 2021. Além disso, dois terços desta proporção referem-se a vendas próprias. As vendas 1P em França deverão atingir cerca de 68 mil milhões de euros (72,29 mil milhões de dólares) até 2026, enquanto as vendas 3P rondarão os 41 mil milhões de euros (43,58 mil milhões de dólares).

- Além disso, em relação à percentagem do comércio eletrónico nas vendas globais, os Emirados Árabes Unidos foram o país com melhor desempenho. O e-commerce do Carrefour respondeu por 12,6% das vendas do Carrefour no país. As vendas do comércio eletrônico na França representam cerca de 8,8% das vendas totais. Além disso, as vendas de comércio eletrónico da multinacional francesa grossista e retalhista Carrefour geraram vendas de cerca de 6,3 mil milhões de dólares em todo o mundo em 2022. Espera-se que o crescimento das vendas apoie o crescimento das embalagens flexíveis em França.

Visão geral da indústria de embalagens na França

O cenário competitivo do mercado francês de embalagens é moderadamente fragmentado, com muitos fornecedores de embalagens disponíveis no país, como DS Smith PLC, AR Packaging Group AB, Smurfit Kappa Group PLC e Tetra Pak International SA. Além disso, o nível de concorrência entre esses fornecedores é alto devido às diversas inovações e investimentos realizados pelas empresas. As empresas também estão a realizar aquisições para reforçar os seus portfólios de produtos e aumentar as suas quotas de mercado.

- Junho de 2022 Saverglass, grupo industrial de origem francesa especializado na produção e decoração de garrafas de vidro de luxo e de alta qualidade para a indústria de vinhos e bebidas espirituosas, anuncia a duplicação da produção de vidros e o aumento das capacidades de decoração da sua fábrica localizada em Acatlan de Juarez, perto de Guadalajara, até o início de 2023, para atender à demanda nas Américas.

- Maio de 2022 A Coca-Cola na França anunciou que a empresa lançará uma nova garrafa de vidro retornável universal de 250ml para suas marcas Fuze Tea, Tropico, Sprite, Fanta e Minute Maid em hotéis, restaurantes e cafés. Eles se juntam às marcas Coca-Cola Original, Coca-Cola Zero e Coca-Cola Cherry em suas icônicas garrafas de 330ml, também historicamente feitas de vidro retornável. Além disso, até ao final de 2022, a CCEP será o primeiro fornecedor de bebidas não alcoólicas a distribuir 100% das suas bebidas a hotéis, restaurantes e cafés através de um sistema de depósito.

Líderes do mercado de embalagens na França

-

DS Smith PLC

-

AR Packaging Group AB

-

Smurfit Kappa Group PLC

-

Tetra Pak International SA

-

Amcor PLC

- *Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Notícias do mercado de embalagens na França

- Novembro de 2022 A Verallia adquiriu 100% do capital da Allied Glass. O Grupo anunciou a assinatura de um acordo vinculativo com uma afiliada da Sun European Partners LLP para adquirir a Allied Glass.

- Junho de 2022 O Grupo Carlsberg revelou o teste da sua nova Garrafa de Fibra, colocando pela primeira vez a garrafa de cerveja de base biológica e totalmente reciclável nas mãos dos consumidores. O piloto é vital para acelerar a ambição da Carlsberg de tornar a garrafa de cerveja uma realidade comercial. Serão amostradas 8.000 garrafas de fibra em oito mercados da Europa Ocidental Dinamarca, Suécia, Noruega, Finlândia, Reino Unido, Polónia, Alemanha e França.

Segmentação da indústria de embalagens na França

A embalagem é descrita como um processo de fornecimento de uma cobertura protetora e informativa ao produto que o protege durante seu manuseio, armazenamento e movimentação e também fornece informações úteis aos consumidores sobre o conteúdo da embalagem. Porém, o escopo do estudo refere-se ao material utilizado para embalagem do produto, como caixa de papelão ou saco plástico. O estudo acompanha a demanda do mercado de embalagens por meio das receitas provenientes de plástico, vidro e metal. Também inclui o efeito de regulamentações e impulsionadores no crescimento do mercado. O estudo também inclui o impacto da guerra Rússia-Ucrânia nos preços das matérias-primas. O mercado de embalagens da França é segmentado por material (plástico, vidro e metal), tipo de embalagem (embalagens flexíveis e embalagens rígidas) e vertical de usuário final (alimentos, beleza e cuidados pessoais, bebidas, saúde e produtos farmacêuticos).

Os tamanhos e previsões do mercado são fornecidos em termos de valor (milhões de dólares) para todos os segmentos acima.

| Material | Plástico |

| Vidro | |

| Metal | |

| Outros materiais | |

| Tipo de embalagem | Embalagem Flexível |

| Embalagem Rígida | |

| Verticais de usuário final | Comida |

| Bebidas | |

| Saúde e Farmacêutica | |

| Beleza e cuidados pessoais | |

| Outras verticais de usuário final |

Perguntas frequentes sobre pesquisa de mercado de embalagens na França

Qual é o tamanho atual do mercado de embalagens na França?

O Mercado de Embalagens da França deverá registrar um CAGR de 1,76% durante o período de previsão (2024-2029)

Quem são os principais atores do mercado francês de embalagens?

DS Smith PLC, AR Packaging Group AB, Smurfit Kappa Group PLC, Tetra Pak International SA, Amcor PLC são as principais empresas que operam no mercado francês de embalagens.

Que anos este mercado de embalagens da França cobre?

O relatório abrange o tamanho histórico do mercado de embalagens da França para os anos 2019, 2020, 2021, 2022 e 2023. O relatório também prevê o tamanho do mercado de embalagens da França para os anos 2024, 2025, 2026, 2027, 2028 e 2029.

Nossos relatórios mais vendidos

Popular Overall Packaging Reports

Popular Packaging Reports

Relatório da Indústria de Embalagens da França

Estatísticas para a participação de mercado de embalagens na França em 2024, tamanho e taxa de crescimento de receita, criadas por Mordor Intelligence™ Industry Reports. A análise da embalagem da França inclui uma previsão de mercado para 2029 e uma visão histórica. Obtenha uma amostra desta análise do setor como um download gratuito em PDF do relatório.