| Período de Estudo | 2019 - 2029 |

| Ano Base Para Estimativa | 2023 |

| Tamanho do Mercado (2024) | USD 0.60 Billion |

| Tamanho do Mercado (2029) | USD 0.82 Billion |

| CAGR (2024 - 2029) | 6.60 % |

| Concentração do Mercado | Baixo |

Principais jogadores

*Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica |

Análise do mercado de equipamentos odontológicos na França

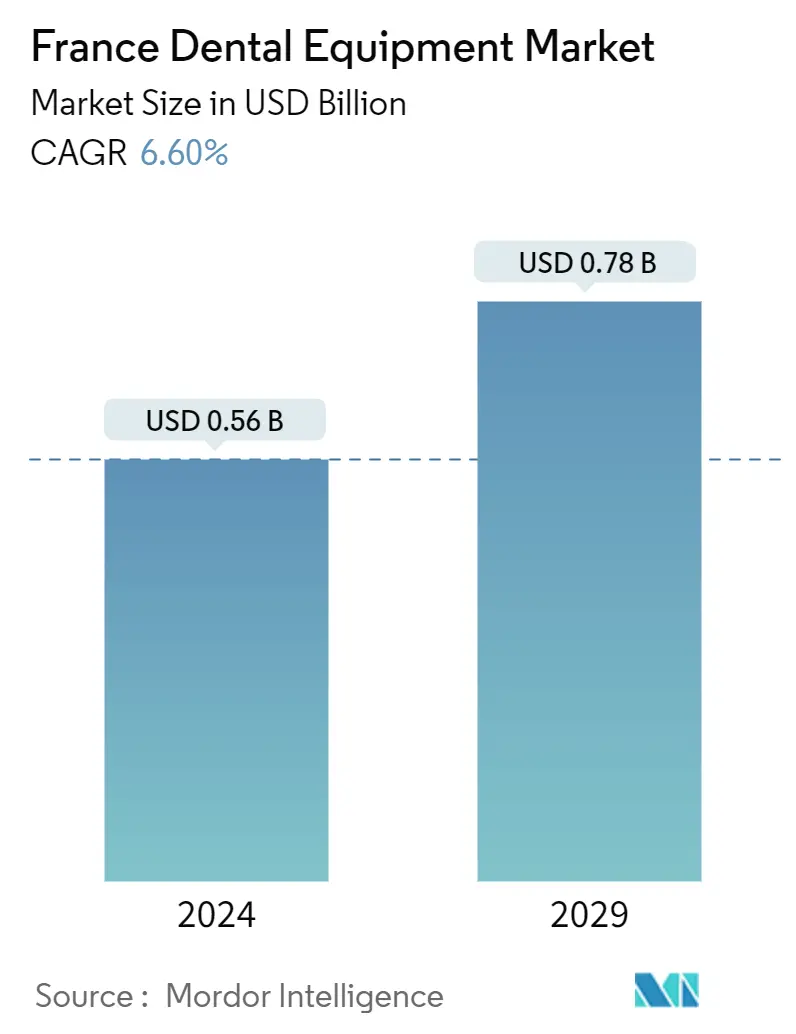

O tamanho do mercado francês de equipamentos odontológicos é estimado em US$ 0,56 bilhão em 2024, e deverá atingir US$ 0,78 bilhão até 2029, crescendo a um CAGR de 6,60% durante o período de previsão (2024-2029).

A pandemia da COVID-19 impactou inicialmente o mercado francês de equipamentos odontológicos, diminuindo os serviços de atendimento odontológico. Deveu-se principalmente ao afluxo maciço de pacientes com COVID-19, que levou a confinamentos e restrições a procedimentos não essenciais, incluindo tratamento dentário, em França. Por exemplo, um estudo publicado na revista PLOS One por investigadores franceses em dezembro de 2021 destacou que a prevalência da infeção por COVID-19 entre dentistas foi observada em 3,6%. O estudo afirmou ainda que o uso de máscara cirúrgica durante os procedimentos que não geram aerossóis estava associado ao risco de infecção por COVID-19, e a diminuição do número de pacientes odontológicos permitiu que os profissionais de saúde bucal diminuíssem o risco de infecção por COVID-19. Porém, no período pós-pandemia, os casos de COVID-19 diminuíram, o que levou à retomada do diagnóstico e tratamento de doenças dentárias. Assim, o surto de COVID-19 teve um impacto adverso no crescimento do mercado na sua fase preliminar. Além disso, a retomada dos serviços odontológicos e o aumento do número de pacientes odontológicos que visitam os dentistas permitiram que o mercado crescesse normalmente.

Além disso, espera-se que o mercado francês de equipamentos dentários cresça com o envelhecimento da população, aumentando a procura por odontologia estética, aumentando a incidência de doenças dentárias e a inovação em produtos dentários.

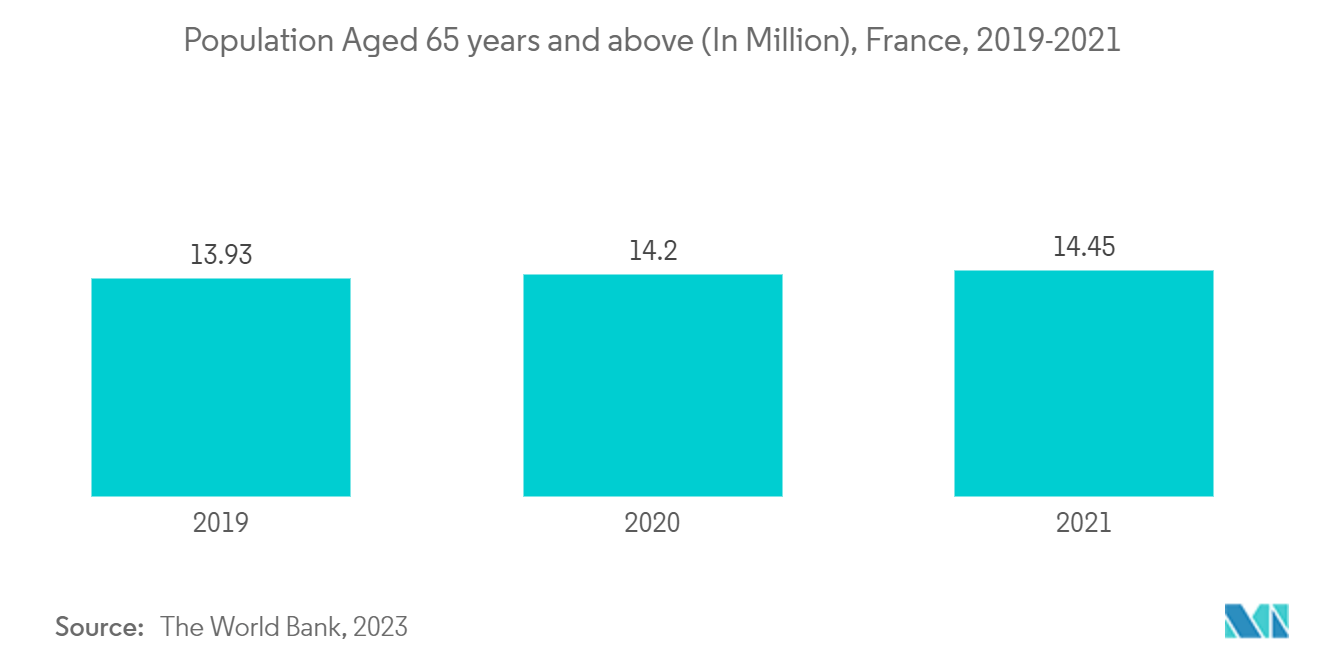

A população geriátrica em França está a expandir-se, o que deverá aumentar a procura de diagnóstico e tratamento de doenças dentárias, uma vez que a incidência de doenças e problemas dentários aumenta com o envelhecimento. Por exemplo, de acordo com os dados publicados pelo Banco de Trabalho em 2023, o número de indivíduos com 65 anos ou mais em França foi registado em 14,45 milhões em 2021, o que revelou um aumento de 1,9% em relação ao ano anterior. Idosos com saúde cognitiva precária enfrentam dificuldade em administrar condições médicas, medicamentos ou outros cuidados pessoais, como higiene dental. Prevê-se, portanto, que a necessidade de equipamento dentário em França aumente. Devido ao crescente envelhecimento da população, tem havido um aumento no número de implantes dentários e cirurgias orais realizadas.

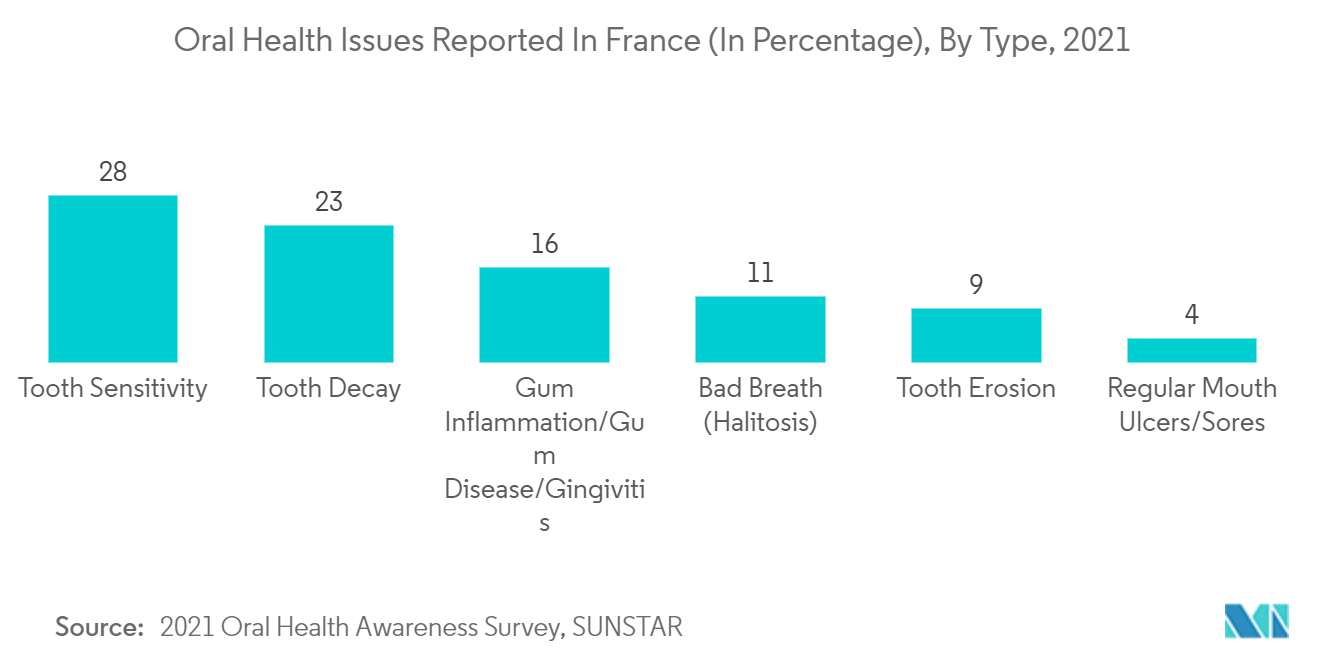

Existem vários outros fatores de risco, como tabagismo, má higiene bucal, diabetes, medicamentos e condições hereditárias, que também estão associados ao aumento de doenças dentárias. Há uma alta prevalência de doenças dentárias na França, o que contribuiu para o crescimento do mercado. Um estudo publicado nos Arquivos Europeus de Odontopediatria em junho de 2021 destacou o fardo significativo das doenças dentárias em França. O estudo afirmou que a prevalência de cárie na primeira infância e cárie grave na primeira infância foi de 15,8% e 5,9%, respectivamente. Assim, com a crescente prevalência de diversas doenças, espera-se que a demanda por equipamentos odontológicos aumente ao longo do período previsto.

Além disso, os intervenientes no mercado estão estrategicamente envolvidos em parcerias e colaborações para aumentar a sua penetração em França, impulsionando o crescimento do mercado na região. Por exemplo, em julho de 2021, SpineGaurd anunciou o fortalecimento da sua parceria estratégica com a ConfiDent ABC. O acordo ampliado envolve a troca e compartilhamento de nova propriedade intelectual além do uso da tecnologia DSG (Dynamic Surgical Guidance) em implantologia dentária. Além disso, em outubro de 2021, a DentalMonitoring anunciou que tinha angariado 150 milhões de dólares (128,9 milhões de euros) numa nova ronda de financiamento. Com isto, a empresa também alcançou o estatuto de unicórnio ao atingir uma avaliação superior a mil milhões de dólares (aproximadamente 859,6 milhões de euros). Com tais desenvolvimentos, prevê-se que a disponibilidade de equipamentos odontológicos na França aumente, o que provavelmente impulsionará o crescimento do mercado nos próximos anos.

Portanto, devido aos fatores acima, incluindo a expansão da população geriátrica, a alta prevalência de doenças dentárias e o desenvolvimento chave dos participantes do mercado, prevê-se que o mercado estudado cresça durante o período de análise. No entanto, o custo crescente das cirurgias e a falta de reembolso adequado de cuidados dentários provavelmente impedirão o crescimento do mercado.

Tendências do mercado de equipamentos odontológicos na França

Espera-se que o segmento protético testemunhe um crescimento significativo durante o período de previsão

A prótese dentária inclui equipamentos, dispositivos e consumíveis para restaurar e substituir dentes perdidos ou quebrados. Espera-se que o segmento testemunhe um crescimento significativo durante o período de previsão, devido ao aumento da população geriátrica, ao avanço da pesquisa em odontologia protética e aos principais desenvolvimentos dos participantes do mercado.

A odontologia protética possui inúmeras ferramentas utilizadas para correções dentárias, e os equipamentos protéticos são amplamente aplicados. Há também uma demanda crescente por próteses dentárias em todo o país devido ao crescente número de pessoas que envelhecem, uma vez que a faixa etária necessita de implantes e restaurações dentárias. Por exemplo, de acordo com os dados publicados pelo Instituto Nacional Francês de Estatística e Estudos Económicos (INSEE) em 2021, a população de indivíduos com 65 anos ou mais deverá aumentar fortemente de 2021 a 2040, o que é em grande parte impulsionado pela expansão número de indivíduos com 75 anos ou mais, de 21% para 26%, de 2021 a 2040, respetivamente.

Além disso, espera-se que os principais desenvolvimentos dos players do mercado impulsionem o crescimento do segmento. Por exemplo, em março de 2022, a Anthogyr, uma empresa do Grupo Straumann, lançou o seu novo sistema de implantes, Axiom X3, em Sallanches, França. O novo sistema de implantes oferece estabilidade óssea, integração biológica, adaptação de protocolos e questões, inserção controlada, ancoragem universal, orientação e gerenciamento do ambiente ósseo.

Além disso, com o avanço da pesquisa em odontologia protética, incluindo melhorias em implantes dentários e restaurações, espera-se que a demanda por procedimentos protéticos aumente, o que deverá impulsionar o crescimento do segmento. Por exemplo, pesquisadores franceses publicaram um estudo no Journal of Prosthodontic Research em outubro de 2022 que destacou o uso de ultrassom pulsado de baixa intensidade (LIPUS) para estimular a osseointegração de implantes dentários (formação óssea). O estudo demonstrou que o LIPUS estimulou significativa formação óssea e acelerou o processo de cicatrização tecidual na interface osso-implante. O estudo também afirmou que o LIPUS resultou em baixa toxicidade, imunogenicidade e não invasão, tornando-o um tratamento complementar para melhorar a formação óssea ao redor dos implantes de titânio.

Portanto, espera-se que o segmento protético testemunhe um crescimento significativo durante o período de previsão devido aos fatores acima mencionados, incluindo a expansão da população geriátrica, os principais desenvolvimentos dos participantes do mercado e o avanço da pesquisa em odontologia protética.

Espera-se que o segmento de consumíveis odontológicos testemunhe um crescimento significativo durante o período de previsão

Os consumíveis odontológicos incluem materiais de restauração dentária, alinhadores, aparelhos ortodônticos, suturas, pinças hemostáticas e outros consumíveis usados em procedimentos de tratamento odontológico. Espera-se que o segmento de consumíveis odontológicos cresça significativamente durante o período de previsão, devido à alta demanda por consumíveis odontológicos, aos desenvolvimentos recentes dos principais players e ao avanço da pesquisa.

Espera-se que os principais desenvolvimentos, como o lançamento de produtos pelos players do mercado, aumentem a disponibilidade de consumíveis odontológicos no país, o que deverá impulsionar o crescimento do segmento. Por exemplo, em setembro de 2021, o fabricante de alinhadores transparentes SmileDirectClub (SDC) anunciou que estava planejando lançar seus produtos ortodônticos na França. Portanto, prevê-se que a introdução desta tecnologia levaria ao aumento dos procedimentos de implantes dentários e à expansão do mercado.

Além disso, espera-se que a pesquisa em andamento em materiais odontológicos e práticas odontológicas de restaurações dentárias crie mais demanda por consumíveis odontológicos, o que deverá impulsionar o crescimento do segmento. Por exemplo, um estudo publicado na revista Materials em outubro de 2021 por investigadores franceses destacou o elevado potencial dos materiais dentários libertadores de iões e das lesões de cárie cavitadas para restaurações dentárias. O estudo destacou o uso de materiais restauradores liberadores de íons específicos, dependendo das situações clínicas do paciente e da suscetibilidade à cárie nos dentes permanentes adultos para tratar lesões cariosas cavitadas. Além disso, um estudo publicado no Journal of Dentistry em outubro de 2021 avaliou as restaurações anteriores de resina composta na França e em alguns outros países. O estudo demonstrou que as frequências de manutenção das restaurações anteriores de resina composta foram mais altas na França.

Portanto, espera-se que o segmento de consumíveis odontológicos testemunhe um crescimento significativo durante o período de previsão devido aos fatores acima mencionados, incluindo os principais desenvolvimentos dos participantes do mercado e o avanço da pesquisa.

Visão geral da indústria de equipamentos odontológicos da França

O mercado francês de equipamentos é competitivo por natureza devido à presença de diversas empresas que operam no país. Os principais players que operam no mercado incluem 3M, Carestream Dental Ltd, PLANMECA OY, Miglionico srl e Straumann Holding AG.

Líderes do mercado de equipamentos odontológicos na França

-

3M

-

Carestream Dental Ltd

-

PLANMECA OY

-

Miglionico s.r.l.

-

Straumann Holding AG

- *Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Notícias do mercado de equipamentos odontológicos na França

- Abril de 2023 Henry Schein, Inc., um prestador de cuidados de saúde, adquiriu uma participação maioritária na Biotech Dental SAS, um fornecedor de alinhadores transparentes, implantes dentários e software dentário digital inovador com sede em Salon-de-Provence, França.

- Janeiro de 2023 Milestone Scientific, Inc., desenvolvedora de instrumentos computadorizados de administração de medicamentos que fornecem injeções precisas e indolores, assinou um acordo de distribuição com a Suécia Martina, um distribuidor e fabricante europeu de produtos odontológicos. Pelo acordo, a Suécia Martina recebeu os direitos exclusivos para comercializar o Sistema de Anestesia de Dente Único (STA) da Milestone nos novos mercados da França, Espanha e Portugal.

Segmentação da indústria de equipamentos odontológicos na França

No escopo do relatório, o equipamento odontológico é uma ferramenta utilizada pelos profissionais da odontologia para prestar tratamento odontológico. Eles incluem ferramentas para examinar, manipular, tratar, restaurar e remover dentes e estruturas orais circundantes. O mercado francês de equipamentos odontológicos é segmentado por tipo de produto (equipamentos gerais e de diagnóstico, consumíveis odontológicos e outros dispositivos odontológicos), tratamento (ortodôntico, endodôntico, periodontico, protético) e usuário final (hospital, clínicas, outros usuários finais). O relatório oferece o valor (em dólares americanos) para os segmentos acima.

| Por produto | Equipamentos Gerais e de Diagnóstico | Lasers odontológicos |

| Equipamento de Radiologia | ||

| Outros produtos | ||

| Consumíveis Dentários | ||

| Outros dispositivos dentários | ||

| Por tratamento | Ortodôntico | |

| Endodôntico | ||

| Periodontia | ||

| Prótese | ||

| Por usuário final | Hospitais | |

| Clínicas | ||

| Outros usuários finais |

Perguntas frequentes sobre pesquisa de mercado de equipamentos odontológicos na França

Qual é o tamanho do mercado francês de equipamentos odontológicos?

O tamanho do mercado francês de equipamentos odontológicos deverá atingir US$ 0,56 bilhão em 2024 e crescer a um CAGR de 6,60% para atingir US$ 0,78 bilhões até 2029.

Qual é o tamanho atual do mercado francês de equipamentos odontológicos?

Em 2024, o tamanho do mercado francês de equipamentos odontológicos deverá atingir US$ 0,56 bilhão.

Quem são os principais atores do mercado francês de equipamentos odontológicos?

3M, Carestream Dental Ltd, PLANMECA OY, Miglionico s.r.l., Straumann Holding AG são as principais empresas que operam no mercado francês de equipamentos odontológicos.

Que anos esse mercado francês de equipamentos odontológicos cobre e qual era o tamanho do mercado em 2023?

Em 2023, o tamanho do mercado francês de equipamentos odontológicos foi estimado em US$ 0,52 bilhão. O relatório abrange o tamanho histórico do mercado francês de equipamentos odontológicos para os anos 2019, 2020, 2021, 2022 e 2023. O relatório também prevê o tamanho do mercado francês de equipamentos odontológicos para os anos 2024, 2025, 2026, 2027, 2028 e 2029.

Nossos relatórios mais vendidos

Popular Medical Devices Reports

Popular Healthcare Reports

Relatório da Indústria de Equipamentos Odontológicos da França

Estatísticas para a participação de mercado de equipamentos odontológicos da França em 2024, tamanho e taxa de crescimento de receita, criadas por Mordor Intelligence™ Industry Reports. A análise da França Dental Equipment inclui uma previsão de mercado para 2024 a 2029 e uma visão geral histórica. Obtenha uma amostra desta análise do setor como um download gratuito em PDF do relatório.