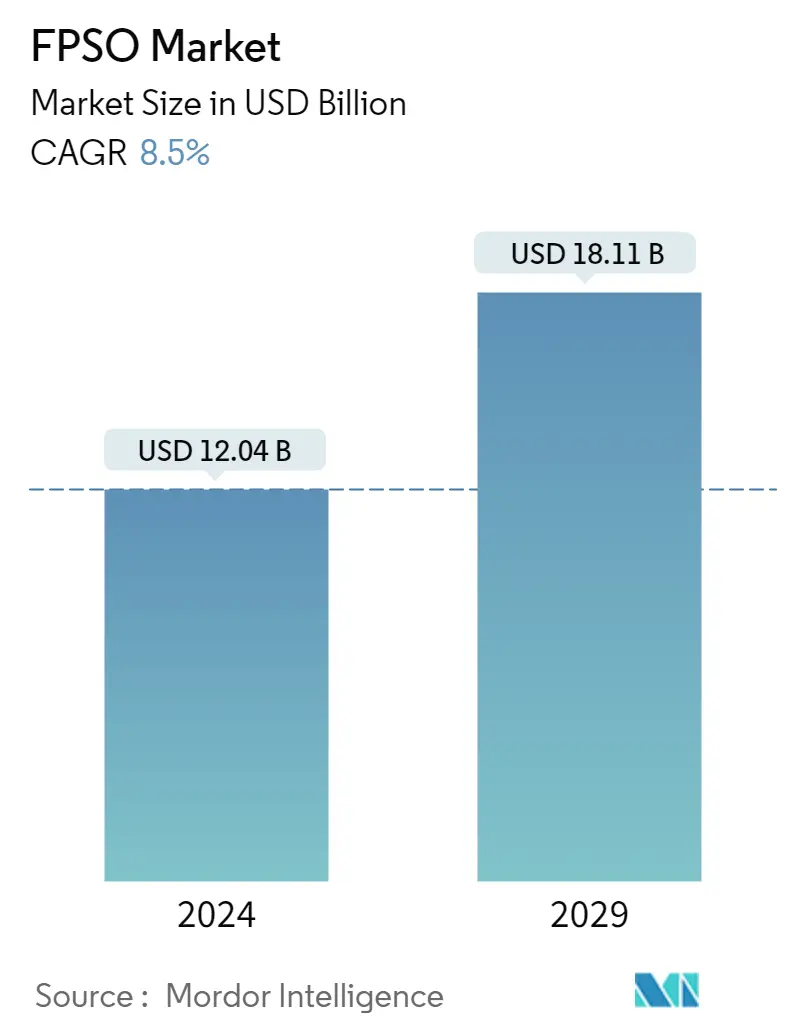

Tamanho do mercado FPSO

| Período de Estudo | 2020 - 2029 |

| Tamanho do mercado (2024) | USD 12.04 bilhões de dólares |

| Tamanho do mercado (2029) | USD 18.11 bilhões de dólares |

| CAGR(2024 - 2029) | 8.50 % |

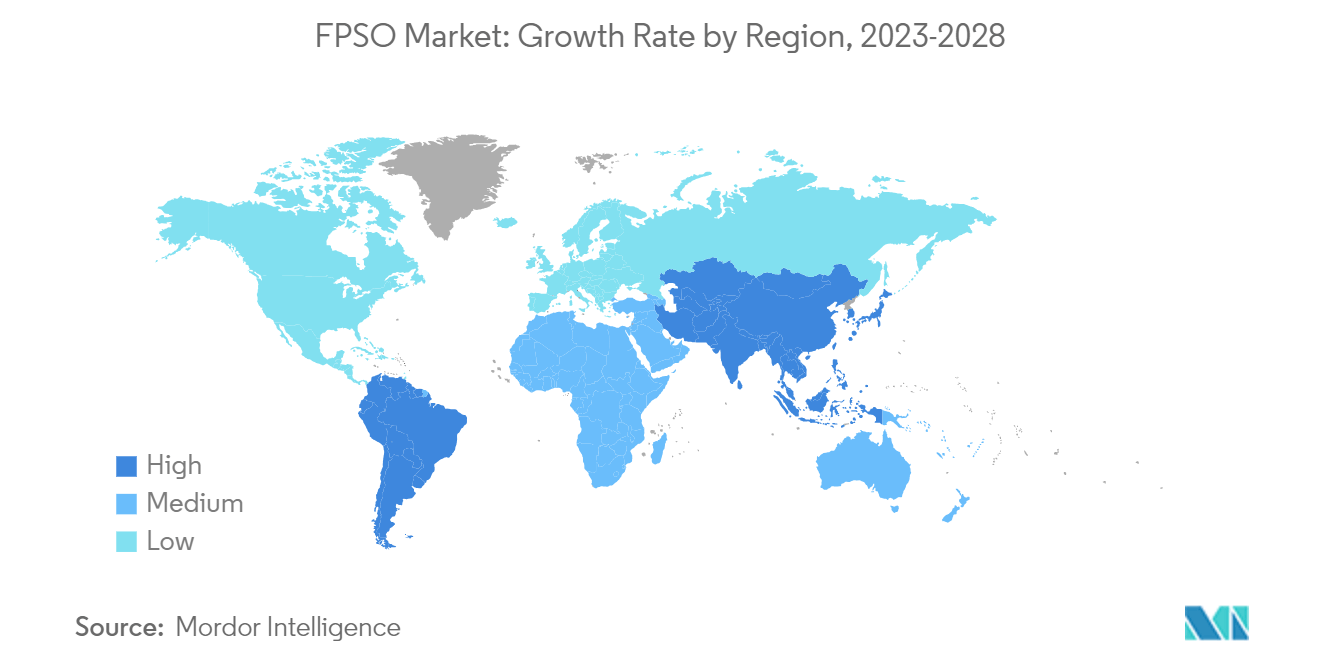

| Mercado de Crescimento Mais Rápido | América do Sul |

| Maior Mercado | América do Sul |

| Concentração de Mercado | Médio |

Jogadores principais

*Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica |

Como podemos ajudar?

Análise de Mercado FPSO

O tamanho do mercado FPSO é estimado em US$ 12,04 bilhões em 2024, e deverá atingir US$ 18,11 bilhões até 2029, crescendo a um CAGR de 8,5% durante o período de previsão (2024-2029).

- No médio prazo, espera-se que o aumento das atividades de exploração e produção em águas profundas e ultraprofundas impulsione o mercado de FPSO durante o período previsto.

- Por outro lado, espera-se que o alto custo inicial dificulte o crescimento do mercado durante o período previsto.

- No entanto, espera-se que os avanços tecnológicos e a inovação nos sistemas FPSO criem enormes oportunidades para o mercado de FPSO.

- Espera-se que a América do Sul seja uma região dominante para o mercado de FPSO devido ao aumento das atividades offshore na região.

Tendências de mercado de FPSO

Espera-se que FPSO de propriedade de empreiteiros domine o mercado

- Existem três métodos principais para aquisição de FPSOs nova construção, conversão de uma embarcação existente e redistribuição de uma unidade existente. Entre essas opções, a redistribuição apresenta vários desafios devido à natureza altamente customizada do FPSO para um campo específico. Como resultado, os operadores têm favorecido predominantemente as novas abordagens de construção e conversão, muitas vezes contando com empreiteiros terceiros com conhecimentos especializados para estes serviços ao longo das últimas duas décadas.

- Os FPSOs de propriedade do contratante oferecem vantagens de custo em relação aos FPSOs ou plataformas fixas de propriedade do operador. Os empreiteiros, especializados em projetar, construir e operar FPSOs, podem obter economias de escala e otimizar a utilização da frota, resultando na redução dos custos do operador. Isto torna os FPSOs de propriedade de empreiteiros uma opção atraente para operadores que buscam soluções econômicas.

- FPSOs de propriedade de empreiteiros normalmente estão disponíveis para locação, proporcionando aos operadores maior flexibilidade no desenvolvimento de campo. O leasing permite que as operadoras acessem e implantem FPSOs com investimentos iniciais mínimos de capital, beneficiando operadoras menores ou projetos com perfis de produção incertos.

- Com o aumento das atividades offshore, o custo das atividades de exploração e produção e a terceirização das atividades relacionadas ao FPSO para empreiteiros. Isto permite que os operadores aloquem os seus recursos e atenção às áreas onde podem criar mais valor, deixando as operações do FPSO para empreiteiros especializados.

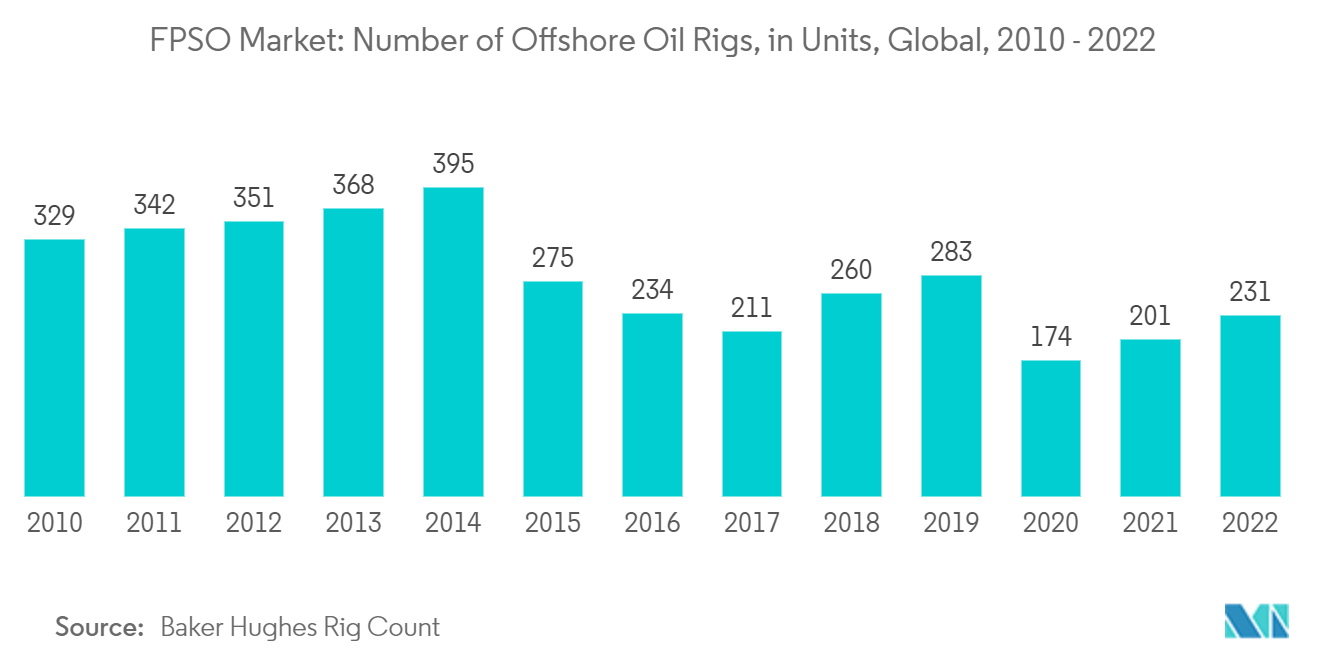

- Por exemplo, de acordo com Baker Hughes Rig Count, no final de 2022, existiam cerca de 231 plataformas offshore, as plataformas offshore testemunharam cerca de 14,9% em comparação com o ano anterior, significando um aumento nas atividades de exploração e produção offshore, consequentemente impulsionando a procura por FPSOs.

- Em maio de 2023, a MODEC, fornecedora japonesa de FPSO, garantiu um contrato da Equinor para fornecer um navio FPSO para o bloco BM-C-33 na Bacia de Campos, no litoral do Brasil. Além de entregar o FPSO, com conclusão prevista para 2027, a MODEC fornecerá à Equinor serviços de operação e manutenção durante o primeiro ano de produção de petróleo do FPSO. Posteriormente, a Equinor planeja assumir as responsabilidades operacionais do FPSO.

- Portanto, de acordo com os pontos mencionados acima, espera-se que o FPSO de propriedade da Contratada domine o mercado durante o período previsto.

Espera-se que a América do Sul domine o mercado

- Prevê-se que a região da América do Sul exerça a maior influência no mercado global de FPSO. Particularmente, o Brasil e a Guiana emergiram como atores-chave neste mercado, experimentando um aumento significativo na demanda por FPSOs nos últimos anos.

- A América do Sul possui reservas offshore significativas de petróleo e gás, particularmente no Brasil e na Guiana. Essas reservas estão localizadas em áreas de águas profundas e ultraprofundas, exigindo FPSOs para produção, armazenamento e descarga eficientes. O potencial para descobertas e produção em larga escala nestas regiões impulsiona a procura por FPSOs.

- Por exemplo, em novembro de 2022, a Diamond Offshore garantiu um contrato de programa de perfuração da Petrobras no Brasil para sua plataforma semissubmersível em águas ultraprofundas, Ocean Courage. O contrato tem duração de quatro anos, com opção sem preço de prorrogação por mais quatro anos. O prazo firme do contrato está estimado em cerca de 429 milhões de dólares, o que inclui uma taxa de mobilização e prestação de serviços.

- Além disso, a América do Sul possui extensas reservas no pré-sal, especialmente nas Bacias de Santos e Campos, no Brasil. Estas reservas estão localizadas sob espessas camadas de sal, apresentando desafios técnicos para a exploração e produção. Os FPSOs são adequados para esses ambientes desafiadores, pois podem operar com segurança em águas profundas e lidar com os complexos requisitos de processamento dos campos do pré-sal.

- Portanto, conforme os pontos acima, espera-se que a região sul-americana domine o mercado de FPSO durante o período previsto.

Visão geral da indústria FPSO

O mercado de FPSO é semiconsolidado. Alguns dos principais players do mercado (sem ordem específica) incluem Petróleo Brasileiro SA (Petrobras), CNOOC Ltd, TotalEnergies SE, Exxon Mobil Corp. e Shell PLC.

Líderes de mercado de FPSO

-

CNOOC Ltd.

-

Petroleo Brasileiro SA (Petrobras)

-

Shell Plc.

-

Exxon Mobil Corp

-

TotalEnergies SE

*Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Notícias do mercado FPSO

- Maio de 2023 SBM Offshore e Esso Exploration Production Guyana firmaram um acordo de habilitação de operações e manutenção de 10 anos. O acordo prevê que a SBM Offshore seja responsável pelas operações e manutenção de quatro FPSOs Liza Destiny, Liza Unity, Prosperity e ONE GUYANA.

- Abril de 2023 Após uma grande atualização para permitir a produção de gás, a Shell retomou as operações no campo Pierce, no Mar do Norte Central do Reino Unido. A embarcação flutuante de produção, armazenamento e descarga (FPSO) Haewene Brim, utilizada para produção de hidrocarbonetos no campo Pierce, passou por modificações significativas. Uma nova linha submarina de exportação de gás foi instalada, conectando-se ao sistema de gasodutos SEGAL, que transporta gás para as instalações de St Fergus, ao norte de Aberdeen. Este desenvolvimento permite a extração de gás do campo Pierce, que antes era voltado exclusivamente para a produção de petróleo.

- Abril de 2023 A KBR, com sede em Houston, anunciou oficialmente a aquisição inesperada de um contrato de engenharia para o projeto Bay du Nord da Equinor, avaliado em US$ 9,4 bilhões e localizado na região offshore leste do Canadá. O contrato adjudicado prevê a possibilidade de prestação de serviços de projeto detalhado e gestão de compras até à conclusão da unidade FPSO (Floating Production, Storage, and Offloading).

Relatório de Mercado FPSO - Índice

1. INTRODUÇÃO

1.1 Escopo do estudo

1.2 Definição de mercado

1.3 Suposições do estudo

2. METODOLOGIA DE PESQUISA

3. SUMÁRIO EXECUTIVO

4. VISÃO GERAL DO MERCADO

4.1 Introdução

4.2 Tamanho do mercado e previsão de demanda em dólares americanos, até 2028

4.3 FPSOs em operação, por região e operadora, 2022

4.4 Tendências e Desenvolvimentos Recentes

4.5 Políticas e Regulamentos Governamentais

4.6 Dinâmica de Mercado

4.6.1 Motoristas

4.6.1.1 Aumento das atividades offshore de exploração e produção de petróleo e gás

4.6.1.2 Demanda crescente por energia

4.6.2 Restrições

4.6.2.1 Altos custos iniciais

4.7 Análise da Cadeia de Suprimentos

4.8 Análise das Cinco Forças de Porter

4.8.1 Poder de barganha dos fornecedores

4.8.2 Poder de barganha dos consumidores

4.8.3 Ameaça de novos participantes

4.8.4 Ameaça de produtos e serviços substitutos

4.8.5 Intensidade da rivalidade competitiva

5. SEGMENTAÇÃO DE MERCADO

5.1 Propriedade

5.1.1 Propriedade da operadora

5.1.2 Propriedade do empreiteiro

5.2 Profundidade da água

5.2.1 Águas rasas

5.2.2 Águas profundas

5.2.3 Águas Ultraprofundas

5.3 Análise geográfica do mercado regional {Tamanho do mercado e previsão de demanda até 2028 (somente para regiões)}

5.3.1 América do Norte

5.3.1.1 Estados Unidos

5.3.1.2 Canadá

5.3.1.3 Resto da América do Norte

5.3.2 Europa

5.3.2.1 Noruega

5.3.2.2 Reino Unido

5.3.2.3 Rússia

5.3.2.4 Holanda

5.3.2.5 Resto da Europa

5.3.3 Ásia-Pacífico

5.3.3.1 China

5.3.3.2 Índia

5.3.3.3 Austrália

5.3.3.4 Indonésia

5.3.3.5 Resto da Ásia-Pacífico

5.3.4 América do Sul

5.3.4.1 Brasil

5.3.4.2 Argentina

5.3.4.3 Venezuela

5.3.4.4 Resto da América do Sul

5.3.5 Médio Oriente e África

5.3.5.1 Arábia Saudita

5.3.5.2 Emirados Árabes Unidos

5.3.5.3 Nigéria

5.3.5.4 Argélia

5.3.5.5 Resto do Médio Oriente e África

6. CENÁRIO COMPETITIVO

6.1 Fusões e Aquisições, Joint Ventures, Colaborações e Acordos

6.2 Estratégias adotadas pelos principais players

6.3 Perfis de empresa

6.3.1 FPSO Contractors

6.3.1.1 Modec Inc.

6.3.1.2 SBM Offshore NV

6.3.1.3 BW Offshore Limitada

6.3.1.4 Teekay Offshore Partners LP

6.3.1.5 Bluewater Holding BV

6.3.1.6 Saipem SpA

6.3.1.7 Petrofac Limited

6.3.2 FPSO Operators

6.3.2.1 Petroleo Brasileiro SA (Petrobras)

6.3.2.2 CNOOC Ltda

6.3.2.3 TotalEnergies SE

6.3.2.4 ExxonMobil Corp.

6.3.2.5 Corporação Chevron

6.3.2.6 CLP Shell

6.3.2.7 CLP da BP

7. OPORTUNIDADES DE MERCADO E TENDÊNCIAS FUTURAS

7.1 Avanços Tecnológicos e Inovação

Segmentação da Indústria FPSO

FPSO significa Produção, Armazenamento e Descarregamento Flutuante. É um tipo de embarcação offshore utilizada na indústria de petróleo e gás para produção, processamento, armazenamento e descarga de hidrocarbonetos. Os FPSOs são normalmente implantados em campos offshore onde não é viável ou economicamente viável construir plataformas fixas de produção.

O mercado FPSO é segmentado por Construção, profundidade de água e geografia. Pela Construção, o mercado é segmentado em propriedade da Contratada e propriedade da Operadora. Por Water Depth, o mercado é segmentado em Águas Rasas, Águas Profundas e Águas Ultraprofundas. O relatório também abrange o tamanho do mercado e as previsões para o mercado de FPSO nas principais regiões. O relatório oferece o tamanho do mercado e as previsões para o mercado de FPSO em receita (USD) para todos os segmentos acima.

| Propriedade | ||

| ||

|

| Profundidade da água | ||

| ||

| ||

|

| Análise geográfica do mercado regional {Tamanho do mercado e previsão de demanda até 2028 (somente para regiões)} | ||||||||||||

| ||||||||||||

| ||||||||||||

| ||||||||||||

| ||||||||||||

|

Perguntas frequentes sobre pesquisa de mercado FPSO

Qual é o tamanho do mercado FPSO?

O tamanho do mercado FPSO deverá atingir US$ 12,04 bilhões em 2024 e crescer a um CAGR de 8,5% para atingir US$ 18,11 bilhões até 2029.

Qual é o tamanho atual do mercado FPSO?

Em 2024, o tamanho do mercado FPSO deverá atingir US$ 12,04 bilhões.

Quem são os principais atores do mercado FPSO?

CNOOC Ltd., Petroleo Brasileiro SA (Petrobras), Shell Plc., Exxon Mobil Corp, TotalEnergies SE são as principais empresas que operam no mercado FPSO.

Qual é a região que mais cresce no mercado FPSO?

Estima-se que a América do Sul cresça no maior CAGR durante o período de previsão (2024-2029).

Qual região tem a maior participação no mercado FPSO?

Em 2024, a América do Sul responde pela maior participação de mercado no mercado FPSO.

Relatório da Indústria FPSO

Estatísticas para a participação de mercado de FPSO em 2024, tamanho e taxa de crescimento de receita, criadas pela Mordor Intelligence™ Industry Reports. A análise do FPSO inclui uma previsão de mercado para 2024 a 2029 e uma visão histórica. Obtenha uma amostra desta análise do setor como um download gratuito em PDF do relatório.