Análise de mercado de embalagens para serviços de alimentação

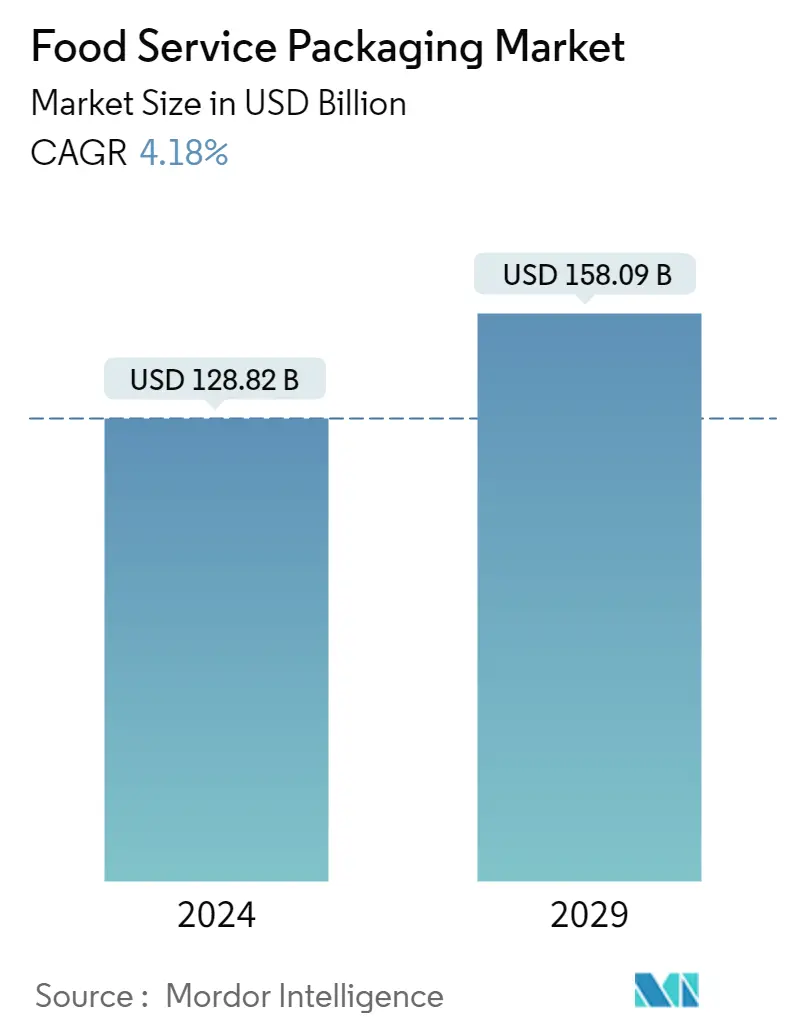

O tamanho do mercado de embalagens para serviços de alimentação é estimado em US$ 128,82 bilhões em 2024, e deverá atingir US$ 158,09 bilhões até 2029, crescendo a um CAGR de 4,18% durante o período de previsão (2024-2029).

\r- \r

- Nos últimos anos, os pedidos de comida online e a entrega em restaurantes cresceram mais de 20%. Com a crescente adoção do sistema de entrega de alimentos online, a demanda e o uso do mercado de embalagens sustentáveis para serviços de alimentação estão aumentando, fazendo com que os fabricantes optem por soluções de embalagens sustentáveis. \r

- Os cafés e restaurantes na Austrália estão crescendo, beneficiando o mercado de embalagens para food service. Mais de 51,9 mil cafés e restaurantes estavam abertos em toda a Austrália no final do ano fiscal de 2022, de acordo com o Australian Bureau of Statistics. A Austrália tem mais cafés e restaurantes em funcionamento do que em 2017, quando havia mais de 41,5 mil estabelecimentos. A demanda por embalagens para serviços de alimentação aumenta à medida que aumenta o número de cafés e restaurantes. Comida e bebida para viagem são frequentemente oferecidas em cafés e restaurantes, necessitando de embalagens como sacos de papel ou recipientes de plástico. A procura por sacos de retalho pode aumentar à medida que mais cafés e restaurantes abrem. \r

- A missão da Hinojosa é ajudar as empresas a promover hábitos de consumo mais ecológicos no setor alimentar e facilitar estrategicamente a inclusão da sustentabilidade como vantagem competitiva. O food service foi um dos setores com demanda mais significativa por plástico para embalagens, onde o uso de plástico para embalar alimentos preparados aumentou mais de 33% em 2021. Em março de 2023, o Hinojosa Packaging Group lançou uma nova linha de produtos de embalagem para food service que oferece uma gama de soluções utilizando métodos de impressão seguros para contato com alimentos. Este recipiente é construído inteiramente em papel reciclável e é biodegradável, o que o diferencia das demais embalagens. \r

- No entanto, embalagens sustentáveis podem ser caras e difíceis de desenvolver. Muitas empresas precisam de mais recursos, o que exigiria investimento em ID para melhor enquadrar os seus balanços. Além disso, as potenciais poupanças de custos decorrentes de embalagens simplificadas devem ser consideradas. O custo da utilização de embalagens sustentáveis é superior ao das embalagens convencionais. Isto deve-se aos materiais envolvidos e à sua origem (virgens e usados), bem como às cadeias de abastecimento e processos de fabrico menos estabelecidos e às menores economias de escala. \r

- A pandemia da COVID-19 deixou efeitos a longo prazo no setor de embalagens para serviços alimentares. Para se adaptarem a esta nova normalidade, as empresas de todos os setores, incluindo o de embalagens, adotaram novas tecnologias e métodos de operação. A procura por embalagens de alimentos frescos aumentou à medida que as pessoas se tornaram mais preocupadas com a saúde. Espera-se que a preferência do consumidor por alimentos embalados para evitar doenças causadas por bactérias, microorganismos e patógenos, em vez de comprá-los de um vendedor ambulante, alimente o crescimento do mercado. \r

Tendências do mercado de embalagens para serviços de alimentação

Restaurantes de serviço rápido (QSR) deterão a maior participação

- Os restaurantes de serviço rápido (QSRs) oferecem opções de alimentação de baixo custo, com foco na rapidez do atendimento. O serviço mínimo de mesa e a ênfase no autoatendimento diferenciam esse grupo dos restaurantes tradicionais. A maioria dos produtos plásticos descartáveis para serviços de alimentação usados em QSRs incluem poliestireno rígido (PS), poliestireno expandido (EPS), polipropileno (PP), tereftalato de polietileno (PET) e ácido polilático (PLA).

- A indústria poderia ser mais ecologicamente correta entre copos e embalagens de isopor, tampas plásticas, porta-cartões, vegetais geneticamente modificados e carnes inorgânicas. No entanto, à medida que os serviços ecológicos se tornam mais apelativos para os clientes, muitas empresas estão a migrar para opções mais ecológicas e menos prejudiciais para o ambiente.

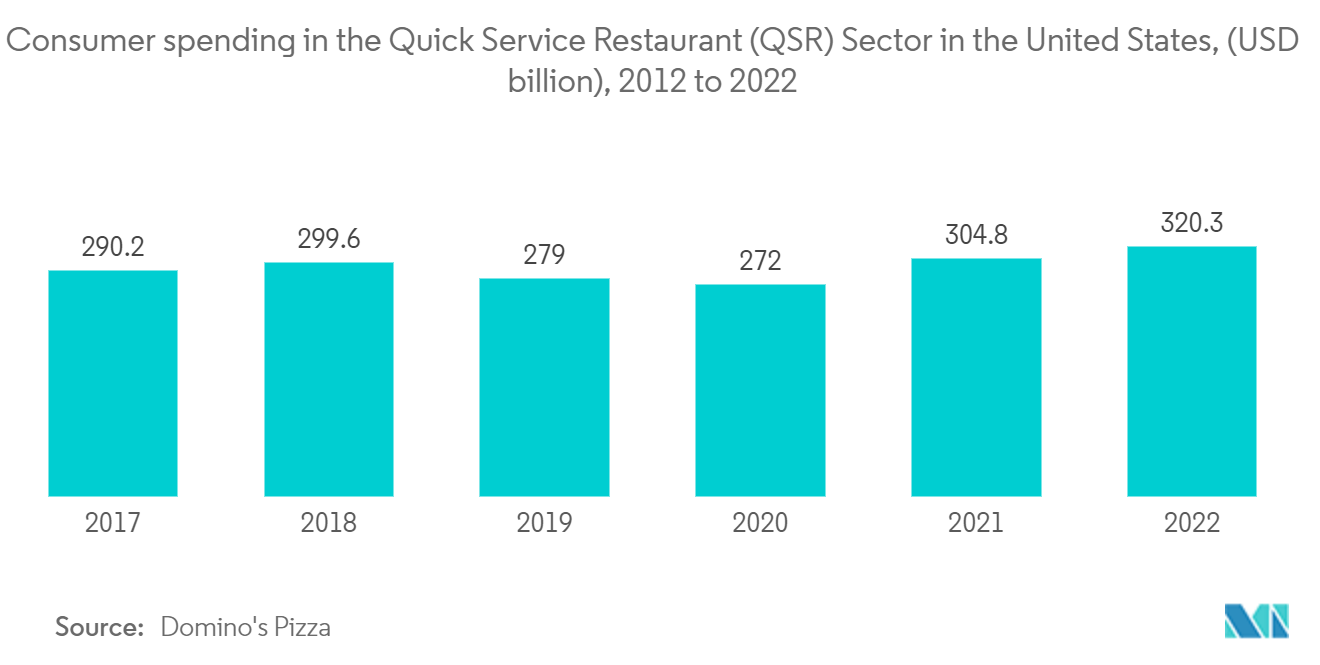

- A crescente procura por tendências alimentares em movimento e o aumento dos gastos com alimentos também apoiaram a procura por QSR, eventualmente aumentando a necessidade de embalagens para serviços de alimentação. De acordo com a Domino's Pizza, o setor de restaurantes de serviço rápido (QSR) nos Estados Unidos tem visto um crescimento ano após ano nas últimas décadas, com seu pico de gastos do consumidor excedendo US$ 320 bilhões em 2022. Embora, os gastos do consumidor neste setor tenham visto um declínio notável em 2020 devido à pandemia de COVID-19.

- Alguns restaurantes de serviço rápido, conhecidos pelas suas opções orgânicas, estão a adaptar-se a alternativas mais ecológicas para reduzir a sua pegada de carbono. Por exemplo, em junho de 2022, a KFC Índia revelou o 'KFConscious', comercializado como o restaurante mais sustentável de Chennai, já que o estabelecimento pretende utilizar materiais ecológicos. A KFC Índia também anunciou planos para abrir mais 20 pontos de venda em todo o país até o final de 2022. Tais casos estão impulsionando a demanda por embalagens sustentáveis para serviços de alimentação em QSRs.

- Em abril de 2022, o Burger King UK tornou-se a primeira empresa de restaurantes de serviço rápido no Reino Unido a testar uma nova gama de embalagens reutilizáveis e retornáveis para os seus hambúrgueres e acompanhamentos. O lançamento piloto foi criado em parceria com a plataforma global de reutilização Loop e testemunhou a rede de fast-food experimentando as primeiras conchas de hambúrguer reutilizáveis. Tais casos estão impulsionando a demanda por métodos sustentáveis em embalagens de serviços de alimentação.

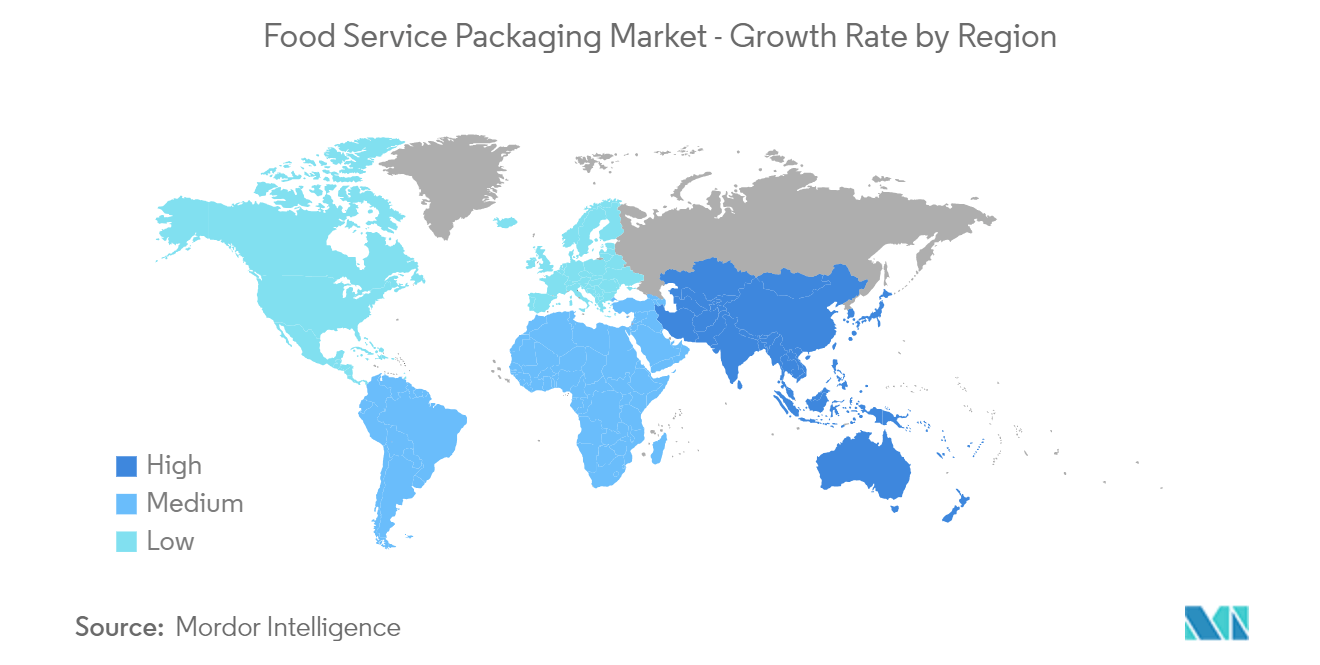

Ásia-Pacífico é responsável pela maior participação de mercado

- A região Ásia-Pacífico compreende países densamente povoados e economias emergentes como a China e a Índia. A procura por serviços alimentares está a crescer rapidamente e a adopção de embalagens sustentáveis está a ganhar impulso e espera-se que seja a mais elevada durante o período previsto.

- O plástico tem sido uma parte essencial da indústria de embalagens que constitui a base da cultura de conveniência do consumidor. Devido à sua relação custo-desempenho, os materiais de embalagem tradicionais, como cartões de papelão ondulado, vidro, metais, etc., foram substituídos por plásticos em serviços de alimentação e em inúmeras aplicações na indústria alimentícia. No entanto, as qualidades que tornam o plástico fácil de usar também o tornam não degradável e tem uma presença duradoura no meio ambiente, contribuindo para 43% da poluição só na Índia. Em fevereiro de 2022, a CHUK, uma marca de produtos compostáveis para serviços de alimentação, juntou-se à empresa de comércio rápido Blinkit como sua parceira de sustentabilidade. A Blinkit entrega os produtos da CHUK aos consumidores finais em 10 minutos, preenchendo a lacuna entre os consumidores finais e a CHUK. A parceria ajudou a CHUK a ter como objetivo servir peças de um crore aos consumidores finais na plataforma no ano fiscal de 2022-23

- O Japão tem um alto consumo per capita de materiais de embalagem e existe uma estreita relação entre as indústrias de alimentos e embalagens no país. Os fabricantes japoneses de alimentos são conhecidos por usar técnicas de embalagem de alta tecnologia e por sua tendência à engenhosidade nos designs de embalagens. Este foco na inovação de embalagens levou ao desenvolvimento de soluções de embalagens atraentes e eficientes no Japão.

- A indústria de embalagens na Índia também está crescendo nos últimos anos. A introdução de muitas unidades de fabricação, materiais ecológicos e maior ênfase em pesquisa e desenvolvimento resultaram em embalagens atraentes e inovadoras. A Índia também promoveu iniciativas como Make In India, com o objetivo de impulsionar a manufatura e a produção local.

- Com estas iniciativas e factores em vigor, espera-se que a indústria de embalagens na Índia beneficie do aumento do investimento e dos avanços tecnológicos. A disponibilidade de produtos fabricados localmente a um custo menor pode tornar a indústria indiana de embalagens competitiva nos mercados nacionais e internacionais. O foco em materiais ecológicos também se alinha às tendências globais de sustentabilidade.

- Além disso, de acordo com especialistas do setor, os fabricantes de embalagens para serviços de alimentação estão optando por embalagens flexíveis, pois são visualmente atraentes, econômicas e duradouras. De acordo com o IBEF, o mercado indiano de alimentos e mercearia é o sexto maior do mundo, com o varejo respondendo por 70% das vendas. A indústria indiana de processamento de alimentos representou 32% do mercado global de alimentos do país, ocupando o sexto lugar em produção, consumo, exportação e crescimento esperado.

Visão geral da indústria de embalagens para serviços de alimentação

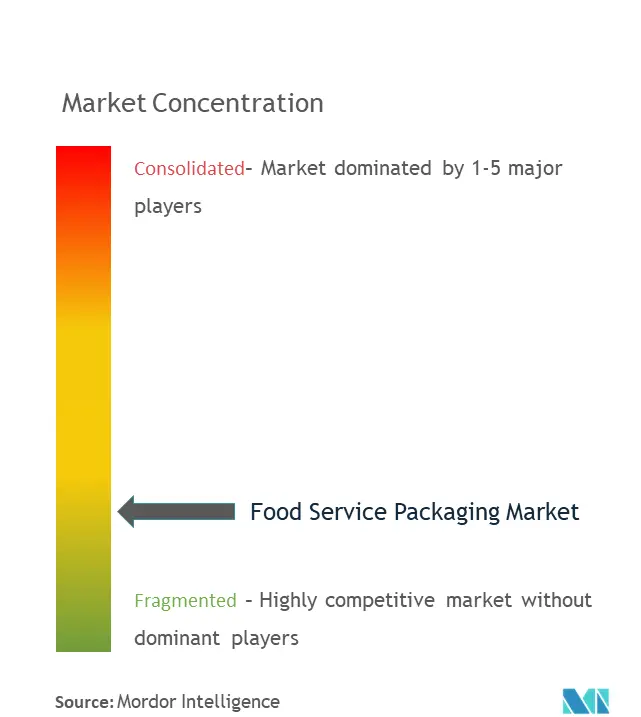

O Mercado de Embalagens para Food Service é fragmentado, pois muitos players estão presentes no mercado por meio de suas ofertas. Com inovações e demanda, o mercado está atrativo para novos players.

Em março de 2022, a Pactiv Evergreen Inc. concluiu a aquisição de seu investimento de 50% na Naturepak Beverage Packaging Co. para afiliadas da Elopak ASA por meio de sua subsidiária integral, Evergreen Packaging International LLC. A Naturepak Beverage Packaging Co. Ltd, com instalações de fabricação no Marrocos e na Arábia Saudita, atende clientes nas regiões do Oriente Médio e da África.

Em janeiro de 2022, a Huhtamaki anunciou que adquiriu a propriedade total de sua joint venture polonesa Huhtamaki Smith Anderson Sp. z oo da Smith Anderson Group Ltd SA. A empresa fabricava e vendia sacolas de papel para serviços de alimentação na Europa Oriental, nas instalações da Huhtamaki em Czeladz, Polônia.

Líderes de mercado de embalagens para serviços de alimentação

-

Pactiv Evergreen Inc.

-

Genpak Corporation

-

Huhtamaki Oyj

-

Berry Global Inc.

-

Novolex Packaging

- *Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Notícias do mercado de embalagens para serviços de alimentação

- Maio de 2022 A Novolex Packaging lançou uma nova embalagem sanduíche compostável feita de papel encerado em conformidade com ASTM D6868 e certificada pelo Biodegradable Products Institute (BPI). O envoltório pode ser usado como forro de cesta, embalagem de alimentos, balança ou folha de coleta.

- Abril de 2022 Sabert Corporation anunciou o lançamento de sua nova linha de produtos, a Kraft Collection. A coleção Kraft da Sabert consiste em uma variedade de soluções de embalagens de alimentos de papelão ondulado e papelão feitas com diversos materiais, que são recicláveis, compostáveis e contêm conteúdo de fibra pós-consumo, ressaltando o compromisso de longa data da Sabert com a sustentabilidade.

- Abril de 2022 A Amcor lançou uma nova plataforma de produtos de embalagem à base de papel AmFiberTM. A plataforma AmFiber demonstra a abordagem de inovação centrada no consumidor e adaptável da Amcor, pois visa redefinir as capacidades das embalagens de papel tradicionais, fornecendo uma gama mais ampla de recursos e benefícios funcionais para atender às novas necessidades dos consumidores.

Segmentação da indústria de embalagens para serviços de alimentação

As embalagens para serviços de alimentação incluem recipientes e produtos descartáveis e recicláveis usados para servir ou embalar alimentos e bebidas preparadas em estabelecimentos de alimentação no local ou para viagem e, cada vez mais, para entrega em domicílio. O relatório global do mercado de embalagens para serviços de alimentos oferece uma análise atualizada do cenário atual do mercado, das últimas tendências e motivadores e do ambiente geral do mercado. O estudo também identifica o desenvolvimento contínuo de novos produtos como um dos principais motivos que impulsionam o crescimento do mercado de embalagens para food service durante os próximos anos.

O mercado de embalagens para serviços de alimentação é segmentado por tipo de produto (caixas e caixas de papelão ondulado, garrafas plásticas, bandejas, pratos, recipientes de alimentos, tigelas, copos e tampas, conchas), por usuário final (QSR, restaurantes de serviço completo, institucionais, Hospitalidade) e por geografia (América do Norte (Estados Unidos, Canadá), Europa (Reino Unido, França, Alemanha, Itália, Espanha e resto da Europa), Ásia-Pacífico (China, Japão, Índia, Austrália e resto da Europa). Ásia-Pacífico) América Latina (Brasil, Argentina, México e Resto da América Latina), Oriente Médio e África (Arábia Saudita, África do Sul, Egito e Resto do Oriente Médio e África).Os tamanhos e previsões do mercado são fornecidos em termos de valor (USD) para todos os segmentos acima.

| Por tipo de produto | Caixas e caixas de papelão ondulado | ||

| Garrafas plásticas | |||

| Bandejas, pratos, recipientes para alimentos e tigelas | |||

| Copos e tampas | |||

| Conchas | |||

| Outros tipos de produtos | |||

| Por indústrias de usuários finais | QSR | ||

| Restaurantes com serviço completo | |||

| Institucional | |||

| Hospitalidade (jantares, café e lanche, etc.) | |||

| Outras indústrias de usuários finais | |||

| Por geografia | América do Norte | Estados Unidos | |

| Canadá | |||

| Europa | Reino Unido | ||

| Alemanha | |||

| França | |||

| Itália | |||

| Espanha | |||

| Resto da Europa | |||

| Ásia-Pacífico | China | ||

| Japão | |||

| Índia | |||

| Austrália | |||

| Resto da Ásia-Pacífico | |||

| América latina | Brasil | ||

| Argentina | |||

| México | |||

| Resto da América Latina | |||

| Oriente Médio e África | Arábia Saudita | ||

| África do Sul | |||

| Egito | |||

| Resto do Médio Oriente e África | |||

Perguntas frequentes sobre pesquisa de mercado de embalagens para serviços de alimentação

Qual é o tamanho do mercado de embalagens para serviços de alimentos?

O tamanho do mercado de embalagens para serviços de alimentação deve atingir US$ 128,82 bilhões em 2024 e crescer a um CAGR de 4,18% para atingir US$ 158,09 bilhões até 2029.

Qual é o tamanho atual do mercado de embalagens para serviços de alimentos?

Em 2024, o tamanho do mercado de embalagens para serviços de alimentação deverá atingir US$ 128,82 bilhões.

Quem são os principais atores do mercado de embalagens para serviços de alimentação?

Pactiv Evergreen Inc., Genpak Corporation, Huhtamaki Oyj, Berry Global Inc., Novolex Packaging são as principais empresas que operam no mercado de embalagens para serviços de alimentação.

Qual é a região que mais cresce no mercado de embalagens para serviços de alimentos?

Estima-se que a Ásia-Pacífico cresça no maior CAGR durante o período de previsão (2024-2029).

Qual região tem a maior participação no mercado de embalagens para serviços de alimentos?

Em 2024, a Ásia-Pacífico é responsável pela maior participação de mercado no mercado de embalagens para serviços de alimentação.

Que anos esse mercado de embalagens para serviços de alimentação cobre e qual era o tamanho do mercado em 2023?

Em 2023, o tamanho do mercado de embalagens para serviços de alimentação foi estimado em US$ 123,65 bilhões. O relatório abrange o tamanho histórico do mercado de embalagens de serviços de alimentos para os anos 2019, 2020, 2021, 2022 e 2023. O relatório também prevê o tamanho do mercado de embalagens de serviços de alimentos para os anos 2024, 2025, 2026, 2027, 2028 e 2029.

Nossos relatórios mais vendidos

Popular Packaging Customers Reports

Popular Packaging Reports

Relatório da indústria de embalagens para serviços de alimentação

Estatísticas para a participação de mercado de embalagens de serviços de alimentos em 2024, tamanho e taxa de crescimento de receita, criadas por Mordor Intelligence™ Industry Reports. A análise de embalagens para serviços de alimentação inclui uma perspectiva de previsão de mercado para 2029 e uma visão histórica. Obtenha uma amostra desta análise do setor como um download gratuito em PDF do relatório.