Tamanho e Participação do Mercado de Conservantes Alimentares

Análise do Mercado de Conservantes Alimentares pela Mordor Intelligence

O mercado de conservantes alimentares demonstra potencial de crescimento robusto, com projeções indicando um aumento de USD 3,63 bilhões em 2025 para USD 4,65 bilhões até 2030, a uma TCAC de 5,08%. A expansão do tamanho do mercado é impulsionada principalmente pela demanda crescente dos consumidores por alimentos processados, de conveniência e prontos para consumo, particularmente em regiões de rápida urbanização. Uma transformação significativa do mercado está em curso, com consumidores e órgãos reguladores intensificando o foco em conservantes naturais, de rótulo limpo e à base de plantas, enquanto aumenta o escrutínio sobre aditivos sintéticos e a demanda por rotulagem transparente de alimentos. A implementação de regulamentações rigorosas de segurança alimentar, combinada com a necessidade de estender a vida útil, reduzir o desperdício de alimentos e garantir a segurança do produto durante a distribuição global, continua a moldar as dinâmicas do mercado. A adoção de tecnologias avançadas, incluindo processamento de alta pressão e embalagem de atmosfera controlada, permite aos fabricantes reduzir o uso de conservantes químicos mantendo a integridade do produto.

Principais Pontos do Relatório

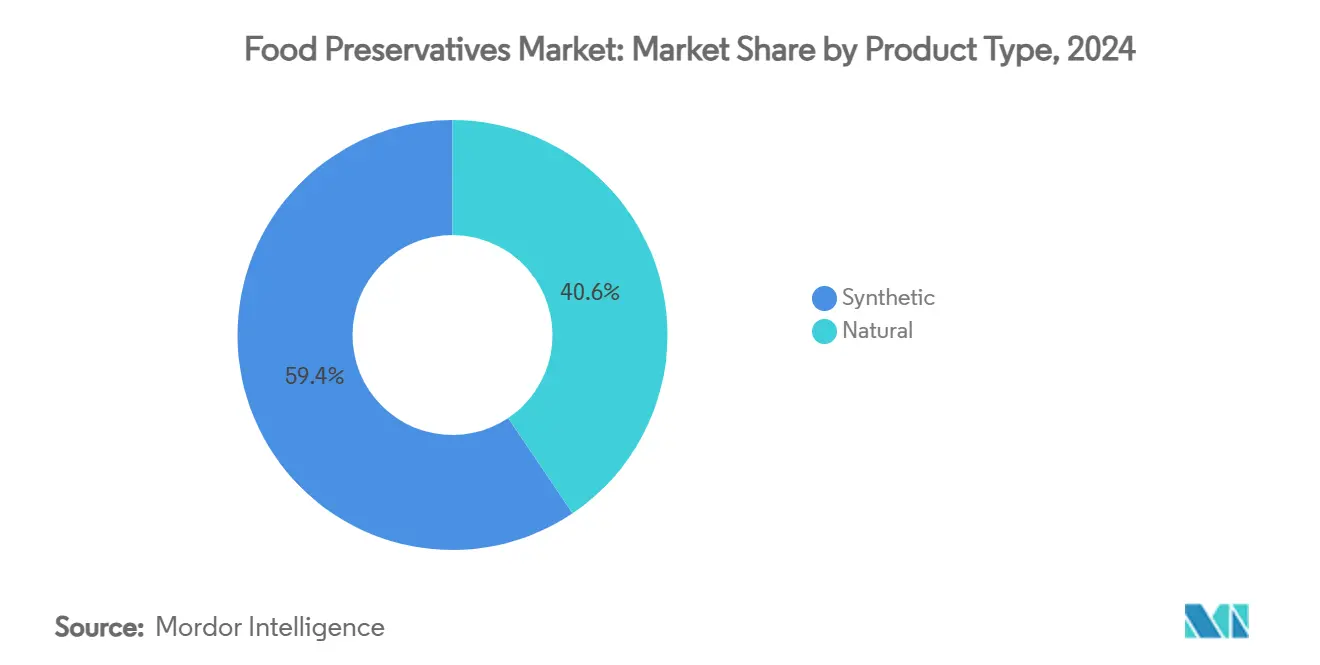

- Por tipo, conservantes sintéticos lideraram com 59,43% da participação do mercado de conservantes alimentares em 2024, enquanto o segmento natural está projetado para expandir a uma TCAC de 7,50% até 2030.

- Por função, antimicrobianos representaram 57,43% do tamanho do mercado de conservantes alimentares em 2024; antioxidantes devem crescer a uma TCAC de 6,44% até 2030.

- Por forma, formatos secos/granulares comandaram 61,34% de participação do tamanho do mercado de conservantes alimentares em 2024, enquanto sistemas líquidos devem registrar uma TCAC de 6,65%.

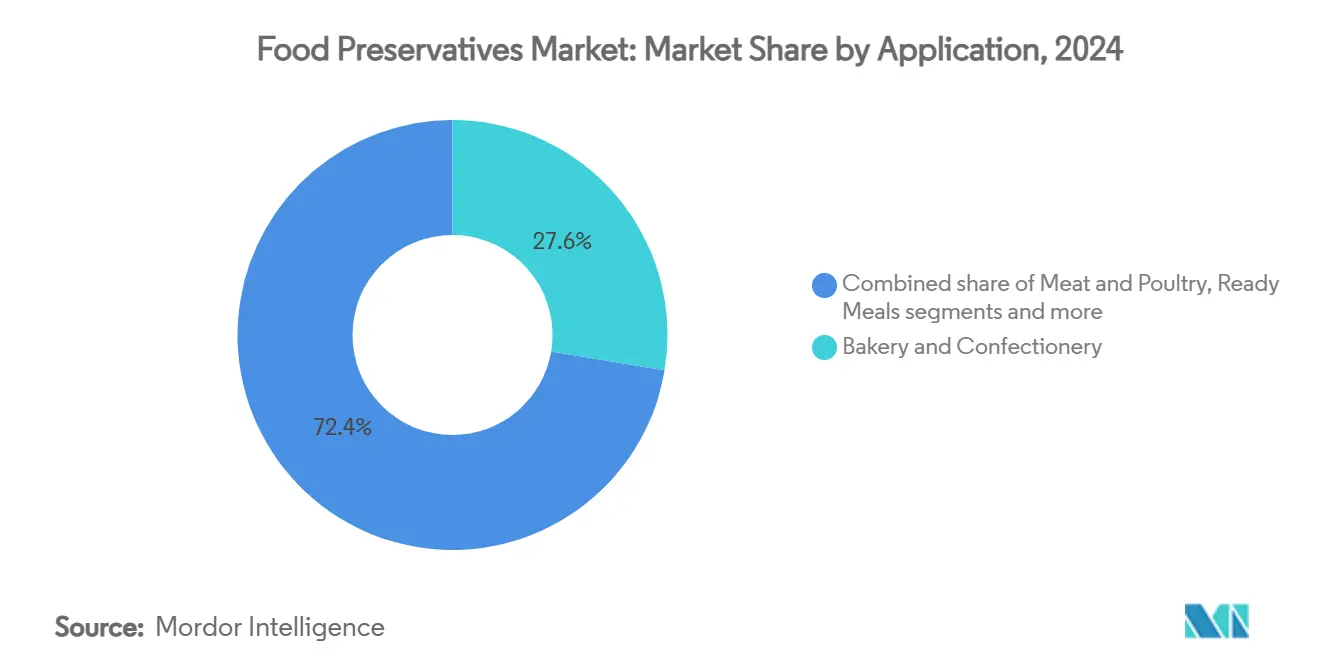

- Por aplicação, padaria e confeitaria capturaram 27,62% da participação do mercado de conservantes alimentares em 2024, e refeições prontas estão avançando a uma TCAC de 8,68% até 2030.

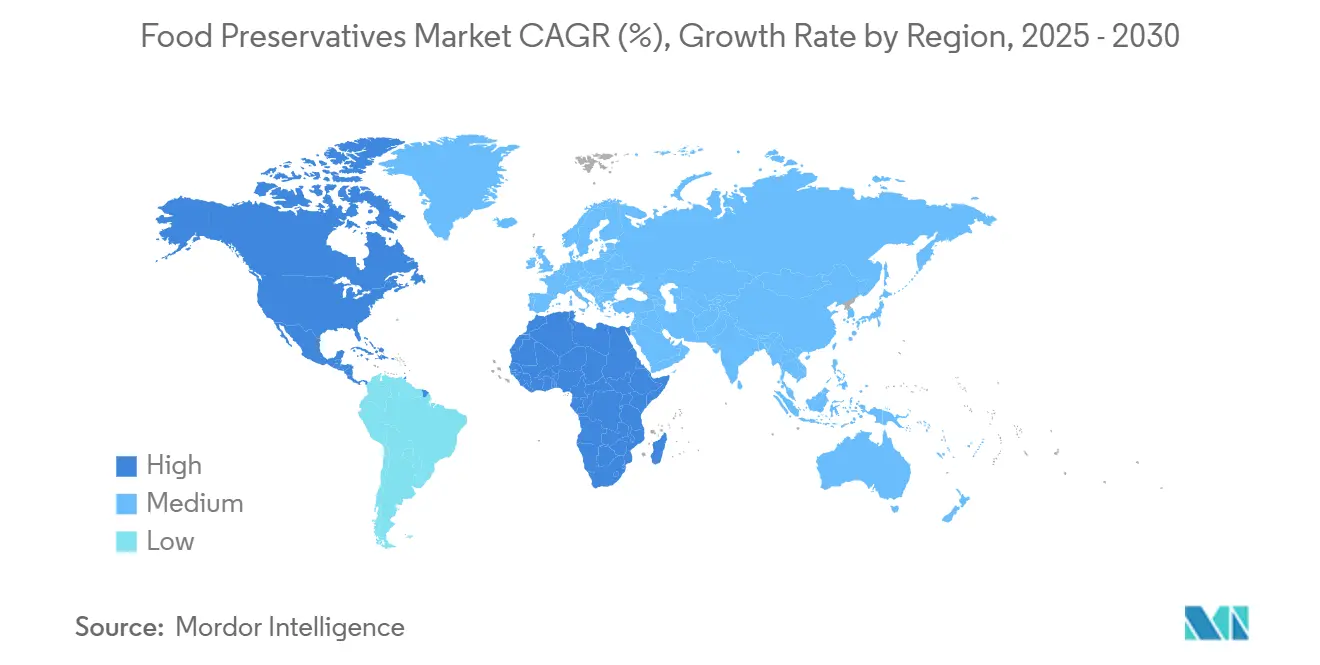

- Por geografia, a América do Norte manteve a maior posição com 31,37% de participação em 2024; a região do Oriente Médio e África está projetada para crescer a uma TCAC de 7,28%.

Tendências e Insights do Mercado Global de Conservantes Alimentares

Análise do Impacto dos Impulsionadores

| Impulsionador | (~) % Impacto na Previsão da TCAC | Relevância Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Preferência do consumidor por produtos alimentícios processados | +1.2% | Global, com concentração na América do Norte e Europa | Médio prazo (2-4 anos) |

| Demanda por alimentos convenientes com vida útil estendida | +0.9% | Global, acelerada nos centros urbanos da Ásia-Pacífico | Curto prazo (≤ 2 anos) |

| Impulsionando demanda por produtos alimentícios orgânicos | +0.8% | América do Norte e União Europeia primário, expandindo para Ásia-Pacífico | Longo prazo (≥ 4 anos) |

| Avanços em tecnologias de conservação de alimentos | +0.7% | Global, liderado pela América do Norte e Europa, centros de Pesquisa e Desenvolvimento | Médio prazo (2-4 anos) |

| Urbanização e mudanças nos estilos de vida | +0.6% | Núcleo Ásia-Pacífico, transbordamento para Oriente Médio e África e América Latina | Longo prazo (≥ 4 anos) |

| Investimento em pesquisa e desenvolvimento | +0.5% | América do Norte e Europa, emergindo na China | Médio prazo (2-4 anos) |

| Fonte: Mordor Intelligence | |||

Preferência do Consumidor por Produtos Alimentícios Processados

O mercado global de conservantes alimentares demonstra crescimento significativo, impulsionado principalmente pela demanda sustentada dos consumidores por produtos alimentícios processados. A aceleração da urbanização e estilos de vida cada vez mais exigentes gerou demanda substancial por opções alimentares convenientes, prontas para consumo e fáceis de preparar. Alimentos processados necessitam de vidas úteis estendidas e estabilidade durante armazenamento e transporte, tornando conservantes fundamentais para manter a segurança alimentar, sabor e qualidade. A proliferação de domicílios de dupla renda e domicílios unipessoais contribuiu substancialmente para o aumento do consumo de alimentos embalados e processados, pois esses produtos oferecem soluções eficientes mantendo variedade e valor nutricional. Segundo o Conselho Internacional de Informação Alimentar (IFIC), em 2024, 79% dos adultos nos Estados Unidos consideraram o nível de processamento de alimentos e bebidas ao tomar decisões de compra [1]Fonte: Conselho Internacional de Informação Alimentar, "Pesquisa de Alimentos e Saúde IFIC 2024,"foodinsight.org. Esta dinâmica de mercado ilustra que, enquanto os consumidores priorizam a conveniência dos alimentos processados, sua crescente conscientização sobre métodos de processamento e ingredientes alimentares continua a moldar o cenário do mercado de conservantes alimentares.

Demanda por Alimentos Convenientes com Vida Útil Estendida

A demanda por alimentos convenientes com vida útil estendida influencia significativamente o crescimento do mercado de conservantes alimentares. Estilos de vida modernos, urbanização rápida e crescente número de domicílios de dupla renda e unipessoais transformaram fundamentalmente as preferências dietéticas em direção a produtos prontos para consumo, embalados e minimamente processados. Os consumidores priorizam cada vez mais alimentos que oferecem preparação rápida mantendo frescor e segurança ideais por períodos estendidos, compelindo fabricantes a incorporar conservantes sintéticos e naturais. Além disso, a expansão substancial das redes de varejo globais e o crescimento acelerado das plataformas de e-commerce intensificaram a exigência por produtos estáveis na prateleira, pois itens alimentares devem manter qualidade consistente ao longo de cadeias de suprimento estendidas. Esta evolução contínua nas preferências do consumidor e canais de distribuição ressalta a importância crítica dos conservantes na indústria alimentar global, posicionando o mercado para crescimento sustentado no período de previsão.

Impulsionando Demanda por Produtos Alimentícios Orgânicos

A crescente preferência do consumidor por produtos alimentícios orgânicos está impulsionando o crescimento do mercado global de conservantes alimentares, particularmente para soluções de conservação naturais e de base biológica. Esta mudança deriva da consciência elevada sobre saúde, conscientização ambiental e preocupações sobre aditivos artificiais em alimentos. Os consumidores procuram produtos que percebem como mais seguros e minimamente processados, levando fabricantes a incorporar conservantes naturais como vinagre, nisina e extrato de alecrim. Alimentos orgânicos, que contêm menos aditivos sintéticos e maior teor de umidade, são mais suscetíveis à deterioração microbiana, tornando a conservação natural eficaz essencial para segurança e estabilidade na prateleira. O mercado orgânico dos Estados Unidos demonstra esta tendência, alcançando USD 71,6 bilhões em 2024, com crescimento de 5,2% ano a ano, segundo a Associação de Comércio Orgânico [2]Fonte: Associação de Comércio Orgânico, "Crescimento do Mercado Orgânico dos EUA Acelerou em 2024,"ota.com. Este crescimento indica tanto a aceitação do consumidor por produtos alimentícios orientados à saúde quanto a escala aumentada de produção e distribuição de alimentos orgânicos.

Avanços em Tecnologias de Conservação de Alimentos

A tecnologia de conservação de alimentos adota cada vez mais abordagens biomiméticas que replicam mecanismos naturais de conservação para uso industrial. A fermentação de precisão possibilita a produção de conservantes naturais, incluindo ácidos orgânicos e peptídeos antimicrobianos, com qualidade e eficiência consistentes. A nanotecnologia na conservação de alimentos desenvolve sistemas de liberação controlada que aumentam a eficácia dos conservantes enquanto reduzem o impacto sensorial. Sistemas avançados de embalagem se integram com métodos de conservação para responder às condições ambientais, estendendo a vida útil do produto e reduzindo o teor de conservantes. A integração de inteligência artificial possibilita estratégias de conservação baseadas em dados que combinam conservantes com formulações específicas de produtos e necessidades de distribuição. Estes desenvolvimentos tecnológicos ajudam a equilibrar eficácia de conservação, custo e aceitação do consumidor, criando novas oportunidades no mercado de conservação.

Análise do Impacto das Restrições

| Restrição | (~) % Impacto na Previsão da TCAC | Relevância Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Regulamentações governamentais rigorosas sobre o uso de conservantes sintéticos | -0.8% | Global, mais restritivo na Europa e América do Norte | Curto prazo (≤ 2 anos) |

| Preocupações crescentes com saúde impulsionam afastamento de conservantes químicos | -0.6% | América do Norte e União Europeia primário, expandindo globalmente | Médio prazo (2-4 anos) |

| Restrições de custo e desafios da cadeia de suprimento na adoção de conservantes naturais | -0.5% | Global, agudo em mercados emergentes | Curto prazo (≤ 2 anos) |

| A vida útil limitada de conservantes naturais | -0.4% | Global, particularmente desafiador em climas quentes | Longo prazo (≥ 4 anos) |

| Fonte: Mordor Intelligence | |||

Regulamentações Governamentais Rigorosas Sobre o Uso de Conservantes Sintéticos

Marcos regulatórios rigorosos que regem conservantes sintéticos representam um impedimento significativo à expansão do mercado global de conservantes alimentares. O escrutínio intensificado de autoridades regulatórias e a conscientização elevada dos consumidores compelem fabricantes de alimentos a reduzir ou eliminar sistematicamente aditivos artificiais de suas formulações de produtos. A Administração de Alimentos e Medicamentos dos Estados Unidos (FDA), a Autoridade Europeia de Segurança Alimentar (EFSA) e outros órgãos regulatórios nacionais impõem restrições abrangentes através de limitações rigorosas de uso, protocolos obrigatórios de rotulagem e avaliações sistemáticas de segurança para conservantes sintéticos, incluindo benzoato de sódio, sorbato de potássio, nitratos e sulfitos. Estas medidas regulatórias, implementadas para abordar preocupações críticas de saúde como reações alérgicas, hiperatividade, carcinogenicidade e outras implicações adversas de saúde a longo prazo, constituem uma restrição substancial do mercado que desafia fundamentalmente a trajetória de crescimento da indústria de conservantes alimentares.

Preocupações Crescentes com Saúde Impulsionam Afastamento de Conservantes Químicos

O mercado global de conservantes alimentares enfrenta limitações substanciais atribuídas à consciência elevada dos consumidores sobre saúde em relação a conservantes químicos e sintéticos. O mercado experimenta restrições significativas conforme as preferências dos consumidores demonstram uma transição pronunciada em direção a produtos percebidos como mais saudáveis e naturais, consequentemente aumentando a demanda por produtos alimentícios de rótulo limpo e livres de químicos. Este impedimento de mercado é validado pelos dados do Conselho Internacional de Informação Alimentar (IFIC), que indicam que 24% dos consumidores dos Estados Unidos em 2024 analisam sistematicamente rótulos de alimentos para confirmar que produtos são desprovidos de aditivos químicos, representando um segmento de mercado substancial que evita ativamente conservantes artificiais. Como consequência direta, fabricantes de alimentos enfrentam pressão intensificada para reformular suas composições de produtos, exigindo a substituição de conservantes sintéticos por alternativas naturais derivadas de extratos de plantas, ervas e subprodutos de fermentação.

Análise de Segmento

Por Tipo: Segmento Natural Rompe Dominância Sintética

Em 2024, conservantes sintéticos dominaram o mercado global de conservantes alimentares com 59,43% de participação, refletindo sua eficácia, confiabilidade e custo-efetividade no processamento de alimentos de alto volume. Sorbatos, benzoatos e propionatos permanecem conservantes sintéticos essenciais, fornecendo proteção antimicrobiana para produtos de panificação, bebidas, laticínios e carnes processadas. Estes conservantes demonstram desempenho superior em condições desafiadoras, incluindo produtos de alto pH, requisitos de vida útil estendida e cadeias de distribuição complexas com condições variáveis de temperatura. A custo-efetividade e capacidades de padronização dos conservantes sintéticos os tornam essenciais para produtores em larga escala que gerenciam cadeias de suprimento estendidas.

O segmento de conservantes naturais projeta uma TCAC de 7,50% até 2030, impulsionado por desenvolvimentos regulatórios e preferências dos consumidores. A demanda dos consumidores por produtos de rótulo limpo com ingredientes reconhecíveis levou fabricantes a adaptar suas formulações. Opções naturais, incluindo nisina, natamicina, vinagre, extrato de alecrim e tocoferóis mistos, estão aumentando em popularidade devido ao seu processamento mínimo e compatibilidade com produtos orgânicos e não transgênicos. A Autoridade Europeia de Segurança Alimentar (EFSA) apoiou esta tendência aumentando a ingestão diária aceitável (IDA) de nisina de 0,13 mg para 1 mg por quilo de peso corporal e expandindo seu uso aprovado em queijos não maturados e produtos cárneos tratados termicamente.

Por Função: Antimicrobianos Lideram em Meio a Imperativos de Segurança

No mercado de conservantes alimentares, antimicrobianos mantêm posição dominante com 57,43% de participação de mercado em 2024, atribuída principalmente a requisitos elevados de segurança alimentar seguindo interrupções da cadeia de suprimento global e incidentes de doenças transmitidas por alimentos. O segmento antimicrobiano abrange soluções de conservação sintéticas e naturais, variando de aplicações estabelecidas de benzoato de sódio a tecnologias avançadas de bacteriocina que oferecem controle microbiano direcionado. A implementação de tecnologia de fermentação de precisão facilita a produção de peptídeos antimicrobianos, oferecendo especificidade aprimorada de patógenos mantendo a integridade do produto.

O segmento antioxidante demonstra crescimento superior do mercado a 6,44% TCAC, impulsionado pelo reconhecimento crescente da indústria sobre prevenção de oxidação na manutenção da integridade nutricional e estabilidade do produto. Antioxidantes cumprem requisitos duplos do mercado em eficácia de conservação e melhoria do valor nutricional, possibilitando fabricantes a implementar precificação premium estratégica para alternativas de conservação natural. Tocoferóis mistos e extratos de alecrim mantêm liderança de mercado em aplicações antioxidantes naturais, apoiados por aceitação estabelecida do consumidor e conformidade regulatória abrangente através de mercados globais.

Por Forma: Segmento Líquido Ganha Vantagens de Processamento

Conservantes secos/granulares mantêm posição dominante com 61,34% de participação de mercado em 2024, atribuída às suas características superiores de manuseio, estabilidade de armazenamento e processos de fabricação bem estabelecidos. Estes sistemas de conservação sólida demonstram penetração significativa do mercado em aplicações alimentares de alto volume onde dosagem precisa e distribuição uniforme são essenciais, particularmente na produção de panificação e lanches, onde o controle de umidade é primordial. A liderança de mercado do segmento seco é reforçada pela infraestrutura de fabricação existente, eficiência operacional e vantagens econômicas dos sistemas de conservação concentrados, contribuindo para o crescimento sustentado do mercado.

O mercado de conservantes alimentares demonstra dinâmicas robustas de crescimento, com o segmento líquido registrando uma TCAC de 6,65%, impulsionado principalmente por capacidades avançadas de processamento, incluindo dispersão aprimorada, exposição reduzida ao pó e compatibilidade superior com automação. Estes sistemas de conservação facilitam aplicação precisa e integração perfeita com operações de processamento contínuo, particularmente na fabricação de bebidas e molhos, onde distribuição uniforme é crucial. A expansão do segmento se correlaciona com a adoção crescente de conservantes naturais, pois extratos de plantas e compostos derivados de fermentação demonstram desempenho ideal em formulações líquidas.

Por Aplicação: Segmento de Refeições Prontas Acelera

Aplicações de padaria e confeitaria detêm 27,62% de participação de mercado em 2024, pois estes produtos exigem tecnologias avançadas de conservação para manter qualidade, estender vida útil e garantir segurança alimentar através de canais de distribuição. As necessidades de conservação do segmento incluem controle de umidade, inibição de mofo e prevenção de oxidação, necessitando sistemas de conservação multifuncionais. Enquanto propionato de cálcio e derivados de ácido sórbico permanecem conservantes primários, a preferência crescente do consumidor por produtos de rótulo limpo aumentou a adoção de alternativas naturais, como sistemas baseados em vinagre e extratos de plantas.

Refeições prontas emergem como o segmento de aplicação de crescimento mais rápido com uma TCAC de 8,68%, apoiado pela urbanização e mudanças nos estilos de vida que enfatizam conveniência sem sacrificar qualidade. Este segmento exige sistemas de conservação que mantêm qualidades sensoriais e valor nutricional durante armazenamento refrigerado enquanto garantem segurança microbiológica através de combinações diversas de ingredientes. Desenvolvimentos de conservação natural incluem sistemas integrados combinando extratos de plantas com embalagem de atmosfera modificada para estender vida útil mantendo status de rótulo limpo. O crescimento do segmento reflete a demanda crescente por alimentos preparados que necessitam métodos avançados de conservação para atender requisitos de conveniência, qualidade e segurança na distribuição global.

Nota: Participações de segmento de todos os segmentos individuais disponíveis mediante compra do relatório

Análise Geográfica

A América do Norte detém uma participação de mercado dominante de 31,37% em 2024, impulsionada por marcos regulatórios rigorosos que promovem avanços em tecnologias de conservação. O setor de fabricação de alimentos bem desenvolvido e cadeias de suprimento estabelecidas na América do Norte requerem sistemas eficazes de conservação para manter segurança alimentar e estabilidade na prateleira através de extensas redes de distribuição. A força do mercado é ainda apoiada pela crescente demanda dos consumidores por alimentos processados e embalados que oferecem conveniência e vida útil mais longa. Segundo a Academia de Nutrição e Dietética, mais de 60% dos alimentos comprados pelos americanos em 2023 continham aditivos técnicos, incluindo conservantes [3]Fonte: Academia de Nutrição e Dietética, "Comprador Cuidado,"eatrightpro.org. Esta alta porcentagem reflete tanto o uso generalizado de conservantes no sistema alimentar dos Estados Unidos quanto a aceitação do consumidor destes ingredientes.

A Europa mantém uma presença significativa no mercado através de sua liderança regulatória, que molda tendências globais de tecnologia de conservação. As regulamentações atualizadas da Autoridade Europeia de Segurança Alimentar sobre aditivos alimentares estão impulsionando inovação em alternativas de conservação natural. A região Ásia-Pacífico experimenta crescimento através da urbanização, expansão populacional, rendas disponíveis crescentes e desenvolvimento rápido do setor de alimentos embalados. Países incluindo China, Índia, Indonésia e Vietnã passam por mudanças demográficas e econômicas significativas, resultando em mudanças no estilo de vida do consumidor em direção a produtos alimentícios convenientes, processados e prontos para consumo, aumentando a demanda por soluções eficazes de conservação.

Oriente Médio e África emergem como as regiões de crescimento mais rápido a 7,28% TCAC, impulsionadas pela urbanização rápida, populações de classe média em expansão e consciência crescente sobre segurança alimentar. O crescimento das regiões reflete padrões de desenvolvimento econômico que aumentam o consumo de alimentos processados enquanto elevam expectativas de qualidade, criando demanda sustentada por tecnologias de conservação que equilibram eficácia, custo e aceitação do consumidor através de mercados diversos.

Cenário Competitivo

O mercado de conservantes alimentares é moderadamente fragmentado, um ambiente onde fabricantes químicos estabelecidos e empresas de biotecnologia competem através de diferenciação tecnológica. A fragmentação do mercado resulta de requisitos diversos de conservação através de categorias de alimentos, regiões geográficas e marcos regulatórios, criando segmentos de mercado distintos para soluções especializadas de conservação. Grandes empresas como Corbion N.V., Givaudan S.A., Kerry Group plc e DSM-Firmenich AG alavancam suas economias de escala e cadeias de suprimento verticalmente integradas para manter posições de mercado.

As dinâmicas competitivas demonstram uma segmentação clara entre fabricantes de grande escala focados em métodos tradicionais de conservação e empresas emergentes especializadas em tecnologias naturais de conservação. Estas empresas emergentes visam aplicações específicas de mercado que exigem soluções inovadoras, particularmente em segmentos de rótulo limpo e conservação natural. Esta estrutura de mercado possibilita múltiplos players a manter operações lucrativas enquanto servem necessidades distintas de clientes e requisitos regulatórios.

Empresas estão implementando iniciativas estratégicas de integração vertical e aquisição de tecnologia para fortalecer seu controle sobre plataformas de tecnologia de conservação e garantir acesso consistente a matérias-primas naturais. O foco competitivo evoluiu em direção ao desenvolvimento de soluções abrangentes de conservação que abordam múltiplos desafios simultaneamente. Participantes do mercado estão direcionando investimentos para tecnologias avançadas, incluindo fermentação de precisão, sistemas de encapsulamento e métodos integrados de conservação, estabelecendo vantagens competitivas que se estendem além de métricas convencionais de preço e desempenho.

Líderes da Indústria de Conservantes Alimentares

-

Corbion N.V.

-

Givaudan S.A.

-

Kerry Group plc

-

DSM-Firmenich AG

-

Ita Food Improvers

- *Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Desenvolvimentos Recentes da Indústria

- Outubro de 2024: A Amerex lançou seu produto Biamex FP para melhorar a conservação de alimentos e expandir sua gama Biamex de conservantes naturais. O produto estende a vida útil comercial de itens alimentares que se aproximam de sua data de validade fornecendo proteção contra Listeria e prevenindo heterofermentação.

- Abril de 2024: A Syensqo introduziu Riza, uma gama de antioxidantes e sabores de base vegetal derivados de alecrim. Estes ingredientes ajudam a preservar ácidos graxos ômega-3, estabilizar propriedades de sabor e cor, e manter qualidade do produto e vida útil em produtos alimentícios.

- Novembro de 2023: A Freund Corporation lançou Antimold-Mild EF, o primeiro conservante alimentar ambientalmente amigável da indústria, usando BioPBS, uma resina biodegradável fabricada pelo Grupo Químico Mitsubishi, como seu material de embalagem.

- Setembro de 2023: A Kemin Industries introduziu Shield V Plus Dry na região EMEA (Europa, Oriente Médio e África). O ingrediente natural combina vinagre tamponado e extratos botânicos para inibir crescimento de mofo em bolos, tortillas e pães achatados.

Escopo do Relatório Global do Mercado de Conservantes Alimentares

Conservantes alimentares são substâncias adicionadas a alimentos e bebidas para prevenir deterioração causada por reações químicas adversas. O mercado de conservantes alimentares é segmentado por tipo, função, forma, aplicação e geografia. Por tipo, o mercado é segmentado em Sintético e Natural. Por função, o mercado é segmentado em Antimicrobianos e Antioxidantes. Por forma, o mercado é segmentado em Seco/Granular e Líquido. Por aplicação, o mercado é segmentado em Padaria e Confeitaria, Carne e Aves, Refeições Prontas, Lanches Doces e Salgados, Molhos e Temperos, Óleos Comestíveis e Outras Aplicações. Em termos de geografia, o mercado é segmentado em América do Norte, Europa, Ásia-Pacífico, América do Sul, Oriente Médio e África. O dimensionamento do mercado foi feito em termos de valor em USD para todos os segmentos mencionados acima.

| Sintético | Sorbatos |

| Benzoatos | |

| Propionatos | |

| Outros | |

| Natural | Nisina |

| Natamicina | |

| Vinagre | |

| Extrato de Alecrim | |

| Tocoferóis Mistos | |

| Outros |

| Antimicrobianos |

| Antioxidantes |

| Seco/Granular |

| Líquido |

| Padaria e Confeitaria |

| Carne e Aves |

| Refeições Prontas |

| Lanches Doces e Salgados |

| Molhos e Temperos |

| Óleos Comestíveis |

| Outras Aplicações |

| América do Norte | Estados Unidos |

| Canadá | |

| México | |

| Resto da América do Norte | |

| Europa | Alemanha |

| Reino Unido | |

| Itália | |

| França | |

| Espanha | |

| Países Baixos | |

| Polônia | |

| Bélgica | |

| Suécia | |

| Resto da Europa | |

| Ásia-Pacífico | China |

| Índia | |

| Japão | |

| Austrália | |

| Indonésia | |

| Coreia do Sul | |

| Tailândia | |

| Singapura | |

| Resto da Ásia-Pacífico | |

| América do Sul | Brasil |

| Argentina | |

| Colômbia | |

| Chile | |

| Peru | |

| Resto da América do Sul | |

| Oriente Médio e África | África do Sul |

| Arábia Saudita | |

| Emirados Árabes Unidos | |

| Nigéria | |

| Egito | |

| Marrocos | |

| Turquia | |

| Resto do Oriente Médio e África |

| Por Tipo de Produto | Sintético | Sorbatos |

| Benzoatos | ||

| Propionatos | ||

| Outros | ||

| Natural | Nisina | |

| Natamicina | ||

| Vinagre | ||

| Extrato de Alecrim | ||

| Tocoferóis Mistos | ||

| Outros | ||

| Por Função | Antimicrobianos | |

| Antioxidantes | ||

| Por Forma | Seco/Granular | |

| Líquido | ||

| Por Aplicação | Padaria e Confeitaria | |

| Carne e Aves | ||

| Refeições Prontas | ||

| Lanches Doces e Salgados | ||

| Molhos e Temperos | ||

| Óleos Comestíveis | ||

| Outras Aplicações | ||

| Por Geografia | América do Norte | Estados Unidos |

| Canadá | ||

| México | ||

| Resto da América do Norte | ||

| Europa | Alemanha | |

| Reino Unido | ||

| Itália | ||

| França | ||

| Espanha | ||

| Países Baixos | ||

| Polônia | ||

| Bélgica | ||

| Suécia | ||

| Resto da Europa | ||

| Ásia-Pacífico | China | |

| Índia | ||

| Japão | ||

| Austrália | ||

| Indonésia | ||

| Coreia do Sul | ||

| Tailândia | ||

| Singapura | ||

| Resto da Ásia-Pacífico | ||

| América do Sul | Brasil | |

| Argentina | ||

| Colômbia | ||

| Chile | ||

| Peru | ||

| Resto da América do Sul | ||

| Oriente Médio e África | África do Sul | |

| Arábia Saudita | ||

| Emirados Árabes Unidos | ||

| Nigéria | ||

| Egito | ||

| Marrocos | ||

| Turquia | ||

| Resto do Oriente Médio e África | ||

Questões-Chave Respondidas no Relatório

Qual é o tamanho atual do mercado de conservantes alimentares?

O mercado está em USD 3,63 bilhões em 2025 e está projetado para alcançar USD 4,65 bilhões até 2030, crescendo a uma TCAC de 5,08%.

Qual tipo de conservante está crescendo mais rapidamente?

Conservantes naturais lideram o crescimento com uma TCAC de 7,50% conforme reguladores e consumidores favorecem soluções derivadas de plantas e fermentação.

Por que antimicrobianos são a maior categoria funcional?

Imperativos de segurança alimentar tornam antimicrobianos de amplo espectro indispensáveis, resultando em 57,43% da receita de 2024.

Qual região oferece o maior potencial de crescimento?

O Oriente Médio e África mostra a TCAC regional mais rápida em 7,28%, impulsionada por novos investimentos em processamento e altas temperaturas ambiente que amplificam necessidades de vida útil.

Página atualizada pela última vez em: