Tamanho do mercado de automação alimentar

| Período de Estudo | 2019 - 2029 |

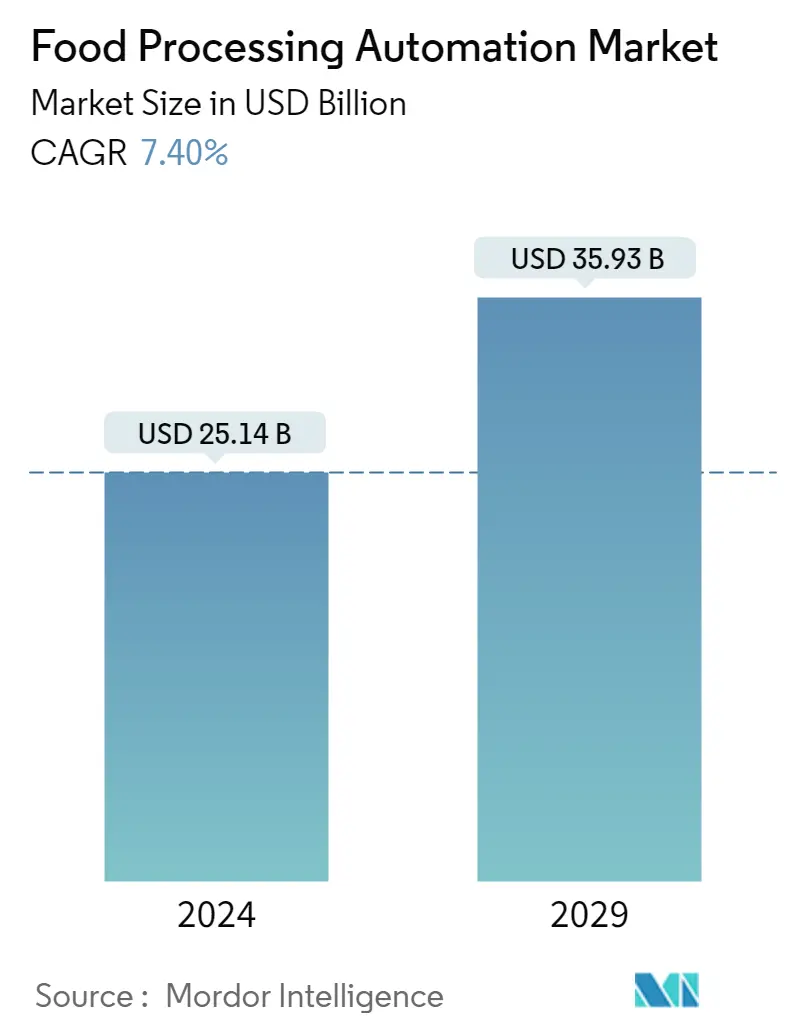

| Tamanho do mercado (2024) | USD 25.14 bilhões de dólares |

| Tamanho do mercado (2029) | USD 35.93 bilhões de dólares |

| CAGR(2024 - 2029) | 7.40 % |

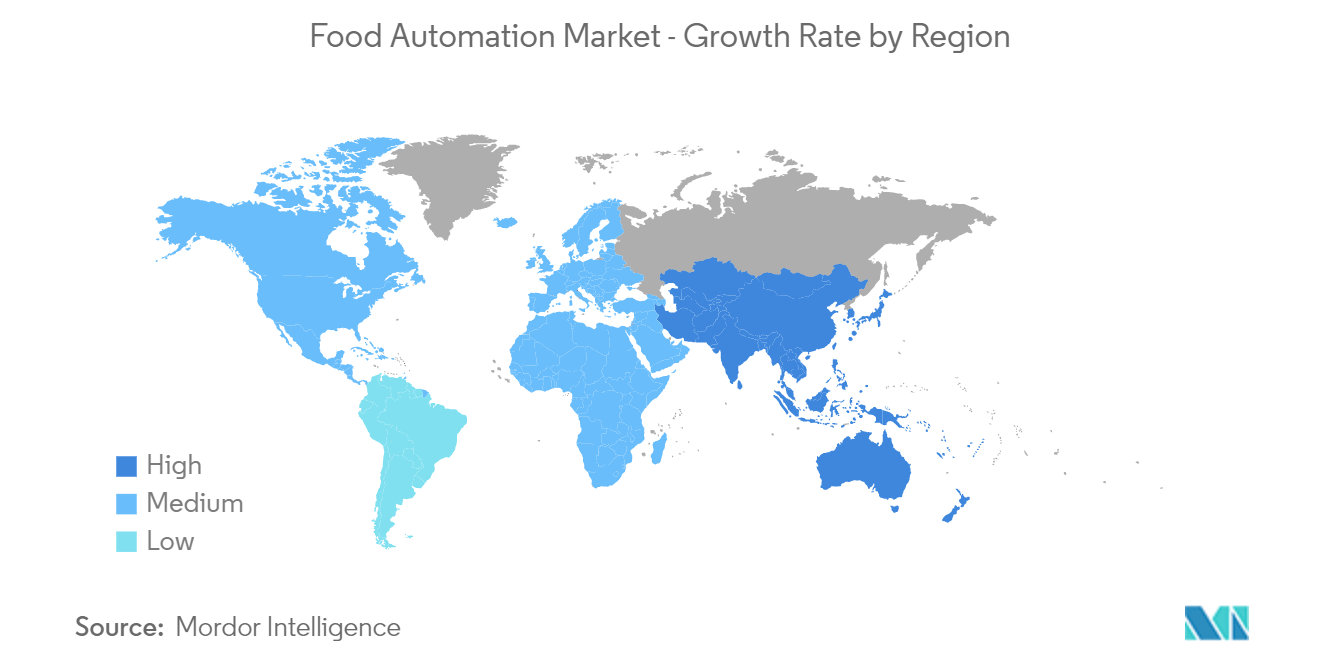

| Mercado de Crescimento Mais Rápido | Ásia-Pacífico |

| Maior Mercado | América do Norte |

| Concentração de Mercado | Baixo |

Jogadores principais

*Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica |

Como podemos ajudar?

Análise do mercado de automação alimentar

O tamanho do mercado de automação de processamento de alimentos é estimado em US$ 25,14 bilhões em 2024, e deverá atingir US$ 35,93 bilhões até 2029, crescendo a um CAGR de 7,40% durante o período de previsão (2024-2029).

A automação tem sido adotada em fábricas nos últimos 50 anos e está aumentando a cada dia. A indústria alimentícia se tornou um dos segmentos de automação de plantas que mais cresce. A indústria alimentar está a crescer tremendamente e é um dos principais sectores que contribuem para o PIB.

- A procura de produtos transformados está a aumentar, com o aumento do poder de compra e a mudança de estilos de vida. Isto tornou necessário que os fabricantes de alimentos implementassem a automação para melhorar a taxa de processamento para atender às demandas dos consumidores. Além disso, o rápido desenvolvimento da tecnologia informática, as mudanças dinâmicas nas preferências dos consumidores e os organismos reguladores aumentaram a necessidade de qualidade e segurança alimentar. Isso resultou na crescente adoção de sistemas automatizados na indústria alimentícia.

- A automação proporciona benefícios diretos e indiretos à linha de produção, incluindo maior redução de desperdício e velocidade. Os benefícios indiretos podem variar desde maior segurança e precisão no local de trabalho até horas operacionais mais longas com um orçamento total mais baixo; os fornecedores que operam no mercado estão cada vez mais focados na adoção dessas soluções para aumentar a eficiência e suas capacidades operacionais.

- O processamento de alimentos melhorou a palatabilidade e a vida útil dos alimentos. Os alimentos processados passam por pelo menos algum processamento e, portanto, incluem alimentos moderadamente e altamente processados. Espera-se que os avanços na indústria de processamento de alimentos, a inovação na tecnologia de processamento e o crescimento contínuo na necessidade de alimentos processados apoiem o desenvolvimento de equipamentos de processamento de alimentos e bebidas.

- O custo de instalação e aquisição de um sistema de controle para uma fábrica inteligente representa metade do custo total durante sua vida útil. Além disso, as frequentes mudanças nas redes e na tecnologia também resultam em aumentos significativos de custos, que são muito superiores ao investimento inicial, restringindo ainda mais a adoção. Mesmo a adoção significativamente baixa entre as PMEs, especialmente em países em desenvolvimento, como o Brasil, que não conseguem arcar com os custos do produto, está restringindo o crescimento do mercado.

- A pandemia da COVID-19 e as limitações de confinamento associadas causaram perturbações nas operações de produção e nas cadeias de abastecimento em todo o mundo. Nestas circunstâncias limitadas, várias indústrias em todo o mundo testemunharam um declínio maciço nas receitas e nos lucros, resultando num abrandamento geral nas actividades de investimento, especialmente relacionadas com a adopção e expansão de novas tecnologias.

- No cenário pós-COVID-19, com a economia voltando à normalidade e os fornecedores focando cada vez mais na adoção de automação e soluções digitais avançadas, espera-se que o mercado estudado testemunhe um crescimento ascendente durante o período de previsão.

Tendências do mercado de automação alimentar

Espera-se que a indústria de usuários finais de bebidas detenha uma participação de mercado significativa

- A indústria de bebidas tem estado entre as principais adotantes de soluções de automação e robótica, permitindo que os fabricantes combinem a produção lenta de lotes com envase de alta velocidade e outras operações de embalagem. Soluções de automação, como robôs autônomos, paletizadores, braços robóticos, etc., também ajudam as empresas a gerenciar o armazém de forma eficiente e a reduzir danos aos produtos devido a erro humano.

- Uma das funções mais básicas da automação em uma fábrica de bebidas é a prevenção de erros fundamentais, como incompatibilidade de produtos com embalagens, rotulagem incorreta, manuseio inadequado, etc., que muitas vezes podem acontecer devido a erro humano.

- Com as linhas de produtos se diversificando com mais novos tipos e sabores de bebidas e os requisitos regulatórios e de segurança dos produtos se tornando cada vez mais rigorosos com a crescente demanda por frescor e conveniência, o papel da automação está se tornando cada vez mais predominante na indústria de bebidas.

- A crescente demanda do mercado por bebidas alcoólicas e não alcoólicas também incentiva os fornecedores a adotarem soluções de automação, pois ajudam a acelerar os processos de produção, embalagem e armazenamento. Soluções de software, como sistemas de execução de armazéns (WES) e software de monitoramento de processos, estão cada vez mais sendo integradas a hardware autônomo e robôs de produção para ajudar os fabricantes de bebidas a obter dados em tempo real sobre a qualidade e a eficiência do processo. Estas soluções também permitem realizar manutenções preventivas com base em dados em tempo real.

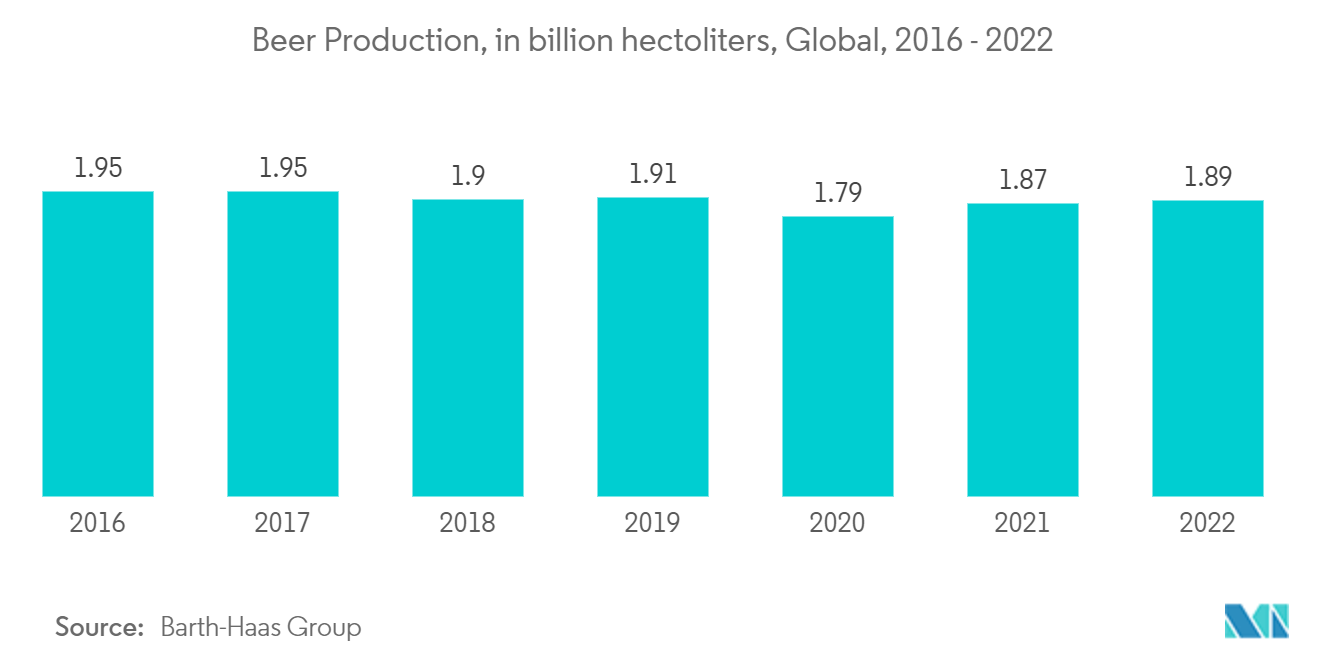

- A produção de bebidas tem testemunhado um crescimento constante ao longo dos anos. O fator que contribui em grande parte para a demanda por automação é o consumo crescente de bebidas embaladas. Os principais factores que contribuem para este crescimento são a mudança no estilo de vida dos consumidores, especialmente nas regiões emergentes, e a rápida expansão dos canais de distribuição e do comércio electrónico. Segundo o Grupo Barth-Haas, em 2022, a produção global de cerveja foi de aproximadamente 1,89 bilhão de hectolitros.

Espera-se que a América do Norte detenha uma participação de mercado significativa

- Os Estados Unidos estão a testemunhar uma taxa de crescimento significativa devido à crescente indústria alimentar e de bebidas da região devido à sensibilização para a saúde, ao rendimento disponível e ao aumento da urbanização. Como resultado, muitas empresas do setor de alimentos e bebidas estão migrando do processamento manual para a automação para aumentar a produção e desenvolver novos produtos, o que pode, em última análise, impulsionar o crescimento do mercado.

- A crescente urbanização no país está impulsionando ainda mais o crescimento do mercado. De acordo com o Banco Mundial, os Estados Unidos são uma das primeiras nações a industrializar-se e tiveram uma taxa de urbanização comparativamente elevada nos últimos dois séculos. Em meados do século, espera-se que quase 90% da população viva em ambiente urbano. Além disso, prevê-se que a população total dos Estados Unidos que vive em áreas urbanas cresça 84,86% até 2030, levando ao aumento da procura de alimentos e bebidas no país.

- Além disso, de acordo com o Serviço Nacional de Estatísticas Agrícolas, os Estados Unidos produziram cerca de 226,6 mil milhões de libras de leite para consumo humano em 2022, um aumento em relação aos 218,3 mil milhões de libras de leite em 2019. Prevê-se que o aumento da produção de alimentos e bebidas na região aumente. o crescimento do mercado estudado.

- De acordo com a BDC, a indústria canadense de alimentos e bebidas (AB) deverá crescer mais de 11% até o final de 2025. Cerca de 46% dos processadores de alimentos canadenses investem em tecnologias avançadas ou emergentes.

- A crescente incidência de doenças transmitidas por alimentos e casos de intoxicação alimentar causados por alimentos embalados contaminados aumentaram a necessidade de um processo de produção de alimentos mais seguro e protegido, que pode ser realizado com a ajuda de robôs industriais. Isso está impulsionando o mercado de automação alimentar.

Visão geral da indústria de automação de alimentos

O grau de concorrência no mercado de automação alimentar é alto com a presença de grandes players como Schneider Electric SE, Rockwell Automation Inc., Honeywell International Inc., Emerson Electric Company, ABB Ltd, Mitsubishi Electric Corporation, Siemens AG e Yokogawa Electric Corporation. Os players do mercado estão adotando estratégias como parcerias, lançamentos de produtos, inovações, investimentos e aquisições para aprimorar suas ofertas de produtos e obter vantagem competitiva sustentável.

Em fevereiro de 2023, a Regal Rexnord Corporation estreou seu novo Rexnord Curve System com 1540 Series MatTopChain para linhas transportadoras que exigem uma curva tangente zero de 180 e/ou 90 graus. O sistema possui o raio interno mais estreito (420 mm) e a menor transferência (15 mm) do setor, melhorando significativamente a utilização do espaço e o manuseio de embalagens. A transferência cabeça-cauda, mesmo de caixas pequenas e leves, é possível com o novo Rexnord Curve System, que elimina a necessidade de transportadores de micropasso, módulos de transferência ou placas.

Em dezembro de 2022, a Rockwell Automation introduziu o FactoryTalk Vault para automatizar a análise de projetos, armazenar e proteger arquivos industriais e agilizar processos de trabalho. Para equipes de projeto de fabricação, o FactoryTalk VaultTM fornece armazenamento centralizado, seguro e nativo da nuvem. Com sua versão contemporânea e controle de acesso, o FactoryTalk Vault, com ferramentas de design aprimoradas, permite um exame mais profundo dos projetos de controladores para obter insights mais essenciais sobre os projetos.

Líderes do mercado de automação alimentar

-

Schneider Electric SE

-

Rockwell Automation Inc.

-

Honeywell International Inc.

-

Emerson Electric Company

-

ABB Limited

*Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Notícias do mercado de automação de alimentos

- Março de 2023 ForgeOS integrado aos controladores Logix da Rockwell e software de design e simulação da Rockwell e READY Robotics. A combinação facilitará a integração do robô e reduzirá o tempo de implantação da automação industrial no mercado.

- Janeiro de 2023 A Teway Food instalou a solução automatizada da ABB que consiste em 10 robôs IRB 6700, 65 robôs delta IRB 360, robôs de coleta rápida, três robôs IRB 660 e um sistema de visão 3D para auxiliar na identificação e localização de produtos à medida que são alimentados na linha e atualizou sua linha de produção para atender à crescente demanda por temperos compostos. A TewayFood é a primeira empresa do setor a usar posicionamento robótico assistido por visão 3D para alimentar linhas de produção como resultado dessas soluções.

Relatório de Mercado de Automação de Processamento de Alimentos – Índice

1. INTRODUÇÃO

1.1 Premissas do Estudo e Definição de Mercado

1.2 Escopo do estudo

2. METODOLOGIA DE PESQUISA

3. SUMÁRIO EXECUTIVO

4. INFORMAÇÕES DE MERCADO

4.1 Visão geral do mercado

4.2 Análise da cadeia de valor da indústria

4.3 Atratividade da Indústria – Análise das Cinco Forças de Porter

4.3.1 Poder de barganha dos fornecedores

4.3.2 Poder de barganha dos compradores

4.3.3 Ameaça de novos participantes

4.3.4 Ameaça de produtos e serviços substitutos

4.3.5 Grau de Competição

4.4 Impacto do COVID-19 no mercado

5. DINÂMICA DE MERCADO

5.1 Drivers de mercado

5.1.1 Ênfase crescente na segurança alimentar e na crescente demanda por alimentos processados

5.2 Desafios de mercado

5.2.1 Altos investimentos de capital

6. PADRÕES E REGULAMENTOS DA INDÚSTRIA

7. SEGMENTAÇÃO DE MERCADO

7.1 Por Tecnologia Operacional e Software

7.1.1 Sistema de Controle Distribuído (DCS)

7.1.2 Sistemas de Execução de Fabricação (MES)

7.1.3 Drive de frequência variável (VFD)

7.1.4 Válvulas e Atuadores

7.1.5 Motores elétricos

7.1.6 Sensores e Transmissores

7.1.7 Robótica Industrial

7.1.8 Outras tecnologias

7.2 Por usuário final

7.2.1 Processamento de laticínios

7.2.2 Padaria e Confeitaria

7.2.3 Carne, Aves e Frutos do Mar

7.2.4 Frutas e vegetais

7.2.5 Bebidas

7.2.6 Outros usuários finais

7.3 Por aplicativo

7.3.1 Embalagem e Reembalagem

7.3.2 Paletização

7.3.3 Classificação e classificação

7.3.4 Em processamento

7.3.5 Outras aplicações

7.4 Por geografia

7.4.1 América do Norte

7.4.1.1 Estados Unidos

7.4.1.2 Canadá

7.4.2 Europa

7.4.2.1 Reino Unido

7.4.2.2 Alemanha

7.4.2.3 França

7.4.2.4 Resto da Europa

7.4.3 Ásia-Pacífico

7.4.3.1 China

7.4.3.2 Índia

7.4.3.3 Japão

7.4.3.4 Resto da Ásia-Pacífico

7.4.4 América latina

7.4.5 Oriente Médio e África

8. ANÁLISE DE PARTICIPAÇÃO DE MERCADO DO FORNECEDOR

8.1 Análise de participação de mercado do fornecedor (excluindo robôs industriais)

8.2 Análise de participação de mercado de fornecedores para robôs industriais

9. CENÁRIO COMPETITIVO

9.1 Perfis de empresa

9.1.1 Schneider Electric SE

9.1.2 Rockwell Automation Inc.

9.1.3 Honeywell International Inc.

9.1.4 Emerson Electric Company

9.1.5 ABB Limited

9.1.6 Mitsubishi Electric Corporation

9.1.7 Siemens AG

9.1.8 Yokogawa Electric Corporation

9.1.9 Yaskawa Electric Corporation

9.1.10 GEA Group AG

9.1.11 Rexnord Corporation (Regal Rexnord Corporation)

10. ANÁLISE E PERSPECTIVAS DE INVESTIMENTO

Segmentação da Indústria de Automação Alimentar

A automação na indústria alimentícia simplifica o processo de embalagem de alimentos, que inclui processos de classificação e classificação de alimentos, embalagem e gerenciamento. A automação é uma solução eficaz para empresas que necessitam de uma solução eficiente para superar inúmeros desafios, como aumentar a produtividade, melhorar o rendimento, otimizar o gerenciamento de recursos, mitigar riscos de segurança e melhorar o gerenciamento de ativos.

O mercado de automação de alimentos é segmentado por tecnologia operacional e software (sistemas de controle distribuído (DCS), sistemas de execução de fabricação (MES), acionamento de frequência variável (VFD), válvulas e atuadores, motores elétricos, sensores e transmissores e robótica industrial), Usuário final (processamento de laticínios, panificação e confeitaria, carnes, aves e frutos do mar, frutas e vegetais e bebidas), aplicação (embalagem e reembalagem, paletização, classificação e classificação e processamento), geografia (América do Norte (Estados Unidos e Canadá) ), Europa (Reino Unido, Alemanha, França e resto da Europa), Ásia-Pacífico (China, Índia, Japão e resto da Ásia-Pacífico), América Latina e Médio Oriente e África). O relatório oferece o tamanho do mercado em termos de valor em dólares americanos para todos os segmentos acima mencionados.

| Por Tecnologia Operacional e Software | ||

| ||

| ||

| ||

| ||

| ||

| ||

| ||

|

| Por usuário final | ||

| ||

| ||

| ||

| ||

| ||

|

| Por aplicativo | ||

| ||

| ||

| ||

| ||

|

| Por geografia | ||||||||||

| ||||||||||

| ||||||||||

| ||||||||||

| ||||||||||

|

Perguntas frequentes sobre pesquisa de mercado de automação de processamento de alimentos

Qual é o tamanho do mercado de automação de processamento de alimentos?

O tamanho do mercado de automação de processamento de alimentos deve atingir US$ 25,14 bilhões em 2024 e crescer a um CAGR de 7,40% para atingir US$ 35,93 bilhões até 2029.

Qual é o tamanho atual do mercado de automação de processamento de alimentos?

Em 2024, o tamanho do mercado de automação de processamento de alimentos deverá atingir US$ 25,14 bilhões.

Quem são os principais atores do mercado de automação de processamento de alimentos?

Schneider Electric SE, Rockwell Automation Inc., Honeywell International Inc., Emerson Electric Company, ABB Limited são as principais empresas que operam no mercado de automação de processamento de alimentos.

Qual é a região que mais cresce no mercado de automação de processamento de alimentos?

Estima-se que a Ásia-Pacífico cresça no maior CAGR durante o período de previsão (2024-2029).

Qual região tem a maior participação no mercado de automação de processamento de alimentos?

Em 2024, a América do Norte é responsável pela maior participação de mercado no Mercado de Automação de Processamento de Alimentos.

Que anos esse mercado de automação de processamento de alimentos cobre e qual era o tamanho do mercado em 2023?

Em 2023, o tamanho do mercado de automação de processamento de alimentos foi estimado em US$ 23,41 bilhões. O relatório abrange o tamanho histórico do mercado de automação de processamento de alimentos para anos 2019, 2020, 2021, 2022 e 2023. O relatório também prevê o tamanho do mercado de automação de processamento de alimentos para anos 2024, 2025, 2026, 2027, 2028 e 2029.

Relatório da indústria de automação de processamento de alimentos

Estatísticas para a participação de mercado de Automação de Processamento de Alimentos em 2024, tamanho e taxa de crescimento de receita, criadas por Mordor Intelligence™ Industry Reports. A análise da Automação de Processamento de Alimentos inclui uma previsão de mercado para 2024 a 2029 e uma visão histórica. Obtenha uma amostra desta análise do setor como um download gratuito em PDF do relatório.