Análise do mercado de embalagens de bens de consumo rápido (FMCG)

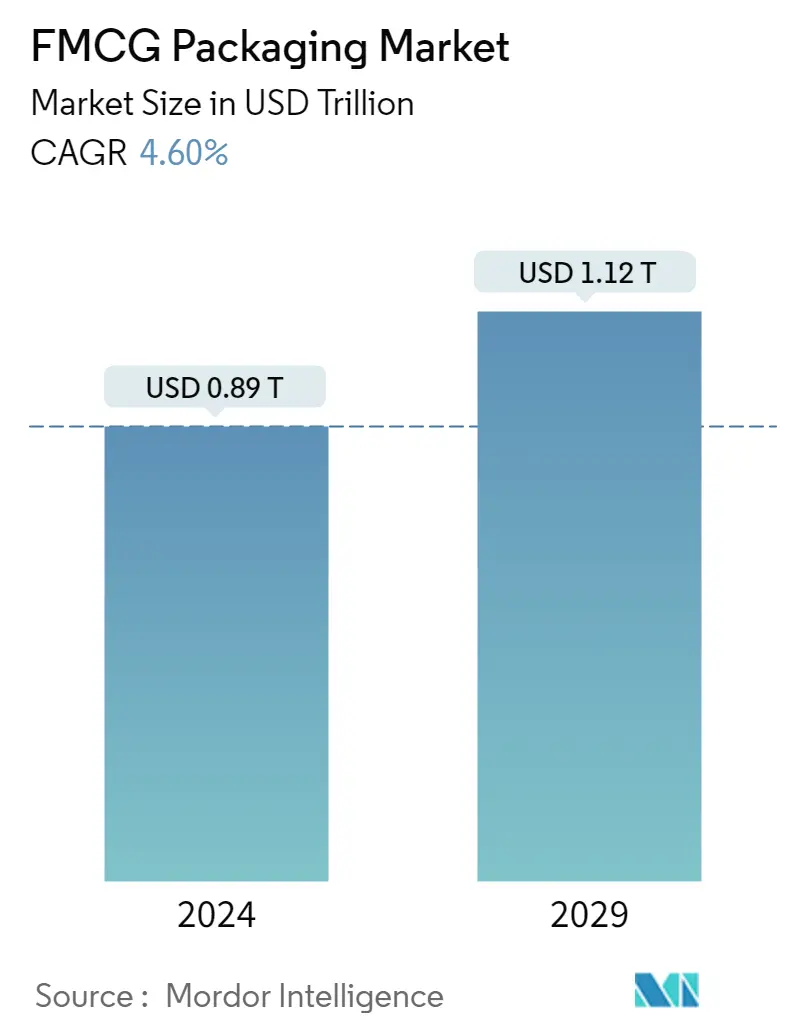

O tamanho do mercado de embalagens FMCG é estimado em US$ 0,89 trilhão em 2024 e deverá atingir US$ 1,12 trilhão até 2029, crescendo a um CAGR de 4,60% durante o período de previsão (2024-2029).

- A indústria alimentar e de bebidas está a passar por enormes mudanças devido às mudanças nas preferências dos consumidores, o que leva as empresas de FMCG a adotar novas tecnologias e medidas para oferecer embalagens que correspondam às novas tendências. Os fornecedores de embalagens estão adotando tecnologia de embalagem moderna para melhorar a qualidade das embalagens para atender uma gama mais ampla de clientes (empresas de FMCG) e para permitir-lhes alcançar diferenciação de produtos.

- O transporte de produtos embalados e consumíveis pode ter efeitos adversos e reduzir o valor nutricional do conteúdo embalado. Cada vez mais cadeias de abastecimento hiperlocais estão a surgir com o desejo dos consumidores de obter informações sobre a origem dos produtos alimentares. Com a recente tendência das marcas próprias, os grandes retalhistas estão a aumentar as suas embalagens para atrair clientes. Segundo pesquisa realizada pela Daymon, mais da metade dos consumidores são fiéis a uma determinada loja devido às suas marcas próprias. Além disso, o relatório também constatou que 85% dos consumidores acreditam confiar tanto numa marca própria como numa marca nacional e 81% afirmaram que compram um produto de marca individual durante cada viagem de compras.

- A indústria de FMCG na Índia aumentou devido ao crescimento impulsionado pelo consumidor e ao aumento dos custos dos produtos, especialmente para necessidades básicas, de acordo com a India Brand Equity Foundation (IBEF). Cerca de 3 milhões de pessoas estão empregadas na indústria FMCG, que representa cerca de 5% de todos os empregos industriais na Índia. O crescimento da receita do país para vendas de FMCG foi projetado para aumentar em 7-9% em 2022-2023. Esforços e políticas governamentais favoráveis, um mercado rural em crescimento e uma população jovem, novos artigos de marca e o desenvolvimento de plataformas de comércio eletrónico são alguns dos principais fatores de crescimento do setor.

- Os desenvolvimentos modernos nas embalagens de produtos do mar estão a tornar-se mais sofisticados e mais sintonizados com as inclinações sociais promovidas pelos consumidores, retalhistas e pelos compradores de serviços alimentares essenciais que os compram. A sustentabilidade dos frutos do mar tem sido uma tendência robusta que promove um recurso saudável de frutos do mar há gerações. A mesma ideia está agora focada na viabilidade das embalagens utilizadas para proteger e transportar frutos do mar. De acordo com a empresa de embalagens voltadas para o consumidor Bemis, espera-se que a preocupação com práticas sustentáveis em todas as áreas da cadeia de abastecimento continue a aumentar. Muitas empresas de bebidas estão interessadas em transformar as suas embalagens, mudando de garrafas para latas de alumínio para água, e introduzindo plataformas digitais interactivas.

- As preocupações e a consciencialização sobre os efeitos dos resíduos de embalagens produzidos pelo setor FMCG no ambiente estão a aumentar. As embalagens descartáveis, especialmente as embalagens de plástico, têm atraído críticas porque contribuem para a poluição, o lixo e os resíduos de aterros. Encontrar alternativas ambientalmente aceitáveis é problemático para as empresas de FMCG devido à expansão das restrições ambientais e à procura dos clientes por soluções de embalagens sustentáveis.

- Com o surto da COVID-19, os bens de consumo foram considerados produtos de necessidade e não reagiram tanto aos abrandamentos como os produtos de outros sectores. A COVID-19 impulsionou significativamente o comércio eletrónico devido aos bloqueios e limitações nas lojas tradicionais. Os consumidores compravam cada vez mais produtos FMCG online, o que aumentou a necessidade de embalagens para um envio seguro e eficaz. Isto aumentou a procura por opções de embalagens apropriadas para o comércio eletrónico, tais como materiais robustos, construções com dimensões reduzidas e tamanhos de recipientes otimizados. Além disso, a guerra entre a Rússia e a Ucrânia teve um impacto no ecossistema global de embalagens.

Tendências do mercado de embalagens de bens de consumo rápido (FMCG)

Espera-se que as bebidas detenham a maior participação

- O desenvolvimento futuro será sobretudo alimentado pela urbanização, pelos jovens activos e pela sua maior participação na força de trabalho, pelo aumento do rendimento disponível para compras e por melhores ligações, especialmente nas cidades mais pequenas. As regulamentações governamentais causaram um novo desenvolvimento no mercado de embalagens de bebidas. Tem havido iniciativas para reduzir a produção de lixo, uma vez que os resíduos de embalagens são considerados prejudiciais ao meio ambiente. Isso incentivou a indústria a usar embalagens recicláveis e ecologicamente corretas.

- Devido a uma série de questões, incluindo crescentes preocupações com a saúde, o tamanho das embalagens de bebidas tem sido um tema polêmico nos últimos dez anos. Bebidas gaseificadas e outros consumíveis consumidos em excesso levam a um nível desequilibrado de açúcar no sangue. Aumenta o risco de diabetes tipo 2 ao prejudicar a capacidade do fígado de metabolizar a ingestão de açúcar. Para oferecer aos clientes mais alternativas e permitir-lhes maior controlo sobre a quantidade que bebem, os fabricantes de bebidas estão sob uma enorme pressão para minimizar o tamanho das suas embalagens. Além disso, vários produtores comprometeram-se a reduzir o teor calórico, necessitando de embalagens mais pequenas.

- Os desenvolvimentos na área de impressão comercial levaram a capacidades de impressão variáveis em embalagens de bebidas. Com os clientes finais de embalagens apreciando os benefícios da impressão digital (estética, personalização, etc.), a fidelidade do cliente a uma marca FMCG específica aumenta. Além disso, os códigos de resposta rápida (QR) tornaram-se uma impressão básica/comum nas embalagens dos produtos para serem digitalizados com um smartphone para exibição adicional de dados, como informações do produto e conteúdo promocional, para citar alguns. Isso melhora ainda mais o desenvolvimento da adesão do cliente a uma marca.

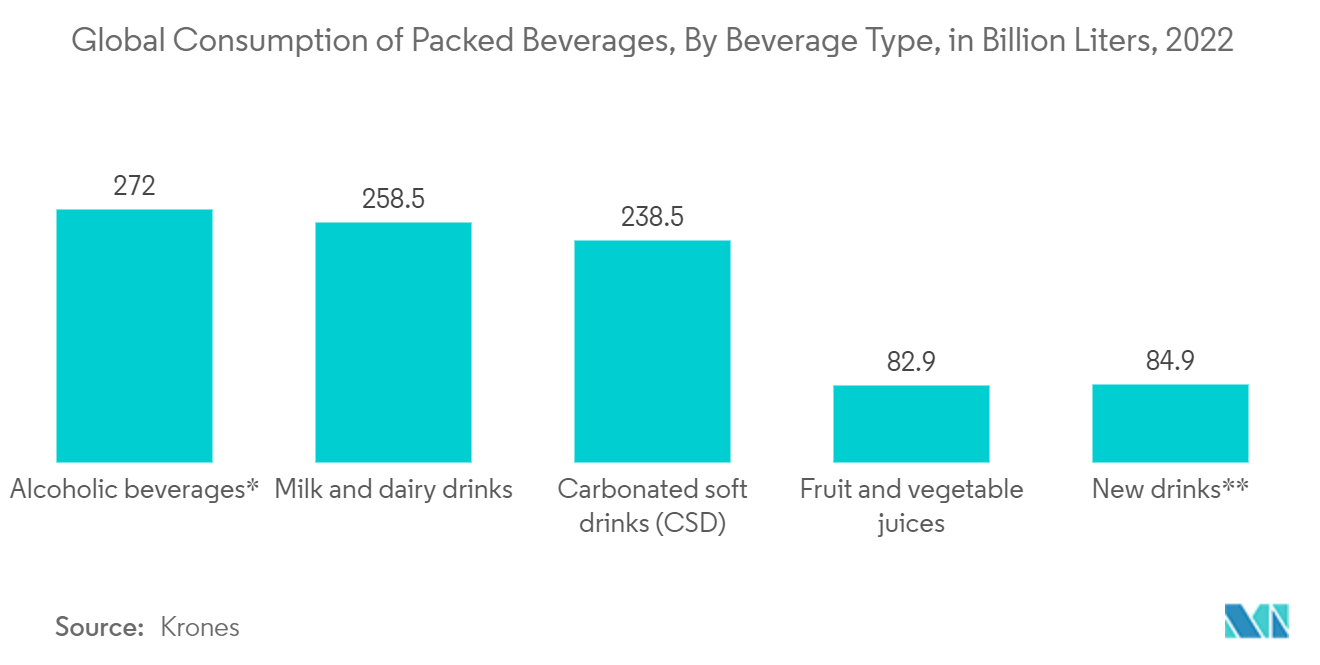

- Segundo a Krones, a quantidade de água engarrafada consumida mundialmente em 2022 atingiu 472 bilhões de litros, tornando-a a forma de bebida mais popular. Os laticínios e o leite ficaram em segundo e terceiro lugar, respectivamente. A utilização crescente de bebidas embaladas, especialmente de água engarrafada, mostra que os produtores necessitarão de produzir regularmente mais produtos embalados.

- A necessidade de materiais de embalagem FMCG, como garrafas, latas, caixas e bolsas, é impulsionada por esse aumento no volume de fabricação. De acordo com o relatório da Krones, o consumo de bebidas alcoólicas ultrapassou os 72 mil milhões de litros em 2022, tornando-se a bebida embalada mais consumida no mundo.

Espera-se que a América do Norte detenha uma participação significativa

- Prevê-se que os Estados Unidos liderem o mercado norte-americano de embalagens FMCG devido à sua grande população e base substancial de clientes para a indústria local. Na América do Norte, os Estados Unidos são uma das principais regiões em expansão como resultado do aumento do transporte de mercadorias, da atividade de importação e exportação e das regulamentações governamentais de segurança ambiental. Espera-se também que as novas preferências das pessoas por materiais de embalagem biodegradáveis e sustentáveis influenciem a procura do mercado.

- Algumas das principais empresas de embalagens ativas no setor estão sediadas no país. Alguns deles incluem Graphic Packaging International, WestRock, Packaging Corporation of America, Sonoco Production Company, International Paper Company e Packaging Corporation of America.

- Prevê-se também que a expansão das embalagens FMCG seja apoiada durante todo o período de projecção pelo aumento da procura de produtos frescos, embalagens a granel e armazenamento e por actividades relacionadas com o comércio internacional. A Progressive Grocers relata que as vendas de produtos frescos nos Estados Unidos como um todo aumentaram de 63,6 mil milhões de dólares em 2019 para 75,8 mil milhões de dólares em maio de 2022.

- A infraestrutura de comércio eletrônico no Canadá é altamente avançada e bem conectada à dos EUA. Amazon, Wal-Mart, Canadian Tyre, Costco, Best Buy, Hudson's Bay e Etsy estão entre os principais comerciantes on-line do Canadá. A facilidade de entrega em domicílio, os recursos omnicanal dos varejistas e as experiências contextuais do consumidor estão impulsionando um aumento no comércio eletrônico despesas nos Estados Unidos. O Departamento de Comércio dos EUA estima que as vendas do comércio eletrónico atingiram 1,03 biliões de dólares em 2022, um aumento de 7,44% em relação a 2021 e de 18,44% em relação a 2020. 19,3% de todas as vendas a retalho nos Estados Unidos em 2022 foram realizadas através do comércio eletrónico.

- A Internet é o principal canal de pedidos para clientes canadenses. Nos últimos dez anos, as vendas online ao consumidor aumentaram mais do que as vendas no varejo tradicional. Para melhorar as conexões entre empresas e entre empresas e consumidores, a maioria das empresas de varejo canadenses adotaram a tecnologia celular e sistemas baseados na Internet.

Visão geral da indústria de embalagens de bens de consumo de rápida movimentação (FMCG)

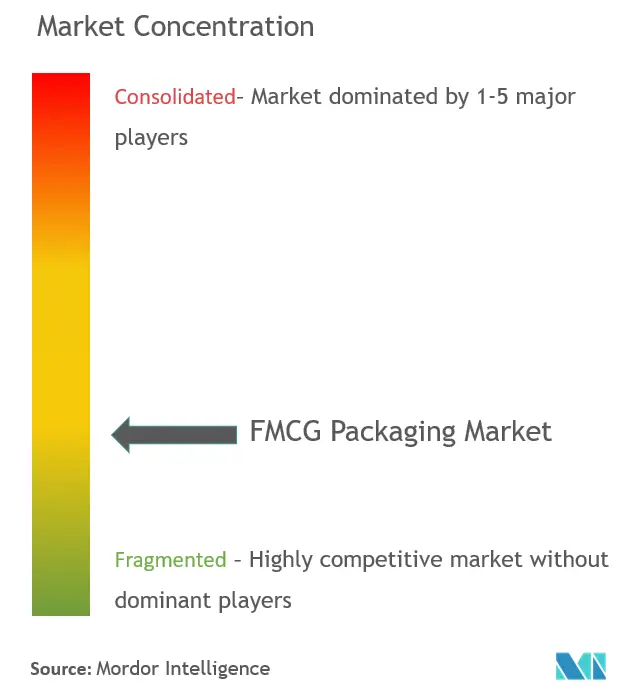

O mercado de embalagens FMCG tem potencial para mudar a rivalidade, abrindo vários novos caminhos para diferenciação e serviços de valor agregado. Permitirão também que as empresas adaptem as ofertas a segmentos mais específicos do mercado e até personalizem produtos para clientes individuais, melhorando ainda mais a diferenciação e a realização de preços. O índice de concentração de empresas é bastante elevado porque o mercado é caracterizado pela concentração de marcas únicas e novos players.

Em abril de 2023, a Tyson Foods, uma das maiores empresas alimentares do mundo e uma conhecida líder global em proteínas, e a Amcor estabeleceram uma parceria mais uma vez para introduzir uma embalagem mais sustentável para bens de consumo. A Amcor e a Tyson Foods se uniram para desenvolver uma solução pioneira no mercado que oferece embalagens mais ecológicas sem sacrificar o desempenho.

Em outubro de 2022, a Mondi e a Reckitt lançaram embalagens à base de papel para pastilhas para lava-louças Finish que usam 75% menos plástico. As pastilhas para lava-louças Finish, líderes de mercado da Reckitt, agora vêm em embalagens inovadoras à base de papel criadas pela Mondi, que tem ajudado a Reckitt em sua busca pela sustentabilidade.

Líderes de mercado de embalagens de bens de consumo de rápida movimentação (FMCG)

-

Amcor Limited

-

Ball Corporation

-

Berry Plastics Corporation

-

Tetra Pak International S.A.

-

DS Smith PLC

- *Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Notícias do mercado de embalagens de bens de consumo de rápida movimentação (FMCG)

- Abril de 2023 Tetra Pak e The Walt Disney Company colaboram para levar o encanto da Disney e da MARVEL a categorias conhecidas de bebidas lácteas. No leite branco ambiente, leite branco fresco, leite aromatizado e bebidas proteicas em embalagens cartonadas da marca Qualité Prix da Coop na Suíça, serão exibidos oitenta gráficos inspirados na Disney e na MARVEL.

- Dezembro de 2022 A Amcor anunciou a estreia de sua nova e moderna unidade de fabricação em Huizhou, China. A fábrica de 590.000 pés quadrados, a maior fábrica de embalagens flexíveis da China em capacidade de produção, representou um investimento de aproximadamente US$ 100 milhões, aumentando significativamente a capacidade da Amcor de satisfazer a crescente demanda dos clientes em toda a Ásia-Pacífico.

- Outubro de 2022 Berry Global colaborou com a Cosmos Corporation para produzir uma nova linha de tubos compressíveis para a marca Texture Theory da Cosmos, que estreou em cerca de 6.000 lojas Dollar General em julho.

Segmentação da indústria de embalagens de bens de consumo de rápida movimentação (FMCG)

O design, fabricação e distribuição de produtos e materiais de embalagem projetados para bens de consumo de rápido movimento constituem o mercado de embalagens FMCG (Fast-Moving Consumer Goods). No setor de FMCG, a embalagem é extremamente importante, pois mantém a mercadoria segura durante o armazenamento e transporte e permite a marca, a conveniência do cliente e a comunicação.

O Mercado de Embalagens FMCG é segmentado por Tipo de Material (Papel e Cartão, Plástico, Metal, Vidro), Aplicação (Bebidas, Alimentos, Domésticos e Cuidados Pessoais) e Geografia ((América do Norte - Estados Unidos e Canadá), (Europa - Reino Unido, Alemanha, França, Espanha e Resto da Europa), (Ásia-Pacífico - China, Índia, Japão, Coreia do Sul e Resto da Ásia-Pacífico), (América Latina - Brasil, México e Resto da América Latina ), (Oriente Médio e Conselho de Cooperação África-Golfo (GCC), Egito, Nigéria, Quênia, África do Sul, Turquia e Resto do Oriente Médio e África).Os tamanhos de mercado e previsões em relação ao valor (USD) para todos os os segmentos acima são fornecidos.

| Material | Papel e Cartão | ||

| Plástico | |||

| Metal | |||

| Vidro | |||

| Aplicativo | Bebidas | ||

| Comida | |||

| Cuidados Domésticos e Pessoais | |||

| Outras indústrias de usuários finais (pet care, produtos de tabaco) | |||

| Geografia | América do Norte | Estados Unidos | |

| Canadá | |||

| Europa | Reino Unido | ||

| Alemanha | |||

| França | |||

| Espanha | |||

| Resto da Europa | |||

| Ásia-Pacífico | China | ||

| Índia | |||

| Japão | |||

| Coreia do Sul | |||

| Resto da Ásia-Pacífico | |||

| América latina | Brasil | ||

| México | |||

| Resto da América Latina | |||

| Oriente Médio e África | Conselho de Cooperação do Golfo (CCG) | ||

| Egito | |||

| Nigéria | |||

| Quênia | |||

| África do Sul | |||

| Peru | |||

| Resto do Médio Oriente e África | |||

Perguntas frequentes sobre pesquisa de mercado de embalagens de bens de consumo de rápido movimento (FMCG)

Qual é o tamanho do mercado de embalagens FMCG?

O tamanho do mercado de embalagens FMCG deve atingir US$ 0,89 trilhão em 2024 e crescer a um CAGR de 4,60% para atingir US$ 1,12 trilhão até 2029.

Qual é o tamanho atual do mercado de embalagens FMCG?

Em 2024, o tamanho do mercado de embalagens FMCG deverá atingir US$ 0,89 trilhão.

Quem são os principais atores do mercado de embalagens FMCG?

Amcor Limited, Ball Corporation, Berry Plastics Corporation, Tetra Pak International S.A., DS Smith PLC são as principais empresas que operam no mercado de embalagens FMCG.

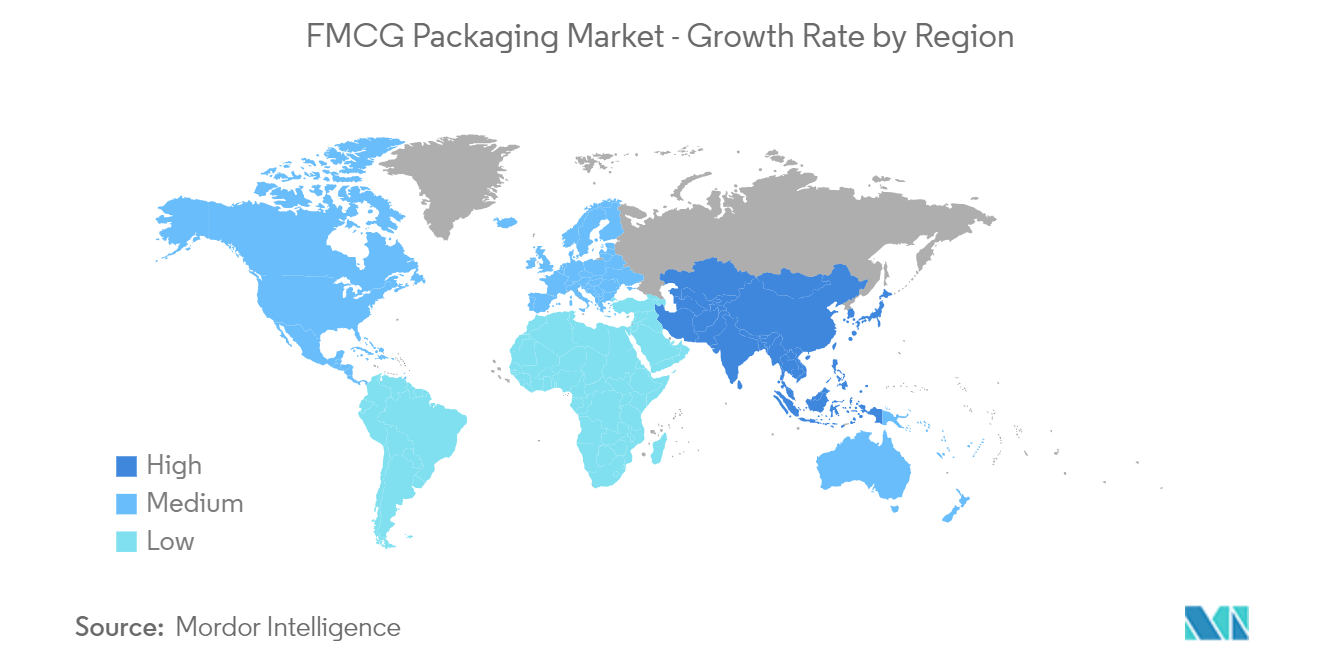

Qual é a região que mais cresce no mercado de embalagens FMCG?

Estima-se que a Ásia-Pacífico cresça no maior CAGR durante o período de previsão (2024-2029).

Qual região tem a maior participação no mercado de embalagens FMCG?

Em 2024, a América do Norte é responsável pela maior participação de mercado no mercado de embalagens FMCG.

Que anos esse mercado de embalagens FMCG cobre e qual era o tamanho do mercado em 2023?

Em 2023, o tamanho do mercado de embalagens FMCG foi estimado em US$ 0,85 trilhão. O relatório abrange o tamanho histórico do mercado de embalagens FMCG para os anos 2019, 2020, 2021, 2022 e 2023. O relatório também prevê o tamanho do mercado de embalagens FMCG para os anos 2024, 2025, 2026, 2027, 2028 e 2029.

Nossos relatórios mais vendidos

Popular Packaging Customers Reports

Popular Packaging Reports

Relatório da indústria de embalagens FMCG

Estatísticas para a participação de mercado de embalagens FMCG em 2024, tamanho e taxa de crescimento de receita, criadas por Mordor Intelligence™ Industry Reports. A análise de embalagens FMCG inclui uma perspectiva de previsão de mercado para 2029 e uma visão histórica. Obtenha uma amostra desta análise do setor como um download gratuito em PDF do relatório.