Análise do mercado de vidro flutuante

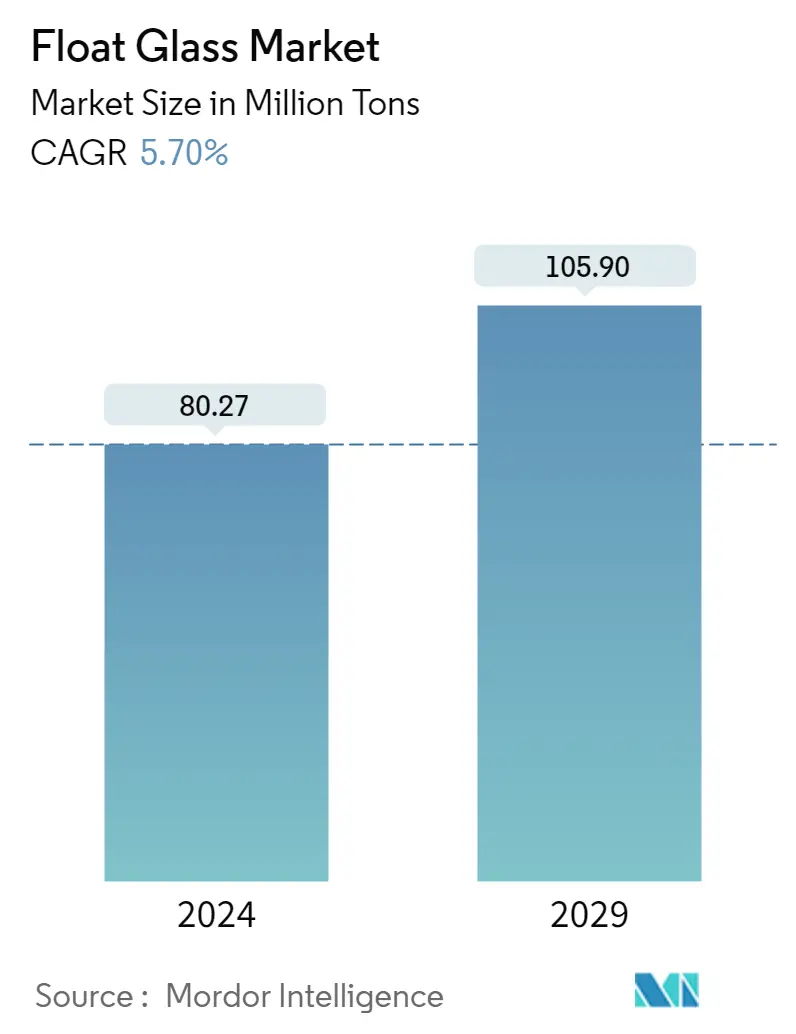

O tamanho do mercado de vidro flutuante é estimado em 80,27 milhões de toneladas em 2024, e deverá atingir 105,90 milhões de toneladas até 2029, crescendo a um CAGR de 5,70% durante o período de previsão (2024-2029).

O maior consumidor de vidro float é a indústria da construção. Com o reinício de algumas atividades de construção após a COVID-19, a procura de vidro float está a voltar ao normal, o que poderá equilibrar o mercado de vidro float em aplicações residenciais e comerciais.

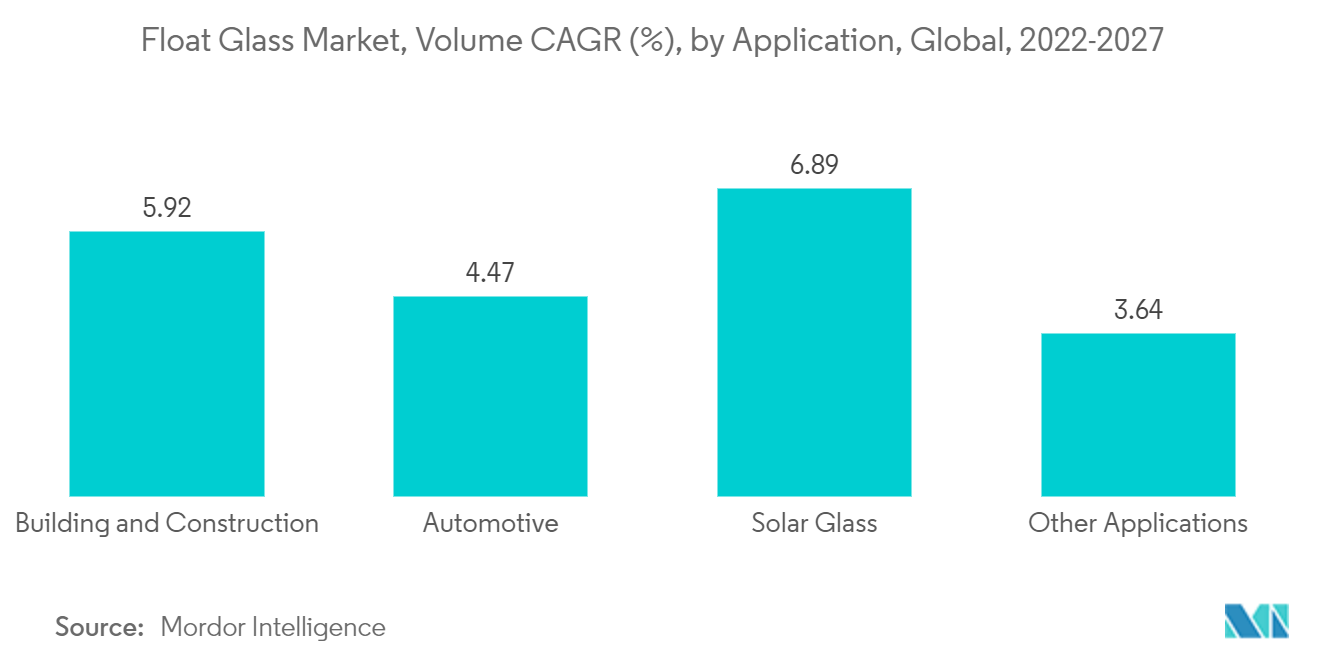

- No curto prazo, os principais fatores que impulsionam o mercado estudado são a crescente demanda da indústria da construção e a recuperação da indústria automotiva.

- Alguns dos fatores que restringem a demanda no mercado estudado incluem o aumento do preço das matérias-primas, a diminuição da demanda por determinados tipos de vidros e o impacto ambiental relacionado à produção de vidro float, entre outros cenários.

- No entanto, o enorme potencial de crescimento do sector solar provavelmente criará oportunidades lucrativas de crescimento no mercado estudado.

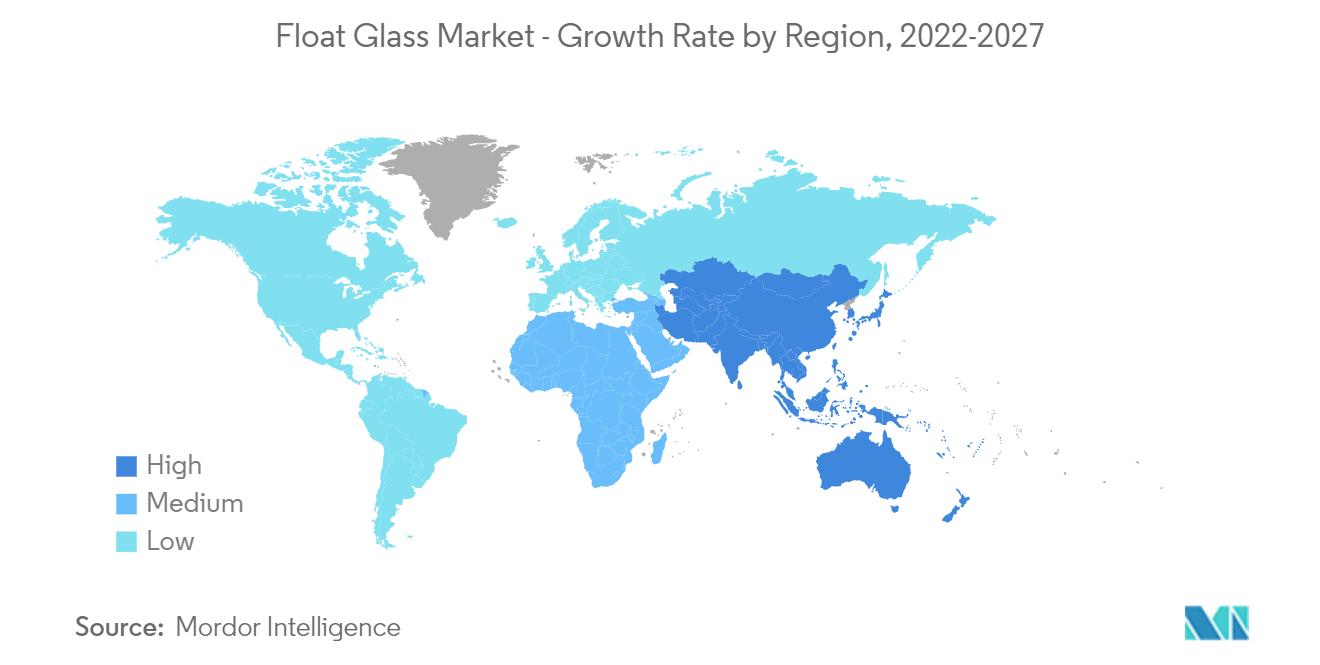

- A Ásia-Pacífico dominou o mercado em todo o mundo, com o consumo mais substancial vindo de países como China e Índia.

Tendências do mercado de vidro flutuante

Aumento da demanda dos segmentos de construção civil

- O vidro float tornou-se um elemento fundamental em projetos arquitetônicos e de design, que vão desde arranha-céus reluzentes até cooperativas modernas e vilas opulentas até locais de trabalho elegantes. Em aplicações comerciais, o vidro float está se tornando cada vez mais popular. Permite a construção de estruturas ao mesmo tempo que dá a sensação de estar ao ar livre e proporciona os benefícios de estar no interior e protegido das intempéries.

- Em aplicações de construção, o vidro float é principalmente utilizado em janelas para fins funcionais e estéticos, o que permite uma visão clara aos clientes que olham pela janela e, ao mesmo tempo, protege-os de elementos como a radiação UV.

- Além disso, a crescente população urbana e o aumento do rendimento disponível da população mundial são alguns outros factores importantes que impulsionaram significativamente o crescimento das infra-estruturas e das actividades de construção em todo o mundo. O crescimento da construção e do desenvolvimento de infraestrutura está diretamente ligado à demanda por vidro float, o que tende a impulsionar o crescimento do mercado.

- A tendência recente sugere uma rápida mudança na arquitetura dos edifícios, com a utilização de vidro float em fachadas e coberturas otimizando a luz natural. Além disso, os impulsionadores do mercado incluem tecnologias como produtos com isolamento de baixa emissividade e triplo prata.

- De acordo com a Instituição de Engenheiros Civis, o volume da produção de construção deverá crescer 85%, com uma receita de 15,5 biliões de dólares em todo o mundo na próxima década, liderado por países emergentes como a Índia e a China e países desenvolvidos como o Estados Unidos. A crescente construção comercial em uma ampla gama de setores, incluindo educação, varejo, saúde, escritórios comerciais e assim por diante, aumenta a demanda por vidro float, o que impulsiona o crescimento do mercado.

- O mercado global da construção foi avaliado em cerca de 7,2 biliões de dólares no ano anterior. É provável que aumente com uma taxa de crescimento de 3,6% no ano em curso, o que deverá apoiar a procura de vidro float em diversas aplicações de construção.

- De acordo com o Instituto Americano de Arquitetos, a construção geral de edifícios não residenciais nos Estados Unidos deverá crescer 3,1% em 2022. A construção de hotéis deverá aumentar 8,8% e a de escritórios 0,1% em 2022.

- Espera-se que todos os desenvolvimentos acima mencionados impulsionem a procura de vidro float na indústria da construção ao longo dos próximos anos.

Região Ásia-Pacífico dominará o mercado

- Espera-se que a região Ásia-Pacífico domine o mercado de vidro float durante o período de previsão, devido à demanda de indústrias como construção civil, painéis solares, etc., em países como China e Índia.

- O governo chinês está concentrado na expansão dos projetos de capacidade de produção de vidro float. O vidro float também alcançou rápido crescimento na produção e nas vendas na China. Em setembro de 2021, a indústria contava com 299 linhas de produção ativas com capacidade de 197,6 mil toneladas por dia. Além disso, de janeiro a setembro de 2021, foram retomadas 14 linhas de produção de vidro float, com capacidade de produção superior a 9,9 mil toneladas por dia.

- De acordo com a Organização Internacional do Comércio, a China é o maior mercado de construção do mundo e tem a maior taxa de urbanização do mundo. Segundo dados do Instituto Americano de Arquitetos (AIA) de Xangai, nos próximos cinco anos, a China provavelmente construirá uma cidade equivalente a 10 de Nova York desde a década de 1990. Além disso, espera-se que a indústria da construção represente 6% do PIB do país nos próximos cinco anos. O sector da construção chinês desempenha um papel cada vez mais importante no estímulo da economia e na estabilização do emprego.

- O uso de vidros automotivos na produção de pára-brisas, vidros laterais e vidros traseiros melhorou significativamente a segurança em todos os parâmetros. De acordo com a Organização Internacional do Comércio, a China continua a ser o maior mercado automóvel do mundo em termos de vendas e produção anuais, prevendo-se que a produção interna atinja os 35 milhões de unidades até 2025. Em 2021, a indústria de veículos eléctricos da China valia 124,21 mil milhões de dólares. Além disso, prevê-se que as vendas de veículos eléctricos na China atinjam 6 milhões de unidades até ao final deste ano, à medida que a procura no segmento de veículos aumenta.

- Na Índia, em setembro de 2022, o Kotak Special Situations Fund (KSSF), administrado pela Kotak Investment Advisors Limited (KIAL), anunciou um investimento de cerca de INR 450 crore na Gold Plus Glass Industry Limited, um fabricante de vidro float. Este investimento aceleraria os planos de expansão da empresa, traria benefícios significativos para a indústria e ajudaria a tornar a Índia auto-suficiente em vidro, onde mais de 30% da procura de vidro é actualmente importada.

- Em maio de 2022, o Conselho de Administração da Asahi India Glass aprovou a expansão da sua capacidade de produção através da construção de uma fábrica Greenfield Float Glass. A nova planta de produção seria utilizada principalmente para consumo interno, visando a localização de vidro bruto para processamento automotivo e arquitetônico. Todas essas tendências provavelmente aumentarão a demanda por vidro float na Índia.

- Algumas das principais empresas que operam na região Ásia-Pacífico são AGC Inc., Nippon Sheet Glass Co. Ltd e Guardian Glass LLC.

- Todos os fatores, por sua vez, deverão ter um impacto significativo no crescimento do mercado na região durante o período de previsão.

Visão geral da indústria de vidro flutuante

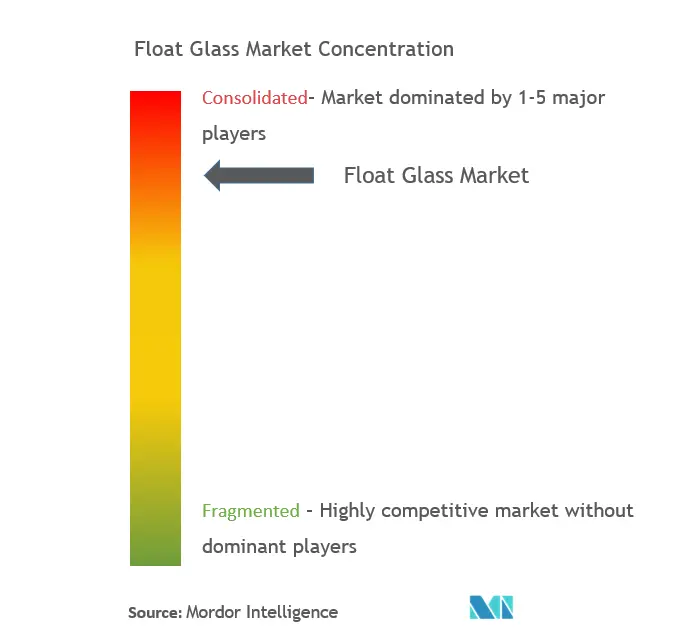

O mercado global de vidro float está consolidado. Os cinco principais players dominaram a produção global com uma participação significativa no ano anterior. Algumas das principais empresas do mercado incluem AGC Inc., Saint-Gobain, Guardian Glass LLC, Nippon Sheet Glass Co. Ltd e Şişecam, entre outras empresas.

Líderes do mercado de vidro float

-

AGC Inc.

-

Nippon Sheet Glass Co., Ltd.

-

GUARDIAN GLASS LLC.

-

Şişecam

-

Saint-Gobain

- *Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Notícias do mercado de vidro float

- Setembro de 2022 A SCHOTT fez parceria com a Emirates Glass LLC, uma das principais processadoras de vidro plano arquitetônico no Oriente Médio, para elevar a arquitetura do Oriente Médio.

- Abril de 2022 AGC Glass Europe fez parceria com a empresa de energia E.ON num projeto conjunto para recuperação de calor residual e produção de energia verde na fábrica de vidro float da AGC em Seingbouse, França. Espera-se que este projeto seja desenvolvido, implementado, financiado e operado pela E.ON.

- Janeiro de 2022 A China Glass Holdings Limited (CNG) adquiriu a fábrica de vidro float Orda no Cazaquistão. Seu objetivo é ser a instalação industrial de vidro float mais moderna do mundo, usando a mais recente tecnologia de vidro float projetada e fornecida pela Stewart. Com esta aquisição, espera-se que a China Glass Holdings explore o grande potencial da indústria de vidro do Cazaquistão.

Segmentação da indústria de vidro float

O vidro float é um tipo de vidro plano produzido pelo processo de vidro float. É um vidro liso e sem distorção, usado no design de outros itens de vidro, como vidro laminado e vidro temperado termicamente. Com uma tonalidade esverdeada natural e natureza translúcida, pode transmitir cerca de 87% da luz incidente e, ao contrário do vidro laminado, o vidro float oferece aos usuários uma visão cristalina. O mercado de vidro float é segmentado por matéria-prima, tipo, aplicação e geografia. Por matéria-prima, o mercado é segmentado em areia, calcário, carbonato de sódio, dolomita e outras matérias-primas. Por tipo, o mercado é segmentado em vidro flutuante transparente, colorido, estampado, com fio e extra claro ou com baixo teor de ferro. Por aplicação, o mercado é segmentado em construção civil, automotivo, vidro solar, entre outras aplicações. O relatório também abrange o tamanho do mercado e as previsões para o mercado de vidro float em 16 países nas principais regiões. Para cada segmento, o dimensionamento e as previsões do mercado foram feitos com base no volume (milhões de toneladas).

| Areia |

| Calcário |

| Cinza de refrigerante |

| Dolomite |

| Outras matérias-primas |

| Claro |

| Matizado |

| Estampado |

| Com fio |

| Vidro flutuante extra transparente/com baixo teor de ferro |

| Construção e Construção |

| Automotivo |

| Vidro Solar |

| Outras aplicações |

| Ásia-Pacífico | China |

| Índia | |

| Japão | |

| Coreia do Sul | |

| Resto da Ásia-Pacífico | |

| América do Norte | Estados Unidos |

| Canadá | |

| México | |

| Europa | Alemanha |

| Reino Unido | |

| França | |

| Itália | |

| Espanha | |

| Resto da Europa | |

| América do Sul | Brasil |

| Argentina | |

| Resto da América do Sul | |

| Médio Oriente e África | Arábia Saudita |

| África do Sul | |

| Resto do Médio Oriente e África |

| Matéria-prima | Areia | |

| Calcário | ||

| Cinza de refrigerante | ||

| Dolomite | ||

| Outras matérias-primas | ||

| Tipo | Claro | |

| Matizado | ||

| Estampado | ||

| Com fio | ||

| Vidro flutuante extra transparente/com baixo teor de ferro | ||

| Aplicativo | Construção e Construção | |

| Automotivo | ||

| Vidro Solar | ||

| Outras aplicações | ||

| Geografia | Ásia-Pacífico | China |

| Índia | ||

| Japão | ||

| Coreia do Sul | ||

| Resto da Ásia-Pacífico | ||

| América do Norte | Estados Unidos | |

| Canadá | ||

| México | ||

| Europa | Alemanha | |

| Reino Unido | ||

| França | ||

| Itália | ||

| Espanha | ||

| Resto da Europa | ||

| América do Sul | Brasil | |

| Argentina | ||

| Resto da América do Sul | ||

| Médio Oriente e África | Arábia Saudita | |

| África do Sul | ||

| Resto do Médio Oriente e África | ||

Perguntas frequentes sobre pesquisa de mercado de vidro flutuante

Qual é o tamanho do mercado de vidro flutuante?

O tamanho do mercado de vidro flutuante deverá atingir 80,27 milhões de toneladas em 2024 e crescer a um CAGR de 5,70% para atingir 105,90 milhões de toneladas até 2029.

Qual é o tamanho atual do mercado de vidro flutuante?

Em 2024, o tamanho do Mercado de Vidro Float deverá atingir 80,27 milhões de toneladas.

Quem são os principais atores do mercado de vidro flutuante?

AGC Inc., Nippon Sheet Glass Co., Ltd., GUARDIAN GLASS LLC., Şişecam, Saint-Gobain são as principais empresas que operam no mercado de vidro flutuante.

Qual é a região que mais cresce no mercado de vidro flutuante?

Estima-se que a Ásia-Pacífico cresça no maior CAGR durante o período de previsão (2024-2029).

Qual região tem a maior participação no mercado de vidro flutuante?

Em 2024, a Ásia-Pacífico é responsável pela maior participação de mercado no mercado de vidro flutuante.

Que anos esse mercado de vidro flutuante cobre e qual era o tamanho do mercado em 2023?

Em 2023, o tamanho do mercado de vidro flutuante foi estimado em 75,94 milhões de toneladas. O relatório cobre o tamanho histórico do mercado de vidro flutuante por anos 2019, 2020, 2021, 2022 e 2023. O relatório também prevê o tamanho do mercado de vidro flutuante por anos. 2024, 2025, 2026, 2027, 2028 e 2029.

Página atualizada pela última vez em:

Relatório da indústria de vidro flutuante

Estatísticas para a participação de mercado de vidro flutuante de 2024, tamanho e taxa de crescimento de receita, criadas por Mordor Intelligence™ Industry Reports. A análise do Float Glass inclui uma perspectiva de previsão de mercado para 2029 e uma visão histórica. Obtenha uma amostra desta análise do setor como um download gratuito em PDF do relatório.