Tamanho e Participação do Mercado de Flavonoides

Análise do Mercado de Flavonoides pela Mordor Intelligence

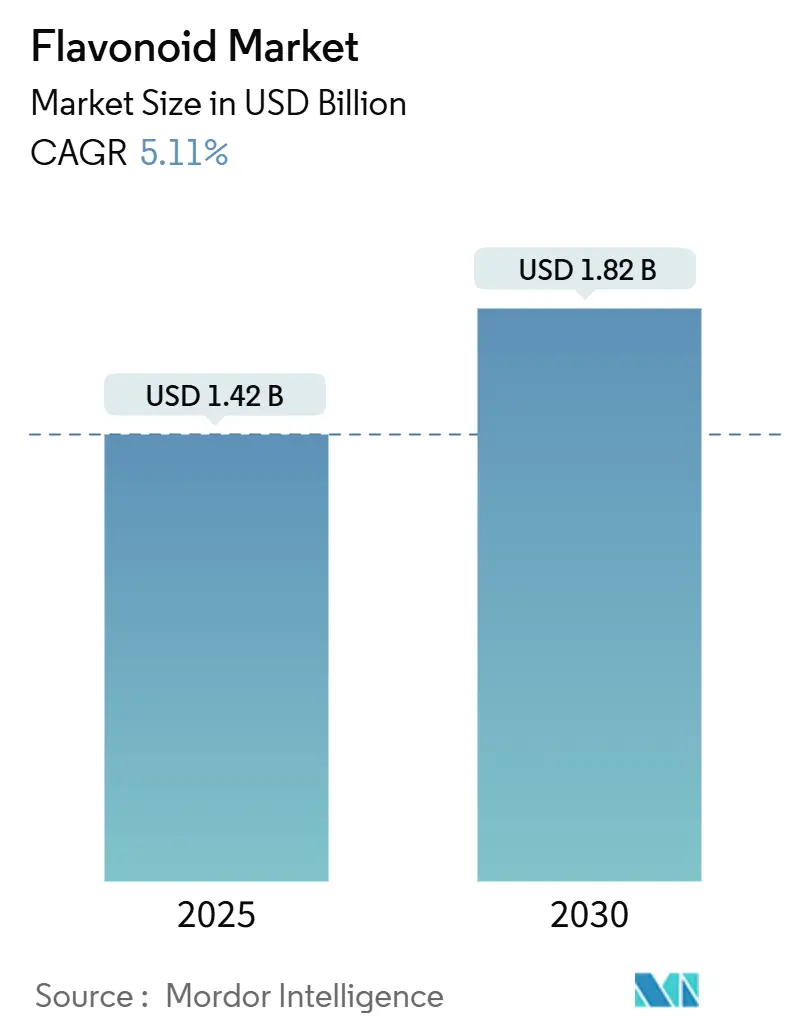

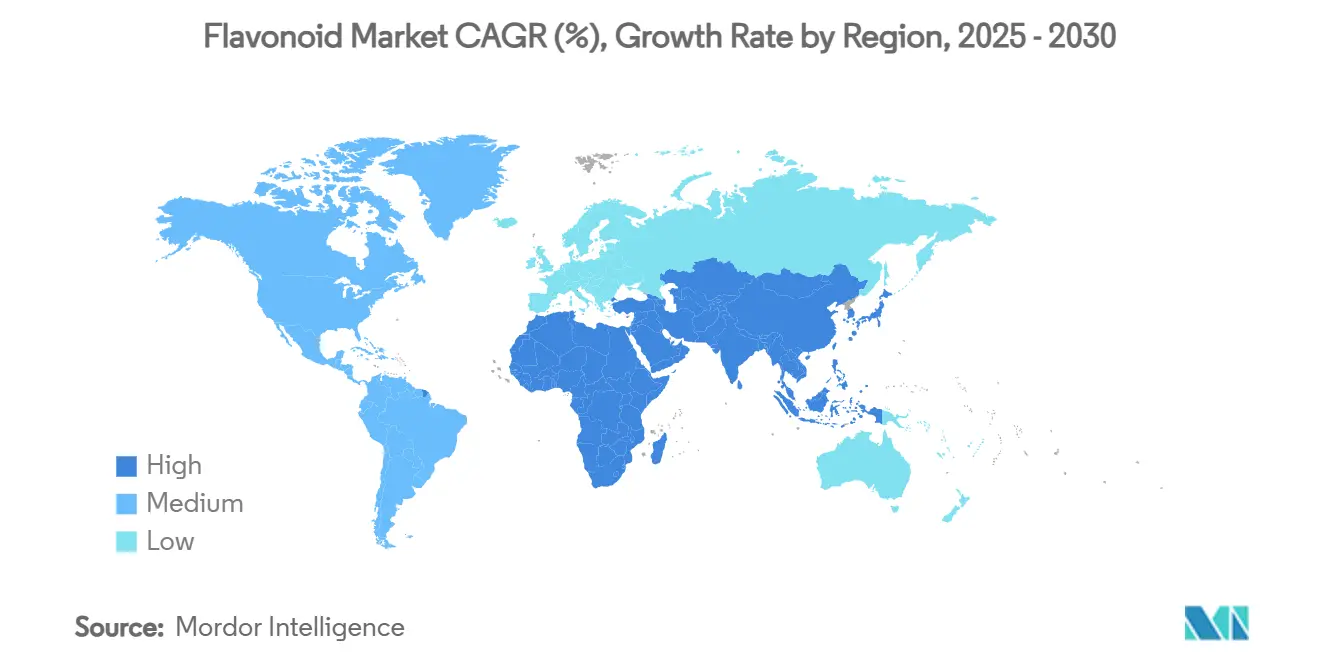

O tamanho do mercado de flavonoides está avaliado em USD 1,42 bilhão em 2025 e é esperado que atinja USD 1,82 bilhão até 2030, crescendo a uma CAGR de 5,11%. O crescimento do mercado é impulsionado por regulamentações que apoiam corantes naturais, tecnologias de extração aprimoradas e aumento da demanda do consumidor por nutracêuticos funcionais e cosméticos. A emenda da Food and Drug Administration às regulamentações de aditivos de cor agora permite o uso expandido do extrato da flor de ervilha-borboleta em vários produtos alimentícios, incluindo cereais prontos para consumo, bolachas, misturas de lanches, pretzels duros, batatas chips simples, chips de milho, tortilla chips e chips multigrãos em níveis alinhados com as boas práticas de fabricação (BPF). Esta mudança regulatória, efetiva a partir de 26 de junho de 2025, responde a uma petição de aditivo de cor (CAP) da Sensient Colors, LLC, e indica uma mudança da indústria em direção aos pigmentos botânicos.[1]Fonte: Registro Federal, "Listagem de Aditivos de Cor Isentos de Certificação; Extrato da Flor de Ervilha-Borboleta", federalregister.gov Além disso, o desenvolvimento pela Ohio State University de azuis de antocianinas estáveis em prateleira melhora a funcionalidade em ambientes ácidos. A América do Norte domina o mercado devido às diretrizes estabelecidas da FDA, enquanto a região Ásia-Pacífico mostra crescimento impulsionado pelo aumento da renda disponível e regulamentações nutracêuticas favoráveis. Restrições de oferta em cítricos e frutas vermelhas afetam a disponibilidade de matérias-primas; no entanto, métodos de produção baseados em fermentação oferecem soluções potenciais para estabilizar as flutuações de preços.

Principais Conclusões do Relatório

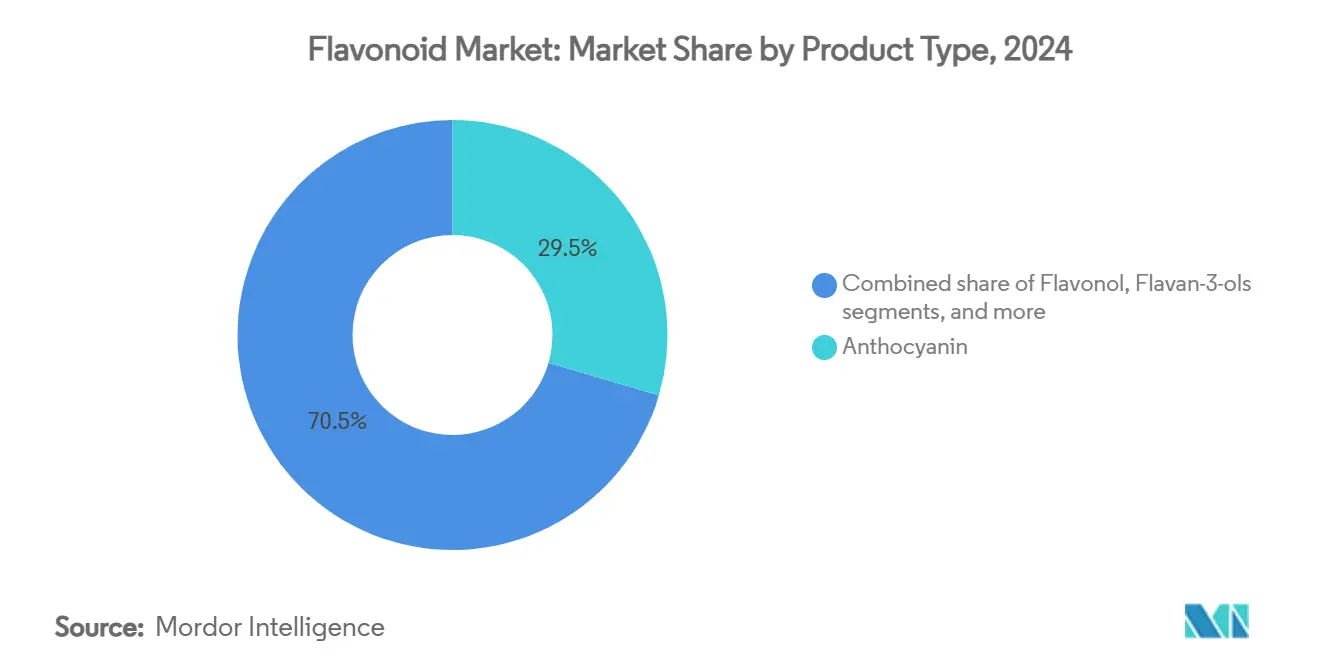

- Por tipo de produto, as antocianinas lideraram com 29,53% da participação do mercado de Flavonoides em 2024, enquanto os flavonóis registraram a maior CAGR de 6,37% até 2030.

- Por fonte, as frutas vermelhas capturaram 27,45% de participação do tamanho do mercado de Flavonoides em 2024; ervas e especiarias estão projetadas para expandir a uma CAGR de 6,64% entre 2025-2030.

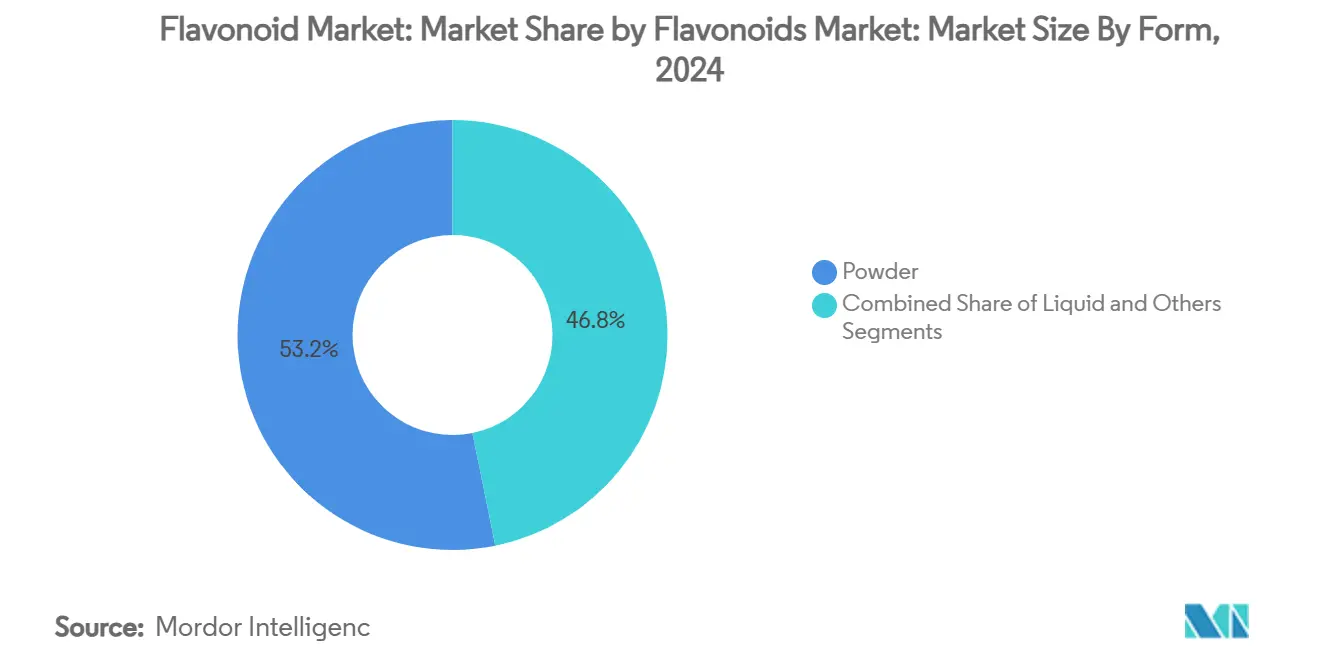

- Por forma, o pó comandou 63,83% de participação do tamanho do mercado de Flavonoides em 2024; o segmento inovador "outros" avança a uma CAGR de 6,74% até 2030.

- Por aplicação, nutracêuticos detiveram 35,70% da participação do mercado de Flavonoides em 2024 e estão avançando a uma CAGR de 5,81% até 2030.

- Por geografia, a América do Norte dominou com 32,45% de participação na receita em 2024; a Ásia-Pacífico exibe a mais rápida CAGR de 6,42% até 2030.

Tendências e Insights do Mercado Global de Flavonoides

Mercado de Flavonoides: Análise de Impacto dos Impulsionadores

| Impulsionador | (~) % Impacto na Previsão CAGR | Relevância Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Crescente demanda por suplementos anti-inflamatórios para saúde articular | +1.2% | Global, com concentração na América do Norte e Europa | Médio prazo (2-4 anos) |

| Aplicações antivirais e antimicrobianas em remédios naturais | +0.8% | Núcleo Ásia-Pacífico, expansão para Oriente Médio e África | Longo prazo (≥ 4 anos) |

| Uso como corantes naturais em alimentos e bebidas | +1.5% | Global | Curto prazo (≤ 2 anos) |

| Crescente demanda por propriedades antibacterianas em produtos para cuidados da pele | +0.9% | América do Norte e Europa, expandindo para Ásia-Pacífico | Médio prazo (2-4 anos) |

| Expansão da preferência do consumidor por ingredientes alimentares naturais e funcionais | +1.1% | Global | Médio prazo (2-4 anos) |

| Inovações tecnológicas impulsionam métodos eficientes de extração e purificação | +0.7% | Global, com adoção precoce na América do Norte e Europa | Longo prazo (≥ 4 anos) |

| Fonte: Mordor Intelligence | |||

Crescente Demanda por Suplementos Anti-Inflamatórios para Saúde Articular

O aumento da população idosa e o crescente foco em cuidados preventivos de saúde impulsionam a demanda por flavonoides em aplicações de saúde articular, já que a quercetina e outros flavonoides mostram propriedades anti-inflamatórias comprovadas. Em fevereiro de 2025, a regra final da Food and Drug Administration atualizou a definição de "saudável" como uma alegação implícita de conteúdo nutricional para alinhar com a ciência nutricional atual e orientação dietética federal, particularmente as Diretrizes Dietéticas para Americanos.[2]Fonte: Registro Federal, "Rotulagem de Alimentos: Alegações de Conteúdo Nutricional; Definição do Termo Saudável", federalregister.gov Esta revisão estabelece requisitos para usar "saudável" na rotulagem de produtos alimentares humanos, ajudando os consumidores a identificar alimentos nutritivos que se alinham com as recomendações dietéticas e encorajando fabricantes a fortificar lanches e bebidas com flavonoides que atendem aos critérios de densidade nutricional. O mercado nutracêutico continua a consumir volumes maiores, mantendo preços premium de matérias-primas apesar da competição aumentada. A combinação de flavonoides com ingredientes ativos convencionais reduz o consumo de pílulas e melhora a aderência do consumidor, estabelecendo os flavonoides como ingredientes complementares em vez de substitutos. O foco da indústria em alegações de saúde articular é evidenciado por investimentos em instalações de encapsulamento em escala piloto.

Aplicações Antivirais e Antimicrobianas em Remédios Naturais

A crescente consciência sobre saúde impulsiona a incorporação de flavonoides em produtos de suporte imunológico, já que compostos como baicalina e baicaleína demonstram efeitos antivirais e antimicrobianos comprovados em estudos clínicos. O uso terapêutico de flavonoides aumenta conforme órgãos reguladores em países asiáticos, especialmente China e Índia, reconhecem medicamentos herbais tradicionais contendo esses compostos, estabelecendo caminhos abrangentes de entrada no mercado e processos de aprovação padronizados. As regulamentações nutracêuticas asiáticas enfatizam padrões rigorosos de segurança e eficácia, favorecendo compostos de flavonoides cientificamente validados através de extensas exigências de pesquisa e documentação. A capacidade dos flavonoides de servir tanto funções preventivas quanto terapêuticas fortalece sua posição no mercado de saúde imunológica, particularmente conforme os consumidores buscam alternativas naturais apoiadas por evidências científicas robustas e validação clínica. Esta funcionalidade dupla, combinada com crescente aceitação regulatória e demanda do consumidor, cria oportunidades significativas para fabricantes desenvolvendo produtos de suporte imunológico baseados em flavonoides.

Uso como Corantes Naturais em Alimentos e Bebidas

O mercado de flavonoides está passando por mudanças significativas devido à crescente demanda dos consumidores por produtos naturais e de rótulo limpo. Os fabricantes de alimentos estão respondendo reformulando seus produtos com ingredientes naturais, o que aumentou o uso de flavonoides em múltiplas aplicações. A indústria aumentou os investimentos em pesquisa e desenvolvimento para melhorar a estabilidade e funcionalidade dos ingredientes baseados em flavonoides, particularmente para produtos de alimentos e bebidas. A aprovação da FDA em 2025 de três cores naturais criou novas oportunidades de mercado e apoiou a transição da indústria alimentícia de corantes artificiais para naturais.[3]Fonte: FDA, "FDA Aprova Três Cores Alimentares de Fontes Naturais", fda.gov Este desenvolvimento regulatório coincidiu com melhorias na tecnologia de estabilidade de corantes. A revisão abrangente contínua da União Europeia de cores alimentares, incluindo Carbono vegetal (E 153) e Óxidos de ferro (E 172), beneficia alternativas naturais que atendem aos padrões de segurança.[4]Fonte: Autoridade Europeia de Segurança Alimentar, "Cores Alimentares" efsa.europa.eu Os fabricantes de alimentos estão cada vez mais usando fontes ricas em antocianinas, particularmente frutas vermelhas, para fornecer tanto apelo visual quanto benefícios à saúde. A combinação de apoio regulatório, avanços tecnológicos e preferências do consumidor está impulsionando a adoção de corantes baseados em flavonoides em bebidas, confeitaria e alimentos processados.

Crescente Demanda por Propriedades Antibacterianas em Produtos para Cuidados da Pele

A indústria de cosméticos está incorporando ingredientes funcionais, particularmente flavonoides, em formulações para cuidados da pele baseadas em suas propriedades anti-envelhecimento e fotoprotetivas comprovadas. Pesquisas mostram que as antocianinas melhoram a produção de colágeno e protegem as células da pele de danos oxidativos induzidos por UV, tornando-as componentes essenciais em produtos anti-envelhecimento. A combinação de apigenina e floretina serve como uma alternativa eficaz à hidroquinona para tratar melasma, resultando em novas formulações de séruns clareadores. As regulamentações europeias listam 309 corantes permitidos, incluindo fontes botânicas, fornecendo aos fabricantes diretrizes claras de conformidade para desenvolvimento de produtos. A expansão do mercado de nutricosméticos indica maior consciência do consumidor sobre a relação entre consumo interno de antioxidantes e saúde da pele, levando a ofertas integradas de suplementos e produtos tópicos com extratos padronizados de flavonoides. Este desenvolvimento resultou em soluções abrangentes para cuidados da pele que abordam tanto fatores internos quanto externos de saúde da pele. A comunicação do produto agora enfatiza evidências científicas sobre mensagens tradicionais de ingredientes naturais, destacando a eficácia documentada de formulações baseadas em flavonoides para preocupações específicas da pele.

Mercado de Flavonoides: Análise de Impacto das Restrições

| Restrição | (~) % Impacto na Previsão CAGR | Relevância Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Vida útil limitada | -0.8% | Global | Curto prazo (≤ 2 anos) |

| Restrição regulatória sobre alegações de saúde | -0.6% | Principalmente América do Norte e Europa | Médio prazo (2-4 anos) |

| Potencial reação alérgica e interações medicamentosas | -0.4% | Global | Longo prazo (≥ 4 anos) |

| Dependência do suprimento sazonal e regional de cultivos | -1.2% | Global, agudo em regiões dependentes de cítricos | Curto prazo (≤ 2 anos) |

| Fonte: Mordor Intelligence | |||

Vida Útil Limitada

A degradação de flavonoides durante armazenamento e processamento cria desafios técnicos e econômicos significativos para o crescimento do mercado, particularmente em aplicações que requerem longa vida útil. A estabilidade das antocianinas depende fortemente de fatores ambientais como níveis de pH, condições de temperatura e exposição à luz, que afetam diretamente sua eficácia biológica e viabilidade comercial em várias aplicações. Tecnologias avançadas de encapsulamento e métodos de co-pigmentação, embora eficazes em melhorar a estabilidade, aumentam significativamente os custos de produção e adicionam complexidade aos processos de fabricação. Sistemas de embalagem inteligente baseados em antocianinas funcionam como indicadores abrangentes de pH, fornecendo capacidades sofisticadas de mudança de cor para monitoramento contínuo de produtos ao longo da cadeia de suprimentos. Pesquisas contínuas sobre nanogéis baseados em flavonoides demonstram potencial considerável para melhor estabilidade e biodisponibilidade, embora escalar essas soluções para produção comercial permaneça tecnicamente desafiador. Essas preocupações de estabilidade impactam principalmente a indústria de alimentos e bebidas, onde corantes naturais devem manter consistentemente suas propriedades visuais e funcionais durante períodos estendidos de distribuição e armazenamento, muitas vezes durando vários meses.

Dependência do Suprimento Sazonal e Regional de Cultivos

Interrupções no suprimento relacionadas ao clima afetam significativamente os preços e disponibilidade de flavonoides, particularmente aqueles derivados de frutas cítricas e vermelhas. O impacto se estende por toda a cadeia de suprimentos, da produção agrícola à fabricação do produto final. De acordo com a Comissão Europeia, a produção de cítricos da União Europeia (excluindo toranja) diminuiu de 10,3 milhões de toneladas em 2022 para 7,4 milhões de toneladas em 2023, principalmente devido à seca, irrigação restrita e altas temperaturas.[5]Fonte: Comissão Europeia, "Estatísticas de frutas cítricas", agriculture.ec.europa.eu Estresses ambientais, como flutuações de temperatura e pressões aumentadas de pragas na produção de kiwi, demonstram a vulnerabilidade das culturas fonte de flavonoides a padrões climáticos em mudança. A concentração geográfica das fontes de flavonoides cria riscos sistêmicos substanciais para preços e disponibilidade global, especialmente conforme o crescimento da demanda excede a expansão da oferta nas principais regiões agrícolas. Em resposta a esses desafios, as empresas implementam estratégias abrangentes de resiliência da cadeia de suprimentos, incluindo diversificação geográfica, desenvolvimento de fontes alternativas e soluções de armazenamento aprimoradas para manter a estabilidade do mercado e garantir suprimento consistente para atender às crescentes demandas do mercado.

Análise de Segmento

Por Tipo: Antocianinas Mantêm Liderança Enquanto Flavonóis Aceleram

As antocianinas dominaram o mercado de Flavonoides com 29,53% de participação em 2024, impulsionadas por suas aplicações como corantes naturais e antioxidantes. Aprovações regulatórias recentes para ervilha-borboleta e aumento da demanda por cores azuis naturais em reformulações de bebidas apoiam o crescimento deste segmento. Os flavonóis, particularmente a quercetina, demonstram uma CAGR de 6,37%, apoiados por aplicações em expansão na saúde cardiovascular e metabólica. Desenvolvimentos recentes na tecnologia de 3-hidroxiflavonol solúvel em água melhoram a biodisponibilidade, aumentando as aplicações clínicas. Os flavan-3-óis mantêm crescimento estável devido às alegações qualificadas de saúde cardiovascular da FDA para cacau em pó, enquanto flavonas e isoflavonas servem aplicações específicas de saúde hormonal. Durante o período de previsão, maior validação terapêutica e ensaios farmacêuticos posicionam os flavonóis para reduzir a lacuna de participação no mercado.

O mercado para flavonóis continua a se expandir através de pesquisa e desenvolvimento contínuos, enquanto as antocianinas mantêm sua posição no mercado através da inovação em cores. Os fabricantes obtêm vantagens competitivas através de tecnologias de estabilidade aprimoradas, garantindo contratos premium com grandes empresas de bebidas e beleza. Evidências clínicas crescentes para eficácia de flavonóis devem aumentar a aceitação de profissionais de saúde e expandir a disponibilidade sem prescrição, facilitando uma penetração mais ampla no mercado em canais de saúde mainstream.

Nota: Participações de segmentos de todos os segmentos individuais disponíveis mediante compra do relatório

Por Fonte: Frutas Vermelhas Dominam mas Ervas e Especiarias Ganham Terreno

Frutas vermelhas contribuíram com 27,45% do tamanho do mercado de Flavonoides em 2024, apoiadas por cadeias de suprimento estabelecidas e uso generalizado de extratos de mirtilo e groselha preta. No entanto, variações de rendimento relacionadas ao clima criam volatilidade de preços que afeta as margens dos processadores. O segmento de ervas e especiarias cresce a uma CAGR de 6,64%, apoiado pelo cultivo contínuo de Scutellaria e alecrim, que fornecem compostos ativos concentrados em doses menores. Cítricos mantém sua posição no mercado através da produção eficiente de hesperidina, embora preocupações com doenças e secas levem à diversificação geográfica das fontes. Isoflavonas de soja atendem ao segmento de suporte para menopausa, enquanto chá e cacau mantêm demanda estável devido aos padrões tradicionais de consumo.

Os fabricantes distribuem o fornecimento entre hemisférios para minimizar interrupções relacionadas ao clima e manter a estabilidade do mercado. Instalações de fermentação testam a produção de baicalina usando biorreatores de aço inoxidável, reduzindo a dependência de ciclos de cultivo e minimizando a exposição a pesticidas. Esta abordagem garante qualidade consistente e atende aos requisitos ambientais, sociais e de governança (ESG), posicionando flavonoides derivados de ervas e derivados de fermentação como ferramentas de gestão de risco. Conforme os requisitos regulatórios para divulgação de produtos aumentam, a rastreabilidade da cadeia de suprimentos torna-se crucial na seleção de fornecedores, beneficiando fontes com sistemas abrangentes de auditoria.

Por Forma: Pó Permanece Proeminente Enquanto Sistemas Novos Emergem

Formatos em pó mantiveram 63,83% de participação no mercado em 2024, principalmente devido à sua estabilidade em prateleira, facilidade de mistura e compatibilidade com infraestrutura de mistura seca existente. Variantes líquidas são essenciais para emulsões de bebidas e cosméticos que requerem dispersão rápida, mas enfrentam desafios com oxidação e contaminação microbiana, que reduzem a vida útil. A categoria "outros", experimentando uma CAGR de 6,74%, inclui nanogéis, pérolas e cilindros co-extrudados que melhoram a biodisponibilidade e permitem liberação ativada por pH. A tecnologia de extração de fase aquosa dupla produz concentrados de alta pureza adequados para produtos farmacêuticos injetáveis.

Usuários finais priorizam custo por dose efetiva sobre custos de matéria-prima, tornando pérolas de alta carga economicamente viáveis apesar de preços unitários mais altos. Embalagens avançadas de filme de barreira à umidade ajudam a manter a potência do produto e reduzem o desperdício. A mudança da indústria em direção a rótulos limpos aumentou a adoção de métodos de granulação sem solvente. Embora formatos em pó continuem a dominar o mercado de Flavonoides, a indústria está gradualmente se movendo em direção a sistemas de entrega especializados que influenciam estratégias de desenvolvimento de produtos.

Nota: Participações de segmentos de todos os segmentos individuais disponíveis mediante compra do relatório

Por Aplicação: Nutracêuticos Impulsionam Expansão Multi-Setorial

Nutracêuticos detêm 35,70% da participação do mercado de Flavonoides em 2024 e mantêm uma CAGR de 5,81%, impulsionados por alegações apoiadas por médicos para saúde articular, função hepática e suporte ao sistema imunológico. Fabricantes de alimentos e bebidas estão reformulando produtos com cores de base vegetal, apoiados pelas reformas regulatórias GRAS de 2025 enfatizando transparência. A indústria farmacêutica está conduzindo ensaios clínicos de Fase 1 e Fase 2 de crisina e quercetina para distúrbios metabólicos, sugerindo potencial desenvolvimento de medicamentos prescritos. A indústria de cosméticos incorpora complexos de antocianinas para proteção UV, com crescente adoção de abordagens de tratamento tópico e oral combinadas.

A indústria de ração animal está avaliando flavonoides de Scutellaria como promotores naturais de crescimento, em resposta às regulamentações limitando o uso antimicrobiano em gado. Aplicações multipropósito, como filmes de embalagem que funcionam como indicadores de pH, demonstram como extratos únicos podem beneficiar múltiplos segmentos industriais. Esta diversificação protege o mercado de Flavonoides de flutuações de demanda em setores individuais enquanto encoraja inovação que estende propriedade intelectual através de múltiplas categorias.

Análise Geográfica

A América do Norte representou 32,45% da receita de 2024, apoiada pela clareza de alegações de saúde da FDA e canais estabelecidos de distribuição de suplementos. A região enfrenta desafios da doença de esverdeamento dos cítricos e condições climáticas extremas, levando empresas a fornecer ingredientes da América Latina ou através de processos de fermentação. O investimento de USD 70 milhões da IFF em fevereiro de 2025 para expandir sua instalação em Cedar Rapids, Iowa, em 47.000 pés quadrados demonstra compromisso com a produção doméstica. A expansão, programada para conclusão em 2026, aumentará a produção de ingredientes de frutas Taura by IFF para servir o mercado de lanches saudáveis. Embora varejistas valorizem ingredientes cultivados nos EUA, compradores aceitam alternativas importadas durante escassez de suprimento doméstico e aumentos de preços.

A Ásia-Pacífico mostra a maior taxa de crescimento a 6,42% de CAGR, impulsionada pela expansão do consumo da classe média, aceitação da medicina tradicional e centros de fabricação emergentes. A incorporação da China de flavonoides validados em seu catálogo de alimentos funcionais e os padrões Ayurvédicos da Índia criam processos de aprovação eficientes, reduzindo o tempo para o mercado. A expansão do e-commerce além das áreas urbanas aumenta a penetração no mercado e volume de vendas.

A Europa mantém crescimento consistente, apoiada por regulamentações rigorosas de aditivos e consumidores ambientalmente conscientes. A reavaliação da EFSA de corantes existentes cria oportunidades para alternativas de flavonoides que evitam revisões toxicológicas extensas. Condições contínuas de seca reduzem a produção de cítricos da UE, limitando a disponibilidade regional de hesperidina e aumentando o interesse em alternativas de groselha preta e sabugueiro. A indústria de cosméticos na França e Itália se beneficia de regulamentações abrangentes cobrindo 309 corantes aprovados, facilitando o desenvolvimento mais rápido de produtos para cuidados da pele contendo flavonoides.

Cenário Competitivo

O mercado global de flavonoides é moderadamente fragmentado. O mercado apresenta players proeminentes como The Merck Group, Indena S.p.A., Cayman Chemical Company e Layn Natural Ingredients, entre outros, liderando a indústria através de várias iniciativas estratégicas. As empresas estão investindo pesadamente em pesquisa e desenvolvimento para descobrir novos compostos de flavonoides e melhorar portfólios de produtos existentes, focando particularmente na melhoria da biodisponibilidade e eficácia.

Além disso, as empresas desenvolveram tecnologia de fermentação sem solvente que reduz custos de descarte de solvente e aumenta a pureza do produto para padrões farmacêuticos. O aumento nos pedidos de patentes para técnicas de microfluídica e homogeneização de alta pressão indica crescente competição por direitos de propriedade intelectual e receitas de royalties associadas. Novos participantes do mercado estão utilizando parcerias de fabricação por contrato para acelerar a comercialização sem gastos significativos de capital.

A expansão da Givaudan na região Ásia-Pacífico demonstra posicionamento estratégico para minimizar riscos da cadeia de suprimentos e obter vantagens geográficas. As empresas agora alcançam vantagens competitivas através de conformidade regulatória, otimização da cadeia de suprimentos e documentação abrangente de eficácia, em vez de aumentos de capacidade de produção. Este ambiente de mercado favorece organizações com flexibilidade operacional e conhecimento especializado da indústria.

Líderes da Indústria de Flavonoides

-

Cayman Chemical Company

-

The Merck Group

-

Indena S.p.A

-

Layn Natural Ingredients

-

The Archer-Daniels-Midland Company

- *Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Desenvolvimentos Recentes da Indústria

- Fevereiro de 2025: Em fevereiro de 2025, a Naturex (uma marca da Givaudan) introduziu uma nova gama de corantes naturais baseados em antocianinas estáveis em seu portfólio VegeBrite ColorBright. Estes corantes melhoram a estabilidade ao calor e pH em aplicações de bebidas e confeitaria.

- Outubro de 2024: A Givaudan iniciou a construção de uma instalação de fabricação de CHF 50 milhões em Cikarang, Indonésia. A instalação de 24.000 metros quadrados fabricará pós salgados, doces e de lanches, juntamente com produtos de nutrição infantil. As operações estão programadas para começar na primeira metade de 2026.

- Maio de 2024: A HealthTech Bioactives fez parceria com a Abolis Biotechnologies para desenvolver métodos de produção sem solvente baseados em fermentação para polifenóis, inicialmente focando em duas moléculas de alto valor com planos para expandir para oito compostos adicionais. Esta colaboração visa melhorar as capacidades de fabricação e reduzir custos em comparação com métodos de extração tradicionais.

Escopo do Relatório Global do Mercado de Flavonoides

Flavonoides podem ser definidos como uma espécie de metabólitos secundários polifenólicos originários de plantas que são consumidos como alimento dietético. O mercado global de flavonoides é segmentado por tipo, aplicação e geografia. Por tipo, o mercado é segmentado em flavanona, antocianina, flavan-3-óis, flavonóis, antoxantina, isoflavonas e outros tipos. Além disso, o mercado foi segmentado por aplicação em nutracêuticos, farmacêuticos, cosméticos, processamento de alimentos e ração animal. Além disso, o estudo fornece uma análise do mercado de flavonoides em mercados emergentes e estabelecidos em todo o mundo, incluindo América do Norte, Europa, Ásia-Pacífico, América do Sul e Oriente Médio e África. O dimensionamento do mercado foi feito em termos de valor em USD para todos os segmentos mencionados acima.

| Antocianina |

| Flavonas |

| Flavan-3-óis |

| Flavonol |

| Antoxantina |

| Isoflavonas |

| Outros Tipos de Produto |

| Frutas Cítricas |

| Frutas Vermelhas |

| Soja |

| Chá |

| Cacau |

| Ervas e Especiarias |

| Outros |

| Pó |

| Líquido |

| Outros |

| Alimentos e Bebidas |

| Nutracêutico |

| Farmacêutico |

| Cosmético e Cuidados Pessoais |

| Ração Animal |

| América do Norte | Estados Unidos |

| Canadá | |

| México | |

| Resto da América do Norte | |

| Europa | Alemanha |

| Reino Unido | |

| Itália | |

| França | |

| Espanha | |

| Países Baixos | |

| Polônia | |

| Bélgica | |

| Suécia | |

| Resto da Europa | |

| Ásia-Pacífico | China |

| Índia | |

| Japão | |

| Austrália | |

| Indonésia | |

| Coreia do Sul | |

| Tailândia | |

| Singapura | |

| Resto da Ásia-Pacífico | |

| América do Sul | Brasil |

| Argentina | |

| Colômbia | |

| Chile | |

| Peru | |

| Resto da América do Sul | |

| Oriente Médio e África | África do Sul |

| Arábia Saudita | |

| Emirados Árabes Unidos | |

| Nigéria | |

| Egito | |

| Marrocos | |

| Turquia | |

| Resto do Oriente Médio e África |

| Por Tipo | Antocianina | |

| Flavonas | ||

| Flavan-3-óis | ||

| Flavonol | ||

| Antoxantina | ||

| Isoflavonas | ||

| Outros Tipos de Produto | ||

| Por Fonte | Frutas Cítricas | |

| Frutas Vermelhas | ||

| Soja | ||

| Chá | ||

| Cacau | ||

| Ervas e Especiarias | ||

| Outros | ||

| Por Forma | Pó | |

| Líquido | ||

| Outros | ||

| Por Aplicação | Alimentos e Bebidas | |

| Nutracêutico | ||

| Farmacêutico | ||

| Cosmético e Cuidados Pessoais | ||

| Ração Animal | ||

| Por Geografia | América do Norte | Estados Unidos |

| Canadá | ||

| México | ||

| Resto da América do Norte | ||

| Europa | Alemanha | |

| Reino Unido | ||

| Itália | ||

| França | ||

| Espanha | ||

| Países Baixos | ||

| Polônia | ||

| Bélgica | ||

| Suécia | ||

| Resto da Europa | ||

| Ásia-Pacífico | China | |

| Índia | ||

| Japão | ||

| Austrália | ||

| Indonésia | ||

| Coreia do Sul | ||

| Tailândia | ||

| Singapura | ||

| Resto da Ásia-Pacífico | ||

| América do Sul | Brasil | |

| Argentina | ||

| Colômbia | ||

| Chile | ||

| Peru | ||

| Resto da América do Sul | ||

| Oriente Médio e África | África do Sul | |

| Arábia Saudita | ||

| Emirados Árabes Unidos | ||

| Nigéria | ||

| Egito | ||

| Marrocos | ||

| Turquia | ||

| Resto do Oriente Médio e África | ||

Principais Perguntas Respondidas no Relatório

Qual é o tamanho atual do mercado de Flavonoides e quão rápido está crescendo?

O mercado de flavonoides está estimado em USD 1,42 bilhão em 2025 e deve atingir USD 1,82 bilhão até 2030, registrando uma CAGR de 5,11%.

Que tipo de produto lidera o mercado de Flavonoides?

As antocianinas lideram com 29,53% de participação em 2024, embora os flavonóis registrem a mais rápida CAGR de 6,37%.

Por que a Ásia-Pacífico é a região de crescimento mais rápido?

Regras nutracêuticas favoráveis, aumento da renda disponível e investimentos em fabricação local, como a nova planta indonésia da Givaudan, alimentam uma CAGR de 6,42%.

Qual segmento de aplicação mostra o maior momentum?

Nutracêuticos dominam com 35,70% de participação e permanecem como o de crescimento mais rápido a 5,81% de CAGR, apoiados por validação clínica e regras atualizadas de rotulagem da FDA.

Página atualizada pela última vez em: