Tamanho do mercado de ferrossilício

| Período de Estudo | 2019 - 2029 |

| Ano Base Para Estimativa | 2023 |

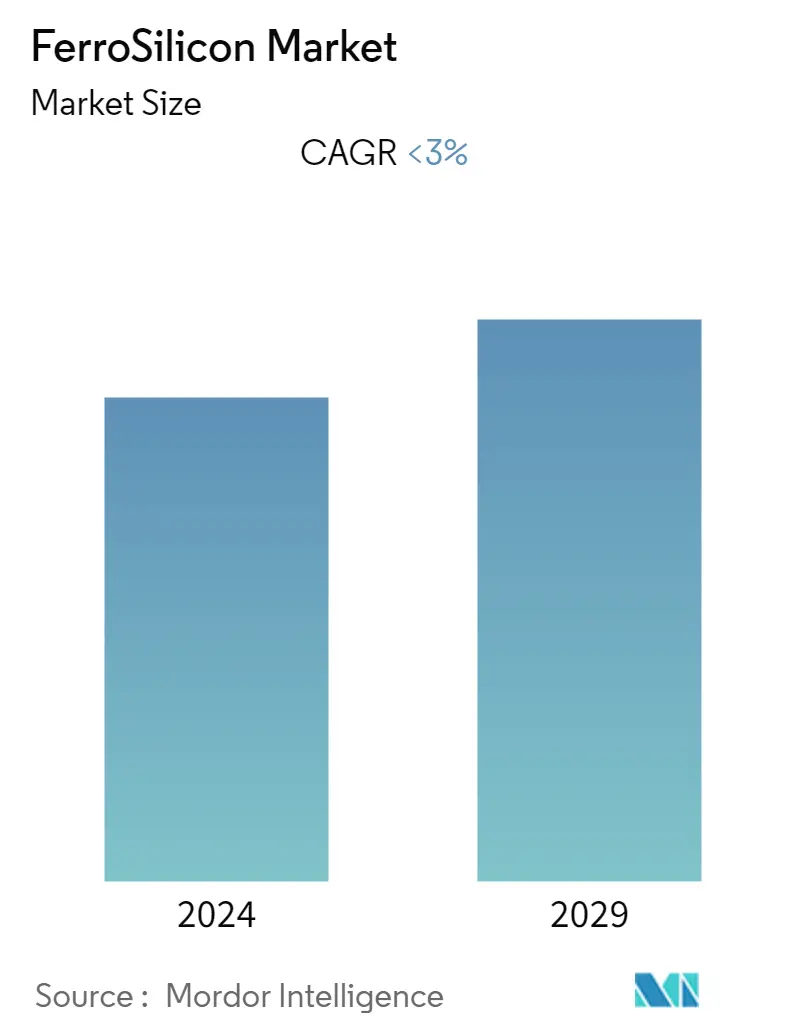

| CAGR | < 3.00 % |

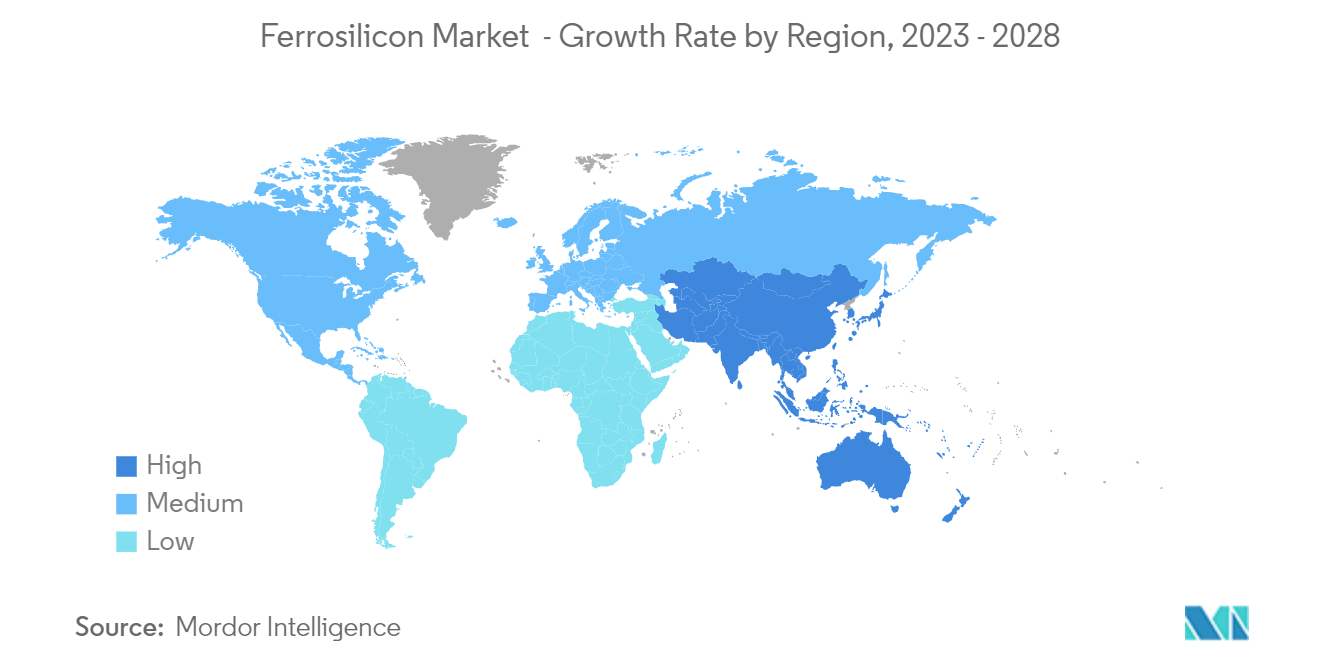

| Mercado de Crescimento Mais Rápido | Ásia-Pacífico |

| Maior Mercado | Ásia-Pacífico |

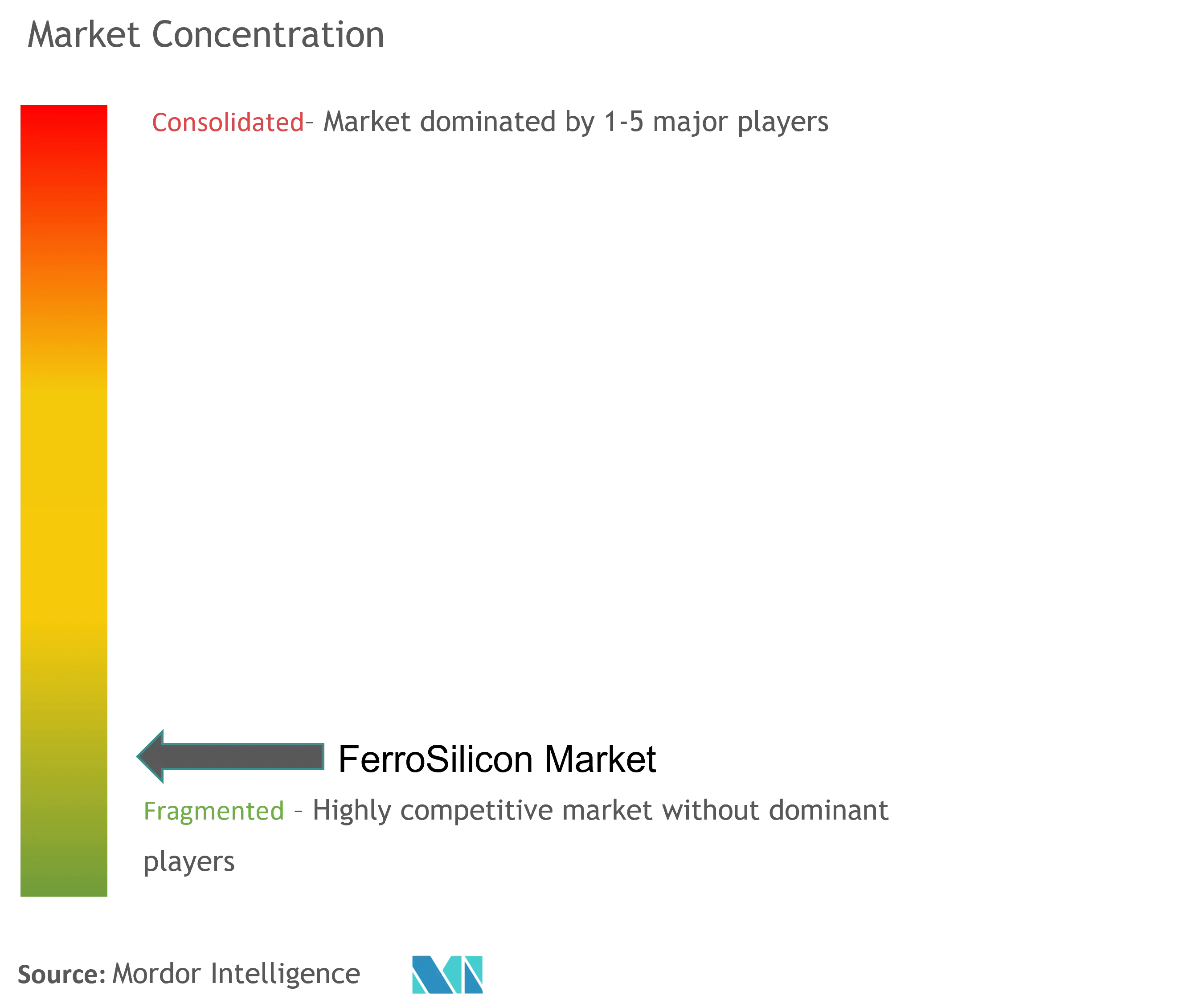

| Concentração de Mercado | Baixo |

Jogadores principais*Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica |

Como podemos ajudar?

Análise de Mercado de Ferrossilício

Espera-se que o mercado de ferrossilício cresça a um CAGR inferior a 3% globalmente durante o período de previsão.

O COVID-19 impactou moderadamente o mercado global de ferrossilício devido à escassez de matérias-primas. No entanto, o crescimento dos setores de semicondutores em todo o mundo acelerou o consumo de ferrossilício.

- O aumento das aplicações de resistência à corrosão e a crescente demanda das indústrias de produção de aço estão impulsionando o crescimento do mercado.

- Espera-se que a substituição por outro fator substituto atrapalhe o crescimento do mercado.

- Prevê-se que o aumento da demanda das indústrias de construção e automotiva ofereça novas oportunidades de crescimento para o crescimento da indústria durante o período de previsão.

- A Ásia-Pacífico dominou o mercado global com a crescente aplicação de ferrossilício na China e na Índia, principalmente na indústria metalúrgica e de semicondutores.

Tendências do mercado de ferrossilício

Demanda crescente da indústria metalúrgica

- Ferrossilício é uma liga usada para aplicações de produção de aço e fundição. FerroSilicon encontra sua aplicação em metalurgia, semicondutores, energia solar e produtos químicos.

- A Ferrosilicon inclui um forte relacionamento com indústrias de produção de aço. Devido às suas propriedades, o ferrossilício é utilizado como desoxidante de aço e inoculante nas indústrias de fundição.

- As propriedades do ferrossilício incluem resistência à corrosão e abrasão, alta gravidade específica, alta resistência, alto magnetismo, dureza e resistência a altas temperaturas. Mais de 80% do ferrossilício é consumido na produção de ferro e aço.

- A corrosão pode reduzir a resistência, diminuir as propriedades da superfície e a resistência aos fluidos. No geral, diminui as propriedades mecânicas e químicas de certos materiais.

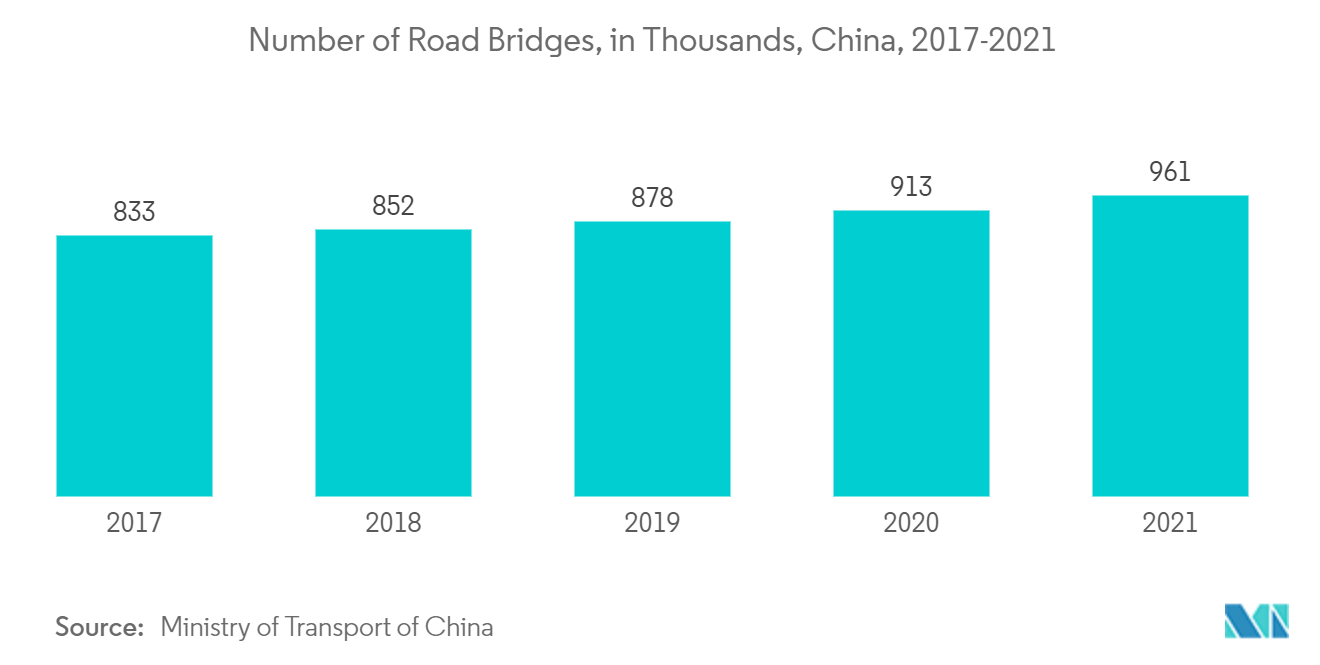

- A demanda por resistência à corrosão por parte das indústrias de construção e automobilística está crescendo. Pontes, materiais de suporte estrutural e carrocerias automotivas precisam durar muito sem qualquer efeito de corrosão. Assim, muitas empresas estão preferindo o ferrossilício na construção e nos automóveis para obter melhor qualidade.

- Em 2021, foram construídas 961.100 pontes rodoviárias na China, um aumento de 48.300 em relação ao ano anterior. As pontes rodoviárias da China cresceram cerca de 46% durante os últimos 12 anos.

- A liga de ferrossilício com outros metais torna o composto útil na produção de semicondutores. Os semicondutores têm uma enorme demanda na indústria eletrônica. A rápida industrialização e a crescente demanda por eletrônicos têm aumentado o uso de ferrossilício em diversas aplicações.

- Em 2021, as vendas de unidades de semicondutores atingiram um número histórico de remessas de 1,15 trilhões de unidades, como resultado de aumentos nas taxas de utilização de fábricas muito acima da taxa normal de utilização total de 80%. Além disso, para satisfazer a procura de chips a longo prazo, a indústria global de semicondutores fez investimentos de capital significativos em 2022, investindo mais de 166 mil milhões de dólares.

- De acordo com a Semiconductor Industry Association (SIA), as vendas globais da indústria de semicondutores totalizaram 573,5 mil milhões de dólares em 2022. A China continuou a ser o maior mercado de semicondutores, com vendas totalizando 180,3 mil milhões de dólares em 2022.

- Além disso, as políticas e os incentivos governamentais em vários países também estão a proporcionar benefícios para melhorar a investigação global de semicondutores e o ecossistema da força de trabalho. Em maio de 2021, a Coreia do Sul revelou a estratégia 'K-Semiconductor Belt' destinada a construir a maior cadeia de fornecimento de semicondutores do mundo até 2030. Além disso, em setembro de 2022, o governo federal mexicano começou a elaborar um novo pacote de incentivos para atrair investimentos em semicondutores, particularmente focado em montagem, teste e embalagem.

- Portanto, a crescente demanda por ferrossilício para fins metalúrgicos provavelmente testemunhará um crescimento nos próximos anos.

Região Ásia-Pacífico dominará o mercado

- Espera-se que a Ásia-Pacífico domine o mercado global devido à construção altamente desenvolvida e aos investimentos regionais contínuos para promover os setores automobilístico e de construção ao longo dos anos.

- A demanda da indústria da construção está aumentando. De acordo com um estudo da Instituição de Engenheiros Civis (ICE), a indústria global da construção deverá atingir 8 biliões de dólares até 2030, impulsionada principalmente pela China, Índia e Estados Unidos.

- A liga do aço com ferrossilício apresenta diversas propriedades que potencializam sua demanda no setor automotivo, como espessura e qualidade.

- A China inclui a maior base de produção de automóveis de qualquer outra região, respondendo pela procura de ferrossilício na região Ásia-Pacífico. De acordo com a Associação Chinesa de Fabricantes de Automóveis (CAAM), as montadoras chinesas produziram 27,02 milhões de unidades em 2022, um aumento de 3,4% ano a ano, enquanto as vendas aumentaram 2,1%, para 26,86 milhões de unidades.

- A produção e vendas de veículos elétricos (EV) na China cresceram rapidamente em 2022, quebrando recordes anteriores no último mês do ano. As vendas de veículos elétricos aumentaram 93,4% para 6,89 milhões de unidades em 2022, um aumento de 7,1 milhões de unidades ou um aumento de 96,9% na produção anual.

- A Ásia-Pacífico é o maior produtor de componentes eletrônicos. Nos últimos anos, os semicondutores utilizados em quase todos os dispositivos eletrônicos aumentaram a demanda por ferrossilício na produção de semicondutores.

- Portanto, espera-se que os fatores acima aumentem o consumo de ferrossilício na região Ásia-Pacífico.

Visão geral da indústria de ferrossilício

O mercado global de ferrossilício está fragmentado, com muitos players competindo. Algumas das principais empresas são a China Minmetals Corporation, o Eurasian Resources Group, a Ferroglobe, a OM Holdings Ltd e a Mechel, entre outras (não por qualquer ordem específica).

Líderes de mercado de ferrossilício

-

China Minmetals Corporation

-

Eurasian Resources Group

-

Ferroglobe

-

Mechel

-

OM Holdings Ltd

*Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Notícias do mercado de ferrossilício

- Julho de 2022 A Ferroglobe PLC entrou em uma nova fase em seu projeto de pó de silício metálico para baterias e outras tecnologias avançadas, atingindo uma produção de alta pureza (até 99,995%) em tamanho micrométrico e submicrométrico.

- Junho de 2022 Ferroglobe PLC anunciou um Memorando de Entendimento ('MOU') com REC Silicon. De acordo com o MOU, a Ferroglobe se compromete a alavancar sua plataforma de ativos nos Estados Unidos para fornecer silício metálico de alta pureza para a REC Silicon, com o objetivo de estabelecer conjuntamente uma cadeia de fornecimento solar com base nos EUA, de baixo carbono e totalmente rastreável.

Relatório de Mercado de Ferrossilício – Índice

1. INTRODUÇÃO

1.1 Suposições do estudo

1.2 Escopo do estudo

2. METODOLOGIA DE PESQUISA

3. SUMÁRIO EXECUTIVO

4. DINÂMICA DE MERCADO

4.1 Motoristas

4.1.1 Aumentando as aplicações para resistência à corrosão

4.1.2 Demanda crescente das indústrias de produção de aço

4.2 Restrições

4.2.1 Substituição por outros substitutos

4.2.2 Outras restrições

4.3 Análise da cadeia de valor da indústria

4.4 Análise das Cinco Forças de Porter

4.4.1 Poder de barganha dos fornecedores

4.4.2 Poder de barganha dos compradores

4.4.3 Ameaça de novos participantes

4.4.4 Ameaça de produtos substitutos

4.4.5 Grau de Competição

5. SEGMENTAÇÃO DE MERCADO (Tamanho do Mercado em Volume)

5.1 Aplicativo

5.1.1 Metalurgia

5.1.2 Semicondutores

5.1.3 Energia Solar Fotovoltaica

5.1.4 Processamento Químico

5.1.5 Outras aplicações

5.2 Geografia

5.2.1 Ásia-Pacífico

5.2.1.1 China

5.2.1.2 Índia

5.2.1.3 Japão

5.2.1.4 Coreia do Sul

5.2.1.5 Resto da Ásia-Pacífico

5.2.2 América do Norte

5.2.2.1 Estados Unidos

5.2.2.2 Canadá

5.2.2.3 México

5.2.3 Europa

5.2.3.1 Alemanha

5.2.3.2 Reino Unido

5.2.3.3 França

5.2.3.4 Itália

5.2.3.5 Resto da Europa

5.2.4 América do Sul

5.2.4.1 Brasil

5.2.4.2 Argentina

5.2.4.3 Resto da América do Sul

5.2.5 Médio Oriente e África

5.2.5.1 Arábia Saudita

5.2.5.2 África do Sul

5.2.5.3 Resto do Médio Oriente e África

6. CENÁRIO COMPETITIVO

6.1 Fusões e Aquisições, Joint Ventures, Colaborações e Acordos

6.2 Participação de mercado (%)**/Análise de classificação

6.3 Estratégias adotadas pelos principais players

6.4 Perfis de empresa

6.4.1 China Minmetals Corporation

6.4.2 Eurasian Resources Group

6.4.3 Ferro Alloys Corporation Limited

6.4.4 Ferroglobe

6.4.5 Finnfjord

6.4.6 Mechel

6.4.7 OM Holdings Ltd.

6.4.8 Shanghai Shenjia Ferroalloys Co., Ltd

6.4.9 SKP Group

6.4.10 Tashi Group

7. OPORTUNIDADES DE MERCADO E TENDÊNCIAS FUTURAS

7.1 Aumento da demanda das indústrias de construção e automotiva

7.2 Outras oportunidades

Segmentação da indústria de ferrossilício

Um processo industrial para a produção de ferrossilício (FeSi) envolve a redução de areia ou sílica na presença de ferro em temperaturas extremamente altas. O mercado de ferrossilício é segmentado em aplicação e geografia. Com base na aplicação, o mercado é segmentado em metalurgia, semicondutores, energia solar fotovoltaica, processamento químico, entre outras aplicações. O relatório também abrange os tamanhos de mercado e as previsões para o mercado de ferrossilício em 15 países nas principais regiões. O dimensionamento e as previsões do mercado foram feitos para cada segmento com base no volume (Quilotons).

| Aplicativo | ||

| ||

| ||

| ||

| ||

|

| Geografia | ||||||||||||

| ||||||||||||

| ||||||||||||

| ||||||||||||

| ||||||||||||

|

Perguntas frequentes sobre pesquisa de mercado de ferrossilício

Qual é o tamanho atual do mercado de FerroSilicon?

O Mercado FerroSilicon deverá registrar um CAGR inferior a 3% durante o período de previsão (2024-2029)

Quem são os principais atores do mercado FerroSilicon?

China Minmetals Corporation, Eurasian Resources Group, Ferroglobe, Mechel, OM Holdings Ltd são as principais empresas que operam no Mercado FerroSilicon.

Qual é a região que mais cresce no mercado de FerroSilicon?

Estima-se que a Ásia-Pacífico cresça no maior CAGR durante o período de previsão (2024-2029).

Qual região tem a maior participação no mercado FerroSilicon?

Em 2024, a Ásia-Pacífico é responsável pela maior participação de mercado no Mercado FerroSilicon.

Que anos este mercado de FerroSilicon cobre?

O relatório abrange o tamanho histórico do mercado de FerroSilicon para os anos 2019, 2020, 2021, 2022 e 2023. O relatório também prevê o tamanho do mercado de FerroSilicon para os anos 2024, 2025, 2026, 2027, 2028 e 2029.

Relatório da Indústria de Ferrossilício

Estatísticas para a participação de mercado de Ferrossilício em 2024, tamanho e taxa de crescimento de receita, criadas pela Mordor Intelligence™ Industry Reports. A análise do Ferrossilício inclui uma previsão de mercado para 2029 e uma visão histórica. Obtenha uma amostra desta análise do setor como um download gratuito em PDF do relatório.