Tamanho do mercado de bebidas fermentadas

| Período de Estudo | 2019 - 2029 |

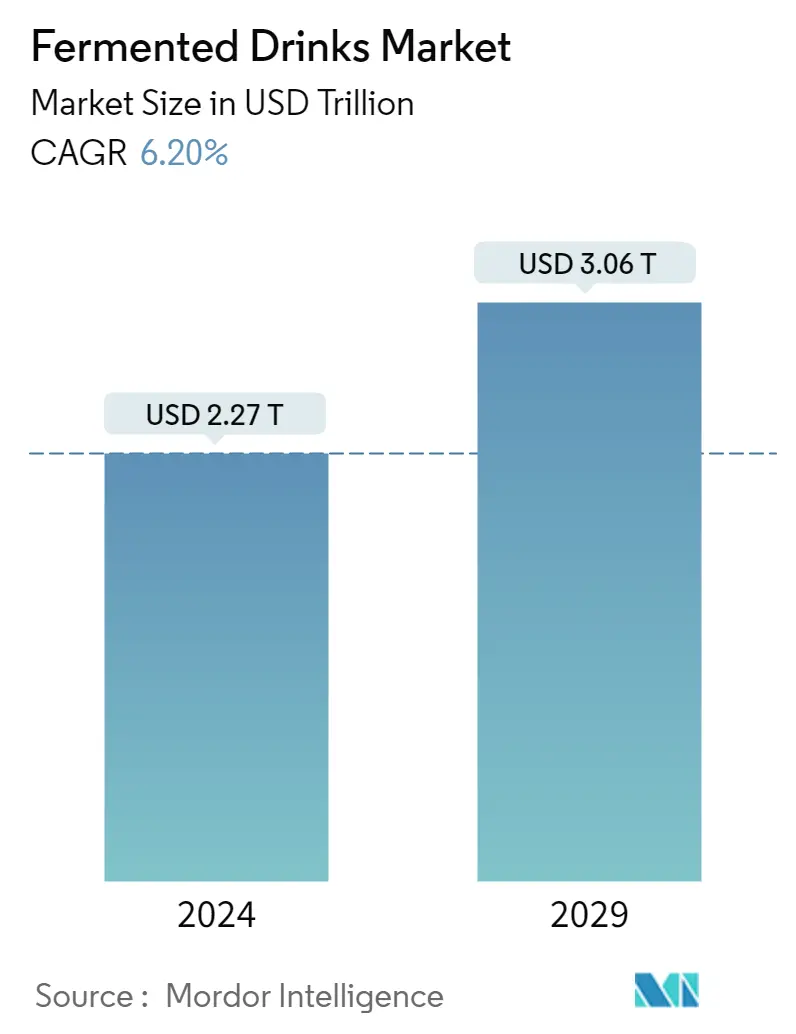

| Tamanho do mercado (2024) | USD 2.27 trilhões de dólares |

| Tamanho do mercado (2029) | USD 3.06 trilhões de dólares |

| CAGR(2024 - 2029) | 6.20 % |

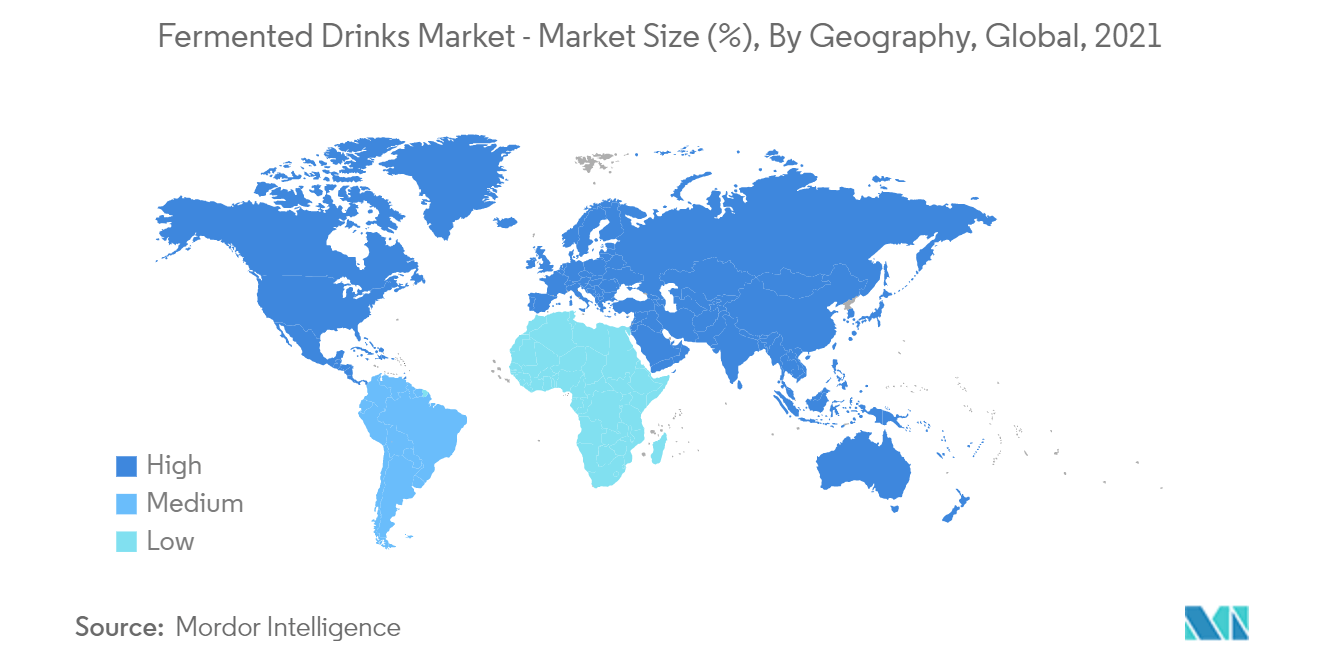

| Mercado de Crescimento Mais Rápido | Ásia-Pacífico |

| Maior Mercado | América do Norte |

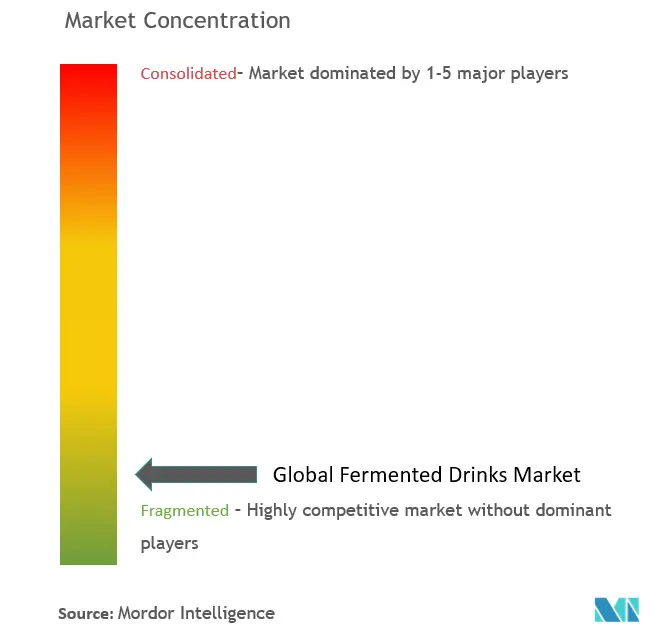

| Concentração de Mercado | Baixo |

Jogadores principais

*Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica |

Como podemos ajudar?

Análise de mercado de bebidas fermentadas

O tamanho do mercado de bebidas fermentadas é estimado em US$ 2,27 trilhões em 2024, e deverá atingir US$ 3,06 trilhões até 2029, crescendo a um CAGR de 6,20% durante o período de previsão (2024-2029).

A pandemia COVID-19 impactou o mercado ao aumentar a conscientização sobre os benefícios para a saúde de diversas bebidas fermentadas, como os probióticos, criando assim uma oportunidade para bebidas fermentadas. Deve-se principalmente ao aumento da conscientização sobre a saúde e à preocupação em manter a imunidade e o bem-estar.

Os consumidores estão gravitando em torno de bebidas com benefícios funcionais, principalmente influenciados pelas tendências de saúde e bem-estar. À medida que as bebidas se associam agora a alegações de saúde e prevenção de doenças, a credibilidade das alegações torna-se cada vez mais importante para os consumidores. A mudança das necessidades dos consumidores, de imunidade para sustentabilidade, juntamente com uma série de outras tendências de mercado, estão contribuindo para o surgimento de bebidas funcionais premium.

Fermentar bebidas que utilizam proteínas e alegam trazer benefícios à saúde está crescendo em popularidade, especialmente entre os entusiastas do fitness. A imunidade também está surgindo como uma reivindicação importante no mercado. A saúde digestiva provavelmente será o próximo prazer funcional para todos, e as marcas podem aproveitar esta oportunidade para criar produtos pelos quais os consumidores possam pagar preços elevados. Como o mercado de bebidas fermentadas é altamente competitivo, os fabricantes se destacam. Eles devem estar em sintonia com as mudanças nas necessidades dos consumidores e oferecer inovação com benefícios científicos comprovados de poderosos ingredientes funcionais. Por exemplo, em novembro de 2022, a Arla Foods Ingredients lançou uma bebida proteica fermentada. A nova bebida da empresa é baseada nos hidrolisados 100% à base de soro de leite Lacprodan HYDRO.365 e Nutrilac FO-8571, potencializando as bebidas proteicas fermentadas. Além disso, a solução à base de soro de leite permite a produção de bebidas fermentadas transparentes e ricas em proteínas, pois reduz consideravelmente a turvação e a sedimentação.

Tendências do mercado de bebidas fermentadas

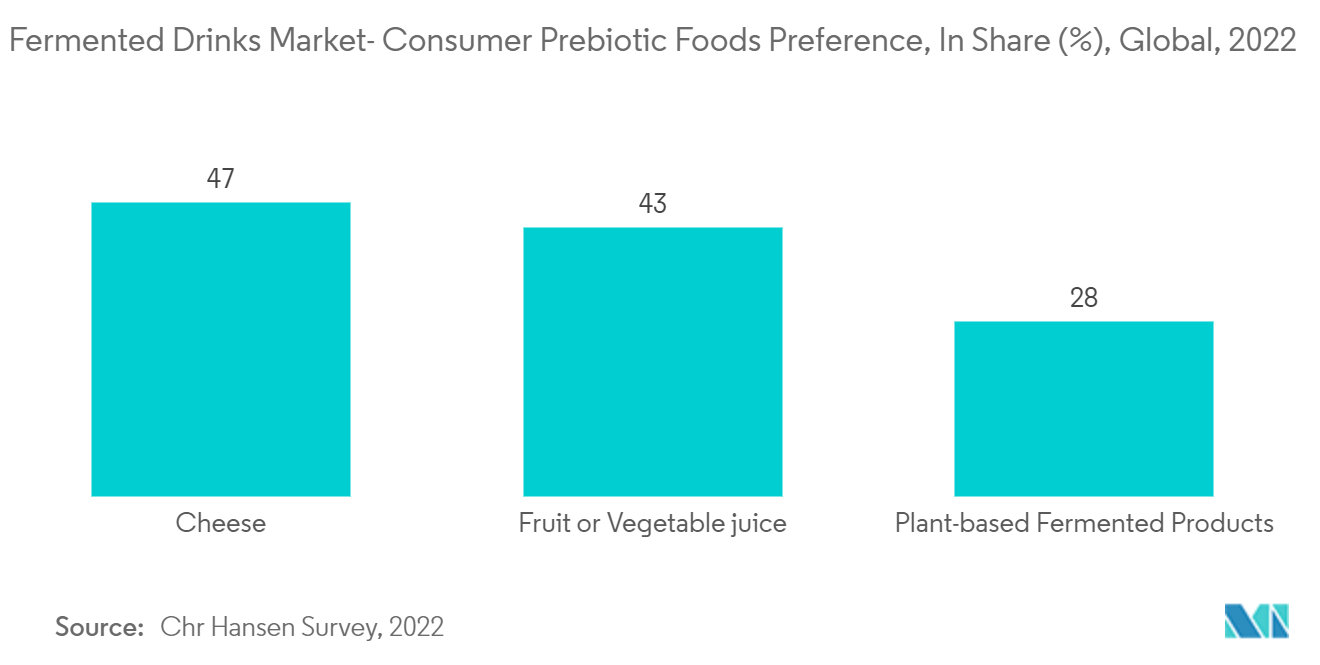

Aumento da demanda por alimentos e bebidas probióticos e prebióticos

Os consumidores procuram produtos que contenham ingredientes que melhorem a saúde. A prevalência da pandemia de COVID-19 impulsionou ainda mais esta tendência. O mercado é impulsionado principalmente por fatores como a crescente demanda por bebidas probióticas por parte de consumidores preocupados com a saúde. Além disso, a tendência crescente do veganismo está a aumentar a procura por bebidas funcionais à base de plantas. De acordo com a Pesquisa sobre Alimentação e Saúde de 2021 do Conselho Internacional de Alimentação (IFC), quatro em cada 10 compradores afirmam que alimentos e bebidas à base de plantas são mais saudáveis.

A demanda por iogurte potável aumentou nos últimos anos devido ao seu sabor único e propriedades funcionais em relação a outras bebidas lácteas. Além disso, essas bebidas fornecem aos consumidores nutrientes essenciais como cálcio, potássio e vitaminas D e A. A disponibilidade de inúmeros sabores e variantes de embalagens alimenta o mercado. A crescente demanda dos consumidores por sabores exóticos impulsionou investimentos significativos de fabricantes como Nestlé, General Mills e Danone SA. Por exemplo, em junho de 2022, a Danone North America lançou a bebida de iogurte probiótico multibenefícios Activia+, que inclui bilhões de probióticos ativos e vivos para apoiar a saúde intestinal. Além disso, o produto é uma boa fonte de zinco e vitamina D e C.

Assim, o aumento de consumidores jovens e urbanos com gostos e preferências modernas por bebidas funcionais e uma melhoria no estilo de vida do consumidor criam uma oportunidade para os fabricantes aproveitarem a crescente procura do consumidor.

A Ásia-Pacífico deverá ser o mercado de crescimento mais rápido

A crescente conscientização e o crescente interesse em uma dieta saudável, no desenvolvimento tecnológico, na influência da mídia e na demanda do consumidor impulsionam o mercado de bebidas fermentadas da Ásia-Pacífico. O mercado de bebidas fermentadas tem registado um enorme crescimento nos últimos anos devido a vários factores, incluindo o aumento dos rendimentos disponíveis e a sensibilização para a saúde na região, juntamente com a crescente preferência por alimentos e bebidas naturalmente saudáveis e embalados, ligados a alimentos fortificados/funcionais, orgânicos, ou produtos melhores para você, porque acredita-se que eles oferecem nutrição natural essencial. De acordo com o Relatório Anual da Yakult Honsha Co. Ltd, as vendas de alimentos e bebidas, incluindo a bebida láctea fermentada Yakult, na Ásia e na região oceânica aumentaram 11,5% em 2021 em comparação com 2020.

De acordo com um relatório da Financial Express de 2020, a Índia tem 12 milhões de pontos de venda em locais convenientes, como perto de colónias residenciais, para que os produtos estejam facilmente disponíveis para os residentes próximos. As lojas de conveniência têm renovado cada vez mais suas prateleiras, designando corredores separados que atraem consumidores saudáveis, tornando-se a escolha de decisões de compra impulsivas dos consumidores que visitam tais lojas. As lojas de conveniência testemunharam um aumento nas vendas de opções de bebidas energéticas em detrimento das indulgentes, uma tendência que deverá impulsionar o sentimento do mercado em relação às bebidas fermentadas dessas redes de distribuição. Assim, vários players estão colaborando com lojas de conveniência líderes como VinMart, 7-Eleven e outras e lançando seus produtos no mercado.

Visão geral da indústria de bebidas fermentadas

O mercado de bebidas fermentadas é fragmentado e dominado por players líderes como Nestlé, Danone e Anheuser-Busch InBev. Outros jogadores proeminentes incluem Suja Life LLC, PepsiCo Kevita e Bright Food (Group) Co. Os níveis de concorrência aumentaram recentemente devido ao influxo de participantes nacionais e de pequena escala na indústria de bebidas fermentadas. O desenvolvimento de novos produtos para aprimorar o portfólio de produtos e capturar mercados inexplorados levou ao crescimento do mercado global de bebidas fermentadas.

Líderes de mercado de bebidas fermentadas

-

Yakult Honsha Co. Ltd

-

Nestlé S.A.

-

Danone S.A.

-

Anheuser-Busch InBev SA/NV

-

Paine Schwartz Partners (Suja Life LLC)

*Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Notícias do mercado de bebidas fermentadas

- Em março de 2022, a Nestlé EUA afirmou que investiria 675 milhões de dólares na construção de uma nova fábrica de bebidas em Glendale, Arizona. O investimento da Nestlé aumenta a sua posição no mercado e melhora a sua capacidade de produção para satisfazer a crescente procura dos clientes pelos seus produtos, sendo um dos principais produtores nas categorias de natas e leites aromatizados.

- Em agosto de 2021, a The Boston Beer Company e a PepsiCo anunciaram planos para iniciar uma colaboração comercial para produzir bebidas alcoólicas HARD MTN DEW. A parceria une a expertise da Boston Beer em bebidas alcoólicas com uma das marcas mais icônicas e queridas da PepsiCo.

- Em julho de 2021, a Beam Suntory e a The Boston Beer Company formaram uma parceria estratégica de longo prazo para estender marcas icônicas selecionadas a alguns dos segmentos de bebidas alcoólicas de mais rápido crescimento.

- Em julho de 2021, a Remedy, marca líder de bebidas na Austrália, lançou sua linha de bebidas de cultura viva, incluindo kombuchá, nos Estados Unidos. A linha não contém açúcar e contém ingredientes saudáveis, incluindo culturas vivas ativas, ácidos orgânicos e antioxidantes. A empresa disponibilizou a bebida em diversos sabores, incluindo Kombuchá de Gengibre e Limão, Kombuchá de Pêssego, Kombuchá de Frutas Mistas e Kombuchá de Limonada de Framboesa.

Relatório de Mercado de Bebidas Fermentadas – Índice

1. INTRODUÇÃO

1.1 Resultados do estudo e premissas do estudo

1.2 Escopo do estudo

2. METODOLOGIA DE PESQUISA

3. SUMÁRIO EXECUTIVO

4. DINÂMICA DE MERCADO

4.1 Drivers de mercado

4.2 Restrições de mercado

4.3 Análise das Cinco Forças de Porter

4.3.1 Ameaça de novos participantes

4.3.2 Poder de barganha dos compradores/consumidores

4.3.3 Poder de barganha dos fornecedores

4.3.4 Ameaça de produtos substitutos

4.3.5 Intensidade da rivalidade competitiva

5. SEGMENTAÇÃO DE MERCADO

5.1 Tipo

5.1.1 Bebidas Alcoólicas

5.1.2 Bebidas não alcoólicas

5.1.2.1 Kombuchá

5.1.2.2 Kefir

5.1.2.3 Outros tipos

5.2 Por canal de distribuição

5.2.1 No comércio

5.2.2 Fora do comércio

5.2.2.1 Supermercados/Hipermercados

5.2.2.2 Lojas de conveniência/mercearias

5.2.2.3 Lojas especializadas

5.2.2.4 Lojas de varejo on-line

5.2.2.5 Outros canais de distribuição

5.3 Geografia

5.3.1 América do Norte

5.3.1.1 Estados Unidos

5.3.1.2 Canadá

5.3.1.3 México

5.3.1.4 Resto da América do Norte

5.3.2 Europa

5.3.2.1 Alemanha

5.3.2.2 Reino Unido

5.3.2.3 França

5.3.2.4 Rússia

5.3.2.5 Itália

5.3.2.6 Espanha

5.3.2.7 Resto da Europa

5.3.3 Ásia-Pacífico

5.3.3.1 Índia

5.3.3.2 China

5.3.3.3 Japão

5.3.3.4 Austrália

5.3.3.5 Resto da Ásia-Pacífico

5.3.4 América do Sul

5.3.4.1 Brasil

5.3.4.2 Argentina

5.3.4.3 Resto da América do Sul

5.3.5 Oriente Médio e África

5.3.5.1 África do Sul

5.3.5.2 Arábia Saudita

5.3.5.3 Resto do Médio Oriente e África

6. CENÁRIO COMPETITIVO

6.1 Estratégias mais adotadas

6.2 Análise de participação de mercado

6.3 Perfis de empresa

6.3.1 Paine Schwartz Partners (Suja Life LLC)

6.3.2 Anheuser-Busch InBev SA/NV

6.3.3 Nestle SA

6.3.4 Danone SA

6.3.5 Yakult Honsha Co. Ltd

6.3.6 The Boston Beer Company

6.3.7 GTs Living Food

6.3.8 Bright Food (Group) Co. Limited

6.3.9 Schreiber Foods Inc.

6.3.10 Bio-tiful Dairy Ltd

7. OPORTUNIDADES DE MERCADO E TENDÊNCIAS FUTURAS

Segmentação da indústria de bebidas fermentadas

As bebidas fermentadas incluem bebidas que sofreram oxidação bacteriana e de levedura, em que os açúcares são decompostos durante a fermentação e transformados em vários gases e etanol. Todas as bebidas fermentadas produzem bactérias benéficas que melhoram a saúde intestinal quando consumidas cruas.

O mercado de bebidas fermentadas é segmentado com base no tipo, canal de distribuição e geografia. Por tipo, o mercado foi segmentado em bebidas alcoólicas e não alcoólicas. As bebidas não alcoólicas são ainda bifurcadas em bebidas probióticas, como kombuchá, kefir e outras. Com base no canal de distribuição, o mercado é segmentado em on-trade e off-trade. O segmento off-trade compreende supermercados/hipermercados, lojas especializadas, lojas de conveniência e outros canais de vendas. O estudo também analisa o mercado estudado em regiões geográficas emergentes e estabelecidas, abrangendo América do Norte, Europa, Ásia-Pacífico, América do Sul, Oriente Médio e África. O relatório oferece tamanho de mercado e previsões para o mercado de bebidas fermentadas em valor (US$ milhões) para todos os segmentos acima.

| Tipo | ||||||||

| ||||||||

|

| Por canal de distribuição | ||||||||||||

| ||||||||||||

|

| Geografia | ||||||||||||||||

| ||||||||||||||||

| ||||||||||||||||

| ||||||||||||||||

| ||||||||||||||||

|

Perguntas frequentes sobre pesquisa de mercado de bebidas fermentadas

Qual é o tamanho do mercado de bebidas fermentadas?

O tamanho do mercado de bebidas fermentadas deverá atingir US$ 2,27 trilhões em 2024 e crescer a um CAGR de 6,20% para atingir US$ 3,06 trilhões até 2029.

Qual é o tamanho atual do mercado de bebidas fermentadas?

Em 2024, o tamanho do mercado de bebidas fermentadas deverá atingir US$ 2,27 trilhões.

Quem são os principais atores do mercado de bebidas fermentadas?

Yakult Honsha Co. Ltd, Nestlé S.A., Danone S.A., Anheuser-Busch InBev SA/NV, Paine Schwartz Partners (Suja Life LLC) são as principais empresas que atuam no mercado de bebidas fermentadas.

Qual é a região que mais cresce no mercado de bebidas fermentadas?

Estima-se que a Ásia-Pacífico cresça no maior CAGR durante o período de previsão (2024-2029).

Qual região tem a maior participação no mercado de bebidas fermentadas?

Em 2024, a América do Norte é responsável pela maior participação de mercado no Mercado de Bebidas Fermentadas.

Que anos esse mercado de bebidas fermentadas cobre e qual era o tamanho do mercado em 2023?

Em 2023, o tamanho do mercado de bebidas fermentadas foi estimado em US$ 2,14 trilhões. O relatório abrange o tamanho histórico do mercado de bebidas fermentadas para os anos 2019, 2020, 2021, 2022 e 2023. O relatório também prevê o tamanho do mercado de bebidas fermentadas para os anos 2024, 2025, 2026, 2027, 2028 e 2029.

Relatório da Indústria de Bebidas Fermentadas

Estatísticas para participação de mercado de bebidas fermentadas em 2024, tamanho e taxa de crescimento de receita, criadas por Mordor Intelligence™ Industry Reports. A análise de Bebidas Fermentadas inclui uma previsão de mercado para 2029 e uma visão histórica. Obtenha uma amostra desta análise do setor como um download gratuito em PDF do relatório.