Tamanho do mercado de ésteres de ácidos graxos

| Período de Estudo | 2019 - 2029 |

| Ano Base Para Estimativa | 2023 |

| CAGR | > 4.00 % |

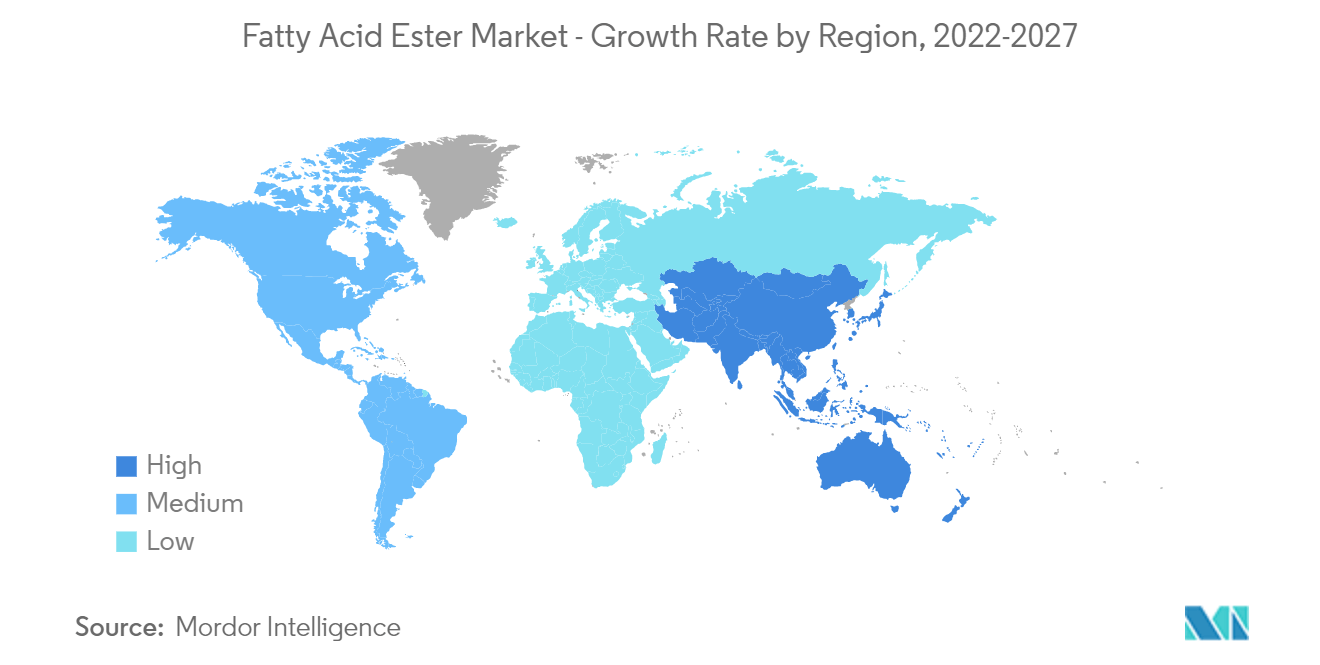

| Mercado de Crescimento Mais Rápido | Ásia-Pacífico |

| Maior Mercado | Europa |

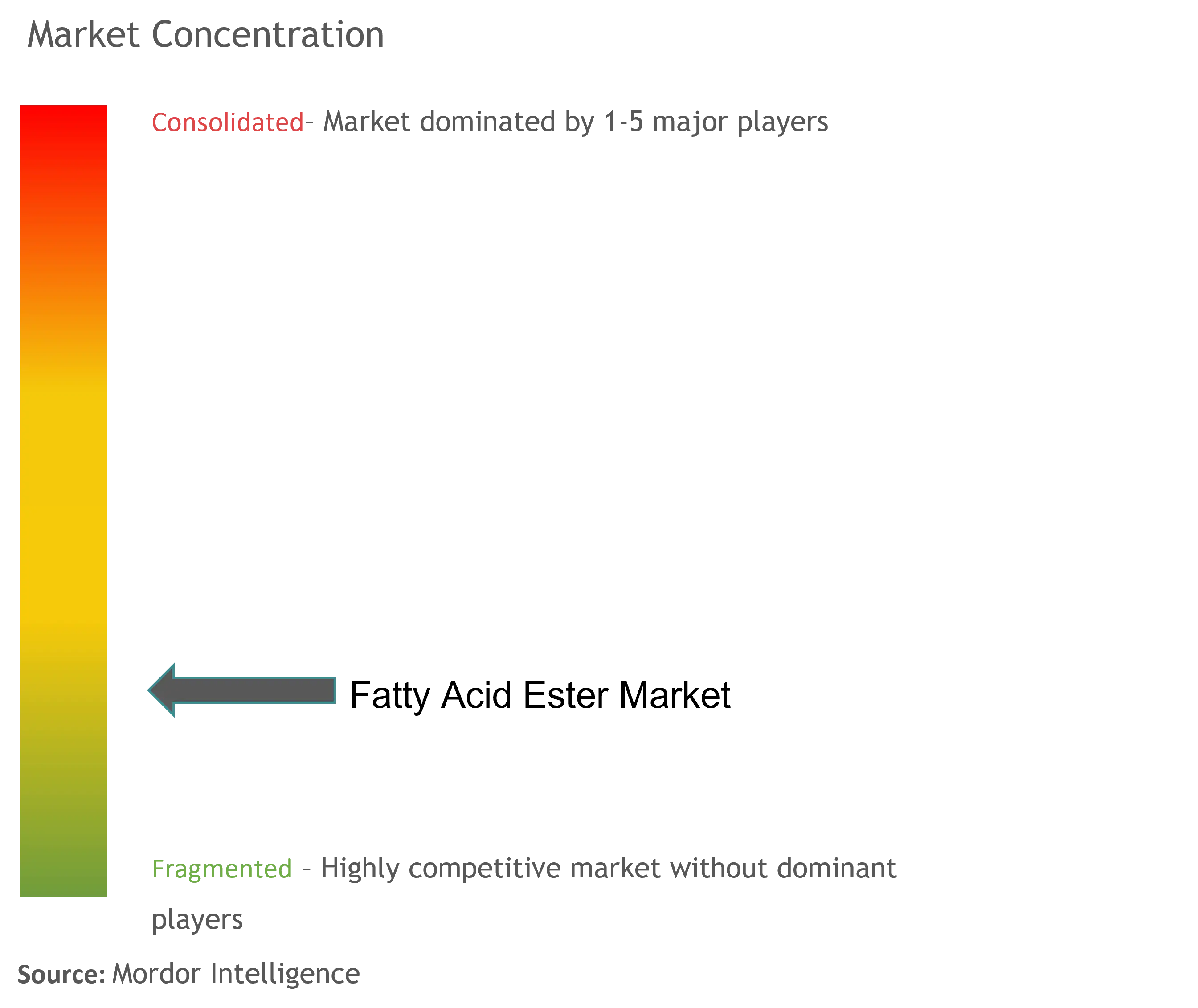

| Concentração de Mercado | Baixo |

Jogadores principais

*Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica |

Como podemos ajudar?

Análise de mercado de ésteres de ácidos graxos

Estima-se que o mercado global de ésteres de ácidos graxos atinja mais de 1.771,21 quilotons até o final do ano em curso, e o mercado deverá registrar um CAGR de mais de 4% durante o período de previsão.

A pandemia COVID-19 afetou negativamente o mercado em 2020 e no primeiro semestre de 2021, devido a uma diminuição nas indústrias de utilizadores finais, como biocombustíveis e cuidados pessoais. No entanto, o mercado atingiu atualmente níveis pré-pandemia e espera-se que cresça a um ritmo constante.

- Os principais fatores que impulsionam o mercado estudado são a crescente preferência por biodiesel e a crescente demanda por produtos de cuidados pessoais.

- Por outro lado, as limitações de desempenho associadas aos ésteres de ácidos graxos provavelmente dificultarão o crescimento do mercado no período de previsão.

- As aplicações emergentes e a reciclagem de ésteres de ácidos graxos provavelmente funcionarão como oportunidades para o mercado estudado nos próximos anos.

- A região europeia dominou o mercado em todo o mundo. No entanto, espera-se que a região Ásia-Pacífico registre o maior CAGR durante o período de previsão.

Tendências de mercado de ésteres de ácidos graxos

Aumento da demanda pelo mercado de ésteres de ácidos graxos por aplicações de biocombustíveis

- Os biodiesel produzidos a partir de ésteres de ácidos graxos (fontes renováveis) são mais seguros para o meio ambiente. O biodiesel produz menos poluentes tóxicos e gases de efeito estufa do que o diesel de petróleo.

- Eles podem ser usados na forma pura (B100) ou podem ser misturados com petrodiesel na forma de B2 (ou seja, 2% de biodiesel, 98% de diesel de petróleo), B5 (ou seja, 5% de biodiesel, 95% de diesel de petróleo). Da mesma forma, podem ser usados como B20 e B100. Em alguns casos, o biodiesel é utilizado tal qual (B100), principalmente por grandes empresas de caminhões.

- O biodiesel também tem ajudado vários países a reduzir a sua dependência das reservas estrangeiras de petróleo, uma vez que são produzidos internamente e podem ser utilizados em qualquer motor diesel com pouca ou nenhuma modificação no motor ou no sistema de combustível.

- Segundo o IES, em 2021, a procura de biocombustíveis atingiu 155,4 mil milhões de litros, regressando aos níveis próximos de 2019. A demanda aumentou 8,7 bilhões de litros na comparação anual. A procura de biodiesel ((referindo-se à FAME)) aumentou 0,2% em relação a 2019 e 0,3% em relação a 2020.

- Durante o mesmo período, prevê-se que a produção de biodiesel e óleos vegetais hidrotratados (HVO) aumente em 380.000 barris por dia, principalmente devido ao aumento de capacidade nos Estados Unidos, Indonésia e Malásia.

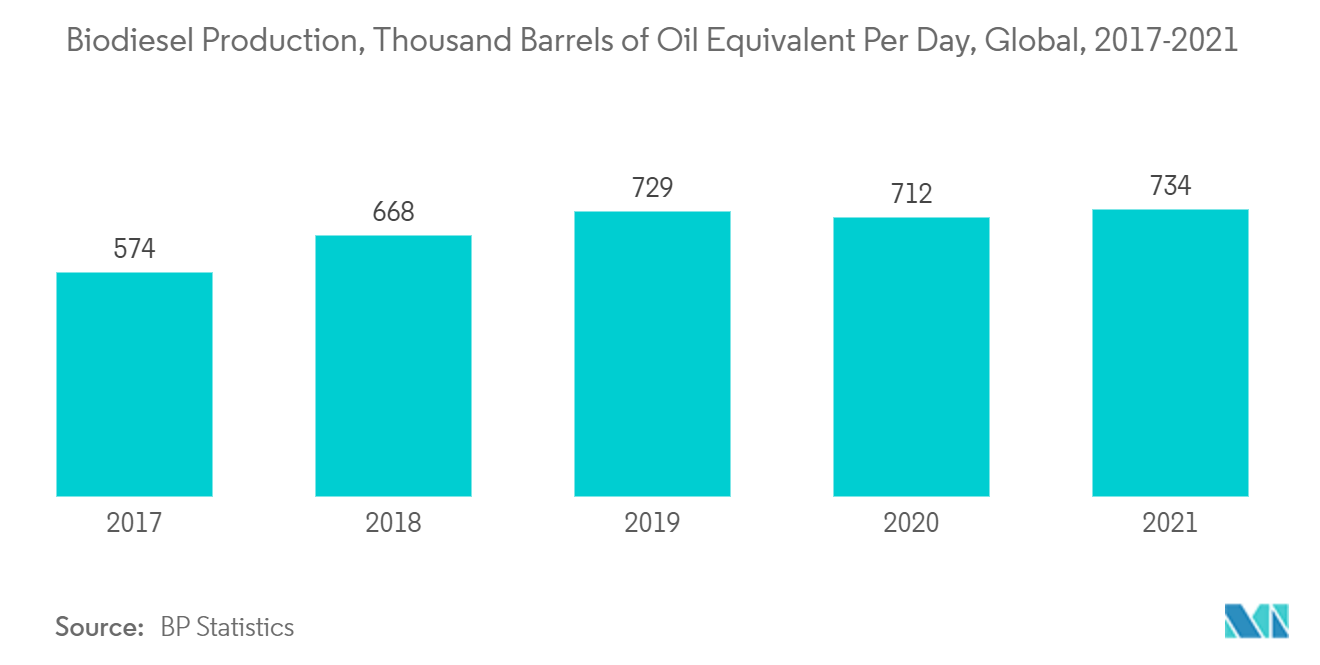

- De acordo com a BP Statistics, em 2021, a produção global de biodiesel atingiu 734 mil barris de óleo equivalente por dia, em comparação com os 712 mil barris de óleo equivalente por dia produzidos em 2020.

- Espera-se que o mercado de biocombustíveis (biodiesel, neste caso) cresça a bom ritmo, devido às suas vantagens e segurança acrescidas, o que aumentará significativamente a procura de ésteres naturais de ácidos gordos.

Região Europeia dominará o mercado

- O mercado europeu é o maior mercado de ésteres de ácidos graxos (FAEs) devido à enorme demanda por biocombustíveis e cuidados pessoais e cosméticos, principalmente de países como Alemanha e França.

- A Europa é o maior produtor mundial de biodiesel. Atingiu 248 mil barris de petróleo equivalente por dia em 2021 face ao nível de produção de 2011, que registou cerca de 160 mil barris de petróleo equivalente por dia. Prevê-se que a produção de HVO e biodiesel na Europa atinja 320.000 barris por dia em 2026, acima dos 40.000 barris por dia em 2020.

- De acordo com as novas leis aprovadas no parlamento alemão, a obrigação de redução das emissões de gases com efeito de estufa (GEE) do país está programada para aumentar para 25% até 2030, dos 6% actuais. Espera-se que as empresas petrolíferas do país aumentem significativamente a utilização de energias renováveis nos transportes. Em contraste, o número de biocombustíveis à base de culturas contabilizados para o mandato de mistura foi limitado a 4,4%, com os biocombustíveis à base de óleo de palma proibidos a partir de 2023.

- De acordo com a Union Zur Förderung von Oel und Proteinpflanzen (UFOP), a produção de biodiesel da Alemanha foi de aproximadamente 2,38 milhões de toneladas. A norma de combustível diesel DIN EN 590 limita a taxa de incorporação de FAME (biodiesel) a 7% em volume.

- Na Alemanha, cerca de metade da terra é utilizada para agricultura. É o terceiro maior exportador de produtos agrícolas do mundo. Os grãos são cultivados principalmente em cerca de um terço das terras agrícolas da Alemanha, onde o trigo é a principal cultura, seguido pela cevada e pelo centeio. Isto está aumentando a demanda por FAEs de diversas aplicações agrícolas.

- Em 2021, o valor acrescentado bruto do setor agrícola alemão representou cerca de 19,36 mil milhões de euros (~19,90 mil milhões de dólares), em comparação com 20,62 mil milhões de euros (~21,19 mil milhões de dólares) em 2020. Além disso, em 2020, o valor da produção agrícola alemã foi estimado em 57,59 mil milhões de euros (~59,18 mil milhões de dólares), o que diminuiu em relação aos 58,53 milhões de euros (~60,15 mil milhões de dólares) em 2019.

- Os FAEs são usados em aplicações de biocombustíveis para reduzir as pegadas de carbono. O governo francês aprovou uma lei em 2015 chamada Loi de Transition Énergétique que inclui o compromisso de aumentar a quota de energias renováveis nos combustíveis para transportes para 15% até 2025.

- De acordo com o relatório da BP Statistical Review of World Energy 2022, a produção de biocombustíveis em França representou cerca de 48 mil barris de petróleo equivalente por dia em 2021, em comparação com 43 mil barris de petróleo equivalente por dia em 2020, um aumento de cerca de 12%. do ano anterior.

- Os FAEs são utilizados na indústria cosmética porque têm um efeito condicionador de suavizar a pele para criar uma sensação calmante. O mercado francês de produtos cosméticos foi avaliado em 2,38 mil milhões de dólares em 2021, em comparação com 2,05 mil milhões de dólares em 2020, e espera-se que atinja aproximadamente 3,55 mil milhões de dólares em 2026.

- Devido aos fatores acima mencionados, a região europeia provavelmente dominará o mercado no período de previsão.

Visão geral da indústria de ésteres de ácidos graxos

O mercado de ésteres de ácidos graxos é fragmentado por natureza, com apenas alguns grandes players dominando o mercado. Algumas das principais empresas são Wilmar International Ltd, Avril, Chevron Corporation, Verbio Vereinigte Bioenergie AG e Cargill Corporation, entre outras.

Líderes de mercado de ésteres de ácidos graxos

-

Wilmar International Ltd

-

Avril

-

Chevron Corporation

-

Verbio Vereinigte Bioenergie AG

-

Cargill Corporation

*Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Notícias do mercado de ésteres de ácidos graxos

- Junho de 2022 A Chevron Corporation adquiriu o Renewable Energy Group Inc. Esta aquisição adicionou capacidades, ativos e relacionamentos com clientes complementares para tornar a Chevron uma das empresas líderes em combustíveis renováveis nos Estados Unidos.

- Junho de 2022 A Cargill concluiu a sua primeira fábrica de biodiesel avançado em Gante, Bélgica, denominada Refinaria de Biodiesel Bioro, que converte óleos usados e resíduos em combustível renovável. O biodiesel avançado produzido nas instalações será utilizado pelos setores marítimo e de transporte rodoviário na Europa.

- Maio de 2022 A Oleon, subsidiária do Grupo Avril, iniciou a construção de uma nova unidade de produção em Baytown, Texas, Houston, com um investimento de US$ 50 milhões. Espera-se que esta nova instalação entre em operação até o final de 2023 e produzirá ésteres e fornecerá serviços de mistura para apoiar o crescente negócio de petróleo e gás da empresa.

Relatório de mercado de ésteres de ácidos graxos – Índice

1. INTRODUÇÃO

1.1 Suposições do estudo

1.2 Escopo do estudo

2. METODOLOGIA DE PESQUISA

3. SUMÁRIO EXECUTIVO

4. DINÂMICA DE MERCADO

4.1 Motoristas

4.1.1 Crescente preferência por biodieséis

4.1.2 Aumento da demanda por produtos de cuidados pessoais

4.2 Restrições

4.2.1 Limitações de desempenho associadas ao éster de ácido graxo

4.3 Análise da cadeia de valor da indústria

4.4 Análise das Cinco Forças de Porter

4.4.1 Poder de barganha dos fornecedores

4.4.2 Poder de barganha dos compradores

4.4.3 Ameaça de novos participantes

4.4.4 Ameaça de produtos e serviços substitutos

4.4.5 Grau de Competição

5. SEGMENTAÇÃO DE MERCADO (Tamanho do Mercado em Volume)

5.1 Tipo

5.1.1 Ésteres Metílicos de Ácidos Graxos (FAME)

5.1.2 Ésteres de Poliol

5.1.3 Ésteres Sorbitanos

5.1.4 Ésteres de sacarose

5.1.5 Outros tipos

5.2 Aplicativo

5.2.1 Lubrificantes Sintéticos

5.2.2 Produtos farmacêuticos

5.2.3 Produtos de cuidado pessoal

5.2.4 Comida

5.2.5 Aplicações de biocombustíveis

5.2.6 Outras aplicações

5.3 Geografia

5.3.1 Ásia-Pacífico

5.3.1.1 China

5.3.1.2 Índia

5.3.1.3 Japão

5.3.1.4 Coreia do Sul

5.3.1.5 Resto da Ásia-Pacífico

5.3.2 América do Norte

5.3.2.1 Estados Unidos

5.3.2.2 Canadá

5.3.2.3 México

5.3.3 Europa

5.3.3.1 Alemanha

5.3.3.2 França

5.3.3.3 Reino Unido

5.3.3.4 Itália

5.3.3.5 Resto da Europa

5.3.4 América do Sul

5.3.4.1 Brasil

5.3.4.2 Argentina

5.3.4.3 Resto da América do Sul

5.3.5 Oriente Médio e África

5.3.5.1 Arábia Saudita

5.3.5.2 África do Sul

5.3.5.3 Resto do Médio Oriente e África

6. CENÁRIO COMPETITIVO

6.1 Fusões, Aquisições, Joint Ventures, Colaborações e Acordos

6.2 Análise de classificação de mercado

6.3 Estratégias adotadas pelos principais players

6.4 Perfis de empresa

6.4.1 Avril

6.4.2 Cargill Incorporated

6.4.3 Chevron Corporation

6.4.4 Cremer Oleo Gmbh & Co. KG

6.4.5 Croda International PLC

6.4.6 DuPont

6.4.7 Granol

6.4.8 Inolex Incorporated

6.4.9 IOI Corporation Berhad

6.4.10 KLK Oleo

6.4.11 P&G Chemicals

6.4.12 Sasol

6.4.13 Stepan Company

6.4.14 Verbio Vereinigte Bioenergie AG

6.4.15 Wilmar International Ltd

7. OPORTUNIDADES DE MERCADO E TENDÊNCIAS FUTURAS

7.1 Aplicações emergentes e reciclagem de ésteres de ácidos graxos

Segmentação da indústria de ésteres de ácidos graxos

Os ésteres de ácidos graxos são um tipo de éster que resulta da combinação de um ácido graxo com um álcool. Quando o componente álcool é o glicerol, os ésteres de ácidos graxos produzidos podem ser monoglicerídeos, diglicerídeos ou triglicerídeos.

O mercado de ésteres de ácidos graxos é segmentado por tipo, aplicação e geografia. Por tipo, o mercado é segmentado em ésteres metílicos de ácidos graxos, ésteres de poliol, ésteres de sorbitano, ésteres de sacarose e outros tipos. Por aplicação, o mercado é segmentado em lubrificantes sintéticos, produtos farmacêuticos, produtos de cuidados pessoais, alimentos, aplicações de biocombustíveis, entre outras aplicações. Por geografia, o mercado é segmentado na Ásia-Pacífico, Europa, América do Norte, América do Sul, Oriente Médio e África. O relatório também abrange o tamanho do mercado e as previsões para o mercado de ésteres de ácidos graxos nos principais países de 15 países. Para cada segmento, o dimensionamento e as previsões do mercado foram feitos com base no volume (quilotons).

| Tipo | ||

| ||

| ||

| ||

| ||

|

| Aplicativo | ||

| ||

| ||

| ||

| ||

| ||

|

| Geografia | ||||||||||||

| ||||||||||||

| ||||||||||||

| ||||||||||||

| ||||||||||||

|

Perguntas frequentes sobre pesquisa de mercado de ésteres de ácidos graxos

Qual é o tamanho atual do mercado de ésteres de ácidos graxos?

O Mercado de Ésteres de Ácidos Graxos deverá registrar um CAGR superior a 4% durante o período de previsão (2024-2029)

Quem são os principais atores do mercado de ésteres de ácidos graxos?

Wilmar International Ltd, Avril, Chevron Corporation, Verbio Vereinigte Bioenergie AG, Cargill Corporation são as principais empresas que operam no mercado de ésteres de ácidos graxos.

Qual é a região que mais cresce no mercado de ésteres de ácidos graxos?

Estima-se que a Ásia-Pacífico cresça no maior CAGR durante o período de previsão (2024-2029).

Qual região tem a maior participação no mercado de ésteres de ácidos graxos?

Em 2024, a Europa é responsável pela maior participação de mercado no mercado de ésteres de ácidos graxos.

Que anos este mercado de ésteres de ácidos graxos cobre?

O relatório abrange o tamanho histórico do mercado de ésteres de ácidos graxos para os anos 2019, 2020, 2021, 2022 e 2023. O relatório também prevê o tamanho do mercado de ésteres de ácidos graxos para os anos 2024, 2025, 2026, 2027, 2028 e 2029.

Relatório da indústria de ésteres de ácidos graxos

Estatísticas para participação de mercado de éster de ácido graxo em 2024, tamanho e taxa de crescimento de receita, criadas por Mordor Intelligence™ Industry Reports. A análise do Éster de Ácido Graxo inclui uma perspectiva de previsão de mercado para 2029 e uma visão geral histórica. Obtenha uma amostra desta análise do setor como um download gratuito em PDF do relatório.