Análise de Mercado de Drogas Expectorantes

O tamanho do mercado Drogas expectorantes é estimado em USD 100 milhões em 2024 e deve atingir USD 120 milhões até 2029, crescendo a um CAGR de 4.5% durante o período de previsão (2024-2029).

A pandemia COVID-19 teve um impacto significativo no mercado de medicamentos expectorantes. O surto inicial do vírus levou a um aumento na demanda por expectorantes isentos de prescrição (OTC) à medida que as pessoas buscavam alívio dos sintomas respiratórios associados à COVID-19. O aumento de doenças respiratórias, como a gripe, levou a uma maior demanda por expectorantes, que ajudam a limpar o muco das vias aéreas. Isso pode sobrecarregar as cadeias de suprimentos e levar à escassez de medicamentos expectorantes globalmente. Complicações pós-COVID-19, como fibrose pulmonar e doença pulmonar obstrutiva crônica (DPOC), eram preocupações crescentes. Os expectorantes podem desempenhar um papel no gerenciamento de tais condições, potencialmente impulsionando o crescimento do mercado. Por exemplo, a DPOC leva mais de 3 milhões de vidas a cada ano, impactando cerca de 392 milhões de pessoas em todo o mundo. Destes, três quartos dos indivíduos vivem em países médio-baixos com DPOC. Pessoas com DPOC ainda precisam de medicamentos expectorantes para tratar a doença, o que deve aumentar ainda mais a demanda pelo mercado de expectorantes.

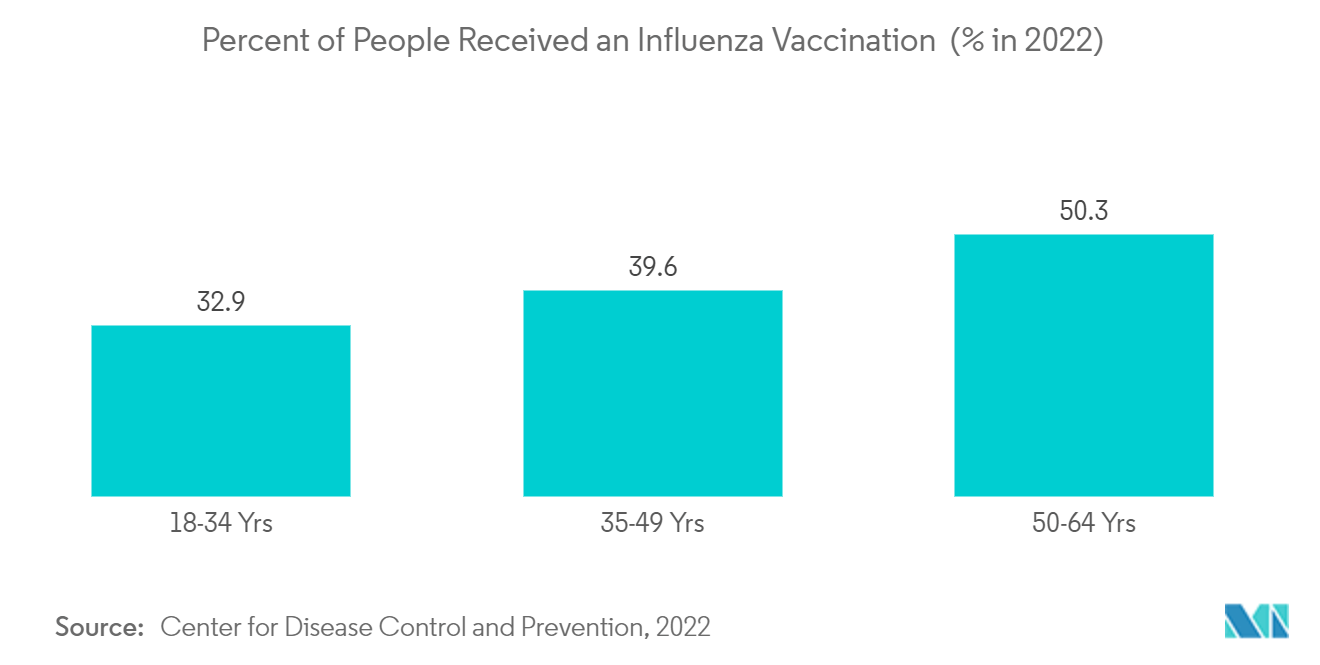

Além disso, espera-se que a crescente incidência de infecções respiratórias, o aumento das flutuações sazonais e o acesso mais fácil aos medicamentos expandam o mercado. Doenças respiratórias como resfriado comum, gripe e doença pulmonar obstrutiva crônica (DPOC) estão aumentando globalmente. Por exemplo, em outubro de 2022, de acordo com os Centros de Controle e Prevenção de Doenças (CDC), durante a temporada 2021-2022, a gripe causou uma carga significativa nos sistemas de saúde, com uma estimativa de 9,4 milhões de pessoas sofrendo com a doença, 4,3 milhões de consultas médicas necessárias e 1.00.000 buscando hospitalizações. Além disso, em outubro de 2023, dados publicados pela Organização Mundial da Saúde (OMS) mostraram que cerca de 1 bilhão de pessoas sofrem de gripe sazonal anualmente, com 3 a 5 milhões de casos evoluindo para doença grave. Assim, as drogas expectorantes são muito utilizadas em condições respiratórias, aumentando a demanda por drogas expectorantes.

Além disso, a população idosa é mais suscetível a doenças respiratórias como bronquite, pneumonia e asma devido a um sistema imunológico enfraquecido, função pulmonar mais lenta e condições de saúde subjacentes. Por exemplo, em novembro de 2023, de acordo com o Unicef (Fundo das Nações Unidas para a Infância), a pneumonia é uma doença infecciosa prevalente entre crianças, com 1.400 casos de pneumonia por 100.000 crianças em todo o mundo. Devido ao aumento dos casos de pneumonia entre adultos e crianças, haverá uma necessidade adicional de medicamentos expectorantes para tratar o paciente, o que aumentará a expansão do mercado no período de previsão.

Devido aos fatores acima, como aumento de casos de infecções respiratórias, adoção da telemedicina, conscientização das pessoas sobre problemas respiratórios e aumento da população geriátrica, o mercado deve continuar crescendo nos próximos anos.

No entanto, governos e órgãos reguladores impõem diretrizes rígidas em relação à venda e ao uso de drogas expectorantes. Alguns países proibiram ou restringiram os supressores da tosse contendo codeína devido a preocupações de segurança.

Tendências de mercado de drogas expectorantes

Os medicamentos isentos de prescrição são cada vez mais populares entre os consumidores devido à sua conveniência e acessibilidade

Medicamentos isentos de prescrição podem ser comprados sem receita médica de profissionais de saúde. Esses medicamentos são geralmente usados em condições respiratórias comuns, como tosse e congestão, ajudando a soltar o muco e desobstruir as vias aéreas. Os expectorantes OTC são geralmente mais baratos do que os expectorantes de prescrição. Os expectorantes OTC prontamente disponíveis em farmácias e supermercados simplificam o acesso para pacientes com sintomas respiratórios leves, como tosse e congestão. Isso elimina a necessidade de consultas e prescrições médicas, economizando tempo e custos. Por exemplo, em fevereiro de 2023, o International Journal of Pharmaceutical Research and Applications afirmou que, como uma tendência de aumento do uso de medicamentos isentos de prescrição, aproximadamente 20,8% dos medicamentos isentos de prescrição foram tomados por mulheres grávidas durante a gravidez na Índia no ano de 2022.

Além disso, os expectorantes OTC são geralmente mais baratos do que a prescrição ou outros medicamentos respiratórios. Essa acessibilidade os torna uma opção mais atraente para consumidores conscientes do orçamento. Além disso, os fabricantes se concentram na aprovação da FDA para expectorantes OTC para garantir um lançamento no mercado. Por exemplo, em agosto de 2023, a Marksans Pharma recebeu a aprovação da FDA dos EUA para vender comprimidos de liberação prolongada de guaifenesina sem receita em 600 mg e 1200 mg (OTC). Além disso, as empresas farmacêuticas promovem a eficácia de drogas expectorantes e facilidade de uso para humanos. Esse reconhecimento de marca e marketing direcionado desempenham um papel significativo na condução da preferência dos consumidores por opções OTC.

Assim, aumentar o uso de medicamentos isentos de prescrição e disponibilizá-los prontamente no mercado também pode ser uma opção eficaz de tratamento para doenças respiratórias, que devem crescer nos próximos anos.

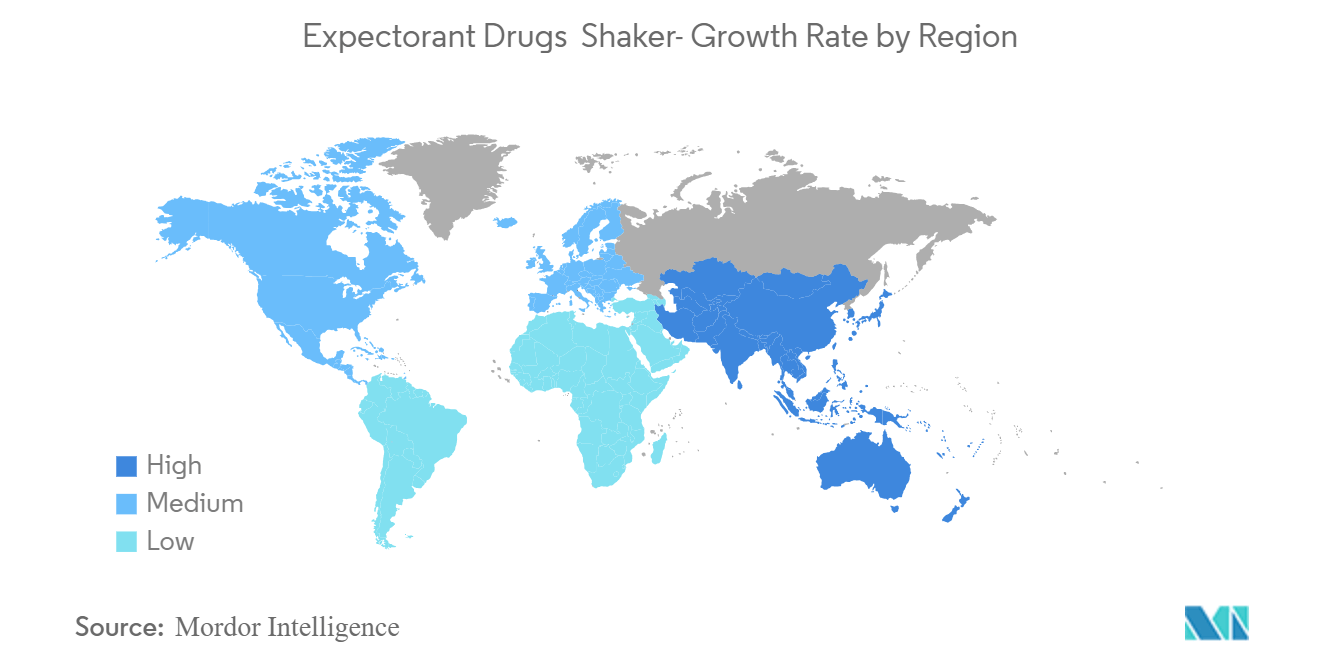

Espera-se que a América do Norte domine o mercado de drogas expectorantes

Espera-se que a América do Norte domine o mercado devido a fatores como a alta prevalência de doenças respiratórias, a presença de jogadores-chave, o aumento dos gastos com PD e o rápido aumento da população idosa. As doenças respiratórias são um importante problema de saúde na América do Norte, com o resfriado comum, a gripe e a pneumonia entre as causas mais comuns de doença. Por exemplo, em 2022, de acordo com dados publicados pelos Centros de Controle e Prevenção de Doenças (CDC), 4,6% dos adultos nos EUA relataram ter sido diagnosticados com DPOC, enfisema ou bronquite crônica. O principal sintoma da asma é a produção excessiva de muco nas vias aéreas, levando a congestão, tosse e dificuldade para respirar. Drogas expectorantes como guaifenesina e ambroxol estão ajudando a afinar e soltar o muco; Devido a esse fator, o mercado se expandirá no período de previsão. Por exemplo, em novembro de 2023, os Centros de Controle e Prevenção de Doenças (CDC) relataram que, em 2022, 8,7% dos adultos e 6,2% das crianças menores de 18 anos lutavam contra a asma nos EUA.

As drogas expectorantes desempenham um papel crucial, fornecendo alívio significativo para pacientes com asma, o que aumenta a expansão do mercado no período de previsão. Por exemplo, em março de 2023, de acordo com o Statistics Canada, a asma afetava cerca de 3,8 milhões de canadenses, com uma prevalência variando de 7-2% em Alberta. Devido à crescente adoção de drogas expectorantes na região, o mercado verá oportunidades de crescimento lucrativo nos próximos anos.

As empresas farmacêuticas lançaram e promoveram ativamente medicamentos expectorantes na região. Por exemplo, em março de 2021, a Merck KGaA recebeu a aprovação da FDA para o Gefapixant, um antagonista seletivo do receptor P2X3 experimental administrado por via oral. Gefapixant é utilizado como um potencial tratamento para tosse crónica refratária em adultos.

Portanto, espera-se que o mercado testemunhe um crescimento significativo na região devido aos itens acima, como a crescente prevalência de doenças respiratórias, o aumento da população geriátrica e a fabricação e desenvolvimento de novos produtos.

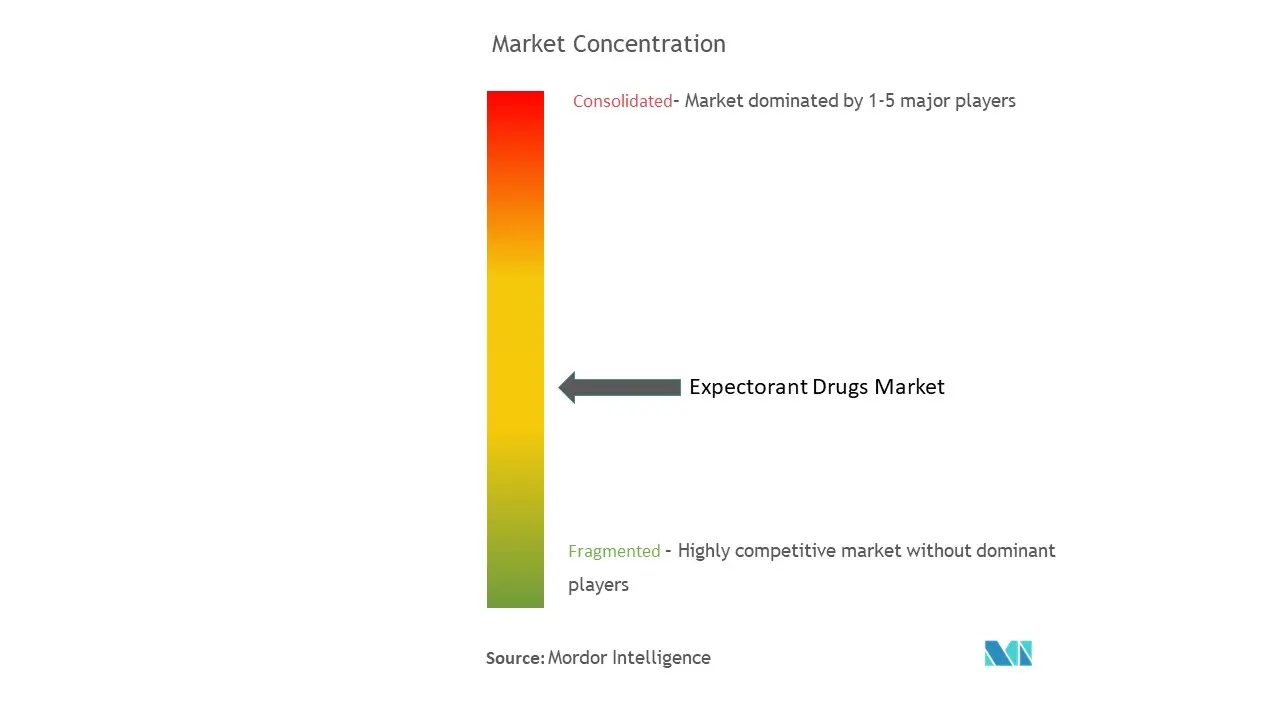

Visão geral da indústria de drogas expectorantes

O mercado de drogas expectorantes é moderadamente fragmentado na natureza devido à presença de várias empresas que operam globalmente, bem como regionalmente. Os principais participantes do mercado estão principalmente focados na aprovação regulatória em países específicos, bem como no lançamento de produtos para expandir sua presença no mercado global. O cenário competitivo inclui uma análise de algumas empresas internacionais e locais que detêm as participações de mercado e são bem conhecidas, incluindo Merck KGaA, ARPIMED, Perrigo company plc, Sun Pharmaceutical Industries Ltd, Johnson e Johnson Private Limited, Sanofi, Aurobindo Pharma, Genexa Inc., GSK plc, Reckitt Benckiser Group PLC, Cipla Inc., AstraZeneca e entre outras.

Líderes do mercado de drogas expectorantes

Merck KGaA

Perrigo company plc

Sun Pharmaceutical Industries Ltd

Johnson & Johnson Private Limited

Sanofi

- *Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Notícias do Mercado de Drogas Expectorantes

- Outubro de 2023 A Marksans Pharma recebeu a aprovação da FDA para comprimidos de liberação prolongada de Guaifenesina para o tratamento de tosse e congestão torácica em adultos e crianças com 12 anos de idade ou mais.

- Agosto de 2022 Granules India Limited recebeu aprovação para vender seu novo medicamento de venda livre, Guaifenesin, e cloridrato de pseudoefedrina estendido para liberar comprimidos em 600 mg/60 mg e 1200 mg/120 mg (OTC). Este medicamento ajuda a soltar o muco e aliviar a congestão.

Segmentação da Indústria de Medicamentos Expectorantes

De acordo com o escopo do relatório, as drogas expectorantes são medicamentos que ajudam a soltar e limpar o muco do trato respiratório. Eles atuam estimulando a produção de líquidos nas vias aéreas, o que ajuda a afinar o muco e facilitar a tosse. Os expectorantes são frequentemente usados para tratar tosses e congestão associadas a resfriados, gripes e outras infecções respiratórias.

O mercado de drogas expectorantes é segmentado por produto, forma de dosagem, canal de distribuição e geografia (América do Norte, Europa, Ásia-Pacífico, Oriente Médio e África e América do Sul). Por produto, o mercado é segmentado em medicamentos isentos de prescrição (OTC) e medicamentos prescritos. Por forma de dosagem, o mercado é segmentado em inalante, sólido oral e líquido oral. Por canal de distribuição, o mercado é segmentado em farmácias hospitalares, lojas de varejo, drogarias e farmácias online. O relatório também cobre o tamanho do mercado e as previsões para o mercado Deck de madeira em 11 países nas principais regiões.

Para cada segmento, o dimensionamento do mercado e as previsões foram feitos com base na receita (USD).

| Sem receita (OTC) |

| Medicamento prescrito |

| Inalante |

| Sólido Oral |

| Líquido Oral |

| Farmácias Hospitalares |

| Lojas de varejo |

| Drogaria |

| Farmácias on-line |

| América do Norte | Estados Unidos |

| Canadá | |

| México | |

| Europa | Alemanha |

| Reino Unido | |

| França | |

| Itália | |

| Espanha | |

| Resto da Europa | |

| Ásia-Pacífico | China |

| Japão | |

| Índia | |

| Austrália | |

| Coreia do Sul | |

| Resto da Ásia-Pacífico | |

| Oriente Médio e África | CCG |

| África do Sul | |

| Resto do Médio Oriente e África | |

| América do Sul | Brasil |

| Argentina | |

| Resto da América do Sul |

| Por produto | Sem receita (OTC) | |

| Medicamento prescrito | ||

| Por forma farmacêutica | Inalante | |

| Sólido Oral | ||

| Líquido Oral | ||

| Canal de distribuição | Farmácias Hospitalares | |

| Lojas de varejo | ||

| Drogaria | ||

| Farmácias on-line | ||

| Geografia | América do Norte | Estados Unidos |

| Canadá | ||

| México | ||

| Europa | Alemanha | |

| Reino Unido | ||

| França | ||

| Itália | ||

| Espanha | ||

| Resto da Europa | ||

| Ásia-Pacífico | China | |

| Japão | ||

| Índia | ||

| Austrália | ||

| Coreia do Sul | ||

| Resto da Ásia-Pacífico | ||

| Oriente Médio e África | CCG | |

| África do Sul | ||

| Resto do Médio Oriente e África | ||

| América do Sul | Brasil | |

| Argentina | ||

| Resto da América do Sul | ||

Perguntas frequentes sobre a pesquisa de mercado de drogas expectorantes

Qual é o tamanho do mercado Drogas expectorantes?

O tamanho do mercado Drogas expectorantes deve atingir US $ 100 milhões em 2024 e crescer a um CAGR de 4,5% para atingir US $ 120 milhões em 2029.

Qual é o tamanho atual do mercado Drogas expectorantes?

Em 2024, o tamanho do mercado Drogas expectorantes deve atingir US$ 100 milhões.

Quem são os chave players no mercado Drogas expectorantes?

Merck KGaA, Perrigo company plc, Sun Pharmaceutical Industries Ltd, Johnson & Johnson Private Limited, Sanofi são as principais empresas que operam no mercado de drogas expectorantes.

Qual é a região que mais cresce no mercado Drogas expectorantes?

Estima-se que a Ásia-Pacífico cresça no CAGR mais alto durante o período de previsão (2024-2029).

Qual região tem a maior participação no mercado Drogas expectorantes?

Em 2024, a América do Norte responde pela maior participação de mercado no mercado de drogas expectorantes.

Em que anos este mercado Drogas expectorantes cobre e qual foi o tamanho do mercado em 2023?

Em 2023, o tamanho do mercado Drogas expectorantes foi estimado em USD 95,5 milhões. O relatório cobre o tamanho histórico do mercado Drogas expectorantes por anos 2019, 2020, 2021, 2022 e 2023. O relatório também prevê o tamanho do mercado Drogas expectorantes para os anos 2024, 2025, 2026, 2027, 2028 e 2029.

Página atualizada pela última vez em:

Relatório da indústria de drogas expectorantes

Estatísticas para a participação de mercado de Drogas expectorantes de 2024, tamanho e taxa de crescimento da receita, criadas pela Mordor Intelligence™ Industry Reports. A análise de drogas expectorantes inclui uma previsão de mercado para 2024 a 2029 e visão geral histórica. Obter uma amostra desta análise da indústria como um download PDF de relatório gratuito.