Tamanho e Participação do Mercado de Exossomos

Análise do Mercado de Exossomos pela Mordor Intelligence

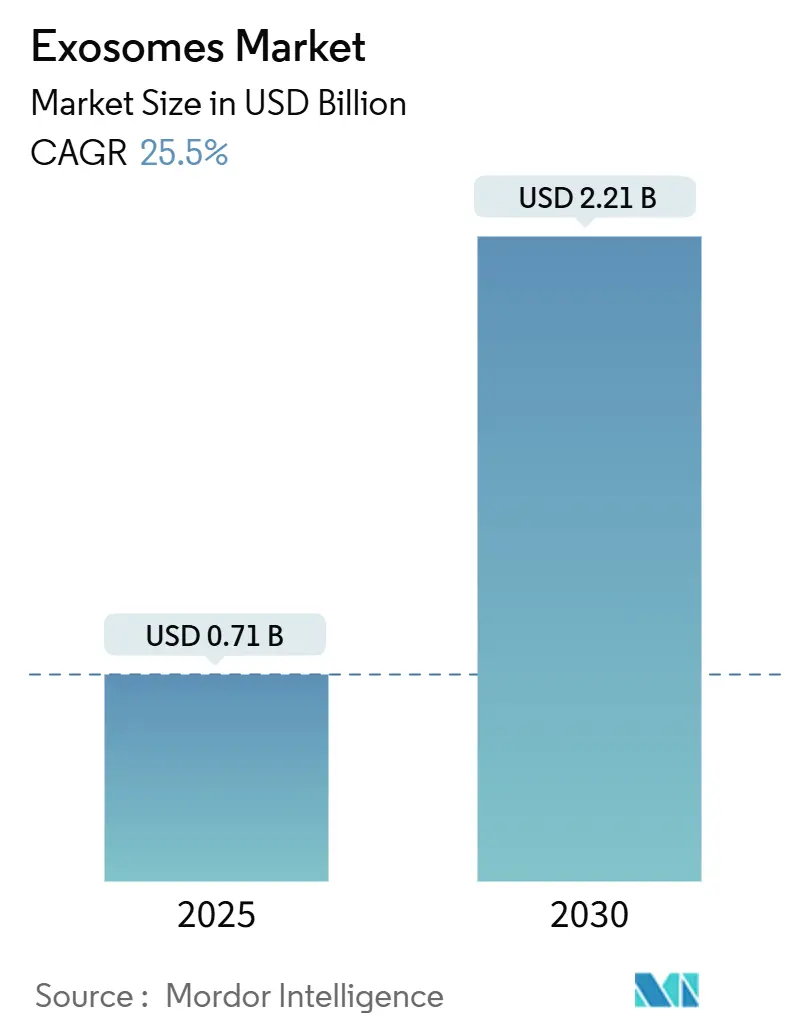

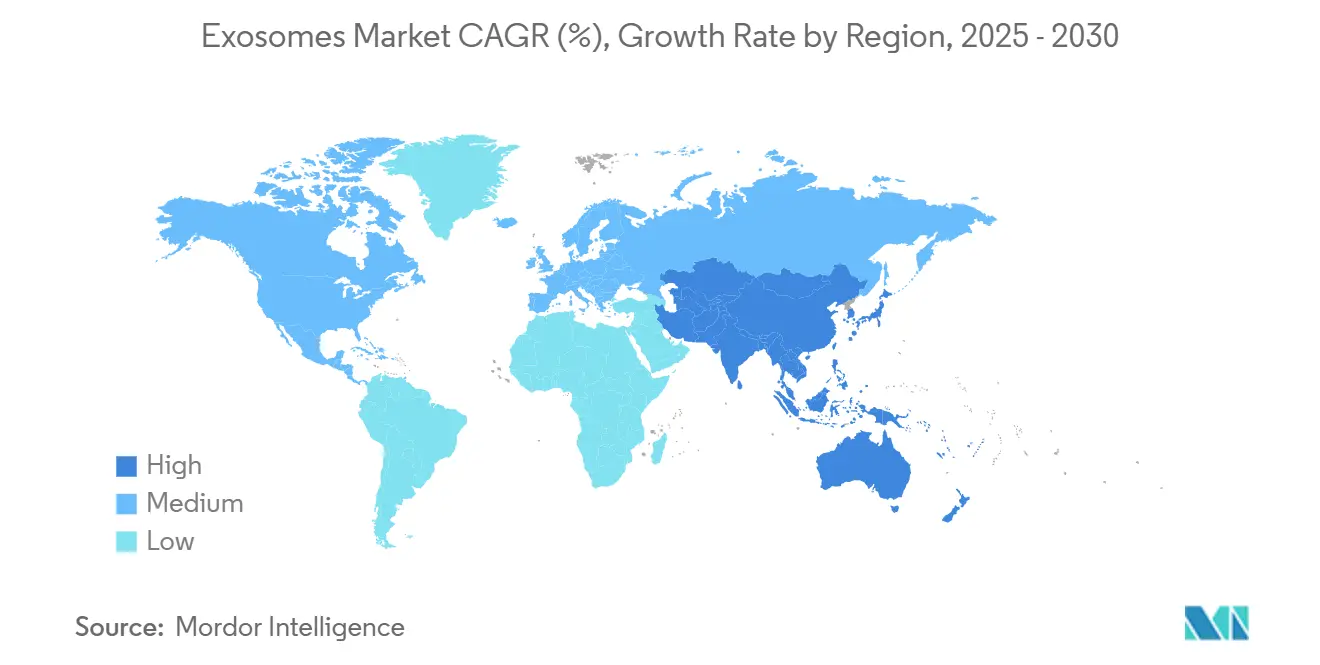

O mercado de exossomos está avaliado em USD 0,71 bilhão em 2025 e está previsto para subir para USD 2,21 bilhões até 2030, registrando uma TCAC de 25,5% durante 2025-2030. O forte impulso decorre da capacidade das vesículas nanométricas de cruzar barreiras biológicas e entregar carga com baixa imunogenicidade, posicionando os exossomos como uma plataforma preferencial para diagnósticos de próxima geração e terapêuticos direcionados. A América do Norte lidera a adoção, impulsionada por um ambiente regulatório favorável e pesado financiamento em P&D, enquanto a Ásia-Pacífico está se expandindo mais rapidamente com base no investimento público em inovação biomédica. Kits & Reagentes detêm a maior fatia porque simplificam o isolamento, porém Serviços & Software estão crescendo mais rapidamente à medida que os usuários terceirizam análises complexas. Diagnósticos atualmente representam a maior aplicação, embora programas terapêuticos estejam acelerando conforme as evidências clínicas se acumulam.

Principais Destaques do Relatório

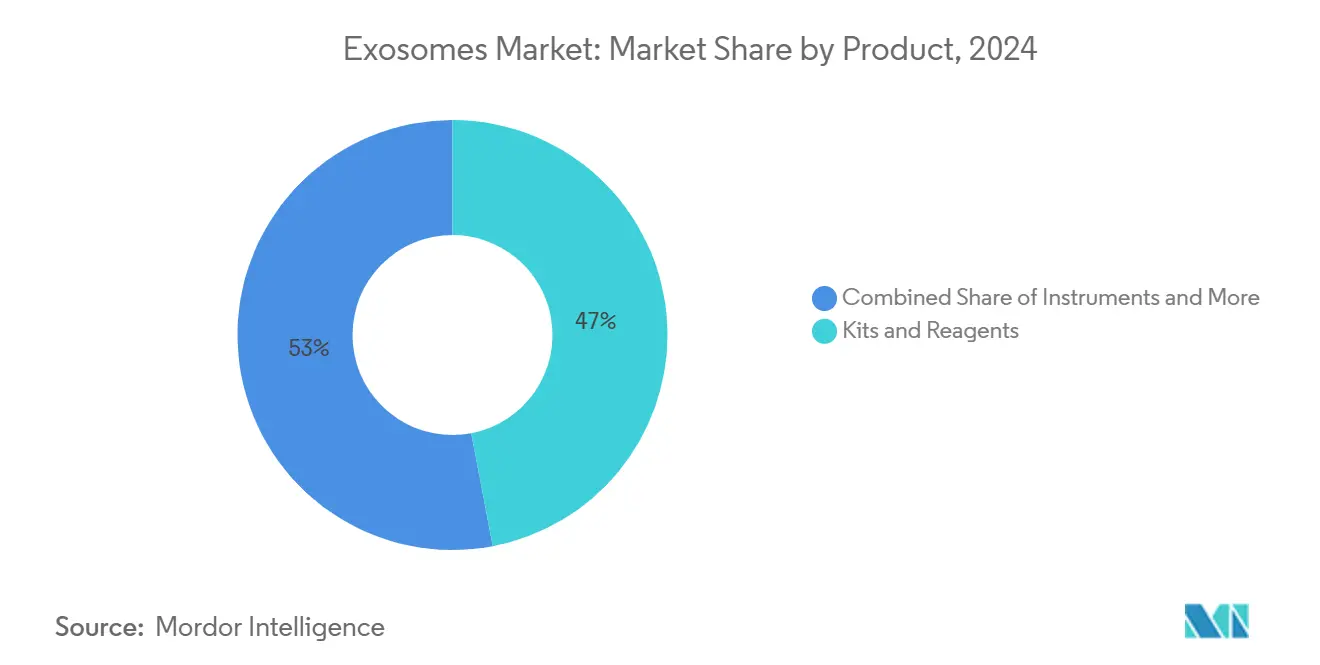

- Por categoria de produto, Kits & Reagentes lideraram com 47% da participação do mercado de exossomos em 2024; Serviços & Software estão projetados para expandir a uma TCAC de 39,7% até 2030.

- Por fluxo de trabalho, Métodos de Isolamento representaram 55% da participação de receita em 2024, enquanto Análise Downstream está prevista para crescer a uma TCAC de 38,5% até 2030.

- Por tipo de biomolécula, RNA não-codificante deteve 33% da participação do tamanho do mercado de exossomos em 2024; proteínas & peptídeos estão avançando a uma TCAC de 36,5% entre 2025-2030.

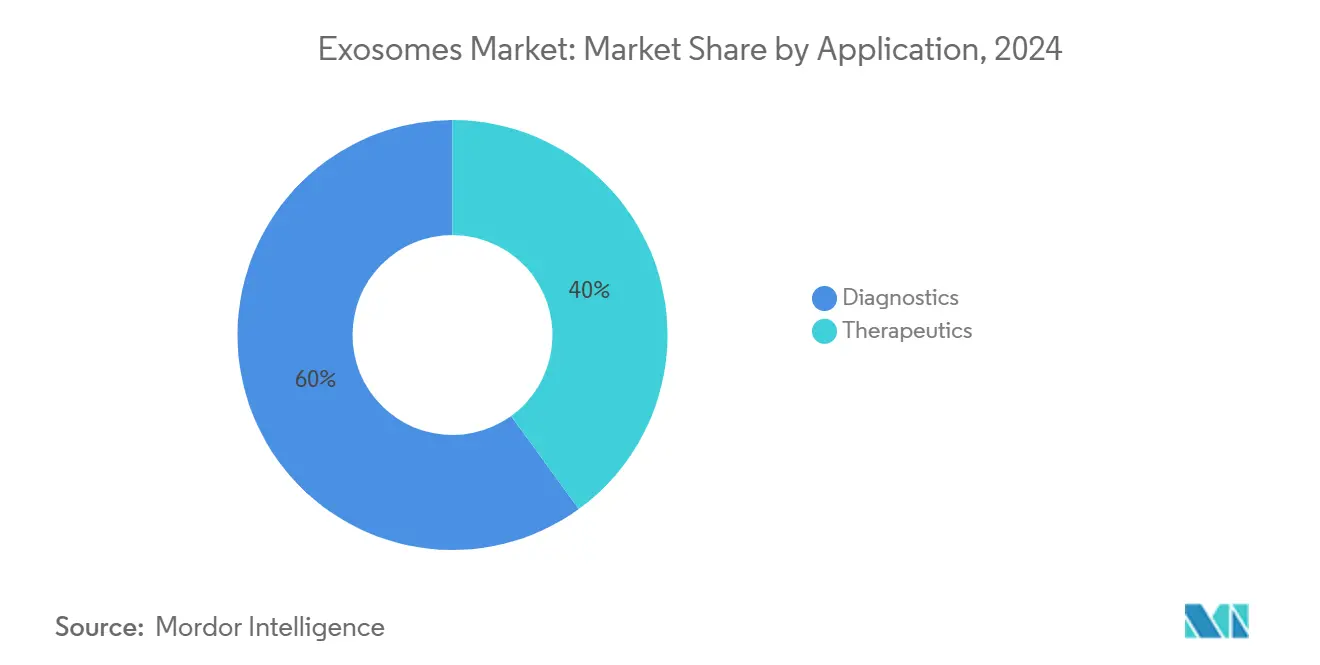

- Por aplicação, Diagnósticos capturaram 60% do tamanho do mercado de exossomos em 2024; Terapêuticos está definido para subir a uma TCAC de 40,3% até 2030.

- Por usuário final, Empresas Farmacêuticas & de Biotecnologia dominaram com 49% de participação em 2024, enquanto Institutos Acadêmicos & de Pesquisa registram a maior TCAC de 37,0% no período de previsão.

- Por geografia, América do Norte liderou com 53% da participação do mercado de exossomos em 2024; Ásia-Pacífico está prevista para expandir a uma TCAC de 39,0% até 2030.

Tendências e Insights do Mercado Global de Exossomos

Análise de Impacto dos Impulsionadores

| Impulsionador | (~) % Impacto na Previsão TCAC | Relevância Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Aumento da Carga Oncológica Alimentando Demanda por Biópsia Líquida e Terapêuticos Baseados em Exossomos | +7.2% | Global, com maior impacto na América do Norte e Europa | Médio prazo (2-4 anos) |

| Rápidos Avanços em Tecnologias de Isolamento de Exossomos de Alto Rendimento Reduzindo Custo dos Produtos | +5.8% | Global, com adoção precoce na América do Norte | Curto prazo (≤ 2 anos) |

| Crescentes Investimentos de Capital de Risco e Big-Pharma em Pipelines de Entrega de Medicamentos por Vesículas Extracelulares | +4.3% | América do Norte, Europa, com interesse emergente na Ásia-Pacífico | Médio prazo (2-4 anos) |

| Expansão de Parcerias de Diagnósticos Acompanhantes em Medicina de Precisão | +3.5% | América do Norte, Europa, Japão | Médio prazo (2-4 anos) |

| Aumento de Consórcios Acadêmico-Industriais Acelerando Descoberta e Validação de Biomarcadores | +2.9% | Global, com concentração em centros de pesquisa na América do Norte, Europa e Ásia-Pacífico | Curto prazo (≤ 2 anos) |

| Iniciativas Regulatórias Favoráveis Definindo Diretrizes CMC para Produtos de Exossomos | +1.8% | América do Norte, Europa, com adoção gradual na Ásia-Pacífico | Longo prazo (≥ 4 anos) |

| Fonte: Mordor Intelligence | |||

Aumento da Carga Oncológica Impulsionando Biópsia Líquida e Terapêuticos

A incidência global de câncer está aumentando, estimulando a demanda por testes minimamente invasivos que rastreiam a biologia tumoral em tempo real. Biópsias líquidas baseadas em exossomos abrigam ácidos nucleicos e proteínas específicos de tumor que permitem detecção precoce e monitoramento dinâmico. Um estudo de 2024 apresentado na Associação Americana para Pesquisa do Câncer mostrou que um ensaio de exossomos detectou 97% dos cânceres pancreáticos em estágio 1-2 quando combinado com CA 19-9. Concomitantemente, grupos de pesquisa estão engenheirando vesículas derivadas de tumor para cargas de medicamentos de precisão, reduzindo toxicidades fora do alvo e abrindo novas avenidas terapêuticas. A oncologia permanece, portanto, como o maior impulsionador individual do mercado de exossomos, catalisando a evolução da plataforma e aceitação clínica.

Clareza sobre Diretrizes CMC Para Produtos de Exossomos

O FDA dos EUA avalia vesículas com base na atividade fisiológica, enquanto a Agência Europeia de Medicamentos as enquadra sob Produtos Medicinais de Terapia Avançada. A orientação preliminar agora especifica teste de atributos de qualidade crítica e critérios de liberação. O caminho expedito do Japão para produtos regenerativos fornece impulso adicional[1]Yoon Jang et al., "Regulatory Frameworks of Regenerative Medicine," Frontiers in Pharmacology, frontiersin.org. Regulamentações mais claras reduzem o risco de aprovação e atraem capital de estágio tardio, um impulso modesto mas significativo para o mercado de exossomos no longo prazo.

Capital de Risco e Financiamento de Big-Pharma de Pipelines de Vesículas Extracelulares

O início de 2025 testemunhou várias rodadas de financiamento acima de USD 50 milhões, sinalizando confiança dos investidores na entrega de medicamentos mediada por vesículas. Um acordo de licenciamento entre Brexogen e BMI Coreia para um injetável de exossomos carregou um pagamento inicial próximo a USD 23 milhões. O financiamento favorece cada vez mais plataformas com tecnologias modulares de carregamento de carga e fabricação escalável, levando grandes empresas farmacêuticas a fazer parcerias ou adquirir empresas especializadas. Este influxo de capital acelera cronogramas clínicos e sustenta crescimento de dois dígitos no mercado de exossomos.

Aumento de Consórcios Acadêmico-Industriais Acelerando Validação de Biomarcadores

A Sociedade Internacional para Vesículas Extracelulares coordena grupos de trabalho para padronizar análises, enquanto os Institutos Nacionais de Saúde dos EUA financiam projetos multi-centros sobre transportadores extracelulares de RNA[2]National Institutes of Health, "Funded Research: Extracellular RNA Communication," nih.gov. Tais consórcios aproveitam forças complementares, ligando insights mecanísticos da academia com plataformas de ensaio industriais. Dados padronizados aceleram revisão regulatória e facilitam comparabilidade entre ensaios, reforçando confiança em biomarcadores derivados de vesículas e sustentando tração global no mercado de exossomos.

Análise de Impacto das Restrições

| Restrição | (~) % Impacto na Previsão TCAC | Relevância Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Falta de Protocolos de Caracterização Padronizados Prejudicando Reprodutibilidade | -3.40% | Global | Médio prazo (2-4 anos) |

| Requisitos Rigorosos de Conformidade GMP Elevando Complexidade e Custo de Fabricação | -2.80% | Global, com maior impacto em mercados regulamentados (América do Norte, Europa) | Curto prazo (≤ 2 anos) |

| Dados Limitados de Segurança de Longo Prazo Retardando Aprovações Terapêuticas em Larga Escala | -2.10% | Global, com impacto particular na América do Norte e Europa | Longo prazo (≥ 4 anos) |

| Paisagem Fragmentada de Propriedade Intelectual Criando Incerteza de Liberdade para Operar | -1.70% | Global | Médio prazo (2-4 anos) |

| Fonte: Mordor Intelligence | |||

Falta de Protocolos de Caracterização Padronizados Prejudicando Reprodutibilidade

Métodos de isolamento heterogêneos geram preparações de vesículas com contagens de partículas divergentes, distribuições de tamanho e bioatividade. Uma revisão de 2024 no Journal of Nanobiotechnology documentou ampla variabilidade mesmo quando laboratórios usaram kits nominalmente similares[3]Xinming Su et al., "Liquid Biopsy for Cancer Diagnosis," Journal of Hematology & Oncology, biomedcentral.com. Sem padrões acordados, comparações entre estudos sofrem, retardando o progresso translacional. Esforços contínuos pela Sociedade Internacional para Terapia Celular & Gênica são encorajadores, mas a adoção generalizada permanece um desafio de médio prazo que pode moderar a trajetória do mercado de exossomos.

Demandas Rigorosas de GMP Elevando Complexidade e Custo de Fabricação

Escalar da bancada para GMP requer biorreatores de sistema fechado, controles de filtração estéril e análises validadas. A Exogenus Therapeutics fez parceria com a Lonza para construir um processo compatível para Exo-101, destacando o capital e especialização necessários. Inovadores menores frequentemente terceirizam a produção, aumentando o consumo de caixa e potencialmente atrasando marcos, um obstáculo de curto prazo no mercado de exossomos.

Análise de Segmentos

Por Produto: Kits e Reagentes Ancoram Fluxos de Trabalho de Rotina

Kits & Reagentes geraram 47% da receita de 2024 no mercado de exossomos, refletindo seu papel na simplificação do isolamento e redução da variabilidade do operador. Produtos prontos para uso como o ExoEasy Maxi Kit entregam rendimentos consistentes de vesículas em plasma, soro e urina. O segmento se beneficia da demanda recorrente de consumíveis e familiaridade consolidada do usuário. Serviços & Software, embora representem uma base menor, estão escalando a uma TCAC de 39,7% à medida que laboratórios terceirizam perfis multi-ômicos e bioinformática. Organizações de pesquisa por contrato agora combinam processamento de amostras com análises impulsionadas por IA, posicionando-se como parceiros indispensáveis para descoberta de biomarcadores. Instrumentos ocupam a terceira maior fatia, impulsionados por plataformas automatizadas de pull-down baseadas em microesferas e citômetros de fluxo nano de bancada que oferecem maior throughput. À medida que a integração se aprofunda, fornecedores cada vez mais lançam pacotes hardware-consumível-software, fortalecendo a aderência no mercado de exossomos.

Uma dinâmica paralela está remodelando prioridades competitivas: consumíveis garantem margens estáveis, instrumentos comandam capex único, e software desbloqueia receita recorrente centrada em dados. A interação está encorajando parcerias entre fabricantes de ferramentas e especialistas em análises para oferecer fluxos de trabalho de ponta a ponta. Fornecedores capazes de conectar reagentes, automação e pipelines em nuvem em uma experiência de usuário perfeita capturarão participação incremental do mercado de exossomos durante o período de previsão.

Nota: Participações de segmentos de todos os segmentos individuais disponíveis na compra do relatório

Por Fluxo de Trabalho: Métodos de Isolamento Permanecem Fundamentais

Métodos de Isolamento representaram 55% da receita de fluxo de trabalho em 2024, sublinhando sua centralidade para experimentação reprodutível. A ultracentrifugação permanece amplamente adotada apesar das limitações de escala, enquanto kits de precipitação por polímero ganham tração para processamento rápido de pequenos volumes. Soluções proprietárias como o ExoVerita Pro da Biological Dynamics integram campos de corrente alternada para enriquecer vesículas do plasma com alta pureza. Análise Downstream, expandindo a uma TCAC de 38,5%, exemplifica o pivô analítico do campo. A citometria de fluxo nano de vesícula única agora perfila antígenos de superfície em resolução próxima ao vírus, e espectrometria de massa em tandem identifica milhares de espécies de proteínas de carga por execução. Modelos de IA conectam assinaturas multi-ômicas a fenótipos de doença, convertendo leituras brutas em índices clinicamente acionáveis. À medida que o fluxo de trabalho de isolamento amadurece, a diferenciação competitiva está mudando para riqueza de dados e velocidade de interpretação, uma oportunidade para provedores de serviços habilitados por tecnologia dentro do mercado de exossomos.

A perspectiva de longo prazo favorece pipelines integrados de isolamento para análise que comprimem o tempo de resposta de dias para horas. Fornecedores incorporando fracionamento on-chip com sensores embarcados poderiam eventualmente tornar a centrifugação de bancada obsoleta, redefinindo ainda mais fluxos de trabalho de melhores práticas e desbloqueando novas camadas de receita no mercado de exossomos.

Por Tipo de Biomolécula: RNA Não-Codificante Domina Descoberta

RNA Não-codificante capturou 33% do segmento de biomoléculas em 2024, impulsionado por assinaturas estáveis de miRNA que sinalizam mudanças fisiopatológicas. Um estudo de 2024 do Journal of Hematology & Oncology mostrou painéis de miRNA exossomais detectando cânceres precoces com sensibilidade >90%. Proteínas & Peptídeos, o crescimento mais rápido a 36,5% TCAC, são impulsionados por cobertura melhorada do proteoma profundo e insights sobre modulação imune mediada por vesículas. Trabalho recente identificou integrinas exossomais que direcionam tropismo metastático, apoiando engenharia terapêutica contra disseminação específica de órgãos. Lipídios, mRNA e fragmentos de DNA cada um fornece janelas mecanísticas únicas: lipídios influenciam fusão de vesículas; mRNA reflete transcrição específica de tecido; e fragmentos de DNA podem sugerir instabilidade genômica. À medida que conjuntos de dados multi-ômicos crescem, painéis compostos de biomarcadores abrangendo camadas de RNA, proteína e lipídio provavelmente comandarão reembolso premium, ampliando aplicações endereçáveis para o mercado de exossomos.

Apesar dos ganhos analíticos, materiais de referência padrão permanecem escassos, complicando comparações inter-laboratório. Consórcios emergentes estão pilotando painéis de proficiência para alinhar protocolos, um pré-requisito para aceitação regulatória e escalabilidade clínica.

Por Aplicação: Diagnósticos Lideram, Terapêuticos Aceleram

Diagnósticos detiveram 60% da receita de 2024 no mercado de exossomos, com biópsia líquida de câncer como o maior sub-segmento. Amostragem não-invasiva atrai oncologistas gerenciando tumores difíceis de biopsiar como malignidades pancreáticas e ovarianas. O ensaio relatado pela AACR detectando 97% de cânceres pancreáticos precoces demonstra benefício clínico tangível. Terapêuticos, escalando a uma TCAC de 40,3%, ganharam impulso de vesículas engenheiradas entregando siRNA, mRNA ou proteínas com tropismo específico de célula. O programa de vesículas derivadas de Treg da Coya Therapeutics mostrou efeitos anti-inflamatórios em modelos pré-clínicos de neurodegeneração, sublinhando potencial modificador de doença. Aplicações de medicina regenerativa abordam feridas crônicas e danos corneais, capitalizando sobre fatores de crescimento carregados por vesículas que orquestram reparo tecidual. Plataformas de entrega de medicamentos direcionadas ao sistema nervoso central aproveitam a capacidade das vesículas de atravessar a barreira hematoencefálica, um feito difícil para nanopartículas sintéticas. Coletivamente, esses avanços diversificam fluxos de receita e fortalecem a perspectiva de longo prazo para o mercado de exossomos.

O sucesso comercial depende da produção escalável de GMP e endpoints regulatórios bem definidos. Dados demonstrando segurança superior sobre vetores virais serão fundamentais para negociações de pagadores e adoção generalizada.

Nota: Participações de segmentos de todos os segmentos individuais disponíveis na compra do relatório

Por Usuário Final: Empresas Farmacêuticas e de Biotecnologia Lideram Comercialização

Empresas Farmacêuticas & de Biotecnologia representaram 49% da receita de usuário final de 2024, refletindo desenvolvimento ativo de pipeline interno e licenciamento externo. As suítes de fabricação dedicadas da Lonza e colaborações de descoberta da Roche exemplificam o compromisso da big-pharma com modalidades de vesículas. Institutos Acadêmicos & de Pesquisa crescem mais rapidamente a 37,0% TCAC, impulsionados por financiamento de subsídios e estabelecimento de núcleos de vesículas extracelulares. A Regenerative Medicine Minnesota concedeu múltiplos subsídios focados em exossomos para abordar síndrome de desconforto respiratório e complicações de transplante pulmonar. Hospitais & Clínicas e Centros de Diagnóstico cada vez mais incorporam testes validados de exossomos no manejo de pacientes, especialmente para monitoramento oncológico. Esta base diversa de adotantes protege a resiliência da demanda e reforça expansão sustentável no mercado de exossomos.

Análise Geográfica

A América do Norte ancora o mercado de exossomos com uma participação de receita de 53% em 2024. Os Estados Unidos hospedam a maioria dos ensaios clínicos e start-ups apoiadas por capital de risco, auxiliadas por subsídios do NIH e orientação preliminar do FDA que esclarece expectativas de fabricação. Centros acadêmicos líderes como Harvard, MIT e MD Anderson operam centros especializados de vesículas extracelulares que fomentam spin-outs de tecnologia. O tamanho do mercado de exossomos na região está projetado para subir acentuadamente até 2030 à medida que códigos de reembolso de biópsia líquida são implementados e ativos terapêuticos entram em estudos de estágio tardio. Diagnósticos dominam a absorção atual, enquanto terapêuticos de vesículas engenheiradas para neuro-oncologia e doenças cardiometabólicas se aproximam de ensaios pivotais.

A Ásia-Pacífico é o território em expansão mais rápida, com uma TCAC prevista de 39,0%. China, Japão e Coreia do Sul financiam programas translacionais dedicados e oferecem incentivos fiscais para fabricação biotecnológica. O acordo de licenciamento da Brexogen da Coreia do Sul marcou o primeiro marco de licenciamento externo terapêutico de exossomos da região, sublinhando maturação comercial. Reguladores regionais estão rascunhando diretrizes harmonizadas padronizadas após estruturas ATMP, o que facilitará a execução de ensaios transfronteiriços. Embora diagnósticos atualmente liderem a receita, programas terapêuticos estão posicionados para ganhar participação à medida que CDMOs locais escalam suítes GMP e dados clínicos emergem.

A Europa ocupa o terceiro lugar, apoiada pela Alemanha, Reino Unido e França. O caminho ATMP da Agência Europeia de Medicamentos orienta medicamentos de vesículas, porém ênfase divergente em ensaios de potência versus métricas funcionais dos EUA pode complicar alinhamento de ensaios globais. O Horizon Europe financia consórcios multinacionais que fazem a ponte da bancada para a cabeceira, acelerando validação de tecnologia. Empresas farmacêuticas cada vez mais aproveitam a força de pesquisa continental para co-desenvolvimento, particularmente em indicações neurodegenerativas e de doenças raras. Oriente Médio & África e América do Sul formam mercados nascentes centrados em centros acadêmicos de excelência. Iniciativas direcionadas de saúde pública e prevalência crescente de doenças crônicas deveriam acender absorção gradual de diagnósticos de exossomos e, a longo prazo, terapêuticos fabricados localmente, expandindo a pegada global do mercado de exossomos.

Cenário Competitivo

O mercado de exossomos é moderadamente consolidado. Fornecedores de ferramentas como Thermo Fisher Scientific, Beckman Coulter da Danaher e Qiagen comandam participações maiores em kits de isolamento e reagentes analíticos, aproveitando redes de distribuição expansivas. Esses incumbentes aprofundam fossos através de aquisições complementares que adicionam chips microfluídicos ou análises de aprendizado de máquina. Empresas especializadas de biotecnologia, incluindo Capricor Therapeutics, Evox Therapeutics e Exogenus Therapeutics-focam em plataformas de vesículas engenheiradas para entrega direcionada de medicamentos. Leituras clínicas precoces em cardiologia e neurologia indicam perfis de segurança diferenciados versus vetores virais, atraindo parceiros farmacêuticos buscando transportadores não-imunogênicos.

Alianças estratégicas definem o manual competitivo. A aliança da Exogenus Therapeutics com a Lonza combina ciência proprietária de vesículas e expertise global em GMP, simplificando o caminho para o mercado. O agrupamento de propriedade intelectual permanece intenso; empresas com patentes amplas sobre químicas de carregamento de carga ou engenharia de superfície comandam prêmios de licenciamento. Oportunidades de espaço em branco centram-se na fabricação padronizada de sistema fechado que reduz custo por dose e permite produção descentralizada. Empresas integrando inteligência artificial para decodificar carga de vesículas multi-ômicas e orientar seleção de terapia personalizada estão posicionadas para superar pares à medida que dados se tornam a alavanca competitiva primária no mercado de exossomos.

Líderes da Indústria de Exossomos

Thermo Fisher Scientific Inc.

Danaher Corp. (Beckman Coulter)

Qiagen N.V.

Lonza Group Ltd

Fujifilm Holdings Corp.

- *Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Desenvolvimentos Recentes da Indústria

- Abril 2025: RoosterBio fez parceria com Thermo Fisher Scientific para acelerar a fabricação de terapias baseadas em células e exossomos para doenças degenerativas.

- Março 2025: PranaX Corporation licenciou tecnologia de exossomos do MD Anderson Cancer Center para desenvolver produtos clínicos direcionados a danos teciduais relacionados ao envelhecimento.

- Janeiro 2025: RION completou inscrição em um ensaio Fase 2 de seu Produto de Exossomos Purificados para úlceras do pé diabético.

Escopo do Relatório Global do Mercado de Exossomos

Conforme o escopo deste relatório, exossomos são pequenas vesículas de membrana de origem endocítica que são secretadas pela maioria das células em cultura e são criadas na fusão do corpo multivesicular (MVB), um compartimento endocítico intermediário, com a membrana plasmática. O mercado global é segmentado por produto (kits e reagentes, instrumentos e outros produtos), por aplicação (diagnósticos e terapêuticos), e por geografia (América do Norte, Europa, Ásia-Pacífico, Oriente Médio e África, e América do Sul). O relatório de mercado também cobre o tamanho estimado do mercado e tendências para 17 países diferentes nas principais regiões globalmente. O relatório oferece o valor (em milhões de USD) para os segmentos acima.

| Kits e Reagentes |

| Instrumentos |

| Serviços e Software |

| Métodos de Isolamento | Ultracentrifugação |

| Captura por Imuno-afinidade | |

| Precipitação Baseada em Polímero | |

| Isolamento Microfluídico | |

| Análise Downstream | Citometria de Fluxo Nano |

| Microscopia Eletrônica | |

| Espectrometria de Massa |

| RNA Não-codificante (miRNA, lncRNA) |

| Proteínas e Peptídeos |

| Lipídios |

| mRNA |

| Fragmentos de DNA |

| Diagnósticos | Câncer |

| Doenças Neurodegenerativas | |

| Doenças Cardiovasculares | |

| Doenças Infecciosas | |

| Terapêuticos | Oncologia |

| Medicina Regenerativa | |

| Plataformas de Entrega de Medicamentos |

| Empresas Farmacêuticas e de Biotecnologia |

| Institutos Acadêmicos e de Pesquisa |

| Hospitais e Clínicas |

| Centros de Diagnóstico |

| América do Norte | Estados Unidos |

| Canadá | |

| México | |

| Europa | Alemanha |

| Reino Unido | |

| França | |

| Itália | |

| Espanha | |

| Resto da Europa | |

| Ásia-Pacífico | China |

| Japão | |

| Índia | |

| Austrália | |

| Coreia do Sul | |

| Resto da Ásia-Pacífico | |

| Oriente Médio e África | CCG |

| África do Sul | |

| Resto do Oriente Médio e África | |

| América do Sul | Brasil |

| Argentina | |

| Resto da América do Sul |

| Por Produto | Kits e Reagentes | |

| Instrumentos | ||

| Serviços e Software | ||

| Por Fluxo de Trabalho | Métodos de Isolamento | Ultracentrifugação |

| Captura por Imuno-afinidade | ||

| Precipitação Baseada em Polímero | ||

| Isolamento Microfluídico | ||

| Análise Downstream | Citometria de Fluxo Nano | |

| Microscopia Eletrônica | ||

| Espectrometria de Massa | ||

| Por Tipo de Biomolécula | RNA Não-codificante (miRNA, lncRNA) | |

| Proteínas e Peptídeos | ||

| Lipídios | ||

| mRNA | ||

| Fragmentos de DNA | ||

| Por Aplicação | Diagnósticos | Câncer |

| Doenças Neurodegenerativas | ||

| Doenças Cardiovasculares | ||

| Doenças Infecciosas | ||

| Terapêuticos | Oncologia | |

| Medicina Regenerativa | ||

| Plataformas de Entrega de Medicamentos | ||

| Por Usuário Final | Empresas Farmacêuticas e de Biotecnologia | |

| Institutos Acadêmicos e de Pesquisa | ||

| Hospitais e Clínicas | ||

| Centros de Diagnóstico | ||

| Geografia | América do Norte | Estados Unidos |

| Canadá | ||

| México | ||

| Europa | Alemanha | |

| Reino Unido | ||

| França | ||

| Itália | ||

| Espanha | ||

| Resto da Europa | ||

| Ásia-Pacífico | China | |

| Japão | ||

| Índia | ||

| Austrália | ||

| Coreia do Sul | ||

| Resto da Ásia-Pacífico | ||

| Oriente Médio e África | CCG | |

| África do Sul | ||

| Resto do Oriente Médio e África | ||

| América do Sul | Brasil | |

| Argentina | ||

| Resto da América do Sul | ||

Principais Perguntas Respondidas no Relatório

Qual é o tamanho atual do mercado de exossomos?

O tamanho do mercado de exossomos está em USD 0,71 bilhão em 2025 e está projetado para atingir USD 2,21 bilhões até 2030.

Qual região lidera as receitas globais?

A América do Norte lidera com 53% da receita de 2024, impulsionada por financiamento profundo de pesquisa e regulamentação favorável.

Qual segmento cresce mais rapidamente até 2030?

Aplicações terapêuticas mostram a maior TCAC de 40,3%, refletindo validação clínica acelerante.

Qual categoria de produto domina as vendas?

Kits e Reagentes representam 47% da receita de 2024 porque simplificam o isolamento de exossomos em laboratórios.

Por que exossomos são atraentes para entrega de medicamentos?

Eles cruzam barreiras biológicas, carregam carga diversa e provocam reações imunes mínimas, permitindo terapias direcionadas.

Qual grande obstáculo o campo deve superar?

Padronizar protocolos de caracterização é vital para garantir reprodutibilidade e satisfazer requisitos regulatórios para produtos clínicos.

Página atualizada pela última vez em: