Tamanho e Participação do Mercado de Medicamentos e Dispositivos Oftálmicos da Europa

Análise do Mercado de Medicamentos e Dispositivos Oftálmicos da Europa pela Mordor Intelligence

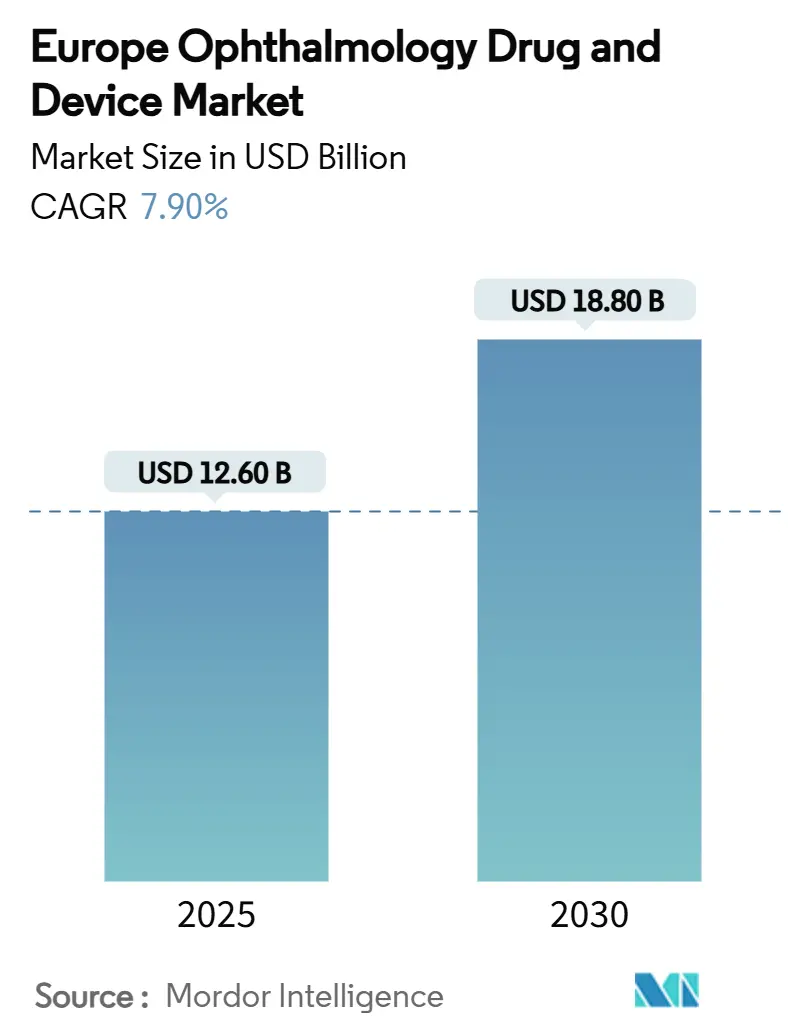

O mercado europeu de dispositivos e medicamentos oftálmicos atingiu US$ 12,6 bilhões em 2025 e deverá subir para US$ 18,8 bilhões até 2030, avançando a uma TCAC de 7,9%. O envelhecimento demográfico, o aumento da incidência de condições oculares crônicas e a migração constante em direção à cirurgia minimamente invasiva sustentam essa expansão. Os hospitais continuam a dominar os volumes de procedimentos, mas as instalações ambulatoriais estão capturando o crescimento incremental à medida que os pagadores incentivam modelos de cuidados com custo-eficiência. Plataformas de diagnóstico habilitadas por IA estão melhorando o throughput de triagem na Alemanha e no Reino Unido, enquanto ações regulatórias como a retirada do Durysta pela EMA em 2024 estão redirecionando P&D para implantes de liberação sustentada mais seguros. A consolidação entre os principais fabricantes e novos movimentos de integração vertical da EssilorLuxottica sublinham a mudança do setor em direção a ecossistemas completos de cuidados oculares.

Principais Destaques do Relatório

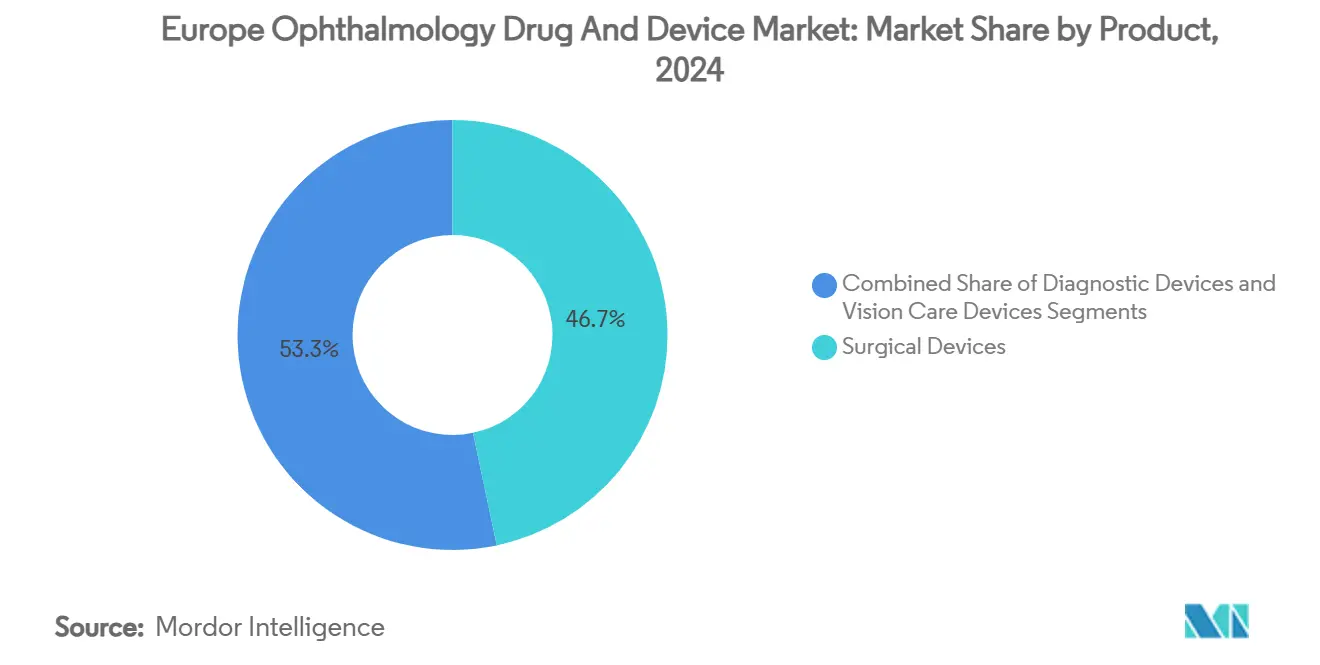

- Por produto, dispositivos cirúrgicos lideraram com 46,7% de participação na receita em 2024; medicamentos devem registrar a TCAC mais rápida de 4,6% até 2030.

- Por doença, tratamentos de catarata capturaram 29,4% da participação do mercado europeu de dispositivos e medicamentos oftálmicos em 2024, enquanto terapêuticas para glaucoma devem crescer a 6,8% TCAC até 2030.

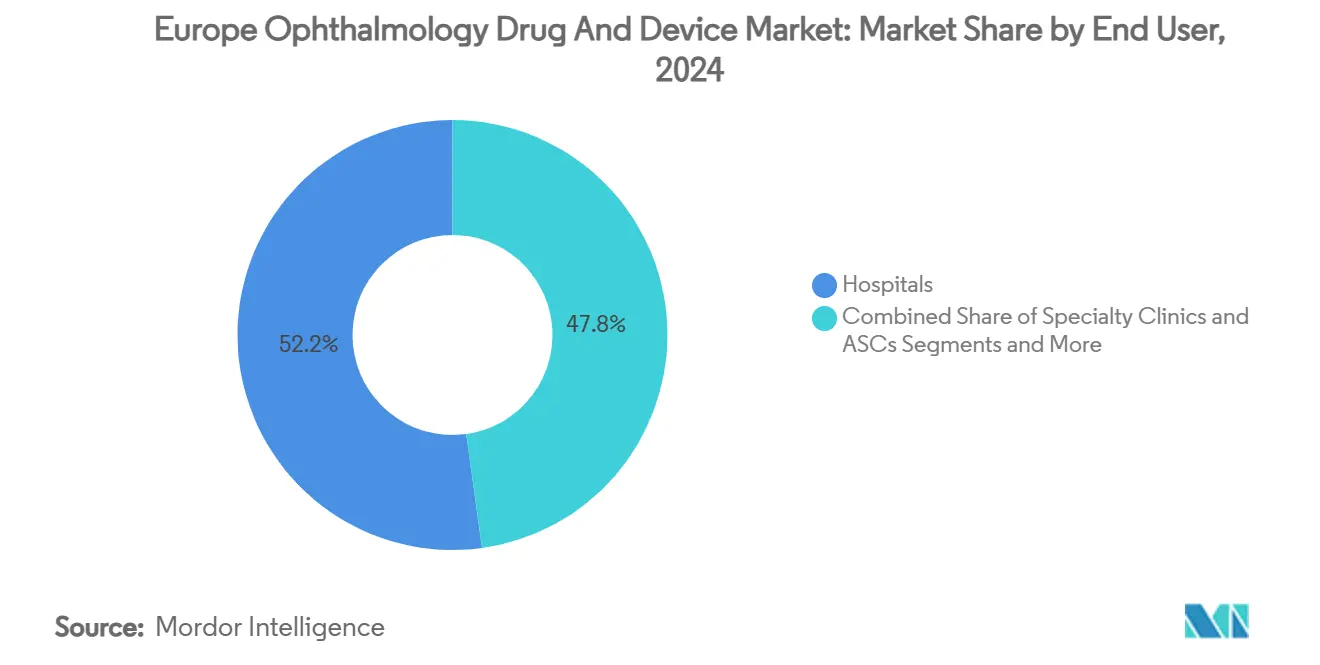

- Por usuário final, hospitais detiveram 52,2% do tamanho do mercado europeu de dispositivos e medicamentos oftálmicos em 2024; centros de cirurgia ambulatorial estão se expandindo a uma TCAC de 6,5% até 2030.

- Por geografia, a Alemanha comandou 20,9% de participação na receita em 2024; o Reino Unido é previsto para ser o mercado de crescimento mais rápido com uma TCAC de 6,2% até 2030.

Tendências e Insights do Mercado de Medicamentos e Dispositivos Oftálmicos da Europa

Análise de Impacto dos Impulsionadores

| Impulsionador | (~) % Impacto na Previsão TCAC | Relevância Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Crescente Prevalência de Doenças Oculares Crônicas | +2.10% | UE-amplo, concentrado na Alemanha, França, Itália | Longo prazo (≥ 4 anos) |

| Expansão da Base Populacional Geriátrica | +1.80% | UE-amplo, particularmente Norte da Europa | Longo prazo (≥ 4 anos) |

| Adoção Rápida de Cirurgia de Glaucoma Minimamente Invasiva (MIGS) | +1.50% | Alemanha, Reino Unido, França, Espanha | Médio prazo (2-4 anos) |

| Lançamento de Diagnóstico por Imagem Habilitado por IA e Triagem Remota | +1.20% | Alemanha, Reino Unido, Escandinávia | Curto prazo (≤ 2 anos) |

| Aumento em Aprovações de Entrega de Medicamentos Oculares de Liberação Sustentada | +0.90% | UE-amplo, harmonização regulatória | Médio prazo (2-4 anos) |

| Programas de Financiamento da UE para P&D Oftálmico e Start-Ups | +0.40% | UE-amplo, concentrado em hubs de pesquisa | Longo prazo (≥ 4 anos) |

| Fonte: Mordor Intelligence | |||

Crescente Prevalência de Doenças Oculares Crônicas

A incidência de degeneração macular relacionada à idade e retinopatia diabética está aumentando conforme a população europeia envelhece, gerando uma base de demanda durável para intervenções tanto cirúrgicas quanto farmacêuticas.[1]Nature Editors, "Economic Burden of Retinal Disorders to 2030," nature.com Os sistemas de saúde estão incorporando triagem oftálmica nos cuidados primários de rotina, e pilotos alemães usando IA alcançaram 100% de sensibilidade para detecção de retinopatia diabética, catalisando adoção mais ampla. O fardo econômico dos distúrbios da retina está estimado para atingir EUR 99,8 bilhões até 2030, fortalecendo orçamentos de aquisição para equipamentos de diagnóstico avançados e injetáveis de liberação sustentada.

Expansão da Base Populacional Geriátrica

Indivíduos com 65 anos ou mais constituem a coorte de crescimento mais rápido da Europa e exibem a maior prevalência de catarata, glaucoma e AMD. Os serviços nacionais estão enfrentando atrasos cirúrgicos contratando provedores privados, um modelo que elevou os volumes de procedimentos de catarata do Reino Unido 40% acima dos níveis pré-pandemia.[2]The Guardian Health Desk, "Private Providers Perform Majority of NHS Cataract Surgeries," theguardian.com Uma população idosa maior simultaneamente alimenta a demanda por LIOs premium, refletindo a preferência do paciente por independência de óculos e recuperação visual rápida.

Adoção Rápida de Cirurgia de Glaucoma Minimamente Invasiva

Dados do registro alemão mostram procedimentos de glaucoma subindo 75% entre 2006 e 2018, com dispositivos MIGS agora excedendo 11% do total de cirurgias. Dispositivos como o XEN Gel Stent entregam 75,9% de taxas de sucesso em estudos europeus e tornam 55,2% dos pacientes livres de medicação dentro de seis meses. Procedimentos combinados de catarata-MIGS estão se tornando rotina, criando fluxos de receita de dispositivos agrupados e janelas de recuperação mais curtas.

Lançamento de Diagnóstico por Imagem Habilitado por IA e Triagem Remota

Algoritmos validados alcançam sensibilidades acima de 90% para condições retinianas chave, e a Aireen garantiu aprovação CE-MDR IIb para um sistema autônomo baseado em nuvem em 2024.[3]Aireen Communications Team, "Aireen - CE-MDR IIb Certified Autonomous Eye-Screening Platform," Aireen, aireen.com Hospitais integram triagem por IA com teleoftalmologia para estender a capacidade de especialistas, particularmente na Escandinávia rural, acelerando assim a detecção precoce de doenças e reduzindo a perda de visão evitável.

Análise de Impacto das Restrições

| Restrição | (~) % Impacto na Previsão TCAC | Relevância Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Alto Custo e Lacunas de Reembolso para Lentes Premium/MIGS | -1.40% | Alemanha, França, Reino Unido, Holanda | Médio prazo (2-4 anos) |

| Fardo de Conformidade MDR da UE Rigoroso para PMEs | -0.80% | UE-amplo, particularmente afetando empresas menores | Curto prazo (≤ 2 anos) |

| Aderência Sub-Ótima do Paciente a Regimes de Colírios Multi-Dose | -0.60% | UE-amplo, foco na população idosa | Longo prazo (≥ 4 anos) |

| Escassez de API Impulsionada pela Cadeia de Suprimentos para Medicamentos Oftálmicos Estéreis | -0.40% | UE-amplo, risco de concentração de manufatura | Curto prazo (≤ 2 anos) |

| Fonte: Mordor Intelligence | |||

Alto Custo e Lacunas de Reembolso para Lentes Premium/MIGS

Disparidades de tarifa de cirurgia de catarata variam de EUR 432,5 (US$ 507,1) na Polônia a EUR 3.411,96 (US$ 4.001,21) em Portugal, causando acesso desigual do paciente a LIOs premium. Requisitos de co-pagamento deprimem a absorção em mercados de seguro social, enquanto o reembolso MIGS permanece específico por procedimento, criando atrito para inovadores e clínicos igualmente. A abolição da Alemanha de preços fixos para auxílios visuais em 2025 ilustra o cenário de reembolso fluido.

Fardo de Conformidade MDR da UE Rigoroso para PMEs

Os custos de certificação aumentaram para 30%, e fabricantes menores enfrentam desvio de recursos de P&D para documentação e vigilância, desacelerando pipelines de produtos. Obrigações de Master UDI-DI para lentes de contato a partir de novembro de 2025 elevam ainda mais a sobrecarga administrativa, embora exceções temporárias visem prevenir gargalos de suprimento.

Análise de Segmento

Por Produto: Dispositivos Cirúrgicos Estendem Liderança Premium

Dispositivos cirúrgicos geraram 46,7% da receita total de 2024 dentro do mercado europeu de dispositivos e medicamentos oftálmicos e continuam a comandar preços premium devido à inovação constante. A Alcon detém cerca de 60% de participação global em LIOs de correção de presbiopia e replicou penetração similar nas principais economias da UE. Plataformas de faco e lasers de femtossegundo garantem contratos de serviço atrativos, enquanto o sub-segmento de expansão mais rápida é MIGS. A proposta de valor do segmento aumenta à medida que procedimentos agrupados de catarata-mais-MIGS reduzem episódios gerais de cuidados.

Enquanto isso, novos implantes de hidrogel e reservatórios oculares recarregáveis miram lacunas de aderência. Dispositivos de cuidados visuais mantêm fluxos de receita estáveis via atualizações de material de lentes de contato e óculos com filtro de luz azul. A LIO Clareon PanOptix Pro 2025 da Alcon, ostentando 94% de utilização de luz, exemplifica esforços de engenharia que sustentam prêmios de preço. Em todas as modalidades, empresas intensificam P&D para capturar uma demografia envelhecida buscando independência de óculos e recuperação rápida.

Nota: Participações de segmento de todos os segmentos individuais disponíveis mediante compra do relatório

Por Doença: Dominância de Catarata, Momentum de Glaucoma

Terapias de catarata contribuíram com 29,4% da receita de 2024, sustentando o tamanho do mercado europeu de dispositivos e medicamentos oftálmicos devido ao reembolso universal e altos volumes de procedimentos. LIOs premium impulsionam oportunidades de upsell, melhorando margens do fabricante. Terapêuticas de glaucoma lideram o crescimento a uma TCAC de 6,8% até 2030 com base em MIGS e implantes de liberação sustentada baseados em polímeros que eliminam fadiga de gotas.

AMD, retinopatia diabética e uveíte permanecem importantes, com a Roche relançando Susvimo em 2024 para oferecer um intervalo anti-VEGF de seis meses. Terapias genéticas em estudos iniciais sinalizam potencial de disrupção a longo prazo. Segmentação por nível de doença guia priorização de lançamento de produtos e informa estratégias de negociação com pagadores em todos os sistemas de saúde heterogêneos da Europa.

Por Usuário Final: Absorção de ASC Acelera

Hospitais retiveram 52,2% da receita em 2024 graças a equipamentos de capital instalados e gerenciamento de casos complexos. Ainda assim, centros de cirurgia ambulatorial registraram uma TCAC de 6,5%. Eles capturarão uma participação crescente do mercado europeu de dispositivos e medicamentos oftálmicos até 2030 à medida que reguladores promovem caminhos de casos diários e operadores expandem capacidade. O Reino Unido mostra a tendência, com 60% das cirurgias de catarata do NHS agora realizadas em clínicas privadas.

Ópticas de varejo e farmácias online se beneficiam de assinaturas de lentes de contato e linhas de produtos para olhos secos. Clínicas especializadas aproveitam expertise focada para comercializar pacotes premium de correção visual, enquanto teleoftalmologia amplia alcance rural.

Nota: Participações de segmento de todos os segmentos individuais disponíveis mediante compra do relatório

Análise Geográfica

A Alemanha gerou 20,9% da receita de 2024, refletindo reembolso substancial de seguradoras e adoção precoce de tecnologias premium. A Carl Zeiss Meditec relatou crescimento de receita EMEA de 14,1% no H1 2024/25, impulsionada pela demanda alemã robusta. O país funciona como plataforma de lançamento para MIGS e diagnósticos por IA, com evidência clínica e benchmarks de preços que se espalham pelos mercados vizinhos.

O Reino Unido está projetado para crescer a 6,2% TCAC até 2030, o mais rápido na Europa Ocidental, à medida que a terceirização do NHS expandiu contagens de procedimentos em 40% versus baselines pré-pandemia. A divergência regulatória pós-Brexit permanece limitada, permitindo que fabricantes acelerem aprovações paralelas através dos caminhos UK MHRA e EU MDR. Investimentos nos registros eletrônicos do Moorfields Eye Hospital e esquemas de cuidados compartilhados Optometristas-Oftalmologistas solidificam capacidade sistêmica.

França, Itália e Espanha combinam populações consideráveis com modelos de pagamento diferentes. A França depende muito de oftalmologistas para cuidados oculares primários, intensificando restrições de capacidade. As disparidades de financiamento regional da Itália pedem preços personalizados, enquanto a Espanha aproveita turismo médico e seguro privado para acelerar adoção premium. Membros emergentes da UE no Leste Europeu estão modernizando teatros cirúrgicos via fundos de coesão e representam espaço em branco para fornecedores de nível médio.

Coletivamente, essas dinâmicas garantem que o mercado europeu de dispositivos e medicamentos oftálmicos permaneça ancorado em suas economias Big-5 enquanto oferece corredores de crescimento tanto em hubs de inovação do Noroeste quanto em regiões de recuperação do Sudeste.

Panorama Competitivo

A concorrência é moderada, com os cinco principais fornecedores controlando aproximadamente 55% da receita de 2024. A Alcon domina equipamentos de capital para catarata e lentes de contato, enquanto a Johnson & Johnson Vision aproveita as franquias Acuvue e Tecnis para manter participação. A aquisição da Optegra clinics e Heidelberg Engineering pela EssilorLuxottica em 2025 ilustra integração vertical em diagnósticos e serviços cirúrgicos.

A Carl Zeiss Meditec amplificou sua pegada de cirurgia vitreorretiniana através da compra da DORC em 2025 e continua a fundir óptica com software para travar ecossistemas de fluxo de trabalho. Em produtos farmacêuticos, Novartis e Roche lideram terapias anti-VEGF, enquanto Bausch + Lomb expandiu opções MIGS via Elios Vision em 2024. Start-ups em IA e terapia genética estão atraindo subsídios EU Horizon e financiamento de venture, compelindo incumbentes a buscar licenciamento e participações minoritárias.

O poder de preços se concentra em torno de LIOs premium, lasers femto e implantes de liberação sustentada, ainda assim ciclos de licitação da UE e custos de conformidade MDR desafiam margens. Jogadores com cadeias de suprimentos globais também estão mitigando escassez de API através de duplo fornecimento de ingredientes estéreis.

Líderes da Indústria de Medicamentos e Dispositivos Oftálmicos da Europa

-

Topcon Corporation

-

Johnson & Johnson

-

Carl Zeiss Meditec AG

-

Pfizer

-

Nidek Co. Ltd

- *Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Desenvolvimentos Recentes da Indústria

- Maio 2025: EssilorLuxottica adquiriu clínicas Optegra para aprofundar sua presença em cuidados oculares cirúrgicos.

- Abril 2025: Carl Zeiss Meditec finalizou a aquisição DORC, integrando a plataforma EVA NEXUS.

- Março 2025: Alcon garantiu controle majoritário da Aurion Biotech e sua terapia de células corneais AURN001.

- Fevereiro 2025: Os óculos de aparelho auditivo Nuance Audio da EssilorLuxottica ganharam aprovações FDA e CE.

Escopo do Relatório do Mercado de Medicamentos e Dispositivos Oftálmicos da Europa

Conforme o escopo do relatório, medicamentos oftálmicos são administrados aos olhos, mais tipicamente como formulação de colírio. Essas formulações tópicas são usadas para combater uma multitude de estados de doença do olho e dispositivos oftálmicos são equipamentos médicos projetados para diagnóstico, cirurgia e correção visual. Esses dispositivos ganham importância e adoção aumentadas devido à alta prevalência de várias doenças oftálmicas como glaucoma, catarata e outras questões relacionadas à visão. O Mercado de Medicamentos e Dispositivos Oftálmicos da Europa é Segmentado por Produto (Dispositivos (Dispositivos Cirúrgicos (Lentes Intraoculares, Lasers Oftálmicos, Outros Dispositivos Cirúrgicos), Dispositivos de Diagnóstico), Medicamentos (Medicamentos para Glaucoma, Medicamentos para Distúrbios da Retina, Medicamentos para Olhos Secos, Conjuntivite Alérgica e Medicamentos Anti-Inflamatórios, e Outros Medicamentos)), Doença (Glaucoma, Catarata, Degeneração Macular Relacionada à Idade, Doenças Inflamatórias, Distúrbios Refrativos e Outras Doenças) e Geografia (Alemanha, Reino Unido, França, Itália, Espanha e o Resto da Europa). O relatório oferece o valor (em milhões de USD) para os segmentos acima.

| Dispositivos | Dispositivos Cirúrgicos | Lentes Intraoculares |

| Lasers Oftálmicos | ||

| Sistemas de Facoemulsificação | ||

| Outros Dispositivos Cirúrgicos | ||

| Dispositivos de Diagnóstico | Scanners de Tomografia de Coerência Óptica | |

| Câmeras de Fundo | ||

| Tonômetros | ||

| Outros Dispositivos de Diagnóstico | ||

| Dispositivos de Cuidados Visuais | Lentes de Contato | |

| Lentes de Óculos | ||

| Medicamentos | Medicamentos para Glaucoma | |

| Medicamentos para Distúrbios da Retina | ||

| Terapias para Olhos Secos | ||

| Medicamentos Anti-Alérgicos / Anti-Inflamatórios | ||

| Medicamentos Anti-Infecciosos | ||

| Outros Medicamentos | ||

| Glaucoma |

| Catarata |

| Degeneração Macular Relacionada à Idade |

| Retinopatia Diabética |

| Doenças Inflamatórias |

| Distúrbios Refrativos |

| Outras Doenças |

| Hospitais |

| Clínicas Especializadas e ASCs |

| Farmácias de Varejo e Lojas de Óptica |

| Farmácias Online |

| Alemanha |

| Reino Unido |

| França |

| Itália |

| Espanha |

| Resto da Europa |

| Por Produto | Dispositivos | Dispositivos Cirúrgicos | Lentes Intraoculares |

| Lasers Oftálmicos | |||

| Sistemas de Facoemulsificação | |||

| Outros Dispositivos Cirúrgicos | |||

| Dispositivos de Diagnóstico | Scanners de Tomografia de Coerência Óptica | ||

| Câmeras de Fundo | |||

| Tonômetros | |||

| Outros Dispositivos de Diagnóstico | |||

| Dispositivos de Cuidados Visuais | Lentes de Contato | ||

| Lentes de Óculos | |||

| Medicamentos | Medicamentos para Glaucoma | ||

| Medicamentos para Distúrbios da Retina | |||

| Terapias para Olhos Secos | |||

| Medicamentos Anti-Alérgicos / Anti-Inflamatórios | |||

| Medicamentos Anti-Infecciosos | |||

| Outros Medicamentos | |||

| Por Doença | Glaucoma | ||

| Catarata | |||

| Degeneração Macular Relacionada à Idade | |||

| Retinopatia Diabética | |||

| Doenças Inflamatórias | |||

| Distúrbios Refrativos | |||

| Outras Doenças | |||

| Por Usuário Final | Hospitais | ||

| Clínicas Especializadas e ASCs | |||

| Farmácias de Varejo e Lojas de Óptica | |||

| Farmácias Online | |||

| Geografia | Alemanha | ||

| Reino Unido | |||

| França | |||

| Itália | |||

| Espanha | |||

| Resto da Europa | |||

Perguntas-Chave Respondidas no Relatório

Qual é o tamanho atual do Mercado de Medicamentos e Dispositivos Oftálmicos da Europa?

O Mercado de Medicamentos e Dispositivos Oftálmicos da Europa está projetado para registrar uma TCAC de 5,3% durante o período de previsão (2025-2030)

Quem são os principais players no Mercado de Medicamentos e Dispositivos Oftálmicos da Europa?

Topcon Corporation, Johnson & Johnson, Carl Zeiss Meditec AG, Pfizer e Nidek Co. Ltd são as principais empresas operando no Mercado de Medicamentos e Dispositivos Oftálmicos da Europa.

Que anos este Mercado de Medicamentos e Dispositivos Oftálmicos da Europa cobre?

O relatório cobre o tamanho histórico do Mercado de Medicamentos e Dispositivos Oftálmicos da Europa para os anos: 2021, 2022, 2023 e 2024. O relatório também prevê o tamanho do Mercado de Medicamentos e Dispositivos Oftálmicos da Europa para os anos: 2025, 2026, 2027, 2028, 2029 e 2030.

Página atualizada pela última vez em: