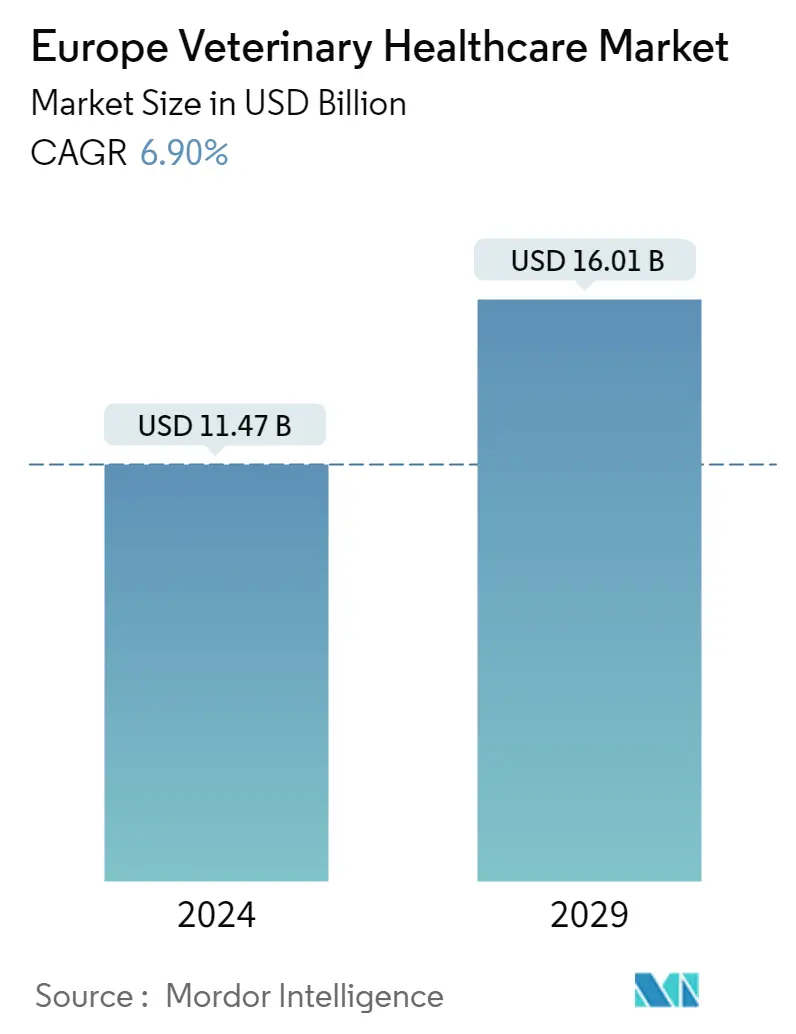

Tamanho do mercado de saúde veterinária da Europa

| Período de Estudo | 2021 - 2029 |

| Ano Base Para Estimativa | 2023 |

| Período de Dados de Previsão | 2024 - 2029 |

| Tamanho do mercado (2024) | USD 11.47 bilhões de dólares |

| Tamanho do mercado (2029) | USD 16.01 bilhões de dólares |

| CAGR(2024 - 2029) | 6.90 % |

Jogadores principais

*Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica |

Como podemos ajudar?

Análise do mercado de saúde veterinária na Europa

O tamanho do mercado europeu de saúde veterinária é estimado em US$ 11,47 bilhões em 2024, e deverá atingir US$ 16,01 bilhões até 2029, crescendo a um CAGR de 6,90% durante o período de previsão (2024-2029).

A perturbação na cadeia de abastecimento e os atrasos na entrega de instrumentos de diagnóstico, consumíveis e reagentes durante a pandemia europeia tiveram um impacto negativo no mercado inicialmente durante a COVID-19. Alguns problemas significativos enfrentados pelo mercado durante uma pandemia incluem estrangulamentos no transporte rodoviário e pontos de controlo portuários que atrasam as suas entregas, incluindo fornecimentos críticos; proibições de exportação foram impostas em muitos países e apenas algumas unidades fabris estavam funcionando. Portanto, tais fatores impediram inicialmente a taxa de crescimento do mercado. Por outro lado, a eclosão da pandemia aumentou a posse de animais de estimação em Espanha, o que impactou positivamente o crescimento do mercado. Por exemplo, de acordo com o relatório publicado pela Administração do Comércio Internacional em Março de 2021, o sector dos animais de estimação em Espanha aumentou tremendamente 25,0% durante a pandemia. O mesmo relatório também indicou que Espanha é um dos cinco principais mercados de animais de estimação da Europa, com 28,0 milhões de animais de estimação registados, incluindo 6,7 milhões de cães e 3,8 milhões de gatos. Os dados sugerem que a pandemia aumentou a preferência das pessoas que integraram um ou mais animais de estimação nas suas casas, principalmente um cão ou gato. Assim, à medida que os serviços foram impactados durante o início da pandemia, também afetaram o ritmo de crescimento do mercado. No entanto, como há um melhor acesso aos serviços de saúde veterinários em comparação com os tempos iniciais da pandemia e o aumento da população de animais de estimação, espera-se que o mercado recupere o seu crescimento nos próximos 3-4 anos.

O principal factor que contribui para o crescimento do mercado europeu de cuidados de saúde veterinários é a crescente adopção de animais nos países europeus, juntamente com iniciativas crescentes de vários governos e melhores cuidados de saúde animal. De acordo com a Pet Food Manufacturers Association, em 2021, 3,2 milhões de famílias no Reino Unido adquiriram um animal de estimação desde o início da pandemia. Existem 34 milhões de animais de estimação no Reino Unido, incluindo 12 milhões de gatos, 12 milhões de cães, 3,2 milhões de pequenos mamíferos como porquinhos-da-índia e hamsters, 3 milhões de aves e 1,5 milhões de répteis. Além disso, estima-se que 85 milhões de agregados familiares europeus possuam pelo menos um animal de estimação. Espera-se que a tendência aumente ainda mais durante o período de previsão devido a fatores como a humanização dos animais de estimação e a rápida adoção de animais de estimação nas economias emergentes. Além disso, de acordo com o relatório da Pet Food Manufacturers Association em 2021, estima-se que 59% das famílias terão animais de estimação no Reino Unido em 2021. O relatório também mencionou que 2% das famílias possuem coelhos, 1,2% das famílias possuem porquinhos-da-índia , 1% dos agregados familiares possuem tartarugas e tartarugas, 1% possuem cavalos e póneis, 0,6% dos agregados familiares possuem gerbos e 0,8% dos agregados familiares possuem pombos. Assim, espera-se que a elevada percentagem de agregados familiares que possuem um animal de companhia impulsione a procura pelo mercado de cuidados de saúde veterinários.

Além disso, a iniciativa governamental desempenha um papel primordial no crescimento do mercado. Por exemplo, em agosto de 2022, a British Equine Veterinary Association (BEVA) colaborou com a British Equestrian (BEF) e a British Horseracing Authority para monitorizar o impacto potencial de uma escassez de doses de vacinas para a gripe equina. A BEVA está em contacto com os três fabricantes de vacinas para estimar o efeito da escassez e propor alternativas para diminuir a ameaça à saúde e ao bem-estar dos equinos e para evitar uma interrupção da competição equestre.

Além disso, espera-se que os desenvolvimentos tecnológicos em tecnologias de diagnóstico animal para diagnósticos precisos e a crescente penetração de alguns dos principais e gigantes players do mercado impulsionem o crescimento do mercado. Por exemplo, em fevereiro de 2021, a IVC Evidensia lançou VetSoothe em todas as suas clínicas no Reino Unido e na Holanda, uma linha exclusiva de produtos recomendados por dermatologistas e clinicamente comprovados, incluindo lenços umedecidos inovadores que contêm clorexidina, um ingrediente comprovado para inativar partículas de Coronavírus que podem ser presente em casacos de animais de estimação.

Portanto, fatores como o aumento da adoção de animais nos países europeus, iniciativas governamentais e avanços tecnológicos em tecnologias de diagnóstico animal estão sendo atribuídos ao crescimento do mercado. No entanto, os custos crescentes dos testes em animais e dos serviços veterinários, a escassez de trabalhadores agrícolas e veterinários e o uso de medicamentos falsificados estão a restringir o crescimento do mercado europeu de cuidados de saúde veterinários durante o período de previsão.

Tendências do mercado de saúde veterinária na Europa

Espera-se que o segmento antiinfeccioso testemunhe alto crescimento durante o período de previsão

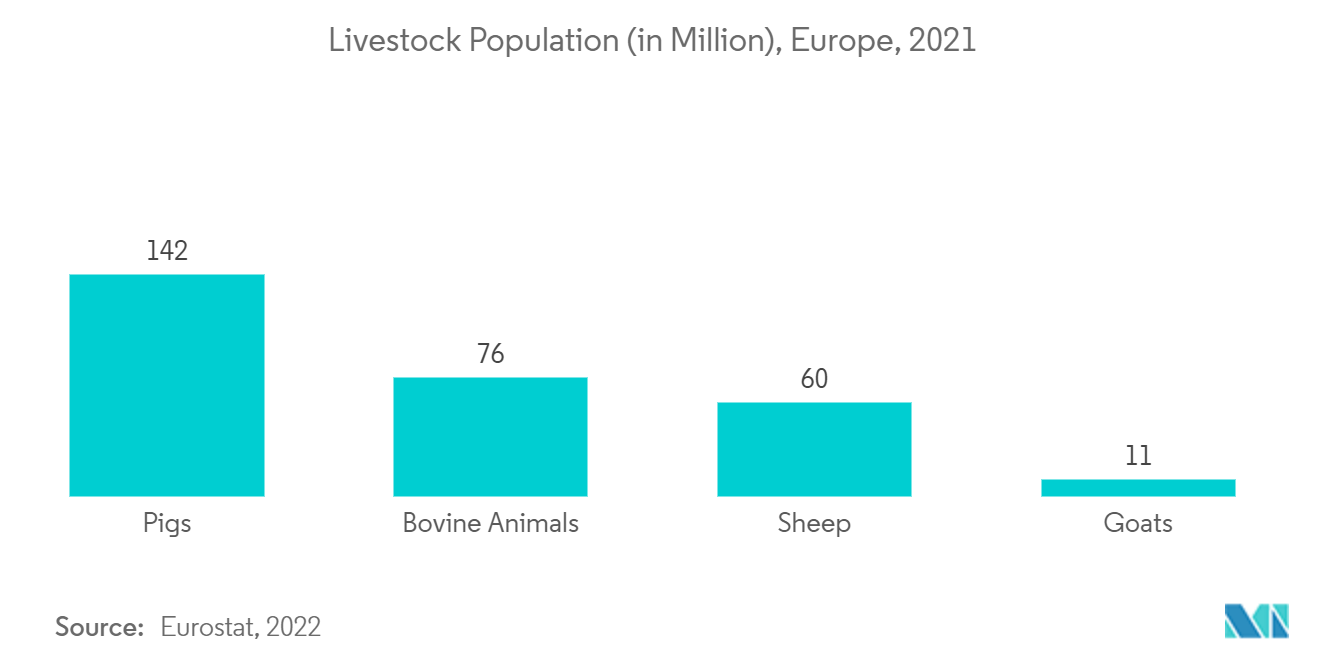

Os anti-infecciosos são o regime de tratamento utilizado para prevenir e tratar infecções em animais. Na Europa, uma vasta gama de anti-infecciosos está a ser aprovada e comercializada por diferentes empresas de saúde animal. Além disso, espera-se que o aumento da prevalência de diversas doenças animais impulsione o crescimento global do mercado estudado durante o período de previsão. De acordo com um relatório publicado pelo Departamento de Meio Ambiente Alimentação e Assuntos Rurais Animal and Plant Health Agency Advice Services em novembro de 2021 as autoridades alemãs detectaram um novo surto de peste suína africana em porcos domésticos em uma grande instalação comercial no estado oriental de Mecklenburg- Vorpommern. Além disso, um estudo alemão publicado em Setembro de 2022 relatou que a incidência de diarreia era de 18,5% e era a doença mais comum observada em quase 14.000 bezerros neonatos examinados em 731 rebanhos leiteiros alemães. Além disso, de acordo com um relatório publicado pelo Governo de Sua Majestade em Setembro de 2021, foi observado que 45 casos do vírus do Nilo Ocidental foram notificados em Itália em Setembro de 2021. Assim, espera-se que o aumento da prevalência de várias doenças animais impulsione o crescimento segmentar.

Além disso, espera-se que um aumento nas atividades de PD para o desenvolvimento de vacinas veterinárias e medicamentos antivirais impulsione o mercado com novos produtos em breve. Por exemplo, em Maio de 2022, o Gabinete Nacional de Saúde Animal do Reino Unido (NOAH) lançou as Directrizes de Vacinação de Gado para apoiar veterinários e agricultores na melhoria da saúde e do bem-estar dos ovinos e bovinos do Reino Unido e para apoiar a resiliência das explorações agrícolas e melhorias de produtividade sustentáveis. Além disso, em abril de 2022, a Vetoquinol lançou o Falpreva para veterinários em cinco mercados europeus, incluindo a Itália. Falpreva é uma combinação spot-on para gatos que trata infestações/infecções por parasitas internos e externos, incluindo tênias, por até três meses em uma dose única. Supõe-se que esse desenvolvimento impulsione o crescimento do mercado.

Portanto, espera-se que fatores como o aumento da prevalência de diversas doenças animais e o aumento das atividades de PD impulsionem o crescimento segmental do mercado durante o período de previsão.

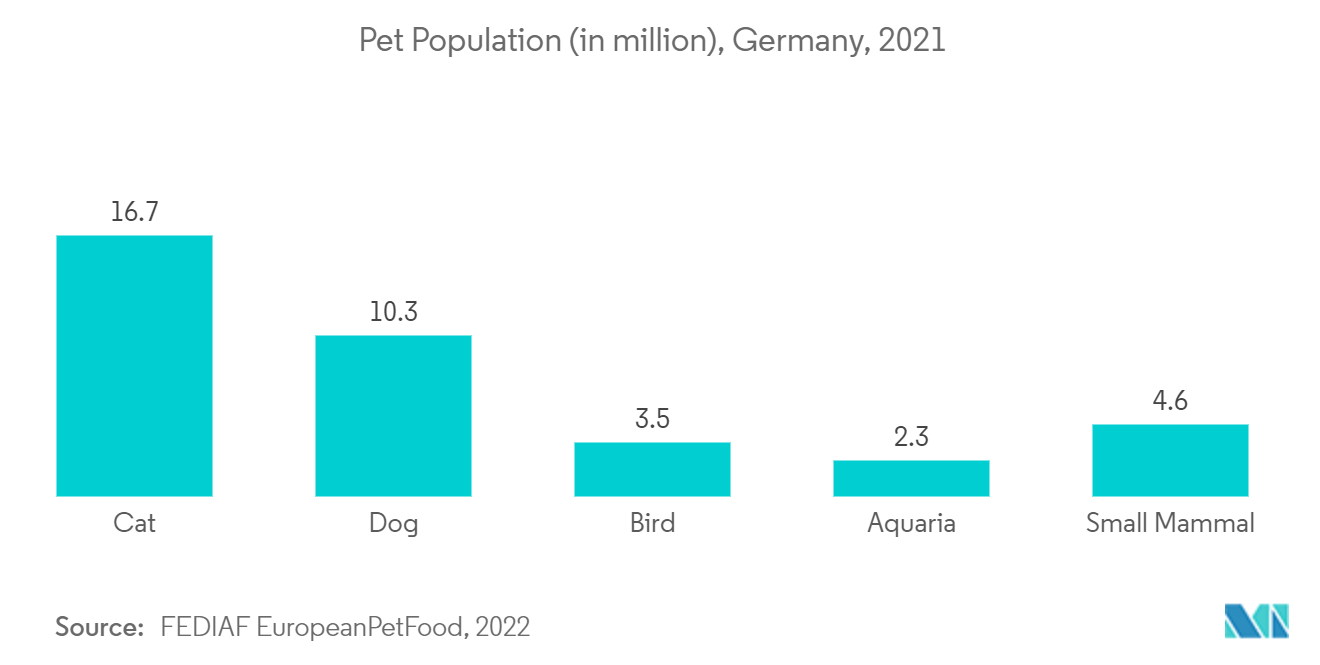

Espera-se que a Alemanha domine o mercado europeu de saúde veterinária durante o período de previsão

Espera-se que a Alemanha detenha uma participação de mercado significativa no mercado estudado durante o período de previsão devido a fatores como o aumento da adoção de animais na Alemanha e o aumento da exportação de carne. Por exemplo, de acordo com o relatório FEDIAF 2021, a Alemanha tem uma população total de animais de estimação de 27 milhões, dos quais 10.300.000 são cães e 16.700.000 são gatos. Além disso, de acordo com o Der Deutsche Heimtiermarkt, em maio de 2022, o número de cães sem raça definida aumentou de 42% para 44%. Assim, espera-se que a crescente adoção de animais de estimação na Alemanha aumente a necessidade de cuidados de saúde veterinários, o que deverá impulsionar o crescimento do mercado. Ainda de acordo com um artigo publicado pela Global Agriculture Information Network, em maio de 2022, a Alemanha era um mercado líder em produtos alimentares para animais de estimação, com 83 milhões dos consumidores mais ricos do mundo e 34,7 milhões de animais de estimação.

Os lançamentos de produtos pelo principal player do mercado são outro fator de crescimento do mercado. Por exemplo, em julho de 2021, a Boehringer Ingelheim revelou que a versão 2.0 do aplicativo para smartphone FreVAX pode ser usada para controlar o dispositivo intramuscular sem agulha FreVAX. Foi desenvolvido para melhorar a comunicação com o sistema FreVAX, um dispositivo de injeção de vacina intramuscular sem agulha para suínos. Além disso, em julho de 2022, a startup Rex, sediada em Berlim, angariou 5 milhões de euros para digitalizar os cuidados veterinários para uma nova geração de proprietários de animais de estimação, centrando-se na experiência do cliente, nos processos digitalizados e nos cuidados de primeira classe. Prevê-se, portanto, que o mercado em estudo experimente uma expansão significativa ao longo do período de previsão como resultado dos fatores acima mencionados.

Assim, devido a fatores como o aumento da adoção de animais na Alemanha e o lançamento de produtos aliados ao investimento em cuidados veterinários, espera-se que o mercado estudado na Alemanha projete crescimento ao longo do período de previsão.

Visão geral da indústria de cuidados de saúde veterinários na Europa

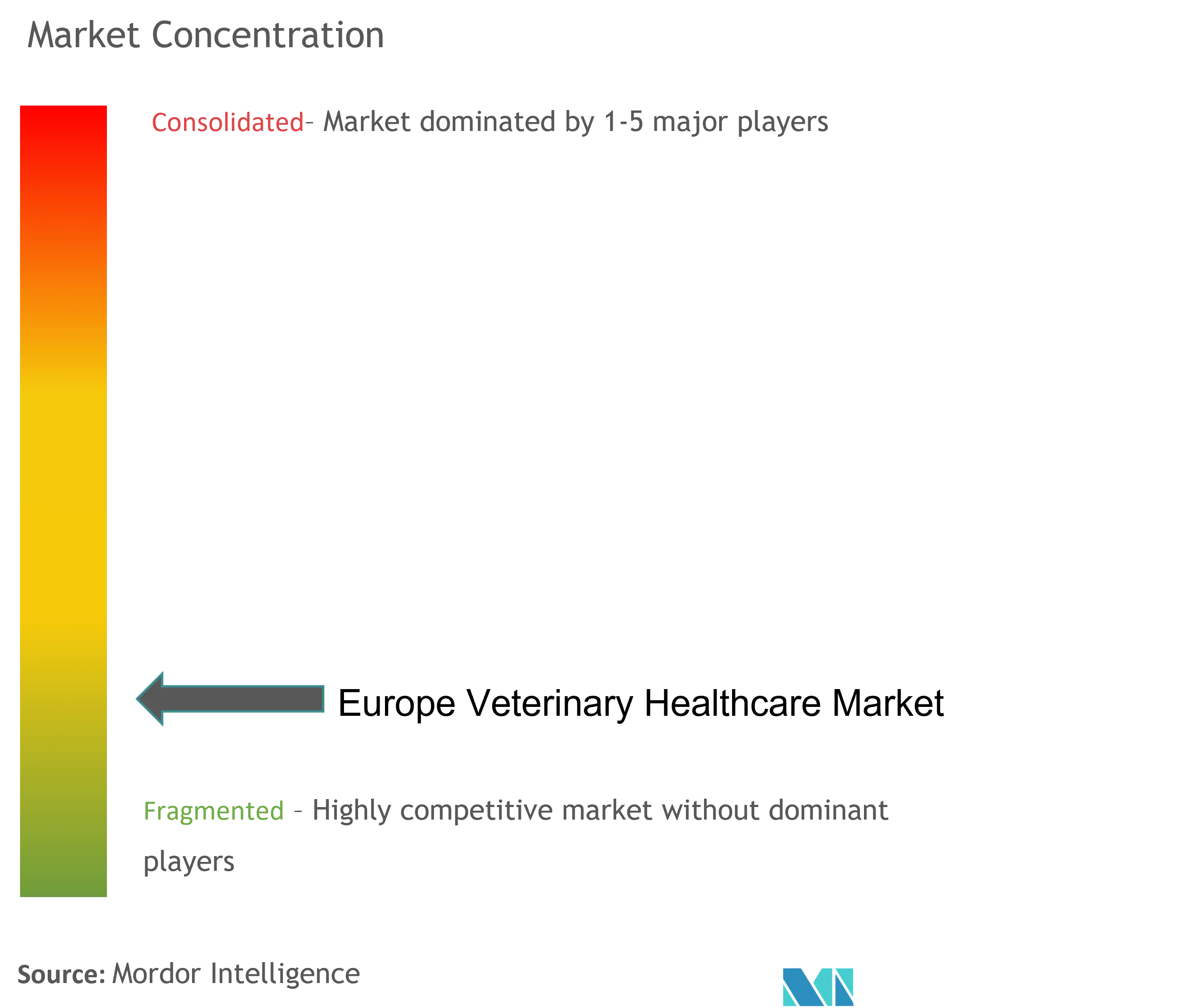

O mercado europeu de cuidados de saúde veterinários é de natureza fragmentada devido à presença de várias empresas que operam a nível global e regional. O cenário competitivo inclui uma análise de algumas empresas internacionais e locais que detêm participações de mercado e são bem conhecidas, incluindo Abaxis Inc., Bayer AG, Benfield Pet Hospital, Boehringer Ingelheim International GmbH, Ceva Animal Health Inc., CVS Group, ECO Animal Health, Elanco, Greencross Vets, Idexx Laboratories, MSD Animal Health, The Bergh Memorial Animal Hospital, Vetoquinol UK Limited, Virbac, Zoetis Animal Healthcare entre outros.

Líderes do mercado de cuidados de saúde veterinários na Europa

-

Elanco

-

Zoetis Inc.

-

Boehringer Ingelheim

-

Ceva Santé Animale

-

Vetoquinol SA

*Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Notícias do mercado de saúde veterinária da Europa

- Em novembro de 2022, VolitionRx lançou seu Nu. Q Teste veterinário de triagem de câncer nos Estados Unidos e na Europa por meio dos undefinedlaboratórios de diagnóstico veterinário de seu parceiro fornecedor global Heska.

- Em maio de 2022, o Gabinete Nacional de Saúde Animal do Reino Unido (NOAH) lançou as Diretrizes de Vacinação de Gado para fornecer apoio a veterinários e agricultores para melhorar a saúde e o bem-estar dos ovinos e bovinos do Reino Unido e para apoiar a resiliência das explorações agrícolas e melhorias sustentáveis de produtividade.

Relatório do Mercado Europeu de Saúde Veterinária - Índice

1. INTRODUÇÃO

1.1 Premissas do Estudo e Definição de Mercado

1.2 Escopo do estudo

2. METODOLOGIA DE PESQUISA

3. SUMÁRIO EXECUTIVO

4. DINÂMICA DE MERCADO

4.1 Visão geral do mercado

4.2 Drivers de mercado

4.2.1 Tecnologia avançada que leva a inovações em saúde animal

4.2.2 Aumentando a posse de animais de estimação

4.2.3 Aumentando iniciativas de governos e associações de bem-estar animal

4.3 Restrições de mercado

4.3.1 Falta de veterinários e escassez de trabalhadores agrícolas qualificados

4.3.2 Declínio no número de animais de criação na Europa

4.4 Análise das Cinco Forças de Porter

4.4.1 Ameaça de novos participantes

4.4.2 Poder de barganha dos compradores/consumidores

4.4.3 Poder de barganha dos fornecedores

4.4.4 Ameaça de produtos substitutos

4.4.5 Intensidade da rivalidade competitiva

5. SEGMENTAÇÃO DE MERCADO (Tamanho de Mercado por Valor - milhões de dólares)

5.1 Por produto

5.1.1 Terapêutica

5.1.1.1 Vacinas

5.1.1.2 Parasiticidas

5.1.1.3 Anti-infecciosos

5.1.1.4 Aditivos para rações médicas

5.1.1.5 Outras Terapêuticas

5.1.2 Diagnóstico

5.1.2.1 Testes imunodiagnósticos

5.1.2.2 Diagnóstico Molecular

5.1.2.3 Diagnóstico por imagem

5.1.2.4 Química Clínica

5.1.2.5 Outros diagnósticos

5.2 Por tipo de animal

5.2.1 Cachorros e gatos

5.2.2 Cavalos

5.2.3 Ruminantes

5.2.4 Suínos

5.2.5 Aves

5.2.6 Outros animais

5.3 Geografia

5.3.1 Alemanha

5.3.2 Reino Unido

5.3.3 França

5.3.4 Itália

5.3.5 Espanha

5.3.6 Resto da Europa

6. CENÁRIO COMPETITIVO

6.1 Perfis de empresa

6.1.1 Boehringer Ingelheim International GmbH

6.1.2 Algo Animais Saudáveis (ALGO)

6.1.3 ECO Animal Health Group Plc

6.1.4 Elanco

6.1.5 Idexx Laboratories, Inc.

6.1.6 MSD Animal Health

6.1.7 Vetoquinol S.A.

6.1.8 Virbac

6.1.9 Zoetis Inc.

6.1.10 Hipra

6.1.11 Dopharma

6.1.12 Dechra Pharmaceuticals PLC.

6.1.13 Orion Corporation

6.1.14 Norbrook

6.1.15 Laboratorios Syva

7. OPORTUNIDADES DE MERCADO E TENDÊNCIAS FUTURAS

Segmentação da indústria de cuidados de saúde veterinários na Europa

De acordo com o escopo deste relatório, o mercado de saúde veterinária compreende produtos e soluções terapêuticas e diagnósticas para animais de companhia e de fazenda. Os animais de companhia podem ser domesticados ou adotados para companhia ou como guardas de casa/escritório, e os animais de fazenda são criados para produção de carne e produtos relacionados ao leite. O Mercado Europeu de Saúde Veterinária é segmentado por Produto (Terapêuticos (Vacinas, Parasiticidas, Anti-infecciosos, Aditivos para Rações Médicas e Outros Terapêuticos) e Diagnósticos (Testes Imunodiagnósticos, Diagnóstico Molecular, Diagnóstico por Imagem, Química Clínica e Outros Diagnósticos)), Animal Tipo (Cães e Gatos, Cavalos, Ruminantes, Suínos, Aves e Outros Animais) e Geografia (Alemanha, Reino Unido, França, Itália, Espanha e Resto da Europa). O relatório oferece o valor (em milhões de dólares) para os segmentos acima.

| Por produto | ||||||||||||

| ||||||||||||

|

| Por tipo de animal | ||

| ||

| ||

| ||

| ||

| ||

|

| Geografia | ||

| ||

| ||

| ||

| ||

| ||

|

Perguntas frequentes sobre pesquisa de mercado de saúde veterinária na Europa

Qual é o tamanho do mercado europeu de cuidados de saúde veterinários?

O tamanho do mercado europeu de saúde veterinária deverá atingir US$ 11,47 bilhões em 2024 e crescer a um CAGR de 6,90% para atingir US$ 16,01 bilhões até 2029.

Qual é o tamanho atual do mercado europeu de cuidados de saúde veterinários?

Em 2024, o tamanho do mercado europeu de saúde veterinária deverá atingir US$ 11,47 bilhões.

Quem são os principais atores do mercado europeu de cuidados de saúde veterinários?

Elanco, Zoetis Inc., Boehringer Ingelheim, Ceva Santé Animale, Vetoquinol SA são as principais empresas que operam no mercado europeu de saúde veterinária.

Que anos esse mercado europeu de saúde veterinária cobre e qual era o tamanho do mercado em 2023?

Em 2023, o tamanho do mercado europeu de saúde veterinária foi estimado em US$ 10,73 bilhões. O relatório abrange o tamanho histórico do mercado europeu de saúde veterinária para os anos 2021, 2022 e 2023. O relatório também prevê o tamanho do mercado europeu de saúde veterinária para os anos 2024, 2025, 2026, 2027, 2028 e 2029.

Relatório da Indústria de Saúde Veterinária da Europa

Estatísticas para a participação de mercado de cuidados de saúde veterinários da Europa em 2024, tamanho e taxa de crescimento de receita, criadas por Mordor Intelligence™ Industry Reports. A análise da Europa Veterinary Healthcare inclui uma previsão de mercado para 2029 e uma visão histórica. Obtenha uma amostra desta análise do setor como um download gratuito em PDF do relatório.