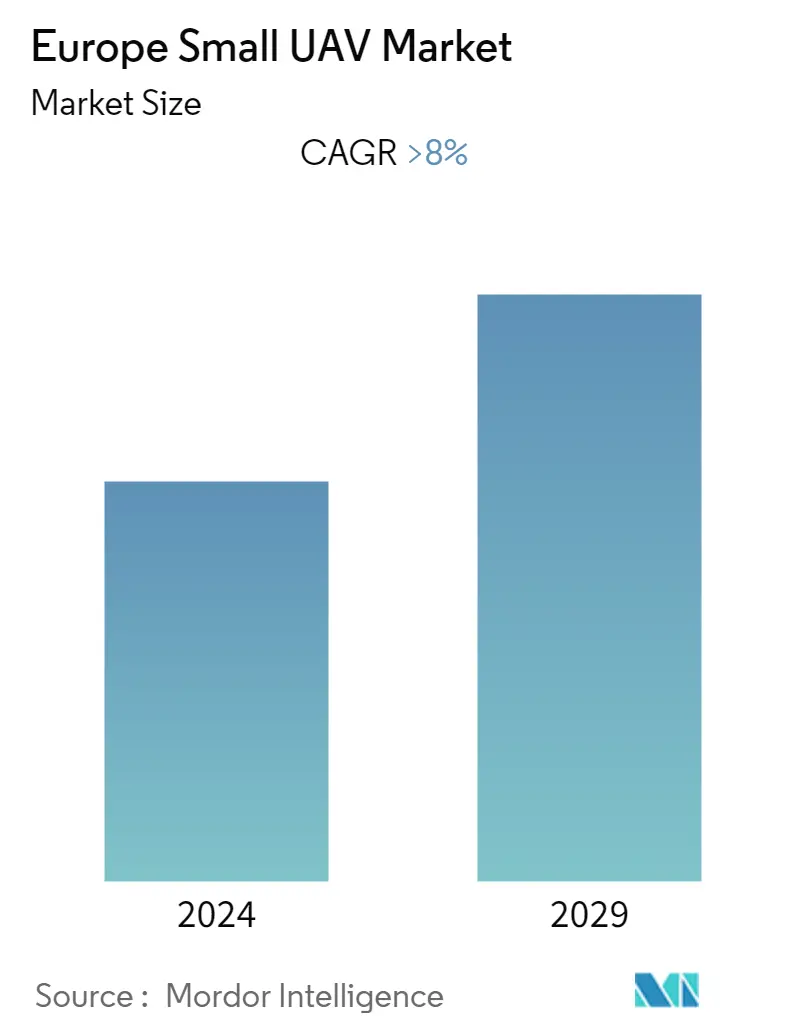

Tamanho do mercado pequeno de UAV na Europa

| Período de Estudo | 2019 - 2029 |

| Ano Base Para Estimativa | 2023 |

| Período de Dados de Previsão | 2024 - 2029 |

| Período de Dados Históricos | 2019 - 2022 |

| CAGR | > 8.00 % |

| Concentração de Mercado | Médio |

Jogadores principais

*Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica |

Como podemos ajudar?

Análise do mercado de pequenos UAV na Europa

Prevê-se que o mercado europeu de pequenos UAV registre um CAGR de mais de 8% durante o período de previsão.

- O pequeno mercado de UAV está lentamente se tornando um dos maiores divisores de águas da era tecnológica moderna. Com a sua vasta gama de aplicações, espera-se que os pequenos UAV tenham uma elevada taxa de adoção nos países europeus, com empresas de diferentes indústrias a investir nestes produtos.

- O uso de pequenos UAVs no setor comercial aumentou ao longo dos anos. As aplicações de baixo custo de pequenos UAVs em silvicultura, agricultura de precisão, gestão de tráfego aéreo, monitoramento de tráfego rodoviário, mineração, monitoramento de vida selvagem, etc., são alguns dos fatores que impulsionam o crescimento do mercado na região europeia.

- No entanto, os regulamentos relativos ao uso comercial de pequenos UAVs da CAA e de outras organizações são mais rigorosos. Em países como o Reino Unido, é necessária permissão da CAA para qualquer trabalho comercial com drone. Tais regulamentações podem representar um desafio ao crescimento do mercado na região.

Tendências do mercado de pequenos UAV na Europa

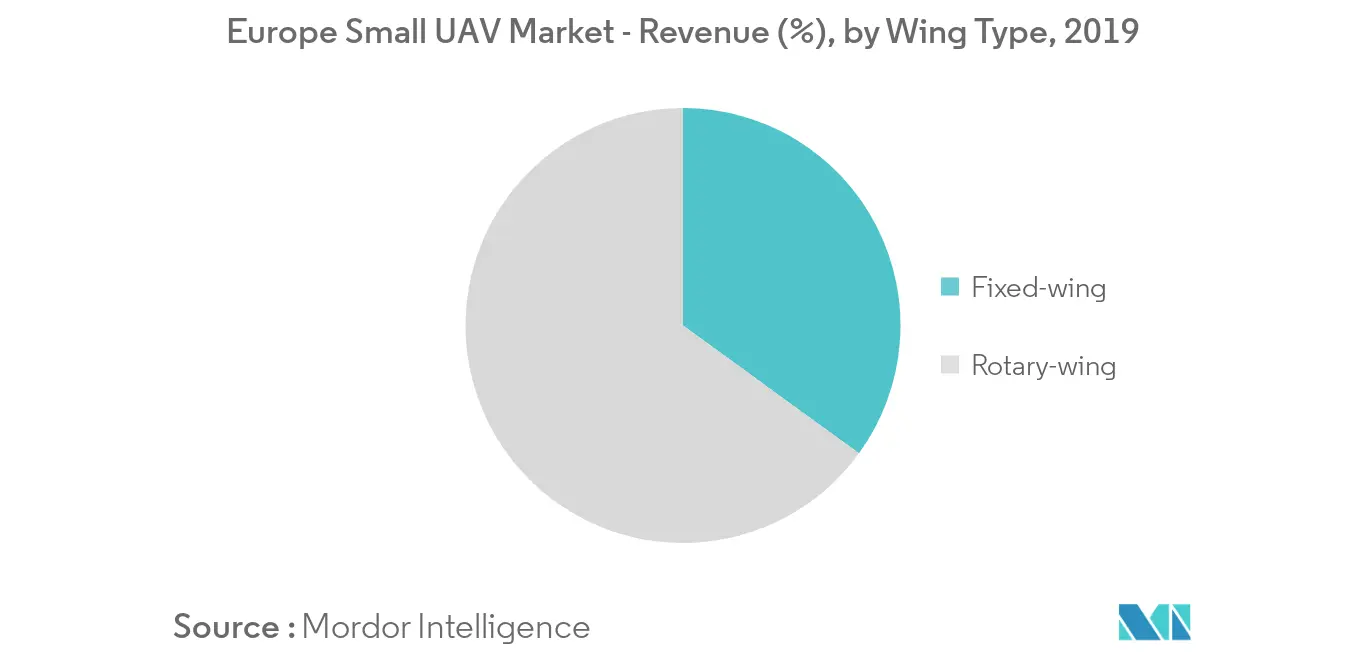

O segmento de asa rotativa registrará o maior CAGR durante o período de previsão

Por tipo de asa, o segmento de asa rotativa detém atualmente uma maior participação de mercado, em comparação com o segmento de asa fixa. Os pequenos helicópteros drones e os drones quadricópteros estão a ser utilizados em grande escala, tanto para fins militares como comerciais, na Europa, devido às suas capacidades de descolagem e aterragem verticais (VTOL) e à vantagem de poderem ser implantados diretamente a partir do solo, em vez de sendo lançado manualmente ou em uma plataforma de lançamento. Além disso, a elevada capacidade de manobra dos UAV de asa rotativa e a sua capacidade inerente de pairar sobre uma posição designada são excepcionalmente úteis para a condução de missões de vigilância para as forças de defesa. Além disso, ao longo dos últimos anos, a utilização de UAV de asas rotativas aumentou no sector agrícola, uma vez que apoiam o planeamento baseado em evidências, e na recolha de dados espaciais para a realização de exames de saúde do solo, monitorização da saúde das culturas, aplicação de fertilizantes e detecção de ameaças. à cultura, como pragas, doenças e ervas daninhas. Assim, aplicações diversificadas estão impulsionando a adoção de UAVs de asa rotativa na região.

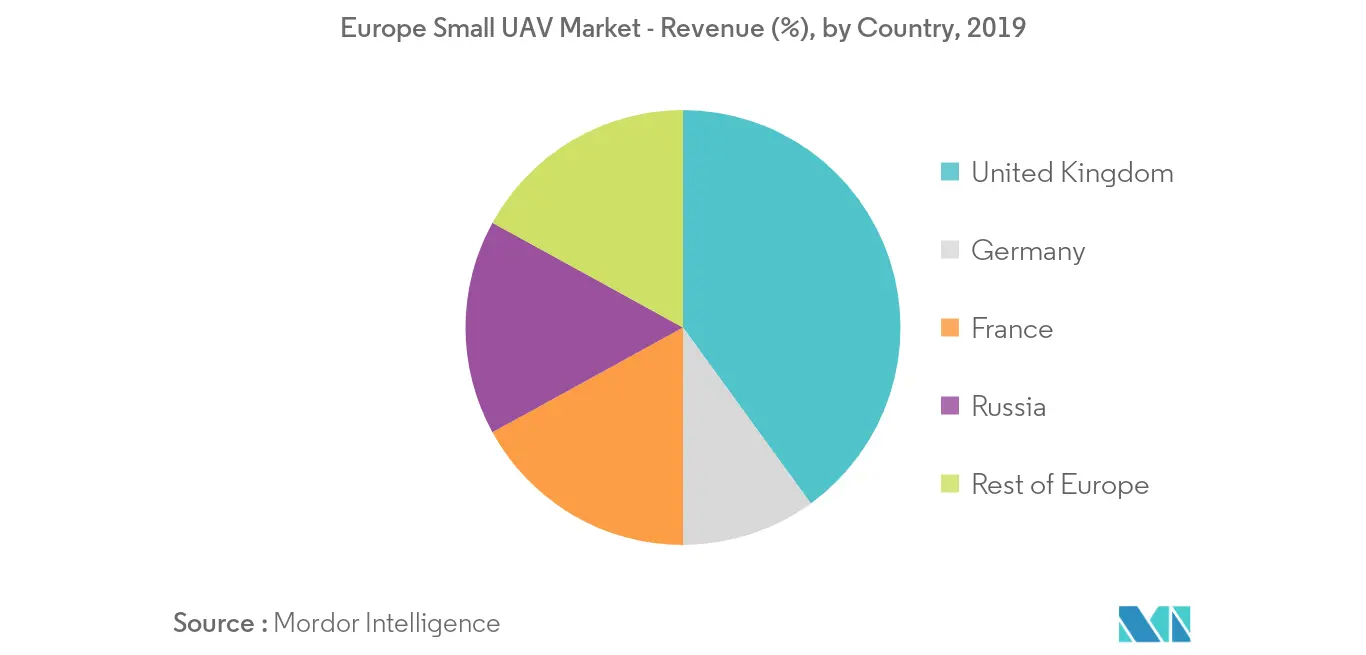

O Reino Unido testemunhará o maior CAGR durante o período de previsão

O Reino Unido possui uma das maiores frotas de pequenos UAVs da Europa. Os pequenos UAVs estão sendo amplamente adotados pela polícia e pelas agências de aplicação da lei no Reino Unido. Os militares também estão a planear adquirir pequenos UAVs para fins de vigilância. Com o uso de pequenos UAVs continuando a aumentar, o governo do Reino Unido promulgou legislação para ajudar a alcançar voos mais seguros em todo o país. Assim, a partir de novembro de 2019, o registo na Autoridade de Aviação Civil tornou-se obrigatório para drones com peso superior a 250 g. Com a crescente adopção de pequenos UAV no sector comercial, o impacto económico mais imediato virá da redução de custos e da melhoria da produtividade. O uso de UAVs para automatizar tarefas rotineiras também melhorará o desempenho da segurança, reduzirá riscos, melhorará a qualidade e liberará as pessoas para se concentrarem em trabalhos de valor agregado. A British Telecom está trabalhando em protótipos de pequenos UAVs para fornecer conectividade temporária à Internet em locais desafiadores, como áreas que sofreram um terremoto. A British Broadcasting Corporation (BBC) e outros grupos de mídia começaram a usar pequenos UAVs para filmagens. A utilização de pequenos UAV também está a aumentar em domínios como o combate a incêndios, a indústria da construção, a indústria do petróleo e do gás e a indústria mineira, uma vez que estes domínios exigem a inspeção de locais onde o acesso humano é difícil e arriscado. Portanto, o pequeno mercado de UAV no Reino Unido continuará a aumentar durante o período de previsão. Ao mesmo tempo, países do resto da Europa, como a Bélgica, a Dinamarca, a Polónia e a Grécia, estão a adoptar cada vez mais a utilização de drones para diversos fins.

Visão geral da indústria de pequenos UAV na Europa

SZ DJI Technology Co. Ltd, Parrot Drones SAS, Northrop Grumman Corporation, AeroVironment Inc., Lockheed Martin Corporation e Textron Inc. O mercado está atualmente fragmentado, com muitos intervenientes a produzirem os seus drones para fins civis e comerciais. Na Europa, os regulamentos recentemente formulados sobre drones devem ser rigorosamente cumpridos durante a operação de um drone. Como o pequeno mercado de UAV ainda está na sua fase inicial, os intervenientes têm o privilégio de chegar aos mercados inexplorados para obter receitas significativas. As inovações tecnológicas também podem ajudar os players a atrair novos clientes, impulsionando assim o crescimento das suas receitas. Por exemplo, em dezembro de 2019, a DJI lançou uma nova câmera de imagem térmica, a Zenmuse XT, para seus drones da série Matrice 200. A câmera possui um sensor de imagem térmica infravermelho com alta sensibilidade térmica e resoluções para imagens térmicas nítidas e detalhadas. Em abril de 2019, a Parrot Drone SAS lançou o ANAFI Thermal, que é uma solução completa de termografia baseada em drone (drone+sensor+software). O produto possui uma câmera 4K HDR integrada e um sensor térmico FLIR integrado. Além disso, em setembro de 2019, a DJI apresentou o drone P4 Multispectral para agricultura de precisão e gerenciamento de terras. De acordo com a DJI, o P4 Multispectral combina dados de seis sensores para medir a saúde das culturas, desde plantas individuais até campos inteiros, bem como ervas daninhas, insetos e uma variedade de condições do solo.

Líderes de mercado de pequenos UAV na Europa

-

Lockheed Martin Corporation

-

Parrot Drones SAS

-

Northrop Grumman Corporation

-

Textron Inc.

-

SZ DJI Technology Co., Ltd.

*Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Relatório de mercado de pequenos UAV na Europa - Índice

-

1. INTRODUÇÃO

-

1.1 Suposições do estudo

-

1.2 Escopo do estudo

-

-

2. METODOLOGIA DE PESQUISA

-

3. SUMÁRIO EXECUTIVO

-

4. DINÂMICA DE MERCADO

-

4.1 Visão geral do mercado

-

4.2 Drivers de mercado

-

4.3 Restrições de mercado

-

4.4 Análise das Cinco Forças de Porter

-

4.4.1 Ameaça de novos participantes

-

4.4.2 Poder de barganha dos compradores/consumidores

-

4.4.3 Poder de barganha dos fornecedores

-

4.4.4 Ameaça de produtos substitutos

-

4.4.5 Intensidade da rivalidade competitiva

-

-

-

5. SEGMENTAÇÃO DE MERCADO

-

5.1 Tipo de asa

-

5.1.1 ASA consertada

-

5.1.2 Asa rotativa

-

-

5.2 Tamanho

-

5.2.1 Micro

-

5.2.2 Mini

-

5.2.3 Nano

-

-

5.3 Aplicativo

-

5.3.1 Militares e policiais

-

5.3.2 Civil e Comercial

-

-

5.4 Geografia

-

5.4.1 País

-

5.4.1.1 Reino Unido

-

5.4.1.2 Alemanha

-

5.4.1.3 França

-

5.4.1.4 Rússia

-

5.4.1.5 Resto da Europa

-

-

-

-

6. CENÁRIO COMPETITIVO

-

6.1 Participação de mercado do fornecedor

-

6.2 Perfis de empresa

-

6.2.1 SZ DJI Technology Co. Ltd

-

6.2.2 Parrot Drones SAS

-

6.2.3 Northrop Grumman Corporation

-

6.2.4 Lockheed Martin Corporation

-

6.2.5 Textron Inc.

-

6.2.6 AeroVironment Inc.

-

6.2.7 The Boeing Company

-

6.2.8 YUNEEC

-

6.2.9 Guangzhou Walkera Technology Co. Ltd

-

6.2.10 FLIR Systems Inc.

-

6.2.11 Elbit Systems Ltd

-

6.2.12 UAS Europe AB

-

6.2.13 Thales Group

-

-

-

7. OPORTUNIDADES DE MERCADO E TENDÊNCIAS FUTURAS

Segmentação da indústria de pequenos UAV na Europa

A pequena classe de veículos aéreos não tripulados UAV é leve o suficiente para ser portátil e implantada a partir de uma plataforma de lançamento não convencional. O peso bruto máximo de decolagem de pequenos UAVs é inferior a 20 libras. O estudo de mercado inclui o uso de pequenos UAVs nas aplicações militares, policiais e comerciais, incluindo agricultura, combate a incêndios e petróleo e gás, na região europeia.

| Tipo de asa | ||

| ||

|

| Tamanho | ||

| ||

| ||

|

| Aplicativo | ||

| ||

|

| Geografia | ||||||||||||

|

Perguntas frequentes sobre pesquisa de mercado de pequenos UAVs na Europa

Qual é o tamanho atual do mercado europeu de pequenos UAV?

O mercado europeu de pequenos UAV deverá registrar um CAGR superior a 8% durante o período de previsão (2024-2029)

Quem são os principais atores do mercado europeu de pequenos UAV?

Lockheed Martin Corporation, Parrot Drones SAS, Northrop Grumman Corporation, Textron Inc., SZ DJI Technology Co., Ltd. são as principais empresas que operam no pequeno mercado de UAV da Europa.

Que anos este pequeno mercado europeu de UAV cobre?

O relatório abrange o tamanho histórico do mercado europeu de pequenos UAV para os anos 2019, 2020, 2021, 2022 e 2023. O relatório também prevê o tamanho do mercado europeu de pequenos UAV para os anos 2024, 2025, 2026, 2027, 2028 e 2029.

Relatório da indústria de pequenos UAV na Europa

Estatísticas para a participação de mercado de pequenos UAVs da Europa em 2024, tamanho e taxa de crescimento de receita, criadas por Mordor Intelligence™ Industry Reports. A análise do Europe Small UAV inclui uma previsão de mercado para 2029 e uma visão histórica. Obtenha uma amostra desta análise do setor como um download gratuito em PDF do relatório.