Tamanho do mercado de pequenos satélites na Europa

|

|

Período de Estudo | 2017 - 2029 |

|

|

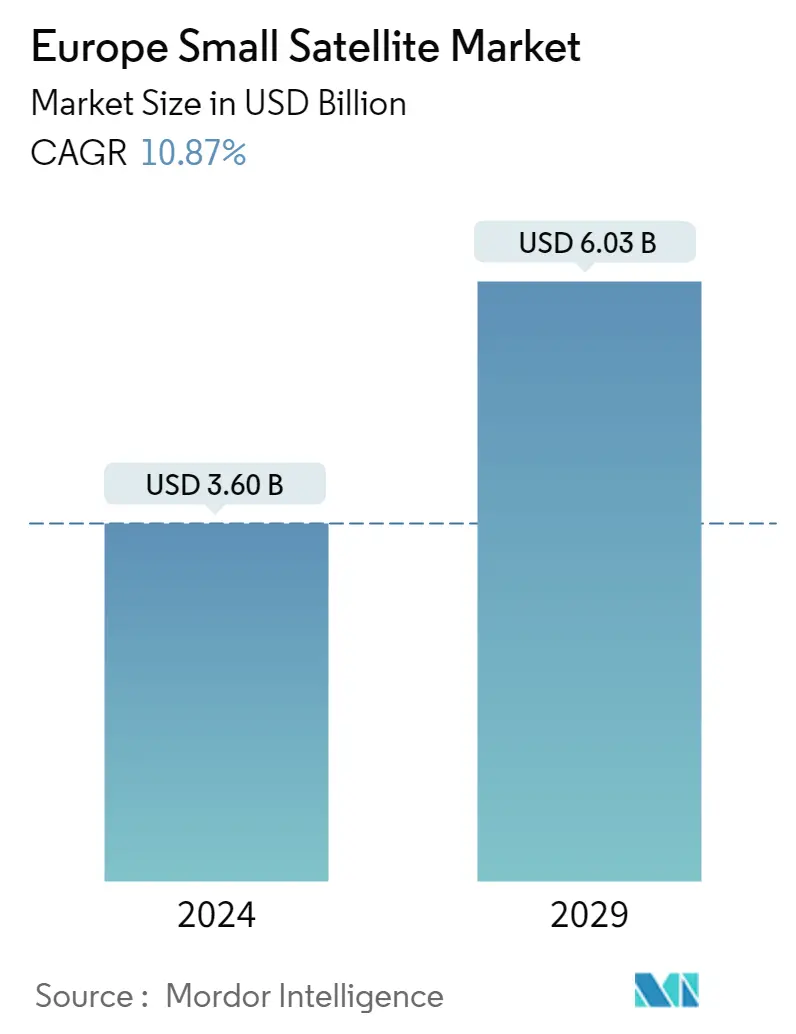

Tamanho do mercado (2024) | USD 3.60 bilhões de dólares |

|

|

Tamanho do mercado (2029) | USD 6.03 bilhões de dólares |

|

|

Concentração de Mercado | Alto |

|

|

Maior participação por classe de órbita | LEÃO |

|

|

CAGR(2024 - 2029) | 10.87 % |

|

|

Maior participação por país | Reino Unido |

Principais participantes |

||

|

||

|

*Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica |

Análise do Mercado Europeu de Pequenos Satélites

O tamanho do mercado europeu de pequenos satélites é estimado em US$ 3,60 bilhões em 2024, e deverá atingir US$ 6,03 bilhões até 2029, crescendo a um CAGR de 10,87% durante o período de previsão (2024-2029).

Os satélites LEO ocupam uma importante participação de mercado de 98,8% em 2029

- Os pequenos satélites revolucionaram a indústria espacial nos últimos anos, pois permitiram o acesso ao espaço a baixo custo para uma vasta gama de aplicações, desde a investigação científica até aplicações comerciais e militares. Para concretizar plenamente o potencial dos pequenos satélites, é essencial compreender os diferentes tipos de órbitas em que podem ser lançados.

- Por exemplo, LEO é a órbita mais comum para pequenos satélites, pois oferece uma série de vantagens, como fornecer um link de comunicação de baixa latência com o solo e torná-lo ideal para aplicações que requerem transmissões de dados em tempo real, incluindo telecomunicações, sensoriamento remoto ou observação da Terra. Na região, durante 2017-2022, um total de 504 satélites foram lançados no LEO. Destes 531 satélites, quase 443 satélites foram lançados para fins de comunicação.

- Por outro lado, GEO é usado principalmente para aplicações de comunicação e transmissão, já que os satélites em órbita GEO parecem estacionários a partir do solo. Isto permite a cobertura contínua de uma área específica, como um continente ou região oceânica. Na Europa, empresas como a Intelsat lançaram uma constelação de pequenos satélites para fornecer serviços de telecomunicações aos seus clientes.

- MEO é uma órbita usada com menos frequência para pequenos satélites. Oferece algumas vantagens únicas, uma vez que a altitude mais elevada do MEO facilita uma área de cobertura maior em comparação com o LEO, o que é importante para aplicações como demonstração de tecnologia e navegação/GPS que requerem cobertura global. Projeta-se que esses avanços resultem em uma taxa de crescimento de 88% para este segmento até 2029, superando os números de 2023.

Tendências do mercado de pequenos satélites na Europa

- Espera-se que a tendência para melhor combustível e eficiência operacional sejam os principais impulsionadores

Visão geral da indústria de pequenos satélites na Europa

O Mercado Europeu de Pequenos Satélites está bastante consolidado, com as cinco principais empresas ocupando 99,59%. Os principais players deste mercado são Airbus SE, GomSpaceApS, OHB SE, SatRev e Thales (classificados em ordem alfabética).

Líderes do mercado de pequenos satélites na Europa

Airbus SE

GomSpaceApS

OHB SE

SatRev

Thales

Other important companies include Alba Orbital, Astrocast, FOSSA Systems, Information Satellite Systems Reshetnev.

*Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Notícias do mercado de pequenos satélites na Europa

- Junho de 2022 O Falcon 9 lançou o Globalstar FM15 para a órbita baixa da Terra do Complexo de Lançamento Espacial 40 (SLC-40) na Estação da Força Espacial de Cabo Canaveral, na Flórida.

- Janeiro de 2022 SatRevolution lançou dois satélites STORK 3 e SteamSat 2. STORK 3 é um nanossatélite de geração de imagens da Terra.

- Novembro de 2021 FOSSA Systems faz parceria com ienai SPACE para uso de propulsores elétricos em picossatélites.

Relatório do Mercado de Pequenos Satélites da Europa - Índice

RESUMO EXECUTIVO E PRINCIPAIS CONCLUSÕES

OFERTAS DE RELATÓRIOS

1. INTRODUÇÃO

1.1. Premissas do Estudo e Definição de Mercado

1.2. Escopo do estudo

1.3. Metodologia de Pesquisa

2. PRINCIPAIS TENDÊNCIAS DA INDÚSTRIA

2.1. Massa do Satélite

2.2. Gastos em programas espaciais

2.3. Quadro regulamentar

2.3.1. França

2.3.2. Alemanha

2.3.3. Rússia

2.3.4. Reino Unido

2.4. Análise da cadeia de valor e canal de distribuição

3. SEGMENTAÇÃO DE MERCADO (inclui tamanho de mercado em Valor em USD, Previsões até 2029 e análise de perspectivas de crescimento)

3.1. Aplicativo

3.1.1. Comunicação

3.1.2. Observação da Terra

3.1.3. Navegação

3.1.4. Observação Espacial

3.1.5. Outros

3.2. Classe de órbita

3.2.1. GEO

3.2.2. LEÃO

3.2.3. MEU

3.3. Usuário final

3.3.1. Comercial

3.3.2. Militar e governamental

3.3.3. Outro

3.4. Tecnologia de Propulsão

3.4.1. Elétrico

3.4.2. À base de gás

3.4.3. Combustível líquido

4. CENÁRIO COMPETITIVO

4.1. Principais movimentos estratégicos

4.2. Análise de participação de mercado

4.3. Cenário da Empresa

4.4. Perfis da empresa (inclui visão geral de nível global, visão geral de nível de mercado, principais segmentos de negócios, finanças, número de funcionários, informações importantes, classificação de mercado, participação de mercado, produtos e serviços e análise de desenvolvimentos recentes).

4.4.1. Airbus SE

4.4.2. Alba Orbital

4.4.3. Astrocast

4.4.4. FOSSA Systems

4.4.5. GomSpaceApS

4.4.6. Information Satellite Systems Reshetnev

4.4.7. OHB SE

4.4.8. SatRev

4.4.9. Thales

5. PRINCIPAIS QUESTÕES ESTRATÉGICAS PARA CEOS SATÉLITE

6. APÊNDICE

6.1. Visão geral global

6.1.1. Visão geral

6.1.2. Estrutura das Cinco Forças de Porter

6.1.3. Análise da Cadeia de Valor Global

6.1.4. Dinâmica de Mercado (DROs)

6.2. Fontes e referências

6.3. Lista de tabelas e figuras

6.4. Insights primários

6,5. Pacote de dados

6.6. Glossário de termos

Lista de Tabelas e Figuras

- Figura 1:

- MASSA DO SATÉLITE (ACIMA DE 10KG) POR REGIÃO, NÚMERO DE SATÉLITES LANÇADOS, EUROPA, 2017 - 2022

- Figura 2:

- GASTOS COM PROGRAMAS ESPACIAIS POR REGIÃO, USD, EUROPA, 2017 - 2022

- Figura 3:

- MERCADO DE PEQUENOS SATÉLITES DA EUROPA, VALOR, USD, 2017 - 2029

- Figura 4:

- VALOR DO MERCADO DE PEQUENOS SATÉLITES POR APLICAÇÃO, USD, EUROPA, 2017 - 2029

- Figura 5:

- PARTICIPAÇÃO DE VALOR DO MERCADO DE PEQUENOS SATÉLITES POR APLICAÇÃO, %, EUROPA, 2017 VS 2023 VS 2029

- Figura 6:

- VALOR DO MERCADO DE COMUNICAÇÕES, USD, EUROPA, 2017 - 2029

- Figura 7:

- VALOR DO MERCADO DE OBSERVAÇÃO DA TERRA, USD, EUROPA, 2017 - 2029

- Figura 8:

- VALOR DO MERCADO DE NAVEGAÇÃO, USD, EUROPA, 2017 - 2029

- Figura 9:

- VALOR DO MERCADO DE OBSERVAÇÃO ESPACIAL, USD, EUROPA, 2017 - 2029

- Figura 10:

- VALOR DE OUTROS MERCADO, USD, EUROPA, 2017 - 2029

- Figura 11:

- VALOR DO MERCADO DE PEQUENOS SATÉLITES POR CLASSE DE ÓRBITA, USD, EUROPA, 2017 - 2029

- Figura 12:

- PARTE DE VALOR DO MERCADO DE PEQUENOS SATÉLITES POR CLASSE DE ÓRBITA, %, EUROPA, 2017 VS 2023 VS 2029

- Figura 13:

- VALOR DO MERCADO GEO, USD, EUROPA, 2017 - 2029

- Figura 14:

- VALOR DO MERCADO LEO, USD, EUROPA, 2017 - 2029

- Figura 15:

- VALOR DO MERCADO MEO, USD, EUROPA, 2017 - 2029

- Figura 16:

- VALOR DO MERCADO DE PEQUENOS SATÉLITES POR USUÁRIO FINAL, USD, EUROPA, 2017 - 2029

- Figura 17:

- PARTICIPAÇÃO DE VALOR DO MERCADO DE PEQUENOS SATÉLITES POR USUÁRIO FINAL, %, EUROPA, 2017 VS 2023 VS 2029

- Figura 18:

- VALOR DO MERCADO COMERCIAL, USD, EUROPA, 2017 - 2029

- Figura 19:

- VALOR DO MERCADO MILITAR E GOVERNAMENTAL, USD, EUROPA, 2017 - 2029

- Figura 20:

- VALOR DE OUTRO MERCADO, USD, EUROPA, 2017 - 2029

- Figura 21:

- VALOR DO MERCADO DE PEQUENOS SATÉLITES POR PROPULSION TECH, USD, EUROPA, 2017 - 2029

- Figura 22:

- PARTICIPAÇÃO DE VALOR DO MERCADO DE PEQUENOS SATÉLITES POR PROPULSION TECH, %, EUROPA, 2017 VS 2023 VS 2029

- Figura 23:

- VALOR DO MERCADO ELÉTRICO, USD, EUROPA, 2017 - 2029

- Figura 24:

- VALOR DO MERCADO BASEADO EM GÁS, USD, EUROPA, 2017 - 2029

- Figura 25:

- VALOR DO MERCADO DE COMBUSTÍVEL LÍQUIDO, USD, EUROPA, 2017 - 2029

- Figura 26:

- NÚMERO DE MOVIMENTOS ESTRATÉGICOS DAS EMPRESAS MAIS ATIVAS, MERCADO DE PEQUENOS SATÉLITES DA EUROPA, EUROPA, 2017 - 2029

- Figura 27:

- NÚMERO TOTAL DE MOVIMENTOS ESTRATÉGICOS DAS EMPRESAS, EUROPA MERCADO DE PEQUENOS SATÉLITES, EUROPA, 2017 - 2029

- Figura 28:

- PARTICIPAÇÃO DE MERCADO DA EUROPA MERCADO DE PEQUENOS SATÉLITES, %, EUROPA, 2022

Segmentação da indústria de pequenos satélites na Europa

Comunicação, Observação da Terra, Navegação, Observação Espacial, Outros são cobertos como segmentos por Aplicativo. GEO, LEO, MEO são cobertos como segmentos pela Orbit Class. Comercial, Militar e Governamental são cobertos como segmentos por Usuário Final. Combustível elétrico, à base de gás e líquido são cobertos como segmentos pela Propulsion Tech.

- Os pequenos satélites revolucionaram a indústria espacial nos últimos anos, pois permitiram o acesso ao espaço a baixo custo para uma vasta gama de aplicações, desde a investigação científica até aplicações comerciais e militares. Para concretizar plenamente o potencial dos pequenos satélites, é essencial compreender os diferentes tipos de órbitas em que podem ser lançados.

- Por exemplo, LEO é a órbita mais comum para pequenos satélites, pois oferece uma série de vantagens, como fornecer um link de comunicação de baixa latência com o solo e torná-lo ideal para aplicações que requerem transmissões de dados em tempo real, incluindo telecomunicações, sensoriamento remoto ou observação da Terra. Na região, durante 2017-2022, um total de 504 satélites foram lançados no LEO. Destes 531 satélites, quase 443 satélites foram lançados para fins de comunicação.

- Por outro lado, GEO é usado principalmente para aplicações de comunicação e transmissão, já que os satélites em órbita GEO parecem estacionários a partir do solo. Isto permite a cobertura contínua de uma área específica, como um continente ou região oceânica. Na Europa, empresas como a Intelsat lançaram uma constelação de pequenos satélites para fornecer serviços de telecomunicações aos seus clientes.

- MEO é uma órbita usada com menos frequência para pequenos satélites. Oferece algumas vantagens únicas, uma vez que a altitude mais elevada do MEO facilita uma área de cobertura maior em comparação com o LEO, o que é importante para aplicações como demonstração de tecnologia e navegação/GPS que requerem cobertura global. Projeta-se que esses avanços resultem em uma taxa de crescimento de 88% para este segmento até 2029, superando os números de 2023.

| Aplicativo | |

| Comunicação | |

| Observação da Terra | |

| Navegação | |

| Observação Espacial | |

| Outros |

| Classe de órbita | |

| GEO | |

| LEÃO | |

| MEU |

| Usuário final | |

| Comercial | |

| Militar e governamental | |

| Outro |

| Tecnologia de Propulsão | |

| Elétrico | |

| À base de gás | |

| Combustível líquido |

Definição de mercado

- Aplicativo - Diversas aplicações ou finalidades dos satélites são classificadas em comunicação, observação da Terra, observação espacial, navegação, entre outras. As finalidades listadas são aquelas auto-relatadas pela operadora do satélite.

- Usuário final - Os usuários primários ou finais do satélite são descritos como civis (acadêmicos, amadores), comerciais, governamentais (meteorológicos, científicos, etc.), militares. Os satélites podem ser multiuso, tanto para aplicações comerciais quanto militares.

- Veículo de lançamento MTOW - O MTOW do veículo lançador (peso máximo de decolagem) significa o peso máximo do veículo lançador durante a decolagem, incluindo o peso da carga útil, equipamento e combustível.

- Classe de órbita - As órbitas dos satélites são divididas em três grandes classes, nomeadamente GEO, LEO e MEO. Satélites em órbitas elípticas têm apogeus e perigeus que diferem significativamente entre si e categorizam órbitas de satélite com excentricidade 0,14 e superior como elípticas.

- Tecnologia de propulsão - Neste segmento, diferentes tipos de sistemas de propulsão de satélites foram classificados como sistemas de propulsão elétricos, de combustível líquido e à base de gás.

- Massa do Satélite - Neste segmento, diferentes tipos de sistemas de propulsão de satélites foram classificados como sistemas de propulsão elétricos, de combustível líquido e à base de gás.

- Subsistema de Satélite - Todos os componentes e subsistemas que incluem propulsores, ônibus, painéis solares e outros hardwares de satélites estão incluídos neste segmento.

Metodologia de Pesquisa

A Mordor Intelligence segue uma metodologia de quatro etapas em todos os nossos relatórios.

- Etapa 1 Identificar as principais variáveis: Para construir uma metodologia de previsão robusta, as variáveis e os fatores identificados na Etapa 1 são testados em relação aos números históricos de mercado disponíveis. Através de um processo iterativo, são definidas as variáveis necessárias para a previsão do mercado e o modelo é construído com base nessas variáveis.

- Etapa 2 Construir um modelo de mercado: As estimativas do tamanho do mercado para os anos históricos e previstos foram fornecidas em termos de receita e volume. Para a conversão de vendas em volume, o preço médio de venda (ASP) é mantido constante durante todo o período de previsão para cada país, e a inflação não faz parte do preço.

- Etapa 3 validar e finalizar: Nesta importante etapa, todos os números de mercado, variáveis e chamadas de analistas são validados através de uma extensa rede de especialistas em pesquisa primária do mercado estudado. Os entrevistados são selecionados em vários níveis e funções para gerar uma imagem holística do mercado estudado.

- Etapa 4 Resultados da pesquisa: Relatórios sindicalizados, atribuições de consultoria personalizadas, bancos de dados e plataformas de assinatura.