Análise do mercado de fabricação por contrato farmacêutico na Europa

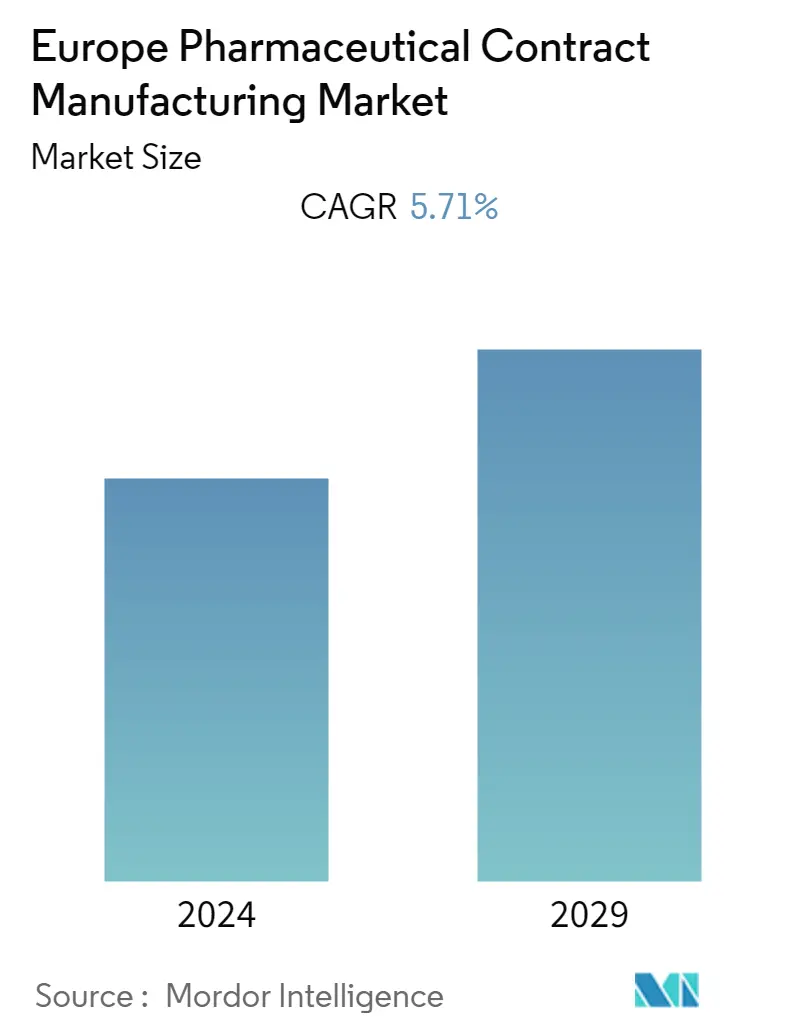

Espera-se que o mercado europeu de fabricação por contrato farmacêutico cresça a um CAGR de 5,71% no período de previsão. As empresas da indústria a montante estão a ser reestruturadas para se concentrarem mais na ID. Além disso, regulamentações rigorosas sobre a indústria farmacêutica estão a obrigar as empresas a externalizar o fabrico dos medicamentos.

- Quase 50 universidades nacionais oferecem programas de ciências biológicas e engenharia biomédica na Alemanha. Os organismos reguladores alemães impõem medidas de redução de preços, que provocam um crescimento mais lento no segmento de formulações de doses sólidas. Além disso, as empresas que estão bem estabelecidas localmente tentam aproveitar a quota global aumentando o seu pipeline de produção, e a forma eficaz de o fazer é externalizar as suas operações de produção, impulsionando assim o mercado de CMO no país.

- A recessão económica global, a crise do Euro, a expiração de patentes, o escândalo dos medicamentos Mediator e a recente crise dos medicamentos genéricos afectaram profundamente a indústria farmacêutica no país. A pressão sobre os preços criada pelas regulamentações governamentais levou as empresas farmacêuticas a terceirizar para os mercados emergentes.

- As empresas farmacêuticas procuram menos fornecedores para tirar vantagem do volume e, ao mesmo tempo, reduzir os custos logísticos. Apesar das evidências relativas à redução de custos e às competências que podem ser acumuladas, muitas empresas estão relutantes em abrir mão desse controle.

- Requisitos regulatórios rigorosos podem impedir o crescimento do mercado. Os regulamentos da UE obrigam todos os fabricantes farmacêuticos a cumprir as Boas Práticas de Fabrico (GMP) da UE se quiserem fornecer produtos para a UE. Em seguida, os fabricantes e importadores devem ser autorizados e registados por uma autoridade competente de um Estado-Membro. Os fabricantes e importadores são inspecionados regularmente por uma autoridade competente da UE ou outra autoridade aprovada para verificar a conformidade com as BPF da UE.

- Este processo se aplica onde quer que o fabricante esteja localizado. O importador garante a conformidade com as BPF quando uma empresa separada importa produtos. A legislação da UE que rege os produtos farmacêuticos está compilada na publicação 'The Rules Governing Medicinal Products in the European Union.

- Devido ao surto de Covid-19, a produção farmacêutica por contrato na Europa com instalações na China foi significativamente afetada, uma vez que o país foi o epicentro da crise. Os medicamentos genéricos importados da Índia também ficaram aquém da procura, uma vez que a Europa foi a área mais afectada pelo vírus.

Tendências do mercado de fabricação por contrato farmacêutico na Europa

O aumento do investimento em PD impulsionará o crescimento do mercado

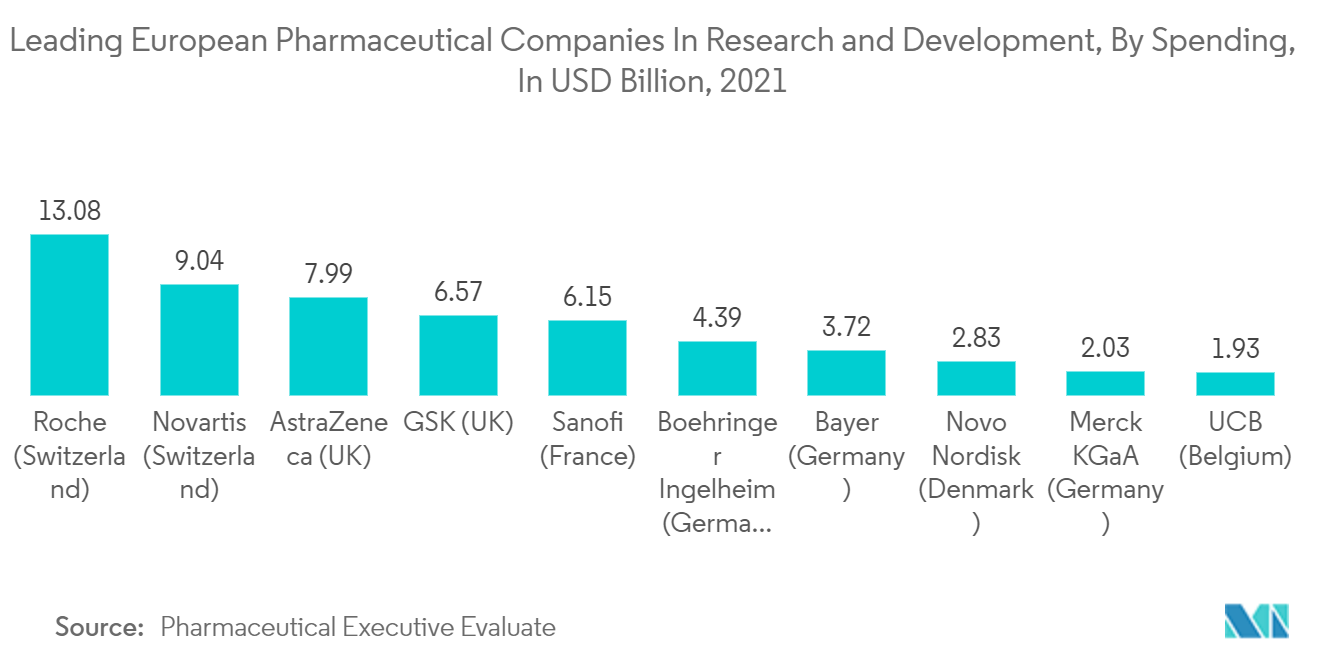

- O mercado europeu de fabrico farmacêutico por contrato está a crescer devido às recentes crises destacadas e à necessidade crítica de a Europa assegurar e reforçar a sua posição como líder na inovação médica. À medida que a Comissão Europeia trabalha na revisão da Legislação Farmacêutica, as despesas corporativas em ID farmacêuticas estão a aumentar na Europa.

- A Covid-19 destacou algumas falhas importantes na forma como a indústria farmacêutica decide quais projetos de pesquisa e desenvolvimento priorizar. As actuais políticas de financiamento público da investigação farmacêutica e de regulação do mercado também influenciam essas questões críticas na determinação das prioridades de investimento e na sua eficácia e eficiência.

- Recentemente, a Comissão Europeia publicou um roteiro para uma estratégia farmacêutica europeia e a Comissão adoptou uma comunicação relacionada. A estratégia visa garantir o fornecimento de medicamentos seguros e acessíveis à Europa e apoiar os esforços de inovação da indústria farmacêutica europeia. Tal como defende o Presidente da Comissão Europeia, a construção de uma União Europeia da Saúde mais robusta é crucial.

- Com foco na investigação e desenvolvimento na área de medicamentos inovadores, a Infraestrutura Europeia de Medicamentos inclui a construção de um portfólio de projetos de ID farmacêuticos inovadores em áreas farmacêuticas selecionadas e campos biomédicos relacionados no próximo ano.

- Um número crescente de pessoas está preocupado com os elevados custos dos medicamentos de última geração, as restrições de acesso e disponibilidade e a pressão sobre os orçamentos globais da saúde. Examinar o sistema subjacente de investigação e desenvolvimento (ID) que gera estes resultados é necessário para resolver estas dificuldades.

- Além disso, de acordo com a EFPIA, a indústria farmacêutica baseada na investigação pode desempenhar um papel fundamental no restabelecimento do crescimento da Europa e na garantia da competitividade futura numa economia global em avanço. Em 2021, investiu cerca de 41.500 milhões de euros (43,17 milhões de dólares) em ID na Europa.

- A indústria farmacêutica é também o setor com o maior rácio entre investimento em ID e vendas líquidas. De acordo com o Painel de Avaliação do Investimento em ID Industrial da UE de 2021, as indústrias da saúde investiram cerca de 188,7 mil milhões de euros (194,78 mil milhões de dólares) em ID, representando 20,8% do total das despesas empresariais em ID em todo o mundo.

- A fragmentação do mercado farmacêutico da UE resultou num comércio paralelo lucrativo. Isto não beneficia nem a segurança social nem os pacientes e priva a indústria de recursos adicionais para financiar a ID. O comércio paralelo foi estimado em 6.070 milhões de euros (6,30 milhões de dólares).

- A maioria dos participantes está adquirindo empresas aliadas de fabricação de injetáveis para aumentar suas capacidades de fabricação. A indústria farmacêutica do Reino Unido é um dos motores significativos de inovação e investigação do país. A indústria está a gastar milhares de milhões de dólares em ID e a empregar muitas pessoas para funções de ID altamente qualificadas.

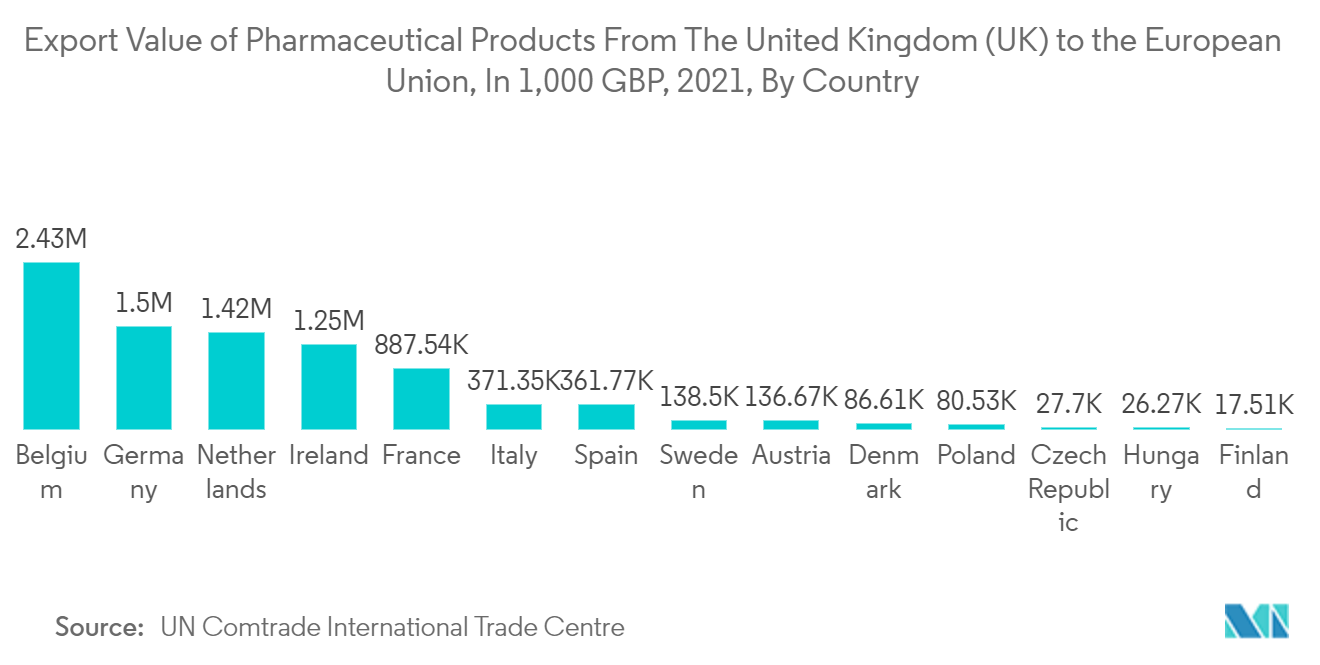

Aumento da exportação de produtos farmacêuticos do Reino Unido

- O Reino Unido continuará provavelmente a ser o mercado de produção sob contrato mais significativo na Europa em termos de capacidade e quota de mercado. Um dos fatores que atrai os fabricantes farmacêuticos para terceirizar a produção para esta região são os funcionários altamente qualificados e especializados, o que é vital para a fabricação de APIs altamente potentes (HPAPIs).

- Os preços dos medicamentos são mais baixos nos países europeus, uma vez que o governo reembolsa uma parte significativa dos custos dos medicamentos. Devido a políticas de reembolso favoráveis e margens mais elevadas, espera-se que o segmento de injetáveis registe taxas de crescimento mais elevadas em relação a outros segmentos de produção de FDF.

- No Reino Unido, o crescimento substancial de injetáveis no mercado de CMO resulta de fortes regulamentações e conhecimentos de PI, enquanto as formulações de doses sólidas, semissólidas e líquidas enfrentam a concorrência dos mercados emergentes.

- De acordo com o EUROSTAT, a indústria farmacêutica é o setor de alta tecnologia com o maior valor acrescentado por pessoa empregada, significativamente superior ao valor médio das indústrias de alta tecnologia e de transformação. A indústria farmacêutica é também o setor com o maior rácio entre investimento em ID e vendas líquidas.

- Juntamente com os principais países produtores, como a Alemanha, o Japão e os Estados Unidos, o Reino Unido tem-se especializado cada vez mais em indústrias transformadoras de alta tecnologia, como a farmacêutica. O sector farmacêutico e das ciências da vida do Reino Unido registou um bom crescimento face à crise da Covid, com uma capitalização robusta a proporcionar a estrutura para um impulso contínuo, apesar da recessão. Deveu-se ao cenário de inovação, auxiliado por uma rede complexa e ampla de apoio governamental, incentivos financeiros e outras colaborações com instituições de investigação e o Serviço Nacional de Saúde (NHS).

- No entanto, os líderes do NHS e as instituições de caridade médicas dirigem-se aos ministros para trazer mais produção de medicamentos para o Reino Unido, a fim de reduzir o risco de escassez futura. Além da necessidade bem documentada de equipamento de proteção individual, lidar com a COVID-19 sobrecarregou o fornecimento de medicamentos de cuidados intensivos, medicamentos de venda livre e oxigénio. O NHS foi forçado a implementar novas medidas de racionamento para garantir que os hospitais não acabassem

- Muitos intervenientes no mercado estão a investir fortemente para expandir as suas capacidades de produção. Por exemplo, em junho de 2021, a FUJIFILM Corporation anunciou planos para investir 850 milhões de dólares na aceleração do crescimento da sua subsidiária, FUJIFILM Diosynth Biotechnologies. Este investimento visa aumentar a capacidade dos produtos biológicos, incluindo vacinas recombinantes para a COVID-19 e terapias genéticas avançadas no Reino Unido.

- Além disso, em março de 2022, a Sterling Pharma Solutions UK, uma organização global de desenvolvimento e fabricação de contratos (CDMO), chegou a um acordo com a Novartis para adquirir o seu campus Ringaskiddy (Novartis Ringaskiddy Limited), na Irlanda. A Sterling adquirirá o local de 111 acres, que inclui três edifícios e instalações de fabricação de ingredientes farmacêuticos ativos (API) para apoiar o desenvolvimento e expansão em linha com o foco principal do negócio da Sterling.

- Estes investimentos maciços e a proporção de trabalhadores qualificados mostram como o Reino Unido está a construir o pipeline de medicamentos e futuros medicamentos. Esta é uma excelente oportunidade para os CMOs, uma vez que as empresas que se concentram em ID muitas vezes externalizam as suas operações de produção para obterem melhor eficiência.

- Em junho de 2021, a Onyx Scientific, uma API CDMO de moléculas pequenas, anunciou o recebimento de uma licença comercial de API para suas instalações no Reino Unido, concedida pela Agência Reguladora de Medicamentos e Produtos de Saúde. A licença permite que a empresa apoie projetos de API, desde estudos pré-clínicos até produção comercial.

- Além disso, o aspecto político do país, em termos de transição da UE, coloca desafios aos fabricantes contratados. Isto está relacionado com novos regulamentos e exige

Visão geral da indústria de fabricação por contrato farmacêutico da Europa

O mercado europeu de fabricação por contrato farmacêutico está um pouco consolidado e consiste em alguns players. Em termos de participação de mercado, as principais empresas têm controle sobre o mercado. Os principais players incluem Fareva Holdings SA, Recipharm AB, Boehringer Ingelheim Group, Aenova Group, Famar SA e Lonza Group, entre outros.

- Agosto de 2022 – A ACG lançará o Laboratório Alemão de Desenvolvimento de Processos em 2023. Este novo laboratório de desenvolvimento de processos estará localizado nas instalações da ACG Xertecs GmbH em Mulheim, no sudoeste da Alemanha, com a primeira fase ocupando aproximadamente 250 metros quadrados.

- Março de 2022 – A Evonik construiu uma nova instalação cGMP em Hanau, Alemanha, para fabricar lipídios para desenvolvimento clínico e lançar medicamentos inovadores. A nova instalação pode apoiar os clientes produzindo todos os lipídios personalizados e proprietários, incluindo lipídios PEGuilados, fosfolipídios e lipídios catiônicos ionizáveis. O início da operação está previsto para o início de 2023.

Líderes do mercado europeu de fabricação por contrato farmacêutico

Fareva Holding SA

Recipharm AB

Boehringer Ingelheim Group

Aenova Group

Famar SA

- *Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Notícias do mercado de fabricação por contrato farmacêutico na Europa

- Março de 2022 MorphoSys demitiu PD dos EUA para consolidar o trabalho na Alemanha, assumindo 254 milhões de dólares em encargos. A MorphoSys cortou o seu pipeline inicial e o trabalho de ID nos EUA que veio com a compra da Constellation Pharmaceuticals por 1,7 mil milhões de dólares, o que significa uma despesa de imparidade de mais de 250 milhões de dólares, à medida que a indústria farmacêutica alemã mudou o foco para casa.

- Fevereiro de 2022 Merck, Alemanha, reestruturou sua linha de negócios para fortalecer o negócio CDMO. A Merck consolidou sua Organização de Desenvolvimento de Contrato e Fabricação (CDMO) existente e serviços de teste de contrato em uma organização, Life Science Services (LSS), focada em modalidades tradicionais e inovadoras, juntamente com as respectivas vendas e marketing, pesquisa e desenvolvimento (PD), produção e operações da cadeia de suprimentos.

Segmentação da indústria de fabricação por contrato farmacêutico na Europa

O mercado Europeu de Fabricação de Contratos Farmacêuticos rastreia a receita acumulada com as vendas dos serviços de CMO oferecidos por diversos fornecedores que operam na região. O âmbito é limitado apenas à região europeia. O mercado é segmentado em Fabricação de Ingredientes Farmacêuticos Ativos (API), Desenvolvimento e Fabricação de Formulação de Dosagem Acabada (FDF) e Embalagem Secundária. Os tamanhos e previsões do mercado são fornecidos em termos de valor (US$ bilhões) para todos os segmentos acima.

| Fabricação de ingredientes farmacêuticos ativos (API) | |

| Desenvolvimento e fabricação de formulação de dosagem acabada (FDF) | Formulação de Dose Sólida |

| Formulação de Dose Líquida | |

| Formulação de Dose Injetável | |

| Embalagem Secundária |

| Reino Unido |

| Alemanha |

| França |

| Itália |

| Espanha |

| Resto da Europa |

| Por tipo de serviço | Fabricação de ingredientes farmacêuticos ativos (API) | |

| Desenvolvimento e fabricação de formulação de dosagem acabada (FDF) | Formulação de Dose Sólida | |

| Formulação de Dose Líquida | ||

| Formulação de Dose Injetável | ||

| Embalagem Secundária | ||

| Por país | Reino Unido | |

| Alemanha | ||

| França | ||

| Itália | ||

| Espanha | ||

| Resto da Europa | ||

Perguntas frequentes sobre pesquisa de mercado de fabricação por contrato farmacêutico na Europa

Qual é o tamanho atual do mercado europeu de fabricação por contrato farmacêutico?

O Mercado Europeu de Fabricação de Contratos Farmacêuticos deverá registrar um CAGR de 5,71% durante o período de previsão (2024-2029)

Quem são os principais atores do mercado europeu de fabricação de contratos farmacêuticos?

Fareva Holding SA, Recipharm AB, Boehringer Ingelheim Group, Aenova Group, Famar SA são as principais empresas que operam no mercado europeu de fabricação por contrato farmacêutico.

Que anos este Mercado Europeu de Fabricação de Contratos Farmacêuticos cobre?

O relatório abrange o tamanho histórico do mercado europeu de fabricação de contratos farmacêuticos para os anos 2019, 2020, 2021, 2022 e 2023. O relatório também prevê o tamanho do mercado europeu de fabricação de contratos farmacêuticos para os anos 2024, 2025, 2026, 2027, 2028 e 2029.

Página atualizada pela última vez em:

Relatório da Indústria de Fabricação por Contrato Farmacêutico da Europa

Estatísticas para a participação de mercado, tamanho e taxa de crescimento de receita da Europa Pharmaceutical Contract Manufacturing em 2023, criadas por Mordor Intelligence™ Industry Reports. A análise da Europa Pharmaceutical Contract Manufacturing inclui uma perspectiva de previsão de mercado para 2029 e uma visão histórica. Obtenha uma amostra desta análise do setor como um download gratuito em PDF do relatório.