Análise do mercado de embalagens de papel na Europa

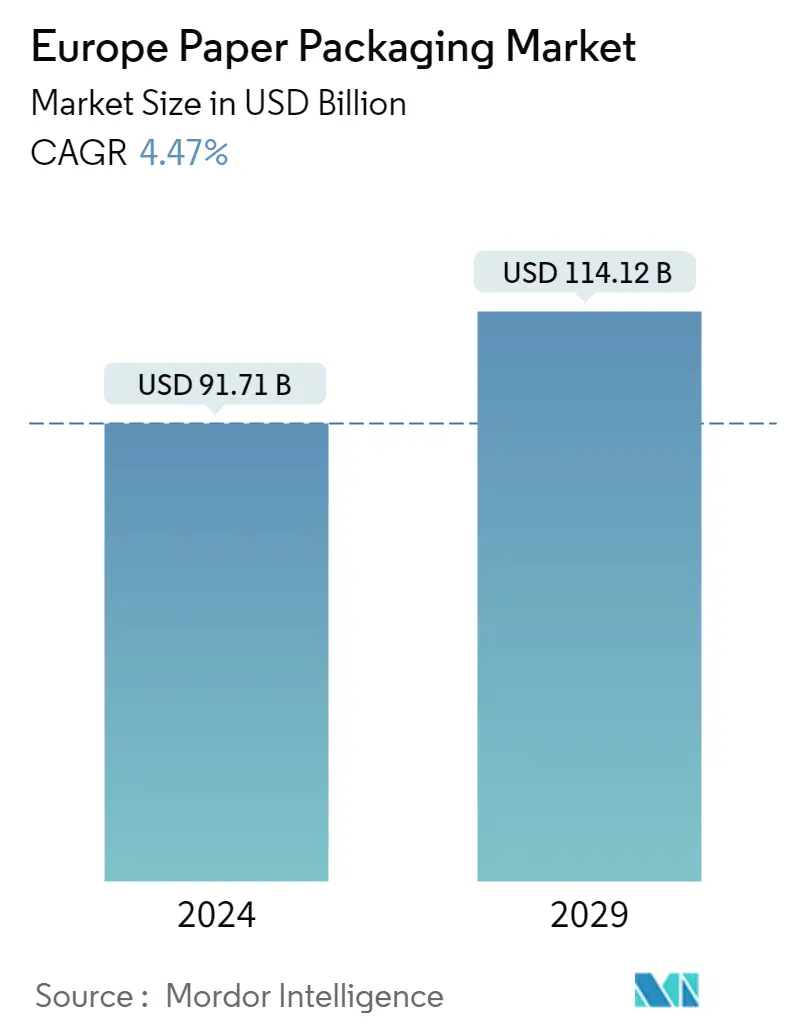

O tamanho do mercado europeu de embalagens de papel é estimado em US$ 91,71 bilhões em 2024, e deverá atingir US$ 114,12 bilhões até 2029, crescendo a um CAGR de 4,47% durante o período de previsão (2024-2029).

- As embalagens de papel são uma forma versátil e de baixo custo de proteger, armazenar e transportar diversos produtos. Também pode ser personalizado para satisfazer as necessidades dos consumidores ou requisitos específicos do produto. Atributos como biodegradabilidade, leveza e reciclabilidade das embalagens de papel tornam-nas um componente essencial para embalagens. Devido a tais fatores, a demanda por tais embalagens tem aumentado no setor de alimentos e bebidas.

- Em maio de 2022, em colaboração com a PulpexLtd, uma empresa de tecnologia de embalagens sustentáveis no Reino Unido, a Kraft Heinz Co. desenvolveu uma garrafa de ketchup Heinz à base de papel. A garrafa é fabricada a partir de polpa de madeira de origem ambiental e é renovável e reciclável. Depois disso, a Kraft Heinz testará protótipos para avaliar o desempenho antes de colocar a garrafa à prova com os consumidores e finalmente colocá-la no mercado. O contentor permitiria à Kraft Heintozto tornar todas as embalagens recicláveis, reutilizadas ou compostáveis a nível mundial até 2025. Até 2050, a empresa pretende atingir zero emissões líquidas de gases com efeito de estufa.

- Além disso, com a mudança do foco para a sustentabilidade, espera-se que as embalagens de papel e cartão ganhem força, com o país a pressionar por produtos de embalagem de papel em vez de embalagens de plástico para vários setores de utilizadores finais, incluindo cuidados de saúde, alimentos e bebidas, retalho e comércio eletrónico.. A crescente demanda por embalagens de papel na indústria de comércio eletrônico apoiará o crescimento do mercado.

- Em julho de 2022, a Amazon substituiu as almofadas de ar de plástico por papel para o comércio eletrónico em toda a Europa. Esse papel, chamado dunnage, é especialmente desenvolvido para evitar que o produto se mova dentro da embalagem, evitando danos. A embalagem se aplica a todos os produtos vendidos pela Amazon, incluindo aqueles que usam os serviços de atendimento da Amazon. Livrar-se do plástico é um passo na direção certa para a Amazon. Ainda assim, o material de papel é mais pesado do que o seu antecessor de plástico, o que poderia aumentar a pegada de carbono das entregas da Amazon em países como a Espanha. O último passo da Amazon é reduzir as embalagens plásticas descartáveis após mudar de sacolas plásticas descartáveis para remessas entregues pela Amazon para sacolas de papel e envelopes de papelão em toda a Europa.

- Um desafio significativo é a limitação das embalagens de papel no manuseio de materiais pesados. O papel é estruturalmente mais forte que os polímeros ou metais, o que o torna menos adequado para embalar produtos pesados ou fornecer o mesmo nível de proteção. Esta limitação levou ao domínio de polímeros e metais em indústrias que exigem embalagens de itens mais pesados. Além disso, o impacto ambiental das embalagens de papel é uma preocupação. A aquisição de matérias-primas para a produção de papel, especialmente pasta de madeira, pode contribuir para a desflorestação se não for gerida de forma sustentável. A desflorestação pode afectar negativamente os ecossistemas, a biodiversidade e as alterações climáticas. Além disso, a produção de papel, principalmente através de processos específicos como o branqueamento, pode libertar dioxinas, que são poluentes perigosos. Esses poluentes podem ter efeitos prejudiciais ao meio ambiente e à saúde humana.

- A indústria europeia de embalagens de cartão sofreu um impacto positivo com a pandemia da COVID-19, impulsionada principalmente pelo setor alimentar e de bebidas. A propagação precoce do vírus levou a um aumento na procura de produtos alimentares e bebidas essenciais embalados, à medida que os consumidores abasteciam-se. Este aumento na procura colocou desafios às empresas, uma vez que tiveram de se adaptar a padrões de procura em rápida mudança, ao mesmo tempo que enfrentavam perturbações na cadeia de abastecimento. O mercado também registou um rápido crescimento do comércio eletrónico durante a pandemia, alimentando ainda mais a procura por embalagens de cartão na indústria alimentar e de bebidas. Com mais pessoas optando por compras online, houve uma necessidade cada vez maior de materiais de embalagem para garantir a entrega segura dos produtos. Esta tendência não se limitou apenas ao setor alimentar e de bebidas, uma vez que as vendas online de farmácias e drogarias também registaram um crescimento significativo, contribuindo para o aumento da procura por embalagens de cartão.

Tendências do mercado de embalagens de papel na Europa

A embalagem de bebidas impulsionará o crescimento do mercado

- O papel também é mais fácil de reciclar do que o plástico porque é um material não sintético que pode ser repolpado e reintroduzido na produção. Água, bebidas alcoólicas e não alcoólicas podem ser embaladas em garrafas de papel. As empresas de cuidados pessoais também o utilizam em xampus, condicionadores, loções e hidratantes.

- As bebidas, incluindo sucos de frutas, bebidas alcoólicas e shakes substitutos de refeição, adotam soluções de embalagens de papel. No entanto, a qualidade das bebidas é afetada pelo pH, temperatura de armazenamento, pressão e contaminantes. Mudanças nos níveis podem alterar a composição da bebida. As empresas empregam cada vez mais embalagens biodegradáveis com alta resistência a barreiras (calor, umidade e bactérias) para eliminar possíveis oxidações. Em abril de 2022, uma empresa sediada no Reino Unido, When in Rome, lançou uma garrafa de vinho de papel na Ocado. A garrafa foi desenvolvida em colaboração com a empresa de embalagens sustentáveis Frugalpac e é feita de 94% de papel reciclado, e afirma ter uma pegada de carbono 84% menor do que uma garrafa de vidro descartável.

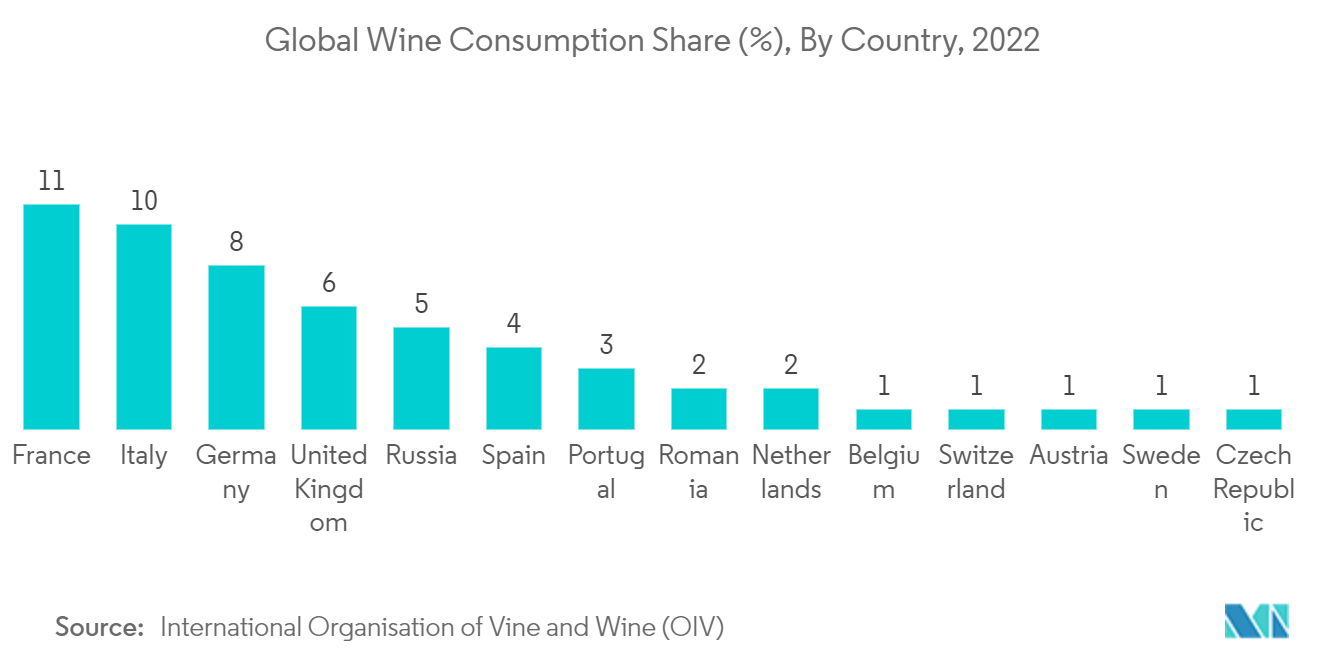

- Espera-se que o aumento do consumo de vinho na região e as crescentes embalagens de sustentabilidade apoiem o crescimento do mercado no prazo previsto. De acordo com a Organização Internacional da Vinha e do Vinho (OIV), os países europeus tiveram uma parcela significativa do consumo de vinho em 2022. A França foi responsável por 11% do consumo global de vinho em 2022, seguida pela Itália e Alemanha com 10% e 8%.

- Em resposta, vários fabricantes de bebidas lançaram bebidas em embalagens cartonadas. Em maio de 2022, Buen Vato, uma das primeiras tequilas do mundo em garrafa de papelão fabricada com 94% de material reciclado, estreia na Europa em julho de 2022, com foco no mercado sueco. A Tequila Buen Vato pretende revolucionar o negócio de bebidas, investindo em iniciativas sustentáveis de fabricação, transporte e RSC.

- Da mesma forma, em novembro de 2022, a Huhtamaki, um dos principais fabricantes globais de soluções de embalagens sustentáveis, lançou a expansão das suas instalações existentes de produção de embalagens à base de papel em Nules, Espanha. Este último investimento reflete a crescente procura por embalagens renováveis e recicláveis à base de papel como alternativa aos plásticos rígidos. A fábrica da Nules é o centro global de excelência da empresa, desenvolvendo soluções de embalagens inovadoras e sustentáveis para clientes europeus.

Espera-se que a Alemanha detenha uma participação de mercado significativa

- Com o ambiente tecnológico em rápida mudança, a indústria de embalagens também está preparada para melhorar os seus produtos, adoptando diversas tecnologias para aumentar e melhorar a produtividade. Devido ao aumento da legislação contra níveis excessivos de poluição plástica, os materiais de embalagem verdes têm o potencial de ver um aumento na utilização ao longo do período de previsão. Como resultado destas restrições, espera-se que as embalagens de papel e vidro sejam muito procuradas no negócio, uma vez que podem ser utilizadas como substitutos do plástico.

- Devido a fatores de sustentabilidade, os players da região estão se concentrando em embalagens à base de papel. Em fevereiro de 2022, a Amcor lançou embalagens recicláveis de alta barreira à base de papel para salgadinhos e confeitos. As marcas FMCG testaram com sucesso o material LifeSpans da Amcor. A previsão é que apareça nas lojas europeias de salgadinhos e confeitaria em 2022, com expansão prevista para café e culinária.

- Da mesma forma, em janeiro de 2022, a Amcor lançou uma plataforma para embalagens em papel. As inovações da AmFiber visam redefinir as capacidades das embalagens de papel padrão, fornecendo uma gama mais abrangente de recursos e benefícios funcionais para atender às novas demandas dos clientes.

- Diversas empresas internacionais também estão focadas em expandir seus negócios no país. Por exemplo, em novembro de 2022, a Solenis, um dos principais produtores globais de especialidades químicas, abriu dois novos centros internacionais para ajudar a impulsionar soluções mais sustentáveis para a indústria de embalagens de papel de consumo. Um centro é virtual, permitindo que os clientes participem remotamente em experimentos de laboratório, enquanto o outro fica em uma nova instalação em Mönchengladbach, Alemanha. Ambos os centros são projetados para simular e testar processos de clientes, programas de processamento e propriedades de papel/cartão para otimizar desempenho, eficiência e custos com foco na sustentabilidade.

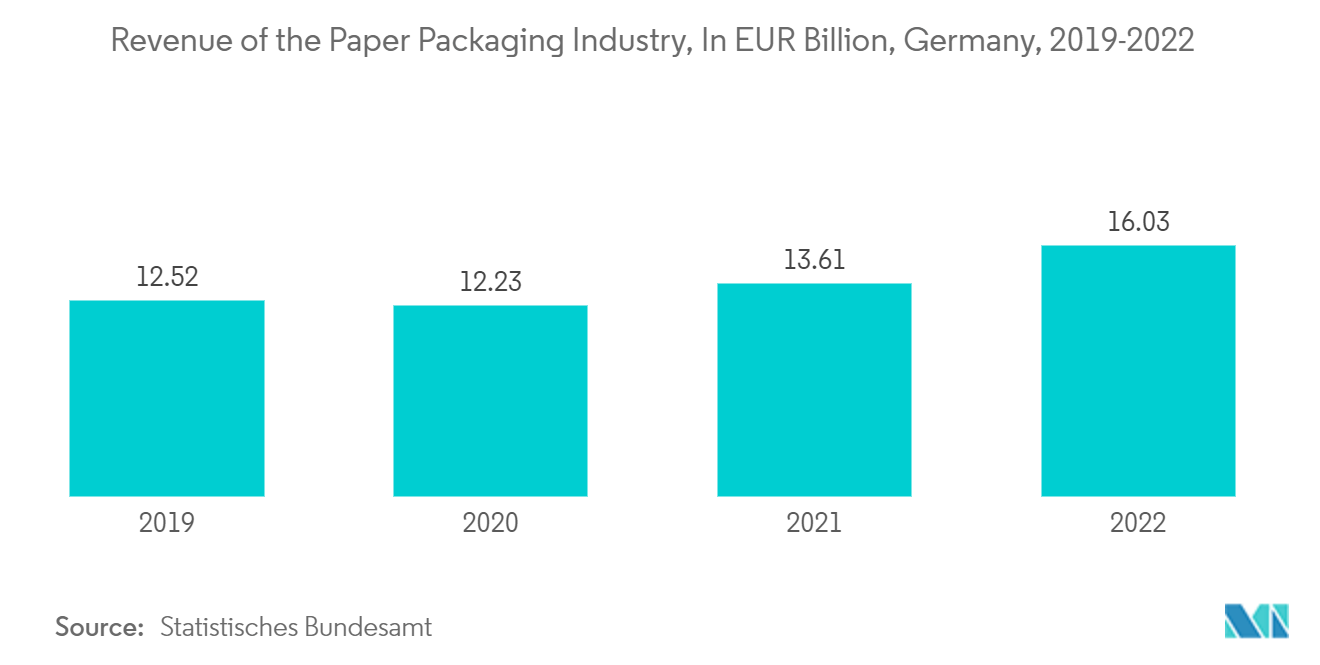

- Impulsionada pelas diversas regulamentações governamentais relativas a embalagens sustentáveis e pela crescente conscientização dos consumidores sobre o impacto de suas escolhas de compra no meio ambiente, prevê-se que a demanda por embalagens de papel e papelão aumente no país durante o período de previsão. De acordo com o Statistisches Bundesamt, em 2022, a Alemanha gerou 46% das receitas da sua indústria de embalagens a partir de embalagens de papel e 34% foram provenientes de embalagens de plástico.

Visão geral da indústria de embalagens de papel na Europa

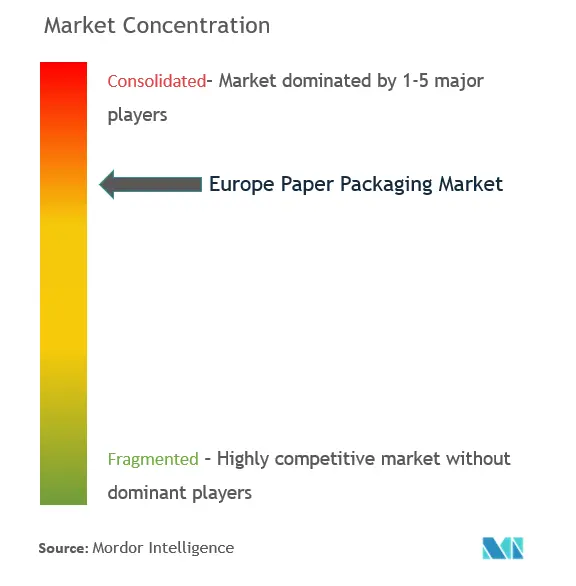

O mercado de embalagens de papel na Europa parece estar consolidado, uma vez que uma quota de mercado significativa é gerada por algumas empresas. Este relatório de pesquisa do setor oferece informações sobre o ambiente competitivo dos participantes neste mercado. Os principais players incluem Smurfit Kappa, DS Smith PLC, Mondi Group e Hamburger Containerboard GmbH.

Em abril de 2023, a DS Smith anunciou o lançamento de um programa de atualização plurianual de 145 milhões de euros para a sua fábrica de papel kraft em Viana, Portugal. O novo pacote de investimento irá equipar a fábrica com as mais recentes máquinas de produção de papel e ajudar a reconstruir a máquina de papel existente. Este esforço ajudará a minimizar as emissões de carbono das fábricas, reforçando ao mesmo tempo o compromisso da DS Smith em contribuir para a economia circular de Portugal. Este investimento será utilizado para instalar uma caldeira de recuperação, que irá melhorar o desempenho ambiental global da central, aumentando a eficiência do vapor em aproximadamente 25%.

Em maio de 2022, a Smurfit Kappa desenvolveu um papel resistente à água sustentável e inovador. AquaStop faz parte do novo portfólio TechniPaper da Smurfit Kappa, que traz uma nova era de embalagens sustentáveis (papéis à prova de gordura, antiderrapantes, resistentes à umidade, retardadores de chama, antiestáticos e seláveis a quente), que consiste em um variedade de papéis de alto desempenho projetados para suportar até mesmo as cadeias de suprimentos mais complexas.

Líderes do mercado europeu de embalagens de papel

Smurfit Kappa Group

DS Smith PLC

WestRock

Mondi Group

Hamburger Containerboard GmbH (Prinzhorn Group)

- *Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Notícias do mercado europeu de embalagens de papel

- Maio de 2022 A Mondi fez parceria com a beck packautomaten para lançar uma solução de embalagem em papel forte e flexível, dedicada à indústria de comércio eletrônico. A solução utiliza 95% de papel e é reciclável em todos os fluxos de resíduos de papel europeus. O papel FunctionalBarrier pode substituir embalagens plásticas desnecessárias, permitindo que as remessas cheguem com segurança em embalagens sustentáveis e do tamanho certo.

- Maio de 2022 Smurfit Kappa United Kingdom Limited, um fabricante integrado de produtos de embalagem à base de papel, anunciou a aquisição da Atlas Packaging. Com sede em Barnstaple, North Devon, a Atlas Packaging é um fornecedor independente de embalagens de papelão ondulado. A empresa está bem investida e tem uma forte presença no mercado do Reino Unido, o que lhe permite satisfazer os requisitos e agregar valor à sua ampla base de clientes. Com uma presença particularmente poderosa em embalagens prontas para prateleira, caixas para presentes e no setor de comércio eletrônico, eles oferecem uma ampla e interessante gama de produtos inovadores.

Segmentação da indústria de embalagens de papel na Europa

Os materiais de embalagem de papel podem ser facilmente reutilizados e reciclados em comparação com outros materiais, como metais e plásticos. Assim, a embalagem de papel é considerada a embalagem mais ecológica e econômica. Tipos de produtos, como caixas dobráveis, caixas de papelão ondulado e outras variedades, são considerados no escopo. As indústrias de usuários finais consideradas no escopo incluem alimentos, bebidas, saúde, cuidados pessoais e cuidados domésticos e outras indústrias de usuários finais. O estudo também avalia o impacto do COVID-19 na indústria.

O mercado europeu de embalagens de papel é segmentado por tipo (caixas dobráveis, caixas de papelão ondulado), indústria de usuário final (alimentos, bebidas, saúde, cuidados pessoais e cuidados domésticos e tabaco) e país (Reino Unido, França, Alemanha, Itália, Espanha , Resto da Europa). Os tamanhos e previsões do mercado são fornecidos em termos de valor (USD) para todos os segmentos acima.

| Caixas dobráveis |

| Caixas de papelão ondulado |

| Outros tipos (papel flexível, caixas para líquidos, etc.) |

| Comida |

| Bebida |

| Assistência médica |

| Cuidados Pessoais e Cuidados Domésticos |

| Tabaco |

| Outras indústrias de usuários finais |

| Reino Unido |

| França |

| Alemanha |

| Itália |

| Espanha |

| Resto da Europa |

| Por tipo | Caixas dobráveis |

| Caixas de papelão ondulado | |

| Outros tipos (papel flexível, caixas para líquidos, etc.) | |

| Por setor de usuário final | Comida |

| Bebida | |

| Assistência médica | |

| Cuidados Pessoais e Cuidados Domésticos | |

| Tabaco | |

| Outras indústrias de usuários finais | |

| Por país | Reino Unido |

| França | |

| Alemanha | |

| Itália | |

| Espanha | |

| Resto da Europa |

Perguntas frequentes sobre pesquisa de mercado de embalagens de papel na Europa

Qual é o tamanho do mercado europeu de embalagens de papel?

O tamanho do mercado europeu de embalagens de papel deverá atingir US$ 91,71 bilhões em 2024 e crescer a um CAGR de 4,47% para atingir US$ 114,12 bilhões até 2029.

Qual é o tamanho atual do mercado europeu de embalagens de papel?

Em 2024, o tamanho do mercado europeu de embalagens de papel deverá atingir US$ 91,71 bilhões.

Quem são os principais atores do mercado europeu de embalagens de papel?

Smurfit Kappa Group, DS Smith PLC, WestRock, Mondi Group, Hamburger Containerboard GmbH (Prinzhorn Group) são as principais empresas que operam no mercado europeu de embalagens de papel.

Que anos abrange este mercado europeu de embalagens de papel e qual era o tamanho do mercado em 2023?

Em 2023, o tamanho do mercado europeu de embalagens de papel foi estimado em US$ 87,79 bilhões. O relatório abrange o tamanho histórico do mercado europeu de embalagens de papel para os anos 2019, 2020, 2021, 2022 e 2023. O relatório também prevê o tamanho do mercado europeu de embalagens de papel para os anos 2024, 2025, 2026, 2027, 2028 e 2029.

Página atualizada pela última vez em:

Relatório da indústria de embalagens de papelão na Europa

Estatísticas para a participação de mercado de embalagens de papelão da Europa em 2024, tamanho e taxa de crescimento de receita, criadas por Mordor Intelligence™ Industry Reports. A análise da Europa Paperboard Packaging inclui uma previsão de mercado para 2029 e uma visão histórica. Obtenha uma amostra desta análise do setor como um download gratuito em PDF do relatório.