Tamanho do mercado de alimentos e bebidas orgânicos da Europa

| Período de Estudo | 2018 - 2029 |

| Ano Base Para Estimativa | 2023 |

| Tamanho do mercado (2024) | USD 141.29 bilhões de dólares |

| Tamanho do mercado (2029) | USD 273.85 bilhões de dólares |

| CAGR(2024 - 2029) | 14.15 % |

| Concentração de Mercado | Baixo |

Jogadores principais

*Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica |

Como podemos ajudar?

Análise do mercado de alimentos e bebidas orgânicos da Europa

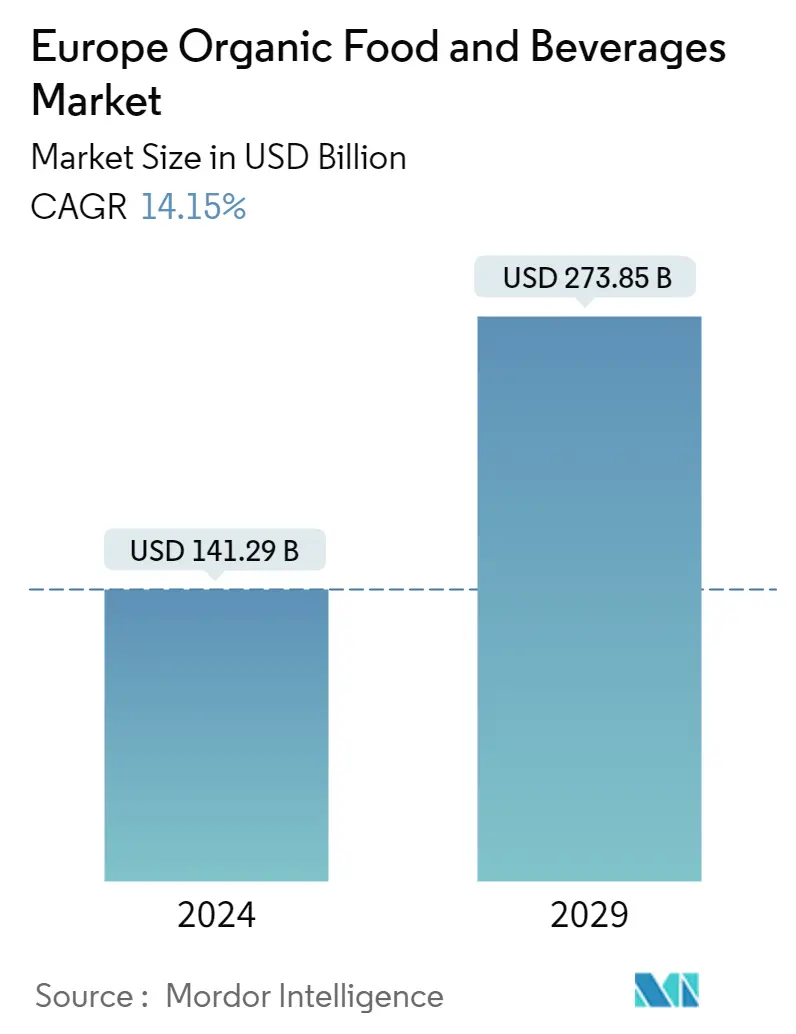

O tamanho do mercado europeu de alimentos e bebidas orgânicas é estimado em US$ 141,29 bilhões em 2024, e deverá atingir US$ 273,85 bilhões até 2029, crescendo a um CAGR de 14,15% durante o período de previsão (2024-2029).

Na Europa, a indústria assiste a uma procura de produtos alimentares mais limpos e minimalistas, o que é representado pela crescente sensibilização dos consumidores, que procuram mais produtos que afirmam ser orgânicos ou isentos de. Além disso, as intervenções e regulamentações do governo para garantir a qualidade dos alimentos orgânicos têm impulsionado o mercado. A partir de 2021, os regulamentos da União Europeia sobre produção e rotulagem de produtos orgânicos garantem que os mesmos padrões elevados sejam mantidos em toda a União Europeia. Os regulamentos abrangem métodos agrícolas na agricultura e na aquicultura, processamento e rotulagem de alimentos, processos de certificação de agricultores, bem como a importação de produtos biológicos de países terceiros.

As crescentes preocupações dos consumidores sobre o impacto negativo na saúde dos OGM, conservantes, aditivos sintéticos, etc., estão principalmente a aumentar a procura de alimentos e bebidas biológicos. Em linha com isto, a crescente adopção de padrões alimentares saudáveis devido à elevada prevalência de intolerância à lactose e ao glúten entre as massas também está a impulsionar a procura de variantes de produtos sem glúten e sem lactose. Além disso, os elevados níveis de urbanização, juntamente com a melhoria dos padrões de vida dos consumidores, aumentaram a procura de alimentos e bebidas orgânicos de alta qualidade.

Tendências do mercado de alimentos e bebidas orgânicos na Europa

Crescente demanda por produtos com rótulo limpo

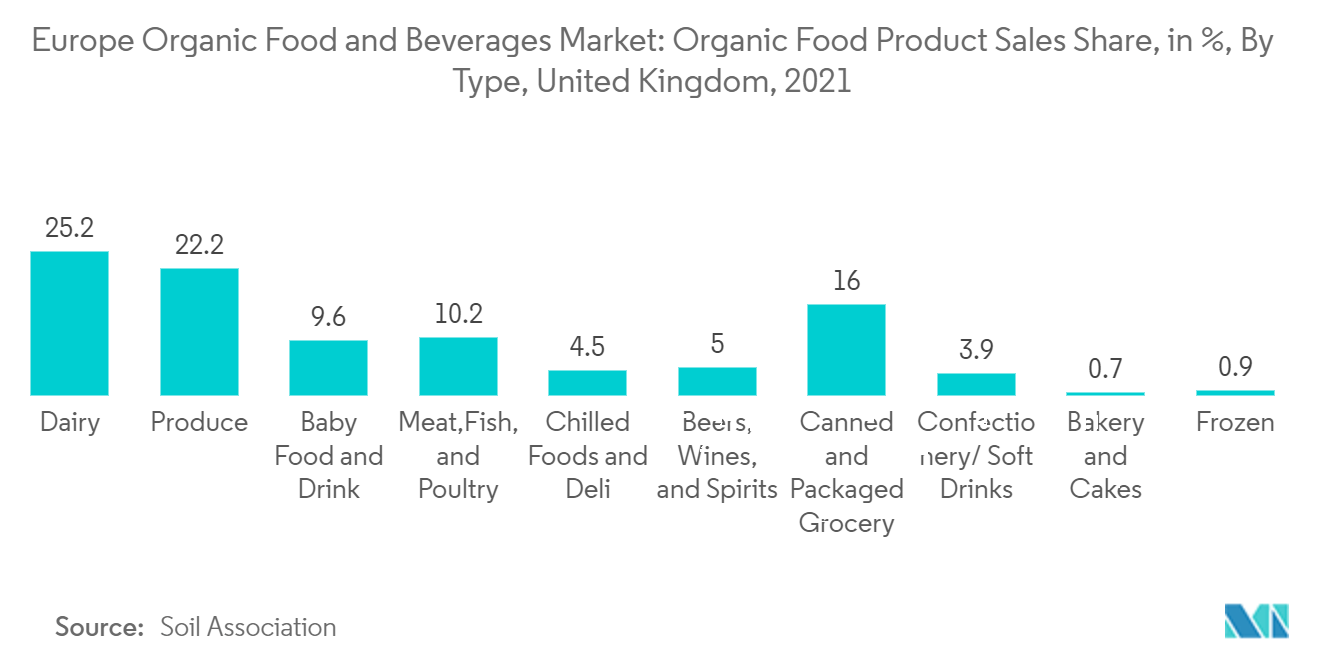

A preferência do consumidor por sabores inovadores, benefícios à saúde, conveniência e fontes naturais alternativas de suplementos nutricionais aumentou o mercado de alimentos e bebidas com rótulo limpo em toda a região. Além disso, o interesse do consumidor em identificar os ingredientes presentes nos produtos alimentícios e bebidas desencadeou o crescimento do mercado de alimentos e bebidas orgânicas. Os consumidores europeus estão altamente preocupados com os efeitos a longo prazo dos produtos alimentares que consomem, em termos de conteúdo nutricional e do seu impacto na saúde, na sustentabilidade ambiental, no abastecimento e na responsabilidade social. Isto desencadeou uma procura crescente por produtos alimentares e bebidas de origem biológica na região europeia. De acordo com a Soil Association, com base em compras feitas em inúmeras lojas de varejo, os laticínios tiveram a maior porcentagem de vendas no varejo no Reino Unido (UK) em 2021, representando 25,2% das vendas totais, seguidos pelos produtos agrícolas, que representaram cerca de 22,2%. % das vendas totais.

A Alemanha detém uma participação de mercado proeminente

Na Alemanha, a indústria assistiu a uma redução nos ingredientes sintéticos devido à utilização mais ampla de produtos botânicos, à substituição de emulsionantes por enzimas e outros texturizantes e à crescente procura de produtos naturais. Espera-se que esta tendência de mudança e a procura por produtos nutritivos alimentem ainda mais a procura por produtos alimentares e bebidas biológicos. Além disso, com o crescente envelhecimento da população na Alemanha, os consumidores estão mais inclinados para produtos nutritivos devido às crescentes preocupações com a saúde, e há um aumento contínuo na procura de ingredientes especiais em bebidas funcionais e orgânicas no país.

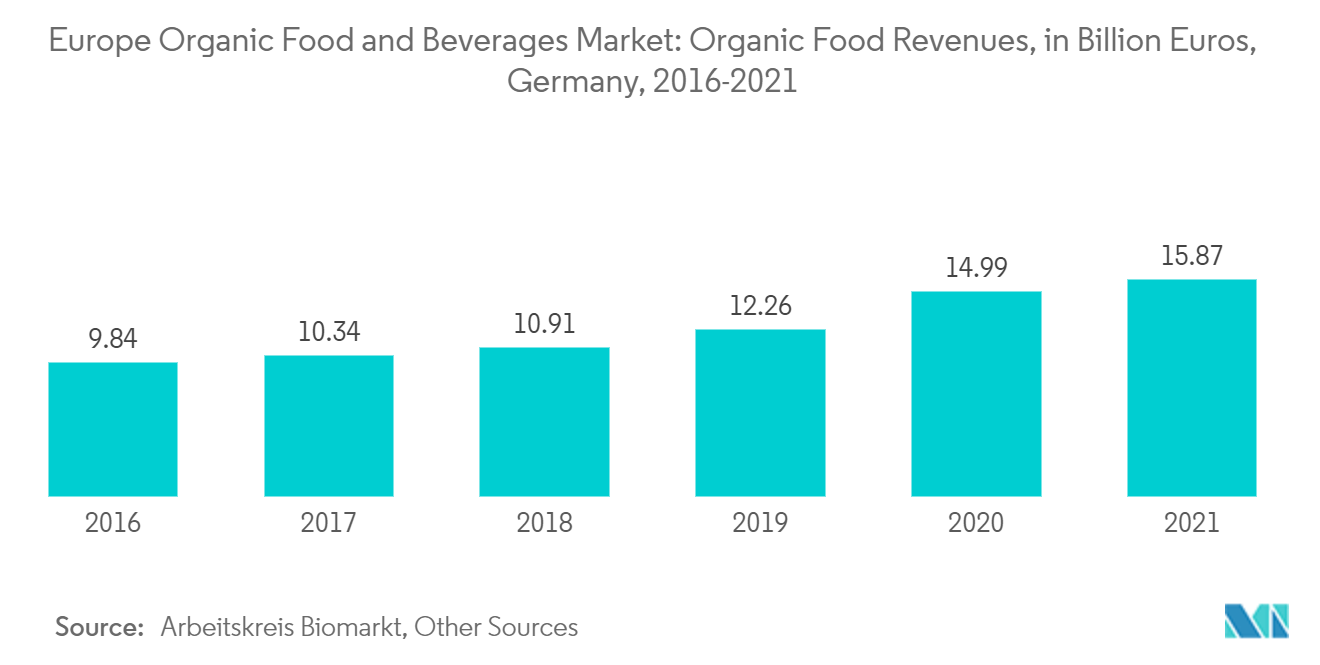

Além disso, de acordo com o grupo de investimento Germany and Trade Invest (GATI), os consumidores alemães estão a tornar-se conscientes da saúde e procuram produtos de confeitaria com baixo teor de açúcar, comércio justo e orgânicos. Como resultado disso, a demanda por produtos sustentáveis está aumentando no país. De acordo com o Arbeitskreis Biomarkt, na Alemanha as vendas de alimentos biológicos aumentaram nos últimos dez anos, passando de 6,64 mil milhões de euros em 2011 para mais de 15,9 mil milhões de euros em 2021. Espera-se que esta tendência dure algum tempo devido ao crescente interesse dos clientes pelos alimentos. processo produtivo e conscientização sobre a adoção de um estilo de vida saudável.

Visão geral da indústria de alimentos e bebidas orgânicas da Europa

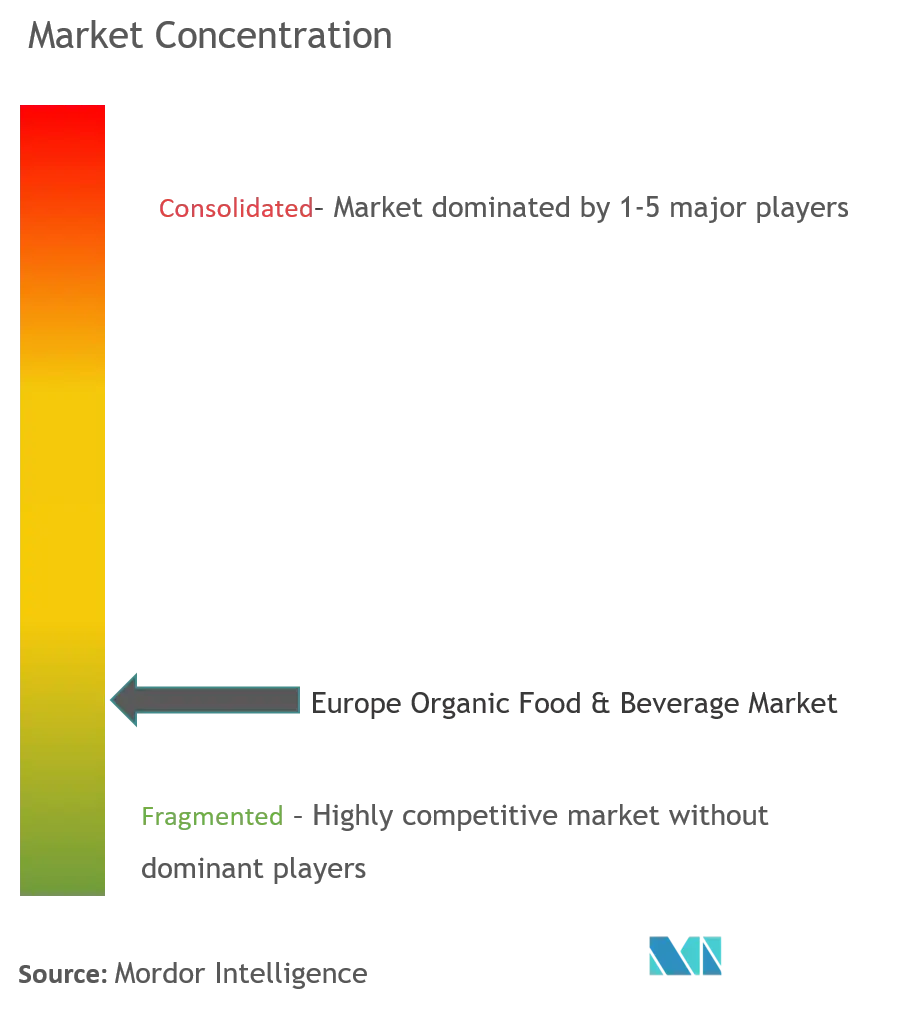

O mercado europeu de alimentos e bebidas orgânicas é competitivo e altamente fragmentado, com a presença de várias empresas de alimentos e bebidas de grande e médio porte competindo no segmento de alimentos e bebidas orgânicas. Algumas das empresas líderes no mercado incluem Amys Kitchen Inc., General Mills Inc., The Hain Celestial Group Inc, Nestlé SA e Danone SA. Para capitalizar as oportunidades potenciais de mercado, os principais players estão investindo ativamente no desenvolvimento de produtos inovadores, expansões, fusões e aquisições e parcerias.

Líderes de mercado de alimentos e bebidas orgânicos na Europa

-

General Mills, Inc.

-

Nestlé S.A.

-

Danone S.A.

-

Amy's Kitchen, Inc.

-

The Hain Celestial Group, Inc.

*Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Notícias do mercado de alimentos e bebidas orgânicos da Europa

- Em novembro de 2022, em parceria com a Narayan Foods, renomado player em alimentos orgânicos, a MeliBio, a primeira empresa que afirma produzir mel verdadeiro sem abelhas, anunciou que arrecadou mais US$ 2,2 milhões em financiamento e planejava vender seus produtos em 75.000 lojas europeias. Através da parceria, a Narayan Foods anunciou seus planos de comercializar o mel vegetal da MeliBio sob a marca Better Foodie, a partir do início de 2023.

- Em novembro de 2022, Ocado e Planet Organic foram os primeiros supermercados a oferecer a marca de farinha vegetal allplants. Protein Powder Buddha Bowl, Mac and Greens, Sticky Teriyaki Udon Noodles e Truffle Mushroom Orzo estavam entre os itens disponíveis nas lojas e no menu do varejista de supermercado apenas online. Estes produtos tinham um PVP a partir de 5,50 euros, enquanto outros artigos do menu da marca continuavam disponíveis nas lojas online.

- Em julho de 2021, The Hain Celestial Group, Inc. anunciou diversas inovações no segmento de lanches e chás. A mais nova Celestial Seasonings que oferece Cold Brew Iced Tea vem em cinco sabores. Os New Garden Veggie Puffs vêm em três sabores deliciosos. Eles são assados, nunca fritos e contêm 30% menos gordura do que os principais lanches tufados. Garden Veggie Puffs são feitos com ingredientes não OGM, não contêm sabores artificiais ou conservantes e são o tamanho de porção ideal para qualquer lanche ou lancheira. Esses produtos também são disponibilizados no mercado europeu.

Relatório do Mercado de Alimentos e Bebidas Orgânicos da Europa - Índice

1. INTRODUÇÃO

1.1 Resultados do estudo e premissas do estudo

1.2 Escopo do estudo

2. METODOLOGIA DE PESQUISA

3. SUMÁRIO EXECUTIVO

4. DINÂMICA DE MERCADO

4.1 Drivers de mercado

4.2 Restrições de mercado

4.3 Análise das Cinco Forças de Porter

4.3.1 Ameaça de novos participantes

4.3.2 Poder de barganha dos compradores/consumidores

4.3.3 Poder de barganha dos fornecedores

4.3.4 Ameaça de produtos substitutos

4.3.5 Intensidade da rivalidade competitiva

5. SEGMENTAÇÃO DE MERCADO

5.1 Tipo de Produto

5.1.1 Alimentos orgânicos

5.1.1.1 Frutas e Legumes

5.1.1.2 Carne, Peixe e Aves

5.1.1.3 Lacticínios

5.1.1.4 Alimentos Congelados e Processados

5.1.1.5 Outros tipos de produtos

5.1.2 Bebidas Orgânicas

5.1.2.1 Alcoólico

5.1.2.1.1 Vinho

5.1.2.1.2 Cerveja

5.1.2.1.3 Espíritos

5.1.2.2 Não alcoólico

5.1.2.2.1 Sucos de frutas e vegetais

5.1.2.2.2 Bebidas lácteas

5.1.2.2.3 Café

5.1.2.2.4 Chá

5.1.2.2.5 Bebidas gaseificadas

5.1.2.2.6 Outras bebidas não alcoólicas

5.2 Canal de distribuição

5.2.1 Supermercados/Hipermercados

5.2.2 Lojas de conveniência

5.2.3 Lojas especializadas

5.2.4 Varejo on-line

5.2.5 Outros canais de distribuição

5.3 Geografia

5.3.1 Reino Unido

5.3.2 França

5.3.3 Alemanha

5.3.4 Itália

5.3.5 Rússia

5.3.6 Espanha

5.3.7 Resto da Europa

6. CENÁRIO COMPETITIVO

6.1 Estratégias mais adotadas

6.2 Análise de participação de mercado

6.3 Perfis de empresa

6.3.1 General Mills, Inc.

6.3.2 The Hain Celestial Group, Inc.

6.3.3 Amy's Kitchen, Inc.

6.3.4 Danone S.A. (The WhiteWave Foods Company)

6.3.5 Nestlé S.A.

6.3.6 Clipper Teas

6.3.7 Starbucks Corporation

6.3.8 Sasma BV

6.3.9 Narayan Foods

6.3.10 PureOrganic Drinks Limited

7. OPORTUNIDADES DE MERCADO E TENDÊNCIAS FUTURAS

Segmentação da indústria de alimentos e bebidas orgânicas da Europa

O mercado europeu de alimentos e bebidas orgânicas é segmentado por tipo de produto, canal de distribuição e geografia. Com base no tipo de produto, o mercado foi segmentado por alimentos orgânicos e bebidas orgânicas. O segmento de alimentos orgânicos é ainda classificado em frutas e vegetais orgânicos, carnes, peixes e aves orgânicos, laticínios orgânicos, alimentos orgânicos congelados e processados, entre outros. O segmento de bebidas orgânicas é ainda classificado em bebidas alcoólicas e não alcoólicas. Com base no canal de distribuição, o mercado foi segmentado em supermercados/hipermercados, lojas de conveniência, lojas especializadas, varejo online e outros canais de distribuição. Com base na geografia, o relatório oferece uma análise regional detalhada, que inclui o Reino Unido, França, Alemanha, Itália, Rússia, Espanha e o resto da Europa. Para cada segmento, o dimensionamento e as previsões do mercado foram feitos com base no valor (em milhões de dólares).

| Tipo de Produto | ||||||||||||||||||||||||

| ||||||||||||||||||||||||

|

| Canal de distribuição | ||

| ||

| ||

| ||

| ||

|

| Geografia | ||

| ||

| ||

| ||

| ||

| ||

| ||

|

Perguntas frequentes sobre pesquisa de mercado de alimentos e bebidas orgânicas na Europa

Qual é o tamanho do mercado europeu de alimentos e bebidas orgânicas?

O tamanho do mercado europeu de alimentos e bebidas orgânicas deverá atingir US$ 141,29 bilhões em 2024 e crescer a um CAGR de 14,15% para atingir US$ 273,85 bilhões até 2029.

Qual é o tamanho atual do mercado europeu de alimentos e bebidas orgânicas?

Em 2024, o tamanho do mercado europeu de alimentos e bebidas orgânicas deverá atingir US$ 141,29 bilhões.

Quem são os principais atores do mercado europeu de alimentos e bebidas orgânicas?

General Mills, Inc., Nestlé S.A., Danone S.A., Amy's Kitchen, Inc., The Hain Celestial Group, Inc. são as principais empresas que operam no mercado europeu de alimentos e bebidas orgânicas.

Que anos cobre este mercado europeu de alimentos e bebidas orgânicas e qual era o tamanho do mercado em 2023?

Em 2023, o tamanho do mercado europeu de alimentos e bebidas orgânicas foi estimado em US$ 123,78 bilhões. O relatório abrange o tamanho histórico do mercado europeu de alimentos e bebidas orgânicos para anos 2018, 2019, 2020, 2021, 2022 e 2023. O relatório também prevê o tamanho do mercado europeu de alimentos e bebidas orgânicos para anos 2024, 2025, 2026, 2027 , 2028 e 2029.

Relatório da Indústria de Alimentos e Bebidas Orgânicas da Europa

Estatísticas para a participação de mercado de alimentos e bebidas orgânicas da Europa em 2024, tamanho e taxa de crescimento de receita, criadas por Mordor Intelligence™ Industry Reports. A análise de alimentos e bebidas orgânicas da Europa inclui uma previsão de mercado para 2029 e uma visão histórica. Obtenha uma amostra desta análise do setor como um download gratuito em PDF do relatório.