Tamanho do mercado de equipamentos END da Europa

| Período de Estudo | 2019 - 2029 |

| Ano Base Para Estimativa | 2023 |

| Período de Dados de Previsão | 2024 - 2029 |

| Período de Dados Históricos | 2019 - 2022 |

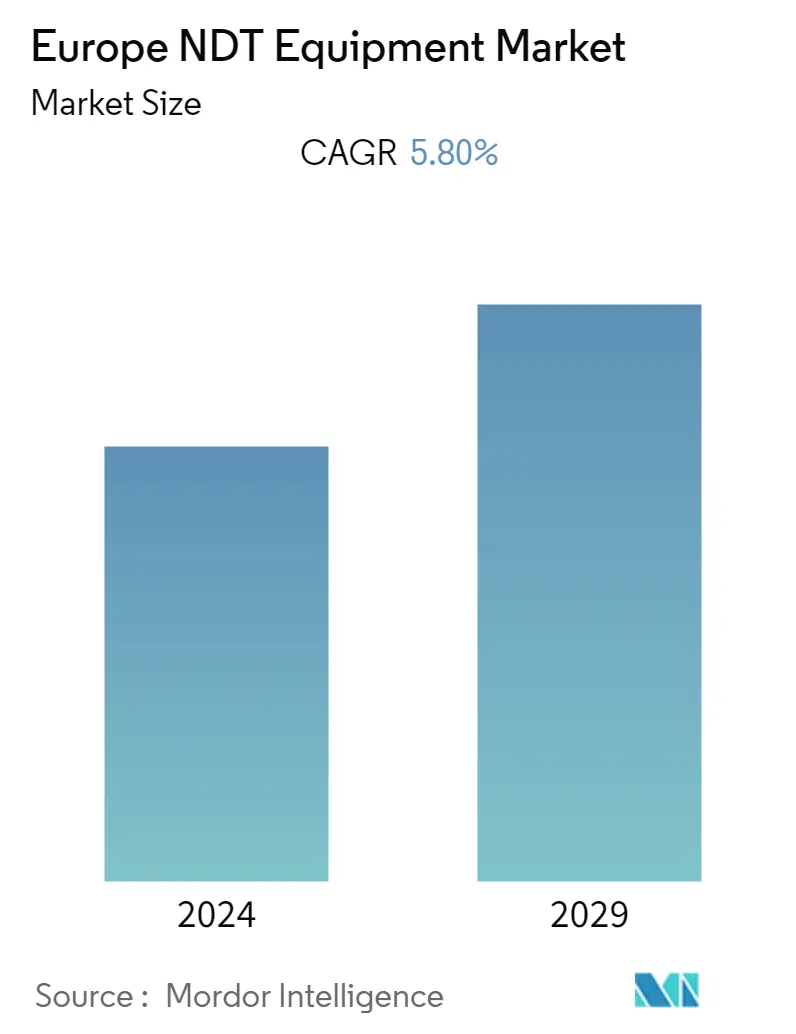

| CAGR | 5.80 % |

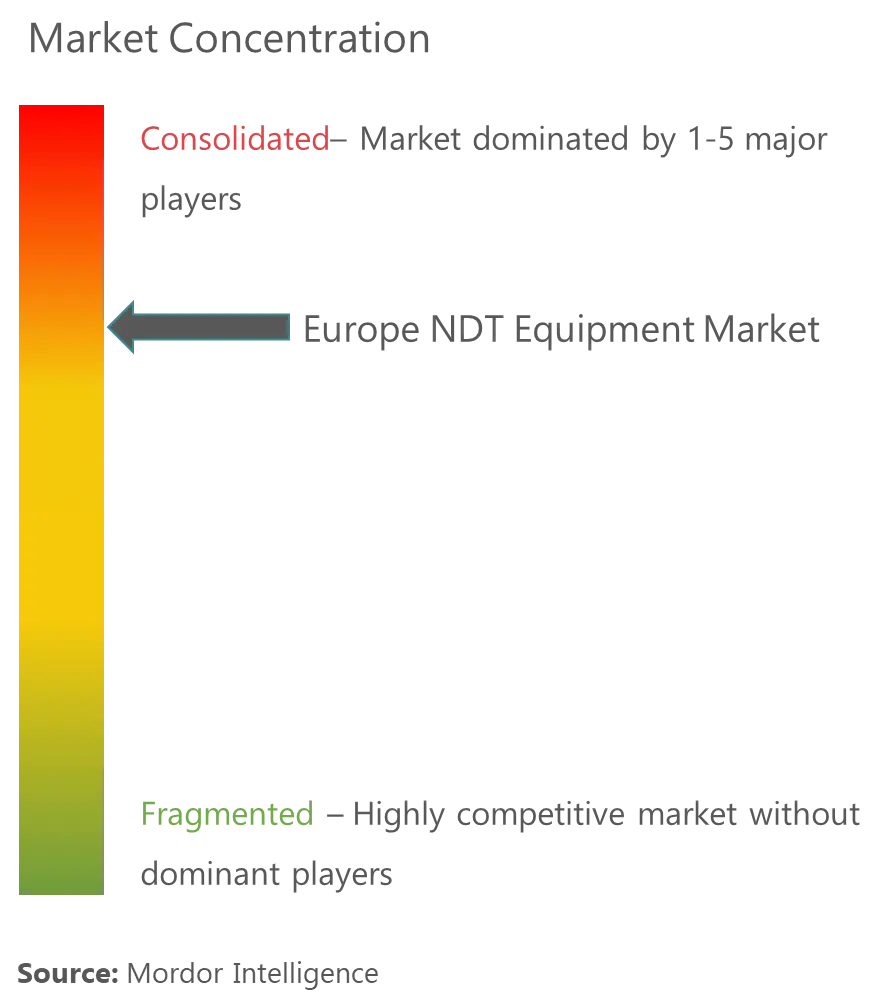

| Concentração de Mercado | Alto |

Jogadores principais

*Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica |

Como podemos ajudar?

Análise do mercado de equipamentos END da Europa

O mercado europeu de equipamentos de ensaios não destrutivos registrou um CAGR de 5,80% durante o período de previsão (2020 – 2025). A introdução de regulamentos de segurança governamentais rigorosos em diferentes países europeus, devido a um aumento nos incidentes de falhas e à necessidade de prolongar a vida útil de infraestruturas envelhecidas, está a obrigar as indústrias a empregar testes em todos os seus ciclos de produção.

- As tendências atuais do mercado em equipamentos de END são a captura robusta de dados ao vivo e a captura abrangente, que exigem feedback instantâneo em tempo real. Novos sensores estão sendo incorporados em dispositivos de ensaios não destrutivos (END), juntamente com outros componentes inteligentes e multifuncionais incorporados e inteligentes.

- A reutilização de um objeto após a inspeção com pouco ou nenhum efeito no desempenho operacional, juntamente com o equilíbrio certo entre controle de qualidade e economia, posicionou o END como uma solução ideal em todos os setores verticais do usuário final. Os fatores que impulsionam significativamente o crescimento do mercado incluem regulamentações rigorosas que exigem padrões de segurança e o foco crescente na segurança e manutenção de infraestruturas envelhecidas.

- Além disso, o crescimento da impressão 3D, muitas dúvidas sobre a integridade estrutural das peças impressas em 3D, limites de tolerância, defeitos de camada, tensão residual, inclusões de material, etc., permanecem sem resposta, pois os parâmetros do processo de fabricação aditiva (AM) e interrupções durante o material a estratificação pode induzir uma variedade de falhas internas e porosidade no produto final. Estes podem afetar o desempenho dos dispositivos AM e criar riscos de falhas potenciais, pelo que o suporte de técnicas de ensaios não destrutivos (END) para uma melhor avaliação das peças AM está a alargar-se.

- Além disso, grandes empresas, como a Mistras, o Bureau Veritas e a Dunegan Engineering Consultants, estão a investir em atividades de investigação e desenvolvimento, especialmente em tecnologias, tais como inspeções robóticas e monitorização a bordo, para conter a crescente procura de técnicas avançadas de inspeção em ambientes complexos, como estabelecimentos offshore de petróleo e gás, oleodutos submarinos, ambientes de usinas nucleares altamente contaminantes, etc.

- Em Junho de 2020, o Office for National Statistics (ONS) afirmou que o índice mensal da produção do sector industrial no Reino Unido diminuiu mais de 20% em Abril de 2020. De acordo com o ONS, a queda mostra o impacto inicial da Pandemia de COVID-19 na economia do país. A maior queda, de 24,3%, foi registrada no setor manufatureiro, que representa 75% das indústrias produtivas. À medida que a produção industrial diminui devido à pandemia, afetará significativamente o crescimento do mercado.

Tendências do mercado de equipamentos END na Europa

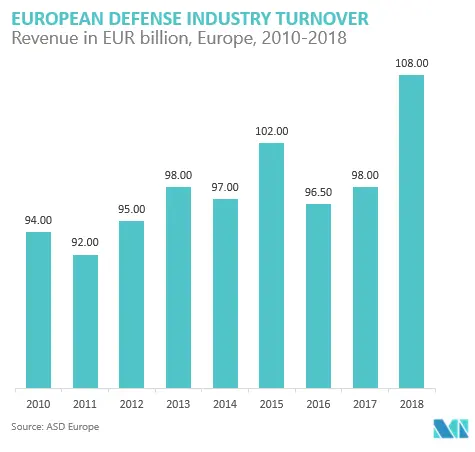

Aumentar o investimento em aeroespacial e defesa

- A indústria aeroespacial e de defesa europeia desenvolve e fabrica aeronaves civis e militares, helicópteros, drones, motores aeronáuticos, outros sistemas e equipamentos de defesa. O setor inclui empresas que prestam serviços de apoio, como manutenção e treinamento. É também líder mundial na produção de aeronaves civis, incluindo motores de aeronaves, helicópteros, peças e componentes. Possui superávit comercial para produtos aeroespaciais, que são exportados para todo o mundo. O investimento em ID e inovação é vital para a competitividade da indústria aeronáutica da UE. As despesas de IDI representam 10% do volume de negócios da indústria, um terço do qual foi financiado pelo sector público.

- A indústria de defesa europeia dá um contributo significativo para a segurança e a defesa dos seus cidadãos. A indústria de defesa é um importante setor industrial que inclui uma variedade de campos, como aeronáutica, sistemas terrestres e navais e eletrônica.

- Além disso, a indústria é altamente inovadora e centrada em engenharia e tecnologias de ponta, e investe fortemente em inovação. O setor da defesa envolve mais de 2.500 PME de importância crítica para a cadeia de abastecimento. Estas PME estão maioritariamente concentradas em seis países da UE, nomeadamente França, Alemanha, Itália, Espanha, Suécia e Reino Unido. No entanto, existem empresas que produzem equipamentos e sistemas auxiliares em toda a Europa.

- Além disso, o aumento da complexidade dos equipamentos torna ainda mais essencial que as empresas conduzam uma análise de adequação adequada antes de determinar a viabilidade da montagem de máquinas complexas. O END também é utilizado na seleção e fabricação de materiais que são utilizados na fabricação de máquinas complexas nas áreas de aplicação na indústria aeroespacial e de defesa.

Espera-se que o Reino Unido testemunhe um crescimento significativo

- O Reino Unido está a tentar ajustar-se à situação pós-Brexit. Ainda não foram feitos planos estáveis sobre como fazer uma saída suave da União Europeia. O país tem sido bastante selectivo e cauteloso na elaboração de vários planos e alterações, para que ambas as partes tenham acordos comerciais lucrativos mesmo após a separação.

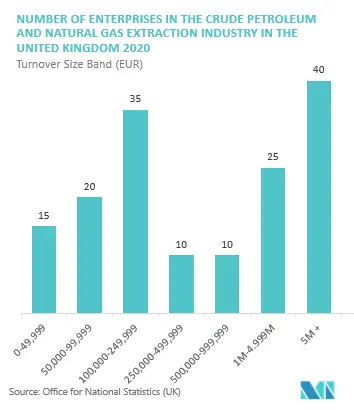

- Além disso, de acordo com o Office for National Statistics, a contribuição para a economia do Reino Unido pelas indústrias energéticas em 2018 foi de 3,2% do PIB, e a extracção de petróleo e gás representou 34%, a electricidade (incluindo energias renováveis) representou 37%, e o gás representaram 18%. O monitoramento em tempo real e a manutenção contínua são obrigatórios neste setor para evitar interrupções nas atividades de importação e exportação que regem o equilíbrio global do petróleo, enfatizando assim a necessidade de crescimento do mercado em estudo.

- Além disso, a presença de alguns dos maiores fabricantes de equipamentos NDT, como NDT Equipment Supplies Limited e NDT Consultants Ltd, também estão impulsionando o crescimento do mercado na região. Por exemplo, a NDT Equipment Supplies Limited é o maior fabricante europeu de padrões ultrassônicos e blocos e peças de teste especiais, incluindo No.1 para EN ISO 2400:2012, No.2 para EN ISO 7963:2010 V1, V2 e IOW para BS2704 , também DAC, ASME, cunhas de escada e blocos de correntes parasitas.

- Além disso, a região assiste a um aumento do investimento, devido ao enorme potencial, especialmente no sector aeroespacial, que está em constante crescimento. Por exemplo, a VisiConsult X-ray Systems Solutions GmbH e a Labquip NDT de Sussex assinaram um acordo de distribuição para a linha de produtos de radiografia digital VisiConsult.

Visão geral da indústria de equipamentos END da Europa

O mercado europeu de equipamentos de ensaios não destrutivos (NDT) é competitivo por natureza e consiste em vários players importantes. A procura dos utilizadores finais é impulsionada pelas necessidades de segurança e regulamentares e as empresas que operam no mercado estão a aproveitar iniciativas estratégicas de colaboração, para oferecer soluções especializadas, para aumentar a sua quota de mercado e aumentar a sua rentabilidade. As empresas que atuam no mercado também atuam em fusões e aquisições que auxiliam na melhoria do portfólio de mercado atendido.

- Março de 2019- YXLON International colaborou com a empresa japonesa Nagoya Electric Works (NEW). A colaboração inclui o desenvolvimento e distribuição de sistemas especializados de raios X. Segundo a empresa, a colaboração a ajudará a atender à crescente demanda dos clientes, da indústria de semicondutores e SMT, por analisar recursos continuamente menores em alta velocidade.

- Outubro de 2019 - A Intertek anunciou a expansão dos seus testes de corrosão no seu Complexo Laboratorial de Sharjah, que atende clientes nos Emirados Árabes Unidos, Arábia Saudita, Kuwait, Omã, Bahrein e Egito. A modernização e expansão das instalações de Sharjah permitem à Intertek oferecer melhores serviços locais num laboratório dedicado ao teste de inibidores de corrosão sob condições altamente ácidas; por exemplo, fluidos contendo altos níveis de sulfeto de hidrogênio corrosivo (H2S).

Líderes de mercado de equipamentos de END na Europa

-

XYLON International

-

Logos Imaging LLC.

-

Intertek Group PLC

-

Applus+

-

Bureau Veritas

*Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Relatório de mercado de equipamentos END da Europa - Índice

-

1. INTRODUÇÃO

-

1.1 Premissas do Estudo e Definição de Mercado

-

1.2 Escopo do estudo

-

-

2. METODOLOGIA DE PESQUISA

-

3. SUMÁRIO EXECUTIVO

-

4. DINÂMICA DE MERCADO

-

4.1 Visão geral do mercado

-

4.2 Drivers de mercado

-

4.2.1 Regulamentações rigorosas que exigem padrões de segurança

-

-

4.3 Restrições de mercado

-

4.3.1 Falta de pessoal qualificado e instalações de treinamento

-

-

4.4 Análise da Cadeia de Valor

-

4.5 Análise das Cinco Forças de Porters

-

4.5.1 Ameaça de novos participantes

-

4.5.2 Poder de barganha dos compradores/consumidores

-

4.5.3 Poder de barganha dos fornecedores

-

4.5.4 Ameaça de produtos substitutos

-

4.5.5 Intensidade da rivalidade competitiva

-

-

-

5. SEGMENTAÇÃO DE MERCADO

-

5.1 Tipo

-

5.1.1 Equipamento

-

5.1.2 Serviços

-

-

5.2 Tecnologia de teste

-

5.2.1 Radiografia

-

5.2.2 Ultrassônico

-

5.2.3 Partícula magnética

-

5.2.4 Penetrante Líquido

-

5.2.5 Inspeção visual

-

5.2.6 Outras tecnologias

-

-

5.3 Indústria do usuário final

-

5.3.1 Óleo e gás

-

5.3.2 Potência e Energia

-

5.3.3 Aeroespacial e Defesa

-

5.3.4 Automotivo e Transporte

-

5.3.5 Construção

-

5.3.6 Outras indústrias de usuários finais

-

-

5.4 País

-

5.4.1 Reino Unido

-

5.4.2 Alemanha

-

5.4.3 França

-

5.4.4 Itália

-

5.4.5 Rússia

-

5.4.6 Resto da Europa

-

-

-

6. CENÁRIO COMPETITIVO

-

6.1 Perfis de empresa

-

6.1.1 Novo DR Ltd

-

6.1.2 Scanna MSC

-

6.1.3 3DX-RAY Ltd (Image Scan Holdings Plc)

-

6.1.4 Logos Imaging LLC

-

6.1.5 Teledyne ICM

-

6.1.6 YXLON International GmbH (COMET Group)

-

6.1.7 X-RIS SRL

-

6.1.8 SAS novup (VisioConsult)

-

6.1.9 GE Measurement and Control

-

6.1.10 Zetec Inc.

-

6.1.11 Intertek Group PLC

-

6.1.12 Applus+

-

6.1.13 Bureau Veritas

-

-

-

7. ANÁLISE DE INVESTIMENTO

-

8. FUTURO DO MERCADO

Segmentação da indústria de equipamentos NDT na Europa

O teste não destrutivo é uma técnica de teste e análise empregada por diversas indústrias para testar as propriedades de um material, componente, estrutura ou sistema de qualquer forma, a fim de identificar diferenças características ou defeitos de soldagem. as tendências que afetam o mercado na região da Europa. Espera-se que o crescimento desta indústria seja positivo, durante o período de previsão, devido às tendências de melhoria das perspectivas económicas, em toda a Europa, o que levou ao crescimento de novos negócios.

| Tipo | ||

| ||

|

| Tecnologia de teste | ||

| ||

| ||

| ||

| ||

| ||

|

| Indústria do usuário final | ||

| ||

| ||

| ||

| ||

| ||

|

| País | ||

| ||

| ||

| ||

| ||

| ||

|

Perguntas frequentes sobre pesquisas de mercado de equipamentos END na Europa

Qual é o tamanho atual do mercado europeu de equipamentos de END?

O Mercado Europeu de Equipamentos NDT deverá registrar um CAGR de 5,80% durante o período de previsão (2024-2029)

Quem são os principais atores do mercado europeu de equipamentos NDT?

XYLON International, Logos Imaging LLC., Intertek Group PLC, Applus+, Bureau Veritas são as principais empresas que operam no mercado europeu de equipamentos NDT.

Que anos este mercado europeu de equipamentos de END cobre?

O relatório abrange o tamanho histórico do mercado europeu de equipamentos NDT para os anos 2019, 2020, 2021, 2022 e 2023. O relatório também prevê o tamanho do mercado europeu de equipamentos NDT para os anos 2024, 2025, 2026, 2027, 2028 e 2029.

Relatório da indústria de equipamentos END da Europa

Estatísticas para a participação de mercado da Europa NDT Equipment em 2024, tamanho e taxa de crescimento de receita, criadas por Mordor Intelligence™ Industry Reports. A análise do equipamento NDT da Europa inclui uma previsão de mercado para 2029 e uma visão histórica. Obtenha uma amostra desta análise do setor como um download gratuito em PDF do relatório.