Análise do mercado de artigos de couro na Europa

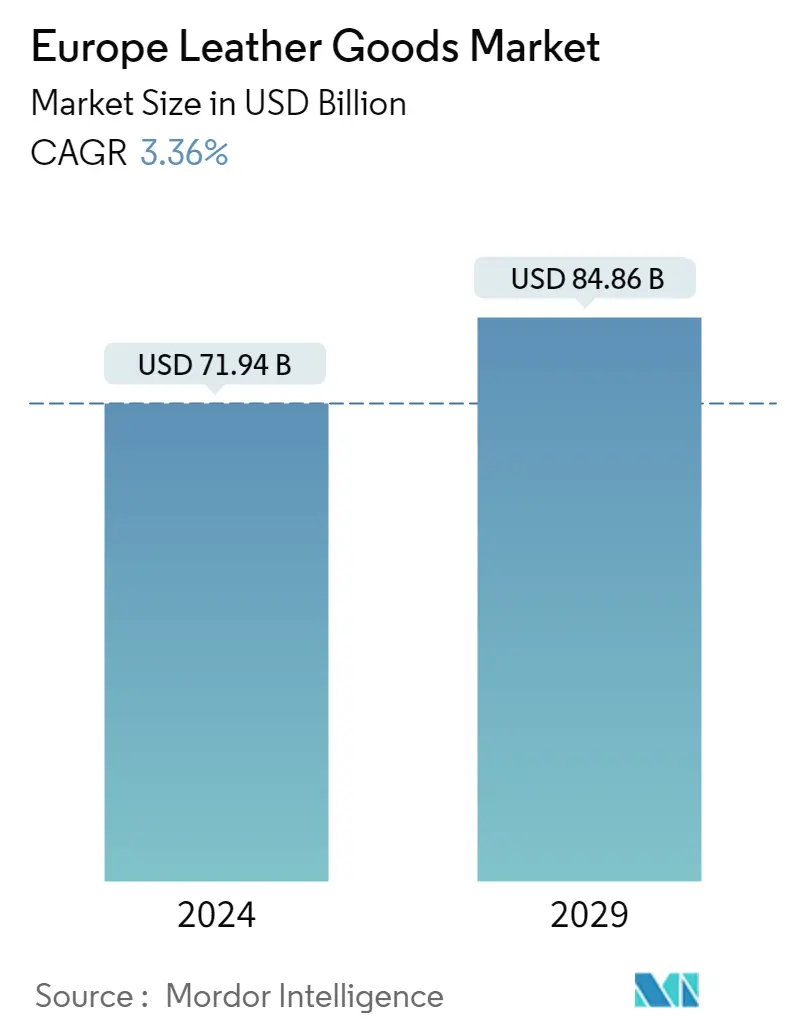

O tamanho do mercado europeu de artigos de couro é estimado em US$ 71,94 bilhões em 2024, e deverá atingir US$ 84,86 bilhões até 2029, crescendo a um CAGR de 3,36% durante o período de previsão (2024-2029).

A Europa é uma região com grande potencial para o mercado de produtos de couro porque os seus principais países, especialmente Espanha e Itália, têm acesso elevado e conveniente aos recursos brutos europeus. Além disso, várias destas nações estão na vanguarda em termos de criação de designs inovadores e superiores. Além disso, muitas empresas de moda conhecidas que vendem frequentemente produtos de couro têm lojas neste país, o que é favorável para um maior crescimento e procura. As inovações no design e o uso de couro exótico na fabricação de produtos permitiram que os fabricantes atendessem à demanda de clientes sofisticados e premium. Além disso, os principais players do mercado estão focados no design de artigos de couro personalizados e customizados para atrair consumidores a gastar mais em produtos exclusivos. Os fabricantes estão empregando tecnologia de ponta, como o processo de corte automatizado, para fornecer variedade e opções de personalização.

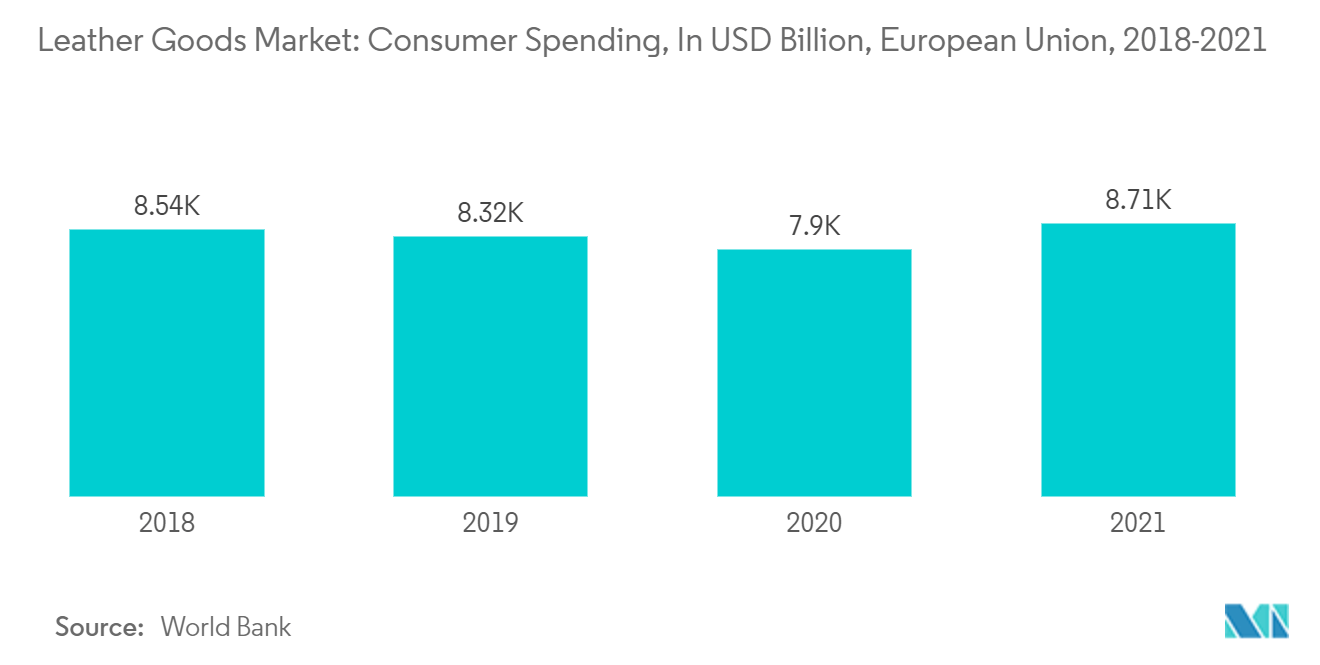

A adoção do varejo omnicanal será um fator significativo que deverá impulsionar o crescimento da indústria de artigos de couro. A melhoria dos produtos, o uso de plataformas de mídia social para aumentar o envolvimento e a conscientização do consumidor sobre o lançamento de produtos e a adoção de canais de distribuição adequados são algumas das estratégias que os fabricantes de bolsas de couro adotam para promover seus produtos. Além disso, o mercado de artigos de couro também é apoiado pelo sector do turismo. A Europa está a registar um aumento acentuado do turismo. Os artigos de couro europeus são mais populares entre os turistas. A procura por malas de couro personalizadas, trolley bags e mochilas está a aumentar como resultado do setor de viagens e turismo em expansão e da nova tendência de vlogging de viagens. Além disso, a crescente popularidade dos desfiles de moda que apresentam bolsas, jaquetas, calças e sapatos de couro estão proporcionando aos fabricantes um potencial de crescimento atraente.

Tendências do mercado europeu de artigos de couro

Demanda por artigos de couro personalizados aumenta o consumo

Prevê-se que o aumento da procura por serviços personalizados e personalizados, focados na atração de clientes premium e de alta qualidade, impulsione a expansão do mercado de artigos de couro. Com a tendência de personalização e customização, os players do mercado passaram a projetar artigos de couro customizados para aumentar sua base de clientes e vendas. Os principais participantes estão usando plataformas de interação com o cliente para obter feedback dos clientes regularmente. Especializados em customização e personalização, grandes players desenvolveram relações de trabalho com clientes individuais e corporativos em toda a região. Todos os artigos de couro são feitos sob encomenda, adaptados com base nas preferências do cliente e podem ser personalizados com seu nome, logotipo corporativo e monograma. Itlay é o maior mercado de calçados customizados. Os principais players do mercado estão focados no design de artigos de couro personalizados e customizados para atrair consumidores a consumir e gastar mais em produtos exclusivos, usando couro tradicional curtido vegetal e ecologicamente correto, impulsionando ainda mais a demanda por artigos de couro personalizados.

O Reino Unido lidera o mercado europeu de artigos de couro

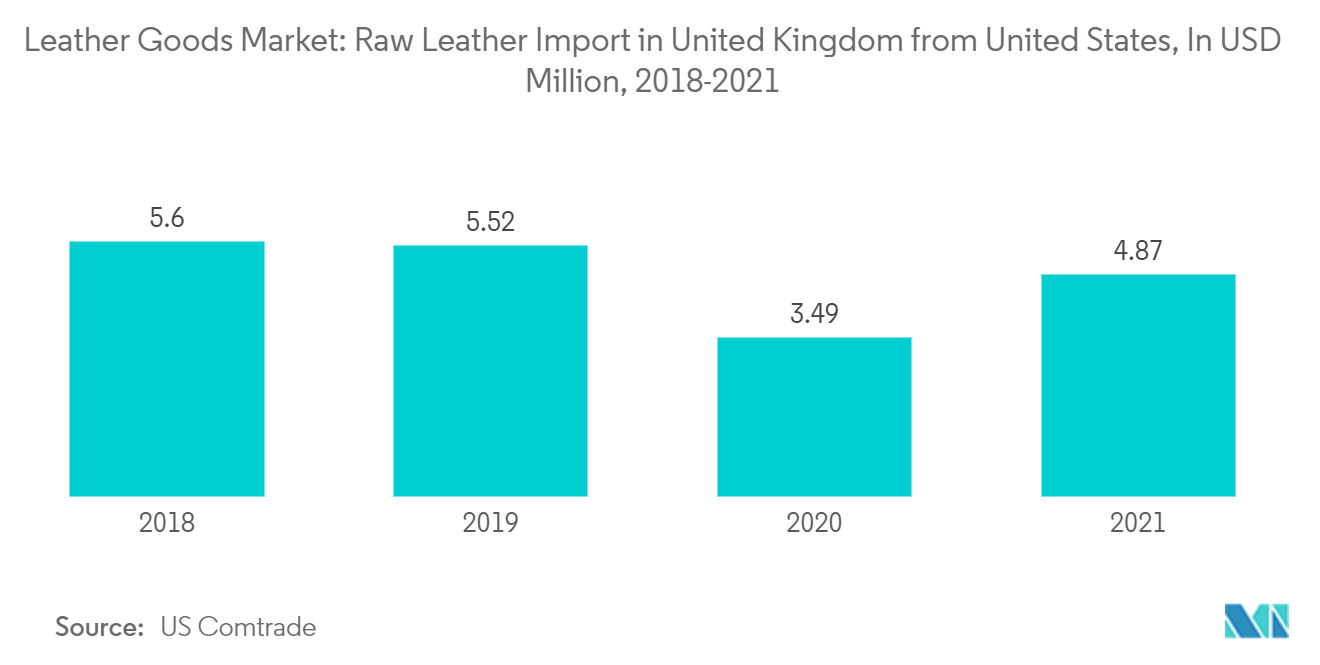

O aumento do número de profissionais ativos e jovens da geração Y está impulsionando principalmente o mercado de calçados de couro no Reino Unido. Impulsionados principalmente pela indústria da moda, os países europeus, como o Reino Unido, a França e a Itália, testemunham uma extensa dependência dos artigos de couro, desde a produção até à comercialização na indústria do calçado. Os fabricantes especializados e sofisticados de estofados, partes superiores e solas de sapatos, luvas, almofadas, couro equestre e wet blue compõem a indústria do couro do Reino Unido. Além do aumento do poder de compra dos clientes, a evolução dos estilos de vida contribui para o crescimento do mercado. Além disso, em 2021, a Comissão Europeia publicou um estudo afirmando que o segmento de calçado de couro é responsável pela maior parte da produção na indústria do couro.

À medida que a procura por produtos flexíveis e leves cresce rapidamente, inúmeras inovações e avanços tecnológicos ajudam a aumentar a procura de produtos no Reino Unido. Os calçados de couro têm alta durabilidade e permanecem resistentes mesmo em trabalhos pesados, junto com sapatos casuais de grife. Pode ser usado para aplicações internas e externas, tornando-o mais popular entre os consumidores do Reino Unido. Prevê-se que a crescente popularidade dos produtos de couro e o aumento das vendas online no Reino Unido impulsionem o mercado de artigos de couro no futuro. Prevê-se também que a crescente população de atletas e entusiastas do fitness impulsionará a expansão dos negócios. Os principais canais de distribuição de artigos de couro no Reino Unido são lojas de departamentos, lojas outlet, lojas de fábrica e sites de comércio eletrônico.

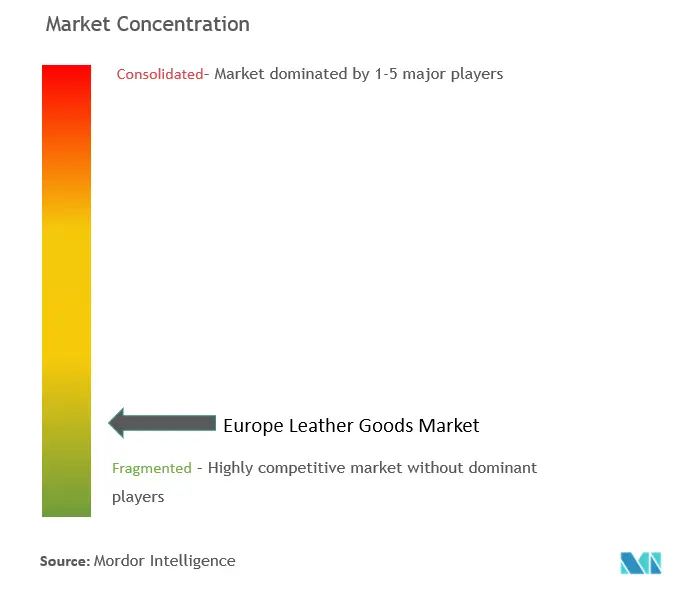

Visão geral da indústria de artigos de couro na Europa

O mercado de artigos de couro é altamente competitivo no setor organizado. Empresas como Kering SA, LVMH, Chanel SA, Prada e Hermès International SA são as mais ativas entre todos os principais players do mercado. As grandes empresas aumentando sua linha de produtos e ampliando sua presença na região europeia. A expansão é a estratégia preferida pelas empresas para reforçar o seu domínio no mercado de artigos de couro. Os principais intervenientes estão constantemente a tentar expandir as suas instalações de produção ou pontos de venda para acomodar a procura crescente, lançar novos designs e reforçar as suas estratégias para o desenvolvimento do mercado. Por exemplo, em outubro de 2022, a Prada lançou a nova bolsa de couro Supernova Handbags. As novas bolsas Supernova incluem SLGs e bolsas de couro feitas de couro liso e escovado.

Líderes do mercado europeu de artigos de couro

-

LVMH

-

Kering SA

-

Hermès International S.A.

-

Chanel SA

-

Prada

- *Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Notícias do mercado europeu de artigos de couro

- Em setembro de 2022, a LVMH Métiers d'art anunciou grandes investimentos em dois renomados fabricantes italianos Robins e Ally Projects. O curtume de couro exótico Ally Projects e o fabricante de pronto-a-vestir de couro de alta qualidade Robins foram adquiridos pela LVMH Métiers d'art. Este é o investimento mais recente numa longa progressão.

- Em fevereiro de 2022 , a Hermes anunciou a abertura de novas fábricas de artigos de couro na França para atender à demanda por bolsas Birkin de couro. A empresa pretende aumentar a capacidade de produção abrindo novas unidades, uma vez que produtos como as bolsas Birkin e Kelly estão cada vez mais difíceis de encontrar nas lojas.

- Em janeiro de 2022, a Chanel lançou um novo design de bolsa chamada CHANEL 22 Bag. É composto de couro incrivelmente flexível, mas durável, e foi projetado para ser funcional e leve. Esta bolsa está disponível em três tamanhos (pequeno, médio e grande).

- Em outubro de 2021, a designer britânica Anya Hindmarch lançava uma coleção de bolsas de couro biodegradáveis. Após dois anos de investigação e desenvolvimento, a marca londrina vai estrear a gama numa tentativa de criar peças que sejam naturalmente biodegradáveis, em vez de recircular itens que não vão para aterros em Espanha.

- Em março de 2021, Hermès e Stella McCartney lançaram produtos de couro em forma de cogumelo. Ambas as marcas utilizam alternativas de couro veganas, sustentáveis e sem animais, feitas a partir de micélio, a raiz subterrânea infinitamente renovável de fungos na França.

Segmentação da indústria de artigos de couro na Europa

Os artigos de couro são produtos feitos a partir do curtimento de couros e peles de animais, principalmente de gado. O mercado europeu de artigos de couro é segmentado por tipo, canal de distribuição e geografia. Com base no tipo, o mercado é segmentado em calçados, malas e acessórios. Com base nos canais de distribuição, o mercado é segmentado em lojas de varejo offline e online. Com base na geografia, o mercado é segmentado no Reino Unido, Alemanha, Espanha, França, Itália, Rússia e no resto da Europa. Para cada segmento, o dimensionamento e as previsões do mercado foram feitos com base no valor (em milhões de dólares).

| Calçados |

| Bagagem |

| Acessórios |

| Lojas de varejo off-line |

| Lojas de varejo on-line |

| Reino Unido |

| Alemanha |

| Espanha |

| França |

| Itália |

| Rússia |

| Resto da Europa |

| Tipo | Calçados |

| Bagagem | |

| Acessórios | |

| Canal de distribuição | Lojas de varejo off-line |

| Lojas de varejo on-line | |

| Geografia | Reino Unido |

| Alemanha | |

| Espanha | |

| França | |

| Itália | |

| Rússia | |

| Resto da Europa |

Perguntas frequentes sobre pesquisa de mercado de artigos de couro na Europa

Qual é o tamanho do mercado europeu de artigos de couro?

O tamanho do mercado europeu de artigos de couro deverá atingir US$ 71,94 bilhões em 2024 e crescer a um CAGR de 3,36% para atingir US$ 84,86 bilhões até 2029.

Qual é o tamanho atual do mercado europeu de artigos de couro?

Em 2024, o tamanho do mercado europeu de artigos de couro deverá atingir US$ 71,94 bilhões.

Quem são os principais atores do mercado europeu de artigos de couro?

LVMH, Kering SA, Hermès International S.A., Chanel SA, Prada são as principais empresas que operam no mercado europeu de artigos de couro.

Que anos cobre este mercado europeu de artigos de couro e qual era o tamanho do mercado em 2023?

Em 2023, o tamanho do mercado europeu de artigos de couro foi estimado em US$ 69,60 bilhões. O relatório abrange o tamanho histórico do mercado europeu de artigos de couro para os anos 2019, 2020, 2021, 2022 e 2023. O relatório também prevê o tamanho do mercado europeu de artigos de couro para os anos 2024, 2025, 2026, 2027, 2028 e 2029.

Página atualizada pela última vez em:

Relatório da indústria de artigos de couro na Europa

Estatísticas para a participação de mercado de artigos de couro da Europa em 2024, tamanho e taxa de crescimento de receita, criadas por Mordor Intelligence™ Industry Reports. A análise da Europe Leather Goods inclui uma previsão de mercado para 2029 e uma visão histórica. Obtenha uma amostra desta análise do setor como um download gratuito em PDF do relatório.