Análise de mercado de sistemas inerciais na Europa

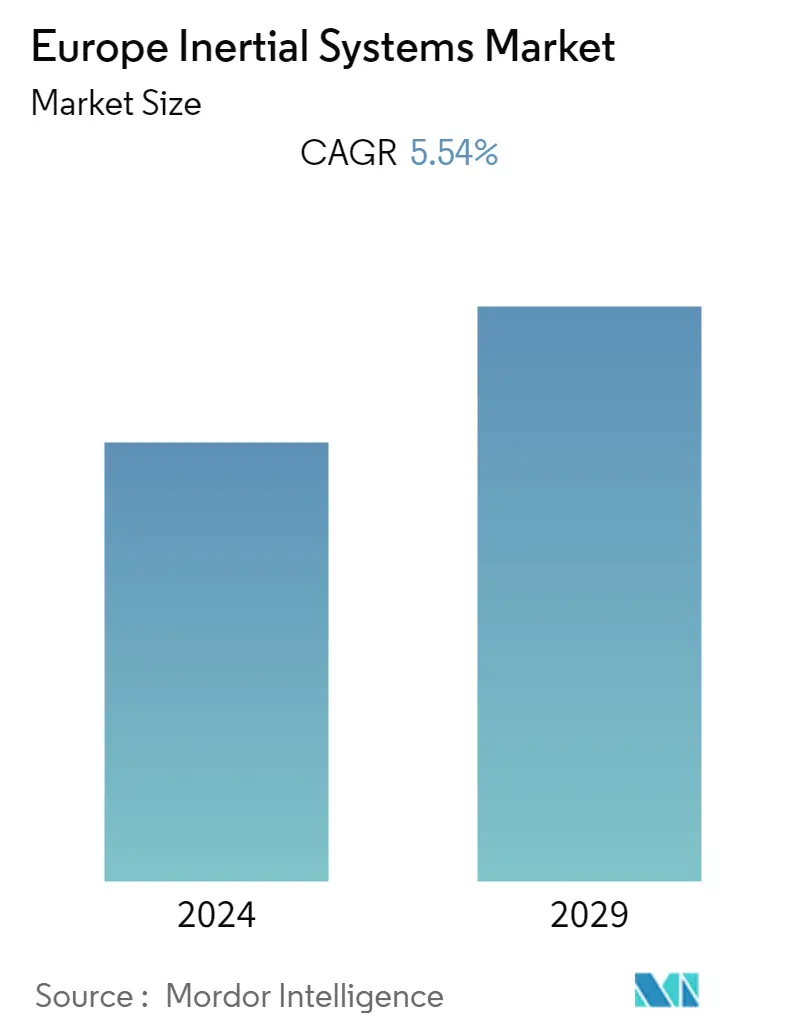

Espera-se que o mercado europeu de sistemas inerciais cresça a um CAGR de 5,54% durante o período de previsão.

- De acordo com a ACEA, cerca de 12,9 milhões de veículos motorizados são fabricados anualmente na União Europeia. O automóvel é uma das maiores indústrias da Europa. Muitas inovações tecnológicas na indústria automobilística ocorrem nesta área. Sensores inerciais são uma parte essencial dos automóveis atualmente. Eles são usados em vários sistemas, desde ABS até acionamento de airbags e até mesmo em recursos antirroubo. O crescimento da indústria automotiva nesta região ajudará o mercado de sistemas inerciais a crescer.

- O avanço do estilo de vida global resultou na necessidade de equipamentos com maior facilidade de uso. Isso possibilitou a tecnologia de detecção de movimento, que utiliza extensivamente sensores inerciais. Este é um fator impulsionador chave neste mercado e desempenhará um papel importante na definição do mercado para os próximos anos.

- Além disso, o aumento sem precedentes de veículos não tripulados na região em diversas aplicações, tanto civis como de defesa, também aumentou a necessidade de sistemas de navegação complexos que incluam sensores inerciais. O rápido avanço da tecnologia tornou os sensores acessíveis e baratos, tornando seu uso abundante nos dispositivos do dia-a-dia.

- No entanto, os sistemas de navegação inercial (INS) tendem a ter altas taxas de falhas e custos de reparação, resultando em elevados custos de manutenção para estes sistemas. Tais fatores podem restringir o crescimento do mercado.

- A pandemia de Covid-19 teve um impacto significativo nas indústrias aeroespacial e de defesa na região, com muitas empresas da aviação comercial a sofrer perturbações na produção e a abrandar a procura devido aos confinamentos impostos durante os primeiros meses do surto. No entanto, espera-se que a inclinação do crescimento para a defesa e a indústria aeroespacial pós-pandemia, combinada com os avanços tecnológicos nos sistemas de navegação, crie uma perspectiva positiva para o mercado nos próximos anos.

Tendências do mercado de sistemas inerciais na Europa

Espera-se que o segmento de defesa responda por um mercado significativo

- Os sistemas inerciais utilizam as saídas de acelerômetros, giroscópios ou magnetômetros para medir o movimento e a orientação dos objetos aos quais estão fixados em um, dois ou três eixos. Essas saídas podem ser usadas para diversas aplicações táticas e de defesa, incluindo rastreamento de posição e navegação.

- Além disso, o INS equipado com IMU constitui a espinha dorsal para a navegação e controle de muitos veículos militares, como aeronaves tripuladas, mísseis, submarinos, etc. Para aplicações de defesa, os IMUs podem ser usados para aplicações de estabilização e controle, como superfícies de voo de aeronaves, antenas e plataformas de armas e gimbals de câmeras e sensores.

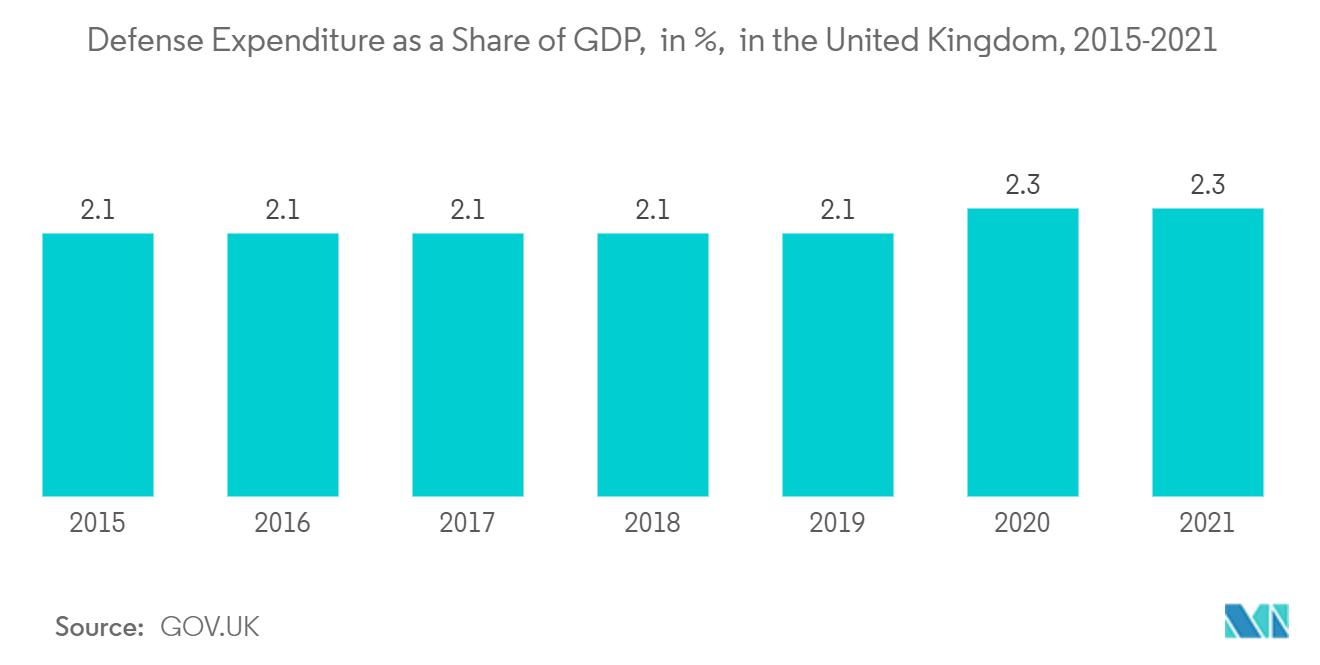

- Os crescentes gastos com defesa na região também criam uma demanda significativa para o mercado. Por exemplo, de acordo com o relatório anual de Dados de Defesa publicado pela Agência Europeia de Defesa (EDA), a despesa total europeia com a defesa atingiu um máximo histórico em 2021, marcando um aumento adicional de 6% em relação ao ano anterior e o sétimo ano de crescimento consecutivo.

- Além disso, em setembro de 2022, a Collins Aerospace recebeu um programa multimilionário como parte do Quadro de Pesquisa do Setor de Armas (WSRF) do Reino Unido para desenvolver uma Unidade de Medição Inercial (IMU) de nível de navegação para uso em futuras plataformas de armas complexas.

- Em colaboração com o Laboratório de Tecnologia de Ciência de Defesa (DSTL), Collins pretendia desenvolver um IMU de grau tático ou 'Classe A' usando tecnologia de Sistemas Micro-Eletro-Mecânicos (MEMS) para avançar as iniciativas do Ministério da Defesa (MOD) do Reino Unido. Usado para orientação e navegação em uma ampla gama de plataformas multidomínio, esperava-se que o novo IMU baseado em MEMS garantisse o desempenho desejado ao mesmo tempo em que visava um formato menor e custo mais baixo do que o RLG (Ring Laser Gyro) e FOG (Fibre Optic Soluções giroscópicas.

O surgimento da tecnologia MEMS impulsionará o mercado

- O grande tamanho e os altos custos restringiram significativamente a adoção em larga escala de sistemas inerciais. Houve uma mudança de paradigma nas técnicas de fabricação de sistemas inerciais após a virada do século.

- O surgimento da tecnologia Micro Electro Mechanical Systems (MEMS) resultou na miniaturização de elementos mecânicos e eletromecânicos em sensores e semicondutores por meio de técnicas de microfabricação e microusinagem. MEMS tornou-se agora uma parte fundamental dos futuros sistemas de navegação.

- O crescimento desta tecnologia tem sido impulsionado pela pressão crescente sobre os fabricantes contratados para reduzir o tamanho dos sistemas inerciais para torná-los adequados para aplicações mais amplas. MEMS apoiou enormemente o rápido aumento de dispositivos portáteis, pois oferecia capacidades aprimoradas em uma unidade pequena. A previsão do mercado de MEMS inercial prevê um aumento dramático no volume de dispositivos MEMS inerciais nos próximos anos.

- Os avanços na tecnologia MEMS não se restringem apenas a aplicações de nicho e de pesquisa; vários sistemas inerciais de nível comercial também foram disponibilizados no mercado. Esses dispositivos são integrados a ferramentas de auxílio GPS para fornecer soluções de navegação abrangentes.

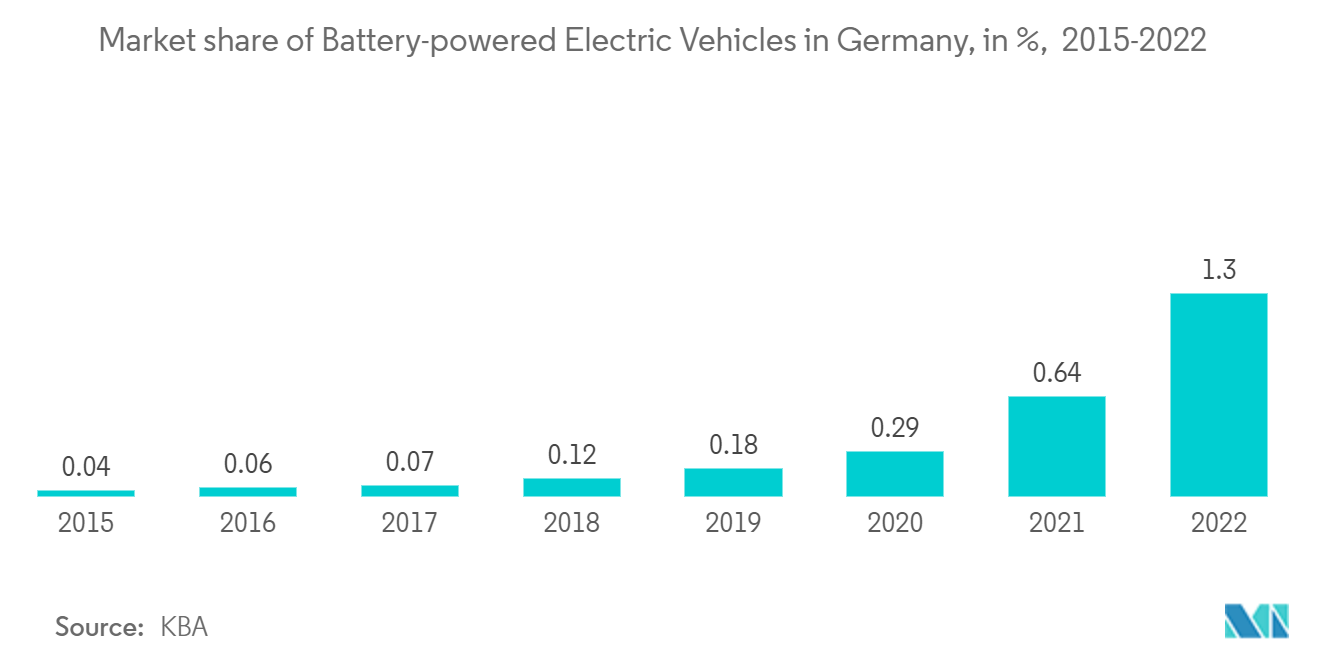

- O aumento da procura de veículos eléctricos na região também cria oportunidades significativas para o mercado, uma vez que os sensores baseados em MEMS estão a tornar-se cada vez mais essenciais para os VE. Os sensores inerciais são um dos sensores mais utilizados na indústria de EV. Acelerômetros baseados em MEMS podem medir aceleração de vibração estática ou dinâmica em EVs. Da mesma forma, os giroscópios baseados em MEMS usam objetos vibrantes e identificam a mudança de ângulos.

Visão geral da indústria de sistemas inerciais na Europa

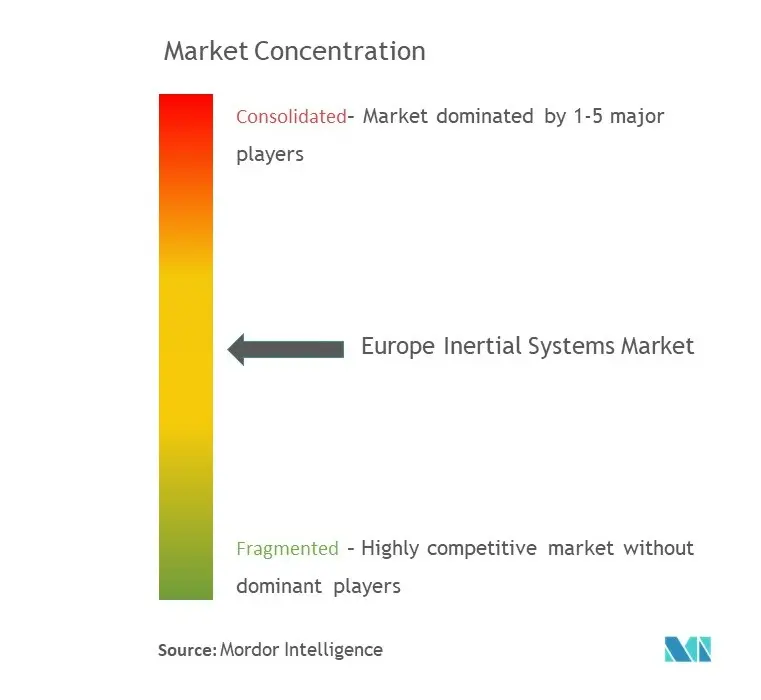

O mercado europeu de sistemas inerciais está moderadamente fragmentado devido à presença de vários fornecedores de soluções de sistemas inerciais. No entanto, os fornecedores concentram-se consistentemente no desenvolvimento de produtos para aumentar a sua visibilidade e presença. As empresas também estão passando por parcerias e aquisições estratégicas para ganhar força no mercado e aumentar sua participação no mercado.

- Julho de 2022 – Honeywell e Civitanavi Systems anunciaram uma colaboração para desenvolver unidades de medição inercial (IMU), sistemas de referência de direção de atitude e sistemas de navegação inercial para aplicações comerciais e de defesa.

- Maio de 2022 - Analog Devices, Inc. (ADI) lançou um acelerômetro MEMS de três eixos projetado para várias aplicações industriais e de saúde, incluindo monitoramento de sinais vitais, aparelhos auditivos e dispositivos de medição habilitados para movimento.

Líderes de mercado de sistemas inerciais na Europa

-

Honeywell Aerospace Inc.

-

Northrop Grumman Corporation

-

Bosch Sensortec GmbH

-

Analog Devices Inc.

-

Thales Group

- *Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Notícias do mercado de sistemas inerciais da Europa

- Maio de 2022 - A Analog Devices, Inc. (ADI) participou do SENSOR+TEST 2022, realizado em Nuremberg, Alemanha, e apresentou uma ampla gama de soluções de sensores. Isso incluiu um acelerômetro de 3 eixos com potência de nanowatts para aplicações de detecção de borda sempre ligadas, alimentadas por bateria, na área de saúde, automotiva e industrial.

- Março de 2022 – A Honeywell lançou um novo acelerômetro que oferece alto desempenho e confiabilidade em um pacote pequeno, robusto e de baixo custo. O acelerômetro MV60 MEMS foi projetado para uso aeroespacial e de defesa, mas também tem usos potenciais para aplicações industriais e marítimas que precisam de acelerômetros de alta precisão para navegação, pequenos, leves e que exigem pouca energia para operar.

Segmentação da indústria de sistemas inerciais na Europa

Sistema de Navegação Inercial (INS) é um sistema de navegação capaz de calcular a posição, seja em relação a algum sistema/ponto de referência ou em coordenadas absolutas. Neste sistema, as medições fornecidas por acelerômetros e giroscópios são usadas para rastrear a posição e orientação de um objeto em relação a um ponto de partida, orientação e velocidade conhecidos.

O mercado europeu de sistemas inerciais é segmentado por aplicação (Aviação Civil, Defesa, Eletrônicos de Consumo, Automotivo, Energia e Infraestrutura, Médica) e componente (Acelerômetro, Giroscópio, IMU, Magnetômetro, Atitude Heading e Sistema de Navegação). Os tamanhos e previsões do mercado são fornecidos em termos de valor (milhões de dólares) para todos os segmentos acima.

| Por aplicativo | Aviação Civil |

| Defesa | |

| Eletrônicos de consumo | |

| Automotivo | |

| Energia e Infraestrutura | |

| Médico | |

| Outras aplicações | |

| Por componente | Acelerômetro |

| Giroscópio | |

| NARIZ | |

| Magnetômetro | |

| Atitude rumo e sistema de navegação | |

| Outros componentes |

Perguntas frequentes sobre pesquisa de mercado de sistemas inerciais da Europa

Qual é o tamanho atual do mercado europeu de sistemas inerciais?

O Mercado Europeu de Sistemas Inerciais deverá registrar um CAGR de 5,54% durante o período de previsão (2024-2029)

Quem são os principais atores do mercado europeu de sistemas inerciais?

Honeywell Aerospace Inc., Northrop Grumman Corporation, Bosch Sensortec GmbH, Analog Devices Inc., Thales Group são as principais empresas que operam no mercado europeu de sistemas inerciais.

Que anos este Mercado Europeu de Sistemas Inerciais cobre?

O relatório abrange o tamanho histórico do mercado europeu de sistemas inerciais para os anos 2019, 2020, 2021, 2022 e 2023. O relatório também prevê o tamanho do mercado europeu de sistemas inerciais para os anos 2024, 2025, 2026, 2027, 2028 e 2029.

Nossos relatórios mais vendidos

Popular Automation Reports

Popular Technology, Media and Telecom Reports

Relatório da Indústria de Sistemas Inerciais da Europa

Estatísticas para a participação de mercado de Sistemas Inerciais da Europa em 2024, tamanho e taxa de crescimento de receita, criadas por Mordor Intelligence™ Industry Reports. A análise dos Sistemas Inerciais da Europa inclui uma perspectiva de previsão de mercado para 2029 e uma visão histórica. Obtenha uma amostra desta análise do setor como um download gratuito em PDF do relatório.