Análise do mercado de embalagens de vidro na Europa

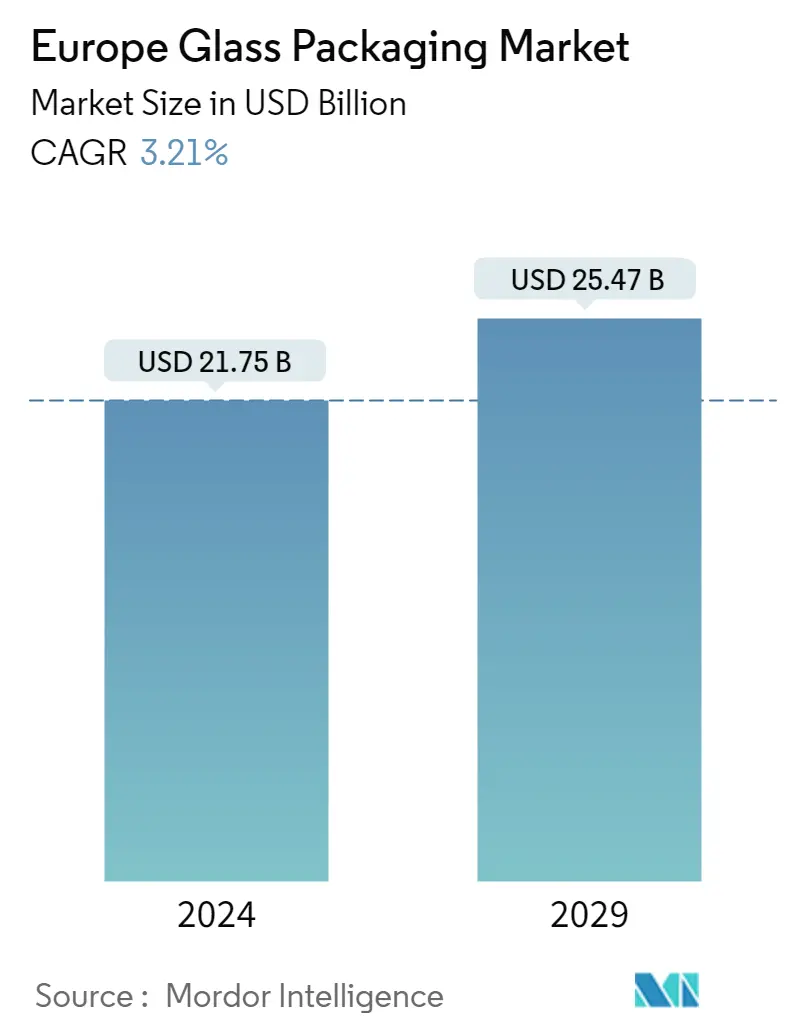

O tamanho do mercado europeu de embalagens de vidro é estimado em US$ 21,75 bilhões em 2024, e deverá atingir US$ 25,47 bilhões até 2029, crescendo a um CAGR de 3,21% durante o período de previsão (2024-2029).

A indústria vidreira europeia oferece aos consumidores uma variedade de embalagens de vidro para alimentos e bebidas, bem como cosméticos, farmácia e perfumaria.

- A European Container Glass Federations (FEVE) informa que existem 162 instalações de produção espalhadas por todo o continente. O vidro para embalagens contribui significativamente para a economia real da Europa, emprega cerca de 125.000 pessoas e gera um número significativo de oportunidades de emprego em toda a cadeia de abastecimento.

- Além disso, de acordo com a Glass Alliance Europe, o vidro para embalagens é o maior setor da indústria vidreira da UE. A produção de vidro como um todo aumentou para 39,12 milhões de toneladas em 2021, um aumento de 6,1% em relação a 2020, o que mostra que o mercado recuperou um pouco da queda de 8,1% de 2020 a 2019. Com a China e a América do Norte, a União Europeia continua ser um dos dois maiores produtores de vidro do mundo devido ao seu nível de produção. A Alemanha continua a ser o maior produtor da União Europeia, representando cerca de um quinto do total. Itália, França, Espanha, Reino Unido e Polónia são os próximos na fila.

- O maior foco dos fabricantes nos avanços tecnológicos e nas inovações de produtos de embalagem, a expansão do mercado de embalagens em geral e em países em desenvolvimento como a China e a Índia, a crescente demanda por soluções criativas de embalagens criadas usando técnicas de fabricação inovadoras e o aumento da renda disponível do consumidor são os principais fatores que impulsionam o mercado de embalagens de vidro.

- As novas regras de sustentabilidade e reciclabilidade na região também são fatores proeminentes que impulsionam o crescimento das embalagens de vidro. A União Europeia pretende reciclar 75% dos resíduos de embalagens até 2030 como parte do Pacote Económico Circular.

- No entanto, a taxa de crescimento do mercado será retardada pelas flutuações nos preços das matérias-primas e pela intensa concorrência de outros materiais de embalagem. Além disso, o impacto da pandemia na cadeia de abastecimento, a sensibilidade dos materiais de vidro e um aumento nos custos operacionais irão desacelerar a expansão do mercado.

- A epidemia de COVID-19 teve um impacto tanto na procura como na produção numa série de indústrias de utilizadores finais, como resultado do confinamento que foi implementado na maioria dos países da região. De acordo com a Advance Publications, as restrições na Alemanha e no Reino Unido e os confinamentos totais em Itália e França causaram um declínio nas vendas de fragrâncias e cosméticos. Por outro lado, houve demanda por embalagens de vidro, uma vez que as indústrias de alimentos, bebidas e farmacêutica são consideradas importantes por diversos governos da região.

Tendências do mercado de embalagens de vidro na Europa

Segmento de Bebidas terá participação significativa

- Uma vez que a maioria dos fabricantes vende bebidas alcoólicas embaladas em garrafas de vidro, a indústria de bebidas alcoólicas tem um impacto significativo no mercado europeu de recipientes de vidro.

- A indústria cervejeira é um dos principais contribuintes para a economia europeia e é crucial para apoiar os objetivos da UE de reduzir o desemprego dos jovens e promover o crescimento e a competitividade. A European Brewer apoia mais de 2 milhões de empregos e aproximadamente 40 mil milhões de euros em receitas fiscais do governo.

- A criação de produtos inovadores e leves, com designs atraentes e esquemas de cores brilhantes, com custos de produção mais baixos, continuou a ser um importante facilitador de crescimento. Empresas de bebidas proeminentes também estão a aumentar a adopção de embalagens de vidro, o que aumenta a quota do segmento de bebidas no mercado europeu.

- Por exemplo, em maio de 2022, as marcas Fuze Tea, Tropico, Sprite, Fanta e Minute Maid da Coca-Cola Europacific Partners (CCEP) serão vendidas em França em garrafas universais de 250 ml que podem ser devolvidas, limpas e recarregadas para utilização. em hotéis, restaurantes e cafés. Coca-Cola Original, Coca-Cola Zero e Coca-Cola Cherry passarão a estar disponíveis em garrafas de vidro retornáveis de 350ml, juntando-se às demais marcas.

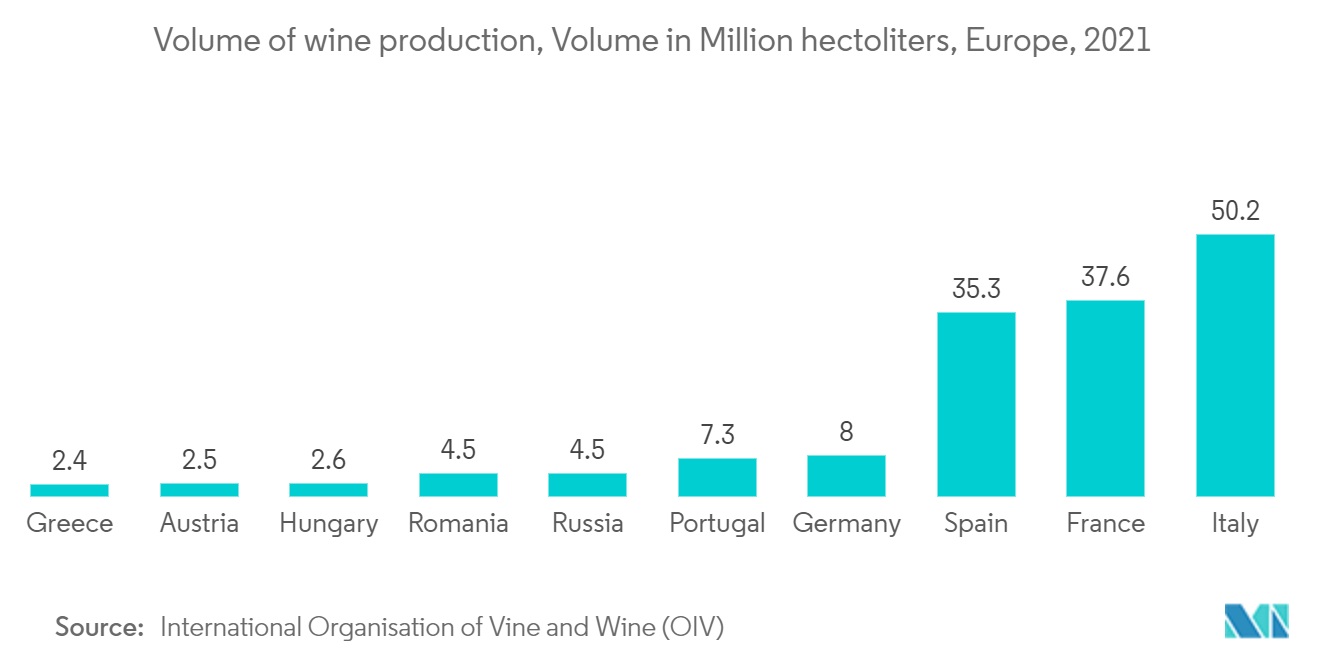

- De acordo com relatórios da Organização Internacional da Vinha e do Vinho (OIV), a Itália produziu cerca de 50,2 milhões de hectolitros de vinho em 2021, com a França em segundo lugar, com 37,6 milhões de hectolitros. As três nações, juntamente com a Espanha, geraram a maior parte do vinho consumido na Europa. O crescimento no volume de produção pode significar a importância das embalagens de vidro no segmento de bebidas em toda a Europa.

Espera-se que a Polónia testemunhe um crescimento significativo

- Durante o período projetado, prevê-se que a Polónia experimente o maior crescimento de embalagens na Europa Oriental. Espera-se que o desenvolvimento de garrafas de vidro seja alimentado por água engarrafada, sucos, bebidas energéticas e bebidas premium.

- No mercado da cerveja, do vinho e das bebidas espirituosas, onde as garrafas de vidro constituem a maioria das embalagens, com uma pequena proporção de outros tipos, prevê-se que a Polónia continue a ser um fornecedor líder. Na Polónia, nos últimos dois anos, o Grupo Heiz-Glas investiu mais de 40 milhões de euros. A empresa italiana Premi SPA também adquiriu uma nova fábrica de vidro na Polónia, especializada em vidrarias avançadas.

- A Wisconsin Economic Development Corporation relata que o sector de processamento de alimentos da Polónia está em constante expansão devido ao aumento das exportações, o que deverá aumentar a procura por embalagens de vidro. Para diminuir o efeito da crise do coronavírus nas empresas, o Ministério do Desenvolvimento está também a considerar adiar o novo imposto cobrado sobre bebidas não alcoólicas com adição de açúcar, cafeína e taurina. Prevê-se que isso tenha um impacto favorável no mercado.

- Por outro lado, o governo está a impor restrições ambientais que tornariam mais difícil para o país produzir embalagens de vidro. Por exemplo, o governo da Polónia anunciou em junho de 2022 que implementaria um sistema de depósito nacional no ano seguinte que permitiria aos clientes devolver latas usadas de vidro, plástico e alumínio aos retalhistas sem apresentar recibo, uma medida que o ministério do clima afirma diminuirá a poluição ambiental.

- Além disso, o país já está a assistir aos efeitos do Brexit nos seus produtores de alimentos, particularmente nas indústrias avícola, de leite e de lacticínios. O crescimento do mercado poderá ser dificultado durante o período de projeção, uma vez que uma parte substancial das embalagens destes produtos alimentares é feita de vidro.

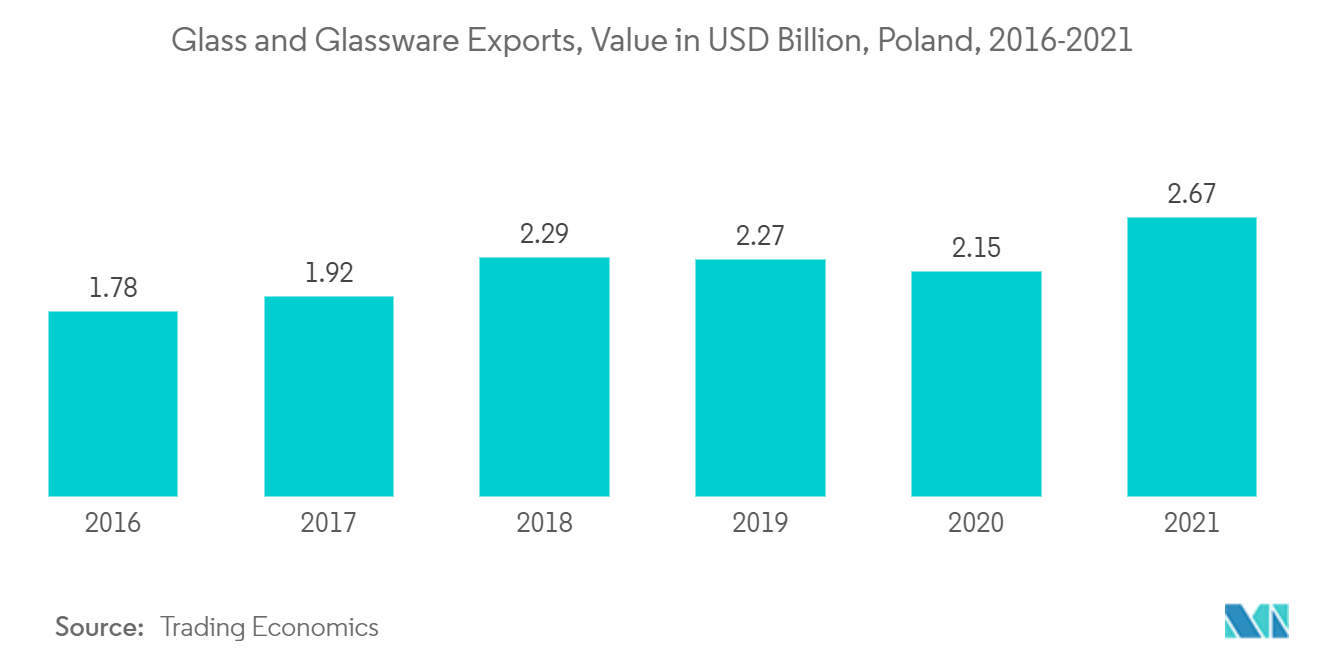

- A Trading Economics informou que as exportações de vidro e artigos de vidro estão avaliadas em cerca de 2,67 mil milhões de dólares em 2021. Além disso, o Observatório da Complexidade Económica (OEC) afirmou que a Polónia foi o oitavo maior exportador de vidro e artigos de vidro do mundo em 2020, com USD 2,16 bilhões em exportações. O vidro e os artigos de vidro ficaram em 32º lugar na lista das principais exportações da Polónia no mesmo ano. Alemanha (517 milhões de dólares), Chéquia (184 milhões de dólares), Eslováquia (133 milhões de dólares), França (121 milhões de dólares) e Suécia (109 milhões de dólares) são os principais mercados de exportação de vidro e artigos de vidro da Polónia.

Visão geral da indústria de embalagens de vidro na Europa

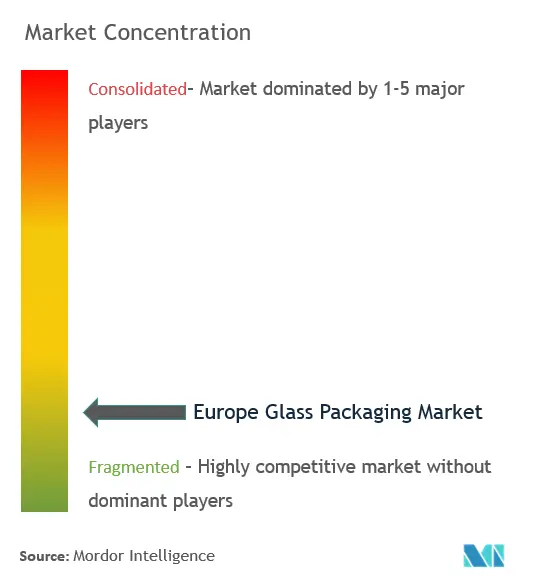

O mercado europeu de embalagens de vidro é altamente competitivo, com muitos players regionais tendo participações significativas no mercado. As empresas estão aproveitando iniciativas colaborativas estratégicas para aumentar a participação no mercado e a lucratividade. No entanto, as propriedades do vidro e os seus benefícios para bebidas, cosméticos e outras indústrias estão a levar ao aumento da adopção de garrafas e recipientes de vidro. Os fornecedores estão se concentrando na substituição do plástico por produtos de vidro verdes e ecológicos.

- Junho de 2021- A Beatson Clark PLC lançou uma garrafa de bebidas âmbar de 330 ml para venda geral e apoio às cervejarias e bebidas produzidas para o público. O produto tem um formato ou design incomum e é baseado na garrafa de alfa sirop. Além disso, a garrafa de vidro é adequada tanto para cervejas quanto para refrigerantes, já que a empresa pode alterar o gargalo de MCA para um gargalo em coroa padrão.

- Março de 2021 – O Stoelzle Glass Group, com sede na Europa, adquiriu a Anchor Hocking Glass Company, uma subsidiária integral do The Oneida Group em Monaca, Pensilvânia, para atender clientes internacionalmente.

- Fevereiro de 2021 - O Grupo Ardagh lançou a mais recente garrafa de vodka de edição limitada da Absolut, 'Absolut Movement', para inspirar as pessoas na celebração da inclusão. O frasco de vidro azul fosco apresenta um design em espiral ascendente de 16 espirais, simbolizando o ciclo interminável de mudanças. O fluxo ascendente da espiral giratória indica crescimento social.

Líderes do mercado europeu de embalagens de vidro

Gerresheimer AG

Owens-illinois Inc

Vidrala SA

Ardagh Packaging Group PLC

Piramal Glass Ltd

- *Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Notícias do mercado europeu de embalagens de vidro

- Setembro de 2021 – A Glassworks International Limited lançou potes artesanais para atender aos tipos de alimentos em crescimento, incluindo geleias, pastas, sobremesas pré-fabricadas, chutneys, óleos, bebidas e muito mais. Ao abrir uma linha voltada ao consumidor final, a Companhia ampliou seu escopo de atuação.

- Junho de 2021- Optibac Probiotics fez parceria com Beatson Clark para eliminar os recipientes plásticos da faixa de 30 ml, 60 ml e 120 ml, substituindo-os por potes de vidro âmbar com tampa de alumínio para todos os produtos em cápsulas. Isso permite uma reciclagem mais ampla sem comprometer a natureza delicada das bactérias amigáveis, tão importantes no interior, e garante a qualidade dos suplementos com embalagens mais ecológicas.

- Janeiro de 2021 - A Frigoglass SAIC anuncia que o contrato de fornecimento de refrigeradores de bebidas da empresa com a Coca-Cola HBC AG será prorrogado até 31 de dezembro de 2025. Além disso, a Frigoglass tem uma forte presença em regiões europeias mais maduras, enquanto ainda se expande e se estabelece em áreas emergentes.

Segmentação da indústria de embalagens de vidro na Europa

O vidro é um dos materiais de embalagem preferidos pelos usuários finais preocupados com a saúde e o meio ambiente. As embalagens de vidro preservam o sabor e aroma do produto. Como parte do escopo do mercado, foram consideradas as principais indústrias de usuários finais, como bebidas, alimentos, produtos farmacêuticos e cosméticos.

O estudo também abrange o impacto do COVID-19 no mercado europeu de vidro e analisa a tendência nos principais países europeus.

| Garrafas |

| Ampolas |

| Frascos |

| Seringas |

| Frascos |

| Outro tipo de produto |

| Bebida | Licor |

| Cerveja | |

| Refrigerantes | |

| Outras bebidas | |

| Comida | |

| Cosméticos | |

| Farmacêutico | |

| Outras indústrias de usuários finais |

| Reino Unido |

| Alemanha |

| França |

| Itália |

| Espanha |

| Polônia |

| Holanda |

| Resto da Europa |

| Por tipo de produto | Garrafas | |

| Ampolas | ||

| Frascos | ||

| Seringas | ||

| Frascos | ||

| Outro tipo de produto | ||

| Por setor de usuário final | Bebida | Licor |

| Cerveja | ||

| Refrigerantes | ||

| Outras bebidas | ||

| Comida | ||

| Cosméticos | ||

| Farmacêutico | ||

| Outras indústrias de usuários finais | ||

| Por país | Reino Unido | |

| Alemanha | ||

| França | ||

| Itália | ||

| Espanha | ||

| Polônia | ||

| Holanda | ||

| Resto da Europa | ||

Perguntas frequentes sobre pesquisa de mercado de embalagens de vidro na Europa

Qual é o tamanho do mercado europeu de embalagens de vidro?

O tamanho do mercado europeu de embalagens de vidro deverá atingir US$ 21,75 bilhões em 2024 e crescer a um CAGR de 3,21% para atingir US$ 25,47 bilhões até 2029.

Qual é o tamanho atual do mercado europeu de embalagens de vidro?

Em 2024, o tamanho do mercado europeu de embalagens de vidro deverá atingir US$ 21,75 bilhões.

Quem são os principais atores do mercado europeu de embalagens de vidro?

Gerresheimer AG, Owens-illinois Inc, Vidrala SA, Ardagh Packaging Group PLC, Piramal Glass Ltd são as principais empresas que operam no mercado europeu de embalagens de vidro.

Que anos abrange este mercado europeu de embalagens de vidro e qual era o tamanho do mercado em 2023?

Em 2023, o tamanho do mercado europeu de embalagens de vidro foi estimado em US$ 21,07 bilhões. O relatório abrange o tamanho histórico do mercado europeu de embalagens de vidro para os anos 2019, 2020, 2021, 2022 e 2023. O relatório também prevê o tamanho do mercado europeu de embalagens de vidro para os anos 2024, 2025, 2026, 2027, 2028 e 2029.

Página atualizada pela última vez em:

Relatório da indústria de embalagens de vidro na Europa

Estatísticas para a participação de mercado de embalagens de vidro na Europa em 2023, tamanho e taxa de crescimento de receita, criadas por Mordor Intelligence™ Industry Reports. A análise de embalagens de vidro na Europa inclui uma previsão de mercado para 2029 e uma visão histórica. Obtenha uma amostra desta análise do setor como um download gratuito em PDF do relatório.