Análise do mercado de sabores alimentares na Europa

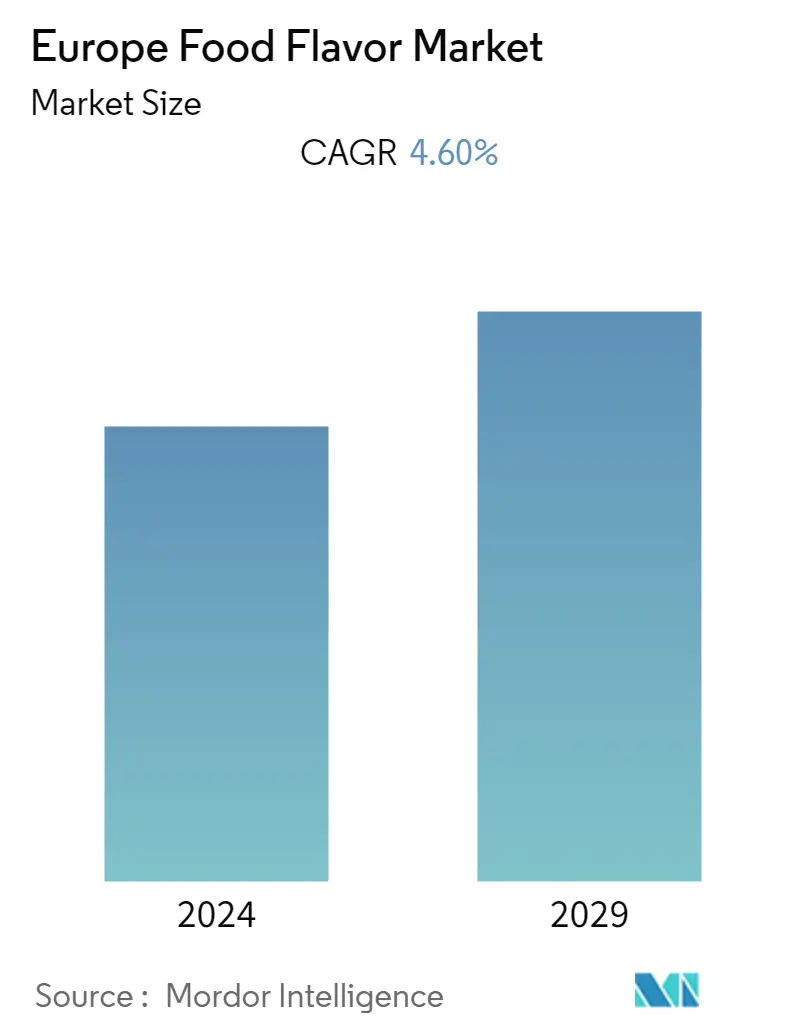

O mercado europeu de sabores alimentares está avaliado em US$ 3.939,1 milhões no ano em curso e deverá registrar um CAGR de 4,6% durante o período de previsão.

Desde o início da pandemia global de COVID-19, a taxa de crescimento anual do mercado europeu de sabores alimentares diminuiu. Seguiram-se restrições governamentais e perturbações significativas na produção e na cadeia de abastecimento. No entanto, o mercado também registou um aumento lento mas constante da procura durante o período em que os confinamentos foram levantados, à medida que mais pessoas em todo o mundo começaram a comprar mais produtos alimentares, incluindo alimentos e bebidas.

Ao longo dos anos, a globalização e a modernização aceleraram a necessidade de indústrias de aromas e de processamento de alimentos. Além disso, o aumento na taxa de consumo de alimentos com baixo teor de gordura, baixo teor de sal e baixo teor de carboidratos é o principal impulsionador do aumento do consumo/demanda de sabores alimentares. Como os sabores são específicos da região e do país, os fabricantes estão se concentrando em adquirir uma maior participação de mercado através da produção de sabores personalizados.

A indústria de aromatizantes alimentares é altamente dependente da fácil disponibilidade de matérias-primas. Os intervenientes no mercado estabeleceram bases de produção no mercado local para facilitar o acesso ao mesmo, o que intensificou a concorrência no mercado local. Esta mudança no comportamento do consumidor e na dinâmica do mercado de aromas alimentares está a levar os fabricantes de alimentos a abandonar a aplicação de aditivos artificiais em produtos alimentares. Grandes empresas alimentares como Kellogg's, General Mills, Nestlé, Campbell e Kraft comprometeram-se ainda mais a restringir o uso de aditivos e sabores artificiais nas suas formulações de produtos, apontando para um futuro promissor para sabores naturais derivados de plantas durante o período de previsão.

Tendências do mercado de sabores alimentares na Europa

Inclinação crescente para refeições prontas

Um dos principais impulsionadores do crescimento do mercado de sabores alimentares é a crescente demanda por refeições prontas para consumo (incluindo alimentos prontos para consumo, bebidas prontas para beber, lanches, refeições congeladas e outros produtos alimentícios semelhantes). ). A procura de alimentos processados e embalados está a aumentar tanto nas regiões desenvolvidas como nas regiões em desenvolvimento do mundo, como resultado da crescente urbanização, da expansão da população da classe média, do aumento do número de mulheres trabalhadoras e do aumento dos rendimentos disponíveis. Como resultado, há uma necessidade significativamente maior de soluções de embalagem e processamento de alimentos. Os sabores alimentares são, portanto, amplamente utilizados em alimentos processados e de conveniência, a fim de manter o frescor, a segurança, o sabor, a aparência e a textura das refeições processadas. A procura por produtos alimentares de alta qualidade com sabores frescos também cresceu à medida que a consciência dos clientes sobre a sua própria saúde aumentou. A fim de aumentar a sua base de consumidores, os fabricantes são encorajados a fornecer uma vasta selecção de produtos alimentares com todos os tipos de alternativas premium. Por exemplo, a Mane, fabricante francesa de sabores naturais premium de alto desempenho, oferece novos sabores naturais premium, como Amarena, Açúcar Queimado, Crema Fiorentina e Mascarpone.

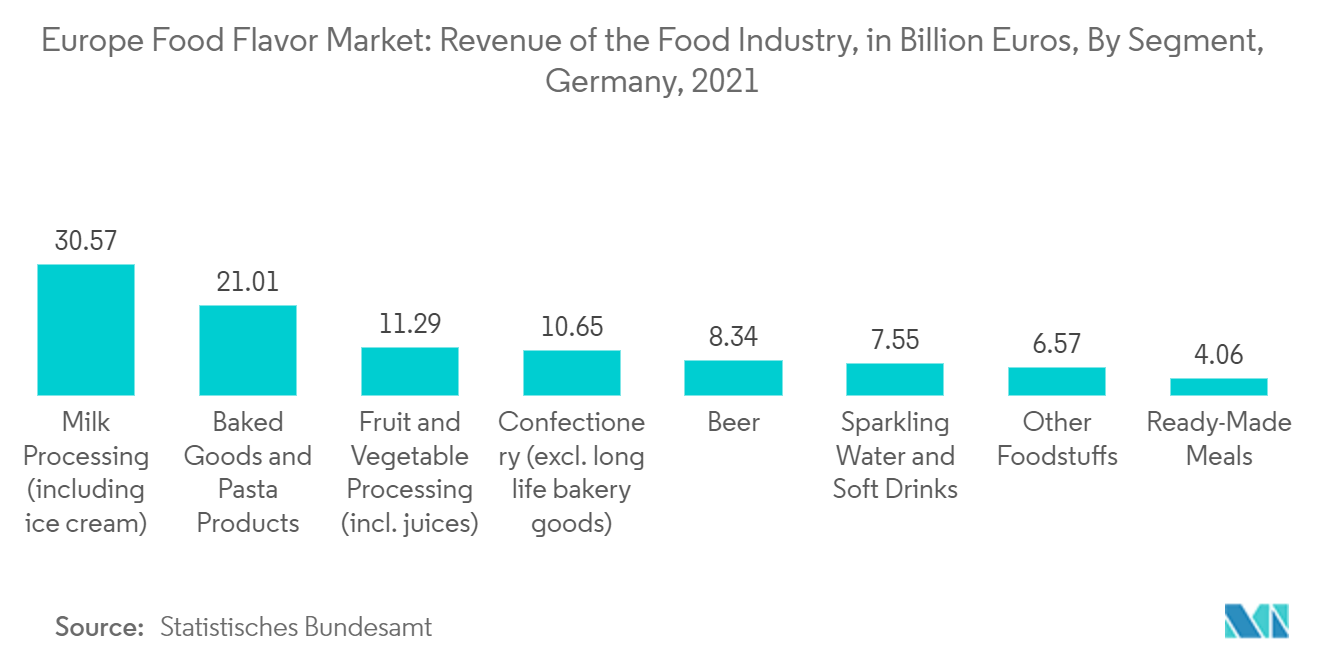

Alemanha é responsável pela maior participação de mercado

A Alemanha é o maior mercado de alimentos e bebidas da União Europeia. A indústria de processamento de alimentos representa a terceira maior indústria da Alemanha, de acordo com o Departamento de Agricultura dos EUA (USDA). A indústria de alimentos e bebidas do país oferece excelente potencial para formadores de sabor, uma vez que o sabor é um componente vital dos alimentos e bebidas, o que contribui para a palatabilidade, o posicionamento do produto e a segmentação do cliente. À medida que a população idosa na Alemanha consome produtos mais nutritivos devido às crescentes preocupações com a saúde, há um aumento contínuo na procura de ingredientes especiais, juntamente com sabores alimentares naturais no segmento de bebidas funcionais e fortificadas. Os produtores e empresas de aromatizantes alimentares monitorizam regularmente as tendências do mercado e procuram sempre técnicas alternativas para capitalizar a evolução das preferências dos consumidores.

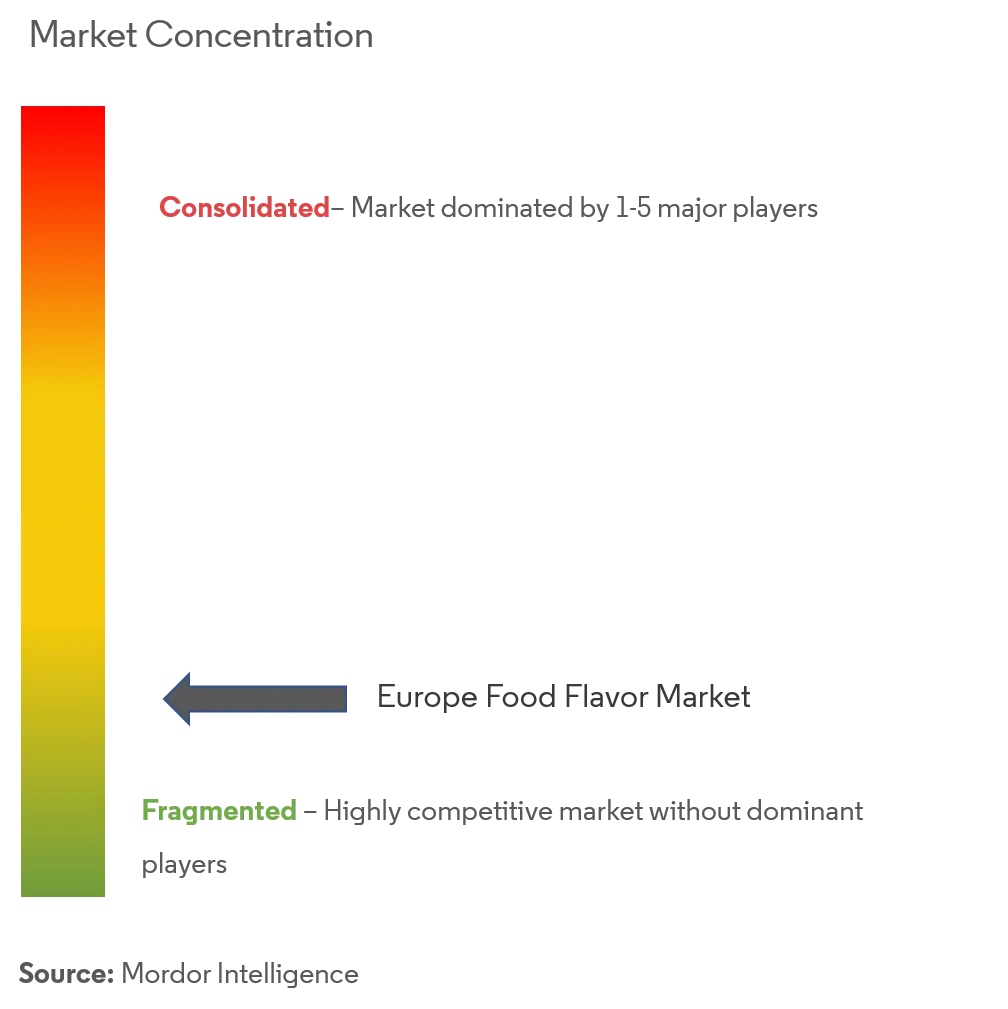

Visão geral da indústria de sabores de alimentos na Europa

O mercado de aromas alimentares na Europa é altamente competitivo. Kerry Group plc, Firmenich SA, Givaudan, European Flavors and Fragrances e BASF SE são alguns dos principais players presentes no mercado. Esses players estão adotando abordagens estratégicas como expansão, parcerias e fusões e aquisições para ganhar participação de mercado. As empresas que atuam no mercado estudado estão focando na produção de produtos com menos ingredientes artificiais e com rótulos limpos. Por exemplo, em julho de 2021, a Synergy Flavors lançou Inspiring Fruits, uma coleção de essências de frutas e sabores naturais. Além disso, as empresas estão a introduzir rótulos limpos e gamas de sabores orgânicos e a adquirir e a estabelecer parcerias com intervenientes locais para aumentar a sua presença em mercados potenciais e inexplorados.

Líderes de mercado de sabores alimentares na Europa

Givaudan

Kerry Group Plc

European Flavours and Fragrances

BASF SE

Firmenich SA

- *Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Notícias do mercado de sabores de alimentos na Europa

- Setembro de 2022 Rhovanil Natural Delica, Alta e Sublima foram os três novos aditivos naturais que a 'Solvay' adicionou à linha de Rhovanil Natural CW, um de seus produtos exclusivos. Com estes novos produtos, o negócio pretendia satisfazer a crescente procura dos clientes por produtos mais saudáveis, mais seguros, mais saborosos e mais naturais, permitindo ao mesmo tempo que a indústria alimentar e de bebidas migrasse para ingredientes naturais a um custo razoável.

- Junho de 2022 A Givaudan, com a Manus Bio, uma biofabricante de produtos naturais, anunciou o lançamento do BioNootkatone, um ingrediente sustentável, natural e com sabor cítrico de rótulo limpo. BioNootkatone fornece um sabor cítrico natural e refrescante que pode ser usado em uma variedade de aplicações em alimentos e bebidas.

- Outubro de 2021 O fabricante de aromatizantes ITS, com sede no Reino Unido, expandiu sua capacidade de testar aromatizantes de leite ao abrir uma unidade piloto de temperatura ultra-alta (UHT) na Inglaterra.

Segmentação da indústria de sabores de alimentos na Europa

Um sabor alimentar pode ser definido como um agente aromatizante, como um aditivo alimentar, que é utilizado para realçar a cor, o sabor ou o cheiro do alimento. O mercado europeu de sabores alimentares é segmentado por tipo, aplicação, forma e geografia. Com base no tipo, o mercado é segmentado em sabores naturais, sabores sintéticos e sabores naturais idênticos. Com base na aplicação, o mercado é segmentado em laticínios, panificação, confeitaria, salgadinhos e salgados, bebidas, entre outras aplicações. Em termos de forma, o mercado é segmentado em formas líquidas e em pó. O relatório também fornece uma análise regional. Com base na geografia, o segmento é categorizado em Espanha, Reino Unido, Alemanha, França, Itália, Rússia e Resto da Europa. Para cada segmento, o dimensionamento e as previsões do mercado foram feitos com base no valor (em milhões de dólares).

| Sabor natural |

| Sabor Sintético |

| Aroma Idêntico à Natureza |

| Laticínio |

| Padaria |

| Confeitaria |

| Petiscos e Salgados |

| Bebida |

| Outras aplicações |

| Líquido |

| Pó |

| Reino Unido |

| Alemanha |

| França |

| Rússia |

| Itália |

| Espanha |

| Resto da Europa |

| Por tipo | Sabor natural |

| Sabor Sintético | |

| Aroma Idêntico à Natureza | |

| Por aplicativo | Laticínio |

| Padaria | |

| Confeitaria | |

| Petiscos e Salgados | |

| Bebida | |

| Outras aplicações | |

| Por formulário | Líquido |

| Pó | |

| Por geografia | Reino Unido |

| Alemanha | |

| França | |

| Rússia | |

| Itália | |

| Espanha | |

| Resto da Europa |

Perguntas frequentes sobre pesquisa de mercado de sabores de alimentos na Europa

Qual é o tamanho atual do mercado europeu de sabores de alimentos?

O Mercado Europeu de Sabores Alimentares deverá registrar um CAGR de 4,60% durante o período de previsão (2024-2029)

Quem são os principais atores do mercado europeu de sabores de alimentos?

Givaudan, Kerry Group Plc, European Flavours and Fragrances, BASF SE, Firmenich SA são as principais empresas que operam no Mercado Europeu de Sabores Alimentares.

Que anos este Mercado Europeu de Sabores Alimentares cobre?

O relatório abrange o tamanho histórico do mercado europeu de sabores de alimentos para os anos 2019, 2020, 2021, 2022 e 2023. O relatório também prevê o tamanho do mercado europeu de sabores de alimentos para os anos 2024, 2025, 2026, 2027, 2028 e 2029.

Página atualizada pela última vez em:

Relatório da Indústria de Sabores Alimentares da Europa

Estatísticas para a participação de mercado, tamanho e taxa de crescimento de receita da Europa Food Flavors em 2024, criadas por Mordor Intelligence™ Industry Reports. A análise da Europe Food Flavors inclui uma previsão de mercado para 2029 e uma visão histórica. Obtenha uma amostra desta análise do setor como um download gratuito em PDF do relatório.