Análise de mercado de poliestireno expandido

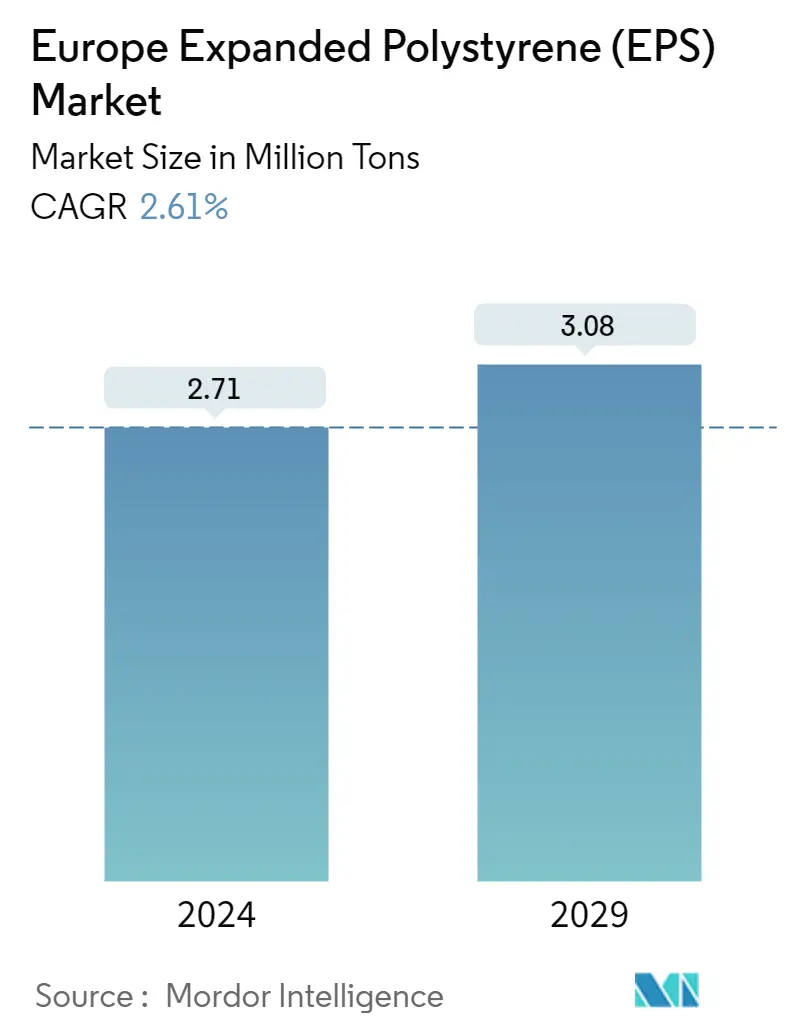

O tamanho do mercado europeu de poliestireno expandido é estimado em 2,71 milhões de toneladas em 2024, e deverá atingir 3,08 milhões de toneladas até 2029, crescendo a um CAGR de 2,61% durante o período de previsão (2024-2029).

A Europa, especialmente a Europa Ocidental, tem sido uma das regiões mais afetadas pela COVID-19. Espera-se que os pacotes de estímulo anunciados pela União Europeia acelerem o processo de recuperação, sendo provável que a procura de poliestireno expandido aumente com o crescimento da indústria da construção.

- No médio prazo, espera-se que o aumento da demanda do setor de embalagens impulsione o crescimento do mercado.

- No entanto, espera-se que a aplicação e o desenvolvimento da celulose moldada como alternativa verde dificultem o crescimento do mercado.

- A reciclagem na indústria de poliestireno expandido provavelmente funcionará como uma oportunidade durante o período de previsão.

Tendências do mercado de poliestireno expandido

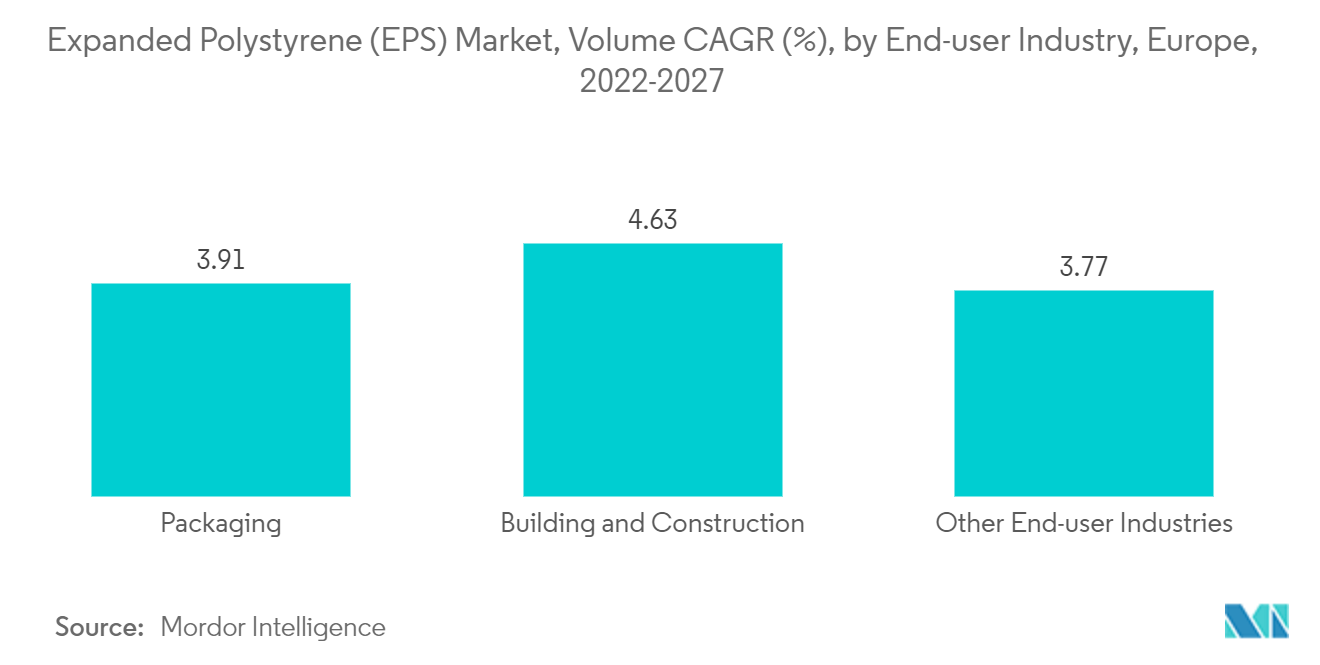

Espera-se que o segmento de construção civil domine o mercado

- O EPS tem excelentes propriedades mecânicas, tornando-o ideal para isolamento de telhados estruturais, pisos de subpavimentos, construção de estradas, isolamento de suporte de carga, etc. Além disso, o EPS não absorve umidade e suas propriedades térmicas e mecânicas não são afetadas pela umidade. , umidade ou umidade.

- No setor da construção, o EPS é utilizado em combinação com outros materiais, como o aço (em painéis sanduíche e utilizados na construção de câmaras frigoríficas), o concreto (como núcleo de isolamento em painéis de parede inclináveis), o gesso e as placas de gesso (como revestimentos). para painéis de teto e outros componentes pré-fabricados).

- Pisos e tetos representam a maior fatia de mercado de aplicações de EPS no setor da construção, seguidos pelos sistemas de cobertura. Além disso, o isolamento de coberturas EPS é usado em sistemas de cobertura e proporciona desempenho térmico consistente e econômico.

- O aumento do preço da energia está a forçar os consumidores a trabalhar no sentido de melhorar a eficiência térmica das construções para reduzir o seu consumo de energia, impulsionando assim o mercado de sistemas de cobertura baseados em EPS.

- A indústria da construção civil é o maior consumidor de EPS. O consumo de EPS está aumentando em todo o mundo devido ao crescimento das aplicações. Além disso, a indústria da construção europeia está a recuperar.

- De acordo com a Comissão Europeia, em comparação com 2020, a produção média anual de construção aumentou 5,2% em toda a Eurorregião e 4,8% na União Europeia em 2021. Além disso, em dezembro de 2021, a produção mensal de construção do Reino Unido aumentou 2% em comparação com o mês anterior. Com o aumento das atividades de construção, a procura por EPS também deverá aumentar significativamente.

- Portanto, espera-se que o mercado de EPS floresça durante o período de previsão.

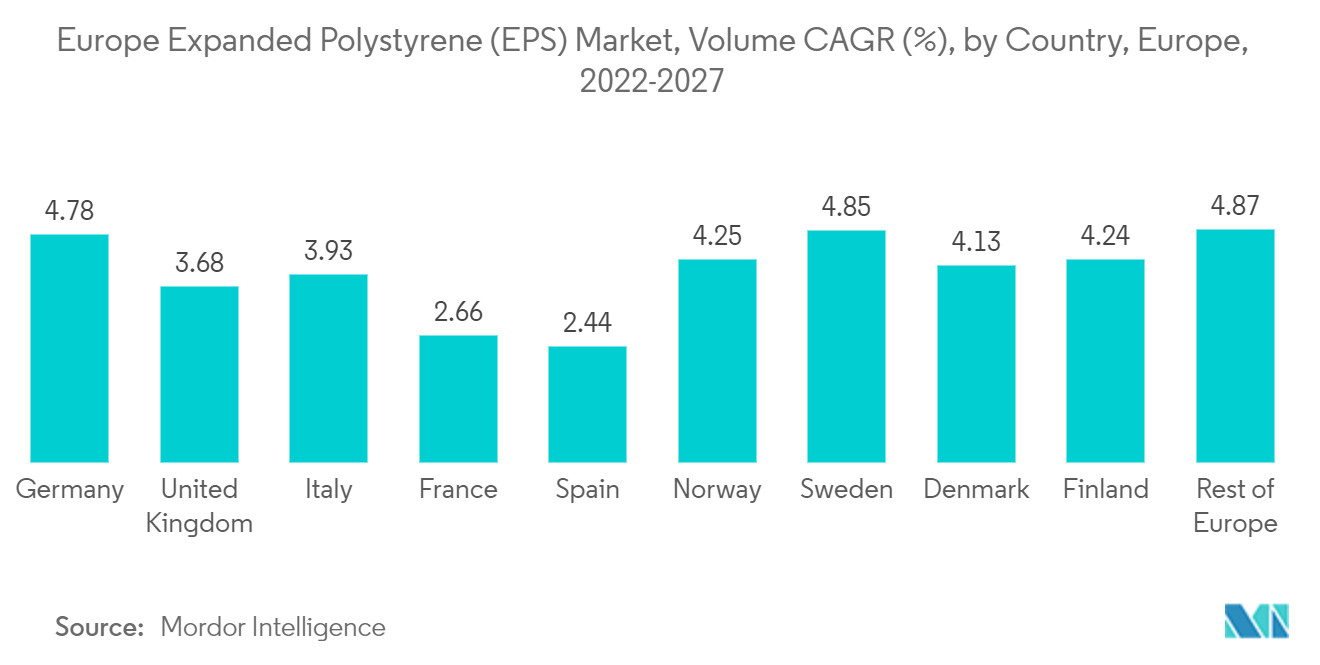

Espera-se que a Alemanha domine o mercado

- A Alemanha detém a maior participação no valor da produção no setor da construção, seguida pela França. Com o investimento anual fluindo de forma constante nos últimos anos, com o governo alemão apoiando a renovação e construção com eficiência energética, espera-se que o segmento de construção cresça durante o período de previsão.

- De acordo com as estatísticas divulgadas pelo Statistisches Bundesamt (Destatis), o governo federal estabeleceu a meta de construir 400.000 novas habitações na Alemanha todos os anos. Em 2021, a construção de 293.393 casas foi concluída na Alemanha, em comparação com 306.376 novas casas em 2020.

- De acordo com o Eurostat, a produção total de construção na Alemanha aumentou 5,4% no primeiro trimestre de 2022 em comparação com a produção do primeiro trimestre de 2021 e aumentou 3,6% em comparação com o trimestre anterior do mesmo ano, aumentando assim o consumo de EPS de várias aplicações de construção no país. Em abril de 2022, a produção da indústria da construção no país diminuiu 1,2% em relação ao mesmo mês do ano anterior e diminuiu 2,1% em relação a março de 2022. Além disso, de acordo com o Departamento Federal de Estatística (Destatis), em março de 2022, foi permitida a construção de 34.794 habitações na Alemanha, registando uma taxa de declínio de 8,9%, ou 3.410 licenças de construção, face a março de 2021.

- Além disso, na Alemanha, as soluções de embalagem estão sendo progressivamente utilizadas para produtos personalizados e inovações. Portanto, tem havido um aumento na adoção do EPS no país, auxiliando no crescimento do mercado expandido de poliestireno na Alemanha nos próximos anos. Embalagens menores são procuradas em todo o país nos setores de alimentos embalados e cuidados pessoais. De acordo com os dados publicados pelo Statistisches Bundesamt, as receitas da indústria de embalagens na Alemanha em 2021 representaram 29,59 mil milhões de euros, em comparação com 26,26 mil milhões de euros em 2020.

- A indústria de alimentos e bebidas do país é a quarta maior em termos de possibilidades de crescimento no futuro. A indústria é caracterizada por seus setores empresariais de pequeno e médio porte com cerca de 6.000 empresas.

- Há uma procura crescente por produtos enriquecidos com valor e qualidade, incluindo produtos orgânicos e de comércio justo e produtos de saúde e bem-estar, indicando uma procura potencial favorável por materiais de embalagem. EPS é aprovado para uso em conjunto com produtos alimentícios.

- Assim, as tendências acima mencionadas provavelmente influenciarão o consumo global de EPS no país durante o período de previsão.

Visão geral da indústria de poliestireno expandido

O mercado europeu de poliestireno expandido está concentrado, com os cinco principais players representando mais de 50% da capacidade de produção na Europa. Os cinco principais players do mercado (sem ordem específica) são Synthos Group, BASF SE, Ravago, SUNPOR e BEWiSynbra Group.

Líderes de mercado de poliestireno expandido

-

BASF SE

-

Ravago

-

SUNPOR

-

BEWiSynbra Group

-

Synthos

- *Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Notícias do mercado de poliestireno expandido

- Julho de 2022 A BEWI ASA assinou uma carta de intenções para adquirir a empresa de isolamento lituana BalPol. Esta aquisição pode ajudar a BEWI a expandir a sua presença geográfica.

- Março de 2022 A BASF SE expandiu seu portfólio de granulado de poliestireno expansível grafítico (EPS) com o lançamento do Neopor F 5 Mcycled, que contém 10% de material reciclado e é adequado para inúmeras aplicações em edifícios, principalmente isolamento de fachadas

Segmentação da Indústria de Poliestireno Expandido

O poliestireno expandido (EPS) é um material plástico de espuma produzido a partir de esferas sólidas de poliestireno. É usado principalmente para embalagens, isolamento, etc. Devido às suas propriedades de leveza, durabilidade, eficiência térmica, absorção de choque, resistência à umidade e facilidade de uso, o poliestireno expandido é utilizado significativamente no setor de construção civil.

O mercado é segmentado por tipo de produto, indústria de usuário final e geografia. Por tipo de produto, o mercado é segmentado em EPS branco e EPS cinza e prata. Pela indústria de usuários finais, o mercado é segmentado em embalagens, construção civil e outras indústrias de usuários finais. O relatório também abrange o tamanho do mercado e as previsões para o mercado europeu de EPS em nove países da região. Para cada segmento, o dimensionamento e as previsões do mercado foram feitos com base no volume (quiloton).

| EPS branco |

| EPS cinza e prata |

| Embalagem |

| Construção e Construção |

| Outras indústrias de usuários finais |

| Alemanha |

| Reino Unido |

| Itália |

| França |

| Espanha |

| Noruega |

| Suécia |

| Dinamarca |

| Finlândia |

| Resto da Europa |

| Tipo de Produto | EPS branco |

| EPS cinza e prata | |

| Indústria do usuário final | Embalagem |

| Construção e Construção | |

| Outras indústrias de usuários finais | |

| Geografia | Alemanha |

| Reino Unido | |

| Itália | |

| França | |

| Espanha | |

| Noruega | |

| Suécia | |

| Dinamarca | |

| Finlândia | |

| Resto da Europa |

Perguntas frequentes sobre pesquisa de mercado de poliestireno expandido

Qual é o tamanho do mercado europeu de poliestireno expandido (EPS)?

O tamanho do mercado europeu de poliestireno expandido (EPS) deverá atingir 2,71 milhões de toneladas em 2024 e crescer a um CAGR de 2,61% para atingir 3,08 milhões de toneladas até 2029.

Qual é o tamanho atual do mercado de poliestireno expandido (EPS) na Europa?

Em 2024, o tamanho do mercado europeu de poliestireno expandido (EPS) deverá atingir 2,71 milhões de toneladas.

Quem são os principais atores do mercado europeu de poliestireno expandido (EPS)?

BASF SE, Ravago, SUNPOR, BEWiSynbra Group, Synthos são as principais empresas que operam no mercado europeu de poliestireno expandido (EPS).

Que anos cobre este mercado europeu de poliestireno expandido (EPS) e qual era o tamanho do mercado em 2023?

Em 2023, o tamanho do mercado europeu de poliestireno expandido (EPS) foi estimado em 2,64 milhões de toneladas. O relatório abrange o tamanho histórico do mercado europeu de poliestireno expandido (EPS) para os anos 2019, 2020, 2021, 2022 e 2023. O relatório também prevê o tamanho do mercado europeu de poliestireno expandido (EPS) para os anos 2024, 2025, 2026, 2027 , 2028 e 2029.

Página atualizada pela última vez em:

Relatório da Indústria EPS

Estatísticas para a participação de mercado de EPS em 2024, tamanho e taxa de crescimento de receita, criadas pela Mordor Intelligence™ Industry Reports. A análise EPS inclui uma previsão de mercado para 2029 e uma visão histórica. Obtenha uma amostra desta análise do setor como um download gratuito em PDF do relatório.