Tamanho do mercado de motores elétricos EV na Europa

| Período de Estudo | 2019 - 2029 |

| Ano Base Para Estimativa | 2023 |

| Período de Dados de Previsão | 2024 - 2029 |

| Período de Dados Históricos | 2019 - 2022 |

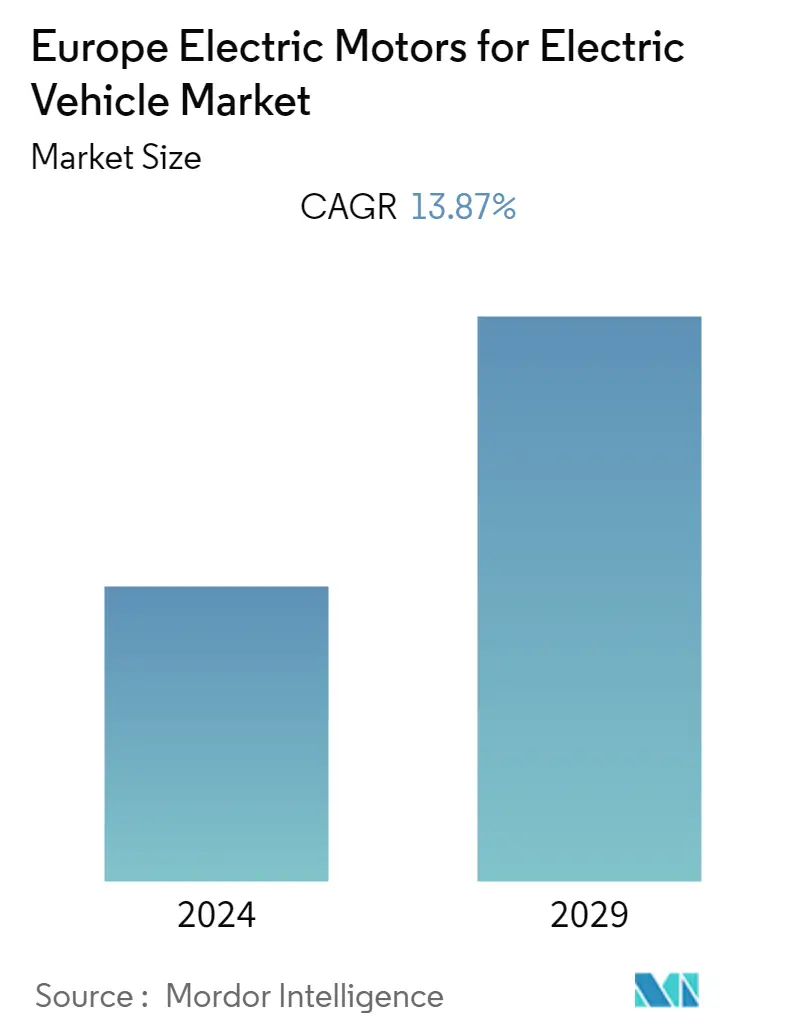

| CAGR | 13.87 % |

| Concentração de Mercado | Médio |

Jogadores principais

*Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica |

Como podemos ajudar?

Análise de mercado de motores elétricos EV na Europa

Os motores elétricos europeus para o mercado de veículos elétricos estão avaliados em 126,85 mil milhões de dólares em 2021 e deverão ultrapassar uma avaliação líquida de 276,53 mil milhões de dólares até ao final de 2027, registando um sólido crescimento CAGR de 13,87% no período previsto.

Os veículos eléctricos estão a testemunhar um crescimento significativo devido à necessidade de responder às futuras necessidades energéticas. A necessidade de alcançar um transporte sustentável desempenha um papel significativo no impulso à procura de veículos eléctricos. Os veículos eléctricos estão a surgir como parte integrante da indústria automóvel e representam um caminho para alcançar a eficiência energética, juntamente com a redução das emissões de poluentes e outros gases com efeito de estufa.

Os motores elétricos são o principal componente do trem de força de qualquer veículo elétrico, uma vez que a competição em veículos elétricos está cada vez mais intensa entre os fabricantes de veículos, os fabricantes de veículos convencionais estão entrando no mercado de veículos elétricos para obter uma vantagem adicional sobre os concorrentes.

Embora, durante a COVID-19, o mercado tenha testemunhado um declínio constante em meio aos desafios da cadeia de abastecimento enfrentados pelos distribuidores e fornecedores na Europa. Além disso, o impacto da COVID-19 no mercado de veículos eléctricos foi inevitável, uma vez que afectou quase todas as outras indústrias do mercado. No entanto, o mercado de veículos eléctricos (VE) está a testemunhar um crescimento substancial devido à rápida escalada anual da taxa de adopção de veículos eléctricos híbridos moderados em toda a Europa. Logo após o primeiro trimestre de 2022, a procura por veículos eléctricos elevou a adopção de motores eléctricos na Europa, o que levou o mercado novamente à fase de recuperação. Por exemplo, no primeiro trimestre de 2022, o Grupo Volkswagen, que inclui Volkswagen, Audi, Porsche, Skoda e SEAT, relatou uma venda líquida de 99.100 unidades em seu segmento BEV. Isto mostra um aumento acentuado de 65,2% na taxa de crescimento anual. No ano fiscal de 2021, o Grupo Volkswagen vendeu um número recorde de seus veículos elétricos plug-in, cerca de 762.400 unidades.

Além disso, durante o período de previsão de longo prazo, o aumento das preocupações ambientais, juntamente com iniciativas e políticas governamentais favoráveis, são alguns dos principais fatores que impulsionam o crescimento do mercado. O aumento dos custos de energia e a concorrência entre as tecnologias emergentes de eficiência energética também têm impulsionado o crescimento do mercado.

As políticas governamentais desempenharam um papel importante na promoção dos veículos elétricos. Os resultados podem ser testemunhados em muitos países europeus, onde os veículos eléctricos ocuparam uma parte significativa da população total de veículos. A Noruega e a França estão posicionadas para assumir o papel de liderança na indústria de veículos eléctricos, devido às políticas governamentais de apoio.

Considerando os fatores e desenvolvimentos acima mencionados, espera-se que a demanda por motores elétricos permaneça positiva durante o período de previsão.

Tendências do mercado de motores elétricos EV na Europa

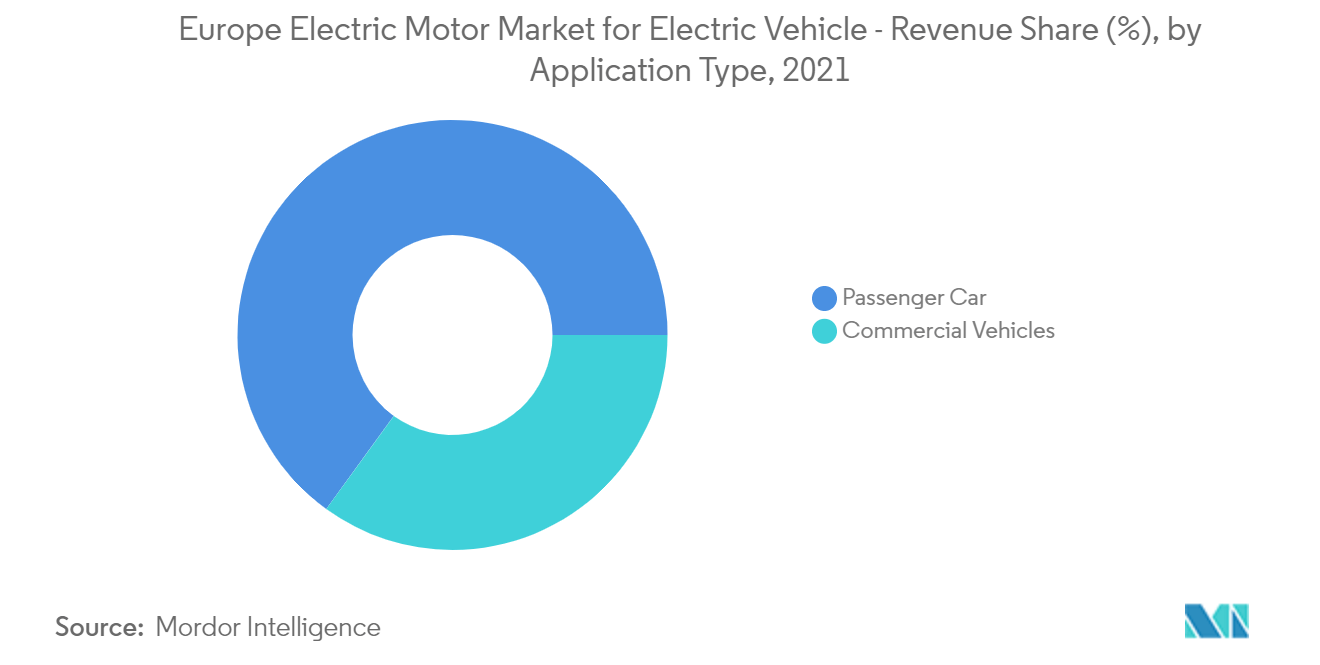

Automóveis de passageiros conquistam participação importante no mercado

Os automóveis de passageiros conquistam uma participação dominante no mercado de motores elétricos para veículos elétricos, à medida que os OEMs continuam a planear investir enormemente em investigação e desenvolvimento para o desenvolvimento do veículo elétrico da próxima geração.

A indústria automóvel europeia oferece um amplo portfólio de tecnologias para veículos eletrificados e adota as mais avançadas tecnologias em sistemas de veículos. Daimler, Grupo Volkswagen, ZF Friedrichshafen e Robert Bosch são os principais intervenientes na tendência crescente de soluções de eletrificação de veículos e continuam a expandir-se para avançar no mercado de veículos elétricos que mais cresce na Europa.

A Europa testemunhou um aumento no registo de automóveis elétricos de passageiros durante o ano de 2020. Um aumento significativo de 3,5% para 11% foi registado no total de registos de automóveis elétricos novos de passageiros, representando 6% do total de registos de automóveis novos.

É provável que muitas empresas de fabrico automóvel rentabilizem as inúmeras oportunidades na Europa, incluindo gradualmente veículos de mobilidade sustentável no seu portefólio. Por exemplo,.

- Em Março de 2022, a Ford Motors anunciou a inclusão de três veículos de passageiros totalmente eléctricos na Europa até ao final de 2024 e estabeleceu a meta de vender mais de 600.000 veículos eléctricos anualmente até 2026 na região da Europa.

- Em janeiro de 2022, a General Motors anunciou a possibilidade de investir mais de 4 mil milhões de dólares em duas fábricas no Michigan para aumentar a sua capacidade de produção de automóveis elétricos. GM e LG Energy Solution propuseram a construção de uma instalação de baterias de US$ 2,5 bilhões em Lansing.

Alemanha impulsionará o crescimento do mercado

Depois da China, a Alemanha é o segundo maior mercado único do mundo para veículos elétricos. Os BEVs e os híbridos plug-in (PHEVs) representam 19% do mercado automóvel europeu, sendo a Alemanha responsável por 30% desse total. Os registos de novos automóveis eléctricos de passageiros na Alemanha cresceram 83,3%, para 355.961 veículos eléctricos a bateria em 2021. Isto aumentou a percentagem de carros eléctricos no mercado alemão de automóveis novos de 6,65% em 2020 para um novo máximo de 13,6% em 2021.

Em Março de 2021, a Alemanha iniciou um grande programa de investimento em infra-estruturas de carregamento de automóveis eléctricos para cumprir o seu objectivo para 2030 de 10 milhões de veículos eléctricos e um milhão de estações de carregamento nas auto-estradas alemãs. O programa também irá financiar 5,5 mil milhões de euros (6,5 mil milhões de dólares) para infraestruturas de carregamento de automóveis elétricos.

O país também oferece consideráveis reduções fiscais e incentivos para a compra de carros elétricos e estações de carregamento. Os novos automóveis eléctricos que custam menos de 40.000 euros são elegíveis para um reembolso governamental de 9.000 euros, enquanto um subsídio de 900 euros do banco estatal de desenvolvimento está disponível para a construção de uma estação privada de carregamento de carros eléctricos. Em 2021, os compradores alemães de automóveis eléctricos continuaram a beneficiar de subsídios generosos. Devido ao maior potencial de mercado, os principais OEMs estão a impulsionar os investimentos no país para ganhar uma quota de mercado significativa. Por exemplo,.

- Em março de 2022, a Volkswagen anunciou que está a investir 35 mil milhões de euros para construir uma nova fábrica de veículos elétricos em Wolfsburg, na Alemanha. A nova fábrica se concentrará em veículos Trinity para o mercado de massa, que são a peça central da nova frota totalmente elétrica da Volkswagen.

- Em março de 2022, a Tesla inaugurou a quarta Gigafactory em Berlim, que é também a primeira na Europa. Anualmente, o projeto Tesla Giga Berlin deverá produzir até 5.00.000 automóveis.

A crescente demanda e vendas de veículos elétricos também impulsionou a adoção de motores elétricos. por exemplo, em julho de 2022, o fabricante alemão de componentes Mahle desenvolveu um motor elétrico que tem a capacidade de funcionar continuamente sob uma carga de mais de 90% durante seu pico. Além disso, este motor elétrico superior de torque contínuo (SCT) evita superaquecimento e é compacto e leve, o que o torna mais barato e confiável para o segmento de automóveis de passageiros.

Considerando este desenvolvimento contínuo no panorama dos veículos eléctricos, espera-se que a procura por motores eléctricos na Alemanha permaneça no lado positivo do gráfico.

Visão geral da indústria de motores elétricos EV na Europa

O mercado europeu de motores elétricos para veículos elétricos está moderadamente fragmentado devido à presença de muitos players locais e globais, como Robert Bosch GmbH, Continental AG e Siemens AG. O mercado está a transformar-se a um ritmo rápido e as empresas locais enfrentam empresas difíceis de intervenientes estrangeiros. Como resultado, as empresas estão a aumentar o investimento em projetos de ID para fornecer a melhor tecnologia aos fabricantes de automóveis. Por exemplo,.

- Em abril de 2021, a japonesa Nidec Corporation anunciou que a empresa abriu novos escritórios na Sérvia e está instalando duas novas fábricas na cidade para expandir seu fabricante de motores elétricos no mercado europeu de veículos elétricos.

Líderes de mercado de motores elétricos EV na Europa

-

Continental AG

-

Robert Bosch GmbH

-

DENSO Corporation

-

Magna International

-

Siemens AG

*Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Notícias do mercado de motores elétricos EV na Europa

Em setembro de 2022, a Robert Bosch lançou novos acionamentos elétricos para os novos veículos comerciais leves que serão lançados. Este novo acionamento elétrico fará sua estreia no segmento Daimler Truck, complementado por um conversor DC/DC, motor e unidade de controle do veículo fornecidos pelos engenheiros de transmissão da Bosch.

Em fevereiro de 2022, o Grupo Renault, a Valeo Siemens eAutomotive e a Valeo anunciaram que assinaram um memorando de entendimento para formar uma parceria estratégica para projetar, fabricar e co-desenvolver motores elétricos automotivos para veículos elétricos na França..

Relatório de mercado de motores elétricos EV da Europa – Índice

1. INTRODUÇÃO

1.1 Suposições do estudo

1.2 Escopo do estudo

2. METODOLOGIA DE PESQUISA

3. SUMÁRIO EXECUTIVO

4. DINÂMICA DE MERCADO

4.1 Drivers de mercado

4.2 Restrições de mercado

4.3 Atratividade da Indústria – Análise das Cinco Forças de Porter

4.3.1 Ameaça de novos participantes

4.3.2 Poder de barganha dos compradores/consumidores

4.3.3 Poder de barganha dos fornecedores

4.3.4 Ameaça de produtos substitutos

4.3.5 Intensidade da rivalidade competitiva

5. SEGMENTAÇÃO DE MERCADO (Tamanho do mercado em valor em bilhões de dólares)

5.1 Por tipo de aplicativo

5.1.1 Carro de passageiros

5.1.2 Veículo comercial

5.2 Por tipo de motor

5.2.1 Motor CA

5.2.2 Motor DC

5.3 Por tipo de veículo

5.3.1 Veículo Elétrico Híbrido

5.3.2 Veículo elétrico híbrido plug-in

5.3.3 Bateria/Veículo Elétrico Puro

5.4 Por país

5.4.1 Alemanha

5.4.2 Reino Unido

5.4.3 Itália

5.4.4 França

5.4.5 Holanda

5.4.6 Espanha

5.4.7 Resto da Europa

6. CENÁRIO COMPETITIVO

6.1 Participação de mercado do fornecedor

6.2 Perfis de empresa

6.2.1 Robert Bosch GmbH

6.2.2 Continental AG

6.2.3 DENSO Corporation

6.2.4 BMW AG

6.2.5 Siemens AG

6.2.6 Delphi Technologies

6.2.7 LG Electronics

6.2.8 Hitachi Automotive Systems

6.2.9 BorgWarner Inc.

6.2.10 Equipmake

7. OPORTUNIDADES DE MERCADO E TENDÊNCIAS FUTURAS

Segmentação da indústria de motores elétricos EV na Europa

Um veículo elétrico é um veículo parcial ou totalmente movido a energia elétrica e movido por um ou mais motores elétricos, utilizando apenas energia armazenada em baterias. O motor elétrico do veículo é alimentado por uma enorme bateria de tração que deve ser conectada a uma tomada ou equipamento de carregamento, comumente conhecido como equipamento de alimentação de veículo elétrico (EVSE).

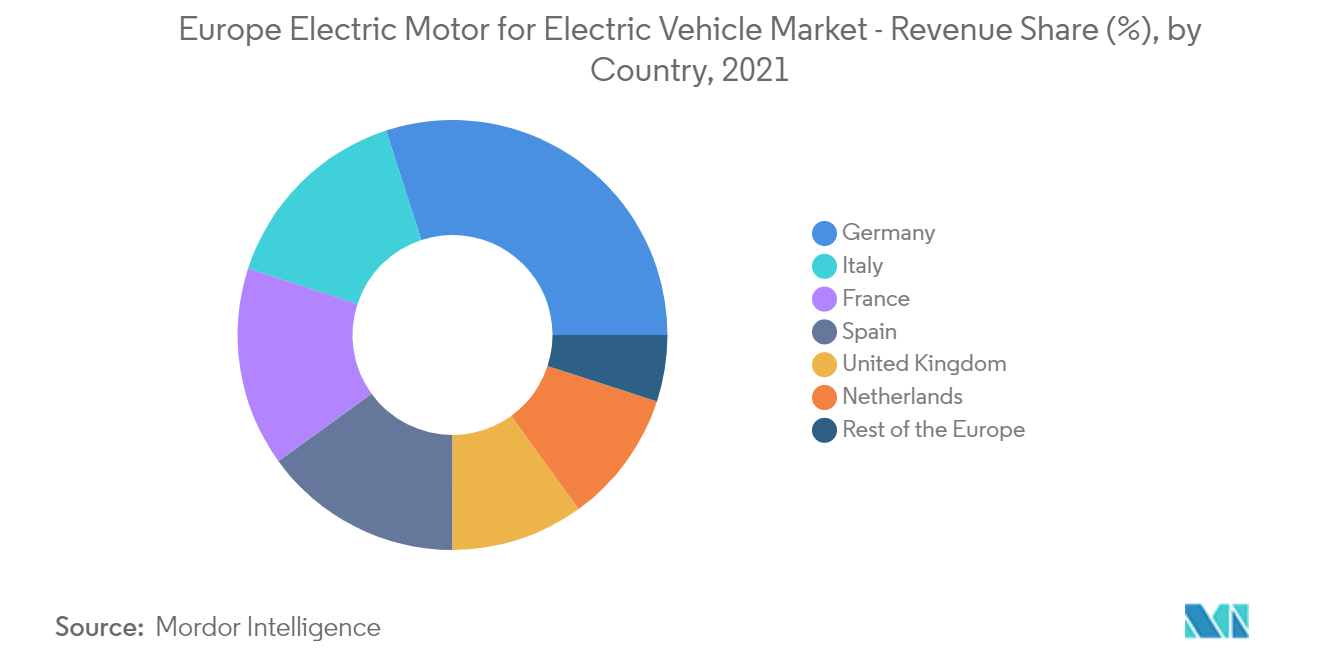

Os motores elétricos para o mercado de veículos elétricos são segmentados por tipo de aplicação, tipo de motor, tipo de veículo e por país. Com base na aplicação, o mercado é segmentado em automóveis de passageiros e veículos comerciais. Com base no tipo de motor, o mercado é segmentado em motor AC e motor DC. Com base no tipo de veículo, o mercado é segmentado em veículos elétricos híbridos, veículos elétricos híbridos plug-in e veículos elétricos puros/bateria e por país, o mercado é segmentado em Alemanha, Reino Unido, Itália, França, Holanda , Espanha e o resto da Europa. Para cada segmento, o dimensionamento e a previsão do mercado foram feitos com base no valor (US$ bilhões).

| Por tipo de aplicativo | ||

| ||

|

| Por tipo de motor | ||

| ||

|

| Por tipo de veículo | ||

| ||

| ||

|

| Por país | ||

| ||

| ||

| ||

| ||

| ||

| ||

|

Perguntas frequentes sobre pesquisa de mercado de motores elétricos EV na Europa

Qual é o tamanho atual do mercado europeu de motores elétricos para veículos elétricos?

O mercado europeu de motores elétricos para veículos elétricos deverá registrar um CAGR de 13,87% durante o período de previsão (2024-2029)

Quem são os principais atores do mercado europeu de motores elétricos para veículos elétricos?

Continental AG, Robert Bosch GmbH, DENSO Corporation, Magna International, Siemens AG são as principais empresas que operam na Europa Motores Elétricos para o Mercado de Veículos Elétricos.

Que anos abrange este mercado europeu de motores elétricos para veículos elétricos?

O relatório abrange o tamanho histórico do mercado europeu de motores elétricos para veículos elétricos para os anos 2019, 2020, 2021, 2022 e 2023. O relatório também prevê o tamanho do mercado europeu de motores elétricos para veículos elétricos para os anos 2024, 2025, 2026, 2027 , 2028 e 2029.

Relatório da indústria de motores elétricos da Europa EV

Estatísticas para a participação de mercado de motores elétricos EV da Europa em 2024, tamanho e taxa de crescimento de receita, criadas por Mordor Intelligence™ Industry Reports. A análise da Europe Electric Motors EV inclui uma perspectiva de previsão de mercado para 2029 e uma visão histórica. Obtenha uma amostra desta análise do setor como um download gratuito em PDF do relatório.