Análise do mercado de drones na Europa

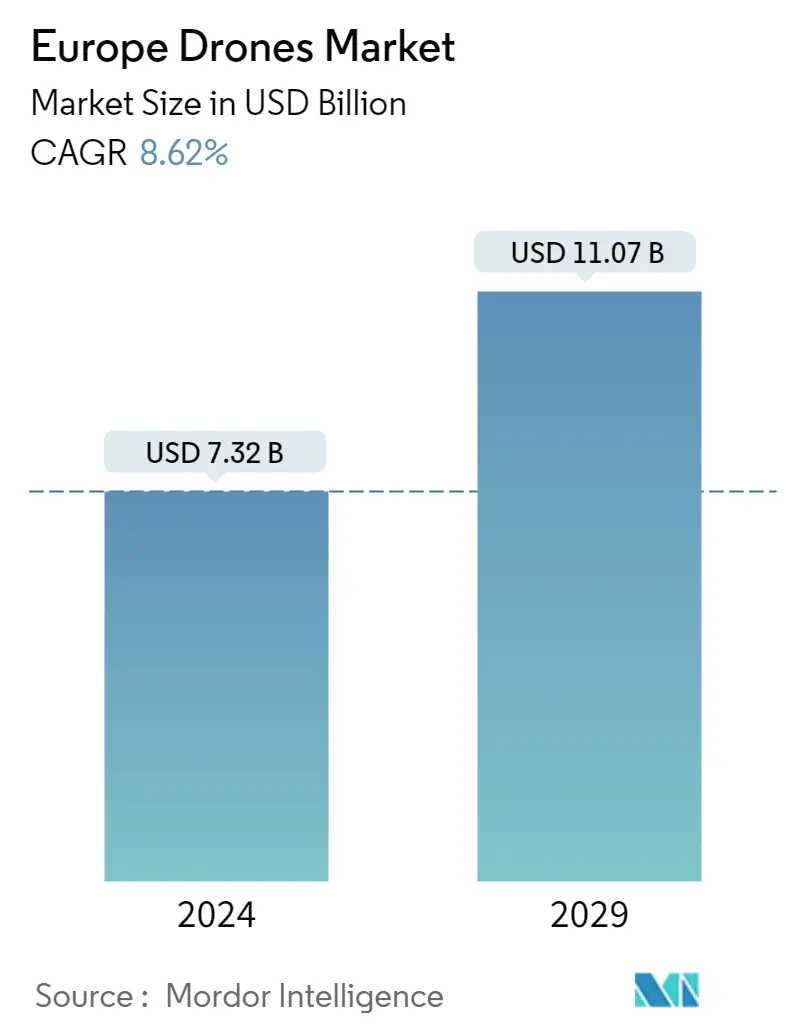

O tamanho do mercado europeu de drones é estimado em US$ 7,32 bilhões em 2024, e deverá atingir US$ 11,07 bilhões até 2029, crescendo a um CAGR de 8,62% durante o período de previsão (2024-2029).

Embora a pandemia da COVID-19 tenha afectado o sector recreativo e de entretenimento e as operações relacionadas com drones em 2020, outros sectores industriais recuperaram rapidamente em 2021, alimentando a recuperação da procura de drones. Por outro lado, o advento da pandemia também ajudou a indústria a testemunhar novos casos de utilização, especialmente das aplicações de aplicação da lei para monitorizar a aplicação das medidas da COVID-19.

Com os avanços nas tecnologias de drones, os fabricantes de drones estão agora fornecendo uma ampla gama de modelos de drones em vários tamanhos, pesos e capacidades de transporte de carga para apoiar a ampla gama de aplicações comerciais.

As alterações nos regulamentos sobre drones feitas pela Agência da União Europeia para a Segurança da Aviação (EASA) estão a apoiar a implantação de drones em vários sectores, como infra-estruturas, agricultura, transportes, entretenimento e segurança. No entanto, fatores como regulamentações rigorosas para além da linha visual de operações de visão de drones, preocupações de segurança e falta de pilotos treinados, deverão dificultar o crescimento do mercado durante o período de previsão.

Tendências do mercado de drones na Europa

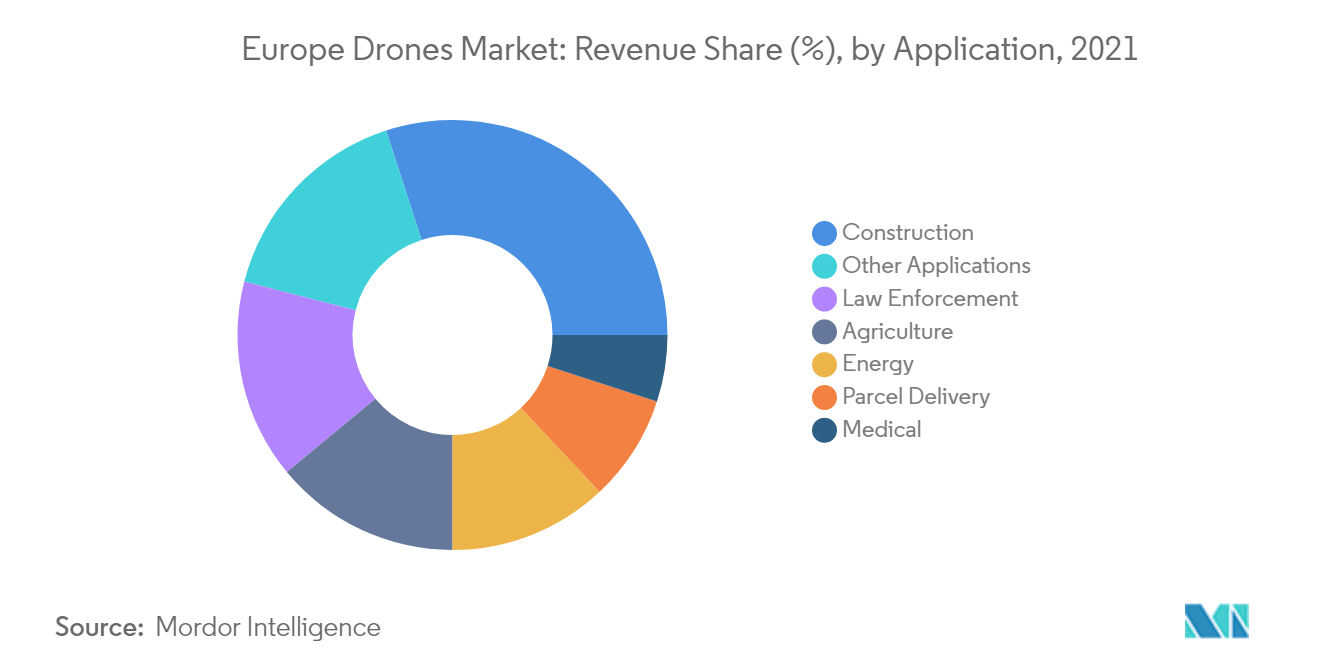

O segmento de construção teve a maior participação em 2021

O segmento de construção detinha a maior participação de mercado em 2021. Os drones estão mudando as formas tradicionalmente utilizadas para levantamento de terrenos e campos. O levantamento com drones, também conhecido como levantamento aéreo, é popular no setor, pois fornece uma maneira mais rápida, segura e econômica de fazer levantamentos em altura. Os engenheiros preferem levantamentos aéreos para inspeção de pontes, inspeção de telhados e construção de grandes edifícios. Ao eliminar o trabalho manual em altura, reduzem os riscos e aumentam a segurança durante o trabalho em locais de construção elevados, pois permitem aos engenheiros de construção tomar decisões vitais. Com a implementação de cargas úteis de sensores LiDAR ou de varredura a laser, os drones começaram a fornecer modelos digitais detalhados de paisagem, vegetação, edifícios e outros ativos. Prevê-se que esses fatores impulsionem o crescimento do segmento nos próximos anos. O uso de drones para atividades relacionadas à construção está aumentando na região. Por exemplo, em Abril de 2021, a Bauer Umwelt, uma divisão da Bauer Resources, utilizou drones para medir a escavação e determinar as massas de solo a serem removidas para novos conjuntos habitacionais em Munique, Alemanha. A empresa anunciou que o uso de drones resultou em economias significativas de tempo e custos, pois o trabalho foi realizado de forma mais rápida e em grande parte de forma independente, sem a necessidade de depender de outros recursos, como um topógrafo humano. Espera-se que tais implantações impulsionem o uso de drones para construção no país nos próximos anos.

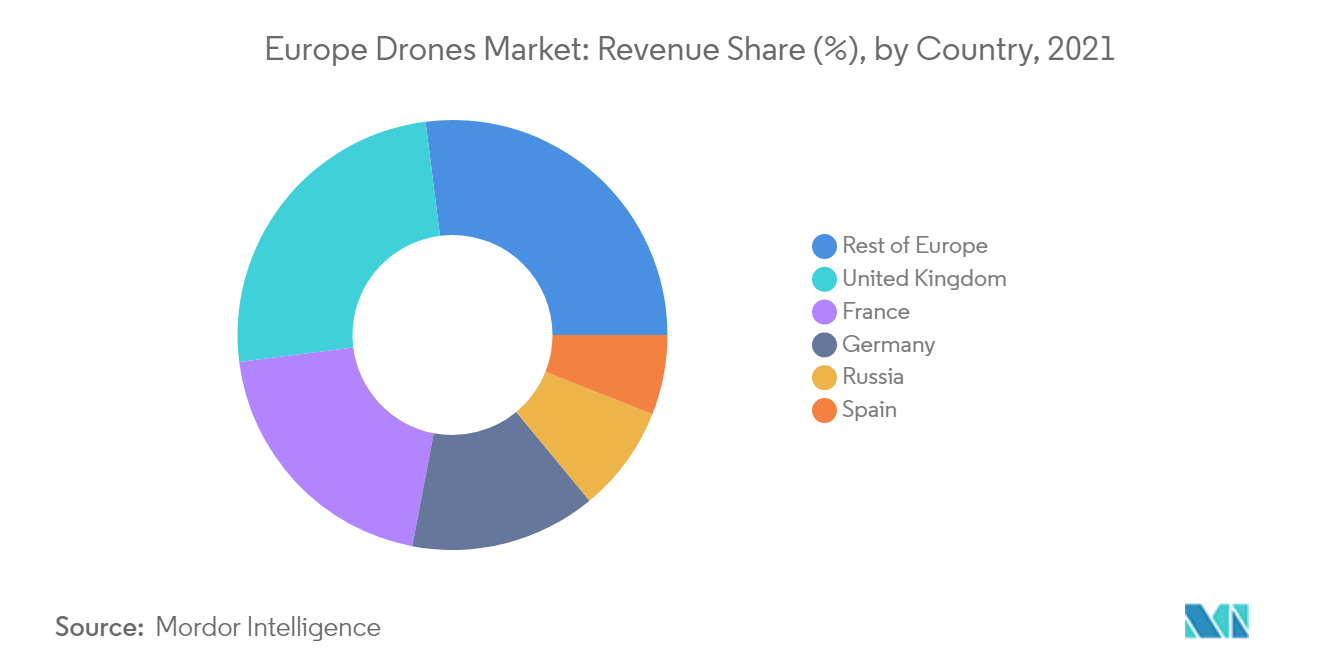

O Reino Unido detinha a maior participação no mercado em 2021

O Reino Unido foi o maior mercado de drones na Europa em 2021. Os drones estão a desempenhar um papel crescente em diversas áreas, como serviços de emergência e construção. O governo do Reino Unido, em colaboração com a Autoridade de Aviação Civil (CAA), está a apoiar a utilização de drones para satisfazer necessidades pessoais. O governo lançou o programa UAV Pathfinder para permitir que os intervenientes privados fabriquem drones para além da linha de visão visual para diversas aplicações, tais como agricultura, construção e detecção remota. A CAA do Reino Unido anunciou a criação de geozonas UAS, que permitirão aos prestadores de serviços de entrega de drones executar missões BVLOS, garantindo ao mesmo tempo a segurança de todas as partes interessadas do espaço aéreo, obrigando que as aeronaves que necessitam de acesso à geozona sejam equipadas com meios predefinidos de conspicuidade eletrônica. (CE).

Em abril de 2021, a Autoridade de Aviação Civil (CAA) aprovou as operações de drones além da linha de visão visual (BVLOS). A startup local sees.ai é a primeira empresa do Reino Unido a obter autorização da Autoridade de Aviação Civil do Reino Unido (CAA) para traçar um conceito para uma solução de comando e controle de rotina além da linha de visão visual (BVLOS). sees.ai tem permissão para voar BVLOS em três locais sem a necessidade de pré-autorizar cada voo. A indústria de petróleo e gás do Reino Unido tem sido uma das maiores usuárias finais comerciais de drones. Com a ajuda dos drones, a gestão de custos pode ser alcançada, ao mesmo tempo que a exposição humana a condições inseguras pode ser reduzida. A British Petroleum (BP) está entre as primeiras a adotar drones em aplicações de petróleo e gás na região. As empresas iniciantes de drones bem-sucedidas do Reino Unido até o momento têm sido aquelas que desenvolvem drones para uso em indústrias específicas. Hummingbird Technologies, Aveillant, Cyberhawk, Sensat, BioCarbon Engineering e Evolve Dynamics são algumas das startups de drones populares no país que atraíram grandes investimentos de vários investidores nos últimos anos. Com a crescente demanda por drones dos setores civil e comercial, espera-se que o país se torne um mercado lucrativo para UAVs durante o período de previsão.

Visão geral da indústria de drones na Europa

O mercado europeu de drones é altamente fragmentado, com vários players representando participações significativas no mercado. Algumas das empresas proeminentes no mercado europeu de drones são Azure Drones SAS, Parrot Drones, Terra Drone, Onyx Scan Advanced LiDAR Systems e AltiGator Unmanned Solutions. As empresas estão investindo pesadamente no aprimoramento da tecnologia e na introdução de novos recursos em drones para dar suporte a diversas aplicações comerciais. Por exemplo, em Junho de 2021, o fabricante europeu de drones Parrot lançou o seu ANAFI Ai, o primeiro drone a utilizar 4G como principal ligação de dados entre o drone e o operador, que utiliza a conectividade 4G da ANAFI Ai para permitir um controlo preciso a qualquer distância. Para voos Beyond Visual Line of Sight (BVLOS), o drone permanece conectado mesmo atrás de obstáculos. Prevê-se que o lançamento de tais drones avançados para diversas aplicações ajude as empresas a expandir a sua presença na região. Além disso, com a facilidade na regulamentação dos drones, muitas empresas estão a entrar na indústria de drones da Europa, o que deverá aumentar ainda mais a concorrência entre os intervenientes no futuro.

Líderes de mercado de drones na Europa

Azure Drones, SAS

Parrot Drones

Onyx Scan Advanced LiDAR systems

AltiGator Unmanned Solutions

Terra Drone Corporation

- *Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Notícias do mercado europeu de drones

- Em janeiro de 2022, a Azur Drones anunciou que as Autoridades Nacionais de Aeronavegabilidade Alemãs concederam autorização operacional para o seu sistema de drones Skeyetech. Isto permitirá à Skeyetech conduzir operações de drones BVLOS, dia e noite, em áreas privadas, sob a supervisão de um operador.

- Em dezembro de 2021, a operadora comercial de drones FlyingBasket, Poste Italiane e Leonardo demonstraram uma entrega de carga urbana na cidade italiana de Torino. Espera-se que a demonstração abra caminho para além da linha de visão visual dos pilotos, ou voos BVLOS no contexto de mobilidade aérea avançada (AAM) no país.

Segmentação da indústria de drones na Europa

O estudo de mercado de drones inclui a utilização de veículos aéreos não tripulados (VANTs) em aplicações civis e comerciais. O mercado é segmentado por aplicação em construção, agricultura, energia, entretenimento, aplicação da lei, entrega e outras aplicações. O segmento de outras aplicações inclui o uso de drones em atividades recreativas, seguros (monitoramento e estimativa de danos), manutenção de aeronaves/navios, jornalismo, reflorestamento e conservação da vida selvagem, entre outros. O subsegmento de energia inclui a implantação de drones no setor de petróleo e gás para atividades de monitoramento e manutenção de ativos, como visualização de trincas em pás de moinhos eólicos e monitoramento de oleodutos e gasodutos. O relatório também oferece os tamanhos de mercado e previsões para o mercado de drones nos principais países da região. Para cada segmento, os tamanhos de mercado e as previsões são feitas com base no valor (milhões de dólares).

| Construção |

| Agricultura |

| Energia |

| Aplicação da lei |

| Entrega médica e de encomendas |

| Outras aplicações |

| Reino Unido |

| França |

| Alemanha |

| Rússia |

| Espanha |

| Resto da Europa |

| Aplicativo | Construção |

| Agricultura | |

| Energia | |

| Aplicação da lei | |

| Entrega médica e de encomendas | |

| Outras aplicações | |

| Geografia | Reino Unido |

| França | |

| Alemanha | |

| Rússia | |

| Espanha | |

| Resto da Europa |

Perguntas frequentes sobre pesquisa de mercado de drones na Europa

Qual é o tamanho do mercado europeu de drones?

O tamanho do mercado europeu de drones deverá atingir US$ 7,32 bilhões em 2024 e crescer a um CAGR de 8,62% para atingir US$ 11,07 bilhões até 2029.

Qual é o tamanho atual do mercado europeu de drones?

Em 2024, o tamanho do mercado europeu de drones deverá atingir US$ 7,32 bilhões.

Quem são os principais atores do mercado europeu de drones?

Azure Drones, SAS, Parrot Drones, Onyx Scan Advanced LiDAR systems, AltiGator Unmanned Solutions, Terra Drone Corporation são as principais empresas que operam no mercado europeu de drones.

Que anos este mercado europeu de drones cobre e qual era o tamanho do mercado em 2023?

Em 2023, o tamanho do mercado europeu de drones foi estimado em US$ 6,74 bilhões. O relatório abrange o tamanho histórico do mercado europeu de drones para os anos 2019, 2020, 2021, 2022 e 2023. O relatório também prevê o tamanho do mercado europeu de drones para os anos 2024, 2025, 2026, 2027, 2028 e 2029.

Página atualizada pela última vez em:

Relatório da indústria de drones na Europa

Estatísticas para a participação de mercado de Drones da Europa em 2024, tamanho e taxa de crescimento de receita, criadas por Mordor Intelligence™ Industry Reports. A análise de Drones da Europa inclui uma perspectiva de previsão de mercado para 2029 e uma visão geral histórica. Obtenha uma amostra desta análise da indústria como um relatório gratuito em PDF download.