Tamanho do mercado de suplementos dietéticos na Europa

| Período de Estudo | 2019-2029 |

| Ano Base Para Estimativa | 2023 |

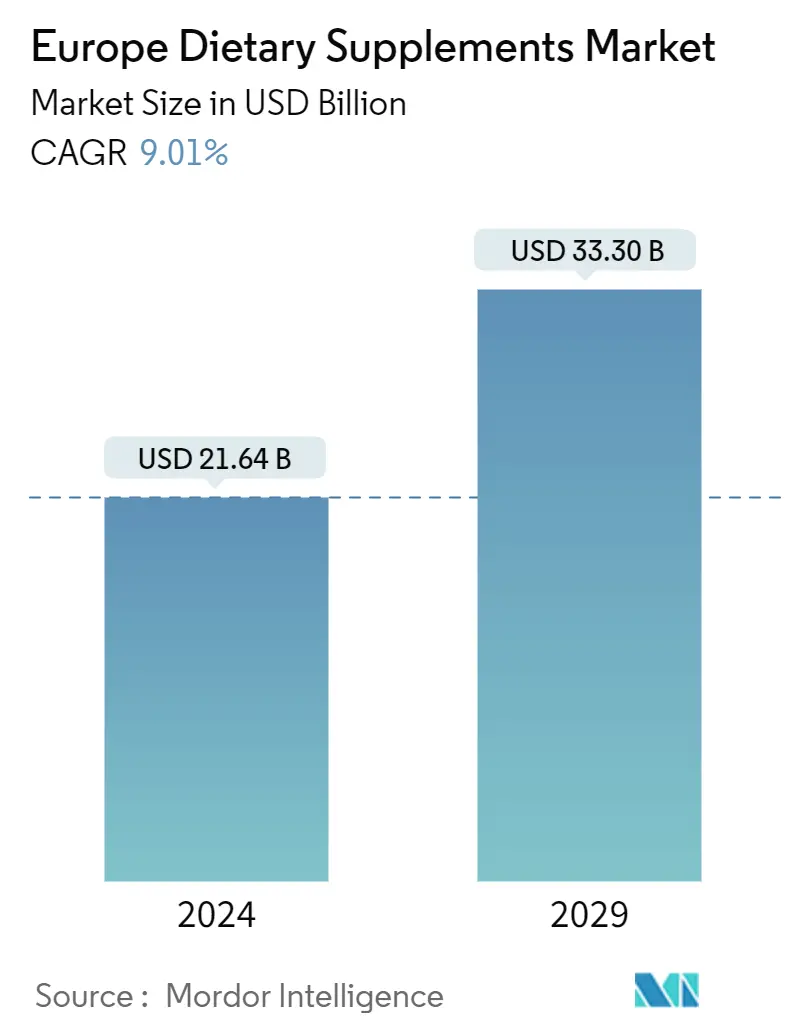

| Tamanho do mercado (2024) | USD 21.64 bilhões de dólares |

| Tamanho do mercado (2029) | USD 33.30 bilhões de dólares |

| CAGR(2024 - 2029) | 9.01 % |

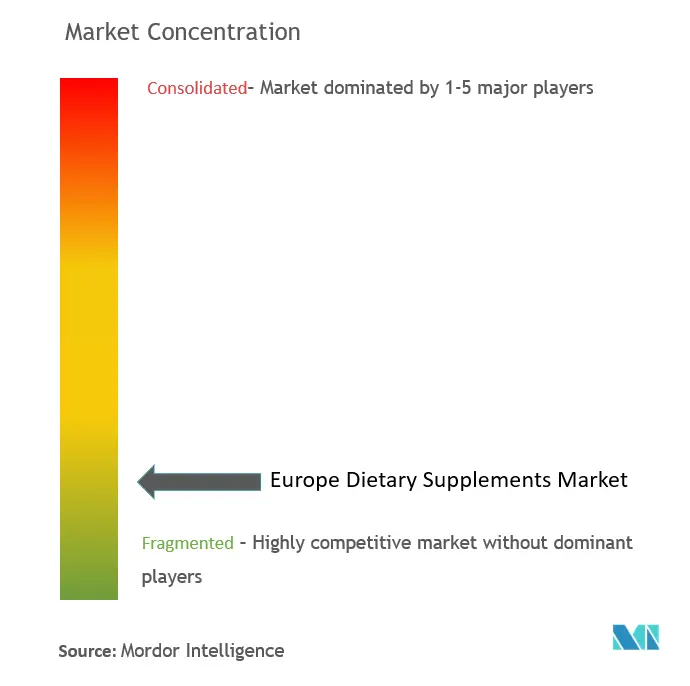

| Concentração de Mercado | Baixo |

Jogadores principais.webp)

*Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica |

Como podemos ajudar?

Análise do mercado de suplementos dietéticos na Europa

O tamanho do mercado europeu de suplementos dietéticos é estimado em US$ 21,64 bilhões em 2024, e deverá atingir US$ 33,30 bilhões até 2029, crescendo a um CAGR de 9,01% durante o período de previsão (2024-2029).

- A Europa tem registado um aumento no consumo de suplementos dietéticos devido aos seus benefícios percebidos na promoção de um estilo de vida mais saudável através da inclusão de macro e micronutrientes. Muitos consumidores veem os suplementos dietéticos como ferramentas de autocuidado e estimuladores da imunidade que podem ajudar na manutenção da saúde geral, da saúde cardíaca e digestiva, do sistema imunológico, da energia e da saúde da pele. A crescente conscientização dos consumidores em relação às medidas e práticas preventivas de saúde impulsionou ainda mais a demanda por esses produtos.

- Para atender à evolução das necessidades e preferências dos consumidores, os fabricantes do mercado estão experimentando diferentes formatos de entrega de suplementos dietéticos. Pós de dose direta, mastigáveis, gomas e outros formatos interessantes tornaram-se cada vez mais populares entre os consumidores europeus devido à sua conveniência e fácil disponibilidade.

- Em novembro de 2021, a Procter and Gamble entrou no mercado de formulações de vitamina C contendo zinco e outros ingredientes minerais ou fitoterápicos, lançando seus produtos embalados com duas de suas marcas de medicamentos OTC mais conhecidas, remédios para resfriado Vick's DayQuil e NyQuil. Esta mudança destaca a tendência crescente de combinar suplementos dietéticos com medicamentos convencionais para criar novas ofertas de produtos e atender à crescente demanda por medidas preventivas de saúde.

Tendências do mercado de suplementos dietéticos na Europa

Aumentando o investimento do consumidor em produtos de saúde preventivos

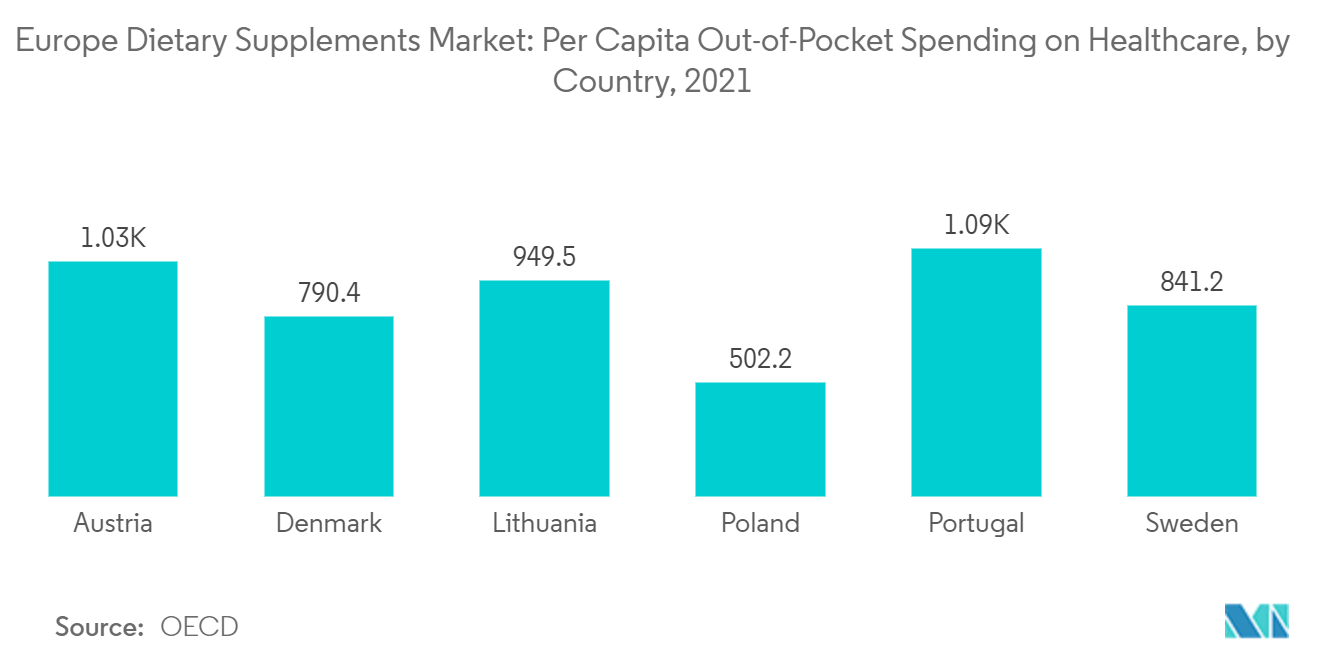

- O envelhecimento da população na Europa está a impulsionar a procura de vários suplementos dietéticos que podem ajudar a manter e melhorar a saúde e o bem-estar geral. Esta tendência é ainda alimentada pelos elevados custos dos cuidados de saúde na região, uma vez que os europeus gastam uma quantia considerável do seu próprio bolso em despesas de saúde para doenças transmissíveis e não transmissíveis.

- Por exemplo, de acordo com a Organização de Cooperação e Desenvolvimento Económico (OCDE), em 2021, na Alemanha, a despesa média per capita com cuidados de saúde foi de 858,4 dólares. Suplementos veganos e totalmente naturais são algumas das categorias de crescimento mais rápido, pois estão ganhando popularidade devido aos benefícios percebidos para a saúde. Os probióticos, em particular, tiveram um crescimento significativo nos últimos anos, pois auxiliam na saúde intestinal.

- As empresas do mercado responderam rapidamente a esta tendência, expandindo os seus portfólios de produtos para incluir tais suplementos. Por exemplo, em junho de 2022, a Procter Gamble lançou uma nova linha de suplementos dietéticos, inclusive na Europa.

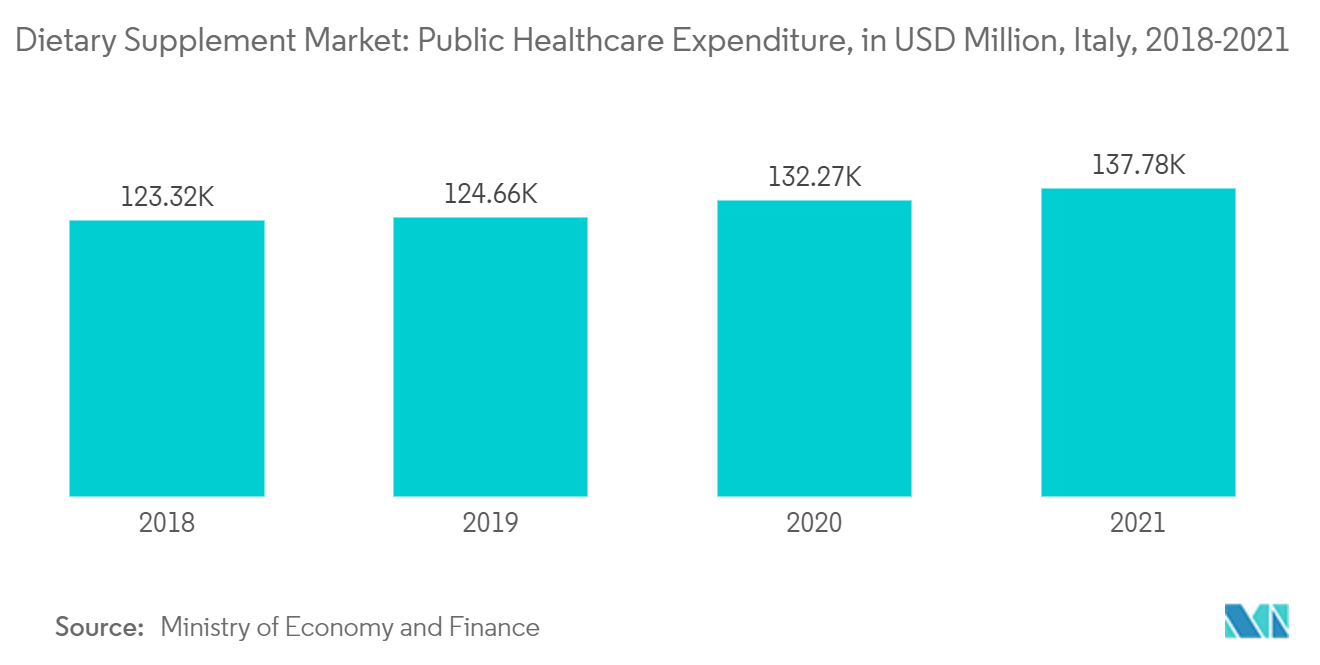

Itália detém a maior participação de mercado

- Os consumidores italianos valorizam muito os alimentos funcionais e acreditam que oferecem benefícios significativos à saúde. Como resultado, eles exigem cada vez mais produtos acessíveis e com propriedades funcionais. Isto levou a um crescimento substancial do mercado, impulsionado pela crescente consciência da ligação entre dieta e saúde e pelo desejo de suplementos dietéticos que possam melhorar a saúde e, ao mesmo tempo, fornecer nutrição essencial.

- Os consumidores da região concentram-se principalmente em cuidados de saúde preventivos e, como resultado, gastam mais em cuidados de saúde. Há também uma prevalência crescente de obesidade no país, o que está a impulsionar a procura de suplementos de fitness e outros suplementos dietéticos. De acordo com dados da World Population Review de 2023, 19,9% dos adultos na Itália são obesos.

- Os intervenientes no mercado da região estão a lançar novos suplementos dietéticos para satisfazer as necessidades dos consumidores. Por exemplo, em fevereiro de 2021, a Garden of Life lançou novas vitaminas para bebês projetadas para proporcionar um bem-estar ideal aos bebês. Esses suplementos líquidos são certificados pelo projeto de organismo não geneticamente modificado (OGM) orgânico, certificado pelo Departamento de Agricultura dos Estados Unidos (USDA), e são veganos e sem glúten.

Visão geral da indústria de suplementos dietéticos na Europa

O mercado europeu de suplementos dietéticos é altamente fragmentado, com atores globais e regionais competindo por participação de mercado. Entre os players de destaque no mercado estão Nestlé SA, Bayer AG, Haleon PLC, Procter Gamble Co e Perrigo Co Plc. Estas empresas procuram continuamente expandir os seus portfólios de produtos e alcance de mercado através de fusões e aquisições. Por exemplo, em fevereiro de 2022, a Nestlé Health Science concluiu a aquisição da Vital Proteins, uma plataforma líder de estilo de vida e bem-estar que oferece uma gama de suplementos, bebidas e produtos alimentares. Esta medida teve como objectivo fortalecer a posição da Nestlé Health Science no mercado da saúde e bem-estar, especialmente no segmento de rápido crescimento de suplementos de colagénio. A aquisição também permitiu à Vital Proteins alavancar a rede de distribuição global e os recursos da Nestlé Health Science para expandir a sua oferta de produtos e base de clientes.

Líderes de mercado de suplementos dietéticos na Europa

-

Bayer AG

-

Haleon PLC

-

Procter & Gamble Co

-

Perrigo Co Plc

-

Nestle SA

*Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Notícias do mercado de suplementos dietéticos na Europa

- Março de 2023 A Amway lançou um novo Nutrilite Omega, e a Advanced Omega oferece ômega-3 de óleo de peixe de origem sustentável após receber a certificação da Friend of the Sea para produtos nutracêuticos em todo o mundo, incluindo a Europa.

- Junho de 2022 A Bayer lançou os comprimidos imunoefervescentes Berocca, um suplemento nutricional para imunidade. Alega-se que o produto contém dez vitaminas e minerais essenciais que ajudam a estimular o sistema imunológico, incluindo zinco, cobre, ferro e selênio, bem como vitaminas D, C, A, B6, B9 e B12.

- Maio de 2021 Nature's Bounty lançou uma nova campanha de marketing no Reino Unido e na Irlanda para redefinir o posicionamento de sua marca. A campanha procura realinhar a mensagem da empresa com o seu propósito original de fornecer nutrição acessível e natural. Através da campanha, a Nature's Bounty enfatiza o seu compromisso com a utilização de ingredientes naturais e de alta qualidade nos seus produtos e promove a ideia de que uma boa saúde começa com uma boa nutrição. A empresa também procura educar os consumidores sobre os benefícios dos suplementos naturais e fornecer informações sobre a ciência por trás dos seus produtos.

Relatório de mercado de suplementos dietéticos da Europa – Índice

1. INTRODUÇÃO

1.1 Premissas do Estudo e Definição de Mercado

1.2 Escopo do estudo

2. METODOLOGIA DE PESQUISA

3. SUMÁRIO EXECUTIVO

4. DINÂMICA DE MERCADO

4.1 Drivers de mercado

4.1.1 Gastos do consumidor com produtos de saúde preventivos

4.1.2 Suplementos dietéticos para perda de peso conquistando o mercado

4.2 Restrições de mercado

4.2.1 Aumentando o consumo de alimentos funcionais

4.2.2 Um ambiente de regulamentações austeras

4.3 Análise das Cinco Forças de Porter

4.3.1 Ameaça de novos participantes

4.3.2 Poder de barganha dos compradores/consumidores

4.3.3 Poder de barganha dos fornecedores

4.3.4 Ameaça de produtos substitutos

4.3.5 Intensidade da rivalidade competitiva

5. SEGMENTAÇÃO DE MERCADO

5.1 Tipo

5.1.1 Vitaminas e minerais

5.1.2 Enzimas

5.1.3 Suplementos de ervas

5.1.4 Proteínas e Aminoácidos

5.1.5 Ácidos graxos

5.1.6 Probióticos

5.1.7 Outros tipos

5.2 Canal de distribuição

5.2.1 Farmácias e Drogarias

5.2.2 Supermercados e Hipermercados

5.2.3 Canais on-line

5.2.4 Outros canais de distribuição

5.3 Geografia

5.3.1 Espanha

5.3.2 Reino Unido

5.3.3 Alemanha

5.3.4 França

5.3.5 Itália

5.3.6 Rússia

5.3.7 Resto da Europa

6. CENÁRIO COMPETITIVO

6.1 Estratégias mais adotadas

6.2 Análise de participação de mercado

6.3 Perfis de empresa

6.3.1 Amway Corporation

6.3.2 Glaxosmithkline PLC

6.3.3 Bayer AG

6.3.4 Procter & Gamble Company

6.3.5 Perrigo Plc

6.3.6 Nestle SA

6.3.7 Herbalife Nutrition Ltd.

6.3.8 Sanofi

6.3.9 Pileje SAS

6.3.10 Biogaia AB

7. OPORTUNIDADES DE MERCADO E TENDÊNCIAS FUTURAS

Segmentação da indústria de suplementos dietéticos na Europa

Os suplementos dietéticos são consumidos principalmente com a intenção principal de aumentar a ingestão de componentes nutricionais essenciais no corpo humano.

O mercado europeu de suplementos dietéticos é segmentado por tipo, canal de distribuição e país. Por tipo, o mercado foi segmentado em vitaminas, minerais, suplementos de ervas, proteínas e aminoácidos, ácidos graxos, probióticos, entre outros tipos. Por canal de distribuição, o mercado é segmentado em farmácias e drogarias, supermercados e hipermercados, canais online e outros canais de distribuição. Por geografia, o mercado é segmentado por Espanha, Reino Unido, Alemanha, França, Itália, Rússia e Resto da Europa.

O dimensionamento do mercado foi feito em termos de valor em USD para todos os segmentos acima mencionados.

| Tipo | ||

| ||

| ||

| ||

| ||

| ||

| ||

|

| Canal de distribuição | ||

| ||

| ||

| ||

|

| Geografia | ||

| ||

| ||

| ||

| ||

| ||

| ||

|

Perguntas frequentes sobre pesquisa de mercado de suplementos dietéticos na Europa

Qual é o tamanho do mercado europeu de suplementos dietéticos?

O tamanho do mercado europeu de suplementos dietéticos deverá atingir US$ 21,64 bilhões em 2024 e crescer a um CAGR de 9,01% para atingir US$ 33,30 bilhões até 2029.

Qual é o tamanho atual do mercado europeu de suplementos dietéticos?

Em 2024, o tamanho do mercado europeu de suplementos dietéticos deverá atingir US$ 21,64 bilhões.

Quem são os principais atores do mercado europeu de suplementos dietéticos?

Bayer AG, Haleon PLC, Procter & Gamble Co, Perrigo Co Plc, Nestle SA são as principais empresas que operam no mercado europeu de suplementos dietéticos.

Que anos cobre este mercado europeu de suplementos dietéticos e qual era o tamanho do mercado em 2023?

Em 2023, o tamanho do mercado europeu de suplementos dietéticos foi estimado em US$ 19,69 bilhões. O relatório abrange o tamanho histórico do mercado europeu de suplementos dietéticos para os anos 2019, 2020, 2021, 2022 e 2023. O relatório também prevê o mercado europeu de suplementos dietéticos tamanho por anos 2024, 2025, 2026, 2027, 2028 e 2029.

Relatório da Indústria de Suplementos Dietéticos na Europa

Estatísticas para a participação de mercado de suplementos dietéticos da Europa em 2024, tamanho e taxa de crescimento de receita, criadas por Mordor Intelligence™ Industry Reports. A análise de suplementos dietéticos da Europa inclui uma perspectiva de previsão de mercado para 2024 a 2029 e uma visão geral histórica. Obtenha uma amostra desta análise do setor como download gratuito do relatório em PDF.