| Período de Estudo | 2019 - 2029 |

| Ano Base Para Estimativa | 2023 |

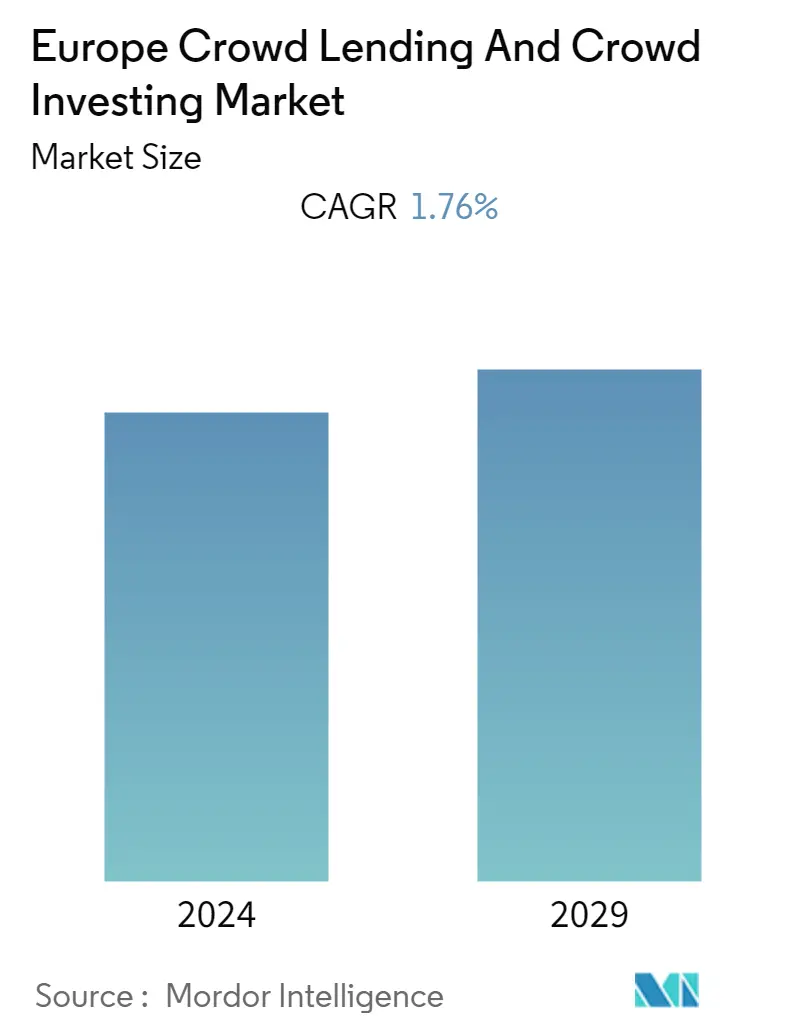

| CAGR | 1.76 % |

| Concentração do Mercado | Médio |

Principais jogadores*Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica |

Análise do Mercado de Crowdlending e Crowd Investing na Europa

O tamanho do mercado europeu de empréstimos coletivos e investimentos coletivos foi estimado em US$ 13,21 bilhões no ano em curso para US$ 14,41 bilhões em cinco anos, registrando um CAGR de 1,76% durante o período de previsão.

- O mercado europeu de empréstimos coletivos e investimentos coletivos é analisado para testemunhar um crescimento constante nos próximos anos. A crescente digitalização, aliada ao crescente acesso fácil aos serviços de financiamento, está a impulsionar o crescimento do mercado estudado na Europa. Além disso, a mudança para a transformação digital abre novas oportunidades para os fornecedores do mercado na região. Países como Espanha, Holanda e Reino Unido estão testemunhando um crescimento significativo no mercado.

- Além disso, a mudança para os meios digitais abre várias novas possibilidades para empréstimos privados oferecidos online e empréstimos independentes de bancos. Além disso, a pandemia acelerou significativamente o desenvolvimento do financiamento coletivo. De acordo com um relatório recente da Mastercard, 62% dos europeus têm considerado passar da banca tradicional para plataformas digitais, e 42% dos europeus gerem agora as suas finanças digitalmente com mais regularidade do que antes da pandemia. A transição para tecnologias digitais simplificou a obtenção de financiamento pelos credores.

- A transformação e a expansão do acesso a serviços financeiros essenciais estão a ser impulsionadas pela utilização generalizada de smartphones e de tecnologias digitais, que incluem uma variedade de aplicações recentemente lançadas que permitem aos bancos online alcançar mais clientes e plataformas baseadas na Web para ligar aforradores e mutuários para emprestar dinheiro diretamente.

- Além disso, a região está testemunhando atividades significativas de parceria e aquisição entre fornecedores do mercado, apoiando assim significativamente a expansão do mercado. Por exemplo, várias aquisições nos últimos meses, como a aquisição da plataforma holandesa Symbid pela empresa romena de crowdfunding SeedBlink, que se concentra em startups e expansões tecnológicas, e a aquisição da plataforma em outubro pelo seu concorrente francês Credit.fr, etc., são analisados para transformar o mercado da região.

- A pandemia COVID-19 impactou o mercado, visto que os recursos arrecadados foram reduzidos devido à perda de empregos e à crise econômica na região. Os vendedores que operam no mercado estudado testemunharam uma queda significativa nas receitas durante a pandemia, que se deveu ao efeito do bloqueio induzido pela pandemia, que forçou o encerramento de empresas, resultando assim em baixos níveis de investimento na expansão dos negócios e outras atividades, diminuindo a necessidade de empréstimos que impactaram o mercado estudado durante a pandemia. Além disso, a procura de empréstimos pós-pandemia é reprimida pelo aumento da inflação e pelo impacto financeiro da guerra na Ucrânia. No entanto, espera-se que o crescimento recupere nos próximos três anos com iniciativas como esquemas de empréstimos pandémicos apoiados pelo governo.

Tendências do mercado de crowdlending e investimento coletivo na Europa

A alta proliferação de smartphones combinada com os esforços dos fornecedores para atrair a população mais jovem impulsionará o mercado

- A alta proliferação de smartphones em muitos países europeus, juntamente com os esforços crescentes dos vendedores do mercado para atrair a população mais jovem, é analisada para influenciar positivamente o crescimento do mercado na região. Os fornecedores no mercado estudado têm usado cada vez mais smartphones para completar o KYC e garantir a aquisição remota de novos mutuários; Espera-se que os gastos com publicidade digital desses fornecedores sejam centrados em smartphones por vários motivos.

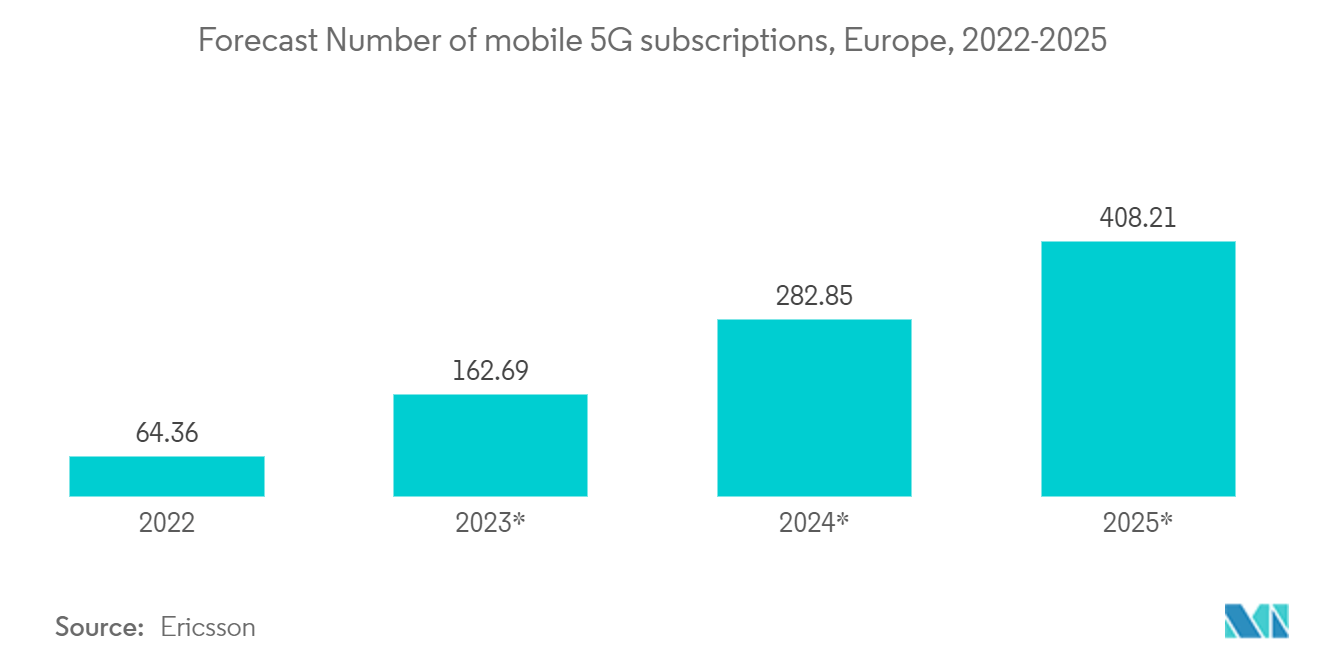

- Com os crescentes investimentos em 5G, a procura global de smartphones aumentou significativamente. Espera-se que os avanços tecnológicos, como o 5G, aumentem ainda mais o número de smartphones na Europa. Por exemplo, segundo a Ericsson, o número de assinantes 5G na Europa era de 64,36 milhões e prevê-se que cresça para 408,21 em dois anos.

- Com o aumento do acesso à Internet de alta velocidade, espera-se que a procura por soluções baseadas em dispositivos móveis aumente nos próximos anos. Com a proliferação de smartphones e de iniciativas digitais, espera-se que a procura de serviços financeiros baseados em dispositivos móveis cresça mais rapidamente nos próximos anos, aumentando a necessidade de empréstimos coletivos e de investimento na região.

- Além disso, espera-se que a Europa aumente o número de utilizadores de smartphones. Além disso, as iniciativas digitais, como a implantação do 5G e o desenvolvimento de infraestruturas digitais, como cidades inteligentes e casas inteligentes, aumentaram a procura. Por exemplo, de acordo com os dados da GSMA, espera-se que as assinaturas móveis na Europa cresçam para 480 milhões em dois anos. Além disso, haverá 311 milhões de ligações 5G em toda a Europa em dois anos, uma taxa de adoção de 44%.

Países da Europa Central e Oriental testemunharão um crescimento significativo

- As plataformas de crowdfunding testemunharam um crescimento significativo nos países da Europa Central e Oriental, como a Letónia, a Bulgária, a Estónia, etc., nos últimos anos. Vários modelos de negócios foram iniciados, desde atividades filantrópicas até financiamento de empresas e necessidades pessoais. Espera-se que mais empresas se juntem ao ecossistema com políticas claras e transparentes para os seus clientes. Os países da CEE tornar-se-ão particularmente atractivos para o crowdfunding devido aos requisitos de desenvolvimento e aos custos de capital mais elevados em comparação com os da Europa Ocidental. A Fagura é uma empresa que validou o seu modelo de crowdlending na Moldávia e está atualmente a tentar entrar no mercado romeno e na região mais ampla da Europa Central e Oriental.

- A região da Europa Central e de Leste depende principalmente de bancos e microcréditos do lado dos mutuários e de mercados de empréstimos do lado dos investidores. Nos últimos anos, o crowdfunding tem sido aclamado como uma nova e inexplorada oportunidade para empreendedores e startups com desafios na obtenção de financiamento através de métodos tradicionais. Além disso, as mudanças demográficas e sociais, a rápida urbanização e uma mudança no poder económico estão a contribuir para a evolução da indústria de empréstimos digitais. Essas tendências ajudaram o crowdfunding a atrair participantes do mercado em toda a região.

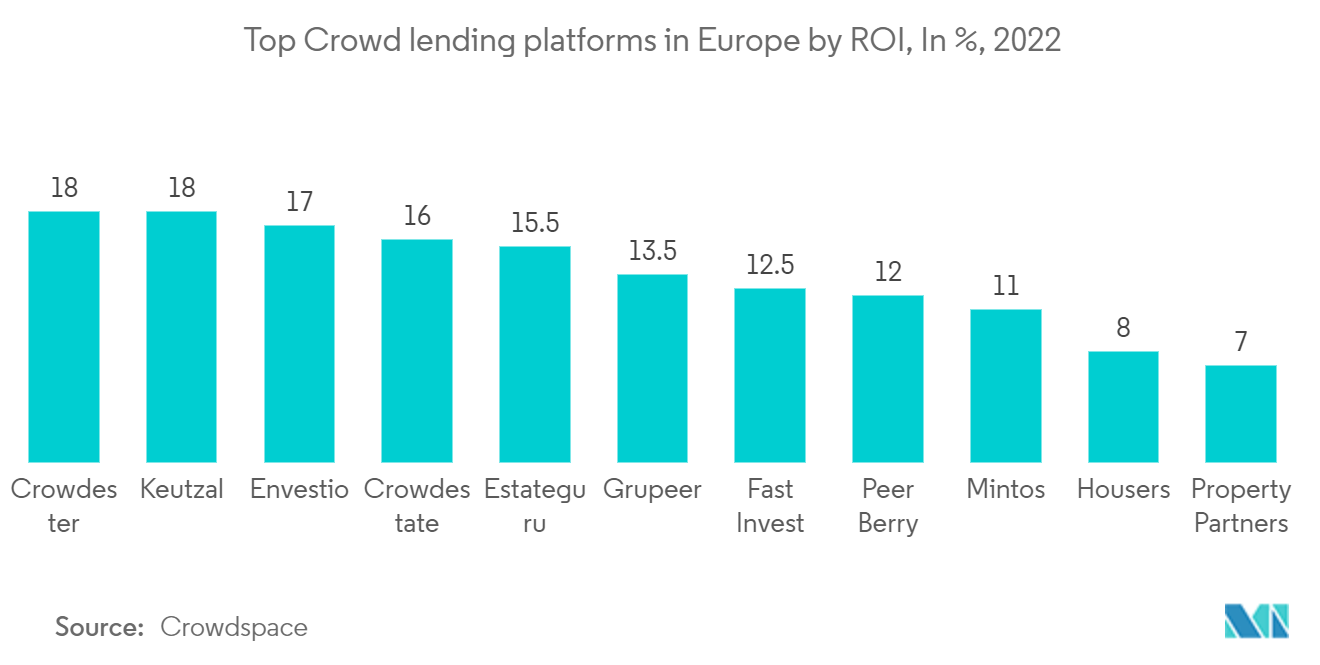

- O empréstimo peer-to-peer ou empréstimo P2P é o principal modelo de negócios de crowdfunding na região europeia, com o Reino Unido liderando, seguido pela França e pela Alemanha. A procura de empréstimos P2P cria uma oportunidade para as empresas entrarem nos países da Europa Central e Oriental, uma vez que estes países têm uma forte influência no desenvolvimento de software e na segurança cibernética. Espera-se que as plataformas de empréstimo coletivo de alto ROI na Europa impulsionem o mercado estudado nos países da Europa Central e Oriental. Por exemplo, de acordo com os dados do Crowdspace, as plataformas de crowdlending podem oferecer um ROI de 13% na Europa, com plataformas como o Crowdestor oferecendo um ROI de 18%.

- Da mesma forma, algumas plataformas de crowdfunding imobiliário na Estónia oferecem opções de investimento imobiliário global e nacional a partir de 50 dólares. Estateguru e Crowdestate são duas das maiores e mais antigas plataformas. A Estateguru financiou mais de 665 milhões de dólares em projetos, com a Crowdestate financiando quase 130 milhões de dólares. Assim, este tipo de investimento na região CEE impulsiona o mercado europeu de crowdlending e de investimento.

Visão geral da indústria de crowdlending e investimento coletivo na Europa

Os mercados europeus de financiamento coletivo e de investimento coletivo são moderadamente competitivos, com poucas empresas a desfrutar de uma quota de mercado dominante. As empresas continuam inovando e firmando parcerias estratégicas para manter sua participação no mercado. Além disso, as empresas estão empregando estratégias competitivas poderosas para se sustentarem no mercado. Alguns dos principais desenvolvimentos no mercado são –.

Em Novembro de 2022, o Invesdor Group, com sede em Helsínquia, uma plataforma de investimento e financiamento, e a Oneplanetrowd, uma plataforma de crowdfunding sustentável com sede em Amesterdão, anunciaram uma fusão para criar uma das maiores plataformas de crowdfunding da Europa. Com mais de 170.000 investidores, a recém-formada empresa resultante da fusão financiou mais de 438 milhões de euros (447,94 milhões de dólares) em mais de 800 projetos.

Em agosto de 2022, a BAQME, uma startup de mobilidade com sede em Amesterdão, lançou uma campanha de crowdfunding para acelerar ainda mais o crescimento nas suas cidades existentes e expandir-se para novos mercados, incluindo Amesterdão, colaborando com a Crowdcube para dar ao maior número possível de indivíduos a oportunidade de investir em BAQME.

Líderes de mercado de crowdlending e crowdinvesting na Europa

-

Funding Circle Holdings PLC

-

LendInvest Limited

-

Zopa Limited

-

International Personal Finance PLC (IPF)

-

Crowdcube

- *Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Notícias do mercado de Crowdlending e Crowd Investing na Europa

- Novembro de 2022: Oneplanetrowd, uma empresa operacional com sede na Holanda, fundiu-se com a Invesdor, uma maior plataforma europeia de crowdfunding de títulos com sede na Finlândia. A plataforma Oneplanetrowd permite que empresas em estágio inicial, incluindo projetos de energia sustentável, levantem capital de indivíduos interessados em investimentos de impacto social. Oneplanetrowd relata que mais de 43.000 investidores completaram 300 rodadas de financiamento.

- Setembro de 2022: Republic, uma plataforma de investimento sediada em Nova Iorque que apoia empresas iniciantes, imobiliárias, criptográficas e de videojogos, adquiriu a plataforma de crowdfunding do Reino Unido Seedrs, uma plataforma de investimento online, por aproximadamente 100 milhões de dólares para expandir a sua presença europeia. O Seedrs permite que investidores comprem e vendam ações de empresas privadas e que empreendedores ambiciosos obtenham investimentos para seus negócios enquanto constroem comunidades.

Segmentação da indústria de crowdlending e investimento coletivo na Europa

O crowdlending permite que as empresas se financiem através de um grupo grande e diversificado de pessoas através da Internet, sem recorrer a um banco. Os modelos de financiamento coletivo mais comuns incluem o financiamento coletivo baseado em ações (ou investimento coletivo). É uma forma de financiamento de capital, crowdfunding baseado em recompensas, doações e empréstimos (ou crowdlending) e uma solução de financiamento baseada em dívidas.

O Mercado Europeu de Crowd Lending e Crowd Investing é segmentado por tipo (empresas e consumidores) e geografia (Reino Unido, Alemanha, França, Itália, Polónia, República Checa, outros países da CEE, Resto da Europa).

Os tamanhos e previsões do mercado são fornecidos em termos de valor em dólares americanos para todos os segmentos acima.

| Por tipo | Negócios |

| Consumidor | |

| Por geografia | Reino Unido |

| Alemanha | |

| França | |

| Itália | |

| Polônia | |

| República Checa | |

| Outros países da CEE | |

| Resto da Europa |

Perguntas frequentes sobre pesquisas de mercado sobre crowdlending e crowdfunding na Europa

Qual é o tamanho atual do mercado europeu de Crowd Lending e Crowd Investing?

O Mercado Europeu de Crowd Lending e Crowd Investing deverá registrar um CAGR de 1,76% durante o período de previsão (2024-2029)

Quem são os principais atores do mercado europeu de empréstimos coletivos e investimentos coletivos?

Funding Circle Holdings PLC, LendInvest Limited, Zopa Limited, International Personal Finance PLC (IPF), Crowdcube são as principais empresas que operam no mercado europeu de empréstimos coletivos e investimentos coletivos.

Que anos este Mercado Europeu de Crowd Lending e Crowd Investing cobre?

O relatório abrange o tamanho histórico do mercado europeu de empréstimos coletivos e investimentos coletivos para os anos 2019, 2020, 2021, 2022 e 2023. O relatório também prevê o tamanho do mercado europeu de empréstimos coletivos e investimentos coletivos para os anos 2024, 2025, 2026, 2027 , 2028 e 2029.

Nossos relatórios mais vendidos

Popular Information Technology Reports

Popular Technology, Media and Telecom Reports

Relatório da Indústria de Crowdlending e Crowd Investing na Europa

Estatísticas para a participação de mercado de Crowd Lending e Crowd Investing da Europa em 2024, tamanho e taxa de crescimento de receita, criadas por Mordor Intelligence™ Industry Reports. A análise de Crowd Lending e Crowd Investing da Europa inclui uma perspectiva de previsão de mercado para 2024 a 2029 e uma visão geral histórica. Obtenha uma amostra desta análise do setor como um download gratuito em PDF do relatório.