Tamanho do mercado de compressores na Europa

| Período de Estudo | 2021 - 2029 |

| Ano Base Para Estimativa | 2023 |

| CAGR | 4.00 % |

| Concentração do Mercado | Baixo |

Principais participantes

*Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica |

Como podemos ajudar?

Análise do mercado de compressores na Europa

Espera-se que o mercado europeu de compressores aumente a um CAGR de mais de 4% durante o período de previsão.

O mercado foi impactado negativamente pela COVID-19 em 2020. No entanto, o mercado atingiu agora níveis pré-pandemia.

- A longo prazo, fatores como o aumento da demanda por compressores da indústria química para aplicações como refrigeração provavelmente impulsionarão o mercado europeu de compressores.

- No entanto, espera-se que o aumento da instalação de fontes de energia renováveis para fornecer energia que não utiliza compressores restrinja o mercado europeu de compressores.

- No entanto, espera-se que novas tecnologias em compressores com maior eficiência do que as actuais, que poupam 20-50% mais energia, criem várias oportunidades para o mercado europeu de compressores no futuro.

- A Rússia, devido à sua maior capacidade de refinação de petróleo e gás na região, deverá dominar o mercado europeu de compressores. Em 2021, mais de 30% da capacidade total de refino na Europa estava na Rússia, onde os compressores são necessários para diversos fins, como transporte e conversão de gás GNL.

Tendências do mercado de compressores na Europa

Segmento da indústria de petróleo e gás deverá dominar o mercado

- Compressores são dispositivos mecânicos que aumentam a pressão de um gás reduzindo seu volume. Eles são amplamente utilizados em toda a indústria de petróleo e gás. Os setores upstream, midstream e downstream do negócio de petróleo e gás exigem compressão para inúmeras aplicações, como transmissão, armazenamento, coleta de gás, gas lift, injeção de gás, compressão de gás flash e refrigeração.

- Vários países da Europa pretendem eliminar gradualmente a energia baseada no carvão devido às crescentes preocupações ambientais. É provável que tal decisão desencadeie mais energia baseada no gás no país, que fornece uma fonte de energia mais limpa do que o carvão.

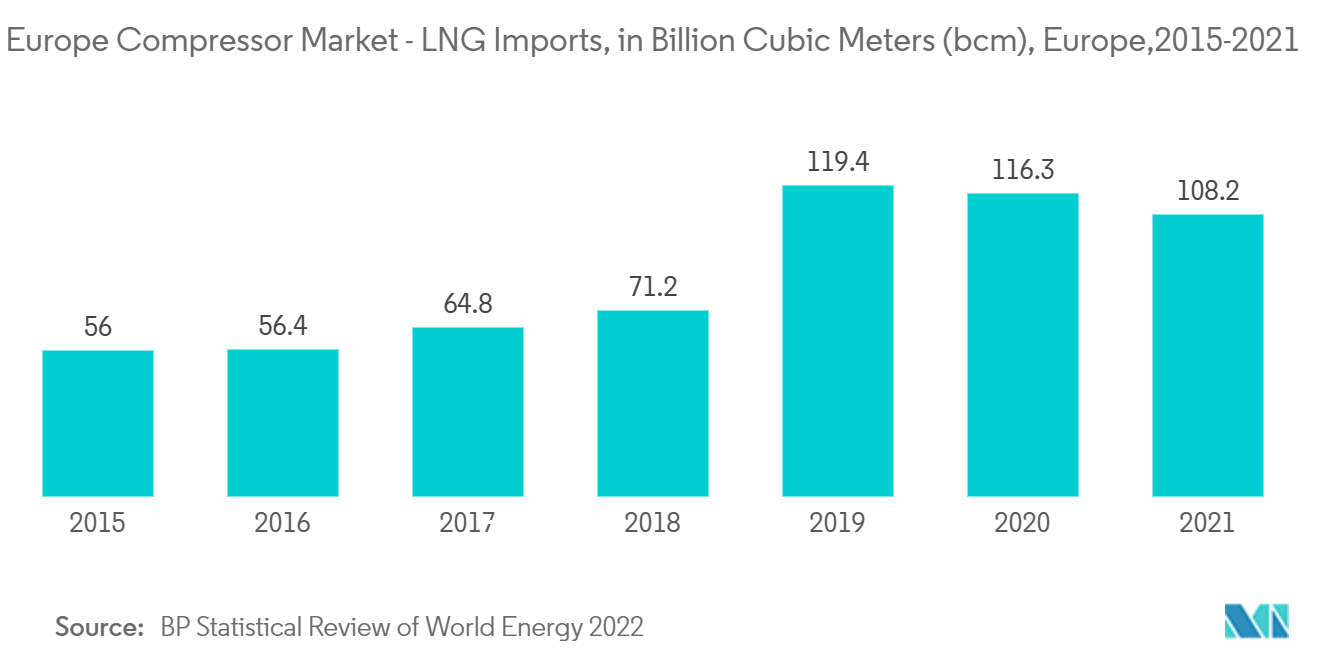

- Em 2021, a exportação total de gás natural liquefeito (GNL) da região foi de 3,8 mil milhões de metros cúbicos (bcm). A conversão do GNL do gás provavelmente utilizará compressores, e espera-se que o aumento nas exportações de GNL da região tenha um impacto positivo no mercado de compressores na região.

- Em Fevereiro de 2022, a empresa britânica de petróleo e gás BP PLC assinou um acordo de desenvolvimento conjunto com a Hydrogen Chemistry Company (HyCC) para desenvolver ainda mais a H2-Fifty, uma central de hidrogénio verde de 250 MW, na área portuária de Roterdão, nos Países Baixos. O compressor desempenha um papel crucial na geração de hidrogênio, aumentando a pressão do hidrogênio e reduzindo seu volume, resultando em hidrogênio comprimido.

- Além disso, em junho de 2022, a Neste Oyj tomou uma decisão de investimento financeiro (FID) num projeto de expansão da refinaria de Roterdão, no valor de 2 mil milhões de dólares, na Finlândia. O projecto ajudará a empresa finlandesa de refinação e comercialização de petróleo a aumentar a capacidade de produção de produtos renováveis da sua refinaria holandesa de 1,4 milhões de toneladas por ano de produtos renováveis para 2,7 milhões de toneladas por ano.

- Assim, devido aos pontos acima mencionados, o segmento da indústria de petróleo e gás provavelmente dominará o mercado europeu de compressores durante o período de previsão.

Espera-se que a Rússia domine o mercado

- Na Rússia, a energia é uma parte essencial da economia do país, contribuindo com aproximadamente 40% das receitas do Estado. Além disso, prevê-se que a Rússia permaneça entre os principais exportadores de energia em 2021 e nos anos seguintes; por isso, é provável que seja o maior mercado de compressores na Europa.

- A produção e processamento de alimentos representam uma parte crucial da economia russa. O ritmo acelerado de vida no país, a facilidade de armazenamento e o aumento do prazo de validade dos alimentos embalados levaram a um aumento na demanda por produtos adequados para consumo em trânsito.

- Além disso, o crescimento da participação do gás natural na produção de energia é impulsionado pelos baixos preços do gás natural e por um número crescente dessas centrais, o que provavelmente irá impulsionar o mercado de compressores.

- Nos últimos anos, o país tem assistido a um aumento acentuado nas exportações de GNL. Com a crescente expansão no mercado mundial de GNL, espera-se que o país invista na infra-estrutura da indústria de GNL, o que provavelmente terá um impacto directo no mercado de compressores.

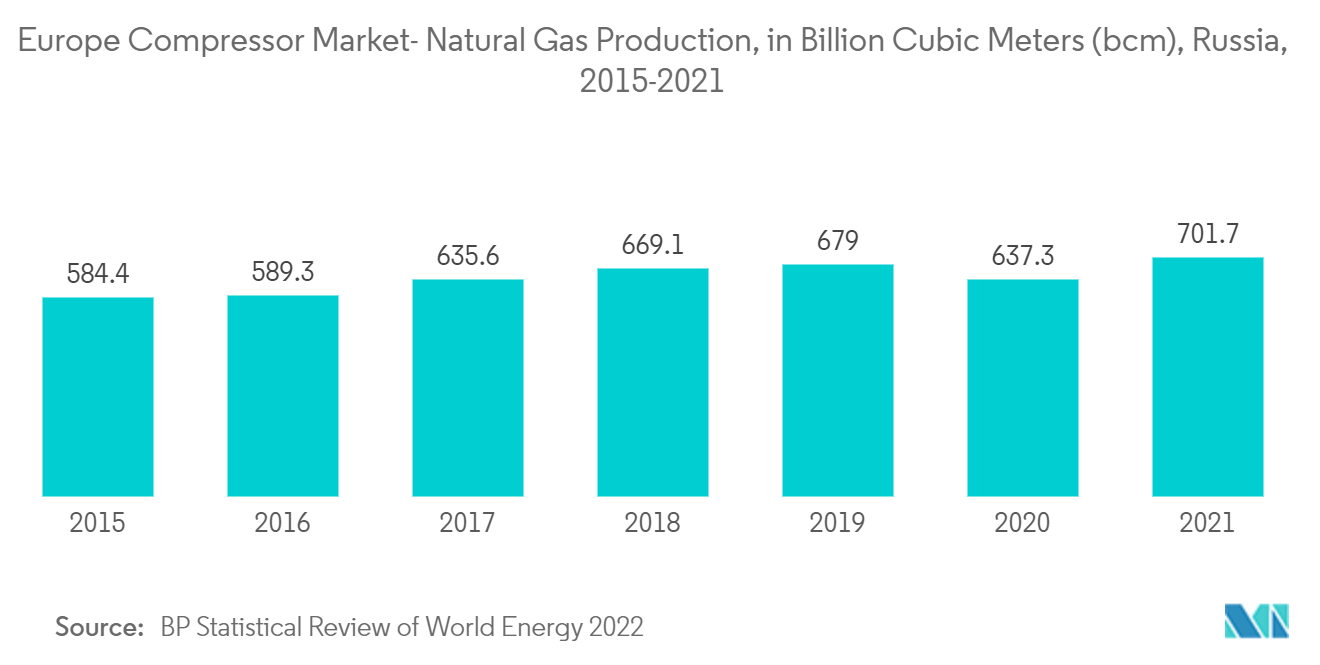

- Em 2021, a produção de gás na Rússia foi de 701,7 mil milhões de metros cúbicos (bcm), superior à produção de 2020, 637,3 bcm. O país já começou a reduzir o uso de carvão para geração de energia e a compensá-lo com gás natural, o que provavelmente impulsionará o mercado de compressores no país.

- Em agosto de 2022, a SIBUR, uma empresa petroquímica russa, anunciou o seu plano de rever a sua estratégia de desenvolvimento do Complexo Químico de Gás Amur (AGCC) com a Sinopec. Além disso, o Amur Gas Chemical Complex deverá ser uma das maiores instalações de produção de polímeros do mundo. Após a conclusão, o projeto terá capacidade de 2,3 MMtpa de polietileno e 400 ktpa de polipropileno. A instalação ficará localizada perto da cidade de Svobodny, na região de Amur, perto da fronteira entre a Rússia e a China.

- Assim, devido aos pontos acima mencionados, espera-se que a Rússia domine o mercado europeu de compressores durante o período de previsão.

Visão geral da indústria de compressores na Europa

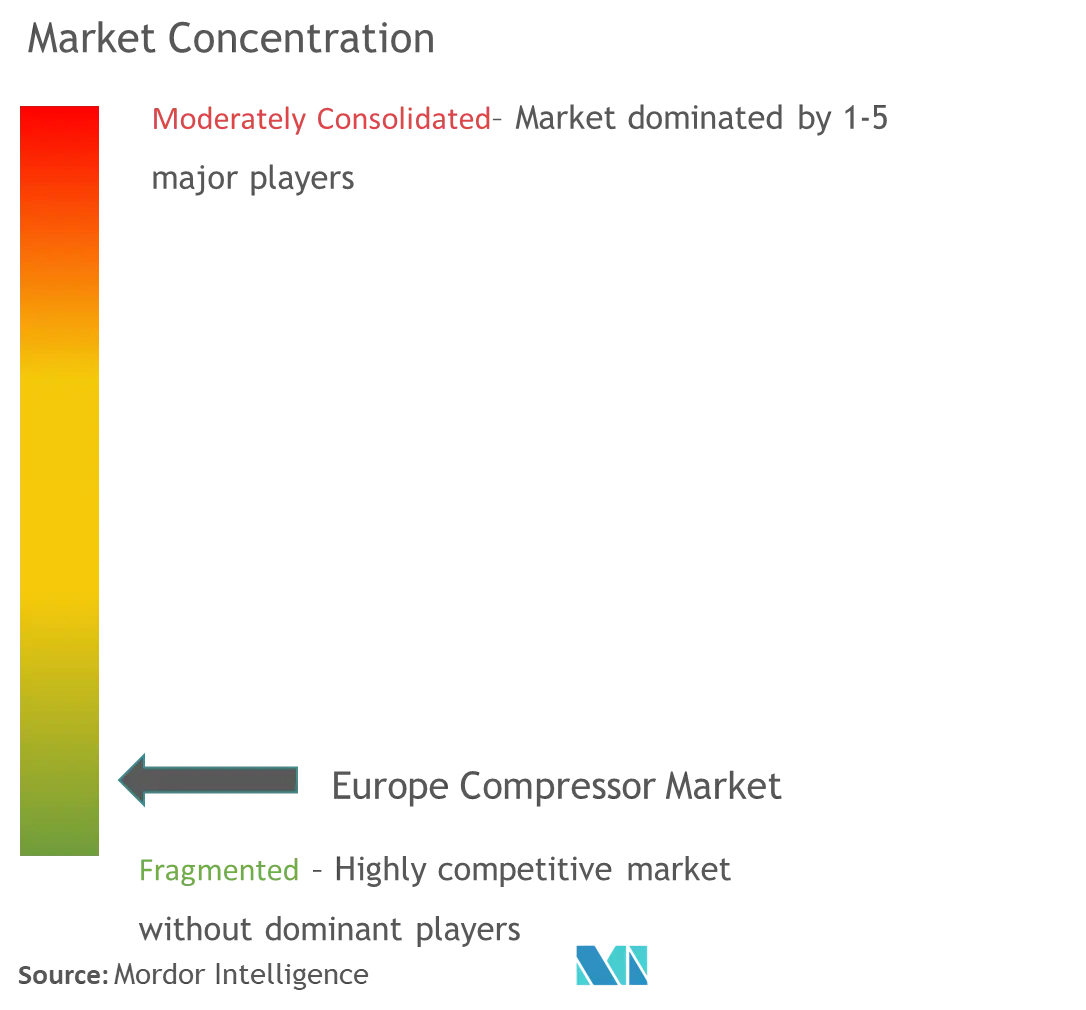

O mercado europeu de compressores está moderadamente fragmentado. Alguns dos principais players neste mercado (sem ordem específica) incluem Atlas Copco AB, Siemens AG, Sulzer AG, Baker Hughes Co. e Aerzener Maschinenfabrik GmbH.

Líderes de mercado de compressores na Europa

-

Siemens AG

-

Sulzer AG

-

Baker Hughes Co

-

Atlas Copco AB

-

Aerzener Maschinenfabrik GmbH

*Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Notícias do mercado de compressores na Europa

- Novembro de 2022 Atlas Copco, uma empresa industrial multinacional sueca, adquiriu a Precision Pneumatics Ltd e a Wearside Pneumatics Ltd, dois distribuidores de ar comprimido e prestadores de serviços localizados no norte da Inglaterra. Ambas as empresas fornecem soluções de ar comprimido para indústrias de manufatura, como manufatura em geral, eletrônica, cadeia de suprimentos automotiva e automotiva, alimentos e bebidas e fabricação de metal.

- Outubro de 2022 Danfoss, a empresa multinacional dinamarquesa, anunciou a intenção de adquirir o fabricante de compressores BOCK GmbH, com sede em Frickenhausen, Baden-Württemberg, Alemanha, da NORD Holding GmbH. A Nord Holding está envolvida no desenvolvimento de compressores para o refrigerante natural CO2.

Relatório de Mercado de Compressores da Europa – Índice

1. INTRODUÇÃO

1.1 Escopo do estudo

1.2 Definição de Mercado

1.3 Suposições do estudo

2. SUMÁRIO EXECUTIVO

3. METODOLOGIA DE PESQUISA

4. VISÃO GERAL DO MERCADO

4.1 Introdução

4.2 Tamanho do mercado e previsão de demanda em bilhões de dólares, até 2027

4.3 Tendências e Desenvolvimentos Recentes

4.4 Políticas e Regulamentos Governamentais

4.5 Dinâmica de Mercado

4.5.1 Motoristas

4.5.2 Restrições

4.6 Análise da Cadeia de Suprimentos

4.7 Análise das Cinco Forças de Porter

4.7.1 Poder de barganha dos fornecedores

4.7.2 Poder de barganha dos consumidores

4.7.3 Ameaça de novos participantes

4.7.4 Ameaça de produtos e serviços substitutos

4.7.5 Intensidade da rivalidade competitiva

5. SEGMENTAÇÃO DE MERCADO

5.1 Tipo

5.1.1 Deslocamento Positivo

5.1.2 Dinâmico

5.2 Usuário final

5.2.1 Indústria de Petróleo e Gás

5.2.2 Setor Elétrico

5.2.3 Setor de Manufatura

5.2.4 Indústria Química e Petroquímica

5.2.5 Outros usuários finais

5.3 Geografia

5.3.1 Rússia

5.3.2 Alemanha

5.3.3 Reino Unido

5.3.4 Resto da Europa

6. CENÁRIO COMPETITIVO

6.1 Fusões, Aquisições, Colaboração e Joint Ventures

6.2 Estratégias adotadas pelos principais participantes

6.3 Perfis de empresa

6.3.1 Siemens AG

6.3.2 Baker Hughes Co.

6.3.3 Trane Technologies PLC

6.3.4 Atlas Copco AB

6.3.5 Burckhardt Compression Holding AG

6.3.6 General Electric Company

6.3.7 Aerzener Maschinenfabrik GmbH

6.3.8 Sulzer AG

7. OPORTUNIDADES DE MERCADO E TENDÊNCIAS FUTURAS

Segmentação da indústria de compressores na Europa

Um compressor é um dispositivo mecânico que aumenta a pressão de um gás reduzindo seu volume. Os compressores são usados em toda a indústria para fornecer ar de oficina ou de instrumento; ferramentas pneumáticas elétricas, pulverizadores de tinta e equipamentos de jateamento abrasivo; refrigerantes de mudança de fase para ar condicionado e refrigeração; impulsionar gás através de gasodutos; etc. O mercado europeu de compressores é segmentado por tipo e usuário final. Por tipo, o mercado é segmentado por compressores de deslocamento positivo e dinâmicos. Por usuário final, o mercado é segmentado pela Indústria de Petróleo e Gás, Setor de Energia, Setor de Manufatura, Indústrias Químicas e Petroquímicas e Outros Usuários Finais. O relatório também abrange o tamanho do mercado e as previsões para o mercado europeu de compressores nos principais países. Para cada segmento, o tamanho do mercado e as previsões foram feitas com base na receita (bilhões de dólares).

| Tipo | ||

| ||

|

| Usuário final | ||

| ||

| ||

| ||

| ||

|

| Geografia | ||

| ||

| ||

| ||

|

Perguntas frequentes sobre pesquisa de mercado de compressores na Europa

Qual é o tamanho atual do mercado europeu de compressores?

O Mercado Europeu de Compressores deverá registrar um CAGR superior a 4% durante o período de previsão (2024-2029)

Quem são os principais atores do mercado europeu de compressores?

Siemens AG, Sulzer AG, Baker Hughes Co, Atlas Copco AB, Aerzener Maschinenfabrik GmbH são as principais empresas que operam no mercado europeu de compressores.

Que anos este mercado europeu de compressores cobre?

O relatório abrange o tamanho histórico do mercado europeu de compressores para os anos 2021, 2022 e 2023. O relatório também prevê o tamanho do mercado europeu de compressores para os anos 2024, 2025, 2026, 2027, 2028 e 2029.

Relatório da Indústria de Compressores da Europa

Estatísticas para a participação de mercado de compressores da Europa em 2024, tamanho e taxa de crescimento de receita, criadas por Mordor Intelligence™ Industry Reports. A análise do Compressor Europeu inclui uma previsão de mercado para 2029 e uma visão histórica. Obtenha uma amostra desta análise do setor como um download gratuito em PDF do relatório.