Análise do mercado cafeeiro europeu

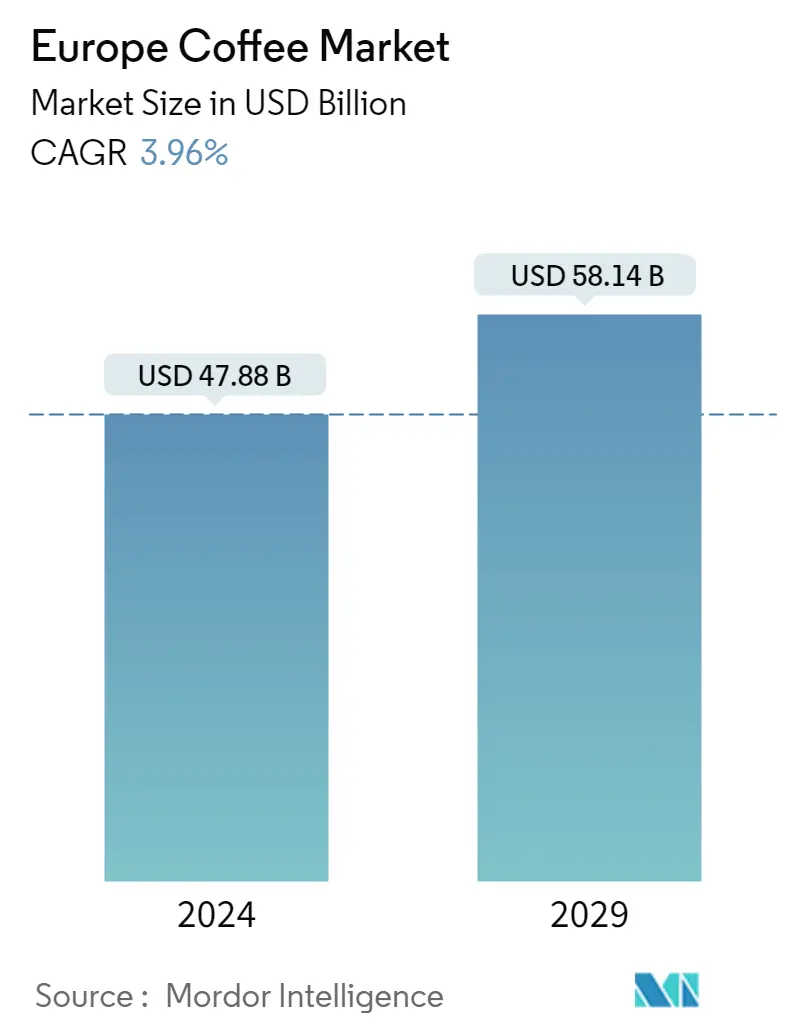

O tamanho do mercado cafeeiro europeu é estimado em US$ 47,88 bilhões em 2024 e deverá atingir US$ 58,14 bilhões até 2029, crescendo a um CAGR de 3,96% durante o período de previsão (2024-2029).

De acordo com a Federação Europeia do Café, a Europa é responsável por cerca de 33% de todo o café consumido mundialmente em 2020/21, o que a torna um mercado significativo e atraente para o café. A União Europeia também tem o maior consumo per capita de café do mundo, embora o seu consumo varie de país para país. O café é considerado uma das bebidas mais populares na Europa Ocidental devido à sua cultura profundamente enraizada e à sua utilização generalizada na rotina diária dos consumidores. Além disso, a procura por café também está a aumentar na região devido ao número de abertura de novas cafetarias, ao crescimento das cadeias de lojas de café e ao número crescente de pessoas que compram máquinas de café. De acordo com o Project Café Europe 2022, o mercado europeu da cadeia de café cresceu 3,2% durante o ano passado, atingindo 40.675 pontos de venda.

O mercado cafeeiro europeu é impulsionado por múltiplos fatores, como a crescente procura de produtos de café certificados, a aceitação de sistemas de preparação de café de dose única pelos consumidores e a inovação constante liderada pelos principais intervenientes no mercado cafeeiro. No entanto, as mudanças nas condições climáticas desempenham um papel crucial na produção de café nos países onde a produção ocorre, afetando a cadeia de abastecimento do café importado para os países europeus.

A premiumização dos produtos de café integral está impulsionando o mercado cafeeiro. Os principais players do mercado estão se esforçando ao máximo para introduzir produtos premium utilizando técnicas artesanais ou utilizando o método handpick para obter um produto premium, o que está aumentando a demanda por café na região, impulsionando assim o crescimento do mercado estudado na região.

Tendências do mercado cafeeiro europeu

A preferência do consumidor pelo café premium estimula o crescimento no mercado de cafeterias especializadas

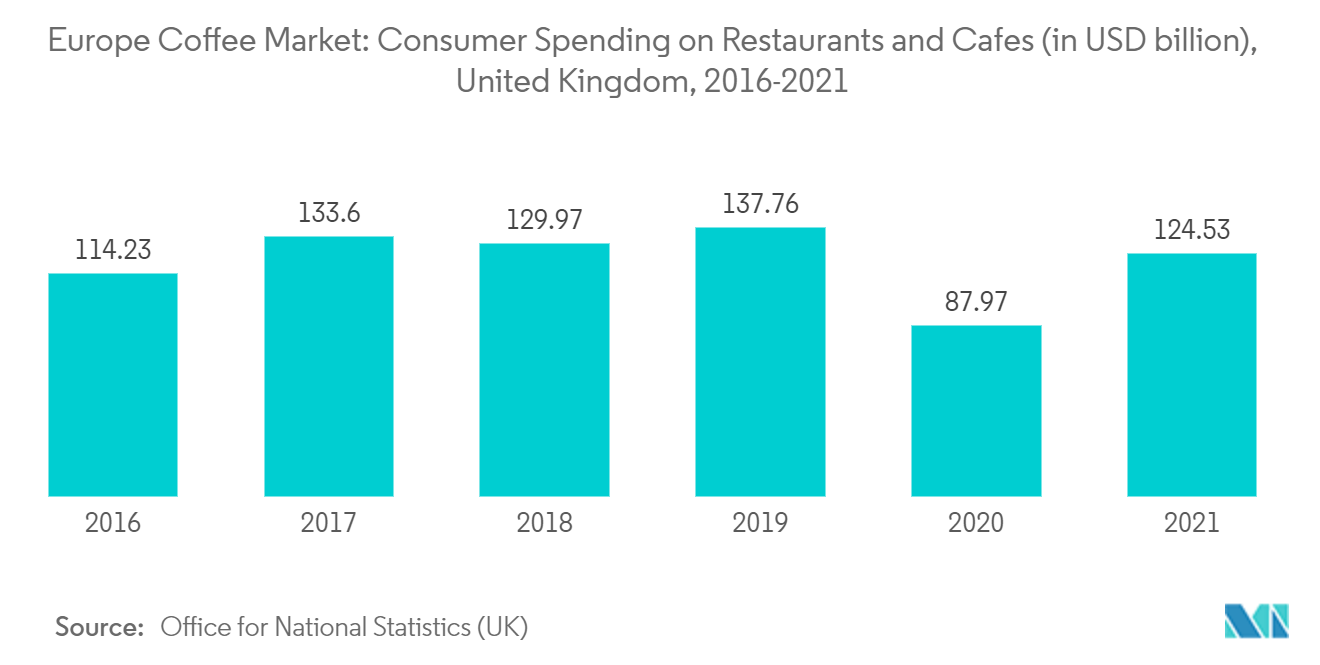

O forte crescimento do mercado de café premium foi parcialmente impulsionado pelo crescimento contínuo do consumo fora de casa. As cafetarias nos países europeus estão a liderar o caminho ao introduzir variedades sofisticadas e de elevado valor para os consumidores, impulsionando assim significativamente o crescimento do mercado. A crescente procura por café premium está em linha com o crescente interesse dos consumidores na forma como o café é fabricado, bem como na forma como a cultura é cultivada. Tornou-se, portanto, essencial que os produtores de cafés especiais contem a história por trás do seu café, a sua origem e os seus outros aspectos ambientais e sociais.

Nos últimos anos, o café no Reino Unido tornou-se dependente da premiumização impulsionada pelas cafetarias. Ao longo da última década, os consumidores que testemunhavam o aumento dos rendimentos aprenderam sobre abordagens de valor acrescentado ao café nas cafetarias. Assim, houve uma maior valorização do café premium em outros serviços de alimentação e varejo. Além disso, a origem do café está recebendo cada vez mais atenção da indústria e dos consumidores na categoria premium. O café de origem única está associado à alta qualidade e exclusividade de uma determinada região ou país. Na Starbucks, maior rede de café do mundo, o café de origem única também começou a ganhar espaço.

A Alemanha detém uma participação significativa no mercado cafeeiro

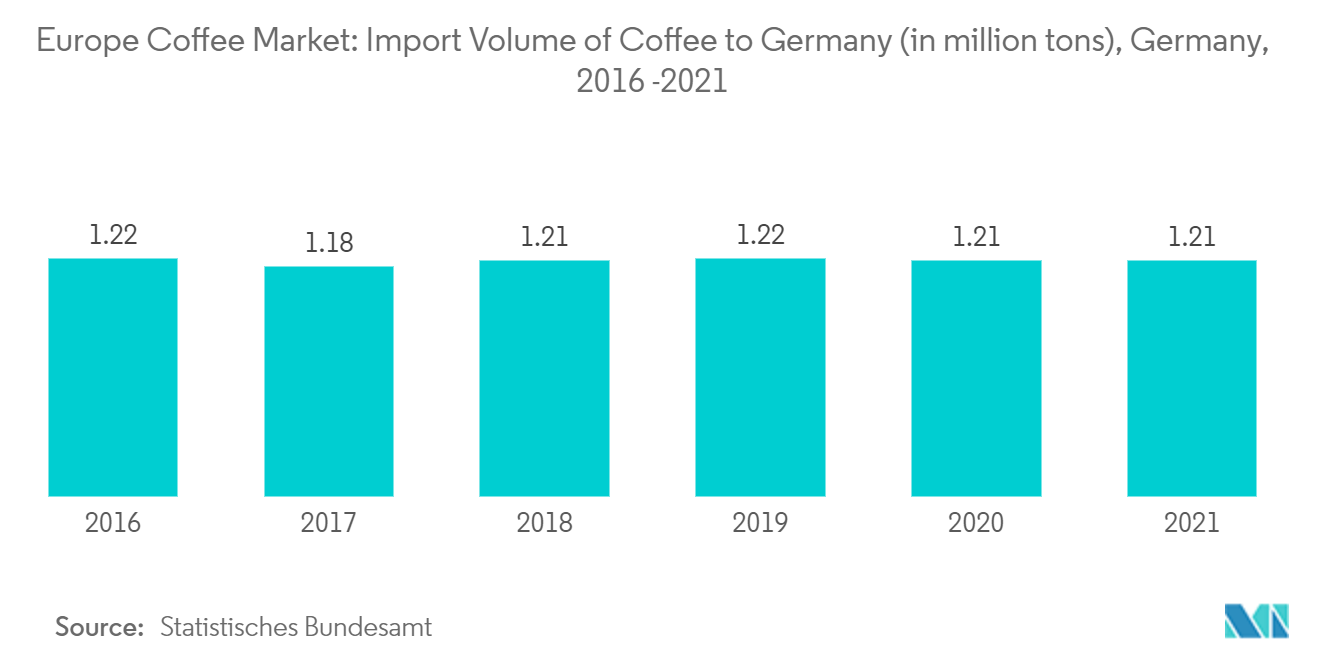

A Europa tem uma produção mínima de café e a Alemanha é um dos países produtores de café da região. De acordo com os dados publicados pelo Centro para a Promoção das Importações do Ministério dos Negócios Estrangeiros, um número crescente de alemães consome café em suas casas, cafetarias e cafés, levando ao crescimento do segmento do mercado on-trade na Alemanha. Isso está aumentando a aplicação de diversos produtos cafeeiros no país. Segundo a Kaffeeverband, organização cafeeira alemã, em 2021, o consumo per capita de café passou de 168 litros para 169 litros, o correspondente a 500 milhões de xícaras a mais (em comparação com 2020).

O consumo de café no trabalho tem grande destaque na Alemanha. A Alemanha é o maior importador de grãos de café verde da Europa. A indústria alemã de torrefação de café tornou-se uma das mais significativas do mundo, servindo tanto o seu mercado interno - o maior da Europa - como os seus mercados de exportação. Para o mercado cafeeiro alemão, a sustentabilidade tornou-se um requisito mínimo de entrada. Nos últimos anos, os cafés especiais conquistaram uma fatia maior do mercado. A Alemanha importa os grãos de café mais verdes da Europa. De acordo com o Eurostat, em 2021, a Alemanha foi responsável por 34% das importações europeias diretas dos países produtores, totalizando aproximadamente 1,1 milhões de toneladas no valor de 3,51 mil milhões de dólares. A crescente demanda por café recém-fabricado está levando as empresas a optarem por grãos inteiros torrados, reduzindo assim as vendas de café torrado moído no país.

Visão geral da indústria cafeeira da Europa

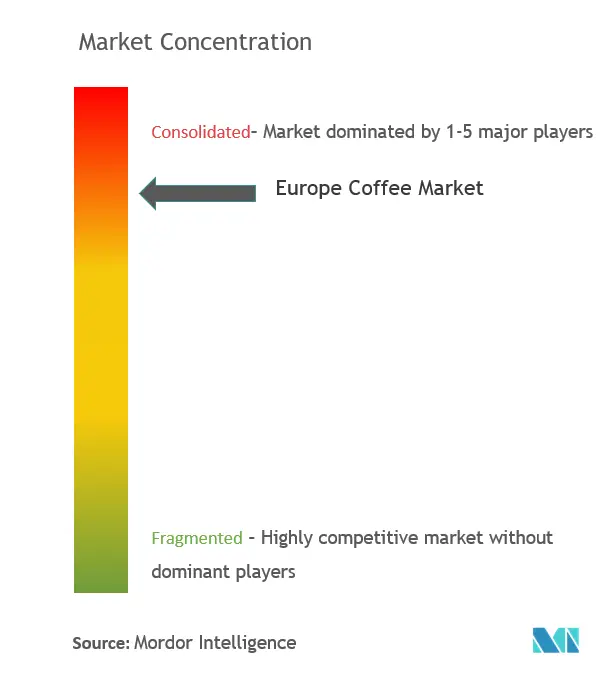

Algumas das empresas mais ativas que operam no mercado estudado são Starbucks Corporation, Tchibo GmbH, Strauss Group Ltd, Nestlé SA, Luigi Lavazza SPA e JAB Holdings. Empresas como a Nestlé SA expandiram a sua capacidade de produção criando novas unidades de produção para conquistar quota de mercado e introduzindo novas variedades de café para os compradores. As empresas estão a investir no desenvolvimento de novas máquinas Nespresso e de café Grand Cru, incluindo variedades únicas de café de origens raras. Além disso, as empresas investem ativamente em canais de distribuição online, visando consumidores que buscam comodidade. A facilidade de uso desses produtos confere um sabor premium ao café. O bom marketing dos principais intervenientes e a grande variedade de sabores contribuíram para a sua crescente popularidade nos países europeus.

Líderes do mercado cafeeiro europeu

-

Starbucks Corporation

-

JAB Holding Company

-

Nestlé S.A.

-

Maxingvest AG (Tchibo)

-

Luigi Lavazza S.p.A.

- *Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Notícias do mercado cafeeiro europeu

- Novembro de 2022 Nescafé Dolce Gusto revelou suas cápsulas e máquinas de café de próxima geração, conhecidas como Neo. As novas cápsulas de café da Nestlé utilizam 70% menos embalagens do que as cápsulas atuais (por peso) e são à base de papel e compostáveis. O Centro Suíço de Pesquisa e Desenvolvimento de Sistemas da Nestlé aperfeiçoou este produto nos últimos cinco anos.

- Maio de 2022 Melitta e OFI firmaram parceria para fornecer aos consumidores café rastreável e diferenciado. A OFI (Olam Food Ingredients) e a Melitta Europa GmbH Co. KG - Divisão de Café usam a tecnologia blockchain e outras ferramentas digitais para rastrear o café desde a fazenda até a torrefação e atender à crescente demanda do consumidor.

- Dezembro de 2021 A Starbucks lançou seu novo café alternativo aos laticínios de aveia em seu segmento de café expresso. Inclui três combinações de sabores, Baunilha e Morango, Avelã e Mel e Cacau Escuro e Laranja, exclusivamente artesanais para realçar um sabor distinto. Anunciou seu plano de não cobrar mais por produtos alternativos aos laticínios a partir de janeiro de 2022.

Segmentação da indústria cafeeira na Europa

O café é uma bebida preparada a partir de grãos de café torrados, sementes de bagas de certas espécies de café.

O mercado europeu de café é segmentado por tipo de produto, canal de distribuição e geografia. Por tipo de produto, o mercado é segmentado em grãos inteiros, café moído, café instantâneo e cápsulas e cápsulas de café. Por canal de distribuição, o mercado é segmentado em canais de distribuição on-trade e off-trade. O canal off-trade é ainda segmentado em lojas de conveniência, varejistas especializados, supermercados/hipermercados e outros canais de distribuição. Por geografia, o mercado estudado é segmentado em França, Alemanha, Reino Unido, Espanha, Itália, Rússia e Resto da Europa. Para cada segmento, o dimensionamento e as previsões do mercado foram feitos com base no valor (em bilhões de dólares).

| Feijão inteiro |

| Café moído |

| Café instantâneo |

| Café em cápsulas e cápsulas |

| No comércio | |

| Fora do comércio | Supermercados/Hipermercados |

| Lojas de conveniência | |

| Varejistas especializados | |

| Outros canais fora do comércio |

| Reino Unido |

| Alemanha |

| França |

| Rússia |

| Itália |

| Espanha |

| Resto da Europa |

| Por tipo de produto | Feijão inteiro | |

| Café moído | ||

| Café instantâneo | ||

| Café em cápsulas e cápsulas | ||

| Por canal de distribuição | No comércio | |

| Fora do comércio | Supermercados/Hipermercados | |

| Lojas de conveniência | ||

| Varejistas especializados | ||

| Outros canais fora do comércio | ||

| Por geografia | Reino Unido | |

| Alemanha | ||

| França | ||

| Rússia | ||

| Itália | ||

| Espanha | ||

| Resto da Europa | ||

Perguntas frequentes sobre pesquisa de mercado de café na Europa

Qual é o tamanho do mercado europeu de café?

Espera-se que o tamanho do mercado cafeeiro europeu atinja 47,88 mil milhões de dólares em 2024 e cresça a uma CAGR de 3,96% para atingir 58,14 mil milhões de dólares em 2029.

Qual é o tamanho atual do mercado europeu de café?

Em 2024, o tamanho do mercado cafeeiro europeu deverá atingir 47,88 mil milhões de dólares.

Quem são os principais atores do mercado europeu de café?

Starbucks Corporation, JAB Holding Company, Nestlé S.A., Maxingvest AG (Tchibo), Luigi Lavazza S.p.A. são as principais empresas que operam no mercado cafeeiro europeu.

Que anos cobre este Mercado Europeu de Café e qual era o tamanho do mercado em 2023?

Em 2023, o tamanho do mercado cafeeiro europeu foi estimado em 46,06 mil milhões de dólares. O relatório abrange o tamanho histórico do mercado europeu de café para os anos 2018, 2019, 2020, 2021, 2022 e 2023. O relatório também prevê o tamanho do mercado europeu de café para os anos 2024, 2025, 2026, 2027, 2028 e 2029.

Página atualizada pela última vez em:

Relatório da Indústria do Café na Europa

Estatísticas para a participação de mercado do Café na Europa em 2024, tamanho e taxa de crescimento de receita, criadas pela Mordor Intelligence™ Industry Reports. A análise do Café na Europa inclui uma previsão de mercado para 2029 e uma visão histórica. Obtenha uma amostra desta análise do setor como um download gratuito em PDF do relatório.