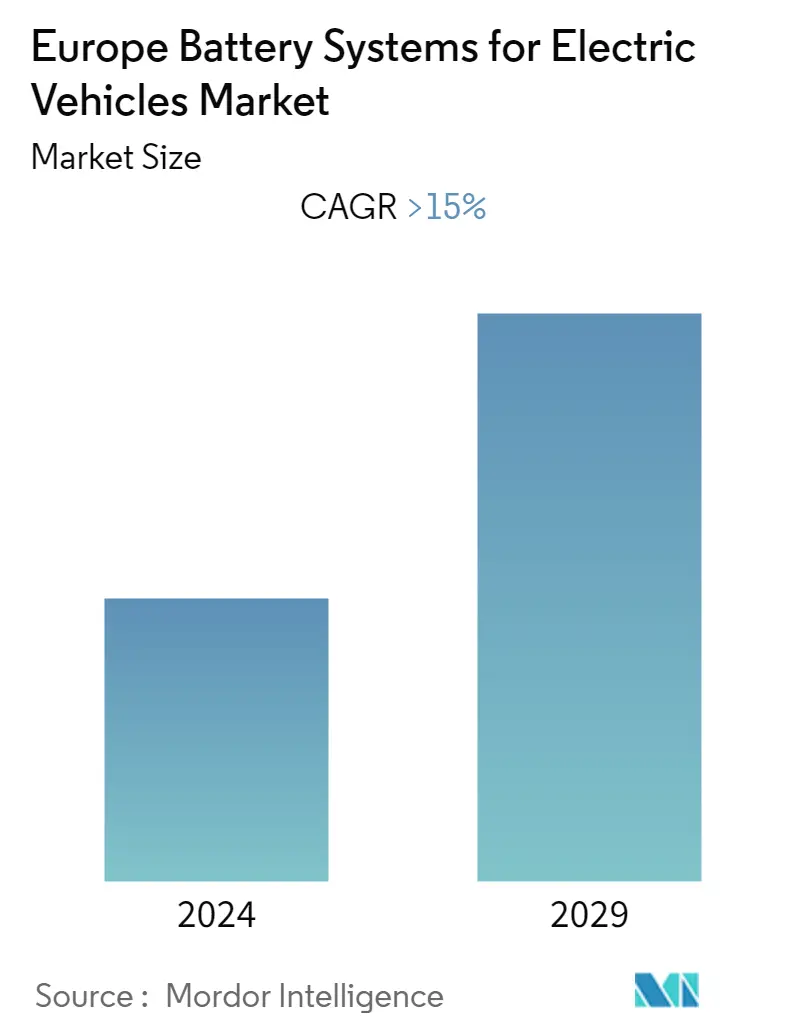

Tamanho do mercado de sistemas de baterias EV na Europa

| Período de Estudo | 2019 - 2029 |

| Ano Base Para Estimativa | 2023 |

| CAGR | > 15.00 % |

| Mercado de Crescimento Mais Rápido | Europa |

| Maior Mercado | Europa |

| Concentração de Mercado | Médio |

Jogadores principais

*Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica |

Como podemos ajudar?

Análise de mercado de sistemas de baterias EV na Europa

O mercado europeu de sistemas de baterias foi avaliado em US$ 10,11 bilhões em 2021 e deve atingir US$ 23,12 bilhões até 2027, registrando um CAGR de 15,01% durante o período de previsão, 2022-2027.

O COVID-19 teve um impacto muito adverso no mercado europeu de sistemas de baterias, causado por paralisações de produção, bloqueios e restrições comerciais. Além disso, a queda na produção automotiva, a redução nas vendas de automóveis devido a restrições de viagens e a falta de mão de obra impactaram negativamente o mercado. Uma vez que os fabricantes automóveis retomaram as operações devido ao aumento constante das vendas de automóveis em países com um número limitado de casos COVID-19, é provável que o mercado se recupere durante o mercado de previsão.

Além disso, os fabricantes estão a implementar planos de contingência para mitigar futuras incertezas comerciais e manter a continuidade com clientes nos sectores críticos da indústria automóvel. Por exemplo, em 2021, a Europa registou 2,27 milhões de vendas de veículos eléctricos, acima dos 1,36 milhões em 2020, registando um crescimento de 66,91% numa base anual.

A longo prazo, o aumento dos investimentos em ID por parte dos principais intervenientes da indústria, a criação de novas fábricas de baterias e o aumento das vendas de veículos elétricos e híbridos, bem como os fortes incentivos do governo para a promoção da eletromobilidade estão a criar procura nos setores automóvel e de transportes. indústria com um aumento nas vendas de sistemas de baterias para veículos elétricos. O alto custo dos veículos elétricos a bateria e o pesado investimento necessário para montar gigafábricas de baterias são alguns dos principais.

Os principais players do mercado estão expandindo sua capacidade de produção para atender ao aumento da demanda por sistemas de baterias. Por exemplo, em maio de 2022, o Grupo BMW anunciou que iniciaria a produção de células de bateria em sua fábrica de Parsdorf, na Alemanha, até o final de 2022. Em julho de 2022, a Daimler SE disse que estabeleceria oito novas fábricas de baterias no mundo, incluindo quatro na Europa como parte do seu plano de 47 mil milhões de dólares para se tornar totalmente eléctrico até 2030.

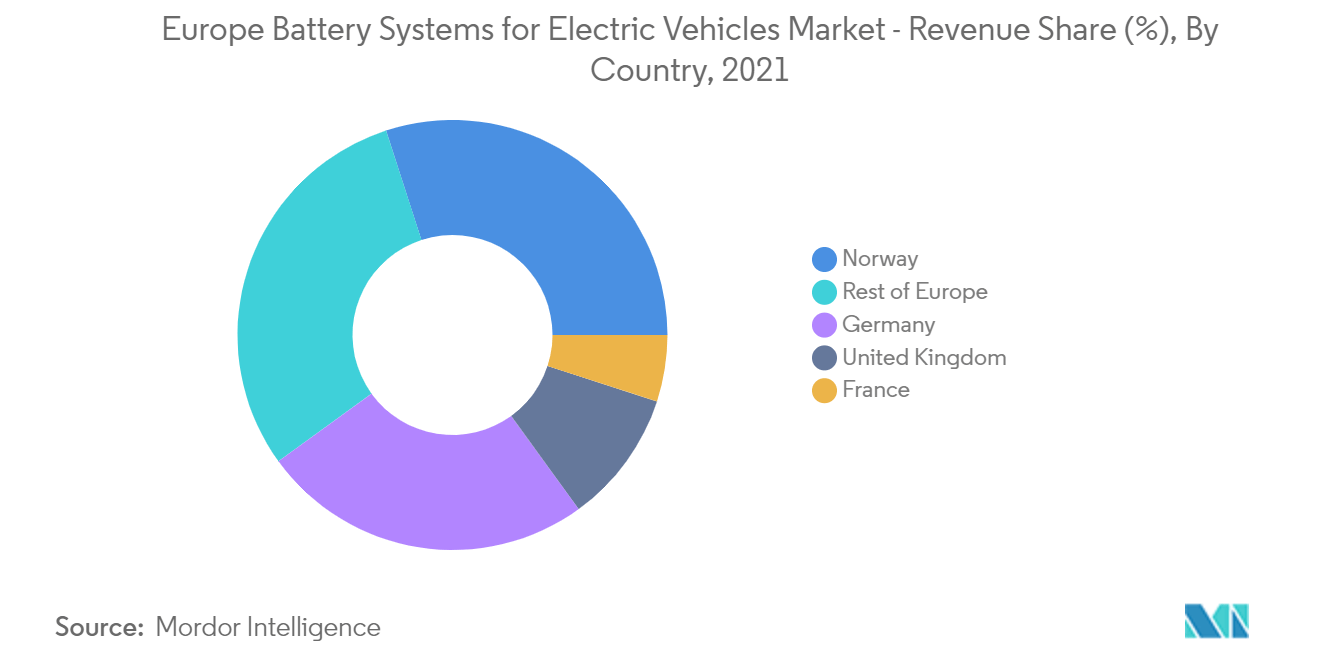

A Alemanha e a Suécia são os próximos dois maiores mercados de sistemas de baterias para veículos elétricos devido ao rápido aumento das vendas de veículos elétricos e aos grandes investimentos dos fabricantes de baterias para estabelecer gigafábricas de baterias nesses países. A Noruega é o maior mercado em valor porque 86% do os novos veículos vendidos na Noruega em 2021 eram veículos elétricos a bateria. Espera-se ainda que os incentivos governamentais aos veículos elétricos apoiem o crescimento do mercado.

Tendências do mercado de sistemas de baterias EV na Europa

Demanda por veículos elétricos Veículos impulsionarão a demanda na região

O mercado de veículos eléctricos na Europa está a expandir-se rapidamente em termos de vendas, uma vez que os consumidores procuram veículos ecológicos que ofereçam custos de funcionamento muito baixos. Por exemplo, a Europa registou 2,27 milhões de vendas de veículos eléctricos em 2021, contra 1,36 milhões em 2020, registando um crescimento de 66,91% numa base anual. Esta potencial mudança nas preferências dos consumidores, impulsionada por normas rigorosas de emissões automóveis, incentivos governamentais para promover a eletromobilidade e níveis muito elevados de consciência ambiental entre os compradores de veículos em mercados como os países escandinavos, a Alemanha, os Países Baixos, a França e o Reino Unido, foi responsável por este aumento fenomenal na popularidade dos veículos eléctricos.

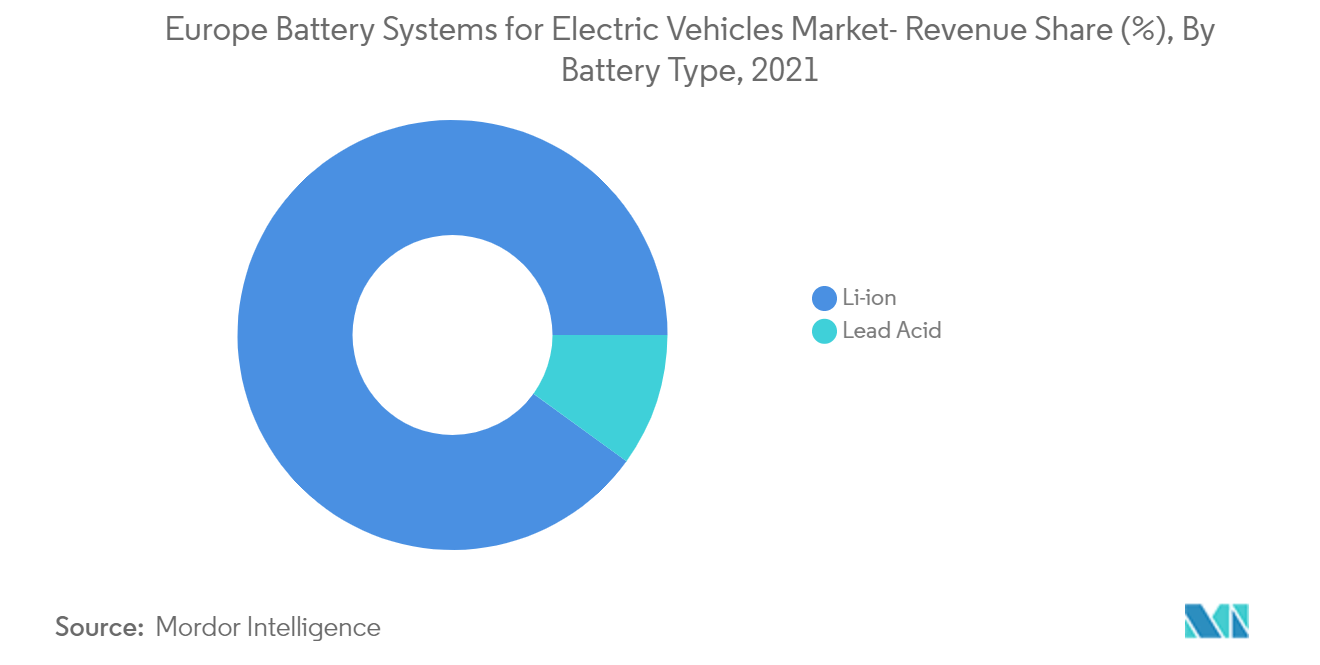

A bateria de íon-lítio provavelmente dominará o mercado durante o período de previsão. As baterias de íon-lítio são mais ecológicas, duram mais e oferecem uma boa autonomia para veículos elétricos do que as baterias de chumbo-ácido. Por exemplo, 90% dos veículos eléctricos a bateria vendidos na Europa em 2021 eram alimentados por baterias de iões de lítio. Assim, novas inovações na eletromobilidade, adoção de rigorosas normas de emissão automotiva e padrões de eficiência de combustível, incentivos governamentais para as vendas de veículos elétricos e criação de muitas novas gigafábricas na região, espera-se que o mercado de sistemas de baterias de veículos elétricos cresça ao longo da previsão período. Por exemplo,.

- Em setembro de 2022, o fabricante chinês de baterias SVOLT anunciou a instalação de sua segunda fábrica de baterias na Europa, em Brandemburgo, Alemanha, com uma capacidade anual de 16 GWh. A gigafatória deverá estar operacional no início de 2025.

- Em março de 2022, a Comissão Europeia aprovou um auxílio de 230 milhões de dólares para a construção de uma fábrica de baterias para veículos elétricos da SK Innovation na região de Kozep-Duantul, na Hungria. A usina terá capacidade anual de 30 GWh e a SK Innovation investirá US$ 1,6 bilhão na usina.

Espera-se que a Alemanha domine o mercado durante o período de previsão

O segmento alemão do mercado estudado deverá deter uma participação significativa no mercado durante o período de previsão. Várias empresas automotivas alemãs fizeram enormes investimentos em tecnologia de veículos elétricos, que inclui baterias e componentes relacionados que deverão impulsionar o mercado de sistemas de gerenciamento de baterias EV do país no período de previsão.

A Alemanha e a Suécia também são grandes mercados para sistemas de baterias de veículos elétricos devido aos fortes incentivos governamentais fornecidos para a compra de veículos elétricos, aos grandes investimentos na fabricação de baterias e à presença de startups entrando no mercado de sistemas de baterias de veículos elétricos. Assim, com as empresas surgindo com novos investimentos neste segmento, undefinedespera-se que o mercado de sistemas de baterias para veículos elétricos cresça ao longo do período previsto para o mercado. Por exemplo,.

- Em maio de 2022, a startup norueguesa Morrow Batteries arrecadou 100 milhões de euros da ABB e da Siemens para iniciar a produção local de baterias para veículos elétricos na Noruega no próximo ano.

- Em fevereiro de 2022, a Freyr Battery anunciou a instalação de uma fábrica de baterias elétricas com produção anual de 25 GWh que estará operacional em 2023.

Visão geral da indústria de sistemas de baterias EV na Europa

Os sistemas de baterias europeus para veículos elétricos estão moderadamente consolidados. O mercado é caracterizado pela presença de grandes players que garantiram contratos de fornecimento de longo prazo com grandes OEMs automotivos, bem como algumas startups que garantiram novos financiamentos para criar fábricas de baterias. Esses players também se envolvem em joint ventures, fusões e aquisições, lançamentos de novos produtos e desenvolvimento de produtos para expandir seus portfólios de marcas e consolidar suas posições no mercado.

Alguns dos principais players que dominam o mercado europeu são LG Energy Solution, Samsung SDI, CATL, Panasonic Corp. e Northvolt AB. Os principais intervenientes estão a expandir a sua capacidade de produção e a celebrar contratos de longo prazo com fabricantes de veículos elétricos para garantir a sua posição no mercado e permanecer à frente da curva do mercado. Por exemplo,.

- Em março de 2022, a joint venture Automotive Cells Company (ACC) da Stellantis NV e da LG Energy Solutions anunciaram a conversão da fábrica existente da Stellantis em Termoli, Itália, em uma gigafábrica de baterias com uma produção anual de 120 GWh até 2030.

- Em março de 2022, o fabricante sueco de baterias Northvolt AB anunciou uma nova gigafábrica em Schleswig-Holstein, na Alemanha, com uma produção anual de 60 GWh. A gigafábrica estará operacional em 2025.

Líderes de mercado de sistemas de baterias EV na Europa

-

LG Energy Solution

-

Samsung SDI Europe GmbH

-

Panasonic Industry Europe Gmbh

-

Northvolt AB

-

Contemporary Amperex Technology Ltd. (CATL)

*Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Notícias do mercado de sistemas de baterias EV na Europa

- Em agosto de 2022, a CATL (Contemporary Amperex Technology Ltd.) anunciou a criação da sua segunda gigafábrica europeia em Debrecen, Hungria, com um investimento de 7,34 mil milhões de dólares e uma produção anual de 100 GWh. a fábrica deverá iniciar suas operações em meados do próximo ano e fornecerá células e módulos para os principais fabricantes de automóveis europeus, como Daimler SE, Stellantis NV e BMW Group. A gigafábrica é a segunda unidade de produção da CATL na Europa.

- Em julho de 2022, a Samsung SDI anunciou a criação do seu primeiro centro de ID na Europa, em Munique, Alemanha. O centro de PD trabalhará em conjunto com universidades locais e startups que estão trabalhando em tecnologias de baterias de próxima geração.

- Em julho de 2022, a SK On, uma subsidiária da SK Innovation, garantiu financiamento de US$ 2 bilhões da Euler Hermes, uma instituição de seguro de crédito comercial na Alemanha, da Korea Trade Insurance Corporation e do Export-Import Bank of Korea para investimentos em uma fábrica de baterias em Ivansca, Hungria..

- Em agosto de 2022, a startup norueguesa de baterias Morrow Batteries anunciou uma joint venture com a agência governamental Siva para construir a primeira fase de sua gigafábrica na Noruega. A Siva fornecerá 67% do investimento planejado de NOK 480 milhões para a fábrica em Arendal, na Noruega, que iniciará a construção em setembro. A fábrica fabricará células de bateria econômicas e sustentáveis.

Relatório de mercado de sistemas de baterias EV da Europa – Índice

1. INTRODUÇÃO

1.1 Suposições do estudo

1.2 Escopo do estudo

2. METODOLOGIA DE PESQUISA

3. SUMÁRIO EXECUTIVO

4. DINÂMICA DE MERCADO

4.1 Drivers de mercado

4.2 Restrições de mercado

4.3 Atratividade da Indústria – Análise das Cinco Forças de Porter

4.3.1 Ameaça de novos participantes

4.3.2 Poder de barganha dos compradores/consumidores

4.3.3 Poder de barganha dos fornecedores

4.3.4 Ameaça de produtos substitutos

4.3.5 Intensidade da rivalidade competitiva

5. SEGMENTAÇÃO DE MERCADO (Tamanho do mercado em valor em bilhões de dólares)

5.1 Tipo de Veículo

5.1.1 Veículos de passageiros

5.1.2 Veículos comerciais

5.2 Tipo de Bateria

5.2.1 íon de lítio

5.2.2 Chumbo ácido

5.3 Geografia

5.3.1 Alemanha

5.3.2 Reino Unido

5.3.3 Itália

5.3.4 França

5.3.5 Espanha

5.3.6 Resto da Europa

6. CENÁRIO COMPETITIVO

6.1 Participação de mercado do fornecedor

6.2 Perfis de empresa

6.2.1 Contemporary Amperex Technology

6.2.2 LG Chemicals

6.2.3 BYD Auto Co., Ltd.

6.2.4 Samsung SDI

6.2.5 Toshiba Corporation

6.2.6 Hitachi, Ltd.

6.2.7 Banner batteries

6.2.8 Northvolt AB

7. OPORTUNIDADES DE MERCADO E TENDÊNCIAS FUTURAS

Segmentação da indústria de sistemas de baterias EV na Europa

Uma bateria para um veículo elétrico é um tipo de bateria recarregável usada para alimentar um veículo elétrico. As baterias são usadas para alimentar todos os três tipos de veículos elétricos veículos elétricos a bateria, veículos híbridos e veículos híbridos plug-in.

O mercado europeu de sistemas de baterias para veículos elétricos foi segmentado por tipo de bateria, tipo de veículo, tipo de componente e país. Por tipo de bateria, o mercado é segmentado em íon-lítio e ácido-chumbo. Por tipo de veículo, o mercado é segmentado em Veículos de Passageiros e Veículos Comerciais.

Por país, o mercado é segmentado na Alemanha, Reino Unido, Noruega, Suécia, França, Holanda e Resto da Europa. Para cada segmento, o dimensionamento e a previsão do mercado foram feitos com base no valor (US$ bilhões).

| Tipo de Veículo | ||

| ||

|

| Tipo de Bateria | ||

| ||

|

| Geografia | ||

| ||

| ||

| ||

| ||

| ||

|

Perguntas frequentes sobre pesquisa de mercado de sistemas de bateria EV na Europa

Qual é o tamanho atual do mercado europeu de sistemas de baterias para veículos elétricos?

O mercado europeu de sistemas de baterias para veículos elétricos deverá registrar um CAGR superior a 15% durante o período de previsão (2024-2029)

Quem são os principais atores do mercado europeu de sistemas de baterias para veículos elétricos?

LG Energy Solution, Samsung SDI Europe GmbH, Panasonic Industry Europe Gmbh, Northvolt AB, Contemporary Amperex Technology Ltd. (CATL) são as principais empresas que operam no mercado europeu de sistemas de baterias para veículos elétricos.

Qual é a região que mais cresce no mercado europeu de sistemas de baterias para veículos elétricos?

Estima-se que a Europa cresça no maior CAGR durante o período de previsão (2024-2029).

Qual região tem a maior participação no mercado europeu de sistemas de baterias para veículos elétricos?

Em 2024, a Europa é responsável pela maior participação de mercado no mercado europeu de sistemas de baterias para veículos elétricos.

Que anos abrange este mercado europeu de sistemas de baterias para veículos elétricos?

O relatório abrange o tamanho histórico do mercado europeu de sistemas de baterias para veículos elétricos para os anos 2019, 2020, 2021, 2022 e 2023. O relatório também prevê o tamanho do mercado europeu de sistemas de baterias para veículos elétricos para os anos 2024, 2025, 2026, 2027 , 2028 e 2029.

Relatório da Indústria de Sistemas de Baterias para Veículos Elétricos na Europa

Estatísticas para a participação de mercado de sistemas de bateria para veículos elétricos na Europa em 2024, tamanho e taxa de crescimento de receita, criadas por Mordor Intelligence™ Industry Reports. A análise de sistemas de baterias da Europa para veículos elétricos inclui uma perspectiva de previsão de mercado para 2029 e uma visão geral histórica. Obtenha uma amostra desta análise do setor como um download gratuito em PDF do relatório.