Análise do mercado de telemática automotiva na Europa

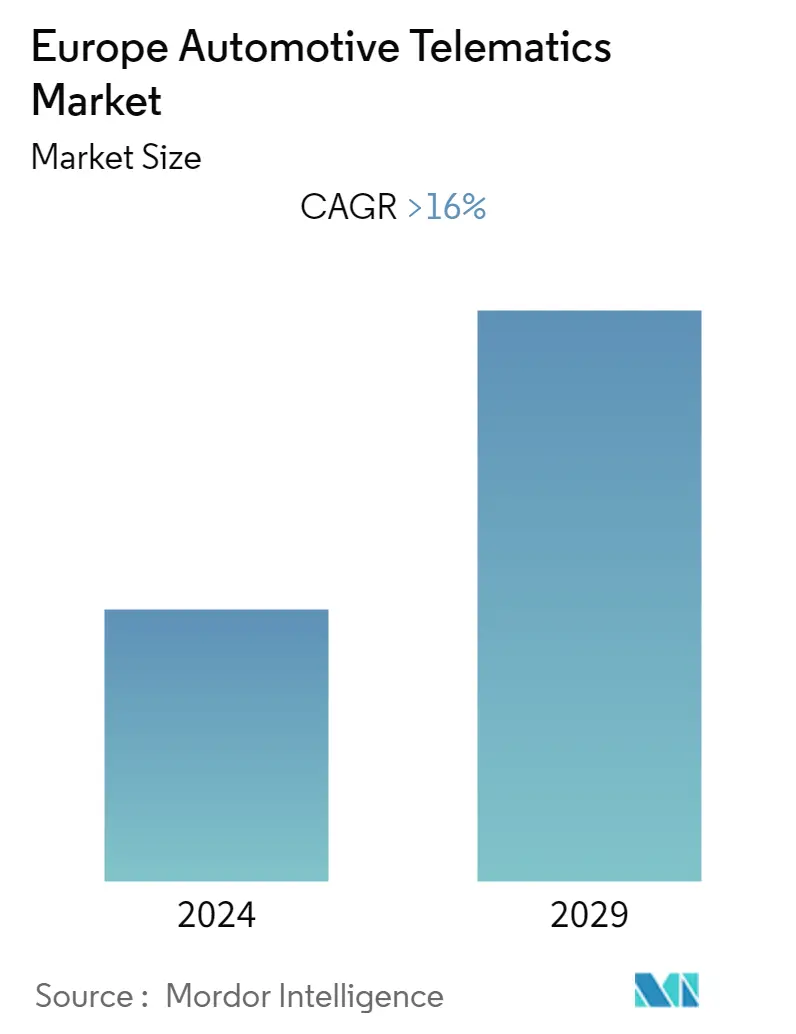

O mercado europeu de telemática automotiva está avaliado atualmente em US$ 7,3 bilhões e deverá atingir US$ 34,3 bilhões, registrando um CAGR de 16% no período de previsão.

A pandemia da COVID-19 teve um efeito adverso em muitas indústrias, e a indústria telemática também não é exceção. O mercado foi afetado negativamente pelos bloqueios e pela subsequente paralisação das operações dos fabricantes, devido às orientações para conter o vírus. As interrupções na cadeia de abastecimento causaram atrasos e outros desafios operacionais.

O ano de 2021 foi apontado como o ano de transição, onde as coisas voltaram à normalidade e o mercado de produção e serviços automóveis recuperou a sua fase de crescimento, mitigando a forte procura de telemática veicular em toda a Europa.

Durante o período de previsão a longo prazo, os fabricantes de automóveis estão na vanguarda da melhoria da segurança dos condutores e, portanto, os carros modernos estão a ser equipados com várias tecnologias que monitorizam e controlam várias funções do veículo. A redução do custo da conectividade, o aumento da penetração dos smartphones e as rigorosas regulamentações de segurança são algumas das principais razões que alimentam o crescimento do mercado.

A maioria dos veículos conectados hoje em dia é equipada com sensores que geram muitos dados valiosos usados pelos gestores de frota para operações tranquilas e para apoiar as montadoras na entrega de uma experiência personalizada aos seus clientes. Com recursos e tecnologias mais avançadas, os carros agora são movidos por software, o que está resultando na entrada de mais gigantes da tecnologia e do software na indústria automotiva.

Espera-se também que a adoção da telemática automotiva em veículos elétricos impulsione o crescimento do mercado no futuro. Os principais players do mercado esperam aproveitar as oportunidades apresentadas pela introdução de veículos elétricos (EVs) no mercado.

Tendências do mercado de telemática automotiva na Europa

A introdução de novas tecnologias está impulsionando o mercado

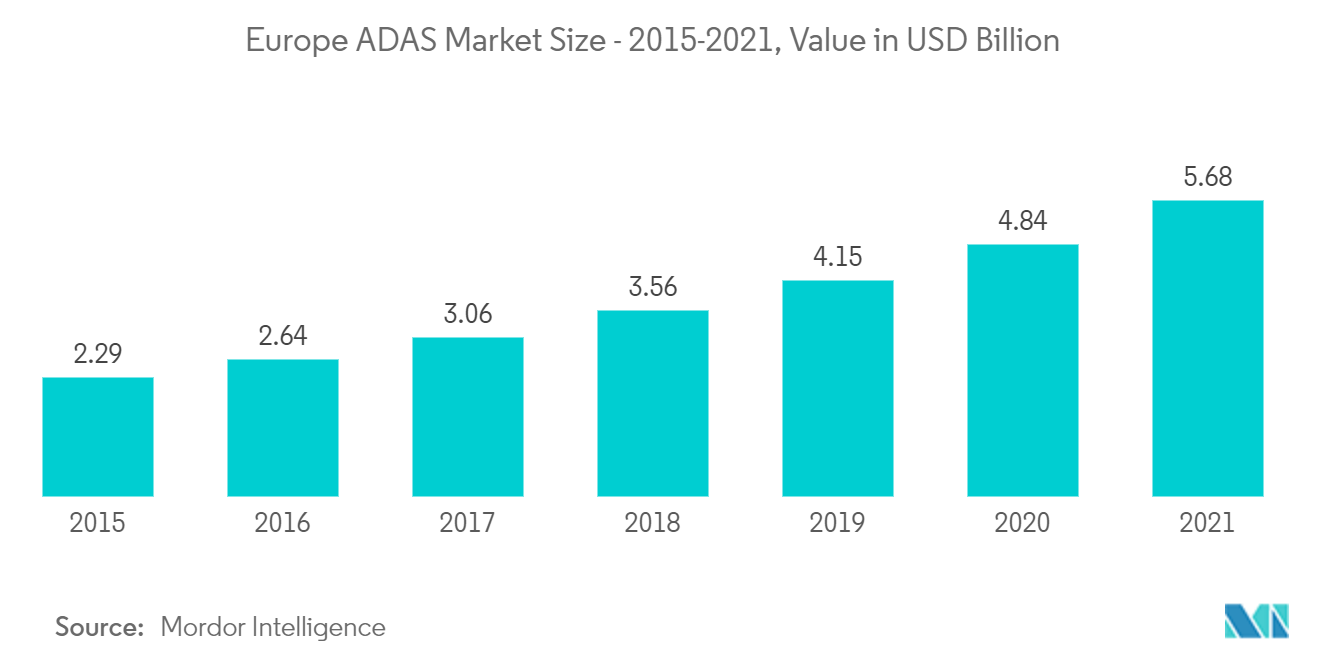

A introdução de novas tecnologias como IA, aprendizado de máquina e IoT e sua integração com sistemas automotivos como ADAS e conectividade veicular poderá ser testemunhada nos próximos anos. Muitos dos principais fabricantes de automóveis estão a investir milhares de milhões na investigação e desenvolvimento de telemática para veículos futuros e a lançar os mais recentes desenvolvimentos com os seus produtos.

Os players que operam no mercado estão oferecendo ofertas avançadas e confiáveis em seu portfólio de telemática, a fim de testemunhar barras de vendas elevadas. Nas ofertas de sistemas de infoentretenimento, Denso Corporation, Alpine Electronics Inc., Harman International, Continental AG, Panasonic Corporation, Pioneer Corporation, Kenwood, Blaupunkt, Fujitsu Ten, Garmin Ltd, Nvidia Corporation, Qualcomm Inc. e AptivPLC são alguns dos principais líderes de mercado que oferecem recursos avançados de infoentretenimento nos veículos. Por exemplo, em outubro de 2022, a Alfa Romeo Tonale revelou seu mini SUV 2023 para o mercado australiano. O SUV oferece motor 1,5 litro com bateria de 118 kW apresentado em modo híbrido. O SUV está equipado com um painel de instrumentos TFT de 12,3 polegadas e infotainment touchscreen de 10,25 polegadas com Apple CarPlay sem fio e Android Auto, que fornecerão ao motorista acesso a amplas quantidades de informações.

Com os crescentes avanços nos padrões de segurança veicular, os OEMs estão integrando recursos avançados de assistência à condução em seus respectivos modelos de automóveis. Este recurso ADAS melhorou os padrões de segurança do veículo e melhorou a experiência geral de direção. Vários intervenientes da indústria colaboram continuamente com outros participantes do mercado para atualizar os seus veículos atuais com as mais recentes atualizações tecnológicas. Por exemplo,.

- Em novembro de 2022, o Grupo Renault e a Qualcomm Technologies anunciaram a sua colaboração conjunta para assumir a integração da tecnologia telemática nos modelos de veículos definidos por software da próxima geração da Renault. A plataforma automotiva de alto desempenho dos carros Renault seria feita de Qualcomm Snapdragon Digital Chassis para suportar cockpit digital, recursos ADAS e conectividade.

- Em abril de 2021, a Marelli e a Quectel estabeleceram uma joint venture para avançar no trabalho em andamento nas plataformas 5G e celular Vehicle-to-x (CV2X). A ampla colaboração das duas empresas fez com que trabalhassem juntas em muitos projetos na indústria automotiva, incluindo a habilitação da conectividade LTE evoluída utilizando as plataformas Quectel AG520R e AG55xQ adequadas para aplicações automotivas, como gerenciamento de frota, rastreamento de veículos, sistemas de navegação em veículos. , monitoramento remoto de veículos, controle remoto de veículos, diagnóstico remoto de veículos, monitoramento e alarmes de segurança, roteamento de veículos sem fio, entretenimento no carro e muitos outros.

Os governos estão a criar novas regras e regulamentos para a segurança dos ocupantes dos veículos em caso de qualquer acidente; por exemplo, cada veículo novo deve ser equipado com e-Call, conforme mandato da Comissão Europeia. Isto ajudou no crescimento do mercado telemático na Europa. A região também abriga vários fornecedores de hardware telemático automotivo, como Robert Bosch GmbH e Continental AG.

Considerando estes factores e desenvolvimentos, espera-se que a procura de telemática testemunhe uma elevada taxa de crescimento durante o período de previsão.

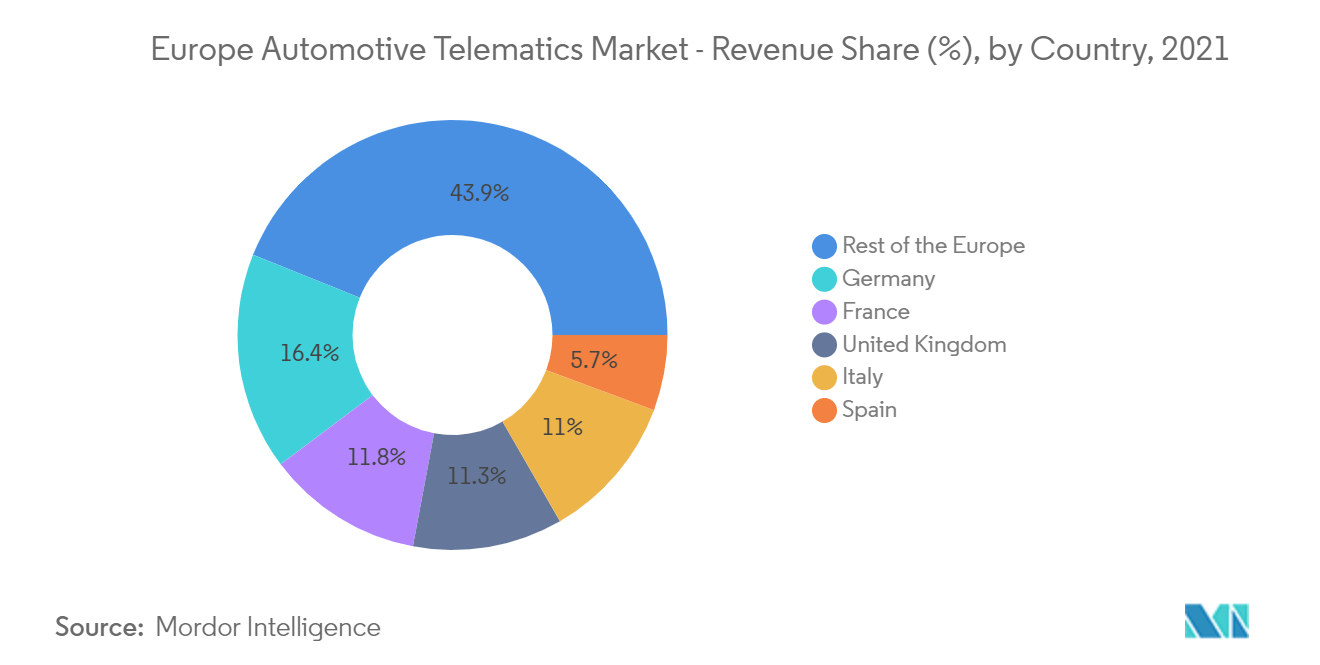

Alemanha liderará o mercado durante o período de previsão

O setor automóvel alemão tem sido a espinha dorsal da indústria automóvel europeia nas últimas décadas. A Alemanha evoluiu como um dos maiores países no que diz respeito à produção e inovação de produtos automotivos de alta tecnologia. Além disso, foi observado um crescimento líquido de +60% no sector automóvel europeu para ID, apoiado pela Alemanha.

Além de satisfazer a enorme procura local, a Alemanha também satisfaz as necessidades de numerosos mercados automóveis estrangeiros em todo o mundo. Três quartos dos automóveis, incluindo veículos comerciais fabricados na Alemanha, são exportados para o resto do mundo. De acordo com a VDA, em agosto de 2022, as exportações mensais de automóveis de passageiros de 162,3 mil unidades aumentaram 58%, e a produção nacional de 207,4 mil unidades aumentou 68% A/A.

Os fabricantes estão se concentrando no desenvolvimento de ferramentas de diagnóstico avançadas e confiáveis, a fim de aumentar a eficiência do serviço do veículo e resolver desafios durante a manutenção do veículo. OBD II se mostrou como uma ferramenta potencial para resolver vários desafios durante o monitoramento de peças automotivas, incluindo aquecedores de catalisador, sistemas evaporativos, sistemas de ar condicionado, sistemas de combustível, sensores e aquecedores de oxigênio, EGR, termostatos, tampas de abastecimento de combustível e filtros de partículas.

Devido ao maior potencial de mercado, os principais OEMs estão a impulsionar os investimentos no país para ganhar uma quota de mercado significativa, o que, por sua vez, deverá encorajar os fabricantes de pneus a expandir a sua presença. Por exemplo,.

- Em agosto de 2022, Mahle anunciou que as soluções de diagnóstico e serviço MahleBattery PRO, incluindo os modos E-Scan, E-Health e E-Care, estariam em breve disponíveis em soluções de reposição automotiva. A empresa já lançou a ferramenta TechPROdiagnostic em março de 2022.

- Em Novembro de 2021, a Continental lançou o AutodiagnosDrive™, uma solução remota de dados de veículos concebida para fornecer informações de diagnóstico avançadas que os prestadores de serviços, gestores de frotas e oficinas de reparação podem utilizar para maximizar os seus serviços baseados em dados.

Visão geral da indústria de telemática automotiva na Europa

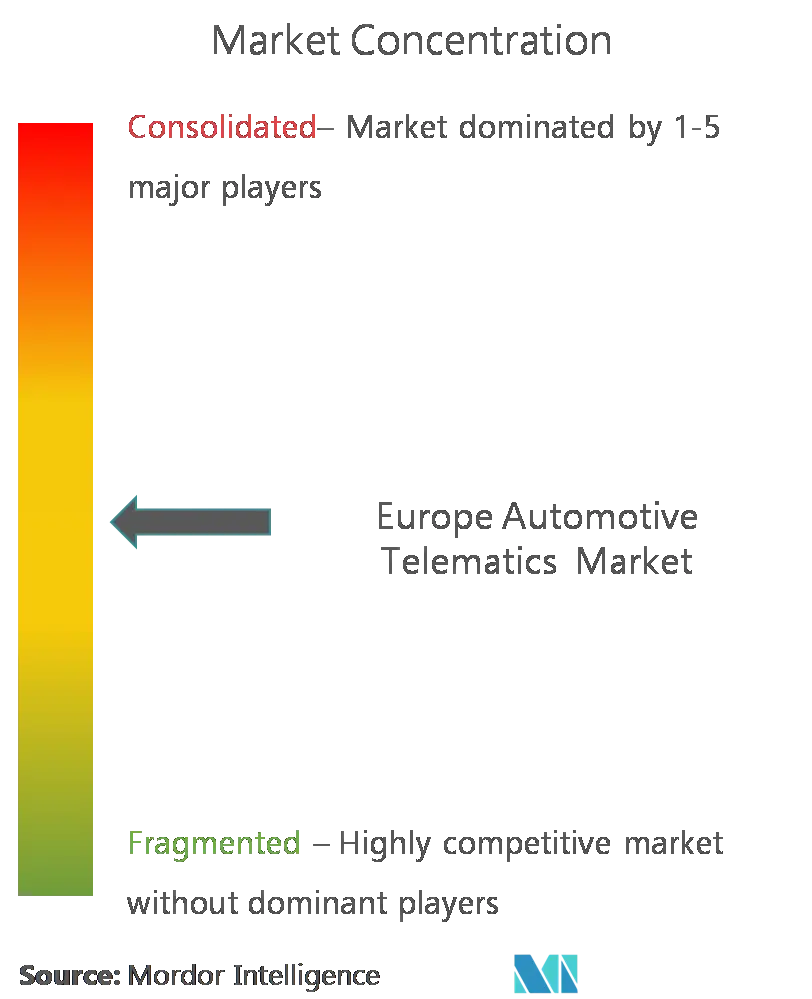

O mercado europeu de telemática automóvel está fragmentado devido à presença de muitos intervenientes locais e globais, como a Robert Bosch GmbH e o Grupo ACTIA. O mercado está a transformar-se com a evolução das tecnologias, mas a tecnologia convencional continuará a deter a maior parte. As empresas têm investido fortemente em projetos de ID para prestar o melhor serviço através da telemática aos proprietários de automóveis, e os principais players do mercado estão a expandir a sua presença através da aquisição de pequenas empresas e da abertura de novas fábricas noutros países. Por exemplo-.

- Em maio de 2022, a KPIT Technologies Ltd anunciou a aquisição de soluções SOMIT especializadas em diagnóstico de veículos baseadas em nuvem. A parceria permitirá uma plataforma de diagnóstico de veículos baseada em nuvem eletrônica e serviços de consultoria especializada

- Em junho de 2021, a Investindustrial concordou em adquirir a Targa Telematics, uma empresa italiana de tecnologia que oferece soluções em telemática, mobilidade inteligente e plataformas digitais IoT para operadores de mobilidade.

Líderes do mercado europeu de telemática automotiva

-

Robert Bosch GmbH

-

Continental AG

-

Magnetic Marelli SpA

-

Valeo Group

-

ACTIA Group

- *Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Notícias do mercado de telemática automotiva na Europa

Novembro de 2022 TDK Corporation anunciou o lançamento da linha de produtos SmartAutomotive, incluindo sensores de movimento ASIL e não ASIL. O sensor encontra sua aplicação na telemática de veículos, incluindo navegação, cálculo morto e controle de portas.

Novembro de 2022 CerebrumX Lab Inc., uma empresa de serviços de dados automotivos orientada por IA, anunciou seu plano de incorporar seus serviços nos modelos da Ford Motor Company. Os modelos oferecerão programas UBI econômicos usando telemática incorporada para modelos de veículos Lincoln e Ford elegíveis.

Maio de 2021 A Alphabet Italia escolheu a Octo Telematics como parceira para a implementação de um sistema de saneamento automóvel que permitirá aos condutores e gestores de frota utilizar os seus veículos com mais segurança. Em colaboração com a Octo, a Alphabet apresenta o Alphabet CleanAir, o novo sistema de higienização automática dos automóveis da sua frota.

Segmentação da indústria de telemática automotiva na Europa

A telemática automotiva inclui vários recursos e serviços, incluindo sistemas GPS, diagnóstico de veículos a bordo e dispositivos sem fio.

O mercado europeu de telemática automotiva é segmentado por tipo de serviço (infoentretenimento e navegação, gestão de frotas, segurança e diagnóstico) e país (Alemanha, Reino Unido, Itália, França, Espanha e resto da Europa). O relatório oferece os tamanhos de mercado e previsões em valor (US$ bilhões) para todos os segmentos acima.

| Infoentretenimento e navegação |

| Gestão de Frota |

| Segurança e proteção |

| Diagnóstico |

| Alemanha |

| Reino Unido |

| Itália |

| França |

| Espanha |

| Resto da Europa |

| Por tipo de serviço | Infoentretenimento e navegação |

| Gestão de Frota | |

| Segurança e proteção | |

| Diagnóstico | |

| Geografia | Alemanha |

| Reino Unido | |

| Itália | |

| França | |

| Espanha | |

| Resto da Europa |

Perguntas frequentes sobre pesquisa de mercado de telemática automotiva na Europa

Qual é o tamanho atual do mercado europeu de telemática automotiva?

O Mercado Europeu de Telemática Automotiva deverá registrar um CAGR superior a 16% durante o período de previsão (2024-2029)

Quem são os principais atores do mercado europeu de telemática automotiva?

Robert Bosch GmbH, Continental AG, Magnetic Marelli SpA, Valeo Group, ACTIA Group são as principais empresas que operam no mercado europeu de telemática automotiva.

Que anos este Mercado Europeu de Telemática Automotiva cobre?

O relatório abrange o tamanho histórico do mercado europeu de telemática automotiva para os anos 2019, 2020, 2021, 2022 e 2023. O relatório também prevê o tamanho do mercado europeu de telemática automotiva para os anos 2024, 2025, 2026, 2027, 2028 e 2029.

Página atualizada pela última vez em:

Relatório da Indústria de Telemática Automotiva na Europa

Estatísticas para a participação de mercado de Telemática Automotiva na Europa de 2024, tamanho e taxa de crescimento de receita, criadas por Mordor Intelligence™ Industry Reports. A análise da Telemática Automotiva na Europa inclui uma previsão de mercado para 2029 e uma visão histórica. Obtenha uma amostra desta análise do setor como um download gratuito em PDF do relatório.