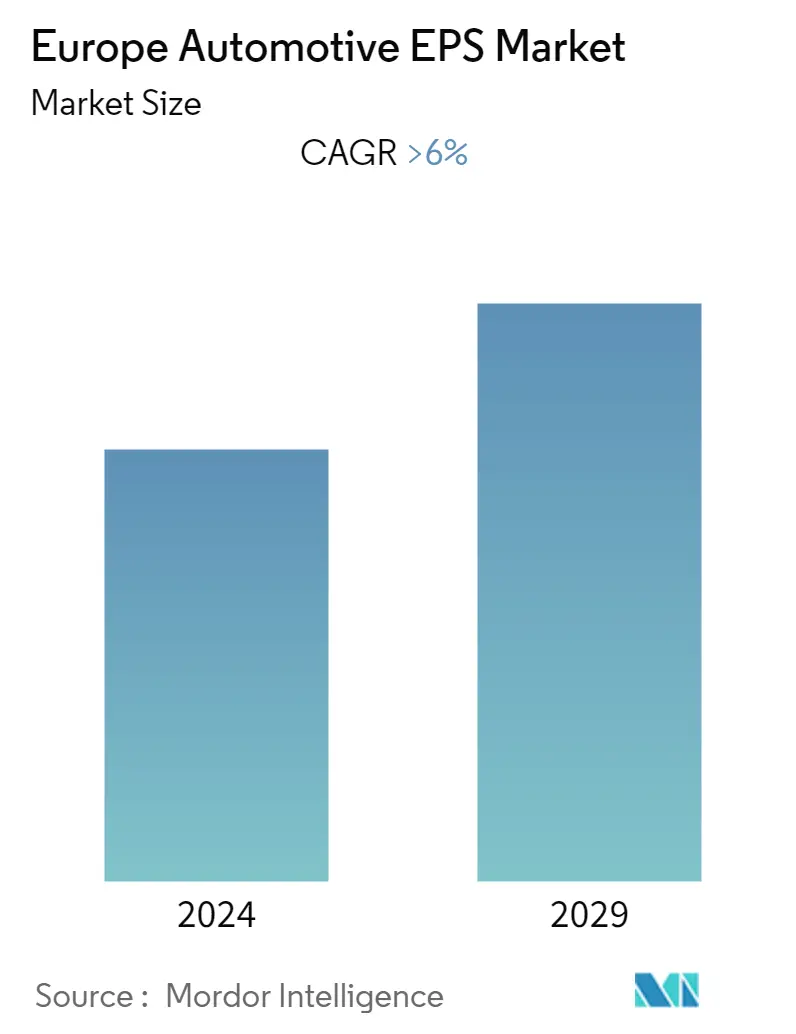

Tamanho do mercado europeu de EPS automotivo

| Período de Estudo | 2019 - 2029 |

| Ano Base Para Estimativa | 2023 |

| Período de Dados de Previsão | 2024 - 2029 |

| Período de Dados Históricos | 2019 - 2022 |

| CAGR | > 6.00 % |

| Concentração de Mercado | Médio |

Jogadores principais_MAjor_player.webp)

*Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica |

Como podemos ajudar?

Análise do mercado EPS automotivo da Europa

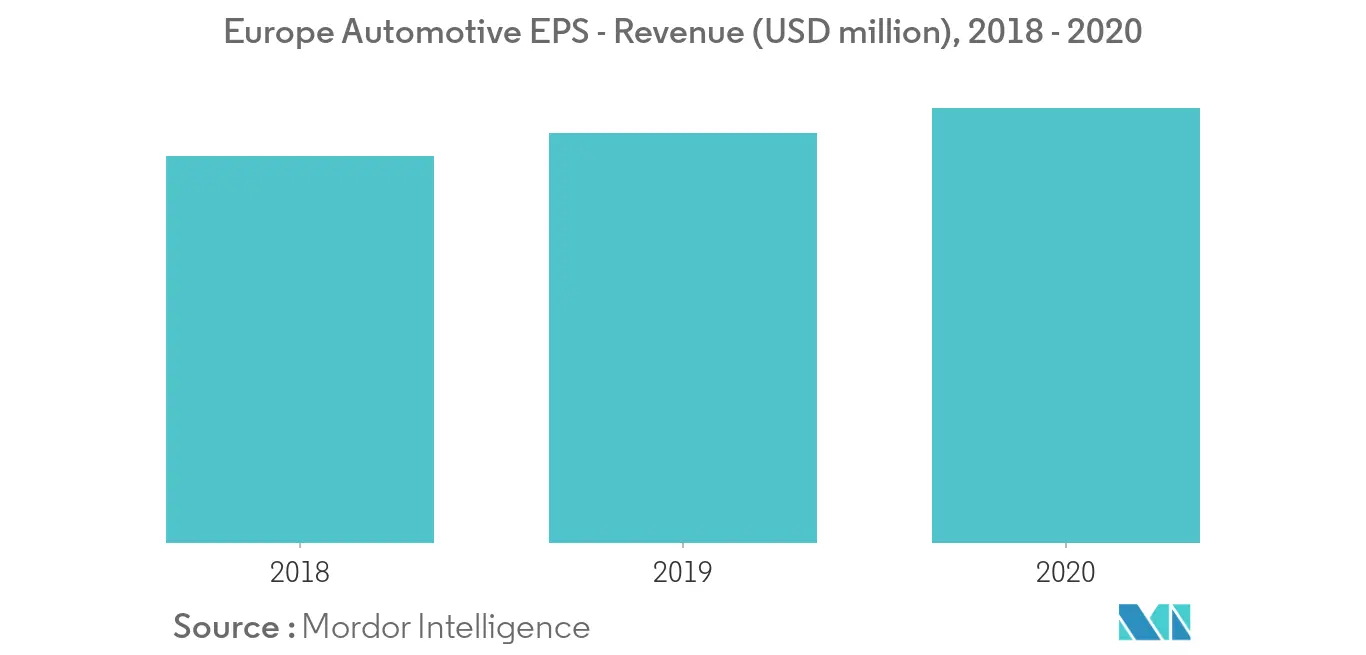

O mercado europeu de direção elétrica automotiva (EPS) deverá crescer com um CAGR de mais de 6% durante o período de previsão.

- A integração de numerosos sensores de direção numa direção assistida elétrica (EPS) ajuda a proporcionar benefícios adicionais de segurança ao condutor. Além disso, a promulgação de normas rigorosas de economia de combustível, juntamente com iniciativas de segurança por parte dos governos e associações internacionais, são considerados motores importantes para o crescimento e desenvolvimento dos sistemas de direção avançados.

- Os sistemas de direção assistida elétrica são eficientes em termos de combustível em comparação com as outras alternativas, o que se deve à ausência de bombas hidráulicas ou manuais acionadas por correia, que funcionam constantemente, seja necessária assistência ou não. O EPS proporciona poupanças de combustível até 0,4 l por cada 100 km, juntamente com uma redução nas emissões de CO2 de até 7 g/km.

- As principais montadoras têm seus próprios sistemas de direção assistida elétrica, como a direção hidráulica adaptativa da Ford. Os sistemas de direção adaptativa da Ford utilizam um atuador controlado com precisão dentro do volante, sem fazer quaisquer alterações no seu sistema de direção tradicional. A direção adaptativa torna o carro mais ágil e fácil de virar.

- Veículos comerciais de grande porte, como ônibus e caminhões, são diferentes dos automóveis de passeio, pois os veículos de grande porte possuem a necessidade de maior torque para proporcionar assistência à direção, além disso possuem quilometragem muito maior, cargas mais pesadas e uso mais constante que os automóveis de passeio, devido a todos os itens acima razões pelas quais o EPS é uma solução muito necessária para veículos comerciais.

Tendências do mercado de EPS automotivo na Europa

Espera-se que os sensores cresçam em ritmo acelerado no mercado

A principal mudança entre a direção hidráulica tradicional para a direção assistida elétrica são as partes hidráulicas do sistema, como mangueiras, correias e bombas, que são substituídas por sensores e motores digitais nos sistemas EPS. Os sensores são uma das partes mais críticas do sistema EPS, principalmente o sensor de torque, que coleta dados de direção direta e resistência da estrada e comunica o torque ao módulo EPS. Os sensores produzem um sinal digital de onda quadrada cuja frequência depende da velocidade com que a roda está girando. O sinal é baixo quando a roda é mantida reta e aumenta à medida que a roda é afastada do centro. Alguns dos avanços recentes dos sensores EPS são.

Em 2018, a Hella apresentou suas soluções de direção e frenagem nas quais exibiu o sensor de ângulo de direção, Torque and Angle Sensor (TAS). Esses sensores são baseados na tecnologia de sensor de posição indutivo sem contato (CIPOSA), que mede o torque e o ângulo do volante com precisão.

Considerando que em 2019, a Infineon Technologies AG lançou um sensor Hall linear. O XENSIV TLE4999I3 oferece o mais alto nível de segurança funcional (ASIL D). Isso inclui vários recursos, como sistemas de direção elétrica, sistemas de controle de aceleração elétrica e aplicações de pedal.

Além disso, o rigor nas regulamentações governamentais relativas à eficiência de combustível e às iniciativas de segurança são motores importantes para o crescimento e desenvolvimento de sistemas de direção avançados que empregam sensores de direção de forma abrangente.

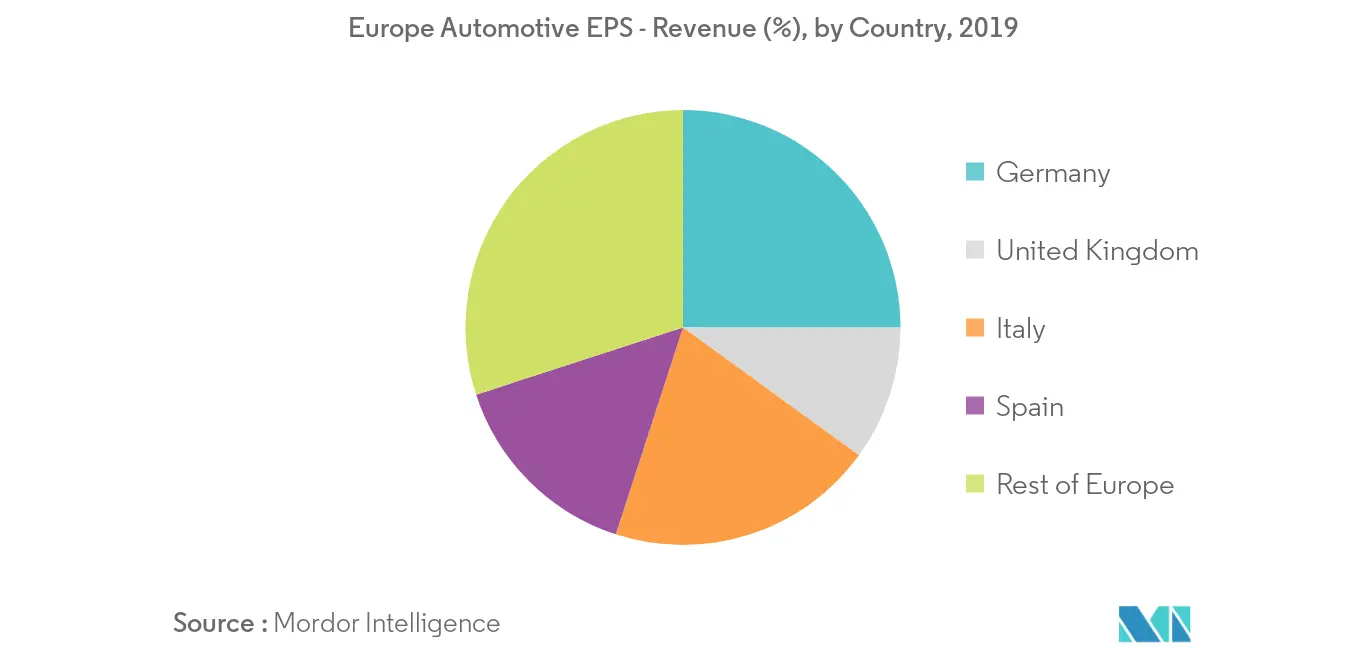

A Alemanha deve deter participação importante no mercado

Em 2019, os registos de automóveis novos na União Europeia aumentaram 1,2%, atingindo mais de 15,3 milhões de unidades. Devido ao aumento nas vendas de automóveis observado em vários países da Europa, como Alemanha, França e Suécia, visto que os países fizeram uma alteração significativa na componente bônus-malus da tributação baseada no CO2 para 2020, por outro lado, o A Holanda deverá aumentar o imposto sobre carros elétricos de 4% para 8% a partir de janeiro de 2020.

Em 2019, os fabricantes de automóveis alemães fabricaram mais de 4,6 milhões de automóveis de passageiros, o que representa menos 8,9% em comparação com o ano anterior, mas devido ao impacto da COVID-19, a maioria das empresas na Europa foram encerradas em Março e Abril, com algumas restrições. levantada em meados de maio na maioria dos países. Enquanto na Alemanha, os concessionários automóveis reabrem no final de Abril e os fabricantes de automóveis como a Volkswagen reiniciaram a produção no início de Maio.

Devido a isso, a indústria automóvel alemã registou o seu valor de produção mais baixo do total de 11.287 automóveis de passageiros produzidos no mês de abril de 2020, o que é 97% inferior ao de abril de 2018.

Visão geral da indústria automotiva EPS da Europa

O mercado europeu de sensores de direção automotiva está moderadamente consolidado. Algumas das empresas proeminentes no mercado de sensores de direção automotiva são Robert Bosch GmbH, Continental AG e TE Connectivity. As empresas estão firmando parcerias e a colaboração detém a maior participação no mercado e tem vantagem sobre os rivais.

- Em 2019, a NSK Ltd., líder em direção assistida elétrica, e a Volkswagen AG firmaram um acordo formal de cooperação, ambas as divisões de direção das empresas concordaram em cooperação para o desenvolvimento.

Líderes do mercado europeu de EPS automotivo

-

Robert Bosch GmbH

-

NSK Ltd.

-

ZF Friedrichshafen AG

-

JTEKT Corporation

-

Nexteer Automotive Group Ltd

*Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

_CL.webp)

Relatório de mercado EPS automotivo da Europa - Índice

-

1. INTRODUÇÃO

-

1.1 Suposições do estudo

-

1.2 Escopo do estudo

-

-

2. METODOLOGIA DE PESQUISA

-

3. SUMÁRIO EXECUTIVO

-

4. DINÂMICA DE MERCADO

-

4.1 Drivers de mercado

-

4.2 Restrições de mercado

-

4.3 Atratividade da Indústria – Análise das Cinco Forças de Porter

-

4.3.1 Ameaça de novos participantes

-

4.3.2 Poder de barganha dos compradores/consumidores

-

4.3.3 Poder de barganha dos fornecedores

-

4.3.4 Ameaça de produtos substitutos

-

4.3.5 Intensidade da rivalidade competitiva

-

-

-

5. SEGMENTAÇÃO DE MERCADO

-

5.1 Por tipo

-

5.1.1 Tipo de coluna,

-

5.1.2 Tipo de pinhão

-

5.1.3 Tipo de pinhão duplo

-

-

5.2 Por tipo de componente

-

5.2.1 Cremalheira/coluna de direção

-

5.2.2 Sensor

-

5.2.3 Motor de direção

-

5.2.4 Outros componentes

-

-

5.3 Por tipo de veículo

-

5.3.1 Automóveis de passageiros

-

5.3.2 Veículos comerciais

-

-

5.4 Por país

-

5.4.1 Alemanha

-

5.4.2 Reino Unido

-

5.4.3 Itália

-

5.4.4 Espanha

-

5.4.5 França

-

5.4.6 Resto da Europa

-

-

-

6. CENÁRIO COMPETITIVO

-

6.1 Participação de mercado do fornecedor

-

6.2 Perfis de empresa

-

6.2.1 Hubei Henglong Auto System Group

-

6.2.2 Denso Corporation

-

6.2.3 GKN PLC

-

6.2.4 JTEKT Corporation

-

6.2.5 Mitsubishi Electric Corporation

-

6.2.6 Nexteer Automotive

-

6.2.7 NSK Ltd

-

6.2.8 Robert Bosch GmbH

-

6.2.9 Thyssenkrupp Presta AG

-

6.2.10 ZF Friedrichshafen AG

-

-

-

7. OPORTUNIDADES DE MERCADO E TENDÊNCIAS FUTURAS

Segmentação da indústria de EPS automotivo da Europa

O mercado europeu de EPS automotivo abrange as últimas tendências, desenvolvimento tecnológico e demanda de mercado por tipo, tipo de componente, tipo de veículo, país e participação de mercado das principais empresas fabricantes de EPS automotivo em toda a Europa.

| Por tipo | ||

| ||

| ||

|

| Por tipo de componente | ||

| ||

| ||

| ||

|

| Por tipo de veículo | ||

| ||

|

| Por país | ||

| ||

| ||

| ||

| ||

| ||

|

Perguntas frequentes sobre pesquisa de mercado EPS automotivo da Europa

Qual é o tamanho atual do mercado europeu de EPS automotivo?

O Mercado Europeu de EPS Automotivo deverá registrar um CAGR superior a 6% durante o período de previsão (2024-2029)

Quem são os principais atores do mercado europeu de EPS automotivo?

Robert Bosch GmbH, NSK Ltd., ZF Friedrichshafen AG, JTEKT Corporation, Nexteer Automotive Group Ltd são as principais empresas que operam no mercado europeu de EPS automotivo.

Que anos este mercado europeu de EPS automotivo cobre?

O relatório abrange o tamanho histórico do mercado europeu de EPS automotivo para os anos 2019, 2020, 2021, 2022 e 2023. O relatório também prevê o tamanho do mercado europeu de EPS automotivo para os anos 2024, 2025, 2026, 2027, 2028 e 2029.

Relatório da Indústria Automotiva EPS da Europa

Estatísticas para a participação de mercado de EPS automotivo da Europa em 2024, tamanho e taxa de crescimento de receita, criadas por Mordor Intelligence™ Industry Reports. A análise Europe Automotive EPS inclui uma previsão de mercado para 2029 e uma visão histórica. Obtenha uma amostra desta análise do setor como um download gratuito em PDF do relatório.