Análise de mercado de ferramentas de diagnóstico automotivo na Europa

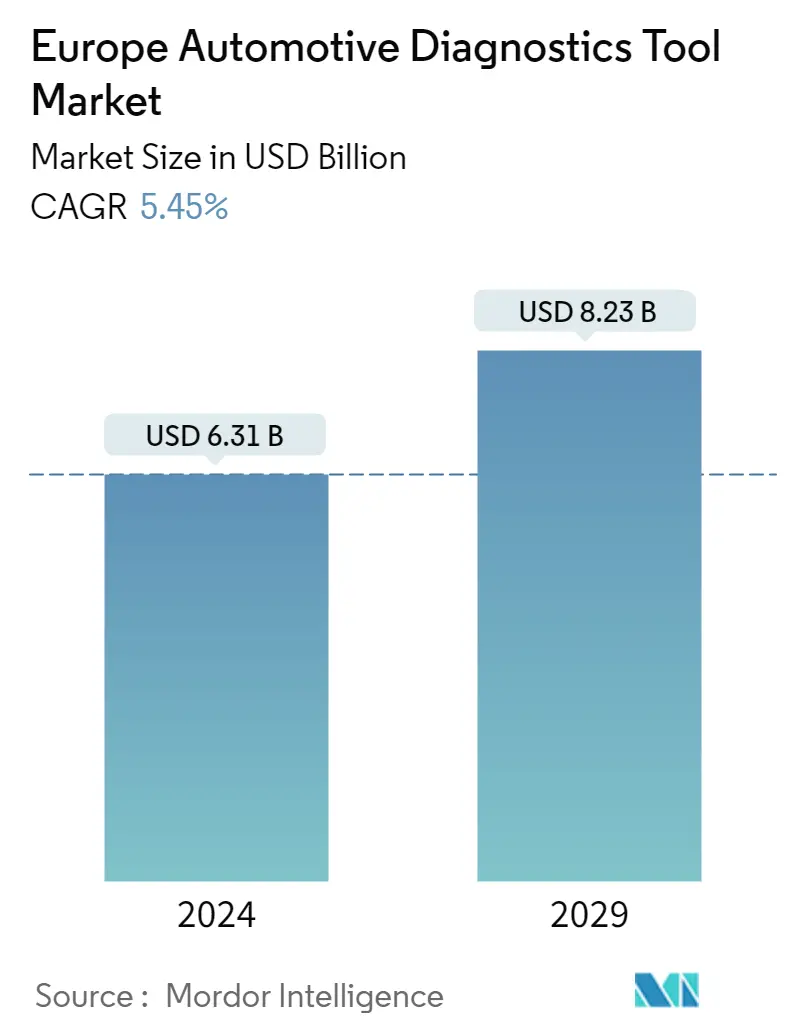

O tamanho do mercado europeu de ferramentas de diagnóstico automotivo é estimado em US$ 6,31 bilhões em 2024, e deverá atingir US$ 8,23 bilhões até 2029, crescendo a um CAGR de 5,45% durante o período de previsão (2024-2029).

- A pandemia da COVID-19 prejudicou inicialmente o mercado, uma vez que os confinamentos e encerramentos contínuos de unidades fabris resultaram na redução da utilização de veículos e num declínio nas atividades de transporte, reduzindo a utilização de ferramentas de diagnóstico. No entanto, a crescente digitalização e as tecnologias mais recentes incentivaram a concepção inicial de ferramentas e propostas a serem realizadas remotamente com as ferramentas disponíveis actualmente devido ao encerramento das estações de fabricação reais devido às normas de distanciamento social, confinamento rigoroso e restrições de viagem.

- A médio prazo, espera-se que políticas governamentais favoráveis em todas as regiões que exijam a utilização de OBD e a crescente consciência dos benefícios oferecidos pelas ferramentas de diagnóstico impulsionem a procura no mercado. Além disso, espera-se que a tendência de integração de recursos inovadores nos veículos devido às crescentes preocupações de segurança entre os usuários finais e à crescente complexidade nos carros conectados aumente ainda mais o crescimento do mercado durante o período de previsão.

- O diagnóstico de bordo (OBD) foi usado para monitorar os sistemas eletrônicos iniciais do veículo, como injeção eletrônica de combustível e ignição. Com o aumento da dependência e do uso de eletrônicos nos automóveis, a necessidade de um sistema computadorizado de detecção de avarias tem aumentado, o que levou ao desenvolvimento de um melhor sistema de diagnóstico a bordo.

- O Regulamento 566/2011 da União Europeia (UE), de 19 de junho de 2011, estabelece que os fabricantes são obrigados a divulgar dados eletrônicos, permitindo a identificação precisa de peças de reposição para veículos. A indústria automóvel europeia está sujeita a novas alterações regulamentares, como 1400/2002, 715/2007 e 64/2012, para criar um cenário competitivo no qual operadores independentes e lojas autorizadas competem para servir diferentes segmentos e necessidades de clientes. Os fabricantes de equipamentos originais (OEMs) estão seguindo a tendência de automóveis equipados eletronicamente para diagnóstico remoto. Com o apoio dos fabricantes e regulamentações favoráveis, o mercado de ferramentas de diagnóstico automotivo está avançando.

- A mudança da indústria automóvel de veículos com motor de combustão interna (IC) para veículos eléctricos também teria um impacto no mercado de diagnóstico, uma vez que os parâmetros e componentes em ambos os tipos de veículos diferem, o que, por sua vez, deverá testemunhar um grande crescimento para o mercado. mercado durante o período de previsão.

Tendências do mercado de ferramentas de diagnóstico automotivo na Europa

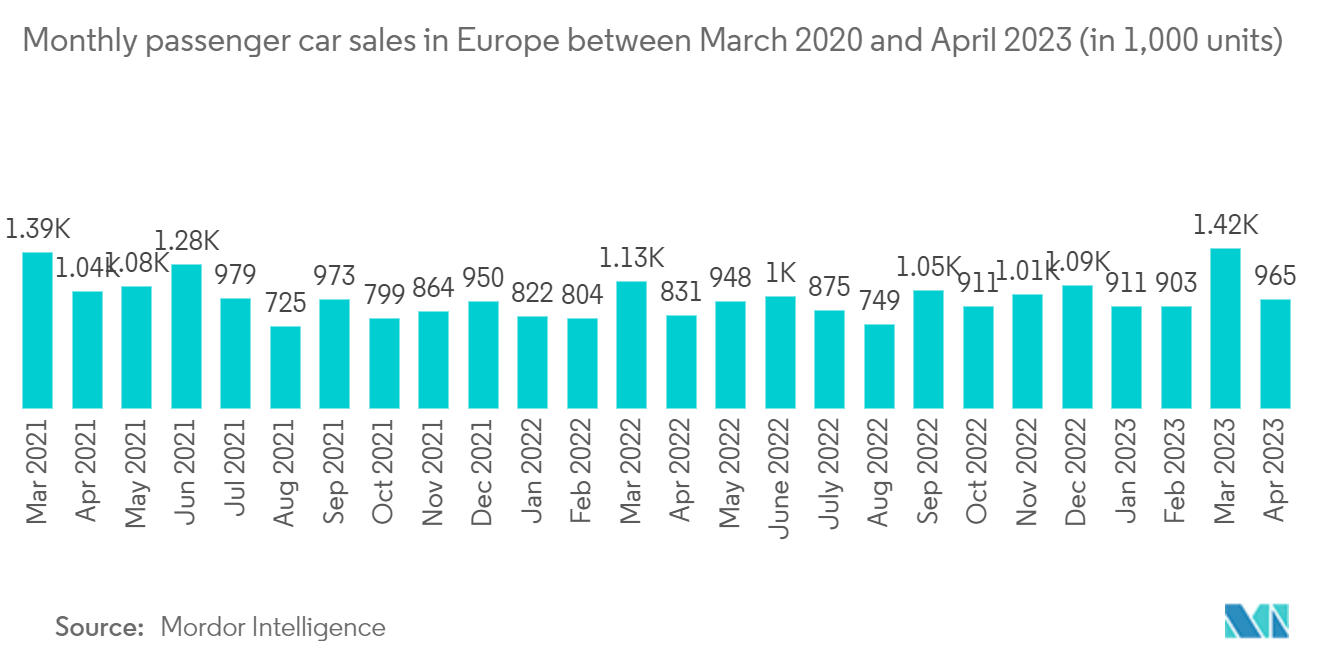

Aumento da adoção em veículos comerciais e de passageiros

- À medida que o número de componentes eléctricos num automóvel aumenta, também cresce a necessidade de um sistema de diagnóstico computorizado para monitorizar a complexa arquitectura eléctrica dos veículos. A União Europeia determinou a utilização de diagnóstico a bordo (OBD) 2 em veículos ligeiros durante a implementação das normas de emissões Euro 6.

- Componentes, como catalisador, aquecedor do catalisador, sistema evaporativo, sistema de ar condicionado, sistema de combustível, sensor e aquecedor de oxigênio, recirculação de gases de escape (EGR), termostato, tampa de abastecimento de combustível, filtro de partículas, ventilação positiva do cárter e parâmetros, como falha de ignição do motor frequência, fluxo de ar secundário, etc., são monitorados pelo OBD 2, juntamente com o monitoramento abrangente de mais alguns componentes.

- Devido a uma grave escassez de condutores, os fabricantes de veículos comerciais ligeiros (VCL) e de veículos comerciais médios (MCV) em toda a Europa estão a trabalhar para melhorar as funcionalidades de segurança. Com o aumento das restrições por parte das agências governamentais e ambientais, espera-se que a possibilidade de direção elétrica se torne uma característica padrão em VCL e MCV. A eletrificação da direção será considerada um trampolim para o fornecimento de toda uma série de funcionalidades de segurança e assistência ao condutor, tais como assistência à manutenção de faixa, assistência à centralização da faixa e controlo de cruzeiro ativo.

- Até 2023, espera-se que um em cada dois VCL e MCV esteja equipado com um sistema total ou parcialmente eletrificado. Em veículos que ainda utilizam sistemas hidráulicos padrão, os gestores de frota provavelmente irão modernizar em grande número módulos adicionais de direção eletrificada plug-and-play.

- Espera-se que a crescente conscientização sobre a eficiência das ferramentas de diagnóstico automotivo e a crescente demanda por software de diagnóstico sofisticado devido à notável adoção dessas ferramentas pelos fabricantes de automóveis impulsionem a adoção de ferramentas de digitalização em automóveis de passageiros. Assim, na esteira de tais benefícios, os principais players que atuam no mercado começaram a lançar novos produtos e estão focados na atualização de seu portfólio para fortalecer sua base de clientes.

- Por exemplo, em março de 2021, a Bosch expandiu a sua próxima geração de portfólio avançado de ferramentas de diagnóstico automotivo com o novo ADS 625X. O ADS 625X inclui uma estação de acoplamento multifuncional que carrega o tablet e alimenta o VCI, fornecendo atualizações sem fio contínuas e acesso a informações de reparo sem a necessidade de estar conectado ao veículo.

- Além dos serviços de monitoramento da integridade do veículo do fabricante de equipamento original (OEM), as ferramentas de diagnóstico da integridade do veículo pós-venda também estão cada vez mais disponíveis. Por exemplo, o Sistema Integrado de Gerenciamento de Veículos da Honeywell e o Hum da Verizon são algumas das ferramentas de diagnóstico da saúde dos veículos pós-venda. Espera-se que o recurso de segurança impulsione recursos de diagnóstico, aumentando assim o mercado de diagnóstico automotivo.

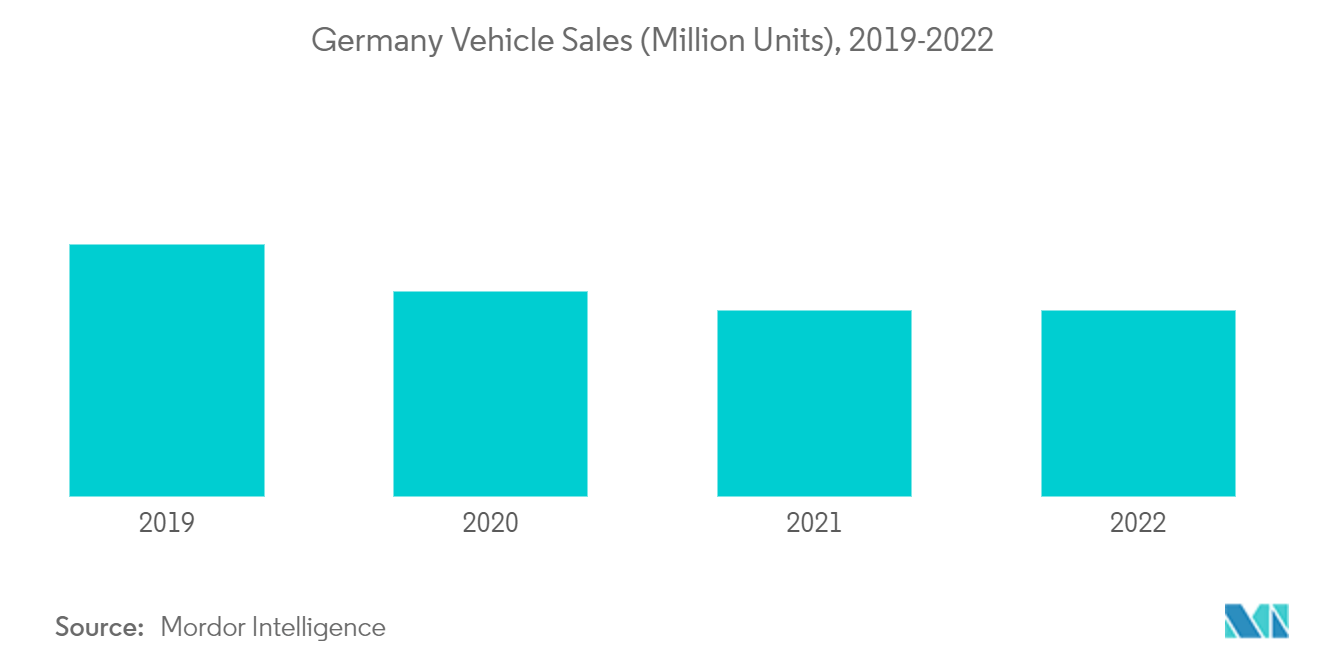

Espera-se que a Alemanha domine o mercado

- A Alemanha tem a maior participação de mercado e é um dos principais contribuintes para o crescimento do mercado de ferramentas de diagnóstico automotivo na região da UE. Os dois maiores players de mercado que operam na Alemanha são Robert Bosch GmbH e Continental AG, que também detêm a maior participação de mercado.

- Com cerca de 30% das receitas totais na Europa durante o período previsto, prevê-se que a Alemanha continue a ser o maior mercado de equipamentos de diagnóstico na Europa. No entanto, o afluxo crescente de produtos chineses com custos competitivos representa um desafio para os fabricantes alemães.

- O mau funcionamento de componentes do veículo é responsável por uma parcela considerável das colisões e acidentes que acontecem nas estradas. De acordo com a Associação para o Avanço da Medicina Automóvel, cerca de 6% dos acidentes de viação na Europa são devidos ao mau funcionamento de veículos ou de outros equipamentos relacionados com veículos. O mau funcionamento dos componentes do veículo pode ser identificado por diagnósticos adequados da saúde do veículo.

- Ao longo dos anos, os players que operam no segmento estão criando alianças construtivas com parceiros de serviços públicos para atender à crescente demanda em todos os segmentos. Por exemplo, em janeiro de 2023, o fornecedor automotivo ZF Friedrichshafen AG anunciou a aquisição da Intellic Germany GmbH (Berlim). Além disso, os produtos de tacógrafos inteligentes da Intellic complementam o portfólio existente da ZF no segmento de gestão digital de frotas. Além disso, isto também fortalece a posição de mercado da ZF como parceira da indústria de veículos comerciais ao longo de toda a cadeia de valor e do Transporte como Serviço (TaaS).

- Em meados de 2023, os fabricantes europeus instalaram a próxima geração de tacógrafos inteligentes em camiões recentemente matriculados. Como resultado, os estrategistas da ZF acreditavam que o tacógrafo inteligente se tornaria o eixo digital para o gerenciamento eficaz de veículos comerciais até 2024, com a tecnologia substituindo completamente seus antecessores analógicos.

- Os sistemas de diagnóstico remoto da saúde do veículo, como SYNC da Ford e Blue Link da Hyundai, possuem recursos de diagnóstico remoto do veículo. Os recursos de diagnóstico remoto do veículo fornecem o estado de integridade dos componentes do veículo, como nível de óleo do motor e o momento ideal para trocar o óleo e outros fluidos, sistema de suspensão e avaliação do motor, tempo para manutenção do veículo e o momento ideal para trocar o freio de desbaste almofadas, etc

- Com o desenvolvimento acima mencionado em toda a região, o mercado está testemunhando um grande crescimento durante o período de previsão.

Visão geral da indústria de ferramentas de diagnóstico automotivo na Europa

O mercado europeu de ferramentas de diagnóstico automotivo é dominado por vários players importantes, como Robert Bosch GmbH, Continental AG, Delphi Technologies Inc., Snap-on e outros. O crescente avanço tecnológico em ferramentas de diagnóstico provavelmente testemunhará um grande crescimento para o mercado durante o período de previsão.

Em abril de 2022, a MAHLE colaborou com a Political Diagnostics, uma desenvolvedora de software com sede em Dresden, para usar o plug-in de carregamento, além da porta OBD existente, para diagnósticos de baterias de veículos elétricos no futuro. Avalia os dados medidos na nuvem e fornece informações valiosas sobre o estado da bateria do veículo elétrico.

Em Novembro de 2021, a Continental lançou o Autodiagnos Drive, uma solução remota de dados de veículos concebida para fornecer informações de diagnóstico avançadas que os prestadores de serviços, gestores de frotas e oficinas de reparação podem utilizar para maximizar os seus serviços baseados em dados.

Em julho de 2021, Hella Gutmann desenvolveu uma função Cyber Security Management (CSM) em seus dispositivos de diagnóstico para fornecer autenticação com gateways, permitindo verificações rápidas de diagnóstico para uma variedade de veículos.

Em abril de 2021, a Snap-on lançou uma atualização de software para suas ferramentas de diagnóstico que permite aos técnicos profissionais aproveitar todo o potencial de sua plataforma de diagnóstico para aumentar sua produtividade e superar até mesmo os obstáculos mais difíceis com mais rapidez. A nova atualização permite um aumento de 2% nos testes de componentes eletrônicos híbridos e um aumento de 13% nos testes adicionais de componentes de ajuda ao motorista/ADAS.

Líderes de mercado de ferramentas de diagnóstico automotivo na Europa

-

Robert Bosch GmbH

-

Snap-On Inc.

-

Delphi Automotive PLC

-

Continental AG

-

Denso Corporation

- *Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Notícias do mercado de ferramentas de diagnóstico automotivo na Europa

- Maio de 2023 MAHLE GmbH e Midtronics Inc. desenvolveram em conjunto dispositivos de serviço para EVs de todos os fabricantes. A parceria teve como objetivo oferecer um serviço seguro, simples e eficaz para diagnóstico e manutenção de baterias de íons de lítio, independentemente da marca, durante todo o ciclo de vida das baterias e dos veículos.

- Dezembro de 2022 Otonomo Technologies Ltd. anunciou uma parceria plurianual com o Grupo Renault para fornecer aos clientes da frota da Otonomo acesso mais fácil e econômico a insights de dados de veículos ricos e acionáveis em várias marcas de veículos.

- Setembro de 202 O Saietta Group PLC do Reino Unido apresentou acionamentos elétricos para serviços pesados na IAA Transportation na Alemanha. Eles também demonstraram um aplicativo de software avançado Saietta Electric Drive Diagnostics (SEDD) desenvolvido internamente, com recursos completos de diagnóstico e calibração do sistema eDrive. O sistema é usado como um sistema abrangente de diagnóstico e calibração para veículos elétricos.

Segmentação da indústria de ferramentas de diagnóstico automotivo na Europa

Uma ferramenta de diagnóstico automotivo pode detectar e diagnosticar problemas no motor, transmissão, freios e outros sistemas de um carro. Ele pode ler códigos de erro, realizar testes de sistema e redefinir luzes de advertência, além de fornecer informações detalhadas sobre o desempenho do veículo.

O mercado europeu de ferramentas de diagnóstico automotivo foi segmentado por tipo de veículo, tipo e país. Por tipo de veículo, o mercado foi segmentado como automóveis de passageiros e veículos comerciais. Por tipo, o mercado foi segmentado como OBD, analisador de sistema elétrico e ferramenta de varredura. E por país, o mercado foi segmentado na Alemanha, Reino Unido, França, Espanha e no resto da Europa.

Para cada segmento, o dimensionamento e a previsão do mercado foram feitos com base no valor (USD).

| OBD |

| Analisador de Sistema Elétrico |

| Ferramenta de verificação |

| Automóveis de passageiros |

| Veículos comerciais |

| Alemanha |

| Reino Unido |

| França |

| Espanha |

| Resto da Europa |

| Por tipo | OBD |

| Analisador de Sistema Elétrico | |

| Ferramenta de verificação | |

| Por tipo de veículo | Automóveis de passageiros |

| Veículos comerciais | |

| Por geografia | Alemanha |

| Reino Unido | |

| França | |

| Espanha | |

| Resto da Europa |

Perguntas frequentes sobre pesquisa de mercado da ferramenta de diagnóstico automotivo da Europa

Qual é o tamanho do mercado europeu de ferramentas de diagnóstico automotivo?

O tamanho do mercado europeu de ferramentas de diagnóstico automotivo deverá atingir US$ 6,31 bilhões em 2024 e crescer a um CAGR de 5,45% para atingir US$ 8,23 bilhões até 2029.

Qual é o tamanho atual do mercado europeu de ferramentas de diagnóstico automotivo?

Em 2024, o tamanho do mercado europeu de ferramentas de diagnóstico automotivo deverá atingir US$ 6,31 bilhões.

Quem são os principais atores do mercado europeu de ferramentas de diagnóstico automotivo?

Robert Bosch GmbH, Snap-On Inc., Delphi Automotive PLC, Continental AG, Denso Corporation são as principais empresas que operam no mercado europeu de ferramentas de diagnóstico automotivo.

Qual é a região que mais cresce no mercado europeu de ferramentas de diagnóstico automotivo?

Estima-se que a Europa cresça no maior CAGR durante o período de previsão (2024-2029).

Qual região tem a maior participação no mercado europeu de ferramentas de diagnóstico automotivo?

Em 2024, a Europa é responsável pela maior participação de mercado no mercado europeu de ferramentas de diagnóstico automotivo.

Que anos esse mercado europeu de ferramentas de diagnóstico automotivo cobre e qual era o tamanho do mercado em 2023?

Em 2023, o tamanho do mercado europeu de ferramentas de diagnóstico automotivo foi estimado em US$ 5,98 bilhões. O relatório abrange o tamanho histórico do mercado europeu de ferramentas de diagnóstico automotivo para os anos 2019, 2020, 2021, 2022 e 2023. O relatório também prevê o tamanho do mercado europeu de ferramentas de diagnóstico automotivo para os anos 2024, 2025, 2026, 2027, 2028 e 2029.

Página atualizada pela última vez em:

Relatório da indústria de ferramentas de diagnóstico automotivo da Europa

Estatísticas para a participação de mercado da ferramenta de diagnóstico automotivo da Europa em 2024, tamanho e taxa de crescimento de receita, criadas por Mordor Intelligence™ Industry Reports. A análise da ferramenta de diagnóstico automotivo da Europa inclui uma perspectiva de previsão de mercado para 2024 a 2029 e uma visão geral histórica. Obtenha uma amostra desta análise do setor como um download gratuito em PDF do relatório.