Análise do mercado de câmeras automotivas na Europa

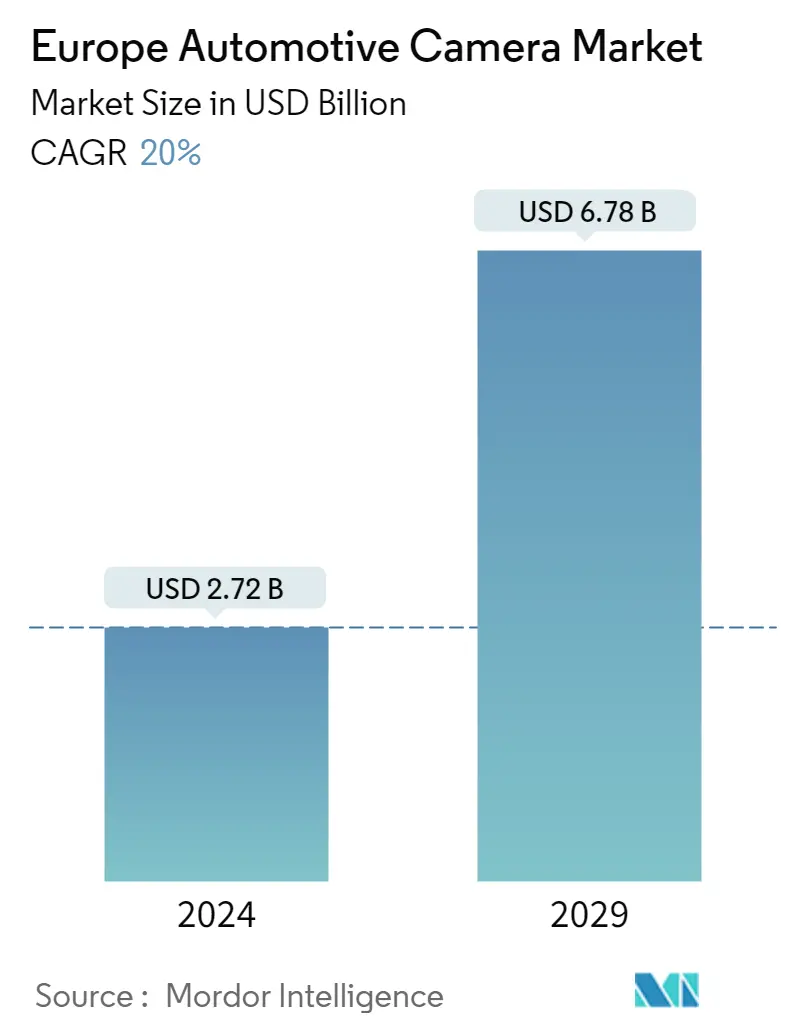

O tamanho do mercado europeu de câmeras automotivas é estimado em US$ 2,72 bilhões em 2024, e deverá atingir US$ 6,78 bilhões até 2029, crescendo a um CAGR de 20% durante o período de previsão (2024-2029).

- A pandemia COVID-19 prejudicou o crescimento do mercado, pois a suspensão da produção de veículos e as interrupções no fornecimento paralisaram a indústria automotiva. No entanto, o país testemunhou um aumento na produção de veículos em 2022 e provavelmente testemunharia um grande crescimento do mercado durante o período de previsão. Além disso, o desenvolvimento de novas tecnologias, como sistemas de visão noturna, sistemas de controle de cruzeiro, etc., e a crescente mobilidade elétrica impulsionaram a demanda no mercado.

- No médio prazo, com o aumento da adoção de câmeras automotivas, os fabricantes estão se concentrando na otimização da arquitetura dos sensores dos veículos para alcançar uma adoção significativa no mercado.

- A tecnologia de câmaras na indústria automóvel na Europa foi introduzida para monitorizar a atenção dos condutores e pode até funcionar como um facilitador para a condução autónoma. Houve um aumento na instalação de sistemas de segurança e assistência ao motorista à luz dos padrões regulatórios da Economia Média Corporativa de Combustível (CAFÉ), da Agência de Proteção Ambiental (EPA) e do Programa de Avaliação de Novos Carros (NCAP) Protocolo de Assistência de Segurança programa.

- Espera-se que a crescente produção de veículos com recursos integrados de sistema avançado de assistência ao motorista (ADAS), na esteira da crescente conscientização em relação ao conforto e à segurança dos passageiros, e que as regulamentações governamentais que exigem recursos de segurança impulsionem a demanda no mercado. Além disso, a crescente aceitação de veículos autônomos ou automatizados contribui ainda mais para o maior crescimento do mercado.

- Fatores como a crescente penetração dos sistemas de segurança nos veículos e um elevado grau de concorrência entre os fornecedores no fornecimento de serviços e produtos de valor acrescentado que atendam às necessidades dos clientes provavelmente contribuirão para um maior desenvolvimento do mercado.

Tendências do mercado de câmeras automotivas na Europa

ADAS e veículos autônomos impulsionarão o crescimento do mercado de câmeras automotivas.

- O factor que provavelmente alimentará a procura de câmaras automóveis na Europa é a popularidade dos carros equipados com ADAS na região. Os principais OEMs automotivos e fabricantes de câmeras estão gastando muito em pesquisa e desenvolvimento de câmeras para tornar os veículos mais seguros.

- A integração de recursos modernos de segurança e conforto nos veículos, como sistemas avançados de assistência ao motorista, infoentretenimento veicular e muitos outros, está aumentando significativamente no mercado. Além disso, espera-se que o aumento da produção de automóveis com recursos integrados de sistema avançado de assistência ao motorista (ADAS) em resposta ao maior conforto dos passageiros e à conscientização sobre segurança, bem como à legislação governamental que exige medidas de segurança, impulsione a demanda do mercado. Além disso, a crescente aceitação de veículos autônomos ou automatizados contribui para a expansão do mercado.

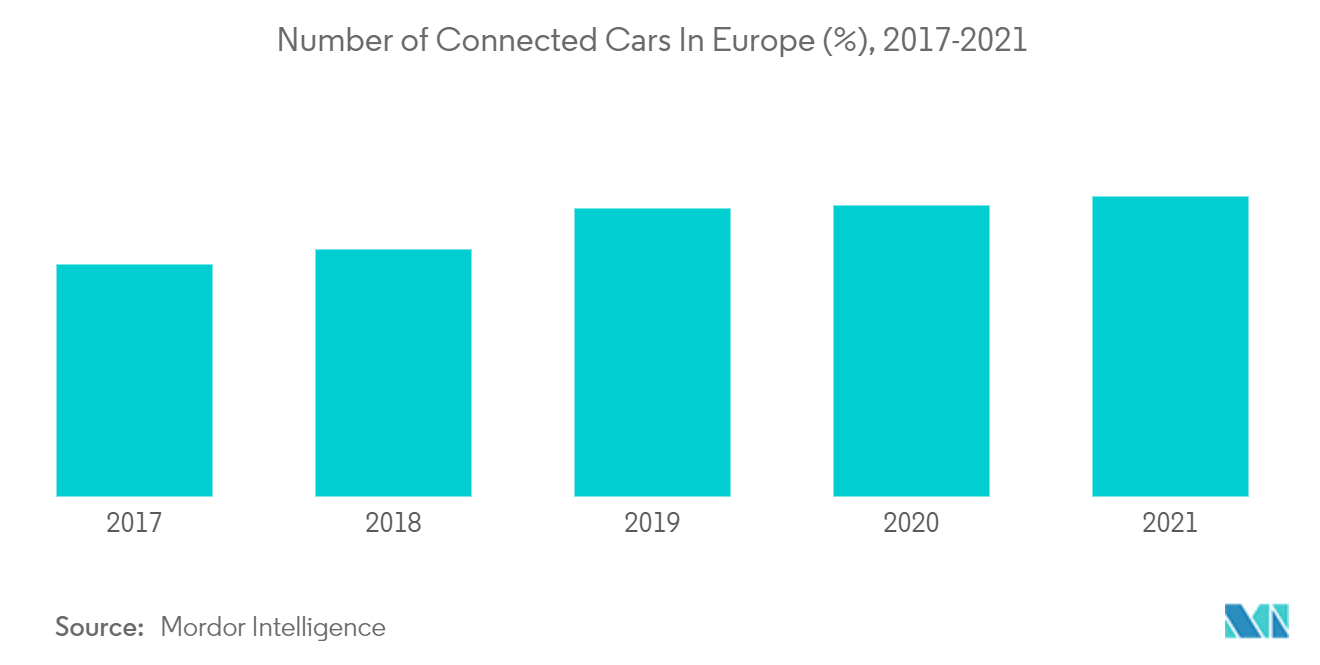

- A crescente demanda por veículos elétricos em toda a região provavelmente criará uma oportunidade para o mercado nos próximos anos. Vários fabricantes de veículos estão introduzindo novas plataformas de veículos conectados, que provavelmente aumentarão o crescimento durante o período de previsão.

- Por exemplo, em novembro de 2022, Next.e.GO Mobile SE (e.GO), um produtor de veículos elétricos urbanos (EVs), fez parceria com a empresa de plataforma de veículos conectados Sibros para implantar soluções de mobilidade conectada em seus novos veículos em toda a Alemanha.

- Além disso, o alto nível de concorrência entre os fabricantes de equipamentos originais (OEMs), as medidas governamentais que promovem o uso de sistemas de segurança nos veículos e o aumento da renda disponível da população beneficiam o mercado de sistemas de assistência ao parque automotivo. Para capitalizar a crescente procura, os OEM estão a oferecer funcionalidades de assistência ao estacionamento nas suas variantes topo de gama.

- Por exemplo, em fevereiro de 2022, a BMW lançou o i4, um sedã esportivo de quatro portas totalmente elétrico. O i4 vem com o recurso padrão de um programa de assistente de estacionamento que emprega sensores ultrassônicos para ajudar o motorista a selecionar e usar vagas de estacionamento paralelas ou perpendiculares à estrada.

- As câmeras de detecção estão gradualmente se tornando parte integrante de um sistema de segurança ativa em veículos. O crescimento pode ser atribuído ao aumento das preocupações com a segurança dos passageiros e às rigorosas iniciativas governamentais. As câmeras de detecção também oferecem um nível mais alto de desempenho do que as câmeras de direção de uso geral, mantendo os padrões de qualidade como soluções econômicas. É provável que isso testemunhe um grande crescimento para o mercado durante o período de previsão.

- As câmeras de detecção fornecem um nível mais alto de desempenho do que as câmeras de direção de uso geral, ao mesmo tempo que atendem aos padrões de qualidade automotiva exigidos como soluções econômicas. Com a crescente adoção de recursos ADAS nos veículos, a demanda por câmeras vem aumentando.

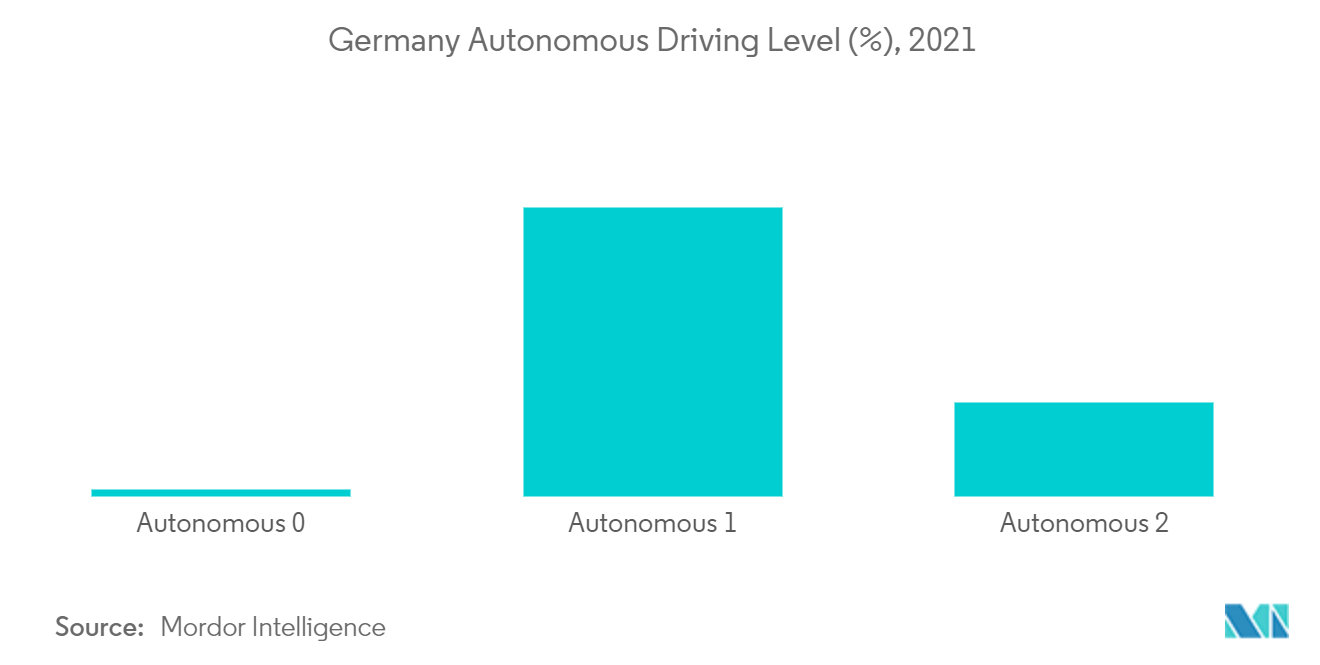

Espera-se que a Alemanha lidere o mercado europeu de câmeras automotivas

- A Alemanha é um dos principais países fabricantes de veículos em todo o mundo. O país tem grande presença de gigantes da indústria imobiliária como Volkswagen, Daimler-Mercedes, BMW, Porsche, etc. A indústria automotiva no país é responsável por grande parte dos gastos em PD do país, com uma participação superior a 35%.

- Várias presenças de fornecedores automotivos de nível 1, como Robert Bosch, Continental AG e outros em todo o país, provavelmente testemunharão um grande crescimento no mercado durante o período de previsão. As câmeras de detecção também oferecem um nível mais alto de desempenho do que as câmeras de direção de uso geral, mantendo os padrões de qualidade como soluções econômicas.

- Com a crescente adoção de recursos avançados de sistemas de assistência ao motorista (ADAS) em veículos, a demanda por câmeras tem aumentado significativamente. Por exemplo, a Continental AG, uma das empresas líderes na fabricação de câmeras automotivas na Alemanha, lançou uma câmera ProViu ASL360 para auxiliar os motoristas, unindo múltiplas imagens com uma visão completa de 360 graus, reduzindo pontos cegos e exibindo pedestres e outros objetos. nas imediações.

- Os principais fabricantes de veículos e empresas de ID de tecnologia automóvel estão a trabalhar no desenvolvimento de tecnologia da próxima era, incluindo câmaras automóveis, para as quais alguns deles estão a colaborar para partilhar a tecnologia e acelerar o processo. Por exemplo, em maio de 2022, o Grupo Mercedes-Benz anunciou a venda de veículos equipados com tecnologia de condução automatizada condicionalmente na Alemanha.

- Em maio de 2021, a fabricante alemã de peças automotivas ZF firmou uma parceria estratégica com a japonesa Toyota Motor Corp para desenvolver a tecnologia ADAS. A ZF fornecerá câmeras automotivas baseadas na tecnologia Mobileye e seu radar de médio alcance Gen21.

- Com os desenvolvimentos acima mencionados em todo o país, o mercado está testemunhando um grande crescimento em todo o país durante o período de previsão.

Visão geral da indústria de câmeras automotivas na Europa

O mercado europeu de câmeras automotivas é dominado por vários players importantes, como Continental AG, Robert Bosch GmbH, ZF Friedrichshafen AG, entre outros. O mercado é altamente impulsionado por fatores como tecnologia avançada, investimento crescente em projetos de PD e um mercado crescente de veículos elétricos e autônomos em toda a região. Os fabricantes de câmeras automotivas estão buscando parcerias estratégicas com fabricantes de equipamentos originais (OEMs) estabelecidos para fechar um contrato de fornecimento de todo o sistema de câmeras.

Em janeiro de 2023, a ZF Friedrichshafen AG produziu mais de 50 milhões de câmeras para clientes. A ZF e sua parceira Mobileye projetam, desenvolvem e fornecem sistemas de câmeras baseados nos processadores EyeQ da Mobileye para tecnologia avançada de reconhecimento de objetos.

Em maio de 2022, a Valeo produziu uma câmera automotiva de campo próximo centésimo milionésimo, que dá ao carro sua visão traseira e surround, em suas instalações em Tuam, na Irlanda. Agora planeja produzir mais de 20 milhões de câmeras por ano e entregar tantas unidades aos OEMs nos próximos quatro anos quanto nos últimos 15, o que significa mais 100 milhões de câmeras até 2026.

Em outubro de 2021, a LG Electronics Inc. anunciou que sua câmera frontal Advanced Driving Assistance System (ADAS) está disponível no Mercedes-Benz Classe C.

Líderes do mercado de câmeras automotivas na Europa

-

Continental AG

-

ZF Friedrichshafen AG

-

Robert Bosch GmbH

-

Valeo SA

-

Ficosa Internacional SA

- *Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Notícias do mercado de câmeras automotivas na Europa

- Junho de 2023 A ZF Friedrichshafen AG revelou seu ônibus autônomo de nível 4 de próxima geração no Reino Unido no MOVE 2023 no ExCeL, em Londres. Os ônibus são equipados com tecnologia de sensores de nível automotivo, incluindo lidar, radar, câmera e sistemas de áudio, que fornecem detecção ambiental precisa.

- Janeiro de 2023 a rFpro desenvolveu uma nova tecnologia de simulação que reduz significativamente a dependência da indústria de testes do mundo real para o desenvolvimento de veículos autônomos (AV) e ADAS. As modernas câmeras High Dynamic Range (HDR) usadas na indústria automotiva capturam múltiplas exposições de diferentes períodos de tempo.

Segmentação da indústria de câmeras automotivas na Europa

Uma câmera automotiva é instalada na parte frontal, traseira ou dentro de um veículo para fins de segurança. Os módulos de câmera contêm sensores de imagem acoplados a componentes eletrônicos em veículos.

O mercado europeu de câmeras automotivas é segmentado em tipo de câmera, tipo de aplicação, tipo de veículo e país. Com base no tipo de câmera, o mercado é segmentado em câmeras de visualização e câmeras de detecção. Com base no tipo de aplicação, o mercado é segmentado em ADAS, assistência de estacionamento e outras aplicações. Com base no tipo de veículo, o mercado é segmentado em automóveis de passageiros e veículos comerciais. Com base no país, o mercado é segmentado na Alemanha, Reino Unido, França, Itália, Espanha e Resto da Europa.

Para cada segmento, o dimensionamento e a previsão do mercado foram feitos com base no valor (USD).

| Visualizando a câmera |

| Câmera de detecção |

| Sistemas avançados de assistência ao motorista |

| Assistência de estacionamento |

| Outros tipos de aplicativos |

| Automóveis de passageiros |

| Veículos comerciais |

| Alemanha |

| Reino Unido |

| França |

| Itália |

| Espanha |

| Resto da Europa |

| Por tipo de câmera | Visualizando a câmera |

| Câmera de detecção | |

| Por tipo de aplicativo | Sistemas avançados de assistência ao motorista |

| Assistência de estacionamento | |

| Outros tipos de aplicativos | |

| Por tipo de veículo | Automóveis de passageiros |

| Veículos comerciais | |

| Por geografia | Alemanha |

| Reino Unido | |

| França | |

| Itália | |

| Espanha | |

| Resto da Europa |

Perguntas frequentes sobre pesquisa de mercado de câmeras automotivas na Europa

Qual é o tamanho do mercado europeu de câmeras automotivas?

O tamanho do mercado europeu de câmeras automotivas deverá atingir US$ 2,72 bilhões em 2024 e crescer a um CAGR de 20% para atingir US$ 6,78 bilhões até 2029.

Qual é o tamanho atual do mercado europeu de câmeras automotivas?

Em 2024, o tamanho do mercado europeu de câmeras automotivas deverá atingir US$ 2,72 bilhões.

Quem são os principais atores do mercado europeu de câmeras automotivas?

Continental AG, ZF Friedrichshafen AG, Robert Bosch GmbH, Valeo SA, Ficosa Internacional SA são as principais empresas que operam no mercado europeu de câmeras automotivas.

Qual é a região que mais cresce no mercado europeu de câmeras automotivas?

Estima-se que a Europa cresça no maior CAGR durante o período de previsão (2024-2029).

Qual região tem a maior participação no mercado europeu de câmeras automotivas?

Em 2024, a Europa é responsável pela maior participação de mercado no mercado europeu de câmeras automotivas.

Que anos esse mercado europeu de câmeras automotivas cobre e qual era o tamanho do mercado em 2023?

Em 2023, o tamanho do mercado europeu de câmeras automotivas foi estimado em US$ 2,27 bilhões. O relatório abrange o tamanho histórico do mercado europeu de câmeras automotivas para os anos 2019, 2020, 2021, 2022 e 2023. O relatório também prevê o tamanho do mercado europeu de câmeras automotivas para os anos 2024, 2025, 2026, 2027, 2028 e 2029.

Página atualizada pela última vez em:

Relatório da indústria de câmeras automotivas na Europa

Estatísticas para a participação de mercado de câmeras automotivas na Europa em 2024, tamanho e taxa de crescimento de receita, criadas por Mordor Intelligence™ Industry Reports. A análise da Europe Automotive Camera inclui uma previsão de mercado para 2024 a 2029 e uma visão histórica. Obtenha uma amostra desta análise do setor como um download gratuito em PDF do relatório.