Tamanho e Participação do Mercado Europeu de Veículos Guiados Automatizados (AGV)

Análise do Mercado Europeu de Veículos Guiados Automatizados (AGV) por Mordor Intelligence

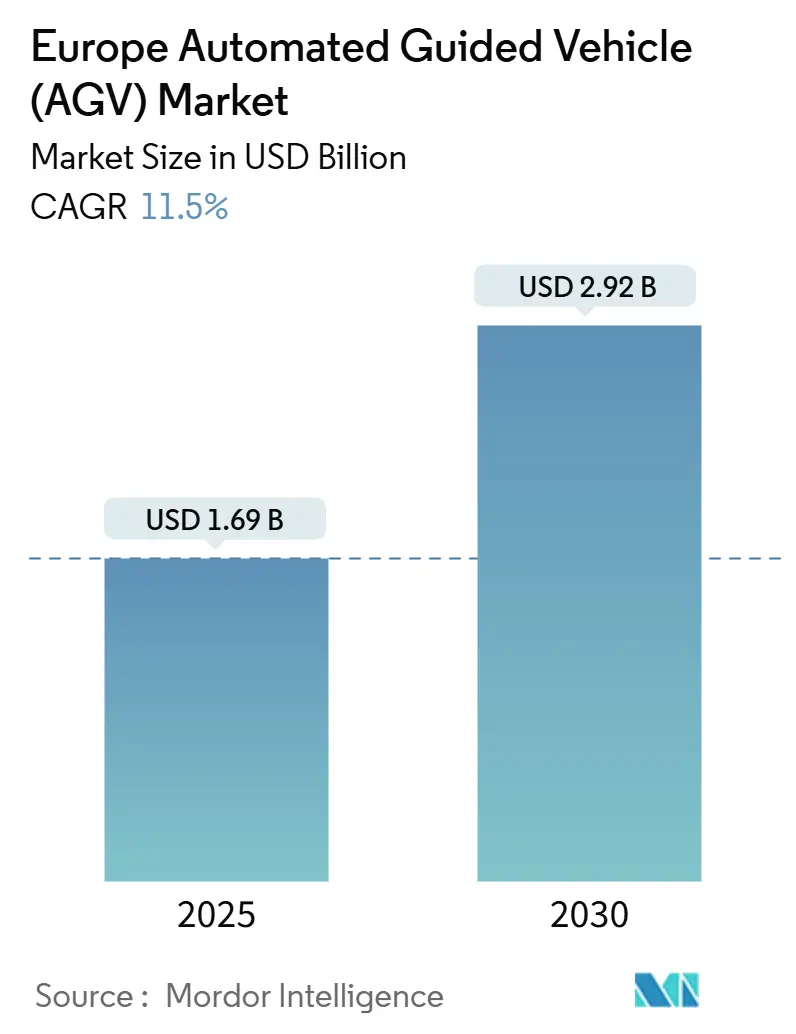

O tamanho do mercado europeu de AGV está avaliado em USD 1,69 mil milhões em 2025 e projeta-se que atinja USD 2,92 mil milhões até 2030, refletindo uma TCAC de 11,5%. O crescimento é impulsionado por iniciativas de fabrico flexível no setor automóvel, programas de automação portuária em grande escala, e a expansão sustentada do comércio eletrónico que exige intralogística de alto rendimento. Sistemas de propulsão de ião de lítio, orquestração de frotas habilitada para 5G, e plataformas de gestão de tráfego baseadas em IA estão convergindo para aumentar a produtividade geral dos equipamentos enquanto cumprem os objetivos de descarbonização da UE. A liderança alemã em automação, os projetos portuários dos Países Baixos, e a resposta do Reino Unido à escassez aguda de mão-de-obra servem como poderosos catalisadores de adoção, enquanto o espetro RF fragmentado e os custos elevados de integração ainda moderam a velocidade de implementação.

Principais Conclusões do Relatório

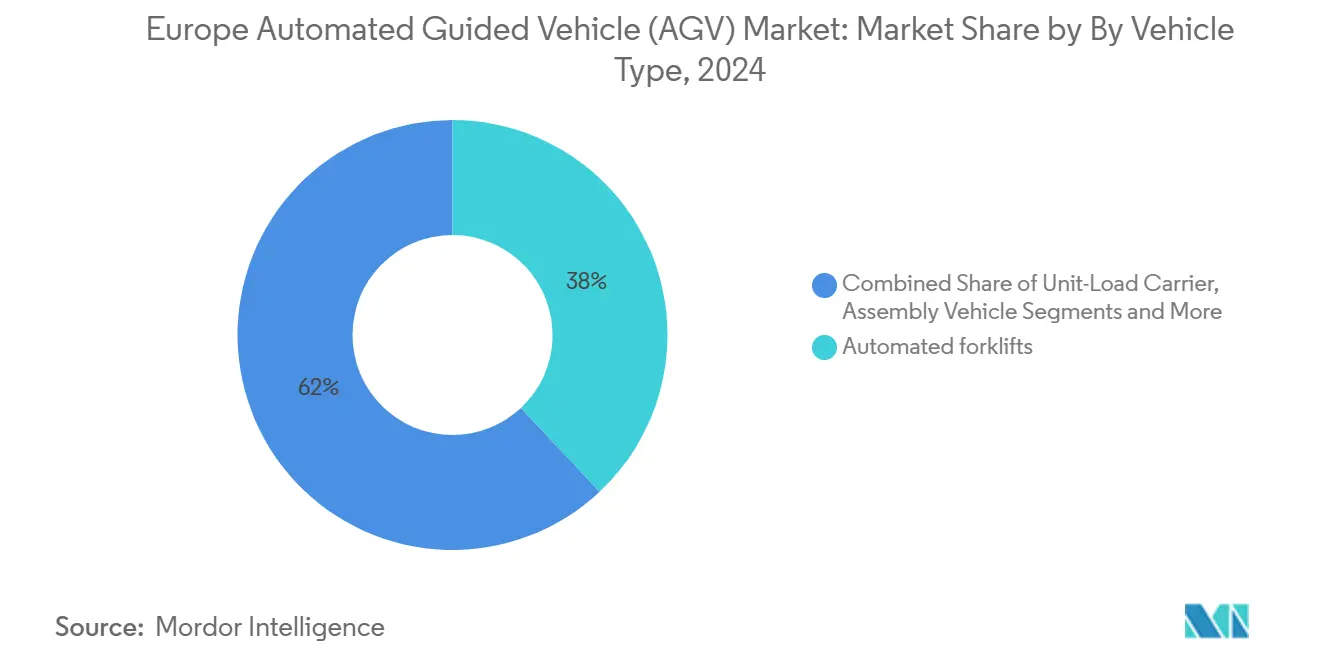

- Por tipo de veículo, os empilhadores automatizados lideraram com 38% da participação das receitas em 2024; os transportadores de carga unitária preveem expandir a uma TCAC de 13,2% até 2030.

- Por tecnologia de navegação, os sistemas guiados por laser detiveram 42% da participação do mercado europeu de AGV em 2024, enquanto as plataformas guiadas por visão avançam a uma TCAC de 14,6%.

- Por tipo de bateria, os sistemas de chumbo-ácido representaram 55% da participação do tamanho do mercado europeu de AGV em 2024, enquanto as variantes de ião de lítio estão crescendo a uma TCAC de 16,4% até 2030.

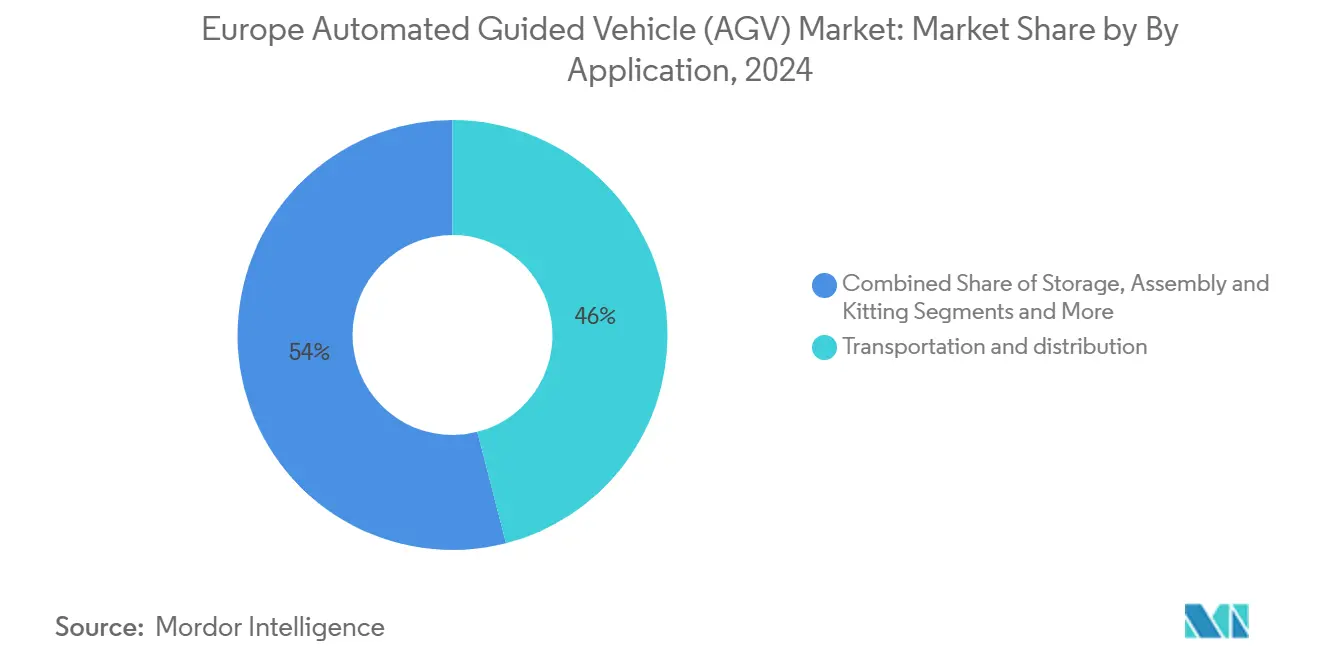

- Por aplicação, transporte e distribuição capturaram 46% do tamanho do mercado europeu de AGV em 2024 e embalagem/paletização progride a uma TCAC de 14,3%.

- Por setor de utilizador final, as operações automóveis comandaram 30% do mercado em 2024, enquanto o retalho e comércio eletrónico estão subindo a uma TCAC de 15,1%.

- O terminal Maasvlakte II dos Países Baixos opera 73 L-AGVs elétricos e encomendou mais 71, destacando o papel em expansão dos portos na ampliação de frotas.

Tendências e Perceções do Mercado Europeu de Veículos Guiados Automatizados (AGV)

Análise de Impacto dos Condutores

| CONDUTOR | (~) % IMPACTO NA PREVISÃO TCAC | RELEVÂNCIA GEOGRÁFICA | CRONOGRAMA DE IMPACTO |

|---|---|---|---|

| Aumento de centros de fulfillment de comércio eletrónico pela Europa urbana | +2.1% | Alemanha, Países Baixos, Reino Unido, França, Itália | Médio prazo (2-4 anos) |

| Linhas de fabrico flexível habilitadas pela Indústria 4.0 em fábricas automóveis alemãs | +1.8% | Alemanha, República Checa, Hungria, Eslováquia | Longo prazo (≥ 4 anos) |

| Inflação de custos laborais e escassez demográfica na força de trabalho logística da Europa Ocidental | +2.3% | Europa Ocidental | Curto prazo (≤ 2 anos) |

| Incentivos do Acordo Verde da UE para equipamento de intralogística de baixas emissões | +1.4% | UE-ampla | Longo prazo (≥ 4 anos) |

| Projetos de automação portuária em Roterdão e Antuérpia | +0.9% | Países Baixos, Bélgica, Alemanha, França | Médio prazo (2-4 anos) |

| Financiamento do Horizonte Europa para algoritmos de navegação em enxame de próxima geração | +0.7% | Alemanha, França, Suécia, Países Baixos | Longo prazo (≥ 4 anos) |

| Fonte: Mordor Intelligence | |||

Aumento de centros de fulfillment de comércio eletrónico pela Europa urbana

O rápido crescimento de centros de fulfillment urbanos está redefinindo as prioridades de design dos AGV para pegadas compactas e disponibilidade 24/7. O centro logístico de EUR 250 milhões do Grupo REWE em Magdeburg automatiza 50% da intralogística e processa 286.000 pacotes por dia, comprovando as vantagens de escala dos layouts centrados em AGV. Retalhistas especializados seguem o exemplo; o novo armazém italiano da Dr. Max usa robôs móveis para sustentar 55% de crescimento de vendas online. Combinado com estabilização das vagas imobiliárias logísticas, os retalhistas agora negoceiam espaços preparados para automação que suportam infraestrutura de carregamento rápido de AGV.[1]Swisslog, "REWE strengthens logistics with €250 million investment in Magdeburg," swisslog.com

Linhas de fabrico flexível habilitadas pela Indústria 4.0 em fábricas automóveis alemãs

Os fabricantes de automóveis alemães estão desmontando linhas de transporte rígidas em favor da produção matricial orquestrada por frotas de AGV. As operações de carroceria da Mercedes-Benz executam quase 100 veículos KUKA que sincronizam autonomamente os fluxos de componentes em tempo real. As implementações de fábrica da BMW dependem de software de controlo de frota com IA para adaptar rotas de transporte a mudanças de mix de modelos sem tempo de inatividade. AGVs construídos especificamente para cabines de pintura, como o EcoProFleet da Dürr, expandem o conceito para linhas de acabamento, permitindo que múltiplos tipos de veículos funcionem em recursos partilhados.

Inflação de custos laborais e escassez demográfica na força de trabalho logística da Europa Ocidental

Uma lacuna de pessoal de 1,1 milhão de pessoas na logística europeia força os operadores a acelerar a automação. Pesquisas do Reino Unido mostram 76% dos executivos de logística enfrentando escassez e 54% priorizando projetos de AGV como medida de continuidade. As instalações de robôs continentais atingiram 71.000 unidades em 2024, das quais a Alemanha absorveu 36%, indicando dependência aumentada no transporte automatizado para estabilizar o rendimento. Os fornecedores posicionam os AGVs como ferramentas colaborativas que aumentam a mão-de-obra humana limitada em vez de substituí-la completamente.

Incentivos do Acordo Verde da UE para equipamento de intralogística de baixas emissões

Os EUR 422 milhões da Comissão Europeia do Alternative Fuels Infrastructure Facility cofinanciam redes de carregamento que beneficiam diretamente as implementações de AGV de ião de lítio. EUR 40 mil milhões adicionais do Innovation Fund visam indústrias intensivas em energia e armazenamento de baterias, direcionando pesquisa para módulos mais leves e de carregamento rápido. Operadores como APM Terminals já executam 73 L-AGVs elétricos alimentados por vento e planeiam exceder 140 veículos até 2027.

Análise de Impacto das Restrições

| RESTRIÇÕES | (~) % IMPACTO NA PREVISÃO TCAC | RELEVÂNCIA GEOGRÁFICA | CRONOGRAMA DE IMPACTO |

|---|---|---|---|

| Altos Custos Iniciais de Integração de Sistema e Personalização para PMEs | -1.6% | UE-ampla com impacto particular no Sul e Leste da Europa | Curto prazo (≤ 2 anos) |

| Espetro RF Europeu Fragmentado Causando Latência de Rede em Armazéns Densos | -0.8% | Clusters industriais da Alemanha, Países Baixos, Reino Unido | Médio prazo (2-4 anos) |

| Longos Prazos de Certificação de Segurança CE-Mark e ISO 3691-4 | -1.2% | UE-ampla, afetando particularmente novos participantes do mercado | Médio prazo (2-4 anos) |

| Disponibilidade Limitada de Integradores de Sistemas AGV Qualificados | -0.9% | Mercados principais da Europa Ocidental, spillover para Europa Oriental | Curto prazo (≤ 2 anos) |

| Fonte: Mordor Intelligence | |||

Altos custos iniciais de integração de sistema e personalização para PMEs

Muitas PMEs confrontam cotações de integração excedendo EUR 49.000 para uma modesta instalação de dois AGVs, atrasando a penetração mais ampla do mercado. Embora o retorno possa chegar em oito meses em layouts otimizados, expertise interna limitada e baixa consciência de programas de subsídios deixam a adoção desigual. Pesquisas da OCDE mostram 72% das PMEs europeias compreendendo benefícios digitais, mas apenas 18% implantam ativamente automação avançada devido a lacunas de competências e financiamento.[2]ResearchGate, "Implementation of Automated Guided Vehicles for the Automation of Selected Processes," researchgate.net

Espetro RF europeu fragmentado causando latência de rede em armazéns densos

As frotas de AGV dependem de conectividade ultra-confiável de baixa latência, mas as políticas de espetro industrial variam amplamente entre os estados da UE. A banda dedicada de 3,75 GHz da Alemanha suporta redes 5G determinísticas, enquanto alocações similares permanecem irregulares noutros locais, complicando implementações multi-site. Estudos mostram que ligações de 60 GHz degradam-se em ambientes de prateleiras metálicas, destacando ainda mais a necessidade de espetro harmonizado e técnicas avançadas de fatiamento de rede.

Análise de Segmentos

Por Tipo de Veículo: Empilhadores automatizados mantêm dominância enquanto transportadores de carga unitária aceleram

Os empilhadores automatizados capturaram 38% da participação do mercado europeu de AGV em 2024, sustentados pela compatibilidade plug-and-play com fluxos de trabalho de paletes existentes e certificações de segurança maduras. Tratores de reboque e veículos de tração permanecem básicos em grandes campi de fabrico, enquanto plataformas de linha de montagem suportam sequenciamento automóvel just-in-time. Transportadores de carga unitária, impulsionados pelas necessidades de fulfillment do comércio eletrónico, preveem crescer a uma TCAC de 13,2%, aumentando sua contribuição para o tamanho do mercado europeu de AGV até 2030.

A evolução técnica confunde categorias legadas: o projeto KAnIS da KION demonstra empilhadores externos ligados por 5G que coordenam com frotas internas, estendendo cobertura automatizada a áreas de pátio. A aliança da Toyota com Gideon mistura herança de empilhador com AMRs orientados por IA, revelando como os fornecedores se reposicionam para plataformas multi-propósito adaptáveis.

Nota: Participações de segmentos de todos os segmentos individuais disponíveis mediante compra do relatório

Por Tecnologia de Navegação: Sistemas de visão estreitam a lacuna

A orientação por laser comandou 42% da participação em 2024 graças à precisão comprovada em corredores estruturados. Veículos guiados por visão, crescendo a 14,6% TCAC, aproveitam SLAM e fusão de sensores para auto-mapear ambientes imprevisíveis, reduzindo retrofits de infraestrutura. Caminhos magnéticos e indutivos persistem em casos de uso críticos de seguimento de caminho, como túneis de cadeia fria. Pesquisa de navegação livre no Fraunhofer IPA mostra como pilhas híbridas de visão-laser eliminam refletores fixos enquanto preservam precisão milimétrica. Innok Robotics estende este modelo ao exterior com fusão LiDAR mais rastreador de movimento para terreno acidentado.[3]Fraunhofer IPA, "Free Navigation for Automated Guided Vehicles," ipa.fraunhofer.de

Por Tipo de Bateria: Ião de lítio supera químicas legadas

As configurações de chumbo-ácido ainda representam 55% da capacidade instalada devido ao baixo custo de entrada e conhecimento de manutenção generalizado. Contudo, as soluções de ião de lítio estão subindo a uma TCAC de 16,4% com base na densidade energética, autonomia de turno completo e mandatos de sustentabilidade da UE que favorecem reciclagem de bateria em circuito fechado. A regulação de baterias da UE e o Net-Zero Industrial Act direcionam conjuntamente capital para produção local de células e programas de segunda vida, remodelando o cálculo do tamanho do mercado europeu de AGV para operadores de frotas. O ecossistema de carregamento alimentado por vento da APM Terminals ilustra potencial de operação contínua para grandes frotas externas.

Por Modo de Operação: Sistemas híbridos dominam estratégias de transição

A maioria dos compradores especifica capacidade de substituição manual ou modo duplo para facilitar a aceitação da força de trabalho e facilitar automação progressiva. Frotas totalmente autónomas são o subconjunto de crescimento mais rápido à medida que sensores de segurança de 360 graus e prevenção de obstáculos baseada em IA amadurecem. O empilhador sem motorista treinado por IA da KION completou ciclos de aprendizagem baseados em simulação antes de entrar em sites de clientes, provando viabilidade em layouts brownfield. A orquestração híbrida baixa o risco enquanto permite otimização de caminho orientada por dados que pavimenta o caminho para autonomia completa.

Por Aplicação: Transporte lidera, embalagem recupera

As operações de transporte e distribuição representaram 46% do tamanho do mercado europeu de AGV em 2024 à medida que movimentos de paletes permanecem a espinha dorsal do fluxo de armazém. Embalagem e paletização exibem uma TCAC de 14,3% até 2030 devido à automação ao nível de pacotes em centros de fulfillment. A integração com AS/RS e braços robóticos de picking-como o eligo da Movu alcançando 600 picks por hora-destaca os ganhos sinérgicos de subsistemas orquestrados. Plataformas WMS aprimoradas por IA afinam ainda mais a alocação de tarefas AGV baseada em padrões de demanda preditiva.

Nota: Participações de segmentos de todos os segmentos individuais disponíveis mediante compra do relatório

Por Setor de Utilizador Final: Automóvel mantém a liderança, comércio eletrónico surge

Os fabricantes automóveis comandaram 30% da demanda em 2024, capitalizando em frotas de AGV modulares para gerir agendamento complexo de variantes e sequenciamento just-in-time. Retalho e comércio eletrónico, crescendo a 15,1% TCAC, favorecem cada vez mais AMRs compactos para cenários de micro-fulfillment dentro de pegadas urbanas densas. Alimentos e bebidas, eletrónica, e farmacêutica cada uma requer plataformas especializadas higiénicas ou seguras contra ESD, ampliando mercados endereçáveis de fornecedores. O financiamento de defesa da UE para sistemas terrestres autónomos também semeia tecnologias de navegação de uso duplo com potencial de spillover comercial.

Análise Geografia

A Alemanha ancora o mercado europeu de AGV com suas fábricas automóveis avançadas, institutos de pesquisa concentrados, e 36% da participação das instalações de robôs de 2024 do continente. OEMs como Mercedes-Benz, BMW e Volkswagen rotineiramente pilotam frotas de próxima geração antes de implementações através de fábricas satélite, reforçando uma base robusta de fornecedores domésticos. Os Países Baixos aproveitam a automação do Porto de Roterdão e corredores logísticos para criar um testbed de alta intensidade para AGVs de serviço pesado, impulsionando expertise de integrador doméstico que transborda para a Bélgica e norte da Alemanha.

O Reino Unido prioriza adoção de AGV para compensar déficits de mão-de-obra persistentes amplificados por tendências demográficas e mudanças de mobilidade de mão-de-obra relacionadas ao Brexit; 76% dos líderes logísticos citam escassez de pessoal como seu principal risco operacional, acelerando investimento em transporte automatizado. França e Itália escalam projetos em torno de nós de comércio eletrónico florescentes e centros de cadeia fria farmacêutica, ilustrados pelo projeto de automação da Dr. Max em Telgate. Espanha, Polónia e Chéquia representam corredores de crescimento emergentes onde fluxos de comércio eletrónico transfronteiriço estimulam modernização de armazéns, mas PMEs ainda lutam com custos de integração.

A harmonização de políticas ao nível da UE sob o Acordo Verde e Alternative Fuels Infrastructure Facility canaliza fundos para redes de carregamento, favorecendo economias com corredores logísticos maduros como Alemanha, Países Baixos e Dinamarca. Contudo, políticas de espetro RF inconsistentes dificultam roaming de frotas pan-europeias, exigindo que integradores personalizem arquiteturas de rede país por país. Esforços contínuos para harmonização do espetro 5G desbloquearão orquestração de frota multi-site que escala ainda mais o mercado europeu de AGV.

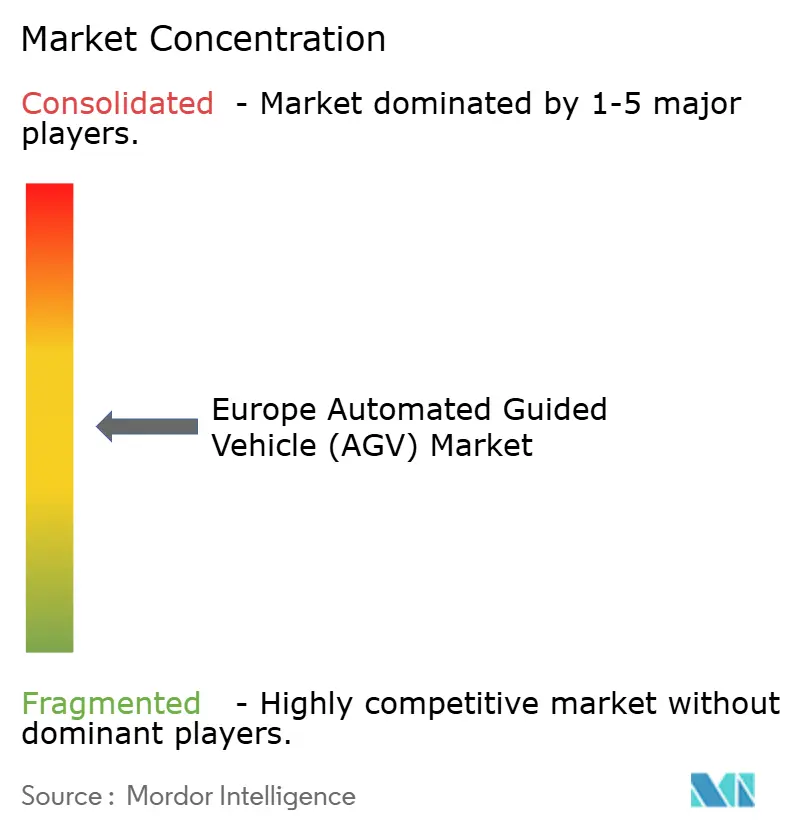

Cenário Competitivo

A estrutura do mercado permanece moderadamente fragmentada à medida que conglomerados de manuseamento de materiais há muito estabelecidos competem frente a frente com especialistas em robótica pura. KION Group, Jungheinrich e Toyota Material Handling Europe aproveitam lealdade de marca, cobertura de serviço global e gamas de produtos abrangentes para defender participação, enquanto simultaneamente fazem parcerias com empresas de IA para atualizar pilhas de software. MiR, Balyo e AGILOX diferenciam-se através de plataformas AMR ágeis que prometem implementações sub-semanais e gestão de frota nativa na nuvem.

A colaboração estratégica está acelerando: a parceria da KION com NVIDIA e Accenture produziu uma plataforma gémea digital orientada por IA que simula armazéns inteiros, permitindo que operadores testem cenários de rendimento virtualmente antes da execução no mundo real. O movimento da Toyota para AMRs via Gideon destaca a mudança de portfólios centrados em hardware para ecossistemas de orquestração ricos em dados. Segmentos de nicho-logística de pátio externo, salas limpas farmacêuticas, manuseamento de material perigoso-oferecem espaço em branco para integradores especializados que podem navegar estruturas regulatórias rigorosas.

A convergência tecnológica em torno da conectividade 5G, computação de borda e gestão de tráfego baseada em IA levanta barreiras de entrada para retardatários mas simultaneamente permite que startups centradas em software preencham lacunas de valor. Durante o período de previsão, a consolidação é provável à medida que operadores de linha completa adquirem empresas de nicho para garantir pilhas de perceção proprietárias ou conhecimento de aplicação específico vertical, remodelando intensidade competitiva dentro do mercado europeu de AGV.

Líderes da Indústria Europeia de Veículos Guiados Automatizados (AGV)

-

KUKA AG

-

Toyota Material Handling Europe AB

-

Jungheinrich AG

-

Swisslog Holding AG

-

Dematic (KION Group)

- *Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Desenvolvimentos Recentes da Indústria

- Janeiro 2025: KION Group fez parceria com NVIDIA e Accenture para lançar tecnologia gémea digital alimentada por IA para otimização de armazém, apresentando o blueprint "Mega" na CES 2025 que permite aos operadores projetar configurações eficientes e treinar frotas de robôs sem interromper operações.

- Janeiro 2025: Toyota Industries Corporation anunciou parceria estratégica com Gideon, especialista em software AMR baseado em Zagreb, marcando a mudança da Toyota de AGVs tradicionais para robôs móveis autónomos flexíveis com capacidades de implementação orientadas por IA.

- Dezembro 2024: KION Group revelou empilhadores sem motorista alimentados por IA usando treino baseado em simulação e aprendizagem por imitação para navegar ambientes complexos de armazém, visando cenários de implementação greenfield e brownfield.

- Novembro 2024: SSI SCHAEFER completou instalação de armazém totalmente automatizado de paletes de alta baía para VOG AG, apresentando sistemas capazes de manusear 180 paletes por hora com integração de software logístico WAMAS.

Âmbito do Relatório do Mercado Europeu de Veículos Guiados Automatizados (AGV)

O âmbito do estudo foca-se na análise de mercado dos Veículos Guiados Automatizados (AGV) da Europa. O estudo também rastreia os parâmetros de mercado chave, influenciadores de crescimento subjacentes, e principais fornecedores operando na indústria, que suportam as estimativas de mercado e taxas de crescimento durante o período de previsão. O âmbito do relatório abrange dimensionamento de mercado e previsão para segmentação por tipo de produto, por setor de utilizador final e por país. O estudo analisa ainda o impacto da Covid-19 no ecossistema.

| Empilhador Automatizado |

| Reboque / Trator / Tração |

| Transportador de Carga Unitária |

| Veículo de Linha de Montagem |

| Propósito Especial / Personalizado |

| Guiado por Laser |

| Guiado Magnético / Indutivo |

| Guiado por Visão |

| Recurso Natural / SLAM |

| Chumbo-ácido |

| Ião de lítio |

| Hidreto Metálico de Níquel |

| Super-capacitor / Carregamento Rápido |

| Substituição Manual |

| Híbrido / Modo Duplo |

| Totalmente Autónomo |

| Transporte e Distribuição |

| Armazenamento e Recuperação |

| Montagem e Kitting |

| Embalagem e Paletização |

| Automóvel |

| Alimentos e Bebidas |

| Retalho e Comércio Eletrónico |

| Eletrónica e Elétrica |

| Fabrico Geral |

| Farmacêutica |

| Aeroespacial e Defesa |

| Alemanha |

| Reino Unido |

| França |

| Itália |

| Espanha |

| Países Baixos |

| Resto da Europa |

| Por Tipo de Veículo | Empilhador Automatizado |

| Reboque / Trator / Tração | |

| Transportador de Carga Unitária | |

| Veículo de Linha de Montagem | |

| Propósito Especial / Personalizado | |

| Por Tecnologia de Navegação | Guiado por Laser |

| Guiado Magnético / Indutivo | |

| Guiado por Visão | |

| Recurso Natural / SLAM | |

| Por Tipo de Bateria | Chumbo-ácido |

| Ião de lítio | |

| Hidreto Metálico de Níquel | |

| Super-capacitor / Carregamento Rápido | |

| Por Modo de Operação | Substituição Manual |

| Híbrido / Modo Duplo | |

| Totalmente Autónomo | |

| Por Aplicação | Transporte e Distribuição |

| Armazenamento e Recuperação | |

| Montagem e Kitting | |

| Embalagem e Paletização | |

| Por Setor de Utilizador Final | Automóvel |

| Alimentos e Bebidas | |

| Retalho e Comércio Eletrónico | |

| Eletrónica e Elétrica | |

| Fabrico Geral | |

| Farmacêutica | |

| Aeroespacial e Defesa | |

| Por País | Alemanha |

| Reino Unido | |

| França | |

| Itália | |

| Espanha | |

| Países Baixos | |

| Resto da Europa |

Questões Chave Respondidas no Relatório

Qual é o valor atual do mercado europeu de AGV?

O mercado europeu de AGV está avaliado em USD 1,69 mil milhões em 2025 e prevê-se que atinja USD 2,92 mil milhões até 2030.

Que tipo de veículo detém a maior participação?

Os empilhadores automatizados lideram com 38% da participação das receitas em 2024, beneficiando de ampla aplicação através de armazéns e fábricas.

Quão rápido estão crescendo os AGVs de ião de lítio na Europa?

Frotas alimentadas por ião de lítio estão expandindo a uma TCAC de 16,4% até 2030 à medida que operadores buscam tempos de funcionamento mais longos e alinhamento com regras de sustentabilidade da UE.

Por que os Países Baixos são importantes no cenário europeu de AGV?

O terminal Maasvlakte II de Roterdão opera uma das maiores frotas de AGV elétricos do mundo e continua a expandir, estabelecendo os Países Baixos como referência para automação marítima.

Quais são as principais barreiras que retardam a adoção de AGV entre PMEs europeias?

Altos custos de integração, competências técnicas limitadas, e baixa consciência de programas de subsídios dificultam a adoção, particularmente no Sul e Leste da Europa.

Como as políticas da UE influenciam a implementação de AGV?

O financiamento do Acordo Verde para infraestrutura de carregamento e inovação de baterias, juntamente com regulamentações do espetro 5G em evolução, moldam diretamente escolhas tecnológicas e velocidade de implementação através da região.

Página atualizada pela última vez em: