Tamanho do mercado europeu de alimentos e bebidas à base de animais

| Período de Estudo | 2019 - 2029 |

| Ano Base Para Estimativa | 2023 |

| Período de Dados de Previsão | 2024 - 2029 |

| Período de Dados Históricos | 2019 - 2022 |

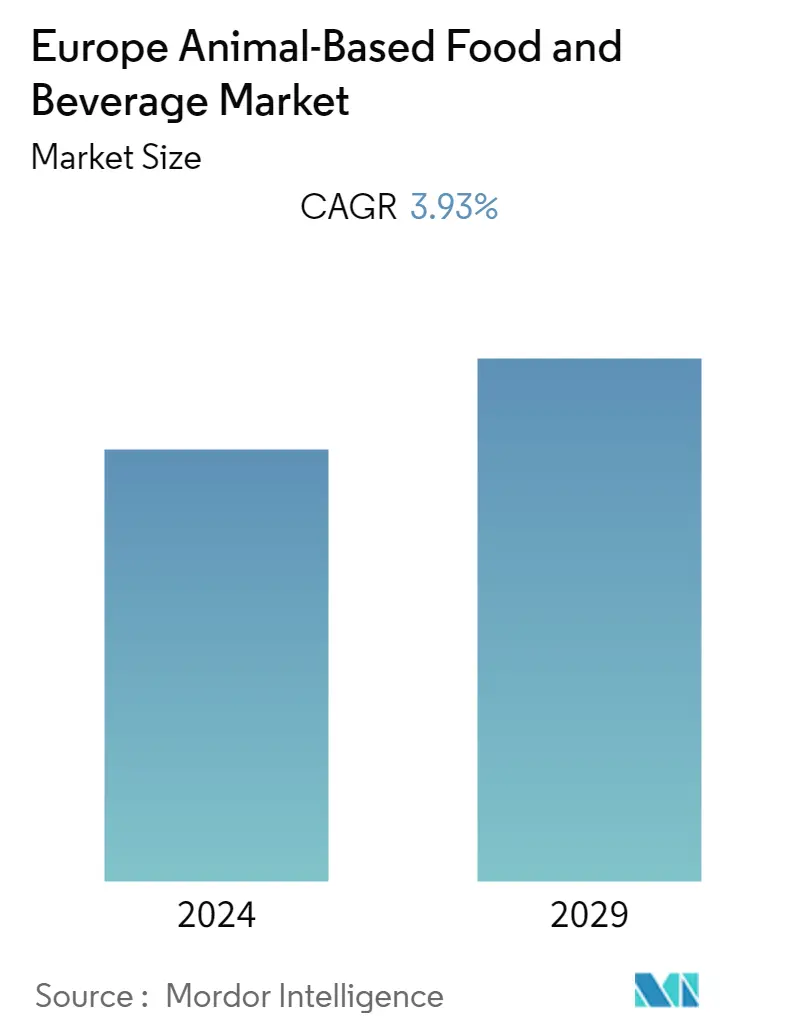

| CAGR | 3.93 % |

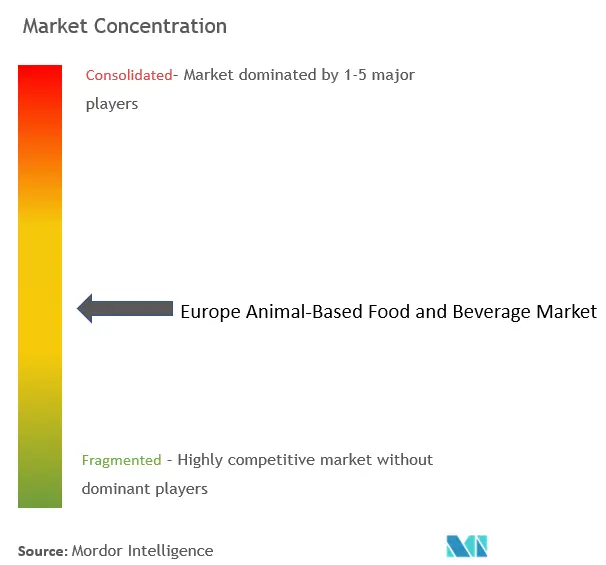

| Concentração de Mercado | Médio |

Jogadores principais

*Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica |

Como podemos ajudar?

Análise do mercado de alimentos e bebidas à base de animais na Europa

O mercado europeu de alimentos e bebidas de base animal deverá crescer a um CAGR de 3,93% durante o período de previsão (2022-2027).

A indústria europeia de alimentos e bebidas de origem animal enfrentou vários desafios devido à COVID-19, que incluem alterações de preços, perturbações na cadeia de abastecimento, segurança e outros impactos imprevistos. Desde a Covid-19, a consciência sobre a saúde tem crescido cada vez mais entre a população da região. Além disso, o comportamento do consumidor em relação aos alimentos e bebidas de origem animal mudou extensivamente na Europa. Por exemplo, nos últimos anos, o volume de bacon exportado da Dinamarca para a União Europeia diminuiu globalmente. Em 2019, eram cerca de 47 mil toneladas. Em 2021, o volume de exportação do país para a União Europeia atingiu aproximadamente 45 mil toneladas no total, das quais cerca de 43 mil toneladas de bacon foram destinadas ao comércio de exportação para o Reino Unido.

A médio prazo, espera-se que a crescente necessidade de alimentos de conveniência, apoiada por factores como estilos de vida agitados, mudanças nas preferências dos consumidores e a crescente procura de produtos alimentares prontos a consumir (como carne processada e snacks lácteos), impulsione a procura. para o mercado estudado.

Além disso, as inovações nas tecnologias de processamento de carne levaram à introdução de diversos produtos no mercado, garantindo assim uma maior base de consumidores. O queijo e a carne de porco são as fontes preferidas de proteína de origem animal na União Europeia, seguidas pelas aves, pelo leite e pela carne bovina.

Tendências do mercado de alimentos e bebidas à base de animais na Europa

Aumento da demanda por proteína animal de alto valor

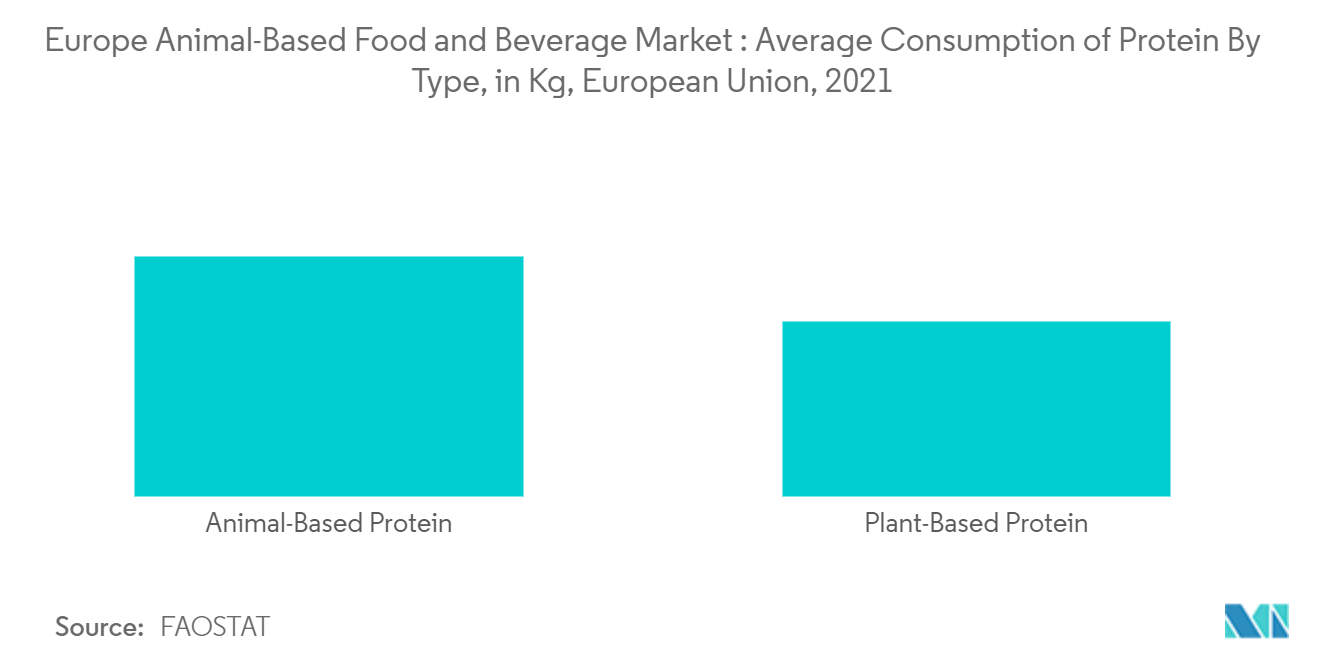

Segundo o Eurostat, a produção anual de carne, como bovina, aves, suínos e ovinos, tem aumentado constantemente no mercado europeu. A produção de carne suína da União Europeia cresceu nos primeiros cinco meses de 2021, segundo dados da Comissão da União Europeia. A União Europeia produziu 1,88 milhões de toneladas de carne suína em maio, uma queda de 1% em relação a abril, mas um aumento de 5% (96.600 toneladas) em relação ao ano anterior. 19,87 milhões de suínos limpos foram abatidos durante o mês, 5% (949,5 mil cabeças) a mais que há um ano. Isto deve-se à crescente procura de alimentos ricos em proteínas, impulsionada principalmente pelo aumento da consciência sobre a saúde entre os consumidores, a nível mundial. O aumento da procura de proteínas animais e a crescente preferência dos consumidores por dietas com baixo teor de gordura e ricas em proteínas levaram a um aumento notável no consumo de proteínas animais em toda a Europa. Esta tendência tem sido impulsionada pela influência das cozinhas étnicas em África, na Ásia-Pacífico e especialmente no Médio Oriente consumidas na Europa. Portanto, isto está a aumentar ainda mais a procura de produtos de proteína animal na Europa. Espera-se que o crescente consumo de carne processada de aves e suínos impulsione a procura de carne processada na Europa.

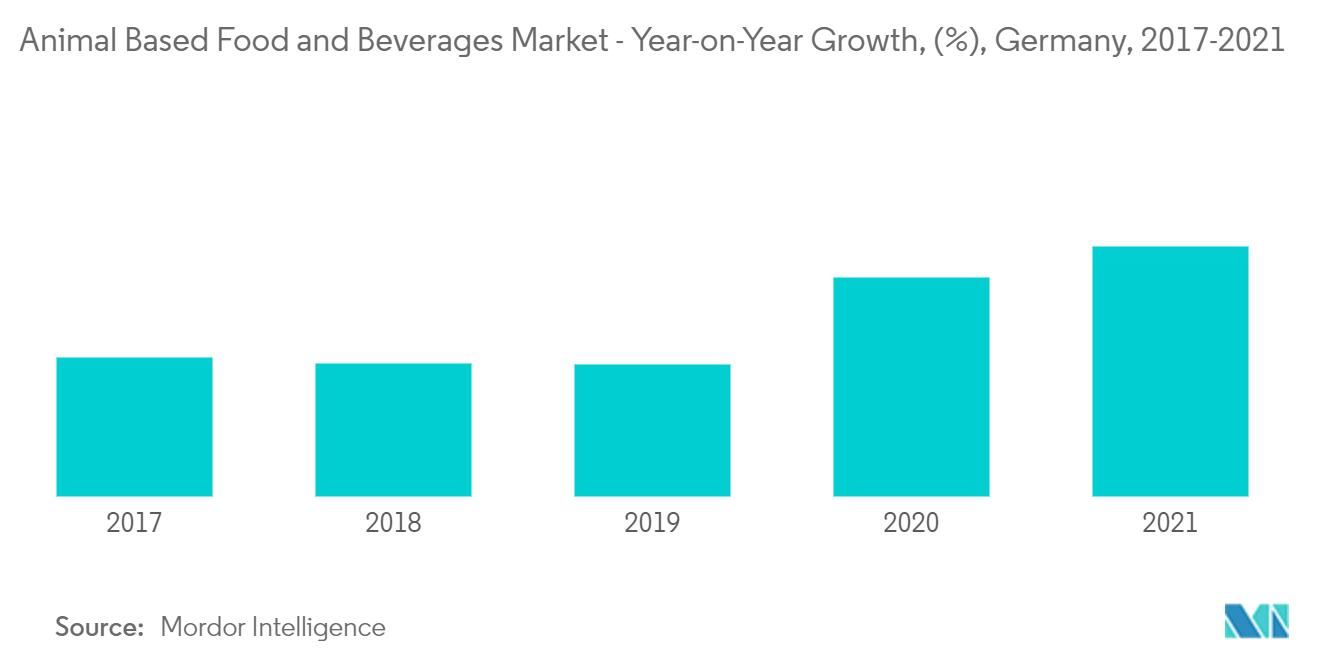

Alemanha foi responsável pelo maior mercado

O mercado de carne alemão já está saturado, uma vez que ao longo dos últimos 30 anos o consumo diminuiu ligeiramente e estagnou em geral, em cerca de 60 quilogramas per capita por ano. Em 2021, foram 53,5 quilos per capita em que a carne suína continua sendo a variedade preferida e respondendo por 31 quilos, seguida pelas aves (13,1 quilos) e pela carne bovina (9,4 quilos). O consumo de carne ovina, caprina e outras carnes (incluindo carne de veado) é inferior a 2 quilogramas. Além disso, o presunto é um dos produtos de carne mais favoritos da Alemanha, tanto o presunto cru seco ao ar, curado e semelhante ao presunto (Rohschinken) quanto o presunto cozido rosado, cozido e curado (Kochschinken). No que diz respeito aos elevados níveis de produção de leite e outros produtos lácteos, a Alemanha foi responsável por 20,9% do total de entregas de leite em 2021. Além disso, a Alemanha também apresenta uma taxa de autossuficiência de 133% no que diz respeito ao segmento de lacticínios.

Visão geral da indústria de alimentos e bebidas de origem animal na Europa

Os players mais ativos, como Royal FrieslandCampina NV, Unilever PLC, Arla Foods Amba e outros poucos players ativos estão entre as empresas mais proeminentes que operam no mercado europeu de alimentos e bebidas de origem animal. Os principais intervenientes estão a embarcar em fusões e aquisições e na inovação de produtos como estratégias-chave para alcançar a consolidação e otimizar as suas ofertas. Além disso, estes intervenientes estão a fazer parcerias com intervenientes locais para ganhar domínio nos mercados locais. Por exemplo a Royal FrieslandCampina NV celebrou um acordo com a Royal A-ware para a produção e fornecimento de queijo mussarela. Nesta parceria, a Royal A-ware cuidará do processamento do leite e da produção do queijo mussarela no novo local de produção de mussarela em Heerenveen (Holanda).

Líderes do mercado europeu de alimentos e bebidas à base de animais

-

Danone SA

-

Nestle SA

-

Nomad Foods

-

Royal FrieslandCampina NV

-

Unilever PLC

*Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Notícias do mercado europeu de alimentos e bebidas à base de animais

Em abril de 2022, - Nomad Foods lançou um Portal de Inovação Aberta que convida parceiros a partilharem novas soluções que poderiam ser dimensionadas para ajudar a moldar o futuro da alimentação e apoiar dietas mais sustentáveis.

Em Junho de 2020, a Food Union preparou mais de 100 produtos com sabores, texturas e benefícios nutricionais exclusivos para lançamento no norte da Europa, incluindo regiões como Lituânia, Estónia, Noruega, Dinamarca, Roménia, Bielorrússia e Rússia.

Em abril de 2021, a Nomad Foods anunciou a conclusão da aquisição do negócio de alimentos congelados do grupo Fortenova.

Relatório do mercado europeu de alimentos e bebidas à base de animais - Índice

1. INTRODUÇÃO

1.1 Premissas do Estudo e Definição de Mercado

1.2 Escopo do estudo

2. METODOLOGIA DE PESQUISA

3. SUMÁRIO EXECUTIVO

4. DINÂMICA DE MERCADO

4.1 Drivers de mercado

4.2 Restrições de mercado

4.3 Análise das Cinco Forças de Porters

4.3.1 Ameaça de novos participantes

4.3.2 Poder de barganha dos compradores/consumidores

4.3.3 Poder de barganha dos fornecedores

4.3.4 Ameaça de produtos substitutos

4.3.5 Intensidade da rivalidade competitiva

5. SEGMENTAÇÃO DE MERCADO

5.1 Por tipo de produto

5.1.1 Carne processada

5.1.1.1 Bacon

5.1.1.2 Hambúrgueres e grelhados

5.1.1.3 Almôndegas

5.1.1.4 Salsichas

5.1.1.5 Outras carnes processadas

5.1.2 Bebidas lácteas

5.1.2.1 Aromatizado

5.1.2.2 Sem sabor

5.1.3 Sorvete

5.1.4 Queijo

5.1.5 Iogurte

5.1.6 Cremes para barrar alimentos

5.2 Por canal de distribuição

5.2.1 Supermercados/Hipermercados

5.2.2 Lojas de conveniência

5.2.3 Lojas de varejo on-line

5.2.4 Outros canais de distribuição

5.3 País

5.3.1 Reino Unido

5.3.2 Alemanha

5.3.3 França

5.3.4 Bélgica

5.3.5 Itália

5.3.6 Espanha

5.3.7 Holanda

5.3.8 Suíça

5.3.9 Suécia

5.3.10 Dinamarca

5.3.11 Noruega

5.3.12 Finlândia

5.3.13 Portugal

5.3.14 Resto da Europa

6. CENÁRIO COMPETITIVO

6.1 Empresas mais ativas

6.2 Estratégias mais adotadas

6.3 Análise de participação de mercado

6.4 Perfis de empresa

6.4.1 Groupe Danone

6.4.2 Nestle SA

6.4.3 JBS SA

6.4.4 Tyson Foods Inc.

6.4.5 Nomad Foods

6.4.6 Kraft Heinz

6.4.7 Mars Holding GmbH

6.4.8 Conagra Brands Inc

6.4.9 SARIA SE & Co. KG

6.4.10 Royal FrieslandCampina NV

7. OPORTUNIDADES DE MERCADO E TENDÊNCIAS FUTURAS

8. IMPACTO DA COVID-19 NO MERCADO

Segmentação da indústria de alimentos e bebidas à base de animais na Europa

Os alimentos de origem animal incluem muitos alimentos provenientes de origem animal, como peixes, aves, bovinos, suínos, entre outros. O mercado foi segmentado por tipo de produto, canal de distribuição e geografia. Por tipo de produto, o mercado estudado é segmentado em carnes processadas, bebidas lácteas, sorvetes, queijos, iogurtes e pastas alimentícias. O segmento de carnes processadas é subsegmentado em bacon, hambúrgueres e grelhados, almôndegas, salsichas e outras carnes processadas. O segmento de bebidas lácteas é subsegmentado em com e sem sabor. Por canal de distribuição, o mercado é segmentado em supermercados/hipermercados, lojas de conveniência, lojas de varejo online e outros canais de distribuição. Por país, o mercado estudado é segmentado no Reino Unido, Alemanha, França, Bélgica, Itália, Espanha, Holanda, Suíça, Suécia, Dinamarca, Noruega, Finlândia, Portugal e Resto da Europa. O relatório oferece tamanho de mercado e previsões em valor (milhões de dólares) para os segmentos acima.

| Por tipo de produto | ||||||||||||

| ||||||||||||

| ||||||||||||

| ||||||||||||

| ||||||||||||

| ||||||||||||

|

| Por canal de distribuição | ||

| ||

| ||

| ||

|

| País | ||

| ||

| ||

| ||

| ||

| ||

| ||

| ||

| ||

| ||

| ||

| ||

| ||

| ||

|

Perguntas frequentes sobre pesquisa de mercado de alimentos e bebidas à base de animais na Europa

Qual é o tamanho atual do mercado europeu de alimentos e bebidas à base de animais?

O mercado europeu de alimentos e bebidas à base de animais deverá registrar um CAGR de 3,93% durante o período de previsão (2024-2029)

Quem são os principais atores do mercado europeu de alimentos e bebidas à base de animais?

Danone SA, Nestle SA, Nomad Foods, Royal FrieslandCampina NV, Unilever PLC são as principais empresas que operam no mercado europeu de alimentos e bebidas de base animal.

Que anos este Mercado Europeu de Alimentos e Bebidas de Base Animal cobre?

O relatório abrange o tamanho histórico do mercado europeu de alimentos e bebidas à base de animais para os anos 2019, 2020, 2021, 2022 e 2023. O relatório também prevê o tamanho do mercado europeu de alimentos e bebidas à base de animais para os anos 2024, 2025, 2026 , 2027, 2028 e 2029.

Relatório da Indústria Europeia de Alimentos e Bebidas de Base Animal

Estatísticas para a participação de mercado de alimentos e bebidas à base de animais na Europa em 2024, tamanho e taxa de crescimento de receita, criadas por Mordor Intelligence™ Industry Reports. A análise de alimentos e bebidas à base de animais na Europa inclui uma perspectiva de previsão de mercado para 2029 e uma visão histórica. Obtenha uma amostra desta análise do setor como um download gratuito em PDF do relatório.